تحليل سوق مواد الطائرات التجارية

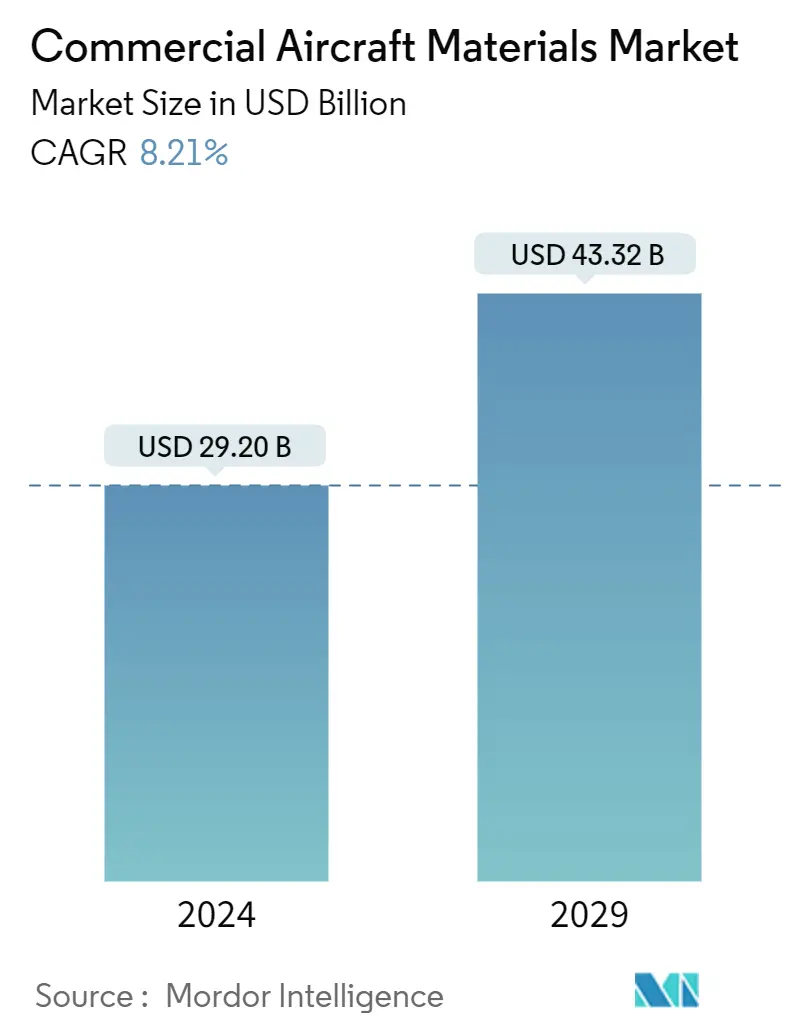

يقدر حجم سوق مواد الطائرات التجارية بـ 29.20 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 43.32 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 8.21٪ خلال الفترة المتوقعة (2024-2029).

إن الخصائص المثالية للمواد المستخدمة في الطائرات هي القوة العالية والوزن المنخفض والمقاومة الاستثنائية للحرارة. تتميز هذه المواد بالمتانة وتتمتع بعمر افتراضي طويل. في الماضي، اعتمد بناء الطيران في الغالب على سبائك التيتانيوم وسبائك الألومنيوم، والتي تشكل حوالي 80٪ من جميع العناصر المكونة.

من المتوقع أن تؤدي زيادة استخدام المواد المركبة بدلاً من السبائك المعدنية إلى دفع السوق بشكل كبير في المستقبل. توفر المواد المركبة نسبة عالية من القوة إلى الوزن، ودرجة حرارة عالية، ومقاومة للكسر مقارنة بالمواد الأخرى، وهذا العامل يغذي اعتماد المواد المركبة على نطاق واسع في تصنيع الطائرات التجارية.

يعد الطلب المتزايد على الطائرات الخفيفة الوزن والموفرة للوقود عاملاً رئيسياً يدفع نمو سوق مواد الطائرات العالمية. ونظرًا لانخفاض وزن الطائرة، انخفضت التكاليف المرتبطة بتشغيل الرحلات بشكل كبير، مما أدى إلى زيادة ربحية مشغلي الطائرات بسبب تحسين كفاءة استهلاك الوقود.

اتجاهات سوق مواد الطائرات التجارية

قطاع الطائرات ضيقة البدن يشهد أعلى نمو خلال فترة التوقعات

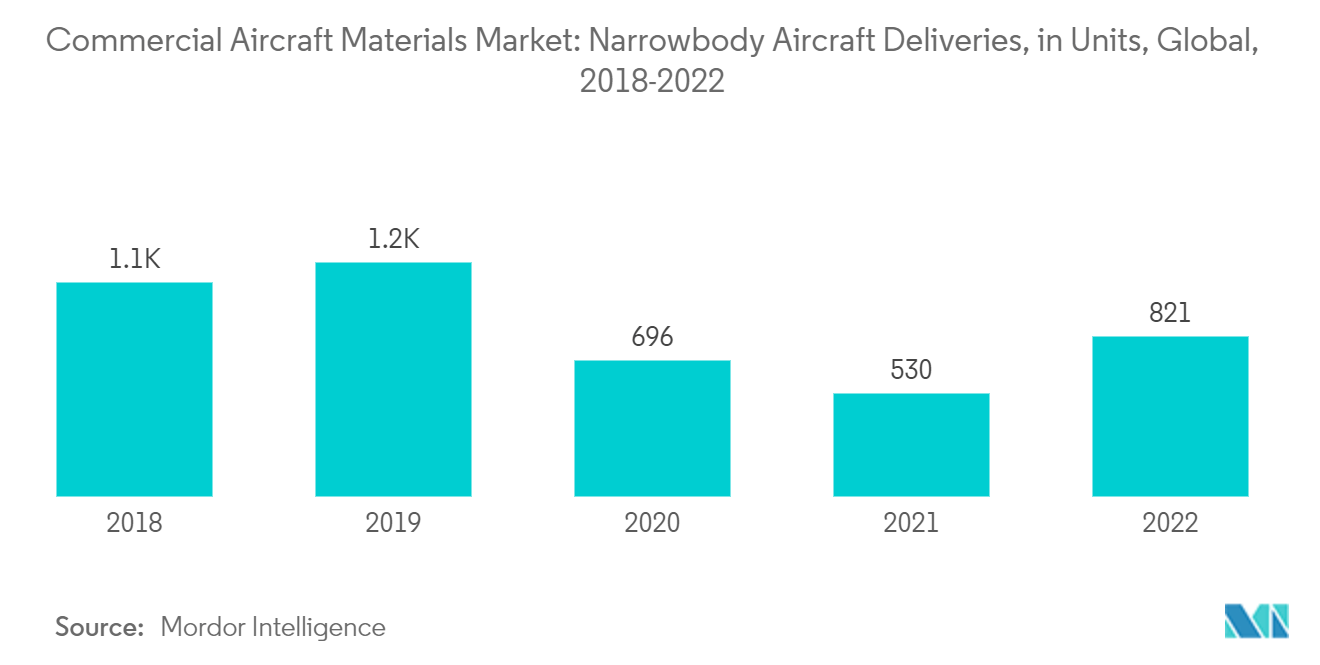

ويهيمن قطاع الطائرات ضيقة البدن حاليًا على فئة طائرات الركاب، بنسبة 80% من الحصة العالمية. ومن المتوقع أن تستمر هيمنتها خلال فترة التوقعات بسبب الزيادة في استخدام شركات النقل منخفضة التكلفة. أدى هذا العامل إلى زيادة الطلب على الجيل الجديد من الطائرات ضيقة البدن، مع مزايا مثل انخفاض تكلفة التشغيل وكفاءة استهلاك الوقود في الطرق القصيرة المدى.

تتحول شركات الطيران من الطائرات ذات الجسم العريض إلى الطائرات ذات الجسم الضيق حيث أصبحت قابلة للتنفيذ بشكل خاص لشركات الطيران للطرق قصيرة المدى. إن الارتفاع الكبير في الطلب على الطائرات ذات الجسم الضيق يدفع مصنعي المعدات الأصلية إلى زيادة إنتاجهم من الطائرات. تُستخدم المركبات مثل مركبات المصفوفة الخزفية والمعدنية والبوليمرات المقواة بالألياف ومركبات الكربون والكربون وما إلى ذلك في شركات تصنيع الطائرات بسبب خصائصها المفضلة.

تقوم العديد من شركات الطيران بتنفيذ توسيع الأسطول كجزء من استراتيجياتها الشاملة لتعزيز تغطية مساراتها وحصتها في السوق. على سبيل المثال، في يونيو 2023، طلبت شركة IndiGo شراء 500 طائرة من عائلة Airbus A320. ستسمح عائلة طائرات A320NEO ذات الكفاءة في استهلاك الوقود لشركة IndiGo بالحفاظ على تركيزها القوي على خفض تكاليف التشغيل وتوفير كفاءة استهلاك الوقود مع معايير عالية من الموثوقية. خلال الفترة 2023-2028، من المتوقع أن يتم تسليم حوالي 10000 طائرة ضيقة البدن في جميع أنحاء العالم.

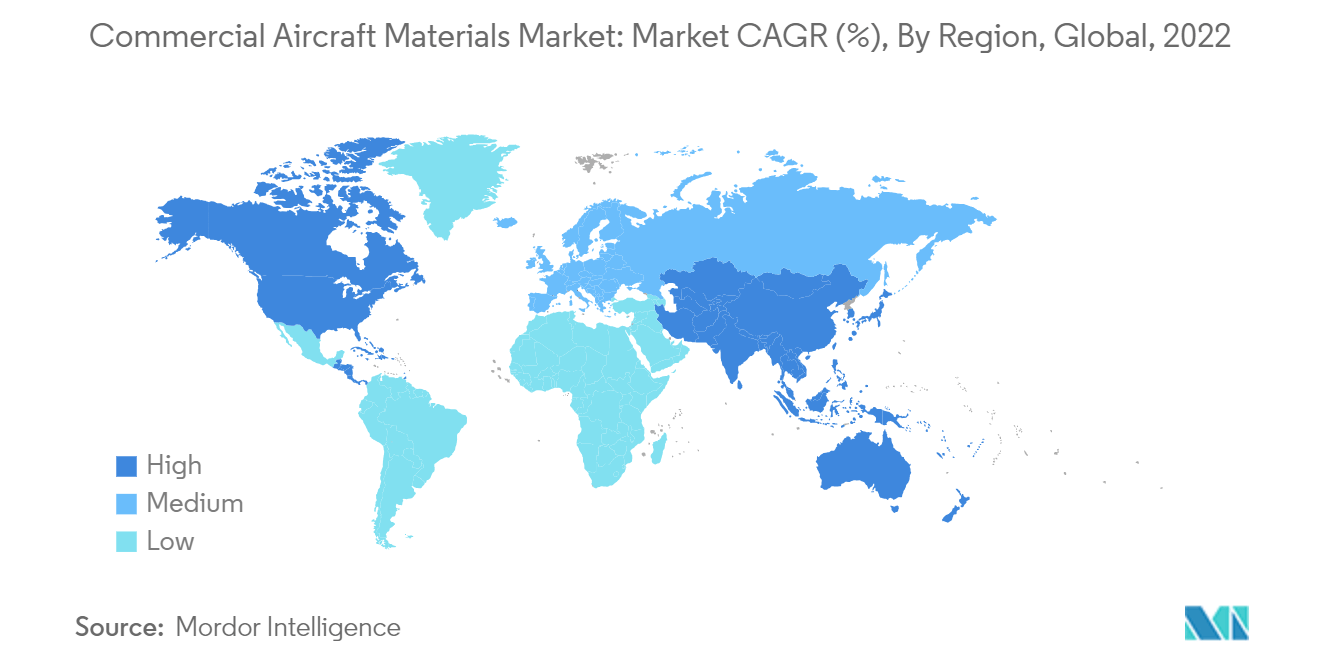

أمريكا الشمالية تواصل هيمنتها خلال فترة التنبؤ

لطالما كانت صناعة الطيران التجاري في أمريكا الشمالية لاعباً مهماً في سوق الطيران العالمي. ويعود الطلب على نشاط الطيران التجاري في المنطقة إلى ارتفاع عدد المسافرين جواً سنوياً. وفي عام 2022، بلغت حركة الركاب الجوية في المنطقة 6 مليارات. واستحوذت الولايات المتحدة على الحصة الأكبر بنسبة 83%، تليها كندا والمكسيك وبقية أمريكا الشمالية بنسبة 8% و6% و2% على التوالي.

علاوة على ذلك، ومع تزايد الطلب على المواد المركبة، تفتح الشركات منشآت جديدة لتطوير المواد المركبة المتقدمة. على سبيل المثال، في يوليو 2021، أعلنت شركة Pratt Whitney، أحد أقسام RTX، عن افتتاح منشأة لهندسة وتطوير مركبات المصفوفة الخزفية (CMCs) في كارلسباد، الولايات المتحدة. تبلغ مساحة المنشأة أكثر من 60 ألف قدم مربع. وسيتم استخدامه لتطوير ودمج الهندسة والإنتاج المنخفض لمركبات المصفوفة الخزفية (CMCs) لتطبيقات الفضاء الجوي.

إن سجل الطلبات الضخم لشركات الطيران العاملة في الولايات المتحدة وكندا كجزء من برامج تحديث أسطولها هو الذي يزيد الطلب. في مايو 2023، أعلنت شركة طيران كندا أنها تخطط لشراء ما يصل إلى 20 طائرة بوينج B787 دريملاينر. ومن المتوقع أن تؤدي مثل هذه الطلبيات على الطائرات الجديدة من قبل شركات الطيران الكبرى في المنطقة إلى تعزيز الطلب على مواد الطائرات في السنوات المقبلة.

نظرة عامة على صناعة مواد الطائرات التجارية

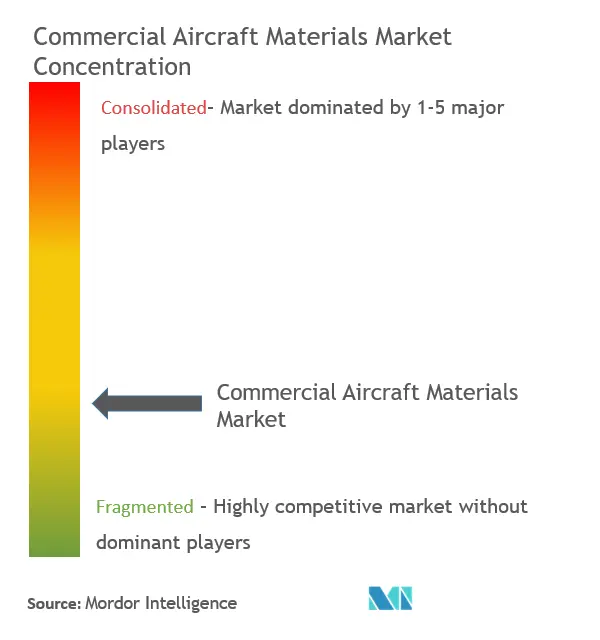

سوق مواد الطائرات التجارية مجزأ بسبب وجود لاعبين مختلفين يقدمون المواد اللاصقة والمواد الكيميائية والمواد المركبة والمعادن والمواد غير المعدنية والبلاستيك وما إلى ذلك. ومن بين اللاعبين البارزين في السوق Solvay SA وToray Industries, Inc. وConstellium وDuPont. de Nemours, Inc.، وAMG Critical Materials NV، من بين شركات أخرى. سولفاي هي المزود الرئيسي للمواد المركبة لبرامج الطائرات الرئيسية مثل إيرباص A220، وبوينغ B737، وبوينغ B777، وبوينغ B787 دريملاينر، وCOMAC C919، وإيرباص A350. بالإضافة إلى اللاعبين المذكورين أعلاه، توفر شركات مثل General Plastics Manufacturing Company, Inc. وAlcoa Corporation المواد البلاستيكية والمعادن. توفر شركة Alcoa منتجات معدنية وسبائكية لبرامج طائرات إيرباص A320، وإيرباص A330، وإيرباص A350، وبوينغ B737 MAX، وبوينغ B787 دريملاينر، وCOMAC C919.

يشهد السوق زيادة في عمليات التعاون والاستحواذ والابتكارات في تكنولوجيا المواد، مما يدعم نمو السوق. على سبيل المثال، في سبتمبر 2021، حصلت شركة Hexcel Corp على عقد متعدد السنوات لتصنيع هياكل الطيران المصنوعة من مادة HexPEKK-100 لطائرة Boeing B777X. وبموجب الاتفاقية، سيتم تصنيع أجزاء HexPEKK في موقع التصنيع الإضافي التابع لشركة Hexcel بالقرب من هارتفورد لتطبيقات قنوات تدفق الهواء والعناصر الداعمة الأخرى على الطائرة. ومن المتوقع أن تؤدي مثل هذه الشراكات مع مصنعي المعدات الأصلية للطائرات إلى دفع نمو الشركة في السنوات القادمة.

رواد سوق مواد الطائرات التجارية

DuPont de Nemours Inc.

Constellium

Toray Industries, Inc.

Solvay SA

AMG Critical Materials N.V.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق مواد الطائرات التجارية

في سبتمبر 2022، طرح باحثون من جامعة MISIS في روسيا اقتراحًا مبتكرًا يشمل أحدث التقنيات لتطوير مادة مركبة قوية وخفيفة الوزن. تتمتع هذه المادة، المرتكزة على مصفوفة بوليمر وألياف الكربون، بإمكانية استخدامها في مجال بناء الطائرات، خاصة في تصنيع مكونات مجموعة الطاقة وهياكل الهيكل.

في مارس 2022، دخل المعهد الوطني لأبحاث الطيران (NIAR) التابع لجامعة ولاية ويتشيتا في شراكة مع شركة Solvay SA لتطوير حلول مستقبلية لتعزيز صناعة الطيران وخلق فرص للشركات من جميع الأحجام لتغيير مستقبل الطيران في مرافق NIAR في ويتشيتا، كانساس.

تجزئة صناعة مواد الطائرات التجارية

تشير مواد الطائرات إلى المواد المستخدمة في إنتاج مكونات الطائرات. غالبية هذه المواد هي سبائك الألومنيوم ومعادن أخرى مختلفة، إلى جانب الأهمية المتزايدة للمركبات البوليمرية المركبة في الصناعة. يتم استخدام هذه المواد في بناء مكونات الطائرة المتنوعة، مثل التصميمات الداخلية للمقصورة، والأطر الهيكلية، وأنظمة الدفع، وغيرها.

يتم تقسيم سوق مواد الطائرات التجارية على أساس نوع الطائرة والمواد والجغرافيا. حسب نوع الطائرة، يتم تقسيم السوق إلى طائرات ضيقة البدن، وطائرات عريضة البدن، وطائرات إقليمية. حسب المواد، يتم تقسيم السوق إلى المواد المركبة وسبائك الألومنيوم والصلب وغيرها من المواد. يشمل قطاع المواد الأخرى المواد اللاصقة والمواد غير المعدنية والبلاستيك وغيرها. يغطي التقرير أيضًا أحجام السوق والتوقعات الخاصة بسوق مواد الطائرات التجارية في البلدان الرئيسية عبر مناطق مختلفة. لكل شريحة، يتم توفير حجم السوق من حيث القيمة (بالدولار الأمريكي).

| الطائرات ذات الجسم الضيق |

| الطائرات ذات الجسم العريض |

| الطائرات الإقليمية |

| المركبات |

| سبائك الألومنيوم |

| فُولاَذ |

| مواد اخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| روسيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا اللاتينية | البرازيل |

| بقية أمريكا اللاتينية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| مصر | |

| بقية دول الشرق الأوسط وأفريقيا |

| نوع الطائرة | الطائرات ذات الجسم الضيق | |

| الطائرات ذات الجسم العريض | ||

| الطائرات الإقليمية | ||

| مادة | المركبات | |

| سبائك الألومنيوم | ||

| فُولاَذ | ||

| مواد اخرى | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| روسيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا اللاتينية | البرازيل | |

| بقية أمريكا اللاتينية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| المملكة العربية السعودية | ||

| مصر | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق مواد الطائرات التجارية

ما هو حجم سوق مواد الطائرات التجارية؟

من المتوقع أن يصل حجم سوق مواد الطائرات التجارية إلى 29.20 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 8.21٪ ليصل إلى 43.32 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق مواد الطائرات التجارية الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق مواد الطائرات التجارية إلى 29.20 مليار دولار أمريكي.

من هم الباعة الرئيسيون في نطاق سوق مواد الطائرات التجارية؟

DuPont de Nemours Inc.، Constellium، Toray Industries, Inc.، Solvay SA، AMG Critical Materials N.V. هي الشركات الكبرى العاملة في سوق مواد الطائرات التجارية.

ما هي المنطقة الأسرع نموًا في سوق مواد الطائرات التجارية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق مواد الطائرات التجارية؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق مواد الطائرات التجارية.

ما هي السنوات التي يغطيها سوق مواد الطائرات التجارية وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق مواد الطائرات التجارية بنحو 26.80 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق مواد الطائرات التجارية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق مواد الطائرات التجارية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة مواد الطائرات التجارية

إحصائيات الحصة السوقية لمواد الطائرات التجارية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل مواد الطائرات التجارية توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.