非洲乳制品替代品市场规模

| 研究期 | 2017 - 2029 | |

| 市场规模 (2024) | 522.48 百万美元 | |

| 市场规模 (2029) | 733.5 百万美元 | |

| 按分销渠道划分的最大份额 | 场外交易 | |

| CAGR (2024 - 2029) | 6.98 % | |

| 按国家的最大份额 | 南非 | |

| 市场集中度 | 低的 | |

主要参与者 | ||

| ||

*免责声明:主要玩家排序不分先后 |

非洲乳制品替代品市场分析

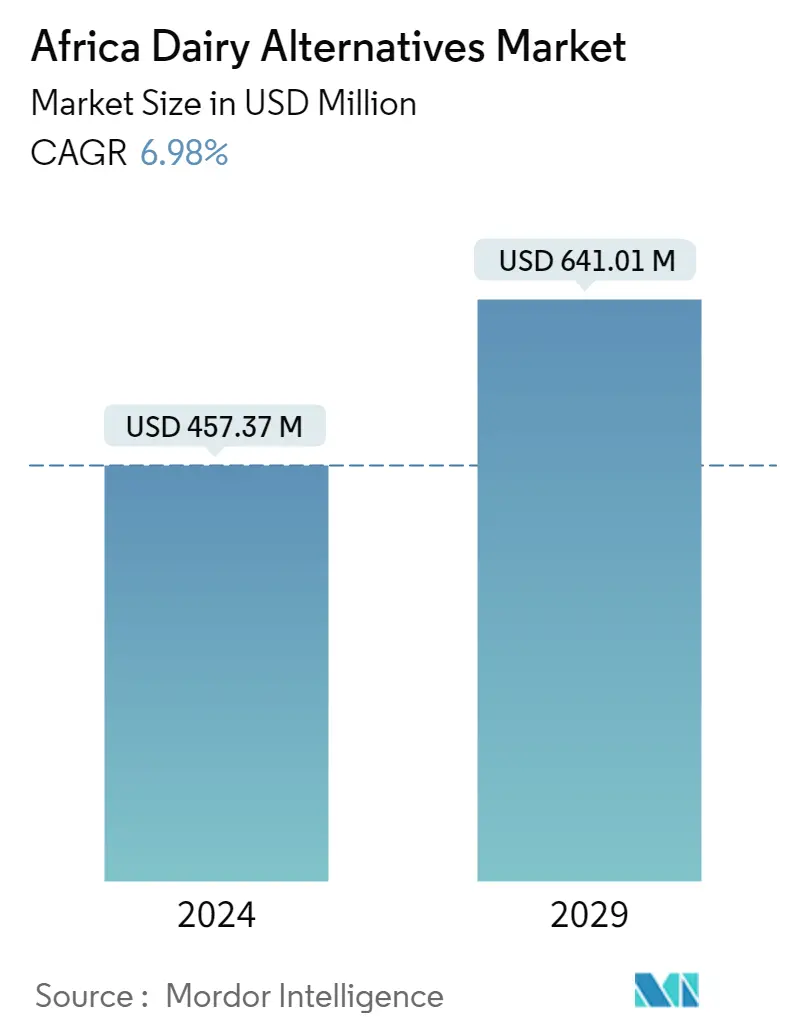

非洲乳制品替代品市场规模预计到 2024 年为 4.5737 亿美元,预计到 2029 年将达到 6.4101 亿美元,在预测期内(2024-2029 年)复合年增长率为 6.98%。

乳制品替代品渠道多样性的增强推动了超市和大卖场的销售猛增

- 超市和大卖场是非洲乳制品替代品主要的场外分销渠道。到 2022 年,超市和大卖场细分市场的乳制品替代品销量将占场外渠道销量的 50%。预计 2024 年至 2027 年期间,超市和大卖场的销售额将增长 23%,到 2027 年市场价值将达到 2.7228 亿美元。消费者对这些渠道的偏好受到季节性优惠、批量购买折扣和通过专门的乳制品替代产品部分获得多样化的产品。

- 便利店是继超市和大卖场之后第二大最受欢迎的购买乳制品替代品的场外分销渠道。到 2022 年,该细分市场占通过非贸易渠道进行的总销量的 36%。与其他零售渠道相比,自有品牌的覆盖范围更广且更容易获得,这推动了消费者对传统杂货店的偏好。预计 2024 年至 2027 年,便利店乳制品替代品的销售额将增长 22%。

- 预计 2023 年至 2026 年期间,通过在线渠道进行的乳制品替代品销售价值将创下最高增幅,达到 49.5%。互联网用户数量的增加影响着在线渠道在乳制品替代产品购买中不断变化的作用。 2019年至2021年,非洲互联网使用量增长了23%。截至2021年12月,非洲互联网普及率为43%。埃及和南非等主要国家的杂货配送应用程序数量不断增加,预计也将在预测期内推动在线渠道的销售。

南非和埃及消费者对素食一月选择的偏好不断上升,推动了市场的增长

- 埃及和南非是乳制品替代品的主要区域市场,到 2022 年,它们合计占整个非洲销量的 66%。消费者对植物性食品和乳制品替代品(例如植物奶)的消费倾向不断增长和奶酪,满足蛋白质和必需营养素的需求是预计加速整个地区乳制品替代品行业增长的关键因素。

- 在南非,2024 年至 2027 年期间,乳制品替代品销售额预计将增长 23%,到 2027 年达到 2.736 亿美元。这一增长可归因于该国纯素食主义的兴起。南非的素食人口数量位居全球前 30 位。自 2019 年以来,已有超过 30,000 名南非人报名参加纯素一月。豆奶和杏仁奶等植物奶在南非非常受欢迎。预计2023年南非人均豆奶消费量将达到0.07公斤。

- 2023-2026 年期间,非洲其他地区的乳制品替代品销售额预计将增长 22%。阿尔及利亚、肯尼亚和加纳等国家正在为该区域市场的增长做出贡献。预计到 2023 年,包括加纳、马拉维和赞比亚在内的大多数国家将有超过 98-100% 的人口患有乳糖不耐症。还有支持纯素食品的举措,这正在推动市场增长。例如,乌干达人经常因生产和消费动物产品而感染。为了避免或减少动物性产品的消费并增加植物性食品的消费,阿特拉斯素食社区创办了第一所素食学校,以保护儿童免受人畜共患疾病的侵害。

非洲乳制品替代品市场趋势

- 由于油籽价格上涨,非洲油籽产量增加,特别是大豆和花生,推动了乳制品替代行业的发展

非洲乳制品替代品行业概况

非洲乳制品替代品市场较为分散,前五名公司占据5.54%。该市场的主要参与者包括 Blue Diamond Growers、Good Hope International Beverages (Pty) Ltd、Green Spot Co. Ltd、Juhayna Food Industries 和 The Kroger Co.(按字母顺序排列)。

非洲乳制品替代品市场领导者

Blue Diamond Growers

Good Hope International Beverages (Pty) Ltd

Green Spot Co. Ltd

Juhayna Food Industries

The Kroger Co.

Other important companies include Danone SA, Dewfresh Pty Ltd, Earth&Co, Jetlak Foods Limited, SunOpta Inc., Yokos Pty Ltd.

*免责声明:主要玩家排序不分先后

非洲乳制品替代品市场新闻

- 2022 年 4 月:SunOpta Inc. 从 Hain Celestial Group 收购了 Dream 和 WestSoy 植物基饮料品牌。该公司目前生产整个 WestSoy 产品组合。

- 2021 年 10 月:达能在其 Silk 品牌下推出希腊风格椰奶酸奶。

- 2021 年 1 月:Juhayna Food Industries (JUFO) 推出了植物基细分市场 NG,其中包括天然和纯素产品。该产品系列包括燕麦奶、杏仁奶、椰子奶和榛子奶。

非洲乳制品替代品市场报告 - 目录

1. 执行摘要和主要发现

2. 报告优惠

3. 介绍

- 3.1 研究假设和市场定义

- 3.2 研究范围

- 3.3 研究方法论

4. 主要行业趋势

- 4.1 人均消费

- 4.2 原材料/商品生产

- 4.2.1 乳制品替代品 - 原材料生产

- 4.3 监管框架

- 4.3.1 埃及

- 4.3.2 南非

- 4.4 价值链和分销渠道分析

5. 市场细分(包括以美元计的市场规模和数量、截至 2029 年的预测以及增长前景分析)

- 5.1 类别

- 5.1.1 非乳制黄油

- 5.1.2 非乳制奶

- 5.1.2.1 按产品类型

- 5.1.2.1.1 杏仁奶

- 5.1.2.1.2 椰奶

- 5.1.2.1.3 燕麦奶

- 5.1.2.1.4 我是牛奶

- 5.1.3 非乳制酸奶

- 5.2 分销渠道

- 5.2.1 场外交易

- 5.2.1.1 便利店

- 5.2.1.2 网上零售

- 5.2.1.3 专业零售商

- 5.2.1.4 超级市场和大卖场

- 5.2.1.5 其他(仓库俱乐部、加油站等)

- 5.2.2 场内交易

- 5.3 国家

- 5.3.1 埃及

- 5.3.2 尼日利亚

- 5.3.3 南非

- 5.3.4 非洲其他地区

6. 竞争格局

- 6.1 关键战略举措

- 6.2 市场份额分析

- 6.3 公司概况

- 6.4 公司简介(包括全球概况、市场概况、核心业务部门、财务状况、员工人数、关键信息、市场排名、市场份额、产品和服务以及近期发展分析)。

- 6.4.1 Blue Diamond Growers

- 6.4.2 Danone SA

- 6.4.3 Dewfresh Pty Ltd

- 6.4.4 Earth&Co

- 6.4.5 Good Hope International Beverages (Pty) Ltd

- 6.4.6 Green Spot Co. Ltd

- 6.4.7 Jetlak Foods Limited

- 6.4.8 Juhayna Food Industries

- 6.4.9 SunOpta Inc.

- 6.4.10 The Kroger Co.

- 6.4.11 Yokos Pty Ltd

7. 乳制品和乳制品替代品首席执行官面临的关键战略问题

8. 附录

- 8.1 全球概况

- 8.1.1 概述

- 8.1.2 波特的五力框架

- 8.1.3 全球价值链分析

- 8.1.4 市场动态 (DRO)

- 8.2 来源和参考文献

- 8.3 表格和图表清单

- 8.4 主要见解

- 8.5 数据包

- 8.6 专业术语

非洲乳制品替代品行业细分

非乳制黄油、非乳制牛奶、非乳制酸奶按类别划分为细分市场。场外交易、场内交易均被分销渠道视为细分市场。埃及、尼日利亚、南非按国家/地区划分为细分市场。

- 超市和大卖场是非洲乳制品替代品主要的场外分销渠道。到 2022 年,超市和大卖场细分市场的乳制品替代品销量将占场外渠道销量的 50%。预计 2024 年至 2027 年期间,超市和大卖场的销售额将增长 23%,到 2027 年市场价值将达到 2.7228 亿美元。消费者对这些渠道的偏好受到季节性优惠、批量购买折扣和通过专门的乳制品替代产品部分获得多样化的产品。

- 便利店是继超市和大卖场之后第二大最受欢迎的购买乳制品替代品的场外分销渠道。到 2022 年,该细分市场占通过非贸易渠道进行的总销量的 36%。与其他零售渠道相比,自有品牌的覆盖范围更广且更容易获得,这推动了消费者对传统杂货店的偏好。预计 2024 年至 2027 年,便利店乳制品替代品的销售额将增长 22%。

- 预计 2023 年至 2026 年期间,通过在线渠道进行的乳制品替代品销售价值将创下最高增幅,达到 49.5%。互联网用户数量的增加影响着在线渠道在乳制品替代产品购买中不断变化的作用。 2019年至2021年,非洲互联网使用量增长了23%。截至2021年12月,非洲互联网普及率为43%。埃及和南非等主要国家的杂货配送应用程序数量不断增加,预计也将在预测期内推动在线渠道的销售。

| 非乳制黄油 | ||

| 非乳制奶 | 按产品类型 | 杏仁奶 |

| 椰奶 | ||

| 燕麦奶 | ||

| 我是牛奶 | ||

| 非乳制酸奶 | ||

| 场外交易 | 便利店 |

| 网上零售 | |

| 专业零售商 | |

| 超级市场和大卖场 | |

| 其他(仓库俱乐部、加油站等) | |

| 场内交易 |

| 埃及 |

| 尼日利亚 |

| 南非 |

| 非洲其他地区 |

| 类别 | 非乳制黄油 | ||

| 非乳制奶 | 按产品类型 | 杏仁奶 | |

| 椰奶 | |||

| 燕麦奶 | |||

| 我是牛奶 | |||

| 非乳制酸奶 | |||

| 分销渠道 | 场外交易 | 便利店 | |

| 网上零售 | |||

| 专业零售商 | |||

| 超级市场和大卖场 | |||

| 其他(仓库俱乐部、加油站等) | |||

| 场内交易 | |||

| 国家 | 埃及 | ||

| 尼日利亚 | |||

| 南非 | |||

| 非洲其他地区 | |||

市场定义

- 乳制品替代品 - 乳制品替代品是指由植物性奶/油制成的食品,而不是通常的动物产品,例如奶酪、黄油、牛奶、冰淇淋、酸奶等。植物性或非乳制品奶替代品是快速增长的全球功能性和特色饮料的新食品开发类别的细分市场。

- 非乳制黄油 - 非乳制品黄油是一种纯素黄油替代品,由植物油混合物制成。随着素食主义、纯素主义和麸质不耐症等替代饮食的增加,植物黄油成为普通黄油的健康非乳制品替代品。

- 非乳制品冰淇淋 - 植物冰淇淋是一个不断增长的类别。非乳制冰淇淋是一种不含任何动物成分的甜点。对于那些不能或不吃动物或动物衍生产品(包括鸡蛋、牛奶、奶油或蜂蜜)的人来说,这通常被认为是普通冰淇淋的替代品。

- 植物奶 - 植物奶是由坚果(例如榛子、大麻籽)、种子(例如芝麻、核桃、椰子、腰果、杏仁、大米、燕麦等)或豆类(例如大豆)制成的奶替代品。豆奶和杏仁奶等植物奶在东亚和中东地区已经流行了几个世纪。

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:确定关键变量: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并根据这些变量构建模型。

- 步骤 2:建立市场模型: 预测年份的市场规模估计是名义值。通货膨胀不属于定价的一部分,每个国家/地区的平均售价 (ASP) 在整个预测期内保持不变。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能挑选的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台