俄罗斯轻型车辆市场规模和份额

摩多智能俄罗斯轻型车辆市场分析

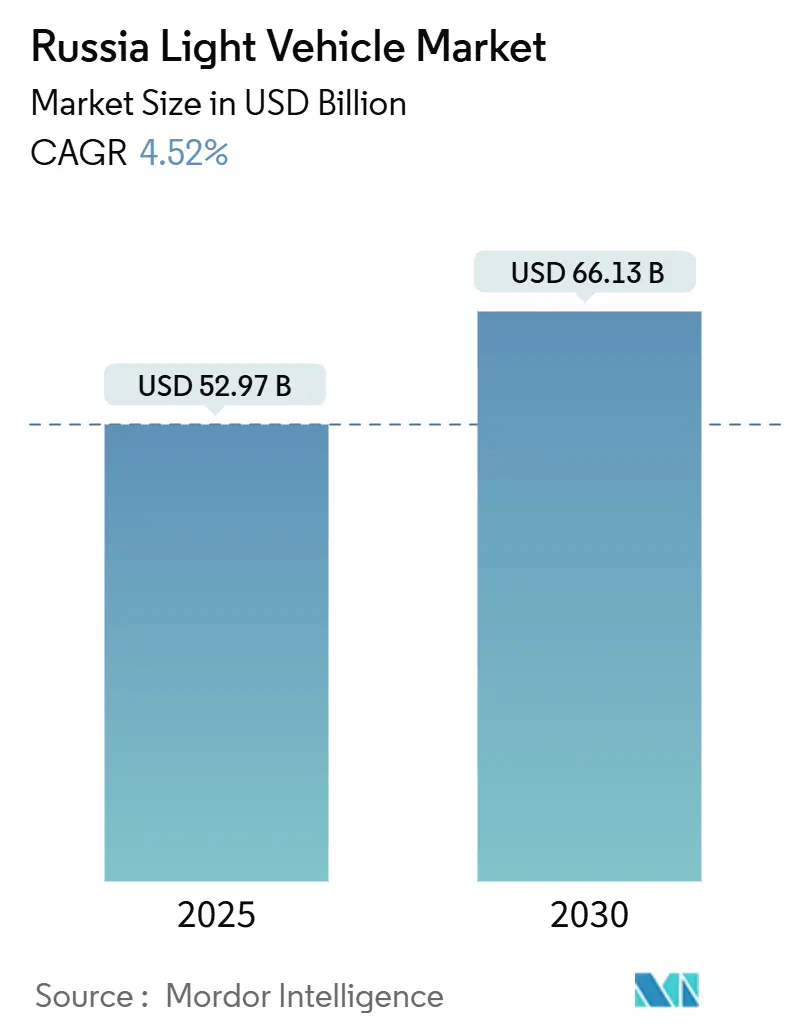

俄罗斯轻型车辆市场在2025年达到529.7亿美元,预计到2030年将攀升至661亿美元,以4.52%的复合年增长率推进。从2022年的低谷反弹依靠三大支柱:积极的政府刺激、中国原始设备制造商快速渗透,以及向国内零部件本土化的转变。新车注册量在2024年跃升至157万台,同比增长48.4%,证实了尽管面临制裁和汇率波动,被压抑的需求仍然存在。乘用车需求继续支撑销量,但最强劲的增长动力来自电商运营商购买的轻型商用车。燃料类型动态显示汽油的68.75%占有率正被电池电动选择缓慢侵蚀,这得益于补贴计划和试点电池工厂。从地区来看,远东地区利用靠近中国供应链的优势,成为增长最快的地区,即使莫斯科仍保持最大的单一客户基地。

主要报告要点

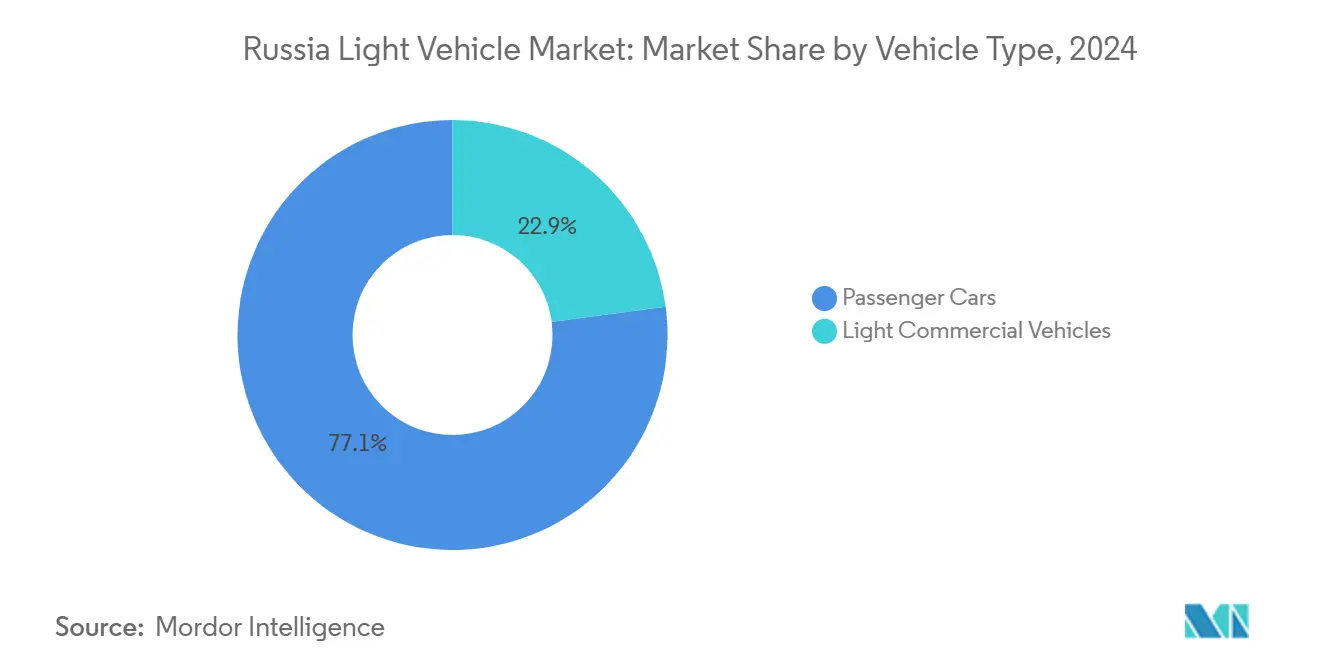

- 按车辆类型,乘用车在2024年以77.13%的收入份额领先;轻型商用车预计到2030年将以4.78%的复合年增长率扩张。

- 按燃料类型,汽油车型在2024年占俄罗斯轻型车辆市场份额的68.75%,而电池电动车预计到2030年将以5.13%的复合年增长率增长。

- 按车身类型,SUV和跨界车在2024年占据了48.33%的销售额;紧凑型货车预计在2025年至2030年间将录得最快的4.57%复合年增长率。

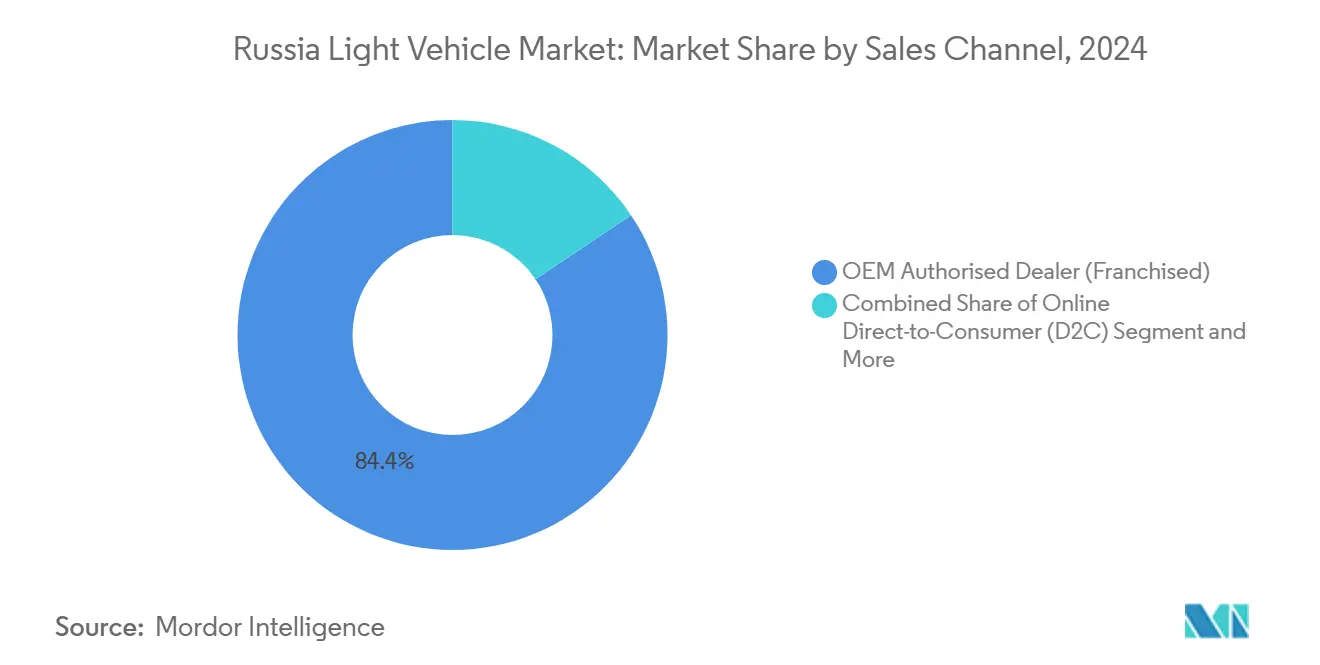

- 按销售渠道,OEM授权经销商在2024年控制了84.36%的交易,但在线直接面向消费者的渠道到2030年将以4.83%的复合年增长率上升。

- 按地区,中央联邦区在2024年占需求的34.53%,而远东联邦区预计到2030年将达到5.11%的复合年增长率。

俄罗斯轻型车辆市场趋势和洞察

驱动因素影响分析

| 驱动因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 中国原始设备制造商涌入恢复车型可用性 | +1.8% | 全国,在远东联邦区和边境地区最强 | 短期(≤2年) |

| 政府补贴和优惠贷款 | +1.2% | 全国,集中在中央联邦区和伏尔加联邦区 | 中期(2-4年) |

| 平行进口电商平台降低车辆价格 | +0.8% | 全国,在边境地区影响最强 | 短期(≤2年) |

| 电商繁荣 | +0.7% | 城市中心、莫斯科、圣彼得堡、区域首府 | 中期(2-4年) |

| 国内锂离子电池试点工厂实现本地电动车供应链 | +0.4% | 全国,生产中心位于中央和乌拉尔联邦区 | 长期(≥4年) |

| 采用压缩天然气和混合动力车 | +0.3% | 拥有压缩天然气基础设施的地区,主要是中央和伏尔加联邦区 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

中国原始设备制造商涌入恢复车型可用性

中国品牌从2022年初的不足10%份额跃升至2024年乘用车销售的60%以上。长城汽车的俄罗斯收入在2022年激增73%至85.7亿人民币,超过其综合增长[1]"2022年度报告," 长城汽车股份有限公司, greatwall.com.cn。哈弗等组装商利用欧亚经济联盟关税规则和闲置的西方设施来扩大欧洲品牌退出后丢失的车型菜单。然而,依赖性是双向的;中国对俄罗斯的出口在2025年第一季度下降了44%,因为贸易融资风险增长,促使莫斯科考虑征收保障性关税,这可能会减缓涌入。

对国内品牌的政府补贴和优惠贷款

工业和贸易部到2026年拨出150亿卢布的补贴贷款配额,向约33万台车辆提供20%-35%的销售点折扣[2]"2024-2026年补贴汽车贷款计划分配," 工业和贸易部, minprom.gov.ru。该计划使俄罗斯轻型车辆市场向AvtoVAZ、GAZ和UAZ倾斜,同时允许本地组装的中国车型符合条件。价格优势刺激近期销量,但财政上限和AvtoVAZ预测2025年收缩25%的预测标志着持久性担忧。这些贷款已演变为产业政策杠杆,引导买家选择达到本土化门槛的车型,并支持陶里亚蒂和乌里扬诺夫斯克组装厂的利用率。

电商繁荣推动城市轻型商用车需求

爆炸性的在线零售增长迫使快递员用灵活的货车更新车队,以削减最后一英里成本。福特-索勒斯合资企业计划在叶拉布加生产电动Transit,押注到2025年轻型商用车保有量的4%将转为电动[3]"Transit生产扩展公告," 福特索勒斯合资公司, ford.ru。莫斯科的拥堵收费提案和圣彼得堡的生态区域加速了对更小、更清洁配送车辆的需求。然而,公共快充设施的推出落后于计划,高利率抑制小运营商融资,限制了即时的上行空间。

在高油价中采用压缩天然气和混合动力车

零售汽油价格达到使压缩天然气在喀山的出租车队中回本期低于三年的水平。混合动力在温带城市的采用率上升,但在雅库茨克和诺里尔斯克下降,那里-40°C的冬季使混合动力燃油消耗增加73%,抹杀了效率收益。俄罗斯天然气工业股份公司的加气站建设维持了压缩天然气选择,而惩罚大排量发动机的回收费促使消费者转向更小的混合动力系统。按气候的市场细分迫使原始设备制造商在地区层面调整动力系统组合。

约束因素影响分析

| 约束因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 西方制裁 | -2.1% | 全国,在高科技车辆细分市场最严重 | 中期(2-4年) |

| 卢布波动和高利率 | -1.4% | 全国,在信贷依赖细分市场集中影响 | 短期(≤2年) |

| 回收费上涨推高2025年后电动车拥有成本 | -0.8% | 全国,对进口电动车影响不成比例 | 短期(≤2年) |

| 缺乏适用于西伯利亚/远东的冬季电池热控制 | -0.5% | 西伯利亚联邦区、远东联邦区、北方地区 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

西方制裁扰乱组件流入

对半导体、传感器和电池材料的出口管制收紧迫使生产商降级规格或寻求更昂贵的中国替代品。AvtoVAZ将本地含量比例提高到81%,但仍在与电子产品缺口作斗争,这使生产线每季度停产几天。韩国2024年3月对锂离子电池的禁运打击了未来的电动车推出,迫使规划者围绕本地化学品重新设计电池包。制裁推高成本,降低质量,放缓技术刷新周期,削减俄罗斯轻型车辆市场的增值轨迹。

卢布波动和高利率抑制需求

卢布在2024年在每美元99-110之间波动,使每周重新开发票的经销商定价复杂化。央行政策将关键利率提升到17%以上,抑制汽车贷款批准并扩大负担能力差距。二手车信贷量在2024年下滑11%,收缩了新车经销商依赖的置换管道。现金充足的中国原始设备制造商通过提供直接人民币融资来利用空白,但大多数国内消费者推迟购买,延长拥有周期并缓解近期替换需求。

细分分析

按车辆类型:商用车推动电气化

2024年,乘用车在俄罗斯轻型车辆市场中占据主导地位,份额达77.13%。与此同时,轻型商用车展现出最快速的增长,拥有4.78%的复合年增长率前景。电商中心的车队买家运行严格的总拥有成本模型,一旦计入柴油价格和城市通行费,就会奖励电动货车。索勒斯预测电动衍生产品到2025年将占据细分市场销量的4%。此外,中国制造商填补了西方退出留下的展厅空白,提供40多款结合高档内饰和有吸引力保修的车型。

随着食品杂货连锁店迁移到线上,冷藏微型货车等轻型商用车获得关注。租赁公司整合采购,协商批量回扣,将中国货车嵌入企业车队。相反,出租车公司坚持使用廉价轿车,由于高借贷成本将其生命周期延长到10年以上。俄罗斯轻型车辆市场正在围绕功能性车队更新而非可自由支配的家庭升级重新调整。

按燃料类型:汽油主导地位面临电动挑战

2024年,汽油在俄罗斯轻型车辆市场中占据强劲的68.75%份额,凸显了国家对传统动力系统的坚定依赖。然而,电池电动车正在崛起,展现出令人印象深刻的5.13%预期复合年增长率。这一激增很大程度上得益于可为符合条件的买家降低标价高达35%的补贴。与此同时,柴油的重要性正在减弱,主要局限于长途商业应用。这种下降很大程度上是由于更严格的排放标准,使尾气处理成本在升级后激增。在伏尔加地区,由于俄罗斯天然气工业股份公司加速建立加气走廊,各市政府见证了压缩天然气车队的激增。混合动力车找到了自己的利基,迎合重视燃油节约但对续航限制谨慎的城市通勤者。虽然政策举措--如提高回收费和建议电动车道特权--在塑造未来需求方面发挥关键作用,但以能源安全为中心的叙述也在影响消费者行为方面发挥关键作用,培育对国内燃料的偏好。

到2030年,俄罗斯轻型车辆市场可能会看到电动车型销售的显著激增,这取决于及时的电池本土化。与此同时,汽油销售预计将稳定,得到充电基础设施稀少的农村和远北地区的支撑。动力系统的这种双重性要求供应商维护多燃料供应链,增加库存管理的复杂性,但确保消费者选择的范围。

按车身类型:SUV主导地位反映消费者偏好

2024年,运动型多用途车在俄罗斯轻型车辆市场的注册中占48.33%,突出了买家对高座椅和适应冬季车辆的明确偏好。中国品牌正在利用这一趋势,提供功能丰富的C级跨界车,价格比欧洲竞争对手低15%。随着年轻家庭倾向于货物灵活性而非传统造型,轿车份额继续萎缩。紧凑型货车正在上升,预测复合年增长率为4.57%,受包裹配送和按需杂货服务需求驱动。虽然皮卡车占据利基市场,但它们作为城市承包商中的地位象征正在获得关注,暗示超越其传统实用性的潜在增长。

俄罗斯轻型车辆市场对基础设施现实做出反应:粗糙的区域道路使地面间隙和全轮驱动成为实用必需品,解释了跨界车的受欢迎程度。售后配件供应商繁荣发展,提供车顶箱和冬季轮胎套装,提高交易价值。造型融合模糊了多用途车和SUV之间的界限,使原始设备制造商能够共享平台并缩短开发周期。车身类型多样化减少了对单一细分市场衰退的脆弱性,但它迫使供应商在持续物流约束中管理更多库存单位。

按销售渠道:数字化颠覆挑战传统分销

在俄罗斯轻型车辆市场中,OEM授权经销商占2024年销量的84.36%。然而,在线直销正以4.83%的复合年增长率上升。这一趋势特别吸引重视透明定价和送货上门的精通技术的都市人。疫情加速了消费者对虚拟展厅的接受。与此同时,制裁导致库存短缺,在线经纪商通过实时跨境采购巧妙填补了这一空白。即使在官方分配摇摆时,灰市平行进口中介也利用套利机会,确保俄罗斯轻型车辆市场保持活跃。

经销商集团通过直播实地参观和提供24小时远程试驾套装来适应,但佣金因原始设备制造商试点代理模式而受到压缩。租赁公司面临利率飙升带来的利润压力,但探索捆绑保险和轮胎存储的订阅服务。预计2026年数字文书工作的监管明确性可能释放更快的采用,而网络安全授权可能增加小型网络转售商的合规负担。

备注: 购买报告后可获得所有个别细分的细分份额

按区域分布:中央主导地位面临东方挑战

2024年,以莫斯科为中心的中央联邦区占需求的34.53%,受益于可支配收入增长和密集的经销商网络。与此同时,受符拉迪沃斯托克港口物流和直接铁路连接中国东北推动的远东联邦区,正以5.11%的复合年增长率见证最快增长。此外,为当地居民免征右舵转换进口关税促进了平行进口,加剧了俄罗斯轻型车辆市场的竞争。

伏尔加和南部地区呈现平衡格局,混合制造基地与支撑皮卡和货车销售的农业经济。西伯利亚在电动车采用方面落后,因为零下气候放大了续航焦虑,尽管矿物部门工资支持稳定的柴油SUV周转。区域政策激励,如释放可自由支配收入的远东抵押贷款补贴,间接促进了汽车拥有量。随着时间推移,阿穆尔公路等交通基础设施项目扩大了经销商覆盖范围,将需求分布到传统城市核心之外。

地理分析

中央联邦区通过经销商、服务中心和信贷机构的密集矩阵保持其34.53%的份额,简化了拥有流程。豪华品牌曾经主导莫斯科大道,但制裁和卢布波动使富裕买家转向中档中国跨界车,以更低价格点提供智能手机般的信息娱乐功能。政府采购通过在2024年增加36%至278亿卢布来支撑销量,尽管这种刺激是有限的,可能在选举周期结束后逐渐减少。汇率波动也重塑了购买行为,促使家庭协商美元等值锁定价格以对冲卢布风险,使经销商融资账簿复杂化。

远东联邦区5.11%的复合年增长率预测反映了与广东和黑龙江供应链的结构性整合。邻近性允许散装件的月度集装箱到达,相对于波罗的海港口将交货时间缩短一半。跨境金融科技平台以人民币结算交易,绕过SWIFT限制。哈巴罗夫斯克和滨海边疆区的年轻人口显示品牌不可知论,依靠同行评价而非传统声誉,这有利于灵活的中国进入者。区域当局投资于沿西伯利亚铁路的电动车充电走廊,旨在支持旅游流和货运电气化。

西伯利亚和乌拉尔地区将资源部门繁荣与气候逆境结合。车队管理者要求为永久冻土道路配备缸体加热器、电池加温器和加固悬架,导致更高的平均交易价格。电动车采用放缓,因为-35°C时的能量密度惩罚将可用续航里程削减一半以上,使俄罗斯轻型车辆市场在寒冷地带回到汽油和柴油。然而,矿业公司的ESG承诺可能触发到2027年对坚固电动皮卡的试点采购,播种渐进变化。这些地区的消费者信贷仍然稀缺,购买偏向现金和雇主支持的贷款,抑制周期性波动。

竞争格局

在后制裁格局中,中俄双寡头格局出现。2024年,AvtoVAZ凭借关税和爱国主义信息获得了超过40%的市场份额。然而,以长城、吉利和奇瑞为首的中国参与者越来越多地挑战AvtoVAZ的主导地位。例如,奇瑞通过提供以前专属于高端德国品牌的ADAS套件来重新定义市场标准。作为回应,AvtoVAZ推出30亿美元的资本支出计划,为其即将推出的拉达现代化陶里亚蒂生产线的模块化平台。这个雄心勃勃的计划旨在到2028年实现90%的本土化,旨在保护成本免受汇率波动影响。

技术成为差异化的战场。长城的柠檬架构支持空中更新和800伏充电,这些是俄罗斯竞争对手目前缺乏的功能。中国原始设备制造商利用规模经济在价格上削减,同时在俄罗斯实现两位数的营业利润率。国内现有企业探索与波斯和印度供应商的联盟,采购不含西方知识产权封锁的电子产品,尽管审查需要时间。与此同时,售后市场参与者通过进口翻新的欧洲组件、维护较老车队和抑制新车替代来利用零部件短缺。

战略举措遍布格局。2024年哈弗将图拉工厂产能翻倍至15万台。同年AvtoVAZ与莫斯科市签署谅解备忘录,试点出租车电池更换。长城与俄罗斯铁路公司签署备忘录,简化入境物流,将运输成本削减12%。每项举措都强调了供应链杠杆现在如何与品牌吸引力匹敌,成为俄罗斯轻型车辆市场内的主要竞争武器。

俄罗斯轻型车辆行业领导者

-

俄罗斯汽车集团(拉达)

-

哈弗(长城汽车)

-

奇瑞

-

吉利

-

嘎斯集团

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年3月:俄罗斯推出了一项计划,目标到2030年实现6万吨碳酸锂产量,以支撑国内电池工厂。

- 2024年12月:政府在三年内启动了11.5亿美元的国家车辆平台计划,为多个细分市场开发模块化底盘。

俄罗斯轻型车辆市场报告范围

俄罗斯轻型车辆市场报告涵盖了各个市场领域按车辆、燃料和材料类型的当前和即将到来的趋势以及最近的技术发展。将提供俄罗斯重要轻型车辆制造公司的国家级分析和市场份额。

| 乘用车 |

| 轻型商用车 |

| 汽油 |

| 柴油 |

| 混合动力 |

| 插电式混合动力(PHEV) |

| 电池电动(BEV) |

| 其他 |

| 轿车 |

| 掀背车 |

| SUV/跨界车 |

| MPV/小型货车 |

| 皮卡(双排) |

| 皮卡(单排) |

| 厢式货车 |

| OEM授权经销商(特许经营) |

| 平行进口独立经销商 |

| 在线直接面向消费者(D2C) |

| 车队和企业租赁 |

| 汽车订阅/短期租赁 |

| 租赁和汽车共享购买 |

| 中央联邦区(含莫斯科地区) |

| 西北联邦区(含圣彼得堡) |

| 远东联邦区(含滨海边疆区) |

| 俄罗斯其他地区 |

| 按车辆类型 | 乘用车 |

| 轻型商用车 | |

| 按燃料类型 | 汽油 |

| 柴油 | |

| 混合动力 | |

| 插电式混合动力(PHEV) | |

| 电池电动(BEV) | |

| 其他 | |

| 按车身类型 | 轿车 |

| 掀背车 | |

| SUV/跨界车 | |

| MPV/小型货车 | |

| 皮卡(双排) | |

| 皮卡(单排) | |

| 厢式货车 | |

| 按销售渠道 | OEM授权经销商(特许经营) |

| 平行进口独立经销商 | |

| 在线直接面向消费者(D2C) | |

| 车队和企业租赁 | |

| 汽车订阅/短期租赁 | |

| 租赁和汽车共享购买 | |

| 按区域分布 | 中央联邦区(含莫斯科地区) |

| 西北联邦区(含圣彼得堡) | |

| 远东联邦区(含滨海边疆区) | |

| 俄罗斯其他地区 |

报告中回答的关键问题

俄罗斯轻型车辆市场当前规模是多少?

俄罗斯轻型车辆市场2025年价值529.7亿美元,预计到2030年将以4.52%的复合年增长率增长。

俄罗斯轻型车辆市场中哪个细分增长最快?

轻型商用车增长步伐最快,预计随着电商车队扩张将以4.78%的复合年增长率推进。

中国品牌在俄罗斯乘用车领域有多大主导地位?

中国原始设备制造商在2024年占乘用车销售的重要份额,从仅两年前的不足10%跃升。

尽管面临寒冷天气障碍,哪种燃料类型正在获得动力?

电池电动车显示出最强劲的5.13%复合年增长率前景,得到补贴和新兴电池工厂的支持,即使冬季效率下降。

预计哪个地区将领先俄罗斯轻型车辆市场增长?

远东联邦区应该录得最快的5.11%复合年增长率至2030年,由于与中国供应链的无缝连接。

西方制裁如何影响本地制造商?

制裁压缩半导体和电池进口,迫使更高成本的采购和生产暂停,这将预测复合年增长率削减约2.1%。

页面最后更新于: