Phân tích thị trường phụ kiện và máy chơi game Hoa Kỳ

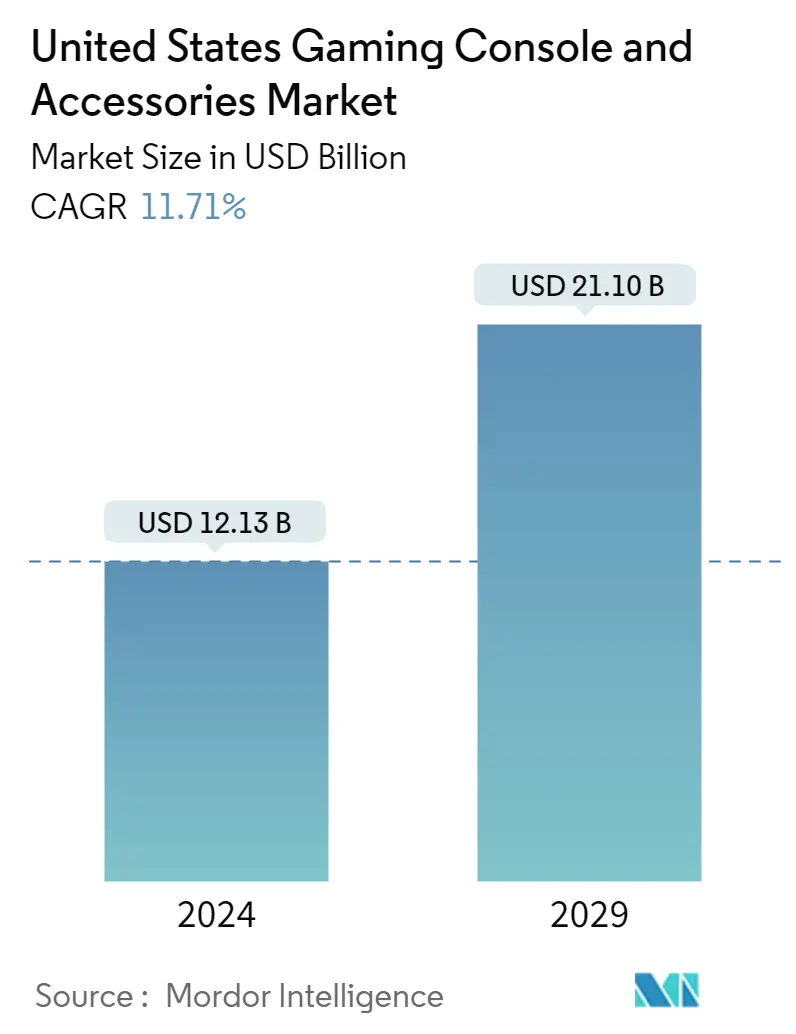

Quy mô Thị trường Phụ kiện Máy chơi game Hoa Kỳ ước tính đạt 12,13 tỷ USD vào năm 2024 và dự kiến sẽ đạt 21,10 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 11,71% trong giai đoạn dự báo (2024-2029).

Những tiến bộ công nghệ liên tục trong ngành công nghiệp game đang thúc đẩy sự mở rộng của thị trường phụ kiện và máy chơi game. Các nhà phát triển trò chơi ở Hoa Kỳ liên tục nỗ lực nâng cao trải nghiệm của người chơi, từ đó tung ra và viết lại mã cho nhiều bảng điều khiển/nền tảng khác nhau, chẳng hạn như PlayStation, Xbox và Windows PC, được tích hợp vào một sản phẩm và cung cấp cho người chơi thông qua nền tảng đám mây.

- Sự phát triển nhanh chóng của thể thao điện tử đã làm tăng nhu cầu về bàn phím và gamepad chơi game tiên tiến. Thị trường phụ kiện chơi game dự kiến sẽ tăng trưởng trong giai đoạn dự báo với sự nâng cao liên tục của nội dung chơi game.

- Việc tích hợp các công nghệ mới hơn, như chơi game 3D và AR/VR, đang thúc đẩy thị trường. Máy chơi game không còn giới hạn ở các nhân vật chiến đấu, hoàn thành nhiệm vụ và chinh phục kẻ thù trong không gian hai chiều. Thực tế ảo là nơi công nghệ kết nối trò chơi điện tử với thế giới 3D thực. Xóa mờ ranh giới giữa tưởng tượng và thực tế, VR đang giúp tạo ra thế giới trò chơi thực tế và hấp dẫn hơn cho những game thủ bị ám ảnh bởi công nghệ ngày nay.

- Chơi game trên nền tảng đám mây là một công nghệ mới nổi trong ngành công nghiệp trò chơi, cho phép người dùng truyền phát các trò chơi cao cấp trên các thiết bị cầm tay như máy tính xách tay, máy tính bảng và điện thoại di động với kết nối mạng nhanh, từ đó loại bỏ yêu cầu nâng cấp phần cứng thường xuyên hoặc máy chơi game/PC. Những yếu tố như vậy được dự đoán sẽ có tác động tiêu cực đến tăng trưởng thị trường trong dài hạn.

- Do lệnh phong tỏa vì dịch COVID-19, mọi người ở nhà và một số chuyển sang nền tảng chơi game để dành thời gian. Những nền tảng này đã thu hút nhiều khách truy cập mới hơn trong lưu lượng truy cập trực tuyến và tạo ra nhu cầu về các phụ kiện chơi game khác nhau. Hơn nữa, sự gia tăng chơi game trong thời gian phong tỏa do dịch bệnh COVID-19 kéo theo sự gia tăng số lượng trò chơi mới được phát hành. Sau đại dịch, thị trường đang phát triển nhanh chóng với sự ra mắt của nội dung trò chơi mới trong nước.

Xu hướng thị trường phụ kiện máy chơi game Hoa Kỳ

Ra mắt nội dung trò chơi mới với yêu cầu đồ họa cao thúc đẩy tăng trưởng thị trường

- Việc phát hành nội dung trò chơi mới có nhu cầu hình ảnh cao sẽ thúc đẩy thị trường. Quá trình chuyển từ chơi game console sang giải trí trực quan theo yêu cầu đã bắt đầu.

- Hơn nữa, bàn phím chơi game còn nổi bật nhờ những cải tiến và ra mắt nhiều sản phẩm, nâng cao khả năng cạnh tranh của nhà sản xuất và cung cấp cho game thủ nhiều lựa chọn khác nhau. Các công ty đang tập trung vào việc tạo ra bàn phím chơi game có đèn RGB để cải thiện trải nghiệm chơi game của game thủ.

- Hơn nữa, máy chơi game cung cấp đầu ra đồ họa phức tạp mà các nền tảng khác không thể so sánh được. Theo Hiệp hội Phần mềm Giải trí, 63% game thủ ở Hoa Kỳ đưa ra quyết định mua hàng chủ yếu dựa trên chất lượng đồ họa. Khả năng hỗ trợ video 4K mang lại lợi ích cho máy chơi game.

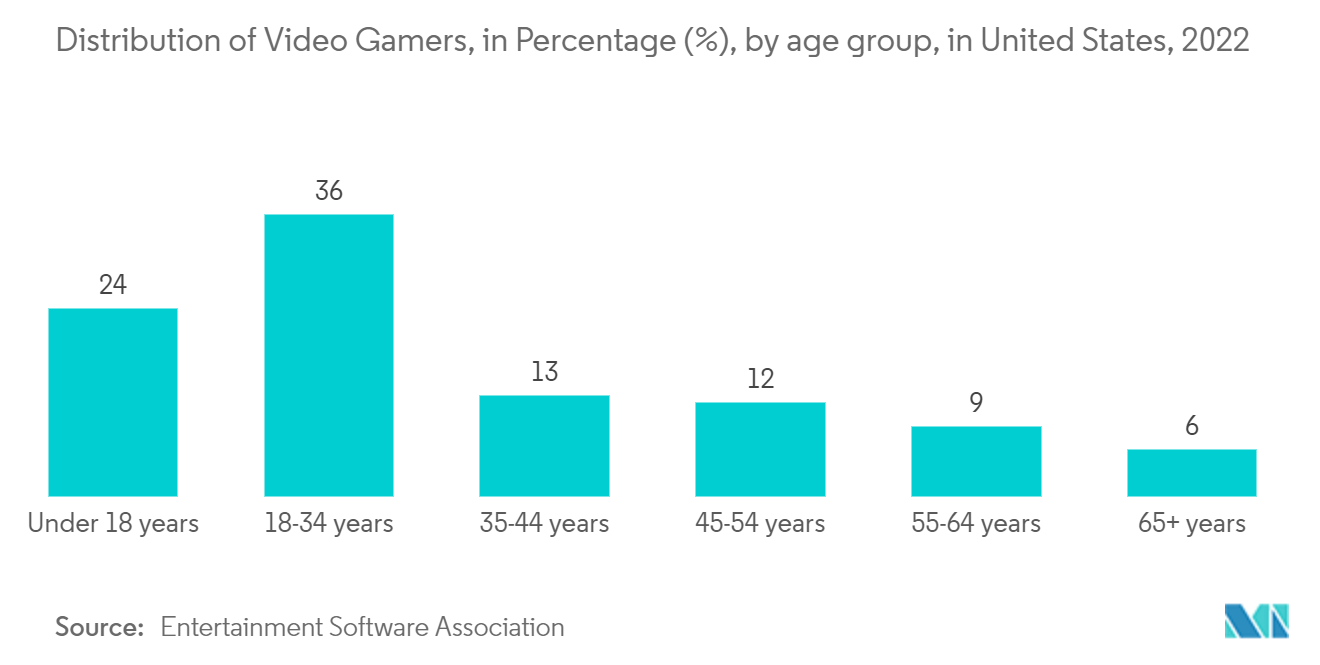

- Chơi game video không còn là thú vui dành riêng cho giới trẻ nữa. Độ tuổi của game thủ điển hình đã tăng lên khi các thế hệ lớn lên với việc chơi game video như một phần bình thường của cuộc sống. Theo cuộc thăm dò của Hiệp hội Phần mềm Giải trí, 36% người chơi trò chơi điện tử ở độ tuổi từ 18 đến 34, với 6% là từ 65 tuổi trở lên. Năm ngoái, người Mỹ từ 15 đến 19 tuổi dành trung bình 1,44 giờ mỗi ngày để chơi game hoặc sử dụng máy tính lúc rảnh rỗi. Nhóm tuổi từ 45 đến 54 chơi ít trò chơi điện tử nhất. Các thành viên trong độ tuổi này chỉ dành 0,28 giờ chơi trên máy tính hàng ngày.

- Các công ty chủ chốt trong nước đang cung cấp các công nghệ mới, thiết lập quan hệ đối tác chiến lược và thúc đẩy mở rộng thị trường. Ví dụ vào tháng 5 năm 2022, một trong những nhà cung cấp phụ kiện và âm thanh chơi game hàng đầu Turtle Beach Corporation đã công bố các phụ kiện chơi game trên bảng điều khiển Turtle Beach bán chạy nhất và các thương hiệu phụ kiện chơi game ROCCAT PC từng đoạt giải thưởng đã hợp tác với công ty khởi đầu Safety của New Orleans Saints, Chauncey Gardner -Johnson. Gardner-Johnson tham gia cùng các game thủ vận động viên chuyên nghiệp khác, bao gồm các ngôi sao NBA Grayson Allen, Immanuel Quickley và Josh Hart, những người đã hợp tác với Turtle Beach và ROCCAT để đáp ứng mọi nhu cầu về thiết bị chơi game của họ có thể thống trị trên chiến trường kỹ thuật số.

Phân khúc loại máy chơi game nắm giữ thị phần đáng kể

- Nhu cầu về máy chơi game đã liên tục tăng trong những năm gần đây do số lượng người chơi tăng lên và cải tiến kỹ thuật ở Hoa Kỳ. Lượng thời gian người tiêu dùng dành để chơi game đã tăng lên khi số lượng trò chơi và sự đa dạng của chúng tăng lên. Ngoài ra, nội dung mới liên tục được tạo ra.

- Hoa Kỳ có nhiều người chơi trò chơi điện tử nhất. Vào năm 2022, Hiệp hội Phần mềm Giải trí ước tính rằng 66% người Mỹ và hơn 215,5 triệu người chơi trò chơi điện tử đang hoạt động ở mọi lứa tuổi đều ở Hoa Kỳ. Xét về số lượng cá nhân trung bình chơi trò chơi điện tử hàng tuần. Theo số liệu từ Hiệp hội Phần mềm Giải trí, con số này ở Mỹ là 13 giờ mỗi tuần.

- Báo cáo còn đề cập thêm rằng 52% người dân ở Mỹ sử dụng máy chơi game chuyên dụng để chơi game. Máy chơi game đứng thứ hai trong tài khoản của họ về số lượng game thủ sử dụng máy chơi game chuyên dụng.

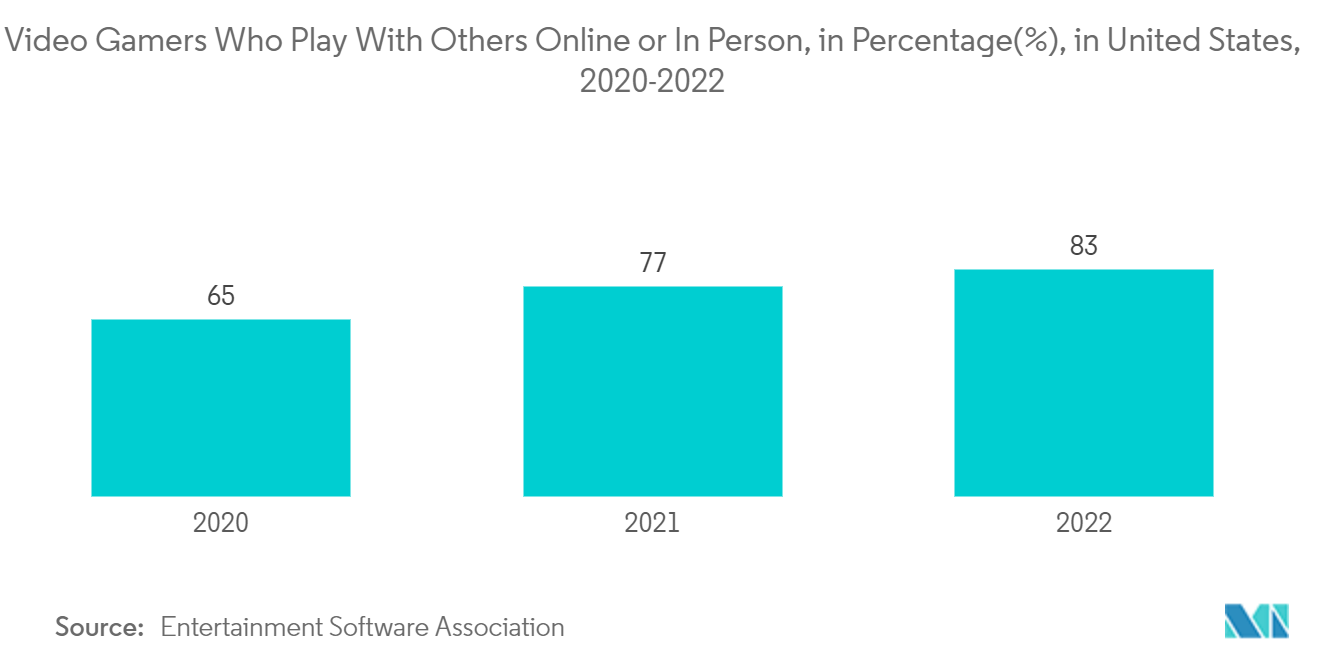

- Hơn nữa, trò chơi điện tử là cách phổ biến để game thủ giao tiếp với bạn bè và gia đình. Theo một cuộc thăm dò năm 2022, 83% game thủ ở Hoa Kỳ đã chơi trực tuyến hoặc trực tiếp với người khác, tăng từ 65% vào năm 2020. Theo các game thủ Hoa Kỳ, bạn bè là những người thường chơi cùng trực tuyến nhất.

- Thị trường bị thống trị bởi máy chơi game gia đình, với một số công ty như Sony, Microsoft và Nintendo thống trị ngành. Sony đã công bố một loạt thiết bị ngoại vi mới cho hệ thống thế hệ tiếp theo của mình, PS5, bao gồm bộ điều khiển mới, tai nghe, giá đỡ bộ điều khiển và điều khiển từ xa phương tiện - sự phổ biến ngày càng tăng của máy chơi game.

Tổng quan về ngành phụ kiện và máy chơi game Hoa Kỳ

Thị trường phụ kiện máy chơi game Hoa Kỳ bị phân mảnh, với các công ty lớn như Sony Corporation, Microsoft Corporation, Nintendo Co., Ltd., Logitech International SA và Turtle Beach Corporation. Những người chơi trên thị trường đang áp dụng các chiến lược như hợp tác và mua lại để nâng cao việc cung cấp sản phẩm của họ và đạt được lợi thế cạnh tranh bền vững.

- Vào tháng 12 năm 2023, phiên bản thứ năm của tai nghe chơi game bảng điều khiển ASTRO A50 Series nổi bật, Tai nghe chơi game không dây và Trạm gốc Logitech G ASTRO A50 X LIGHTSPEED, được phát hành bởi Logitech G, một thương hiệu Logitech có trụ sở tại Hoa Kỳ và là chuyên gia về chơi game công nghệ và thiết bị.

- Vào tháng 11 năm 2023, FaZe Holdings, Inc., một tập đoàn game nổi tiếng trên thế giới và SteelSeries, một công ty toàn cầu về thiết bị ngoại vi chơi game và thể thao điện tử, đã công bố ra mắt dòng sản phẩm chơi game đồng thương hiệu mới có tên FaZe Clan x SteelSeries. hiện chỉ có sẵn tại các địa điểm bán lẻ Best Buy. Tai Nghe Không Dây Arctis Nova 7 | Phiên bản FaZe Clan, Bàn phím mini Apex 9 | Phiên bản FaZe Clan, Chuột không dây Aerox 3 | Phiên bản FaZe Clan, QcK Heavy XXL | FaZe Clan Edition là một số dịch vụ được cung cấp trong quan hệ đối tác.

Dẫn đầu thị trường phụ kiện và máy chơi game Hoa Kỳ

Sony Corporation

Microsoft Corporation

Nintendo Co., Ltd.

Logitech International S.A.

Turtle Beach Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường phụ kiện máy chơi game Hoa Kỳ

- Tháng 10 năm 2023 Nhà sản xuất thiết bị điện tử Nhật Bản Sony ra mắt máy chơi game PlayStation 5 (PS5) mới. PS5 mới có kiểu dáng đẹp mắt với khối lượng sử dụng ít hơn 30% so với mẫu trước đó. PS5 mỏng hơn cung cấp bộ nhớ trong lên tới 1TB, so với 825GB trên phiên bản tiền nhiệm. Sony PS5 mới ban đầu chỉ có sẵn ở Hoa Kỳ và dự kiến sẽ ra mắt toàn cầu trong những tháng tới.

- Tháng 8 năm 2023 Nintendo công bố ra mắt máy chơi game thế hệ tiếp theo vào nửa cuối năm 2024. Máy chơi game sẽ có dạng di động giống như Switch, một thiết bị lai. Máy chơi game sắp ra mắt của Nintendo có thể có màn hình LCD và khe cắm băng chuyên dụng để tải các bản sao vật lý của trò chơi.

Phân khúc ngành phụ kiện và máy chơi game tại Hoa Kỳ

Máy chơi game và phụ kiện phát ra tín hiệu video hoặc hình ảnh trực quan để hiển thị trò chơi điện tử bao gồm máy chơi game và các loại phụ kiện được cung cấp cho khu vực Hoa Kỳ.

Thị trường phụ kiện và máy chơi game ở Hoa Kỳ được phân chia theo loại (máy chơi game, phụ kiện). Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị bằng USD cho tất cả các phân khúc trên.

| Kiểm soát trò chơi |

| Phụ kiện |

| Theo loại | Kiểm soát trò chơi |

| Phụ kiện |

Câu hỏi thường gặp về nghiên cứu thị trường máy chơi game phụ kiện Hoa Kỳ

Thị trường phụ kiện và bảng điều khiển trò chơi Hoa Kỳ lớn đến mức nào?

Quy mô Thị trường Phụ kiện Máy chơi game Hoa Kỳ dự kiến sẽ đạt 12,13 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 11,71% để đạt 21,10 tỷ USD vào năm 2029.

Quy mô Thị trường Phụ kiện Máy chơi game Hoa Kỳ hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Phụ kiện Máy chơi game Hoa Kỳ dự kiến sẽ đạt 12,13 tỷ USD.

Ai là người chơi chính trong Thị trường Phụ kiện Máy chơi game Hoa Kỳ?

Sony Corporation, Microsoft Corporation, Nintendo Co., Ltd., Logitech International S.A., Turtle Beach Corporation là những công ty lớn hoạt động tại Thị trường Phụ kiện Máy chơi game Hoa Kỳ.

Thị trường Phụ kiện Máy chơi game Hoa Kỳ này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Phụ kiện Máy chơi game Hoa Kỳ ước tính là 10,71 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Phụ kiện Bảng điều khiển Trò chơi Hoa Kỳ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Phụ kiện Bảng điều khiển Trò chơi Hoa Kỳ trong các năm 2024, 2025, 2026, 2027 , 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành phụ kiện và máy chơi game Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu tại Hoa Kỳ năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Phụ kiện Bảng điều khiển trò chơi tại Hoa Kỳ bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.