Размер и доля рынка зигоматических и крыловидных имплантатов

Анализ рынка зигоматических и крыловидных имплантатов от Mordor Intelligence

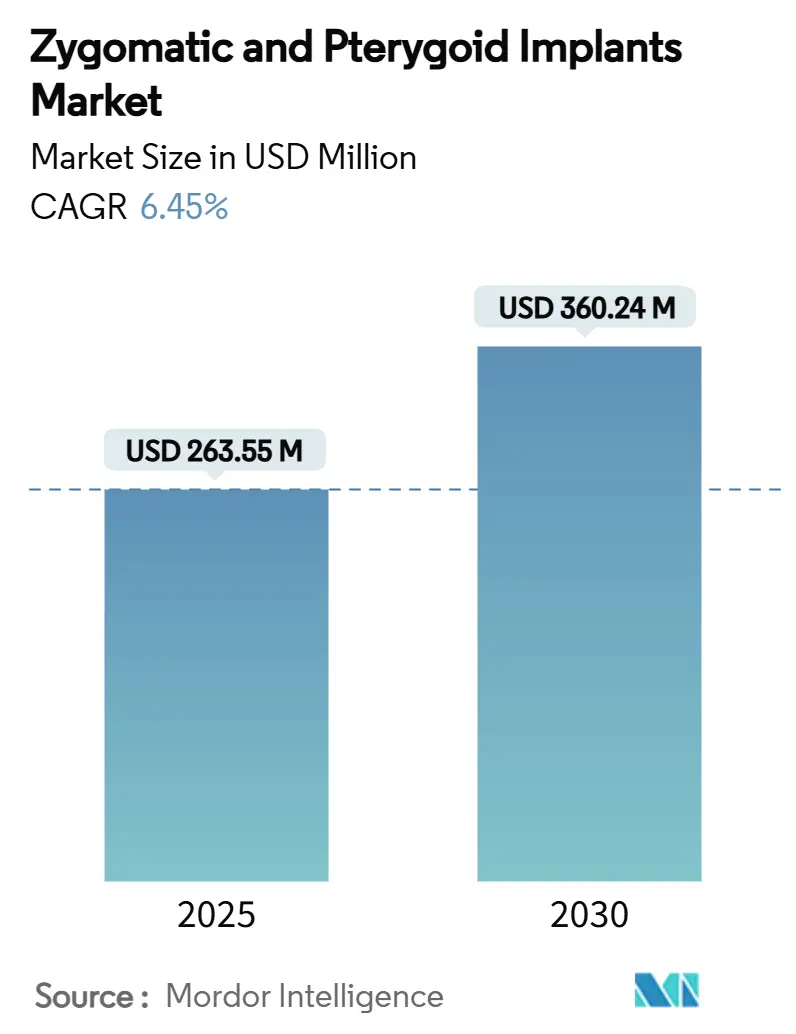

Размер рынка зигоматических и крыловидных имплантатов составляет 263,55 млн долл. США в 2025 году. Прогнозируется, что он достигнет 360,24 млн долл. США к 2030 году, что отражает совокупный среднегодовой темп роста 6,45% в течение периода и подчеркивает сильную динамику в категории специализированных имплантатов. Устойчивое принятие среди хирургов, более быстрая реабилитация пациентов и возможность избежать процедур костной пластики позиционируют рынок зигоматических и крыловидных имплантатов как предпочтительный вариант для сложной реконструкции верхней челюсти. Немедленная нагрузка доминирует в спросе, цифровые рабочие процессы улучшают точность установки, а регулятивная ясность от руководящих принципов FDA от октября 2024 года ускоряет одобрение новых продуктов. Конкурентная динамика благоприятствует поставщикам, которые сочетают долгосрочные клинические доказательства с инструментами навигации на основе ИИ и надежными сетями обучения. Появляющиеся регенеративные терапии и постоянные ценовые барьеры сдерживают расширение, однако не компенсируют благоприятную долгосрочную траекторию рынка зигоматических и крыловидных имплантатов.

Ключевые выводы отчета

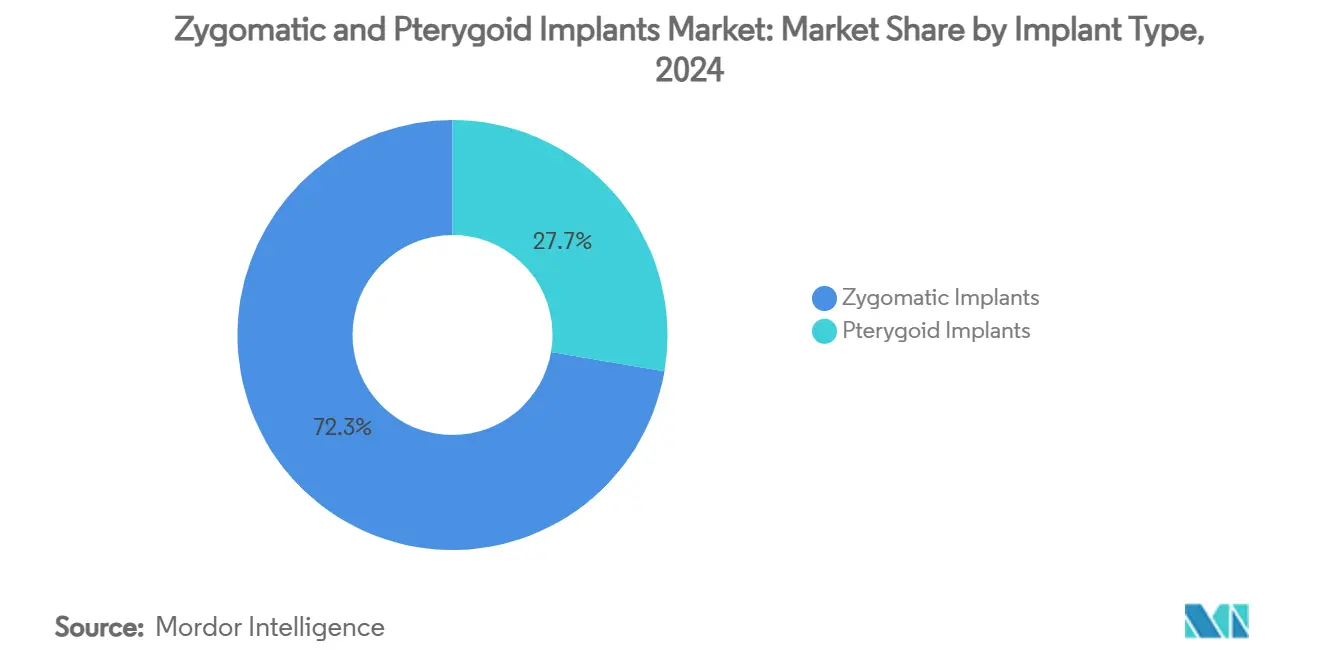

- По типу имплантата зигоматические имплантаты лидировали с долей 72,34% в 2024 году; прогнозируется, что крыловидные имплантаты будут расширяться с совокупным среднегодовым темпом роста 8,54% до 2030 года.

- По длине изделия устройства длиной 30-50 мм захватили 46,54% доли выручки в 2024 году, в то время как имплантаты длиной свыше 50 мм, прогнозируется, покажут совокупный среднегодовой темп роста 8,67% между 2025 и 2030 годами.

- По типу процедуры немедленная нагрузка доминировала с долей 63,23% в 2024 году и также развивается с совокупным среднегодовым темпом роста 8,45% в течение прогнозного периода.

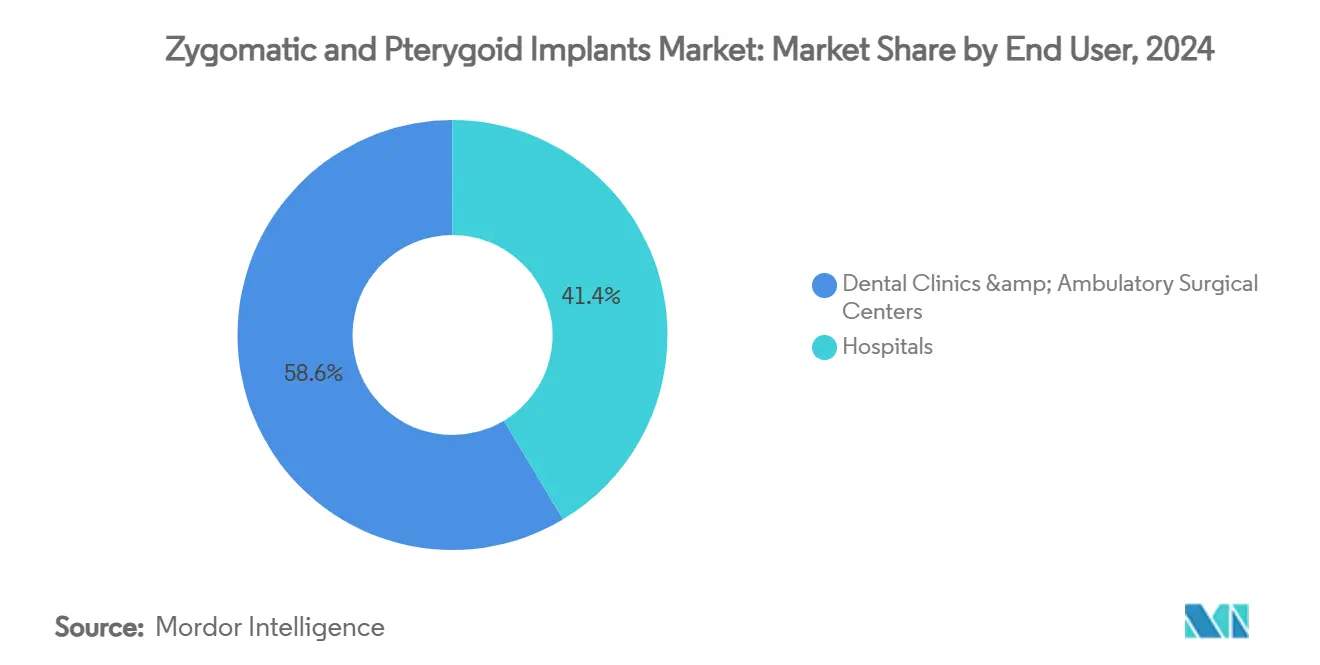

- По конечному пользователю стоматологические клиники и амбулаторные хирургические центры удерживали 58,65% выручки 2024 года, поскольку больницы регистрируют наивысший прогнозируемый совокупный среднегодовой темп роста на уровне 9,56% до 2030 года.

- По применению реконструкция верхнечелюстной пазухи составила 55,43% продаж 2024 года, в то время как случаи тяжелой атрофии кости верхней челюсти готовы расти с совокупным среднегодовым темпом роста 9,67% к 2030 году.

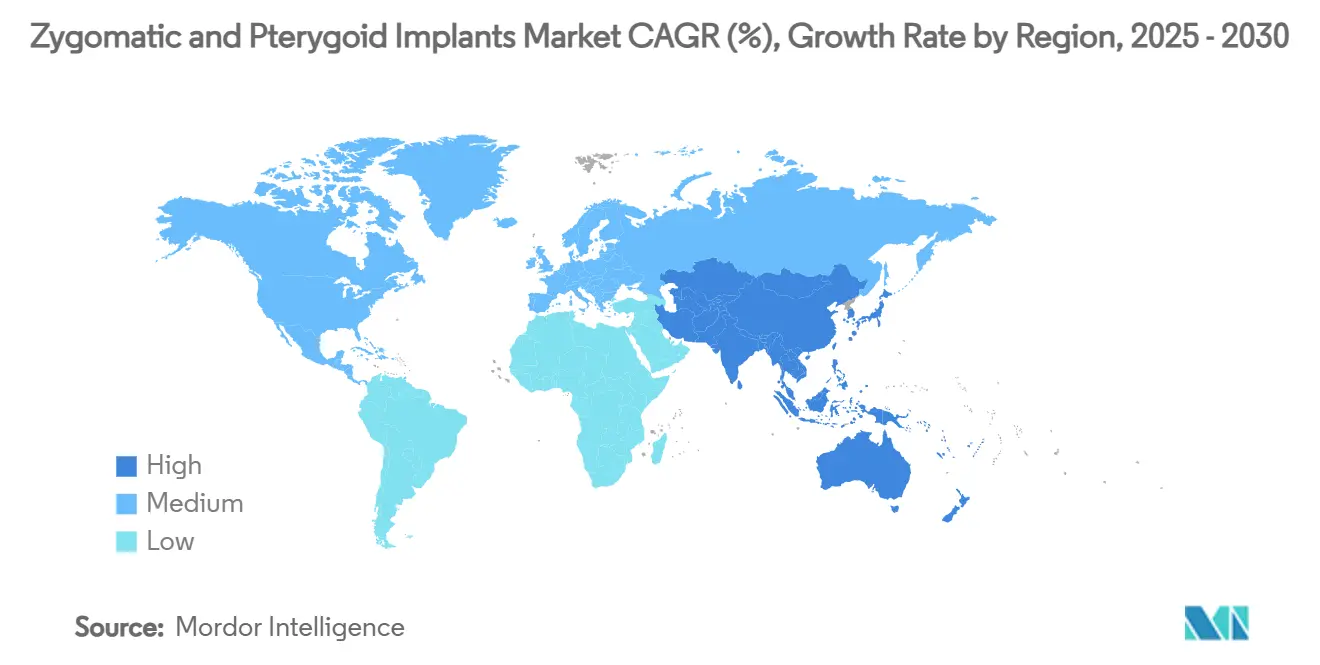

- По географии Северная Америка представляла 42,34% доли в 2024 году, в то время как Азиатско-Тихоокеанский регион готов к самому быстрому росту с совокупным среднегодовым темпом роста 7,54% в течение 2025-2030 годов.

Глобальные тенденции и аналитика рынка зигоматических и крыловидных имплантатов

Анализ влияния драйверов

| Драйвер | % влияние на прогноз совокупного среднегодового темпа роста | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Растущая заболеваемость адентией и атрофической верхней челюстью | +1.8% | Глобально, сконцентрировано в стареющих популяциях Северной Америки и Европы | Долгосрочно (≥ 4 лет) |

| Расширяющаяся глобальная гериатрическая демография | +1.5% | Глобально, особенно развитые экономики | Долгосрочно (≥ 4 лет) |

| Растущее предпочтение решений имплантатов с немедленной нагрузкой | +1.2% | Северная Америка и Европа лидируют, расширяясь в Азиатско-Тихоокеанский регион | Среднесрочно (2-4 года) |

| Достижения в цифровой стоматологии и хирургической навигации | +1.0% | Глобально, с ранним внедрением на рынках с высоким доходом | Среднесрочно (2-4 года) |

| Увеличение стоматологического туризма в конкурентоспособные по стоимости рынки | +0.7% | Основные центры Азиатско-Тихоокеанского региона, распространение в Латинскую Америку | Краткосрочно (≤ 2 лет) |

| Расширенные программы клинического обучения и сертификации | +0.3% | Глобально, акцент на развивающихся рынках | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущая заболеваемость адентией и атрофической верхней челюстью

Тяжелая потеря кости верхней челюсти продолжает стимулировать спрос на специализированные имплантаты, поскольку традиционные протоколы, зависящие от трансплантатов, оказываются неадекватными во многих случаях пожилых пациентов. Клинические наблюдения показывают 90,7% успеха крыловидных фиксаторов при атрофической задней верхней челюсти, что исключает заболеваемость синус-лифта и сокращает время в кресле[1]Foundation for Oral Rehabilitation, "Long-Term Outcomes of Pterygoid Implants," FOR.org. Старение населения усиливает распространенность адентии, и исследования конусно-лучевой томографии показывают, что 116 из 120 обследованных атрофических дуг могут вместить виртуальную установку крыловидных имплантатов, подтверждая широкую анатомическую применимость. Цифровое планирование дополняет анатомическую осуществимость путем картирования угла и глубины, тем самым снижая интраоперационные догадки и повышая первичную стабильность для рынка зигоматических и крыловидных имплантатов. Хирурги подчеркивают подходы без трансплантатов для минимизации нарушений заживления, а пациенты ценят более короткие циклы лечения, укрепляя устойчивое внедрение этих сложных фиксаторов.

Расширяющаяся глобальная гериатрическая демография

Доля лиц старше 65 лет растет, и их протезные ожидания эволюционируют в сторону минимально инвазивной терапии. Доказательства показывают, что имплантная терапия, разработанная для ультравозрастных профилей, снижает системный риск, поскольку избегает забора трансплантатов из донорского участка. Зигоматические конструкции обходят заболеваемость, связанную с аугментацией синуса, делая их клинически привлекательными для пожилых когорт с нарушенным заживлением. Цифровые рабочие процессы дополнительно повышают предсказуемость, позволяя восстановительную нагрузку в течение 24 часов, что подтверждается немедленными протоколами, которые восстанавливают жевание и речь в тот же день. Эти демографические сдвиги обеспечивают, что рынок зигоматических и крыловидных имплантатов остается согласованным с расширяющимися путями гериатрической помощи.

Растущее предпочтение решений имплантатов с немедленной нагрузкой

Пациенты все больше требуют функциональности в тот же день, которая избегает съемных протезов и множественных операций. Клинический мониторинг в течение 77,9 месяцев демонстрирует 100% выживаемость немедленно нагружаемых имплантатов в беззубых верхних челюстях и коррелирует с улучшенным психологическим благополучием. Протоколы, такие как 'One Shot', используют титановые каркасы для упрощения лабораторных этапов и достижения быстрых эстетических результатов. Точность статических и динамических направляющих превосходит установку от руки, способствуя уверенности хирурга в немедленной доставке. Следовательно, немедленная нагрузка укрепляет доминирование внутри рынка зигоматических и крыловидных имплантатов как лидер выручки, так и самый быстрорастущий процедурный сегмент.

Достижения в цифровой стоматологии и хирургической навигации

Рабочие процессы на основе ИИ идентифицируют контуры костей и нервные пути, обеспечивая 90% диагностическую точность и сокращая ошибки установки на 43%, что защищает результаты. Роботизированная помощь дополнительно сужает коронарное и апикальное отклонение по сравнению с системами динамической навигации, подчеркивая превосходную механическую точность. Оптическая когерентная томография теперь заменяет радиационную визуализацию для определенных кресельных этапов, сокращая двухвизитные процедуры коронок до 15 минут при повышении пропускной способности пациентов. С интегрированными в эти платформы обучающими модулями рынок зигоматических и крыловидных имплантатов выигрывает от более высокого процедурного принятия и более низкой заболеваемости ревизиями.

Анализ влияния ограничений

| Анализ влияния ограничений | (~) % влияние на прогноз совокупного среднегодового темпа роста | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Высокая стоимость процедуры и ограниченное страховое покрытие | -2.1% | По всему миру, более остро в регионах с низким доходом | Среднесрочно (2-4 года) |

| Послеоперационный синусит и риски инфекции | -0.8% | Глобально, усилено там, где хирургический опыт ограничен | Краткосрочно (≤ 2 лет) |

| Ограниченный опыт хирургов в сложных техниках имплантации | -0.6% | Развивающиеся рынки и отдельные развитые регионы | Среднесрочно (2-4 года) |

| Появляющиеся альтернативные терапии регенерации костей | -0.5% | Рынки с высоким доходом с продвинутой деятельностью в области НИОКР | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокая стоимость процедуры и ограниченное страховое покрытие

Полная реабилитация дуги стоит от 60 000 до 90 000 долл. США, барьер, который удерживает многих кандидатов от обращения за помощью. Федеральные страховые программы США исключают льготы по имплантатам, и только подмножество планов Medicare Advantage предоставляет частичное возмещение с годовыми лимитами до 1500 долл. США. Частные перевозчики устанавливают исключения 'отсутствующего зуба', обязывая пациентов самофинансироваться через планы платежей или дисконтные сети на основе членства. Обязательства из собственного кармана замедляют внедрение в развивающихся экономиках, где средний доход на душу населения ниже, тем самым сдерживая глобальный рост рынка зигоматических и крыловидных имплантатов, несмотря на клинические преимущества.

Послеоперационный синусит и риски инфекции

Зигоматическое крепление пересекает стенку синуса, повышая вероятность послеоперационного синусита, который требует прямого доступа к синусу, орошения солевым раствором и длительной антибиотикотерапии[2]International Journal of Implant Dentistry, "Virtual Planning of Pterygoid Implants in Atrophic Maxillae," implant-dentistry.org. Систематические обзоры цитируют 12,4% связанных с синусом осложнений и случайные глазные события, которые могут стать угрожающими зрению, если ими не управлять. Эти риски требуют строгого скрининга пациентов и профессионализма хирурга, что препятствует распространению процедур в регионах, лишенных передовых учебных заведений. Опасения судебных разбирательств и дополнительные послеоперационные визиты также увеличивают общие расходы на лечение, коллективно умеряя иначе сильное расширение рынка зигоматических и крыловидных имплантатов.

Сегментный анализ

По типу имплантата: доминирование зигоматических имплантатов обеспечивает рыночное лидерство

Зигоматические фиксаторы обеспечили 72,34% размера рынка зигоматических и крыловидных имплантатов 2024 года после десятилетий лонгитюдинальных доказательств, которые подтверждают 96,1% десятилетнюю выживаемость для систем, таких как NobelZygoma[3]Nobel Biocare, "NobelZygoma Clinical Evidence Compendium," NobelBiocare.com. Это доминирование подкрепляется знакомством хирургов и комплексными инструментальными наборами, которые сокращают операционное время. Тем не менее, крыловидные устройства показывают совокупный среднегодовой темп роста 8,54% к 2030 году, отражая их способность обходить анатомию синуса и закреплять кортикальную кость в крыловидном отростке. Концепция 'VIV', которая сочетает три передних с двумя крыловидными имплантатами, снижает консольные силы и расширяет распределение напряжений, тем самым привлекая клиницистов, лечащих экстремальную атрофию.

Инструменты цифрового планирования моделируют траекторию и длину имплантата, улучшая запасы безопасности и помогая практикующим визуализировать анатомические ограничения. Исследования показывают 7,1 мм среднее костное зацепление за крыловидным соединением, параметр, который предсказывает превосходную первичную стабильность. Вместе эти атрибуты укрепляют рынок зигоматических и крыловидных имплантатов, где оба типа имплантатов дополняют друг друга для расширения популяции лечимых пациентов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По длине изделия: увеличенные длины обеспечивают решения сложной анатомии

Имплантаты размером 30-50 мм удерживали 46,54% доли рынка зигоматических и крыловидных имплантатов в 2024 году, поскольку они подходят для обычных сценариев атрофии верхней челюсти и помещаются в коммерчески доступные сверлильные наборы. Устройства, превышающие 50 мм в длину, ускоряются с совокупным среднегодовым темпом роста 8,67%, поскольку они закрепляются в плотном зигоматическом кортексе или крыловидных пластинах, увеличивая значения крутящего момента и позволяя немедленную провизионализацию в экстремальных случаях. Увеличенные длины дополнительно снижают консольное напряжение на дистальных протезных единицах, тем самым повышая долгосрочную стабильность.

Модификации поверхности, включая кислотное травление и УФ-активацию, стимулируют активность остеобластов и улучшают скорость остеоинтеграции, что критично для немедленной нагрузки. Наоборот, имплантаты короче 30 мм фокусируются на легкой и умеренной атрофии, но их принятие остается медленным, поскольку клиницисты тяготеют к более универсальным промежуточным длинам. Результатом является сбалансированный портфель в рамках рынка зигоматических и крыловидных имплантатов, который обслуживает различные анатомические представления.

По типу процедуры: немедленная нагрузка трансформирует опыт пациента

Немедленные протоколы составили 63,23% выручки в 2024 году и развиваются с совокупным среднегодовым темпом роста 8,45%, цементируя их роль как самой большой и быстрорастущей категории в рамках рынка зигоматических и крыловидных имплантатов. Восстановление в тот же день облегчает тревогу пациентов, связанную со съемными протезами, а компьютерная хирургия обеспечивает предсказуемую установку даже при тяжелой атрофии. Клинические серии сообщают о 98,04% выживаемости при сочетании транскрестальных синус-лифтов с немедленными имплантатами, дополнительно подтверждая подход.

Отложенная нагрузка сегодня заполняет нишевые показания, такие как недостаточная первичная стабильность или системные состояния, которые нарушают заживление. Даже в этих ситуациях улучшенные поверхностные обработки сокращают переход позже. Следовательно, производители имплантатов инвестируют в дизайны абатментов, оптимизированные для немедленной темпоризации, а поставщики программного обеспечения интегрируют окклюзионные схемы для облегчения кресельной провизионализации.

По конечному пользователю: интеграция больниц ускоряет специализированную помощь

Стоматологические клиники и амбулаторные центры сохранили 58,65% размера рынка зигоматических и крыловидных имплантатов 2024 года благодаря установленным реферальным сетям и опытным имплантологам. Тем не менее больницы расширяются с совокупным среднегодовым темпом роста 9,56% до 2030 года, движимые мультидисциплинарными возможностями, которые вмещают случаи высокого риска и комплексные анестезиологические ресурсы. Больничные программы теперь включают навигационные лаборатории и протезные фрезерные люксы, обеспечивая полностью цифровые рабочие процессы под одной крышей, которые повышают эффективность и комфорт пациентов.

Институциональные инвестиции в роботизированные платформы укрепляют точность и стандартизируют сложные процедуры в программах обучения ординаторов. Коллаборативные модели помощи также облегчают управление сопутствующими заболеваниями, типичными для пожилых беззубых пациентов, тем самым расширяя доступ и подпитывая общий рост рынка зигоматических и крыловидных имплантатов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По применению: случаи тяжелой атрофии стимулируют инновации

Реконструкция верхнечелюстной пазухи способствовала 55,43% выручки в 2024 году, подчеркивая частоту резорбции костей, связанной с синусом. Тяжелая атрофия появляется как самое быстрорастущее применение с совокупным среднегодовым темпом роста 9,67%, мотивированное высоким успехом зигоматических подходов, которые достигают 96,3% пятилетней выживаемости при сокращении операционного времени до 177 минут по сравнению с альтернативами костного трансплантата. Цифровые рендеринги оценивают костный запас и визуализируют безопасную ангуляцию для экстрасинусовых путей, позволяя лечение там, где трансплантация когда-то исключала имплантную реабилитацию.

Реконструктивные показания после травмы или врожденных дефектов выигрывают от того же технологического стека, но представляют меньший объем. Тем не менее, достижения, такие как пациент-специфичные направляющие и составные протезные подструктуры, продолжают толкать инновации вперед, укрепляя комплексную привлекательность рынка зигоматических и крыловидных имплантатов.

Географический анализ

Северная Америка сохранила 42,34% доли рынка в 2024 году, поскольку премиальные процедуры и интенсивность обучения согласовались со спросом пациентов на предсказуемые результаты. Принятие ИИ-навигации и строгое соблюдение руководящих принципов FDA от октября 2024 года поддерживают доверие клиницистов, хотя Straumann сообщила о мягких продажах имплантологии, поскольку уровни проникновения приближаются к зрелости. Рост теперь сосредоточен на сложных реконструкциях, которые несут более высокие средние продажные цены, обеспечивая рынку зигоматических и крыловидных имплантатов поддержание ценностного лидерства в регионе.

Азиатско-Тихоокеанский регион показывает наивысшую траекторию с совокупным среднегодовым темпом роста 7,54%, поддерживаемую агрессивными инвестициями в здравоохранение, стимулами медицинского туризма и технологической диффузией. Straumann зафиксировала 82% органический рост продаж в Q1 2024 года, поскольку китайский спрос восстановился, а клиники Юго-Восточной Азии продвигали экономически эффективные, но сложные пути помощи. Регулятивные реформы, которые ускоряют одобрения импорта, дополнительно поощряют производителей приоритизировать развертывание зигоматических и крыловидных систем в АТЭС.

Европа обеспечивает устойчивый средний однозначный рост, поддерживаемый надежными рамками обучения, такими как Европейский кампус ITI и гармонизированная маркировка CE, которая упрощает выход на рынок. Клиницисты используют хорошо развитые страховые схемы, хотя меры сдерживания расходов в определенных странах подталкивают некоторых пациентов к соседним направлениям с более низкими затратами. Латинская Америка и Ближний Восток и Африка остаются зарождающимися рынками, но проявляют растущую осведомленность и инкрементальные обновления инфраструктуры, которые открывают постепенные возможности для рынка зигоматических и крыловидных имплантатов.

Конкурентная среда

База поставщиков умеренно консолидирована, при этом Straumann, Nobel Biocare и Dentsply Sirona контролируют большинство выручки от специализированных имплантатов. Каталог Nobel Biocare поддерживается 81 клиническим исследованием, охватывающим 25 лет, способствуя доверию среди хирургов, работающих со случаями атрофии высокого риска. Straumann преследует инновации абатментов, подавая патенты на лазерно-текстурированные поверхности, которые улучшают протезное склеивание и потенциально сокращают кресельные корректировки. Dentsply Sirona строит на интеграции программного обеспечения и оборудования через свои внутриротовые сканеры и кресельные фрезы, создавая бесшовные рабочие процессы, которые привлекают практики с несколькими локациями.

Бренды-челленджеры, такие как Southern Implants и Noris Medical, дифференцируются через нишевые дизайны и локализованный сервис, в то время как амбиции приобретений Osstem Implant сигнализируют о стремлениях расширить географический охват. Во всех уровнях инвестиции тяготеют к модулям планирования ИИ, расходным материалам направляемой хирургии и порталам непрерывного образования, которые вместе стимулируют устойчивое участие в рынке зигоматических и крыловидных имплантатов. Регулятивная экспертиза и инфраструктуры постмаркетингового надзора остаются решающими барьерами, тем самым благоприятствуя действующим лицам с глобальными послужными списками соответствия.

Лидеры индустрии зигоматических и крыловидных имплантатов

-

Noris Medical

-

S.I.N. Implant System

-

Southern Implants

-

Straumann Holding AG

-

IDC Implant & Dental Co.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки в индустрии

- Февраль 2025: Proclaim привлекла капитал для масштабирования своей Custom-Jet системы оральной гигиены, зарегистрировав 700+ практик.

- Январь 2025: Nuvia Dental Implant Center получил признание 2024 года за свой протокол "постоянные зубы за 24 часа".

- Декабрь 2024: Patient Square Capital приобрела Patterson Companies за 4,1 млрд долл. США с намерениями сделать дистрибьютора частным с 49% премией акционеров.

- Октябрь 2024: FDA выпустило комплексные руководящие принципы по эндооссальным зубным имплантатам и абатментам, определяя критерии производительности на основе безопасности и упрощая пути 510(k).

- Август 2024: Perceptive продемонстрировала первую полностью автоматизированную стоматологическую процедуру с использованием ИИ-робототехники, достигнув 90% точности обнаружения кариеса и сократив время в кресле до 15 минут.

- Июль 2024: Henry Schein купила abc dental AG за 27,5 млн долл. США для углубления присутствия на французском и немецкоговорящих рынках.

Область глобального отчета по рынку зигоматических и крыловидных имплантатов

Согласно области отчета, зигоматические и крыловидные имплантаты являются уникальным вариантом для верхней челюсти при значительной потере костной ткани. Зигоматические и крыловидные имплантаты закрепляются в челюстной кости и кости позади верхней челюсти, в отличие от обычных зубных имплантатов, которые делают это в челюстной кости. Рынок зигоматических и крыловидных имплантатов сегментирован по длине изделия (до 30 мм, 30-50 мм и свыше 50 мм), применению (верхнечелюстные пазухи, тяжелая атрофия кости верхней челюсти и другие применения) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка и Южная Америка). Отчет по рынку также покрывает оценочные размеры рынка и тенденции для 17 различных стран в основных регионах глобально. Отчет предлагает стоимость (в млн долл. США) для вышеуказанных сегментов.

| Зигоматические имплантаты |

| Крыловидные имплантаты |

| До 30 мм |

| 30 - 50 мм |

| Свыше 50 мм |

| Немедленная нагрузка |

| Отложенная нагрузка |

| Больницы |

| Стоматологические клиники и амбулаторные хирургические центры |

| Реконструкция верхнечелюстной пазухи |

| Тяжелая атрофия кости верхней челюсти |

| Другие применения |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | ССЗ |

| ЮАР | |

| Остальной Ближний Восток и Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу имплантата | Зигоматические имплантаты | |

| Крыловидные имплантаты | ||

| По длине изделия | До 30 мм | |

| 30 - 50 мм | ||

| Свыше 50 мм | ||

| По типу процедуры | Немедленная нагрузка | |

| Отложенная нагрузка | ||

| По конечному пользователю | Больницы | |

| Стоматологические клиники и амбулаторные хирургические центры | ||

| По применению | Реконструкция верхнечелюстной пазухи | |

| Тяжелая атрофия кости верхней челюсти | ||

| Другие применения | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | ССЗ | |

| ЮАР | ||

| Остальной Ближний Восток и Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка зигоматических и крыловидных имплантатов?

Специализированный сегмент оценивается в 263,55 млн долл. США в 2025 году с прогнозом достижения 360,24 млн долл. США к 2030 году.

Как быстро растет спрос на процедуры имплантатов с немедленной нагрузкой?

Немедленные протоколы расширяются с совокупным среднегодовым темпом роста 8,45% и уже составляют 63,23% общей выручки.

Какой регион представляет наивысшую возможность роста?

Азиатско-Тихоокеанский регион лидирует с совокупным среднегодовым темпом роста 7,54% до 2030 года благодаря надежному стоматологическому туризму и растущим инвестициям в здравоохранение.

Каковы основные ценовые барьеры для принятия?

Полная реабилитация дуги варьируется от 60 000 до 90 000 долл. США, и страховое покрытие часто ограничено или ограничено низкими годовыми максимумами.

Как цифровые рабочие процессы повышают хирургическую точность?

Планирование ИИ и роботизированное руководство сокращают отклонения установки и снижают частоту осложнений, улучшая долгосрочную выживаемость имплантатов.

Какой сегмент длины имплантата набирает обороты?

Устройства длиннее 50 мм демонстрируют самый быстрый рост с совокупным среднегодовым темпом роста 8,67%, поскольку они надежно закрепляются в плотных анатомических структурах.

Последнее обновление страницы: