Размер и доля рынка медицинских имплантов

Анализ рынка медицинских имплантов от Mordor Intelligence

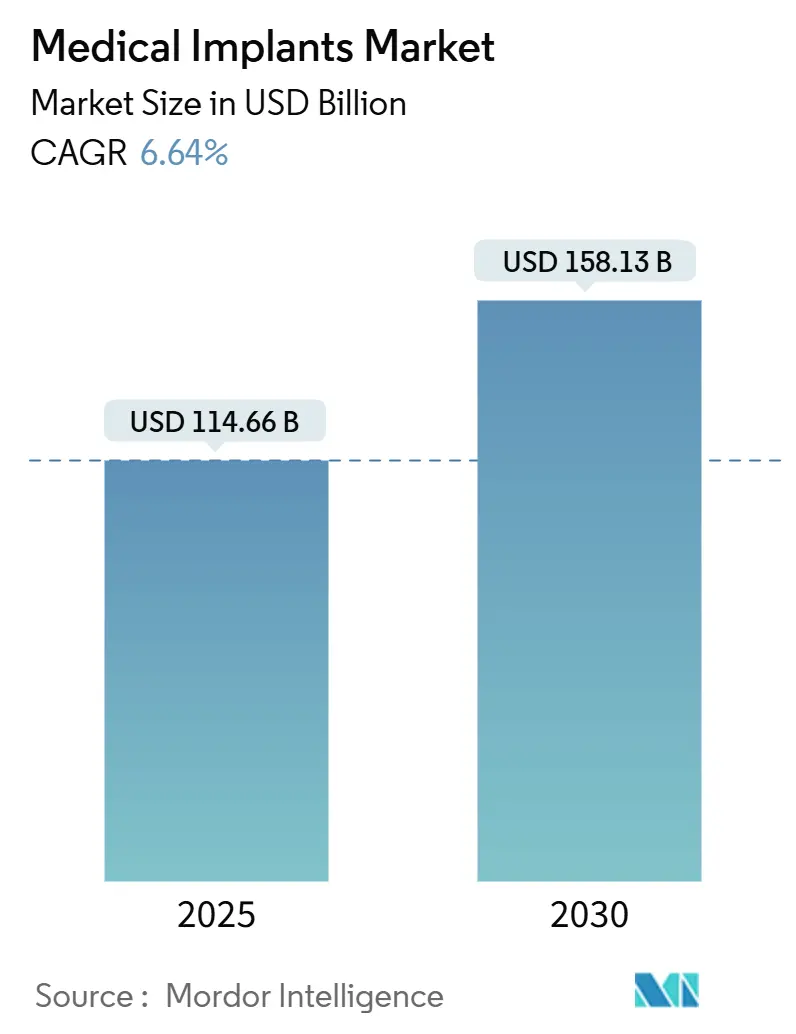

Размер рынка медицинских имплантов оценивается в 114,66 млрд долл. США в 2025 году и ожидается, что достигнет 158,13 млрд долл. США к 2030 году при среднегодовом темпе роста 6,64% в прогнозируемый период (2025-2030). Устойчивый спрос от стареющего населения, растущее бремя хронических заболеваний и стабильное внедрение технологий лежат в основе этого пути роста, несмотря на продолжающееся давление затрат и регулирования. Устройства с умными сенсорами, 3D-печатные компоненты и расширение доступа в развивающихся экономиках меняют конкурентную динамику, в то время как производители, способные навигировать в строгих процессах одобрения и доказывать экономическую эффективность, позиционируются для получения значительных выгод на рынке медицинских имплантов.

Ключевые выводы отчета

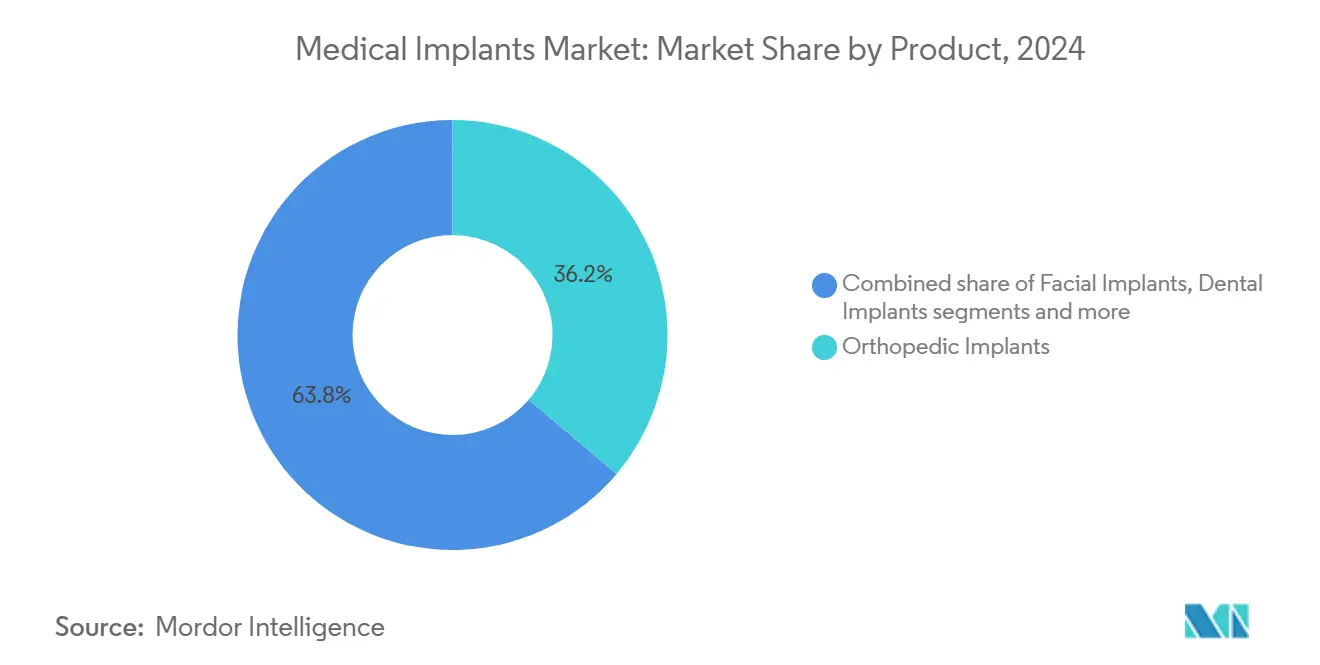

- По категории продуктов ортопедические импланты занимали 36,22% доли рынка медицинских имплантов в 2024 году; зубные импланты готовы расширяться со среднегодовым темпом роста 8,65% до 2030 года.

- По типу материала металлические биоматериалы командовали 45,13% размера рынка медицинских имплантов в 2024 году, в то время как биорезорбируемые материалы растут со среднегодовым темпом роста 7,63% до 2030 года.

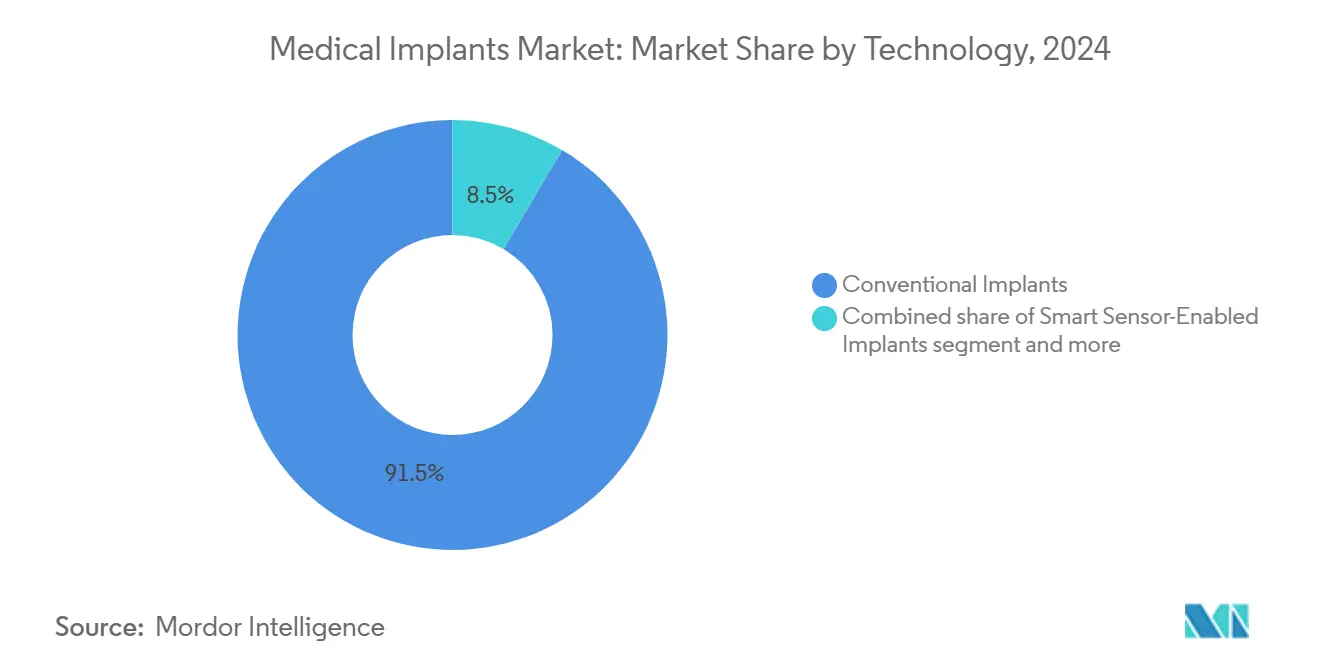

- По технологии традиционные системы сохранили 91,45% доли размера рынка медицинских имплантов в 2024 году; устройства с умными сенсорами развиваются со среднегодовым темпом роста 8,34%.

- По конечному пользователю больницы лидировали с 45,54% долей выручки в 2024 году, в то время как амбулаторные хирургические центры прогнозируются к росту со среднегодовым темпом роста 7,45%.

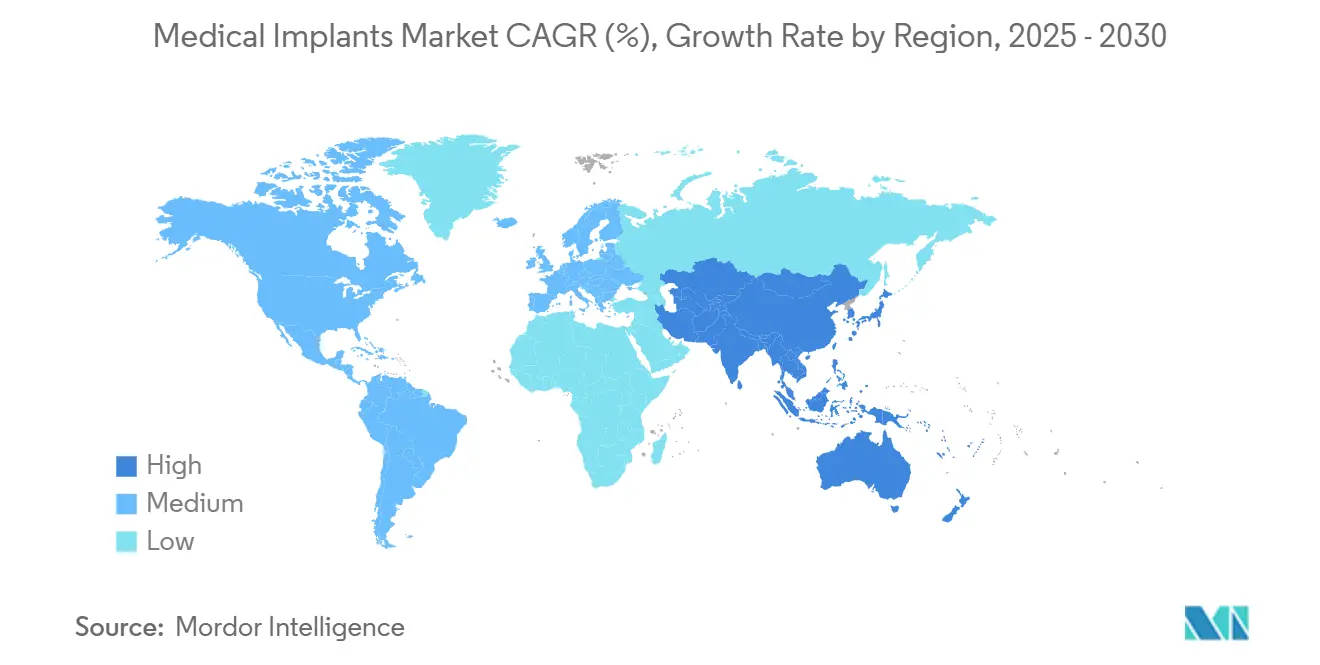

- По географии Северная Америка составила 41,41% рынка медицинских имплантов в 2024 году; Азиатско-Тихоокеанский регион является самым быстрорастущим регионом с ожидаемым среднегодовым темпом роста 7,84% до 2030 года.

Глобальные тенденции и insights рынка медицинских имплантов

Анализ влияния драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Стареющее население и растущее бремя хронических заболеваний | +1,8 | Глобально, выражено в Северной Америке, Европе, Восточной Азии | Долгосрочно (≥ 4 года) |

| Всплеск плановых косметических и стоматологических процедур | +1,3 | Северная Америка, Европа, городские рынки Азиатско-Тихоокеанского региона | Среднесрочно (2-4 года) |

| Технологические достижения в медицинских имплантах | +1,5 | Глобально, раннее внедрение в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Сдвиг к малоинвазивным и амбулаторным процедурам имплантации, сокращающий пребывание в больнице | +1,2 | Северная Америка, Европа, развитые азиатские экономики | Среднесрочно (2-4 года) |

| Развитие инфраструктуры здравоохранения и медицинский туризм | +1,0 | Азиатско-Тихоокеанский регион, Ближний Восток, Латинская Америка | Долгосрочно (≥ 4 года) |

| Растущая популярность 3D-печати | +0,9 | Глобально, с хабами в Северной Америке, Европе, Китае | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Стареющее население и растущее бремя хронических заболеваний

Спрос на ортопедические суставы, сердечно-сосудистые устройства и зубные протезы ускоряется, поскольку 1 из 5 человек будет старше 60 лет к 2030 году. Более высокая распространенность остеоартрита и сердечных заболеваний подталкивает объемы процедур вверх, побуждая плательщиков обновлять политику возмещения для размещения больших объемов случаев. Инновации, такие как титановое искусственное сердце, которое удерживало пациента дома в течение 100 дней, иллюстрируют, как импланты нового поколения удовлетворяют сложные гериатрические потребности.[1]Источник: Smriti Mallapaty, "Man Survives With Titanium Heart for 100 Days - A World First," Nature, nature.com Планировщики систем здравоохранения поэтому рассматривают демографический импульс как долгосрочный катализатор для рынка медицинских имплантов.

Технологические достижения: биорезорбируемые материалы и умные импланты

Биорезорбируемые каркасы, которые растворяются после завершения заживления, растут на 7,63% ежегодно и снижают количество ревизионных операций. Параллельные достижения в беспроводной телеметрии привели к созданию коленных систем с поддержкой Wi-Fi, которые сообщают углы суставов и нагрузку в режиме реального времени. Нейростимуляторы с замкнутым контуром и 3D-печатные конструкции с памятью формы дополнительно демонстрируют, как материаловедение и цифровая интеграция улучшают результаты. По мере получения одобрения этих решений они расширяют адресуемую базу для рынка медицинских имплантов.

Сдвиг к малоинвазивным и амбулаторным процедурам имплантации

Миграция поясничного спондилодеза, сердечных клапанов и процедур суставов в амбулаторные центры сокращает продолжительность пребывания, сохраняя при этом сравнимые показатели повторной госпитализации. Специально созданные устройства, такие как трансфеморальный митральный клапан SAPIEN M3, упрощают пути доступа и снижают операционную травму. Поскольку страховщики вознаграждают более низкие затраты на место оказания медицинской помощи, амбулаторные объемы ускоряются, расширяя клиническое применение и усиливая рост рынка медицинских имплантов.

Развитие инфраструктуры здравоохранения и медицинский туризм

Расширение больничных мощностей и бюджетов оборудования в развивающихся экономиках выдвигает Азиатско-Тихоокеанский регион на передний план имплантологической хирургии. В Индии более широкая индустрия здравоохранения прогнозируется к достижению существенного роста после 12,59% увеличения финансирования в бюджете на 24-й финансовый год, который приоритизирует проекты физической инфраструктуры и технологические обновления.[2]Источник: International Trade Administration Staff, "India Hospitals and Healthcare Advancements," trade.gov Внутренний больничный сегмент ожидается к экспоненциальному росту, поскольку медицинский туризм и цифровые инструменты расширяют предложения услуг. Государственные программы, включая открытие пяти новых институтов AIIMS, распространяют передовую помощь на дополнительные регионы и делают высокотехнологичные операционные более широко доступными. Лучшие объекты, конкурентные цены и улучшающаяся репутация клинического качества привлекают международных пациентов, изменяя глобальные потоки лечения и создавая новые коридоры роста для рынка медицинских имплантов.

Анализ влияния ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Усиливающаяся регулятивная проверка и продленные сроки одобрения на основных рынках | -1,5 | Глобально, наибольшее воздействие в ЕС | Краткосрочно (≤ 2 года) |

| Высокая стоимость и ограниченное возмещение | -1,4 | Глобально, наибольшее воздействие на развивающихся рынках | Среднесрочно (2-4 года) |

| Исторические отзывы продуктов, вызывающие нерешительность пациентов и хирургов | -1,1 | Северная Америка и Европа | Краткосрочно (≤ 2 года) |

| Ограниченные политики возмещения для передовых имплантов | -1,2 | Развивающиеся рынки и отдельные развитые экономики | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Усиливающаяся регулятивная проверка и продленные сроки одобрения

Капитальный ремонт системы качества FDA на 2026 год и правила наблюдения после Brexit в Великобритании добавляют слои документации и задерживают запуски. Меньшие разработчики сталкиваются с масштабно-зависимыми затратами на соблюдение требований, которые могут препятствовать прогрессу пайплайна, концентрируя одобрения среди более крупных фирм и слегка умеряя краткосрочное расширение рынка медицинских имплантов.

Высокая стоимость и ограниченное возмещение

Сложная нейростимуляция или сердечные вмешательства могут превысить 30 000 долл. США только в виде сборов, связанных с устройствами. Неравномерное покрытие плательщиков, особенно в развивающихся экономиках, ограничивает поглощение и подталкивает пациентов к катастрофическим расходам из собственного кармана. Плательщики США также связывают платежи с продемонстрированными улучшениями результатов, заставляя производителей доказывать ценность. Эти экономические встречные ветра умеряют показатели принятия в чувствительных к цене сегментах рынка медицинских имплантов.

Сегментный анализ

По продукту: зубные импланты лидируют в росте, несмотря на доминирование ортопедических

Ортопедические устройства сгенерировали 36,22% рынка медицинских имплантов в 2024 году, поддерживаемые спросом на замену тазобедренных и коленных суставов. Зубные системы, хотя и меньше, прогнозируются к опережению со среднегодовым темпом роста 8,65%, поддерживаемые более высокой эстетической осведомленностью и расширяющимися тратами среднего класса в Азиатско-Тихоокеанском регионе. Инновации, такие как высокопрочные циркониевые абатменты и навигационные методы размещения, повышают показатели успеха и сокращают время в кресле. Размер рынка медицинских имплантов для зубных решений прогнозируется к быстрому расширению, при этом специализированные клиники используют статистику успеха 97,29% для продвижения выборочного поглощения. Производители адаптируют портфельные инвестиции к зубным решениям для захвата этого импульса.

Продолжающееся ортопедическое лидерство проистекает из проверенных титановых и кобальт-хромовых платформ, но роботизированные процедуры, примером которых является система ROSA Shoulder, одобренная в 2024 году, обеспечивают точностные выгоды и меньшие разрезы.[3]Источник: Zimmer Biomet Investor Relations, "ROSA Shoulder System: First Robotic-Assisted Shoulder Replacement," investor.zimmerbiomet.com Устойчивая распространенность заболеваний опорно-двигательного аппарата в сочетании с циклами обновления технологий обеспечивает ортопедические потоки доходов, даже когда зубные превосходят. Сердечно-сосудистые, офтальмологические и грудные категории обеспечивают инкрементальную диверсификацию, буферизуя циклическое воздействие в более широком рынке медицинских имплантов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу материала: биорезорбируемые материалы бросают вызов металлическому доминированию

Металлические биоматериалы сохранили 45,13% доли рынка медицинских имплантов в 2024 году благодаря непревзойденной несущей прочности. Титан и кобальт-хромовые сплавы остаются основными в тазобедренных, коленных суставах и стентах, поддерживаемые десятилетиями клинических доказательств. Однако биорезорбируемые полимеры расширяются со среднегодовым темпом роста 7,63%, закрывая пробелы там, где долгосрочные инородные тела нежелательны. Размер рынка медицинских имплантов для биорезорбируемых материалов получает выгоду от прорывов, таких как NIR-программируемые каркасы из PLA/PCL с памятью формы, которые соответствуют неправильным костным дефектам и модулируют иммунный ответ.

Полимерные и керамические сегменты занимают жизненно важные ниши среднего спектра. Полимерные матрицы с элюцией лекарств и износостойкие корки зубов из оксида алюминия обеспечивают уникальные преимущества производительности. Между тем, специализированные стартапы разрабатывают гибридные композиты, которые сочетают резорбцию со структурной целостностью, позиционируя себя как разрушительные участники. По мере улучшения регулятивной знакомости внедрение натуральных материалов должно ускориться, постепенно размывая металлическую долю, расширяя возможности дизайна в рынке медицинских имплантов.

По технологии: умные импланты набирают импульс на рынке, доминируемом традиционными

Традиционные устройства командовали 91,45% выручки в 2024 году благодаря их предсказуемой производительности и упрощенным одобрениям. Умные системы, хотя и составляют только долю установленной базы, расширяются со среднегодовым темпом роста 8,34% благодаря встроенному зондированию и адаптивной стимуляции. Спинальный стимулятор Inceptiv от Medtronic, одобренный FDA в 2024 году, продемонстрировал снижение показателей боли у 82% участников через 12 месяцев. Эти данные о результатах подтверждают премиальные ценовые точки и подпитывают интерес плательщиков к контрактам, основанным на стоимости.

3D-печать добавляет второй инновационный фронт, позволяя пациенто-специфические геометрии, которые уменьшают интраоперационное вырезание и улучшают посадку. PEEK черепные пластины, одобренные в 2024 году, иллюстрируют быстрые временные рамки итераций, которые предоставляет аддитивное производство. В совокупности цифровые рабочие процессы сжимают циклы дизайна и катализируют готовые к будущему потоки доходов на рынке медицинских имплантов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечному пользователю: амбулаторные хирургические центры бросают вызов доминированию больниц

Больницы контролировали 45,54% объемов процедур в 2024 году благодаря готовности к критической помощи и широте специалистов. Тем не менее амбулаторные хирургические центры прогнозируются к росту на 7,45% ежегодно до 2030 года, поскольку плательщики направляют соответствующие случаи в более дешевые условия. Пакетные платежи и протоколы выписки в тот же день создают стимулы для хирургов к переходу отдельных ортопедических и сердечно-сосудистых имплантов в ASC.

Специализированные стоматологические и офтальмологические клиники остаются существенными узлами, поддерживаемыми высокими показателями успеха и потребительским спросом. Их сфокусированные рабочие процессы сокращают время оборота и позволяют премиальное выборочное позиционирование. Продолжающиеся дебаты о паритете возмещения будут формировать относительный импульс, но в целом диверсифицированные места оказания медицинской помощи расширяют доступ и подпитывают распределенный рост на рынке медицинских имплантов.

Географический анализ

Северная Америка внесла 41,41% глобальной выручки в 2024 году, подкрепленная устойчивым страховым покрытием, финансированием инноваций и 3 326 разрешениями FDA 510(k) в 2023 году. Недавнее проектное руководство по зубным и костно-пластинчатым устройствам дополнительно прояснило пути, поощряя пополнение пайплайна. Продолжающийся спрос на замену среди стареющих когорт сохраняет объемы процедур повышенными, усиливая якорную роль региона на рынке медицинских имплантов.

Азиатско-Тихоокеанский регион прогнозируется к обеспечению среднегодового темпа роста 7,84% между 2025-2030 годами. Многослойное строительство больниц в Индии, включая пять новых сайтов AIIMS, повышает мощность передовой хирургии. Реформы "Здоровый Китай 2030" приоритизируют упрощенные обзоры устройств и постмаркетинговую бдительность, сокращая бюрократические задержки при ужесточении качества. Регулятивная гибкость в сочетании с ценово-конкурентными клиническими услугами позиционирует регион как хаб спроса и производства для рынка медицинских имплантов.

Европа остается жизненно важным контрибьютором благодаря структурам универсального покрытия и высокой распространенности хронических заболеваний. При 21,3% населения в возрасте 65 лет и старше спрос на ортопедические и сердечные клапаны сохраняется. Исследования полимерных клапанных платформ повышают перспективы долгосрочной долговечности. Одновременно внедрение Регулирования медицинских устройств ЕС поднимает пороги соответствия, умеренно умеряя краткосрочные запуски, но в конечном итоге обеспечивая безопасность продукции. Эти элементы поддерживают стратегическую релевантность Европы на рынке медицинских имплантов.

Конкурентный ландшафт

Рынок умеренно консолидирован, при этом Johnson & Johnson, Medtronic и Stryker используют обширные портфели, глобальные команды продаж и регулятивный опыт для защиты доли. Stryker объявил о двух приобретениях в 2024-2025 годах: Artelon для фиксации мягких тканей и Inari Medical за 4,9 млрд долл. США для входа в периферическую сосудистую терапию. Планируемое приобретение Zimmer Biomet Paragon 28 за 1,1 млрд долл. США расширяет ее линейку стопы и лодыжки, отражая стратегию целенаправленных дополнительных приобретений.

Инноваторы биорезорбируемых материалов, такие как 4D Medicine, коммерциализируют фотоотверждаемые смолы для замены постоянных винтов. Между тем, специалисты аддитивного производства сотрудничают с больничными лабораториями для печати пациенто-подобранных имплантов, сокращая циклы доставки. Крупные действующие лица отвечают инвестированием в собственные мощности 3D-печати и партнерством с поставщиками программного обеспечения для интеграции данных, поддерживая конкурентный паритет на рынке медицинских имплантов.

Регулятивное мастерство и доказательства возмещения остаются критическими дифференциаторами. Многонациональные компании используют установленные инфраструктуры систем качества для ускорения одобрений под ужесточающимися правилами, одновременно публикуя лонгитюдинальные данные результатов для оправдания премиального ценообразования устройств. Появляющиеся игроки поэтому должны вырезать ниши - будь то материально-ориентированные, цифровые или анатомически сфокусированные - для захвата устойчивых опор.

Лидеры отрасли медицинских имплантов

-

Boston Scientific Corporation

-

Johnson & Johnson (DePuy Synthes, Ethicon, Mentor)

-

Medtronic plc

-

Stryker Corporation

-

Zimmer Biomet Holdings

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки отрасли

- Февраль 2025: Zimmer Biomet объявил об окончательном соглашении о приобретении Paragon 28 за 1,1 млрд долл. США, укрепляя свой портфель стопы и лодыжки.

- Январь 2025: Enovis Corporation завершила приобретение LimaCorporate примерно за 800 млн евро, расширяя глобальные возможности ортопедической реконструкции.

- Январь 2025: Stryker представил стержень бедра Insignia в Индии, оптимизированный как для процедур полной замены тазобедренного сустава, так и для гемиартропластики.

- Ноябрь 2024: Zimmer Biomet получил предрыночное одобрение FDA для бесцементного частичного колена Oxford, единственного одобренного FDA бесцементного частичного колена в США.

Область глобального отчета о рынке медицинских имплантов

Согласно области отчета, медицинские импланты - это устройства или ткани, размещаемые внутри или на поверхности тела. Многие импланты являются протезами, предназначенными для замены отсутствующих частей тела. Другие импланты доставляют лекарства, мониторят функции тела или поддерживают органы и ткани. Рынок медицинских имплантов сегментирован по продукту (ортопедические импланты (тазобедренные ортопедические устройства, реконструкция суставов, коленные ортопедические устройства, спинальные ортопедические устройства и другие продукты), сердечно-сосудистые импланты (стимулирующие устройства, стенты и структурные сердечные импланты), офтальмологические импланты (интраокулярные линзы и импланты глаукомы), зубные импланты, лицевые импланты и грудные импланты, и другие импланты), типу материала (металлический биоматериал, полимерный биоматериал, натуральный биоматериал и керамический биоматериал) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Южная Америка). Отчет о рынке также охватывает оценочные размеры рынка и тенденции для 17 стран в основных регионах мира. Отчет предлагает стоимость (долл. США) для вышеуказанных сегментов.

| Ортопедические импланты | Тазобедренные ортопедические устройства |

| Коленные ортопедические устройства | |

| Спинальные ортопедические устройства | |

| Реконструкция суставов | |

| Другие ортопедические продукты | |

| Сердечно-сосудистые импланты | Стимулирующие устройства |

| Стенты | |

| Структурные сердечные импланты | |

| Офтальмологические импланты | Интраокулярные линзы |

| Импланты глаукомы | |

| Зубные импланты | |

| Лицевые импланты | |

| Грудные импланты | |

| Другие импланты |

| Металлические биоматериалы |

| Полимерные биоматериалы |

| Керамические биоматериалы |

| Натуральные / биорезорбируемые биоматериалы |

| Традиционные импланты |

| 3D-печатные / аддитивно изготовленные импланты |

| Умные импланты с сенсорами |

| Больницы |

| Специализированные клиники |

| Амбулаторные хирургические центры |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | ССЗ |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки |

| По продукту | Ортопедические импланты | Тазобедренные ортопедические устройства |

| Коленные ортопедические устройства | ||

| Спинальные ортопедические устройства | ||

| Реконструкция суставов | ||

| Другие ортопедические продукты | ||

| Сердечно-сосудистые импланты | Стимулирующие устройства | |

| Стенты | ||

| Структурные сердечные импланты | ||

| Офтальмологические импланты | Интраокулярные линзы | |

| Импланты глаукомы | ||

| Зубные импланты | ||

| Лицевые импланты | ||

| Грудные импланты | ||

| Другие импланты | ||

| По типу материала | Металлические биоматериалы | |

| Полимерные биоматериалы | ||

| Керамические биоматериалы | ||

| Натуральные / биорезорбируемые биоматериалы | ||

| По технологии | Традиционные импланты | |

| 3D-печатные / аддитивно изготовленные импланты | ||

| Умные импланты с сенсорами | ||

| По конечному пользователю | Больницы | |

| Специализированные клиники | ||

| Амбулаторные хирургические центры | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | ССЗ | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

Ключевые вопросы, рассмотренные в отчете

Как интеграция сенсоров трансформирует рынок медицинских имплантов?

Встроенные сенсоры обеспечивают непрерывные данные производительности и позволяют адаптивную терапию, что улучшает послеоперационные результаты и поддерживает модели платежей, основанных на стоимости.

Какая регулятивная тенденция наиболее вероятно повлияет на временные рамки запуска продуктов в следующие два года?

Гармонизация правил систем качества в США и более строгий постмаркетинговый надзор в Европе удлиняют циклы одобрения и повышают затраты на соответствие.

Почему амбулаторные хирургические центры приобретают значимость для процедур имплантации?

Плательщики отдают предпочтение более низким накладным расходам и более быстрому обороту амбулаторных центров, стимулируя хирургов к переводу соответствующих ортопедических и сердечно-сосудистых случаев от больниц.

Какая материальная инновация привлекает повышенный инвесторский интерес?

Биорезорбируемые полимеры, которые растворяются после заживления, привлекают капитал, потому что они снижают количество повторных операций и уменьшают долгосрочные риски осложнений.

Как старение населения меняет продуктовую стратегию производителей имплантов?

Растущая распространенность дегенеративных заболеваний суставов и сердца заставляет компании расширять портфели замен суставов, сердечных клапанов и связанных поддерживающих технологий.

Какую роль играют развивающиеся азиатские рынки в глобальных цепях поставок имплантов?

Расширяющаяся инфраструктура и конкурентные производственные затраты в таких странах, как Индия и Вьетнам, делают регион двойным хабом как для производства, так и для объемов процедур.

Последнее обновление страницы: