Размер и доля рынка коммерческого банкинга США

Анализ рынка коммерческого банкинга США от Mordor Intelligence

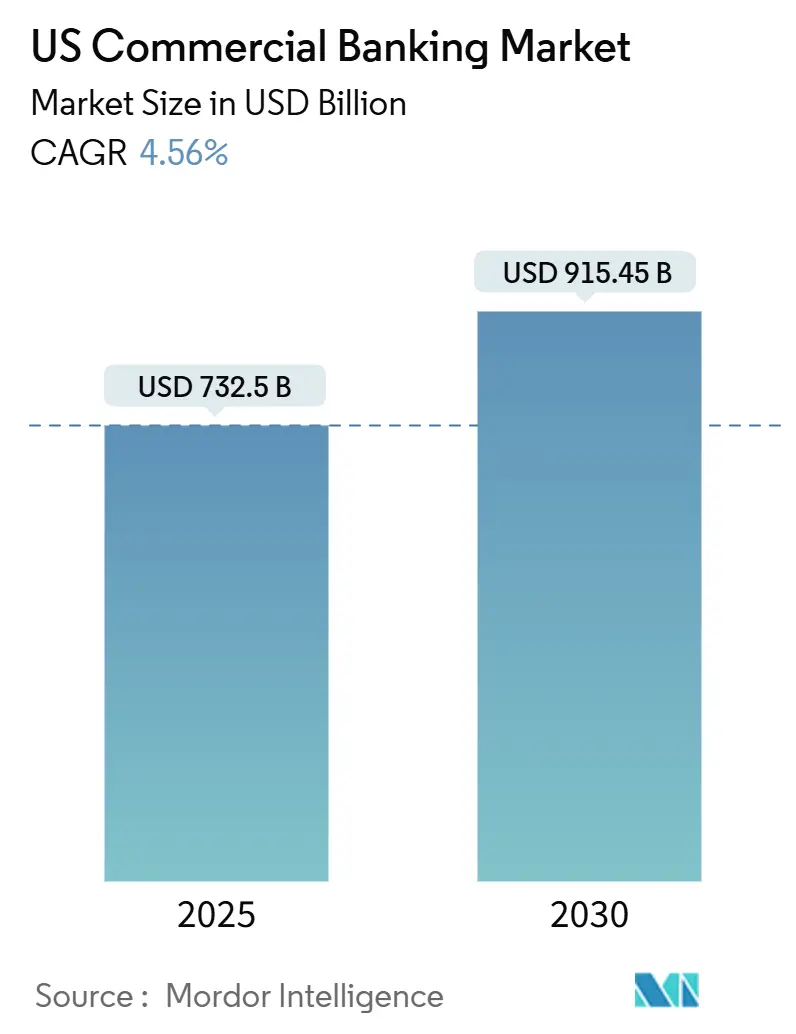

Рынок коммерческого банкинга США составляет 732,5 млрд долларов США в 2025 году и прогнозируется к достижению 915,45 млрд долларов США к 2030 году, отражая среднегодовой темп роста 4,56% в течение периода. Устойчивый рост ВВП, расширяющаяся инфраструктура платежей в реальном времени и стабильные коэффициенты капитала в рамках предположений стресс-тестов Федеральной резервной системы совместно укрепляют уверенность в расширении сектора. Банки захватывают спрос на структурированное финансирование, возникающий от решоринга и федеральных инфраструктурных расходов, в то время как продукты на основе комиссий, такие как корпоративные казначейские услуги, набирают обороты по мере стабилизации чистой процентной маржи около среднециклических уровней. Правила Basel III "endgame" подталкивают крупные институты к более высоким капитальным буферам, но дисциплинированное управление затратами и расширяющиеся цифровые возможности сохраняют прибыльность. В то же время платформы встроенных финансов, интегрированные в системы планирования ресурсов предприятия (ERP), создают риски дезинтермедиации, которые требуют от банков ускорения стратегий открытых API и углубления консультационных услуг.

Ключевые выводы отчета

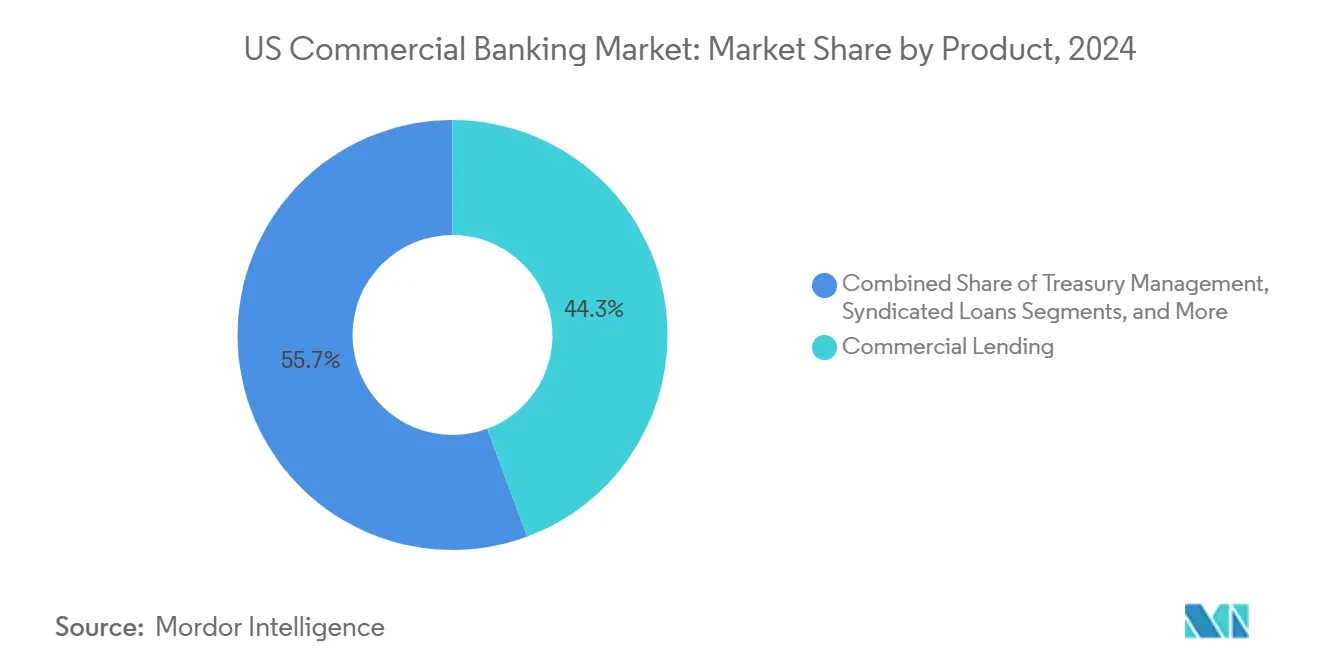

- По продуктам коммерческое кредитование лидировало с 44,34% доли рынка коммерческого банкинга США в 2024 году, в то время как казначейское управление прогнозируется к расширению со среднегодовым темпом роста 6,79% до 2030 года.

- По размеру клиентов крупные предприятия составили 62,51% доли размера рынка коммерческого банкинга США в 2024 году, в то время как малые и средние предприятия прогнозируются к росту со среднегодовым темпом роста 7,23% в 2025-2030 годах.

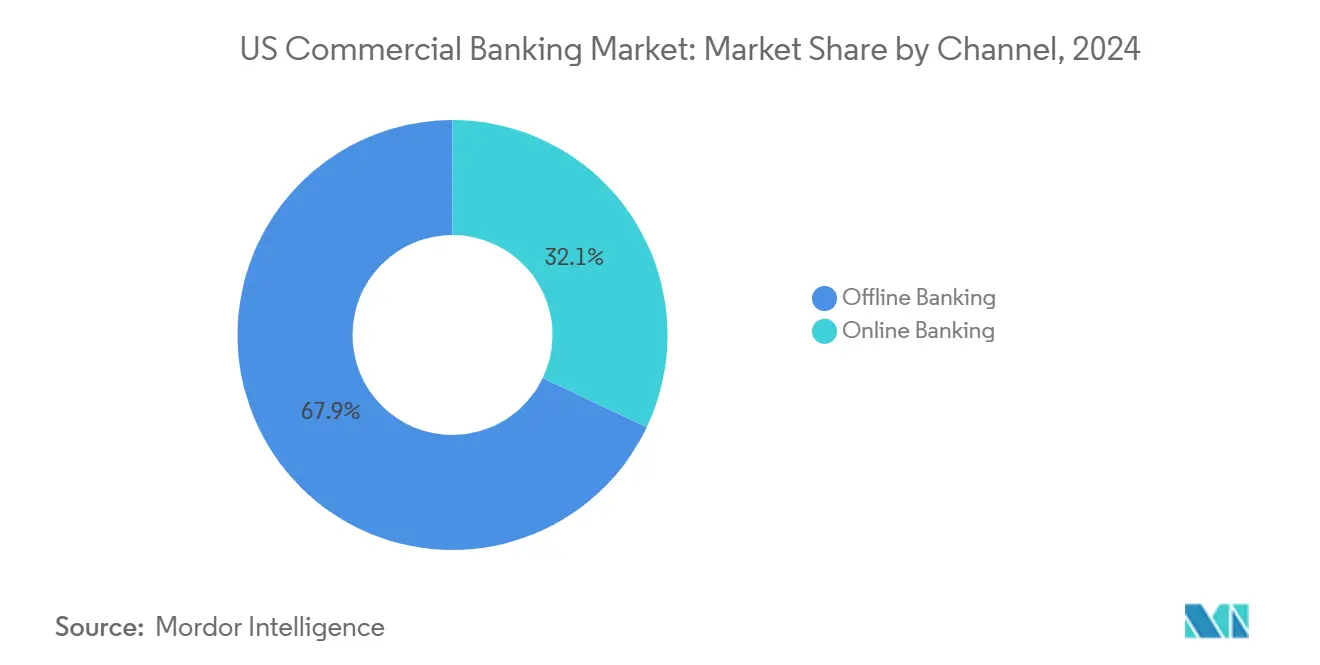

- По каналам офлайн-банкинг удерживал 67,94% рынка коммерческого банкинга США в 2024 году; онлайн-банкинг прогнозируется как самый быстрорастущий канал со среднегодовым темпом роста 9,27% до 2030 года.

- По отраслевым вертикалям конечных пользователей другие отраслевые вертикали удерживали 22,89% рынка коммерческого банкинга США в 2024 году, в то время как здравоохранение и фармацевтика зафиксировали среднегодовой темп роста 6,55% до 2030 года.

Тенденции и аналитика рынка коммерческого банкинга США

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Устойчивая динамика ВВП США и рынка труда | +1.2% | Национальный; крупные мегаполисы | Среднесрочный (2-4 года) |

| Ускоряющееся внедрение платежей в реальном времени и API | +0.8% | Национальный; технологически продвинутые регионы | Краткосрочный (≤2 лет) |

| Спрос на кредиты, обусловленный федеральными инфраструктурными расходами | +0.9% | Национальный; Средний Запад и Юг | Долгосрочный (≥4 лет) |

| Федеральная реформа банковского обслуживания каннабиса, открывающая новые комиссионные пулы | +0.3% | Уровень штата; легализованные рынки | Среднесрочный (2-4 года) |

| Финансирование капитальных затрат среднего рынка, обусловленное решорингом | +0.7% | Производственный пояс; Юго-запад | Долгосрочный (≥4 лет) |

| Монетизация налоговых кредитов в рамках IRA | +0.4% | Коридоры возобновляемой энергии | Долгосрочный (≥4 лет) |

| Источник: Mordor Intelligence | |||

Устойчивая динамика ВВП США и рынка труда

ВВП США должен вырасти на 2,7% в 2025 году, поддерживаемый приростом производительности и устойчивыми потребительскими расходами, которые поднимают доходы бизнеса и, в свою очередь, спрос на кредиты[1]Capital Group, "US Economic Outlook 2025," capitalgroup.com. Банки выигрывают, поскольку напряженные рынки труда повышают доходы домохозяйств и улучшают корпоративные денежные потоки, обеспечивая более сильные коэффициенты покрытия долговых обязательств. Политическая позиция, которая удерживает федеральную ставку около 4%, поддерживает чистую процентную маржу без ущерба для кредитного аппетита. Портфельные кредитные издержки остаются под контролем, поскольку безработица колеблется около многодесятилетних минимумов. Улучшения производительности, зарегистрированные с 2023 года, позиционируют корпоративных заемщиков для финансирования расширения из денежного потока, снижая балансовый риск для кредиторов. Вместе эти элементы создают благоприятный фон для рынка коммерческого банкинга США до середины десятилетия.

Ускоряющееся внедрение платежей в реальном времени и API

Участие в FedNow подскочило с 400 до более чем 1000 институций между началом 2024 и 2025 годами. Обмен сообщениями ISO 20022 теперь поддерживает мгновенные расчеты, автоматизированную сверку и передачу богатых данных, которых требуют корпоративные казначеи. Банки, встраивающие API в корпоративные ERP-системы, видят рост комиссионного дохода на счет от программируемых казначейских услуг, таких как автоматизированные свипы и динамическое прогнозирование денежных средств. Общественные банки используют сторонних API-партнеров для сопоставления возможностей крупных конкурентов, распространяя релевантность рынка коммерческого банкинга США на сельские экономики. Поскольку платежи в реальном времени становятся базовыми ставками, институты, которые овладевают интероперабельностью и аналитикой данных, получают устойчивую долю операционных депозитов. Сдвиг также приносит экономию операционных расходов через сквозную обработку, улучшая соотношения затрат к доходам.

Спрос на кредиты, обусловленный федеральными инфраструктурными расходами

Двухпартийный закон об инфраструктуре стоимостью 1,2 трлн долларов США направляет крупнейшую волну государственных и местных капитальных инвестиций с 1979 года[2]U.S. Department of the Treasury, "Investing in America: State-Level Infrastructure Funding," home.treasury.gov. Региональные банки с укоренившимися местными отношениями организуют строительные кредитные линии, лизинг оборудования и кредиты оборотного капитала подрядчикам, выполняющим проекты с федеральной поддержкой. Штаты с низкими доходами на Юге и Среднем Западе получают непропорционально большие выделения на душу населения, что приводит к предсказуемым, многолетним кредитным конвейерам. Вспомогательный доход от услуг возникает от гарантий платежей, управления счетами условного депонирования и финансирования цепочки поставок, связанного с государственно-частными партнерствами. Поскольку сроки проектов часто превышают пять лет, банкиры фиксируют долгосрочные потоки комиссий, которые смягчают циклические колебания в традиционном кредитовании. Распределенная природа проектов также укрепляет депозитные франшизы в сообществах, ранее недостаточно обслуживаемых крупными национальными банками, расширяя присутствие рынка коммерческого банкинга США.

Федеральная реформа банковского обслуживания каннабиса, открывающая новые комиссионные пулы

Перевод каннабиса в Список III устранит налоговые штрафы по Разделу 280E и повысит маржу для лицензированных штатом операторов, улучшив кредитоспособность и привлекая участие банков. Только 11% общественных банков в настоящее время обслуживают сектор, поэтому первопроходцы могут обеспечить липкие депозиты и премиальные комиссии за транзакции, как только появится законодательная ясность. Программы соответствия, адаптированные к разнообразным правилам штатов, становятся конкурентными дифференциаторами, позволяя институтам устанавливать более высокие комиссии за анализ счетов. Банки также предвидят спрос на логистику бронированных наличных, услуги по заработной плате и кредиты на оборудование, ориентированные на культивационные объекты. Хотя первоначальные объемы скромны относительно общих активов, дополнительный рост укрепляет внепроцентный доход, расширяя рынок коммерческого банкинга США в нишевых сообществах.

Анализ влияния сдерживающих факторов

| Сдерживающий фактор | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Эскалация затрат на кибербезопасность и мошенничество | −0.6% | Национальный; крупные финансовые центры | Краткосрочный (≤2 лет) |

| Ужесточение капитала Basel III "end-game" | −0.8% | Национальный; банки $100+ млрд | Среднесрочный (2-4 года) |

| Ограничения распределения капитала климатических стресс-тестов ФРС | −0.3% | Регионы, подверженные климатическим рискам | Долгосрочный (≥4 лет) |

| Дезинтермедиация встроенных финансов через ERP-экосистемы | −0.4% | Технологически продвинутые рынки | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Эскалация затрат на кибербезопасность и мошенничество

Банковские ИТ-бюджеты достигли 107,8 млрд долларов США в 2024 году, с растущей долей, направляемой на обнаружение угроз, архитектуры нулевого доверия и пресечение мошенничества в реальном времени. Анализ Казначейства предупреждает, что инструменты генеративного ИИ наделяют мошенников способностью создавать адаптивные вредоносные программы, заставляя банки принимать аналогично продвинутую аналитику. Меньшие институты не имеют масштаба для амортизации растущих расходов на безопасность, увеличивая давление слияний или подталкивая их к соглашениям об управляемых услугах. Повышенные затраты сжимают коэффициенты эффективности, особенно в сочетании со снижающимся доходом от овердрафта и интерчейнджа. Клиентский опыт также страдает, если многофакторная аутентификация добавляет трение, давая финтех-компаниям возможность захватывать транзакционные отношения. Торможение прибыли, хотя и умеренное, вычитается из траектории роста рынка коммерческого банкинга США.

Ужесточение капитала Basel III "End-game"

Правила Федеральной резервной системы от июля 2025 года обязывают глобально системно важные банки поднять капитал, взвешенный по риску, на 9%[3]Katten, "Basel Endgame Rulemaking Overview," katten.com. Региональные банки свыше 100 млрд долларов США сталкиваются с наложениями стандартизированных моделей, которые завышают веса кредитного риска по сравнению с внутренними расчетами, ограничивая мощность баланса. Институты отвечают переоценкой срочных кредитов и возобновляемых обязательств выше для покрытия капитальных издержек, что сдерживает кредитный спрос. Некоторые портфели, такие как кредиты с повышенным левериджем или проектное финансирование, становятся неэкономичными относительно пороговых значений доходности на собственный капитал. Планирование капитала доминирует в повестках советов директоров, подталкивая банки к продаже непрофильных активов и ускорению кросс-селлинга управления благосостоянием, который несет более низкие веса риска. Хотя сектор остается хорошо капитализированным, дополнительное препятствие обрезает верхнюю границу рынка коммерческого банкинга США по сравнению со сценарием нейтрального регулирования.

Сегментный анализ

По продуктам: казначейское управление ускоряет диверсификацию комиссий

Коммерческое кредитование сохранило крупнейшую долю в 44,34% активности рынка коммерческого банкинга США в 2024 году, но оно обеспечивает более медленный рост по мере ужесточения капитальных правил. Тем не менее, устойчивые капитальные затраты, связанные с решорингом и инфраструктурными проектами, поддерживают базовые объемы. Синдицированные кредиты и распространение рынков капитала диверсифицируют риски и освобождают капитал для дополнительного роста. Торговое финансирование, цепочка поставок и валютные продукты, сгруппированные под другими продуктами, черпают силу из сложной трансграничной торговли. Комбинированная продуктовая мозаика подчеркивает стратегию банков балансировать капиталоемкое кредитование с масштабируемыми комиссионными услугами, обеспечивая прибыльность рынка коммерческого банкинга США в различных процентных средах.

Сегмент казначейского управления прогнозируется к росту со среднегодовым темпом роста 6,79% до 2030 года, опережая каждую другую линию, поскольку корпорации переходят от бумажных процессов к инструментам ликвидности в реальном времени. Доля сегмента в размере рынка коммерческого банкинга США прогнозируется к значительному росту к 2030 году, отражая решительный поворот к внепроцентному доходу. Компании среднего рынка развертывают панели управления с поддержкой API, которые консолидируют позиции нескольких банков, побуждая банки добавлять прогнозные модели денежного потока, автоматизированные инвестиционные свипы и хеджирование иностранной валюты в рамках единых порталов. Таким образом, казначейские комиссии становятся более липкими, чем доходы от кредитов, зависящие от спреда, снижая волатильность прибыли. Общественные банки с активами свыше 3 млрд долларов США входят в область, используя белые финтех-платформы, которые сокращают затраты на внедрение, расширяя адресуемую клиентскую базу для рынка коммерческого банкинга США.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По размеру клиентов: набирает обороты цифровая динамика МСП

Крупные предприятия занимали 62,51% доли рынка коммерческого банкинга США в 2024 году, используя широкие кредитные линии, многовалютные казначейские центры и глобальный пулинг наличности. Их значительный объем стабилизирует рынок коммерческого банкинга США во время экономических сдвигов и обеспечивает предсказуемый доход от кросс-селлинга в области кастодии, валютных операций и деривативов. Однако эти клиенты все чаще самофинансируют рутинный оборотный капитал и напрямую обращаются к рынкам капитала, заставляя банки сосредоточиться на индивидуальных консультационных и структурированных решениях, которые встраивают добавленную стоимость.

Малые и средние предприятия должны расшириться со среднегодовым темпом роста 7,23% до 2030 года, быстро принимая цифровое оформление, андеррайтинг на основе ИИ и кредитные линии оборотного капитала с низким касанием. Затратоэффективная технология позволяет банкам выносить решения по кредитам за минуты, завоевывая долю у альтернативных кредиторов, которые когда-то обслуживали сегмент. Улучшенное цифровое удовлетворение имеет 95% взаимодействий, происходящих через мобильные или веб-интерфейсы, хотя сложные вопросы все еще вызывают личные консультации, подкрепляя гибридный дух рынка коммерческого банкинга США. Банки, которые овладевают масштабируемым андеррайтингом МСП, не только открывают рост, но и диверсифицируют кредитные книги, традиционно сконцентрированные в крупных корпоративных экспозициях.

По каналам: гибридная модель переопределяет предоставление услуг

Офлайн-банкинг удерживал 67,94% доли рынка коммерческого банкинга США в 2024 году, демонстрируя, что личное взаимодействие остается необходимым для сложных кредитных, кэш-менеджмент и консультационных мандатов по управлению благосостоянием. Крупные банки, такие как Bank of America, планируют открыть более 150 отделений к 2027 году, подтверждая тезис о физическом присутствии. Эти торговые точки все чаще функционируют как консультационные залы, а не кассовые окна, согласовывая стоимость обслуживания с ценностью отношений.

Онлайн-банкинг ожидается к росту со среднегодовым темпом роста 9,27% в течение прогнозируемого периода, движимый платежами в реальном времени и интеграцией рабочих процессов, которые привлекают ограниченных по времени казначеев. Омниканальные платформы направляют клиентов беспрепятственно между чатом, видео и назначениями в отделениях, сохраняя данные, чтобы избежать повторного ввода. По мере расширения размера рынка коммерческого банкинга США для онлайн-каналов, институты интегрируют аналитику, чтобы подталкивать клиентов к генерирующим доход продуктам в контекстуальные моменты. Растущее число банков теперь направляет 62% всех транзакций платежей в реальном времени через онлайн или мобильные приложения, иллюстрируя цифровое принятие даже среди унаследованных депозитариев. Возникающее равновесие - это не замещение каналов, но синхронизированная доставка, курирующая удобство без ущерба для высококонтактного совета.

По отраслевым вертикалям конечных пользователей: здравоохранение стимулирует специализированные финансы

Сегмент других отраслевых вертикалей удерживал 22,89% доли рынка коммерческого банкинга США в 2024 году. Здравоохранение и фармацевтика фиксируют самый быстрый среднегодовой темп роста 6,55% благодаря демографическому старению, мандатам электронных медицинских записей и капиталоемким обновлениям оборудования. Банки развивают секторальную экспертизу в кредитовании циклов доходов, финансировании приобретения практик и управлении цепочкой поставок, захватывая премиальную доходность. Бремя соответствия вертикали повышает затраты на переключение, закрепляя долгосрочные отношения, которые поддерживают рынок коммерческого банкинга США.

Производство возрождается на фоне субсидий решоринга, требуя лизинга оборудования и модернизации заводов, согласованной с автоматизацией. Розничная торговля и электронная коммерция показывают смешанные судьбы: присутствие больших коробок сжимается, даже когда онлайн-торговцы требуют кредиты на центры выполнения и складские линии. Заемщики информационных технологий и телекоммуникаций ищут венчурный долг, связанный с развертыванием искусственного интеллекта, в то время как государственный сектор сохраняет стабильную, но более медленно растущую базу, сосредоточенную на андеррайтинге муниципальных облигаций. Каждая вертикаль добавляет диверсификацию, позволяя банкам хеджировать секторальные шоки, укрепляя консультативную достоверность.

Географический анализ

Северо-Восток и Западное побережье совместно составляют почти половину непогашенных коммерческих кредитов, отражая плотные корпоративные кластеры, продвинутые технологические экосистемы и более высокие средние размеры билетов. Нью-Йорк, Массачусетс и Калифорния закрепляют сложные взаимодействия казначейского управления и рынков капитала, которые движут комиссионным доходом. Однако Юг и Юго-Запад являются самыми быстрорастущими регионами, с комбинированными кредитными балансами, расширяющимися более чем на 6% ежегодно, поскольку притоки населения питают формирование малого бизнеса и жилищное строительство. Рынок коммерческого банкинга США в Техасе испытал значительный рост в 2024 году и ожидается превысить национальные темпы роста до 2030 года.

Инфраструктурные расходы преобразуют Средний Запад, где федерально поддерживаемые обновления дорог и мостов катализируют финансирование оборудования для подрядчиков и поставщиков материалов. Штаты с низкими доходами Миссисипи и Алабама получают высокие выделения на душу населения, позволяя региональным банкам андеррайтить многолетние проекты с ограниченными ожиданиями кредитных потерь. Легализация каннабиса создает первопроходческие комиссионные возможности для банков в Иллинойсе, Мичигане и Огайо, в то время как институты в запретительных штатах отслеживают регулятивные сигналы перед инвестированием в системы соответствия.

Связанные с климатом физические риски варьируются по географиям. Юго-восточные институты сталкиваются с экспозицией ураганов, которая влияет на кредитное моделирование и распределение капитала в рамках климатических стрессовых сценариев Федеральной резервной системы. Банки Тихоокеанского побережья управляют риском лесных пожаров и ковенантами водной нехватки в кредитах на недвижимость. Географическая диверсификация таким образом становится стратегическим императивом, побуждая общенациональных кредиторов хеджировать экспозиции и региональные банки развертывать секторальную экспертизу в своих домашних рынках. Совместно эти динамики поддерживают сбалансированный, регионально нюансированный рынок коммерческого банкинга США.

Конкурентная среда

Рынок коммерческого банкинга США умеренно концентрирован и быстро преобразуется. Конкурентная интенсивность эскалирует, поскольку традиционные институты сталкиваются с технологиями, регулированием и консолидацией одновременно. Покупка Discover компанией Capital One за 35,3 млрд долларов США, завершенная в мае 2025 года, создала восьмой по величине банк США и позиционировала объединенную сущность как ведущего эмитента кредитных карт. Эта транзакция сигнализирует о возобновленном цикле M&A, разрешенном регуляторами, которые теперь взвешивают системную стабильность против потребности в конкуренции. Банки с активами менее 100 млрд долларов США оценивают стратегические альтернативы для соответствия растущим затратам на соответствие, стимулируя конвейер транзакций по Среднему Западу и Юго-Востоку.

Принятие технологий стало решающим полем битвы. Крупные банки развертывают модели генеративного ИИ для автоматизации кодирования программного обеспечения, обнаружения мошенничества в реальном времени и генерации клиентских инсайтов, которые дополняют консультационные услуги. Приросты производительности достигают 20% в определенных операциях, освобождая мощности для генерирующих доход задач. Между тем, поставщики ERP-встроенных финансов откачивают рутинные платежные потоки, заставляя банки открывать API и репозиционировать продукты как невидимые услуги в корпоративных рабочих процессах. Раннее движение обеспечивает проприетарные инсайты данных, которые подкрепляют ценовую власть, иллюстрируя добродетельный цикл, теперь преобразующий рынок коммерческого банкинга США.

Капитальное регулирование наклоняет преимущества к масштабным игрокам, которые могут диверсифицировать риск по продуктовым силосам и географиям. Тем не менее, нишевые специалисты процветают, сосредотачиваясь на банкинге здравоохранения, финансировании проектов возобновляемой энергии или общественно-ориентированных моделях отношений. Региональные банки эксплуатируют местный интеллект для конкуренции по отзывчивости услуг, даже поскольку они отдают основную обработку поставщикам облачных услуг для достижения паритета затрат. В совокупности конкурентная мозаика подчеркивает умеренно концентрированный, но динамично сдвигающийся рынок коммерческого банкинга США.

Лидеры индустрии коммерческого банкинга США

-

JPMorgan Chase & Co.

-

Bank of America Corp.

-

Wells Fargo & Co.

-

Citigroup Inc.

-

U.S. Bancorp

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: Capital One закрыла свое приобретение Discover Financial Services за 35,3 млрд долларов США, создав восьмой по величине банк США по активам.

- Апрель 2025: Columbia Banking System объявила о покупке Pacific Premier Bancorp за 2 млрд долларов США в акциях.

- Апрель 2025: Федеральная резервная система и OCC одобрили сделку Capital One с Discover после детального обзора.

- Март 2025: First Busey Corporation завершила свое приобретение CrossFirst Bankshares, доведя объединенные активы до примерно 20 млрд долларов США.

Область отчета о рынке коммерческого банкинга США

Коммерческие банки, как финансовые институты, предлагают спектр услуг общественности, охватывающий снятие средств, депозиты и инвестиционное кредитование. Заимствование и кредитование являются двумя основными компонентами коммерческого банкинга. Этот отчет предоставит детальный анализ рынка коммерческого банкинга США. Отчет углубляется в рыночную динамику и возникающие тенденции в сегментах и региональных рынках и предлагает инсайты в различные типы продуктов и приложений. Он также анализирует ключевых игроков и конкурентную среду.

Рынок коммерческого банкинга США сегментирован по продуктам и функциям. По продуктам рынок сегментирован на коммерческое кредитование, казначейское управление, синдицированные кредиты, рынки капитала и другие продукты. По функциям рынок сегментирован на прием депозитов, предоставление кредитов, создание кредитов, финансирование внешней торговли, агентские услуги и другие функции. Отчет предлагает размеры рынка и прогнозы в стоимостном выражении (доллары США) для всех вышеперечисленных сегментов.

| Коммерческое кредитование |

| Казначейское управление |

| Синдицированные кредиты |

| Рынки капитала |

| Другие продукты |

| Крупные предприятия |

| Малые и средние предприятия (МСП) |

| Онлайн-банкинг |

| Офлайн-банкинг |

| ИТ и телекоммуникации |

| Производство |

| Розничная торговля и электронная коммерция |

| Государственный сектор |

| Здравоохранение и фармацевтика |

| Другие отраслевые вертикали |

| По продуктам | Коммерческое кредитование |

| Казначейское управление | |

| Синдицированные кредиты | |

| Рынки капитала | |

| Другие продукты | |

| По размеру клиентов | Крупные предприятия |

| Малые и средние предприятия (МСП) | |

| По каналам | Онлайн-банкинг |

| Офлайн-банкинг | |

| По отраслевым вертикалям конечных пользователей | ИТ и телекоммуникации |

| Производство | |

| Розничная торговля и электронная коммерция | |

| Государственный сектор | |

| Здравоохранение и фармацевтика | |

| Другие отраслевые вертикали |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка коммерческого банкинга США?

Размер рынка коммерческого банкинга США составляет 732,5 млрд долларов США в 2025 году и на пути к достижению 915,45 млрд долларов США к 2030 году.

Какая продуктовая область растет быстрее всего?

Услуги казначейского управления лидируют в росте со среднегодовым темпом роста 6,79% до 2030 года, поскольку предприятия принимают ликвидность в реальном времени и инструменты управления денежными средствами, управляемые API.

Как правила Basel III endgame повлияют на коммерческное кредитование?

Требуемое увеличение капитала на 9% для крупных банков повысит ценообразование на активы, взвешенные по риску, и может ограничить совокупный рост кредитов примерно на 0,8 процентных пункта в горизонте прогноза.

Почему сектор здравоохранения привлекателен для банков?

Клиенты здравоохранения нуждаются в специализированном финансировании циклов доходов, кредитах на оборудование и соответствующих регулятивным требованиям казначейских решениях, обеспечивая среднегодовой темп роста 6,55% и более высокую комиссионную доходность по сравнению со многими другими вертикалями.

Остаются ли физические отделения актуальными в коммерческом банкинге?

Да. Хотя онлайн-транзакции расширяются со среднегодовым темпом роста 9,27%, 67,94% активности 2024 года все еще проходило через отделения, которые остаются жизненно важными для сложного консультирования и управления отношениями.

Какие возможности может создать реформа банковского обслуживания каннабиса?

Перевод каннабиса в федеральный реестр может открыть новые депозитные пулы, комиссии за транзакции и кредитный спрос в штатах, где индустрия легализована, добавив примерно 0,3 процентных пункта к среднегодовому темпу роста рынка после принятия.

Последнее обновление страницы: