Размер и доля рынка розничного банковского обслуживания США

Анализ рынка розничного банковского обслуживания США от Mordor Intelligence

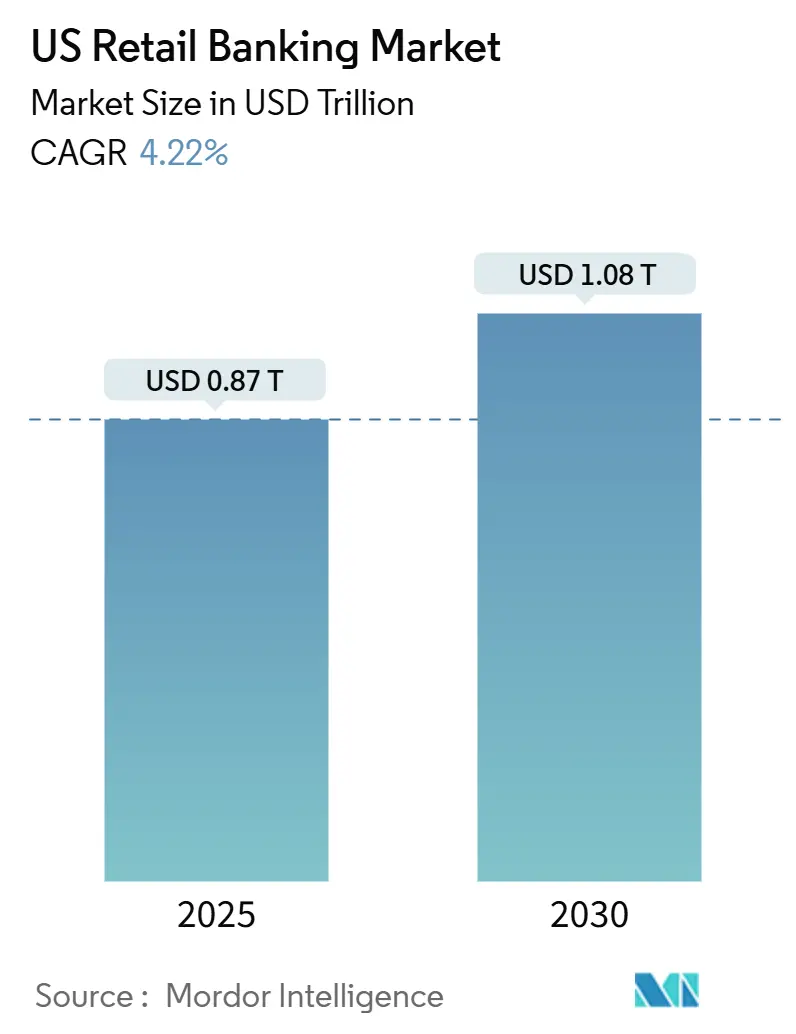

Рынок розничного банковского обслуживания США оценивается в USD 0,87 триллиона в 2025 году и прогнозируется достичь USD 1,08 триллиона к 2030 году, что отражает CAGR 4,22% в период 2025-2030 годов. Стабильный спрос на кредиты, устойчивая депозитная база и быстрый переход потребителей к цифровому банкингу поддерживают рост. Банки расширяют мобильные продукты без комиссий, чтобы соответствовать меняющимся ожиданиям клиентов, используя искусственный интеллект для снижения операционных расходов и быстрого запуска новых услуг. Конкурентное давление со стороны специализированных финтех-компаний сжимает процентную маржу, однако национальные институты продолжают использовать масштаб для защиты прибыльности. Регулятивные изменения относительно комиссий за овердрафт и стандартов справедливого кредитования заставляют банки диверсифицировать потоки доходов в консультационные продукты и подписные модели.

Ключевые выводы отчета

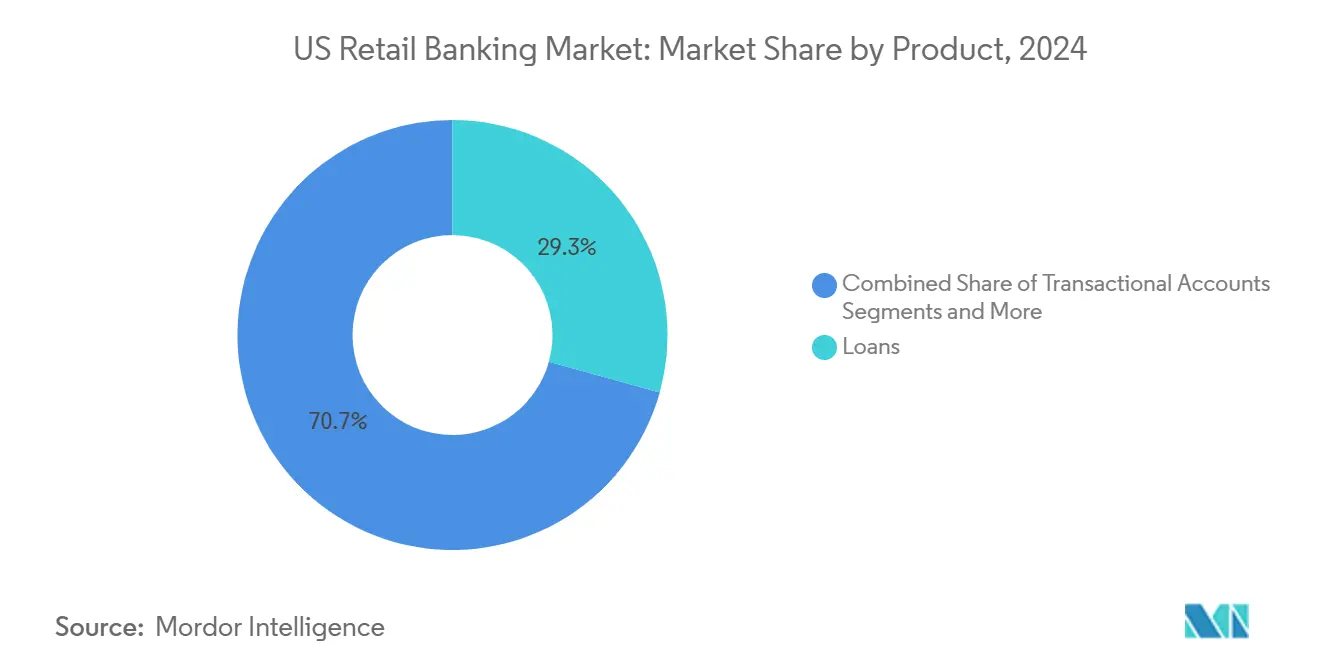

- По категориям продуктов кредиты лидировали с 29,3% доли рынка розничного банковского обслуживания США в 2024 году, в то время как прогнозируется, что кредитные карты будут расширяться с CAGR 6,4% до 2030 года.

- По каналам онлайн-банкинг занимал 58,2% доли размера рынка розничного банковского обслуживания США в 2024 году и продвигается с CAGR 6,2% к 2030 году.

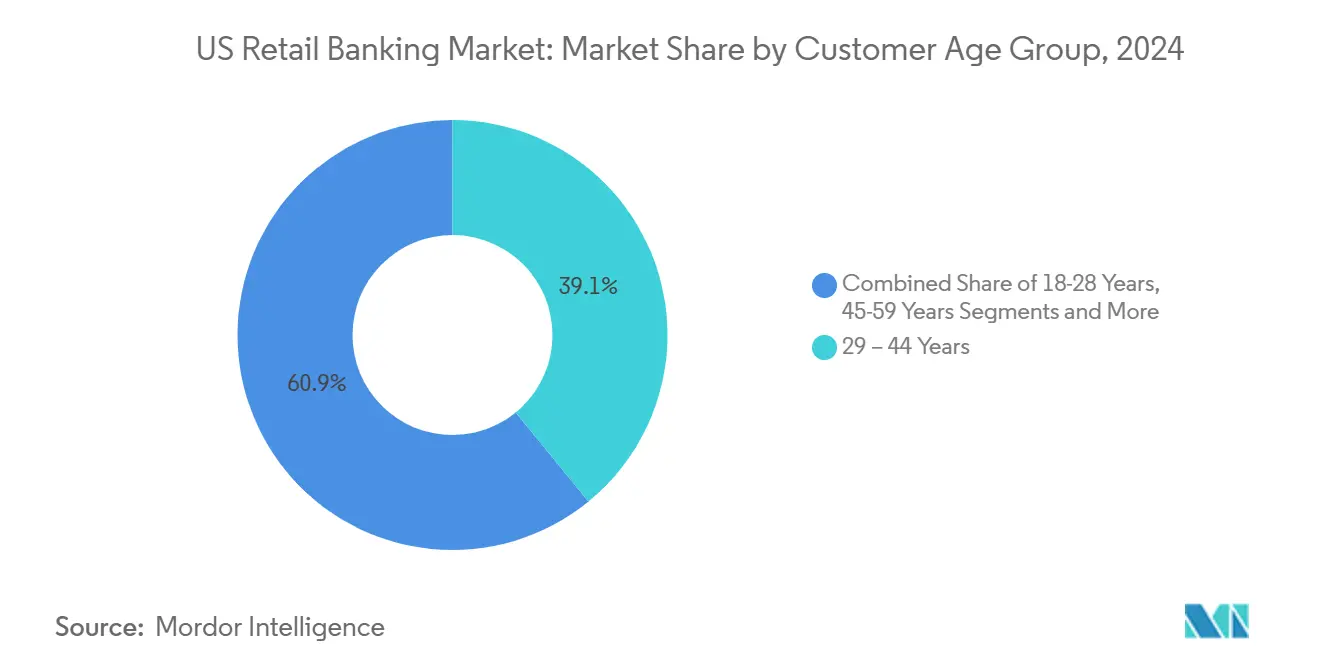

- По возрастным группам клиентов когорта 29-44 года составляла 39,1% доли рынка розничного банковского обслуживания США в 2024 году; когорта 18-28 лет регистрирует наивысший прогнозируемый CAGR 5,9% до 2030 года.

- По типам банков национальные банки захватили 68,8% размера рынка розничного банковского обслуживания США в 2024 году, тогда как прогнозируется, что необанки будут расти с CAGR 8,7% в прогнозный период.

Тенденции и инсайты рынка розничного банковского обслуживания США

Анализ воздействия драйверов

| Драйвер | (~)% воздействие на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Растущая задолженность домохозяйств, стимулирующая спрос на кредиты | +0.8% | Национальный, более высокое воздействие в городских центрах | Среднесрочный (2-4 года) |

| Всплеск принятия мобильных кошельков среди поколения Z, ускоряющий открытие цифровых счетов | +1.0% | Национальный, сосредоточенный в технологически продвинутых мегаполисах | Краткосрочный (≤ 2 лет) |

| Конкурентные депозитные ставки на фоне ужесточения ФРС, повышающие сберегательные балансы | +0.5% | Национальный | Краткосрочный (≤ 2 лет) |

| Встроенные финансовые партнерства с розничной торговлей, расширяющие выпуск кредитных карт в точках продаж | +0.7% | Национальный, раннее принятие на основных розничных рынках | Среднесрочный (2-4 года) |

| Обновления политики FHA, стимулирующие рост ипотеки для покупателей жилья впервые | +0.6% | Национальный, акцент на рынках доступного жилья | Среднесрочный (2-4 года) |

| Обновления облачных ядерных систем, обеспечивающие более быстрые циклы запуска продуктов | +0.9% | Национальный, сосредоточенный среди крупных институтов | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущая задолженность домохозяйств, стимулирующая спрос на кредиты

Задолженность домохозяйств достигла USD 18,20 триллиона в Q1 2025 года, что составляет квартальный рост 0,9%, а только ипотечные балансы увеличились на USD 199 миллиардов[1]Federal Reserve Bank of New York, "Quarterly Report on Household Debt and Credit Q1 2025," newyorkfed.org. Несмотря на ограничительную денежно-кредитную политику, потребители продолжают брать займы на жилье, автомобили и образование, поощряемые моделями кредитного скоринга, которые лучше оценивают способность к погашению. Банки развертывают инструменты машинного обучения для управления рисками, чтобы предоставлять кредиты недостаточно обслуживаемым заемщикам без существенного повышения коэффициентов дефолта. Рынок розничного банковского обслуживания США, таким образом, использует этот рост долга для расширения чистого процентного дохода при увеличении вспомогательных страховых и консультационных предложений, связанных с кредитными продуктами.

Всплеск принятия мобильных кошельков среди поколения Z, ускоряющий открытие цифровых счетов

Ожидается, что количество пользователей цифровых кошельков по всему миру будет свидетельствовать о значительном росте в прогнозный период. Клиенты поколения Z демонстрируют в три раза более высокое принятие альтернативных платежей, чем старшие когорты, отдавая приоритет биометрической аутентификации и мгновенному подключению. Ведущие банки теперь одобряют и финансируют расчетные счета в течение минут, получая раннее влияние на финансовую жизнь цифровых аборигенов. Усиливающееся предпочтение мобильных депозитов и платежей между людьми повышает цифровую долю новых розничных счетов, укрепляя омниканальный поворот рынка розничного банковского обслуживания США.

Конкурентные депозитные ставки на фоне ужесточения ФРС, повышающие сберегательные балансы

Ставка политики Федеральной резервной системы на уровне 4,25%-4,50% поощряет агрессивные предложения ставок, при этом отдельные высокодоходные счета рекламируют доходность выше 2%. Более высокие спреды между цифровыми и филиальными счетами оттягивают средства от действующих игроков с низкими ставками, поднимая национальный депозитный пул и снижая стоимость финансирования для гибких банков. Институты сочетают рекламные акции по ставкам с инструментами целевых сбережений, которые автоматически распределяют наличные по подсчетам, улучшая удержание даже после нормализации ставок.

Встроенные финансовые партнерства с розничной торговлей, расширяющие выпуск кредитных карт в точках продаж

Модели 'Купи сейчас, плати потом' и совместные кредиты на кассе переносят приобретение карт из филиала на экраны розничных касс. Розничные партнеры используют данные истории покупок для предварительного одобрения покупателей в течение секунд, повышая средние размеры корзин и лояльность. Банки, интегрирующие API кредитования напрямую в приложения торговцев, получают доходы от интерчейнджа и процентов раньше в пути клиента, что является паттерном, призванным поднять возобновляемые балансы без маркетинговых затрат устаревших почтовых предложений.

Анализ воздействия ограничений

| Ограничение | (~)% воздействие на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Сжатие ставок, вызванное финтехом, сжимающее чистую процентную маржу | -0.7% | Национальное, более высокое воздействие на цифрово конкурентных рынках | Среднесрочное (2-4 года) |

| Предлагаемые CFPB ограничения комиссий за овердрафт, угрожающие непроцентным доходам | -0.5% | Национальное, большее воздействие на институты свыше USD 10 миллиардов активов | Краткосрочное (≤ 2 лет) |

| Затраты на рационализацию филиалов, ограничивающие охват сельских районов | -0.4% | Сельские и недостаточно обслуживаемые сообщества | Долгосрочное (≥ 4 лет) |

| Растущее кибермошенничество, увеличивающее расходы на соответствие и замедляющее цифровые развертывания | -0.6% | Национальное | Среднесрочное (2-4 года) |

| Источник: Mordor Intelligence | |||

Сжатие ставок, вызванное финтехом, сжимающее чистую процентную маржу

Быстрорастущие цифровые кредиторы обеспечивают экономную структуру затрат и алгоритмическое ценообразование, позволяя более высокую доходность депозитов и более низкие кредитные ставки. Традиционные банки должны соответствовать предложениям или рискуют эрозией доли, однако этот ответ сужает спреды и ограничивает рост прибыли. Ограничение наиболее серьезно в мегаполисах, где принятие финтеха наивысшее и где процентно-чувствительные домохозяйства быстро перемещают балансы через онлайн-каналы.

Предлагаемые CFPB ограничения комиссий за овердрафт, угрожающие непроцентным доходам

Правило CFPB декабря 2024 года ограничивает комиссии за овердрафт до USD 5 для банков свыше USD 10 миллиардов активов, потенциально сокращая доходы от комиссий на USD 5 миллиардов в год[2]Consumer Financial Protection Bureau, "Overdraft Fee Rule," consumerfinance.gov. Хотя рассмотрение Конгресса вносит неопределенность, крупные институты ускоряют подписные пакеты счетов и кредитные линии с малыми балансами для компенсации потерянных доходов от комиссий. Правило также поднимает стратегические вопросы для меньших банков, которые могут столкнуться с косвенным давлением принять аналогичные ограничения.

Сегментный анализ

По продуктам: кредитные карты расширяют лидерство в росте возобновляемого кредита

Кредиты составляли 29,3% доли рынка розничного банковского обслуживания США в 2024 году, отражая устойчивый спрос на ипотеку и автокредиты. Прогнозируется, что размер рынка розничного банковского обслуживания США, связанный с кредитными картами, будет расти с CAGR 6,4% к 2030 году, поскольку эмитенты развертывают опытные вознаграждения и мгновенное виртуальное обеспечение. Быстрое принятие планов гибкого погашения и функций раннего доступа к заработной плате поддерживает возобновляемые балансы на плаву даже при повышенных процентных ставках. Транзакционные счета остаются основой для удержания клиентов, однако рост замедляется, поскольку мультибанкинг становится мейнстримом. Сберегательные продукты вновь обретают привлекательность там, где цифровые игроки рекламируют доходность выше 2%, хотя давление маржи ограничивает долгосрочный вклад.

Бюро финансовой защиты потребителей предостерегло потребителей о затратах на карты розничных магазинов, которые превышают затраты на карты общего назначения, побуждая эмитентов вводить более четкие раскрытия цен. Дебетовые карты продолжают доминировать в ежедневных платежах, но теряют относительную долю мобильным кошелькам и бесконтактному кредиту. Банки поэтому разрабатывают интегрированные экосистемы, которые позволяют пользователям беспрепятственно перемещаться между функциями расчетов, сбережений, отложенной оплаты и кредитных карт в рамках одного приложения.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналам: цифровая трансформация наклоняет сервисный микс

Онлайн-банкинг захватил 58,2% рынка розничного банковского обслуживания США в 2024 году. Более низкая стоимость за транзакцию, оцениваемая в центах, а не долларах, усиливает дальнейшую миграцию. Мобильные входы составляют три четверти цифрового трафика, возглавляемого платежами между людьми и мобильными депозитами чеков. Размер рынка розничного банковского обслуживания США, связанный с филиальными сетями, остается актуальным для сложных консультаций, однако форматы филиалов смещаются к консультационным хабам в стиле лаунж, а не традиционным кассовым линиям.

Чат-боты на базе ИИ обрабатывают рутинные запросы круглосуточно, а инструменты голосового распознавания аутентифицируют клиентов за секунды, повышая показатели удовлетворенности клиентов. Банки смешивают каналы, позволяя видеовстречи, запланированные в приложении и завершенные в филиалах, подход, который сохраняет преимущество доверия человеческого совета, сохраняя при этом цифровое удобство. Стандарты соответствия требуют документированного согласия по каналам, делая надежную синхронизацию данных операционным императивом.

По возрастным группам клиентов: более молодые когорты переопределяют модели взаимодействия

Клиенты в возрасте 29-44 лет занимали 39,1% доли рынка розничного банковского обслуживания США в 2024 году, движимые пиковыми годами заработка и более высоким использованием кредита. Сегмент 18-28 лет расширяется с CAGR 5,9%, отражая его принятие счетов без комиссий, раннего доступа к заработной плате и интегрированных инструментов бюджетирования. Эти клиенты в три раза более склонны использовать альтернативные методы платежей и менее склонны терпеть скрытые комиссии. Банки создают геймифицированные сберегательные вызовы и функции социального обмена, адаптированные для этой группы, углубляя липкость несмотря на ограниченные первоначальные балансы.

Когорта 45-59 лет поддерживает значительные заимствования для улучшения жилья и образования, в то время как клиенты 60 лет и старше закрепляют большие депозитные балансы, но требуют высококасательного сервиса. Опрос января 2025 года показал, что 46% потребителей держат счета в общественных банках или кредитных союзах наряду с отношениями с национальными институтами, подтверждая менталитет списка по возрастным сегментам. Целевые предложения, такие как облегченное управление богатством для профессионалов среднего звена и роботизированное планирование пенсии для пенсионеров, появляются как дифференциаторы.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типам банков: необанки масштабируются быстрее, но преимущества масштаба остаются

Национальные банки контролировали 68,8% доли рынка розничного банковского обслуживания США в 2024 году, поддерживаемые широкими продуктовыми линейками и маркетинговым охватом. Необанки, однако, показывают CAGR 8,7% до 2030 года, подчеркнутый 38-миллионной клиентской базой Chime и конфиденциальными планами IPO на USD 40 миллиардов. Цифровые претенденты полагаются на модели без комиссий, платежи в реальном времени и персонализированные уведомления, чтобы заманить статус основного счета от действующих игроков. Региональные банки сталкиваются с давлением консолидации после оттока депозитов 2023 года, побуждая защитные слияния для достижения технологического масштаба.

Размер рынка розничного банковского обслуживания США, привязанный к общественным банкам, остается устойчивым, где личные отношения и местное принятие решений имеют вес, однако растущие расходы на соответствие и технологии поощряют платформы общих услуг. Национальные игроки сильно инвестируют в облако, аналитику и встроенные финансы, рассчитывая на экономию масштаба, чтобы отразить нишевых дизрапторов. Конкурентный ландшафт, таким образом, поворачивается на скорости, с которой каждый архетип конвертирует цифровое взаимодействие в прибыльные кросс-продажи без эрозии доверия.

Географический анализ

Рынок розничного банковского обслуживания США демонстрирует выраженное региональное разнообразие. Городские районы доминируют в концентрации депозитов, при этом 125 крупнейших столичных статистических районов держат мажоритарную долю. JPMorgan Chase заявляет о топовой позиции розничных депозитов в 22 из этих рынков, отражая стратегическое строительство, которое сочетает флагманские филиалы с экспериментальными банковскими центрами.

Северо-восток и Западное побережье регистрируют наивысшее принятие цифровых технологий, стимулируемое технически подкованными популяциями и плотными финтех-экосистемами. Тихоокеанские города лидируют в проникновении мобильных платежей, в то время как северо-восточные коридоры показывают сильное принятие роботизированных советов в банковских приложениях. В отличие от этого, Средний Запад и Юго-восток сохраняют более сильную ориентацию на филиальный банкинг и кредитование отношений, что приводит к более медленной миграции каналов.

Региональные кредитные паттерны также различаются. Кредитные линии под залог жилья возродились в метрополисах Солнечного пояса, где оценка цен на дома остается устойчивой, тогда как коммерческое кредитование недвижимости охладилось в прибрежных ядрах с ограниченным предложением. Опрос Федеральной резервной системы в апреле 2025 года подтвердил более жесткое андеррайтинг по всем районам, однако потребительский спрос на кредиты оставался устойчивым в штатах, получающих выгоду от притоков населения[3]Federal Reserve Board, "Senior Loan Officer Opinion Survey April 2025," federalreserve.gov.

Сельские сообщества сталкиваются с расширяющимися 'банковскими пустынями', поскольку закрытие филиалов продолжается. Примерно 3,5 миллиона домохозяйств остаются необанковскими только наличными, сосредоточенными в округах с низкими доходами. Казначейство США выделило USD 325 миллионов институтам развития сообществ в FY 2025 для улучшения доступности кредита. Банки экспериментируют с мобильными хабами, пилотными проектами почтового банкинга и удаленными видеокассирами для обслуживания рассредоточенных популяций, однако пробелы в связи препятствуют принятию во многих округах.

Конкуренты с цифровым приоритетом демонстрируют неравномерный отпечаток; проникновение необанков достигает пика в прибрежных штатах и крупных университетских городах, но отстает в сельскохозяйственных регионах. Для национальных игроков рыночные стратегии теперь зависят от балансирования цифрового масштаба с адаптированными региональными предложениями, которые обращаются к отдельным экономическим базам, таким как энергетика в Техасе, туризм во Флориде и передовое производство на Среднем Западе.

Конкурентный ландшафт

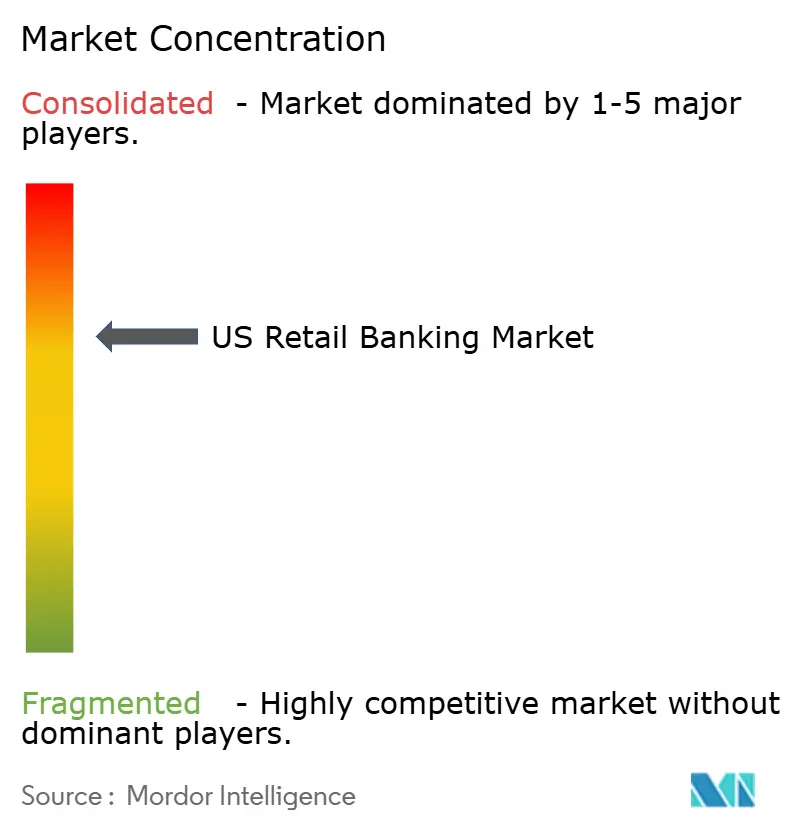

Топ-15 банков держат значительную часть отечественных депозитов в 2025 году, возглавляемых JPMorgan Chase, Bank of America и Wells Fargo. Это олигополистическое ядро сталкивается с устойчивым вызовом от финтех-ведомых моделей, предлагающих счета без комиссий, мгновенные платежи и персонализированные инсайты. Быстрая экспансия Chime сигнализирует, что более молодые сегменты ценят прозрачность и гибкий доступ к оплате больше, чем близость филиалов.

Крупные институты противодействуют масштабированием найма искусственного интеллекта и облачных инвестиций. JPMorgan Chase сообщил о рекордной прибыли Q1 2025 в USD 13,4 миллиарда, приписывая диверсифицированную франшизу и 64,3 миллиона цифровых клиентов для стабильного роста. Wells Fargo получил одобрение Федеральной резервной системы на снятие долгосрочного ограничения активов после реализации более сильных средств контроля рисков, освобождая капитал для возобновленного роста баланса.

Слияния и перестройки портфеля перетасовывают поле. Соглашение Capital One на USD 35,3 миллиарда о приобретении Discover создаст крупнейшего эмитента кредитных карт страны по кредитам, усиливая переговорные рычаги с сетями и торговцами. Citigroup завершил выходы с 13 розничных рынков за рубежом, чтобы перефокусироваться на потребительском банкинге и управлении богатством США, реинвестируя USD 12 миллиардов освобождения капитала в технологические обновления.

Возможности белого пространства сохраняются среди 3,5 миллиона необанковских домохозяйств и в специализированных секторах, таких как кредитование малых ферм и денежные переводы иммигрантов. Банки, которые сочетают цифровую эффективность с моделями общественного партнерства-часто в тандеме с CDFI-лучше всего позиционированы для захвата новых отношений, удовлетворяя при этом стандарты справедливого доступа. Технологические возможности и регулятивная гибкость, поэтому, остаются основными конкурентными рычагами до 2030 года.

Лидеры индустрии розничного банковского обслуживания США

-

JPMorgan Chase & Co.

-

Bank of America Corp.

-

Wells Fargo & Co.

-

Citigroup Inc.

-

U.S. Bancorp

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в индустрии

- Май 2025: Capital One объявил о сделке на USD 35,3 миллиарда в акциях по покупке Discover Financial Services, создавая крупнейшего эмитента кредитных карт США по непогашенным кредитам.

- Апрель 2025: JPMorgan Chase показал рекордную прибыль Q1 в USD 13,4 миллиарда, помогаемую 8% годовым ростом цифровых клиентов до 64,3 миллиона.

- Март 2025: Bank of America запустил Erica 2.0, AI-ассистента, обслуживающего 35 миллионов пользователей и обрабатывающего более 200 миллионов клиентских запросов каждый квартал.

- Февраль 2025: Wells Fargo выиграл одобрение Федеральной резервной системы на снятие ограничения активов, заканчивая ограничение 2018 года после улучшений управления.

Область отчета по рынку розничного банковского обслуживания США

Розничный банкинг, также известный как потребительский банкинг или персональный банкинг, представляет собой банкинг, который предоставляет финансовые услуги индивидуальным потребителям, а не предприятиям. Розничный банкинг - это способ для индивидуальных потребителей управлять своими деньгами, иметь доступ к кредиту и депонировать свои деньги безопасным способом. Услуги, предлагаемые розничными банками, включают расчетные и сберегательные счета, ипотеки, персональные кредиты, кредитные карты и депозитные сертификаты (CD). Отчет предлагает полный фоновый анализ рынка розничного банковского обслуживания США, включая оценку родительского рынка, возникающие тенденции по сегментам и региональным рынкам, значительные изменения в динамике рынка и обзор рынка.

| Транзакционные счета |

| Сберегательные счета |

| Дебетовые карты |

| Кредитные карты |

| Кредиты |

| Другие продукты |

| Онлайн-банкинг |

| Офлайн-банкинг |

| 18-28 лет |

| 29-44 года |

| 45-59 лет |

| 60 лет и выше |

| Национальные банки |

| Региональные банки |

| Необанки и прочие |

| По продуктам | Транзакционные счета |

| Сберегательные счета | |

| Дебетовые карты | |

| Кредитные карты | |

| Кредиты | |

| Другие продукты | |

| По каналам | Онлайн-банкинг |

| Офлайн-банкинг | |

| По возрастным группам клиентов | 18-28 лет |

| 29-44 года | |

| 45-59 лет | |

| 60 лет и выше | |

| По типам банков | Национальные банки |

| Региональные банки | |

| Необанки и прочие |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка розничного банковского обслуживания США?

Рынок оценивается в USD 0,87 триллиона в 2025 году и прогнозируется достичь USD 1,08 триллиона к 2030 году.

Какой продуктовый сегмент растет быстрее всего?

Кредитные карты демонстрируют быстрейшую экспансию с прогнозируемым CAGR 6,4% в период 2025-2030 годов.

Насколько доминирует онлайн-банкинг?

Онлайн-каналы представляют 58,2% доли рынка в 2024 году и ожидается, что будут продвигаться с CAGR 6,2%.

Какая возрастная группа клиентов наиболее привлекательна для роста?

Когорта 18-28 лет растет с CAGR 5,9%, движимая принятием мобильных кошельков и предпочтением цифровых счетов без комиссий.

Как ограничения комиссий за овердрафт, вероятно, повлияют на банки?

Крупные институты могли бы потерять значительную часть непроцентных доходов, как только ограничение в USD 5 вступит в силу, побуждая поворот к подписным моделям счетов и услугам с добавленной стоимостью.

Какой долгосрочный технологический тренд формирует конкурентное преимущество?

Миграция к облачным ядерным системам сокращает циклы запуска продуктов с месяцев до недель и снижает ИТ-затраты, обеспечивая более быстрые инновации по всей индустрии.

Последнее обновление страницы: