Анализ рынка шоколада ОАЭ

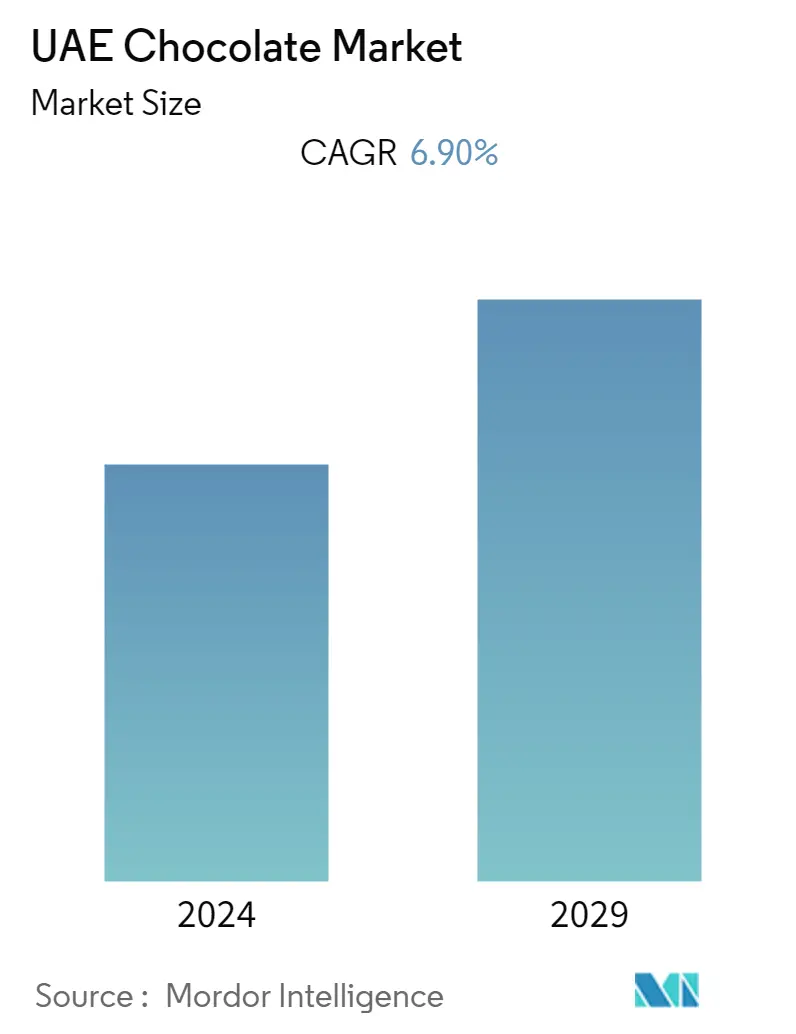

Ожидается, что объем рынка шоколада в ОАЭ вырастет с 525,00 млн долларов США в 2023 году до 732,90 млн долларов США к 2028 году, при среднегодовом темпе роста 6,90% в течение прогнозируемого периода (2023-2028 гг.).

В связи с ростом популярности кондитерских закусок спрос на шоколад среди потребителей растет. Более того, премиальные бренды имеют богатую потребительскую базу и имеют хорошие возможности для поддержания или увеличения своей доли в розничной стоимости, поддерживая рост рынка. Кроме того, потребители в Объединенных Арабских Эмиратах предпочитают дарить шоколадные конфеты премиум-класса, которые доступны в различных формах и размерах и в привлекательной упаковке, а не традиционные сладости. Это еще больше увеличивает приток в страну мировых брендов шоколада премиум-класса, таких как Godiva. Одной из тенденций на рынке шоколада является рост спроса на шоколадные изделия ручной работы некоторые компании открывают собственные магазины и используют их для продвижения своих брендов.

Индустрия туризма также значительно расширилась в Дубае и Абу-Даби, а города первого уровня в Объединенных Арабских Эмиратах укрепляют свои позиции в качестве направлений роскошного туризма. В связи с расширением туристической индустрии Объединенных Арабских Эмиратов туристы часто привозят домой некоторые региональные кондитерские изделия, например шоколад, в качестве подарков своим друзьям и семье. В ответ на растущий спрос производители представляют линейки шоколада моносорта и шоколада премиум-класса. Эти стратегии помогают брендам получать больше прибыли и развиваться с более позитивным имиджем бренда и, таким образом, выступать в качестве основных движущих сил рынка в этом регионе.

Тенденции рынка шоколада ОАЭ

Рост расходов на сахаристые кондитерские изделия в стране

На рынке Объединенных Арабских Эмиратов за последние несколько лет наблюдался устойчивый рост потребления шоколада и сахаристых кондитерских изделий, и эта отрасль в основном ориентирована на потребление шоколадных изделий в стране. Благодаря тому, что международные компании открывают фабрики в стране, а также появляются местные мелкие организации, появляется осознание расширяющегося рынка и спроса на стандартный и роскошный шоколад, который служит целям подарков и личного/индивидуального потребления.

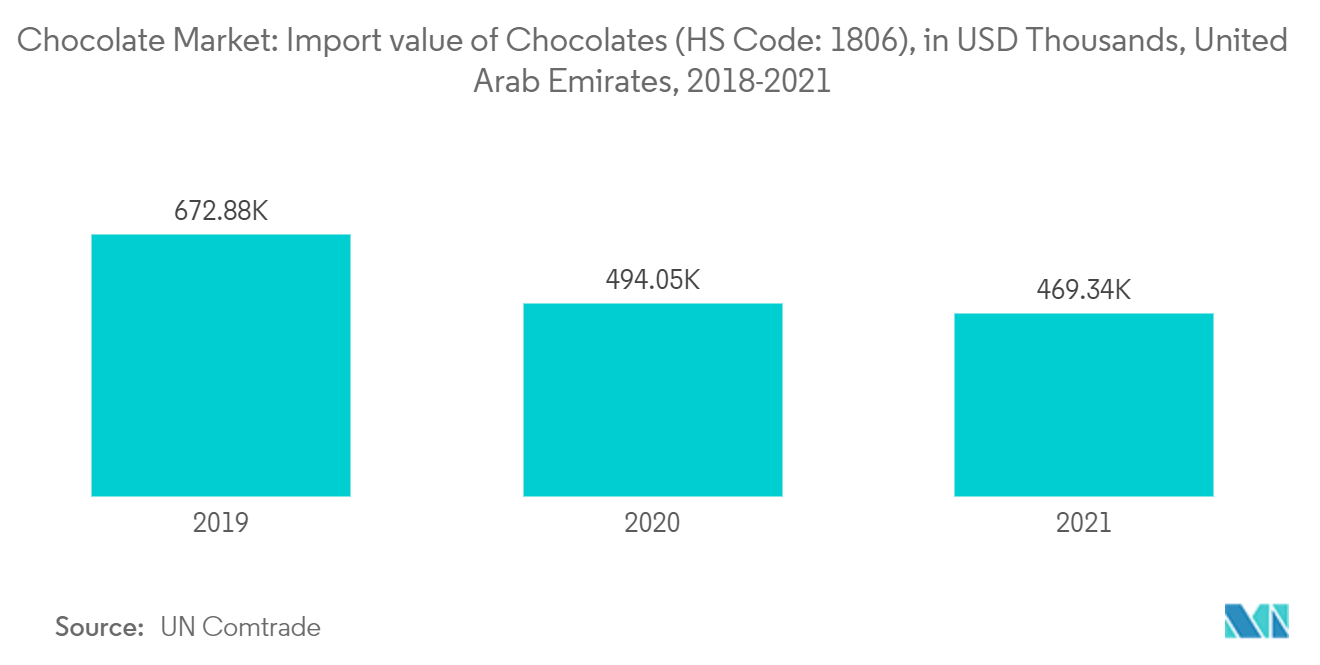

По данным UN Comtrade, в 2021 году к основным экспортерам шоколада в Объединенные Арабские Эмираты относятся такие страны, как Нидерланды, Российская Федерация, Италия, Швейцария и Великобритания, а к основным импортерам шоколада из Объединенных Арабских Эмиратов относятся страны такие как Саудовская Аравия, Кувейт, Оман, Иордания и Индия.

Кроме того, премиальная упаковка шоколадных конфет открыла новые возможности для продукции в категории роскошных подарков. Производители шоколада сосредоточены на производстве новых вкусов, отвечающих меняющимся требованиям потребителей. Таким образом, премиализация, за которой следует сильная культура подарков и сладостей, является одним из основных факторов, способствующих росту рынка. Инновационная упаковка и вкусы в сегменте шоколада премиум-класса с заявлением о чистой этикетке сохраняют потенциал и многообещающий рынок в течение прогнозируемого периода. Производители также разрабатывают креативные методы упаковки и маркетинга, которые отличают продукты по их упаковке, такие как 3D-упаковка, размещение QR-кода на упаковке для онлайн-игры, а также конкурсы для привлечения клиентов, принимая во внимание самый большой и быстрорастущий потребительский сегмент.. Несмотря на растущую осведомленность и обеспокоенность по поводу потребления калорий среди потребителей, заботящихся о своем здоровье, за последние несколько лет в стране усилилась привлекательность шоколада и сахарных кондитерских изделий. Этот фактор привел к увеличению потребления шоколада и сахаристых кондитерских изделий за рассматриваемый период.

Ассортимент коробок Самая быстрорастущая категория продуктов

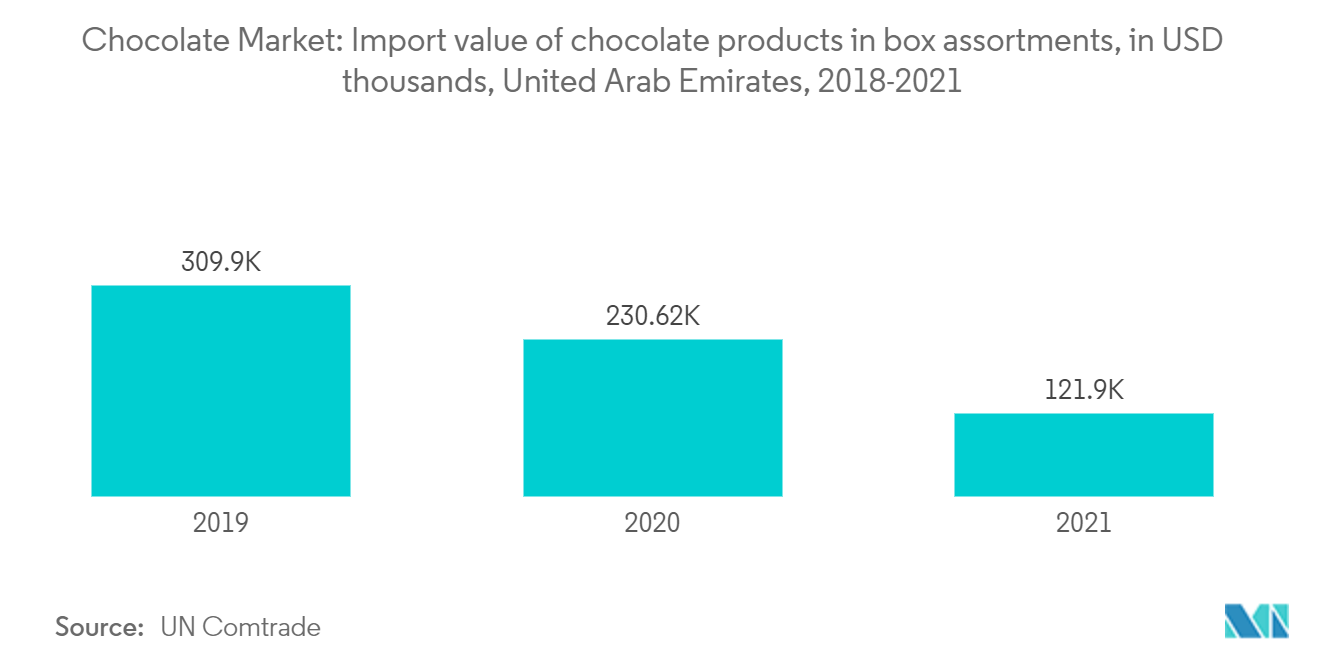

Дарение подарков является общепринятым в Объединенных Арабских Эмиратах и высоко ценится в деловых отношениях, а также на фестивалях и семейных встречах. Во многих случаях шоколад был частью праздника. К ним относятся священный месяц Рамадан, Ид, свадьбы, дни рождения и общественные мероприятия. Таким образом, ассоциация шоколадных конфет в коробочном ассортименте с культурой подарков страны, а затем и пристрастие потребителей к сахарным кондитерским изделиям, является одним из основных факторов, способствующих развитию этого сегмента в стране.

Кроме того, было замечено, что ключевые игроки рынка представляют уникальные продукты для удовлетворения этого сезонного спроса. Он играет важную роль в росте сегмента и, как ожидается, будет способствовать росту рынка в течение прогнозируемого периода. Например, в октябре 2022 года m cacao представила персонализированное видео внутри коробки шоколадных конфет с изысканной темой под названием Customizable Chocolate Video Box. Таким образом, такие факторы поддерживают рынок шоколада в Объединенных Арабских Эмиратах.

Обзор шоколадной индустрии ОАЭ

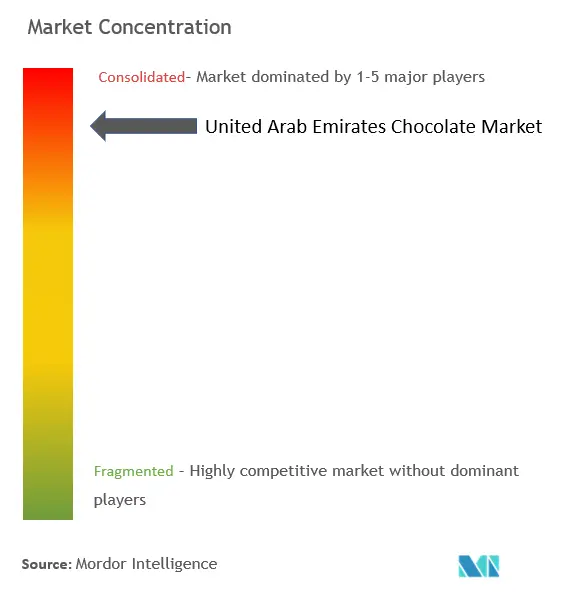

Рынок шоколада ОАЭ консолидирован и включает в себя множество региональных и международных конкурентов. В число выдающихся игроков рынка входят Mars Incorporated, Mondelez International, Ferrero Group, Lindt Sprungli AG, Nestle и другие. Благодаря обширному глобальному присутствию и широкой дистрибьюторской сети эти игроки пытаются сохранить свои позиции на рынке или получить преимущество перед своими конкурентами и сосредоточены на исследованиях и разработках. Новые и развивающиеся отечественные компании пытаются повысить свою производительность и общий объем продаж за счет активного маркетинга своей продукции на новых рынках.

Лидеры шоколадного рынка ОАЭ

Nestle SA

Mondelēz International

Ferrero Group

Mars Incorporated

Chocoladefabriken Lindt & Sprüngli AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости шоколадного рынка ОАЭ

- Март 2022 г. В Объединенных Арабских Эмиратах компания Barry Callebaut представила линейку цельнофруктового шоколада Cacao Barry. Продукт производится полностью из плодов какао и содержит на 40% меньше сахара, чем обычный темный шоколад. Компания заключила партнерское соглашение с Cabosse Naturals, чтобы получить для продукта переработанную мякоть и кожуру плодов какао. Cabosse Naturals работает напрямую с региональными сообществами, выращивающими какао в Эквадоре, которые являются частью программы устойчивого развития Cocoa Horizons.

- Февраль 2022 г. бутик ремесленного шоколада Made By Two представил линейку глазированных роскошных шоколадных конфет. Линейка продуктов предлагает отличительные вкусы, яркие цвета и примечательную детализацию. На него влияют искусство, форма и дизайн.

Сегментация шоколадной промышленности ОАЭ

Шоколад — это пищевой продукт, приготовленный из жареных и измельченных стручков какао, который доступен в виде жидкости, твердого вещества или пасты отдельно или в качестве ароматизатора в других продуктах.

Рынок шоколада в ОАЭ сегментирован по типам продуктов (Softlines/Selflines, коробочные ассортименты, линии, формованные шоколадные конфеты и другие типы продуктов) и каналам сбыта (супермаркеты/гипермаркеты, круглосуточные/продуктовые магазины, специализированные магазины, розничные интернет-магазины и другие виды распределения). Каналы). Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Софтлайнс/Селфлайнс |

| Коробочные наборы |

| Счетные линии |

| Формованный шоколад |

| Другие типы продуктов |

| Супермаркеты/гипермаркеты |

| Круглосуточные/продуктовые магазины |

| Специализированные магазины |

| Розничные интернет-магазины |

| Другие каналы сбыта |

| По типу продукта | Софтлайнс/Селфлайнс |

| Коробочные наборы | |

| Счетные линии | |

| Формованный шоколад | |

| Другие типы продуктов | |

| По каналу распространения | Супермаркеты/гипермаркеты |

| Круглосуточные/продуктовые магазины | |

| Специализированные магазины | |

| Розничные интернет-магазины | |

| Другие каналы сбыта |

Часто задаваемые вопросы по исследованию рынка шоколада в ОАЭ

Каков текущий размер рынка шоколада в ОАЭ?

Прогнозируется, что среднегодовой темп роста рынка шоколада ОАЭ в течение прогнозируемого периода (2024-2029 гг.) составит 6,90%.

Кто являются ключевыми игроками на рынке шоколада ОАЭ?

Nestle SA, Mondelēz International, Ferrero Group, Mars Incorporated, Chocoladefabriken Lindt & Sprüngli AG — основные компании, работающие на шоколадном рынке ОАЭ.

Какие годы охватывает рынок шоколада ОАЭ?

В отчете рассматривается исторический размер рынка шоколада ОАЭ за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка шоколада ОАЭ на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли шоколада в ОАЭ

Статистические данные о доле, размере и темпах роста доходов на рынке шоколада в ОАЭ в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ шоколада в ОАЭ включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

.webp)