Размер и доля рынка радиолокационных систем с синтезированной апертурой

Анализ рынка радиолокационных систем с синтезированной апертурой от Mordor Intelligence

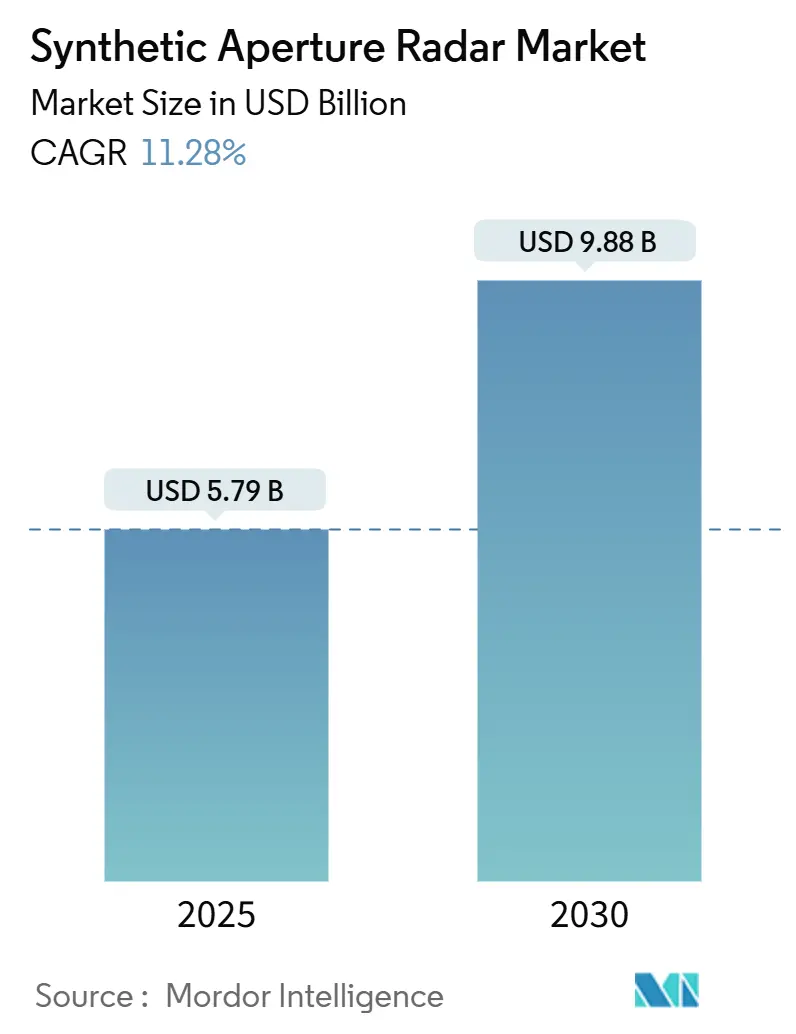

Размер рынка радиолокационных систем с синтезированной апертурой составляет 5,79 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 9,88 млрд долларов США к 2030 году при темпе роста 11,28% CAGR. Коммерческий спрос растет по мере того, как всепогодная визуализация становится критически важной для морской безопасности, точного земледелия и реагирования на стихийные бедствия. Искусственный интеллект превращает необработанные радарные данные в поддержку принятия решений в режиме реального времени, а группировки малых спутников массой менее 500 кг сокращают интервалы повторных съемок до менее чем 30 минут и снижают затраты на развертывание. Диверсификация частот в сторону Ka-диапазона смягчает перегруженность спектра X-диапазона и ускоряет передачу больших объемов данных, а программно-определяемые полезные нагрузки позволяют операторам переключать режимы съемки на орбите.

Ключевые выводы отчета

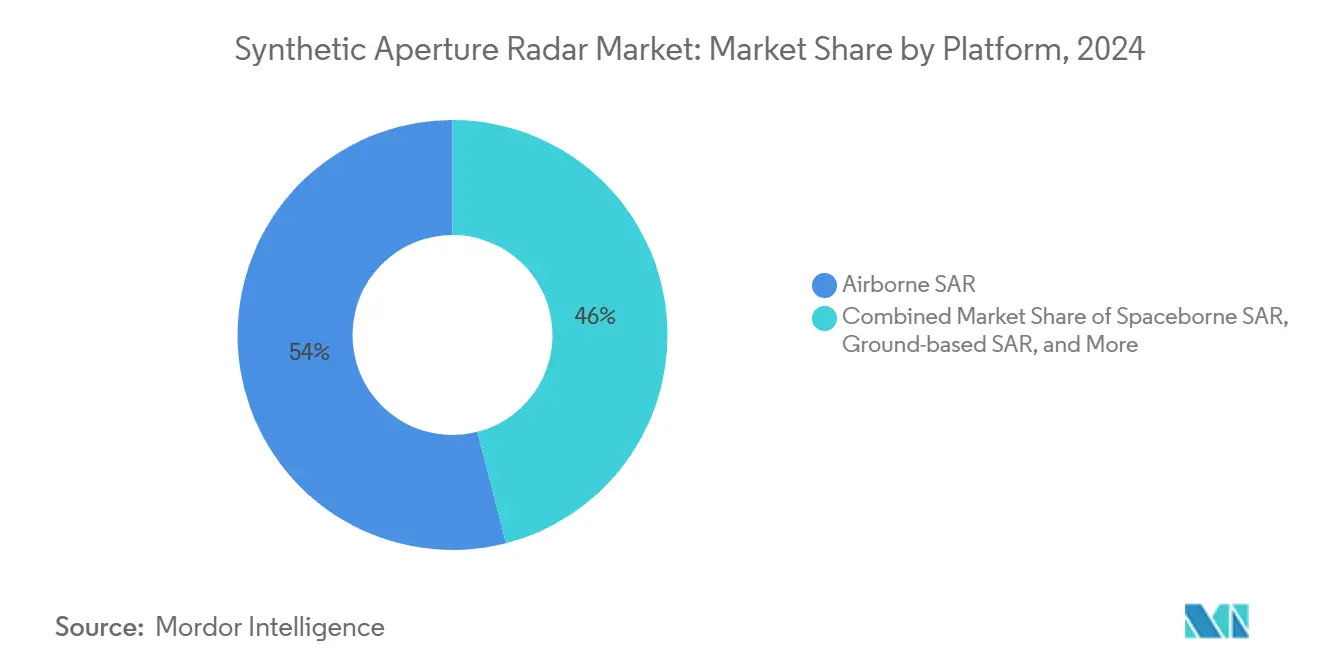

- По платформе воздушные системы сохранили 54% доли рынка радиолокационных систем с синтезированной апертурой в 2024 году, в то время как космические малые спутники ожидается будут расти с CAGR 13,3% до 2030 года.

- По частотному диапазону X-диапазон лидировал с 41% долей выручки в 2024 году; Ka-диапазон прогнозируется к росту с CAGR 13,6% до 2030 года.

- По компонентам антенное оборудование будет составлять 32% от размера рынка радиолокационных систем с синтезированной апертурой в 2024 году, в то время как процессоры данных и аналитическое программное обеспечение будут расти с CAGR 13,9% к 2030 году.

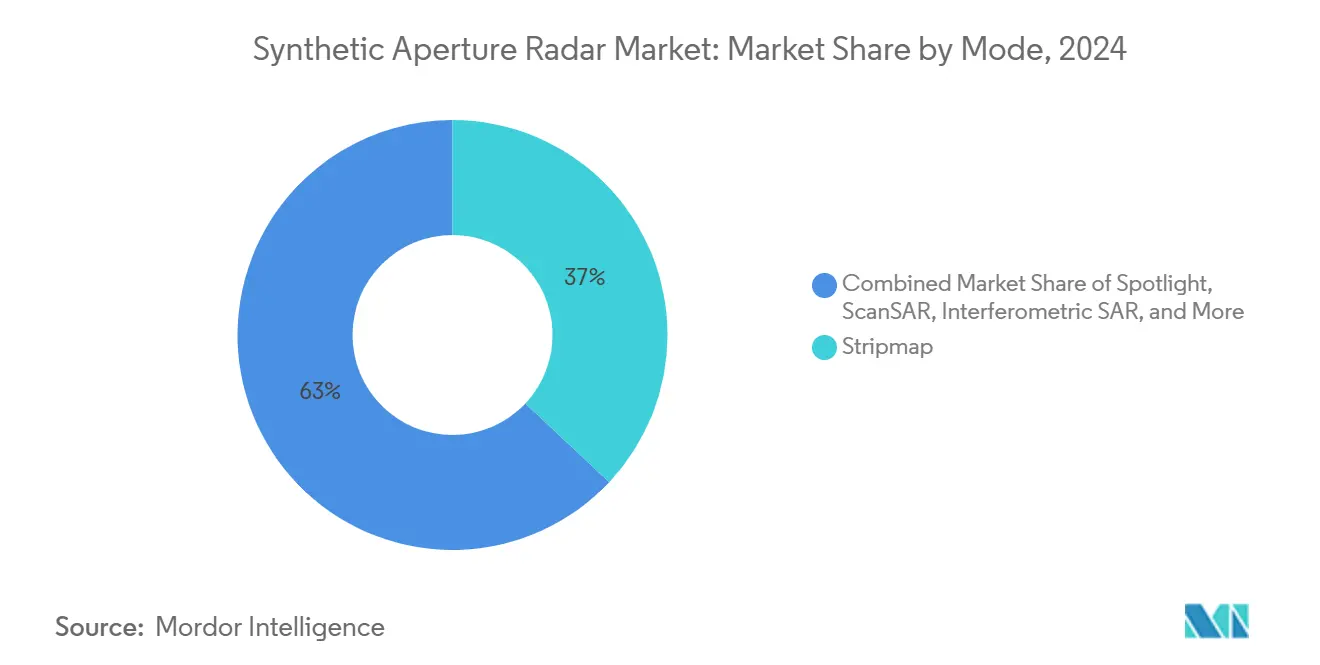

- По режиму работы полосовой режим занял наибольшую долю в 37%, а интерферометрический РСА зафиксировал самый быстрый CAGR 13,1% и позиционируется для доминирования в мониторинге инфраструктуры до 2030 года.

- По применению военно-оборонная сфера остается крупнейшим пользователем с долей рынка 43% в 2024 году, в то время как наблюдение за Землей и экологический мониторинг является самым быстрорастущим сегментом с CAGR 12,7%.

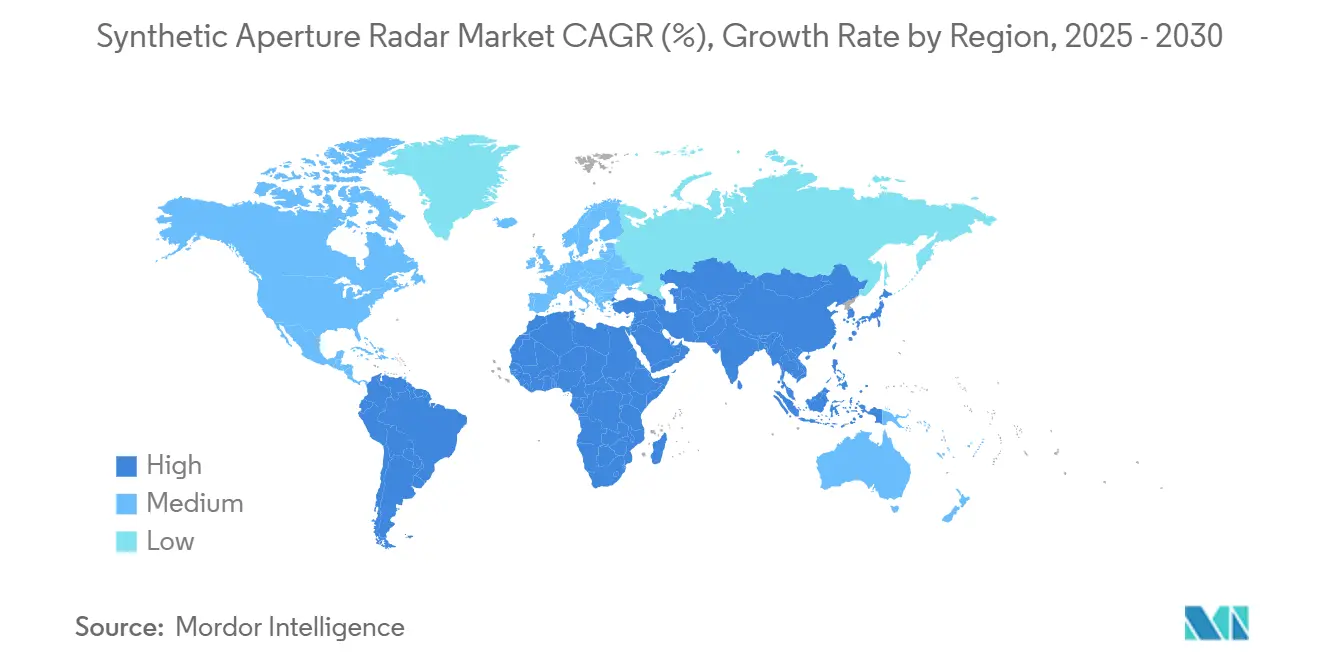

- По географии Северная Америка занимала 35% выручки в 2024 году; Азиатско-Тихоокеанский регион направляется к самому сильному CAGR 12,4% до 2030 года, подкрепленному китайским портфелем программ РСА объемом 26 млрд юаней.

Тренды и аналитика глобального рынка радиолокационных систем с синтезированной апертурой

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Увеличение бюджетов на военное наблюдение | +2.8% | Глобально-кластеры Северной Америки, Европы, АТЭС | Средний срок (2-4 года) |

| Распространение группировок малых спутников РСА | +3.2% | Лидируют Северная Америка и Европа; масштабирование АТЭС | Долгосрочный (≥ 4 лет) |

| Спрос на всепогодную съемку при реагировании на бедствия | +1.9% | Подверженные бедствиям АТЭС и Америка | Краткосрочный (≤ 2 лет) |

| ИИ-управляемые сервисные модели аналитики РСА | +2.1% | Лидерство Северной Америки и ЕС; ускорение АТЭС | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Увеличение бюджетов на военное наблюдение

Эскалация военных расходов укрепляет спрос на постоянное высокоразрешающее покрытие. Космические силы США выделили 4,7 млрд долларов США на космические закупки в 2024 финансовом году, направляя средства на радарные противокосмические активы.[1]U.S. Air Force, "FY24 Space Force Procurement," hq.af.milБаза радаров ПВО Китая достигла 6 млрд долларов США к 2022 году, расширяя стратегическую глубину для многодоменных операций.[2]China Aerospace Studies Institute, "China's Air Defense Radar Industrial Base," airuniversity.af.edu Европейские программы, такие как многолетний заказ Польши на 200 млн евро (216 млн долларов США) с ICEYE, подтверждают стабильные каналы закупок. В совокупности эти расходы гарантируют базовые объемы для производителей платформ и поставщиков аналитических услуг.

Распространение группировок малых спутников РСА

Распределенные флоты массой менее 500 кг сжимают производственные циклы и радикально снижают расходы на запуск, делая экономически жизнеспособными интервалы повторных съемок в 30 минут. Флот из 40 спутников ICEYE демонстрирует переход от монолитных космических аппаратов к масштабируемым группировкам. Общие затраты на миссии снизились со 100 млн долларов США для устаревших аппаратов до менее 15 млн долларов США для единиц NewSpace, стимулируя коммерческий вход.[3] German Aerospace Center, "NewSpace Synthetic Aperture Radar Instruments," dlr.deЯпонская Synspective заключила соглашение на 10 запусков с Rocket Lab на 2025-2027 годы, подчеркивая доверие инвесторов к быстрому развертыванию.

Спрос на всепогодную съемку при реагировании на бедствия

Наводнения, лесные пожары и оползни требуют проникновения через облака, дым и темноту. Байесовские алгоритмы на временных рядах Sentinel-1 стабильно генерируют F1-показатели выше 0,4 для картирования затоплений, демонстрируя операционную полезность. Запуск Sentinel-1C в 2024 году добавил мощности C-диапазона для устранения узких мест данных во время чрезвычайных ситуаций. Страховые компании встраивают основанную на РСА проверку ущерба для ускорения обработки претензий, превращая послесобытийные изображения в оценки потерь в реальном времени.

ИИ-управляемые сервисные модели аналитики РСА

Программное обеспечение сдвигает рынок радиолокационных систем с синтезированной апертурой в сторону подписочной аналитики. Альянс ICEYE с Safran.AI объединяет 25-сантиметровые изображения с прогностическими алгоритмами для сокращения циклов тактических решений. Capella Space наслоила автоматическое обнаружение судов на свой портал данных, монетизируя аналитику, а не пиксели. Нейросетевое шумоподавление теперь удаляет спекл без эталонных данных, облегчая нагрузку на аналитиков.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Высокие затраты на разработку и запуск космических РСА | −1.8% | Развивающиеся рынки, малые операторы по всему миру | Средний срок (2-4 года) |

| Перегруженность РЧ-спектра в X/C диапазонах | −1.2% | Северная Америка и Европа | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокие затраты на разработку и запуск космических РСА

Даже с многоразовыми носителями требования к капиталу остаются высокими для прецизионных радарных полезных нагрузок. Радиационно-стойкие компоненты, тепловой контроль и фазированные антенные решетки поднимают счета вверх, ограничивая новых участников без аэрокосмической репутации. Одобрения экспортного контроля и трансграничные частотные регистрации удлиняют сроки проектов, снижая гибкость денежных потоков.

Перегруженность РЧ-спектра в X/C диапазонах

Десятки государственных и частных группировок переполняют предпочтительные микроволновые каналы. Координационные накладные расходы увеличиваются, заставляя операторов принимать громоздкие протоколы избежания помех или переходить на Ka-диапазон, который требует дорогих высоконаправленных антенн и модернизированных наземных станций. Регулятивная сложность рискует более длительными циклами лицензирования и может отсрочить признание выручки.

Анализ сегментов

По платформе: малые спутники стимулируют рост космического сегмента

Воздушные активы захватывают наибольшую долю в 54% рынка радиолокационных систем с синтезированной апертурой, поскольку оборонные ведомства полагаются на гибкие профили полетов и интерпретацию экипажем в реальном времени. Поставщики услуг сочетают пилотируемые воздушные суда с беспилотными летательными аппаратами для миссий в ограниченных зонах по короткому уведомлению.

Однако космические системы перешли от горстки многотонных активов к распространенным группировкам, обеспечивая более быстрое покрытие без тяжелой инфраструктуры. Космические системы регистрируют CAGR 13,3%, делая их выдающимся вкладчиком в будущий размер рынка радиолокационных систем с синтезированной апертурой. Единицы Gen-4 ICEYE с полосой пропускания 1200 МГц достигают разрешения 25 см, соответствуя более крупным аппаратам при доле стоимости. Распределенный риск между многими недорогими космическими аппаратами также улучшает устойчивость группировки против космического мусора и противоспутниковых угроз.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По частотному диапазону: Ka-диапазон появляется несмотря на доминирование X-диапазона

X-диапазон сохраняет 41% долю выручки, предпочитаемый военными для детального картирования в различных погодных условиях. Установленные цепочки поставок упрощают закупку полезных нагрузок, укрепляя инкумбентность. C-диапазон остается центральным для сельского хозяйства и климатического наблюдения через флот Sentinel-1.

CAGR Ka-диапазона 13,6% отражает его способность передавать 26 Тб ежедневных данных, поддерживая аналитику в реальном времени, которая расширяет рынок радиолокационных систем с синтезированной апертурой. Более высокие частоты уменьшают перегруженность спектра, но обязывают к продвинутым тепловым конструкциям и управляемым антеннам. Появляющиеся платформы Ku-диапазона обещают среднестоимостные высокопропускные связи для коммерческой съемки.

По компонентам: ускорение программного обеспечения опережает аппаратное

Антенные подсистемы держали 32% размера рынка радиолокационных систем с синтезированной апертурой в 2024 году, поскольку управление лучом определяет разрешение и ширину полосы обзора. Цифровое формирование луча увеличивает усиление без механического движения, продлевая срок службы миссии.

Процессорные чипсеты и аналитическое программное обеспечение идут к CAGR 13,9%, поскольку операторы встраивают граничные вычисления для сжатия нагрузки на канал связи. Прототип NASA Signals-of-Opportunity демонстрирует РСА на энергобюджете, достаточно малом для CubeSat, подчеркивая спрос на эффективные сигнальные цепи. Специализированные интегральные схемы предлагают преимущества надежности по сравнению с традиционными ПЛИС, сигнализируя о долгосрочном повороте к специально созданному кремнию.

По режиму работы: интерферометрические применения лидируют в инновациях

Полосовой режим занял 37% доли из-за последовательного покрытия для рутинной оборонной разведки. Прожекторный режим обеспечивает субметровое разрешение для идентификации целей, но время наблюдения ограничивает покрытие.

Интерферометрические операции регистрируют наивысший CAGR 13,1%, поскольку коммунальные предприятия и муниципалитеты мониторят мосты, туннели и железнодорожные линии на миллиметровые просадки. Интеграция машинного обучения улучшает когерентность между многоспутниковыми стеками, предоставляя владельцам инфраструктуры инструменты прогностического обслуживания.[4]The Egyptian Journal of Remote Sensing and Space Sciences, "Machine Learning-Based Multi-Satellite SAR Integration," sciencedirect.comScanSAR дополняет помощь при бедствиях широкозонными развертками, в то время как поляриметрические режимы повышают точность классификации материалов.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По применению: оборона стимулирует, в то время как экологический мониторинг ускоряется

Военно-оборонная сфера остается крупнейшим пользователем с долей рынка 43% в 2024 году, используя проникновение через камуфляж и помехозащищенность. Контракт Capella Space на 15 млн долларов США с ВВС США на двухполяризационные сенсоры подчеркивает стратегическую ценность.

Наблюдение за Землей и экологический мониторинг является самым быстрорастущим сегментом с CAGR 12,7%, поскольку регуляторы требуют доказательства углеродно-компенсационных проектов и раннего предупреждения о наводнениях. DInSAR техники отмечают угрозы трубопроводам в лесах, охраняемых ЮНЕСКО, помогая энергетическим фирмам избегать дорогостоящих разливов. Аналитики сельского хозяйства применяют карты наводнений РСА для оценки потерь рисовых культур, поддерживая субсидии помощи при бедствиях.

Географический анализ

Северная Америка лидировала на рынке радиолокационных систем с синтезированной апертурой в 2024 году с 35% выручки, опираясь на технологические бюджеты НАСА и глубокие оборонные закупки. Запрос на 2026 финансовый год выделяет 72,1 млн долларов США на миссию NISAR, обеспечивая внутренний спрос для интеграторов полезных нагрузок и аналитических фирм. Коммерческие поставщики, такие как Capella Space и Umbra Space, выигрывают от надежной экосистемы венчурного капитала, в то время как Канада использует производные RADARSAT для арктического наблюдения и ресурсного мониторинга.

Азиатско-Тихоокеанский регион демонстрирует самый быстрый CAGR 12,4%, стимулируемый китайским портфелем заказов на 26 млрд юаней, который позиционирует регион к превышению североамериканского объема к 2030 году. Контракт пекинской Weina Star на группировку на 8,04 млрд юаней сигнализирует о долгосрочной индустриализации производства РСА. Японская Synspective привлекла 7 млрд иен (47 млн долларов США) в серии C и объединилась с Mitsubishi Electric, Toyoda Gosei и IHI для совместной разработки полезных нагрузок, укрепляя местные цепочки поставок. Внутренний выпуск электроники Индии достиг 9,52 лакха крор рупий (115 млрд долларов США), закладывая основу для закупок местных компонентов. Дорожная карта ASIC Южной Кореи нацелена на радиационно-стойкие чипсеты для обеспечения экспортных контрактов.

Европа сохраняет устойчивый импульс через программу Copernicus и оборонное сотрудничество. Запуск Sentinel-1C в 2024 году гарантирует непрерывность данных C-диапазона, в то время как немецкое совместное предприятие ICEYE с Rheinmetall закрепляет суверенные производственные мощности. ICEYE также открыла региональные хабы в Греции, позволяя правительствам ЕС соблюдать цели стратегической автономии.

Ближний Восток и Африка зарождающиеся, но активные. Первый спутник РСА ОАЭ Foresight-1 в сочетании с производственным партнерством Space42 с ICEYE иллюстрирует региональный поворот от импорта спутников к местным возможностям сборки по чертежам. Африканские государства оценивают РСА для надзора за природными ресурсами и пограничной безопасности, хотя бюджетные ограничения будут умерять краткосрочное принятие.

Конкурентная среда

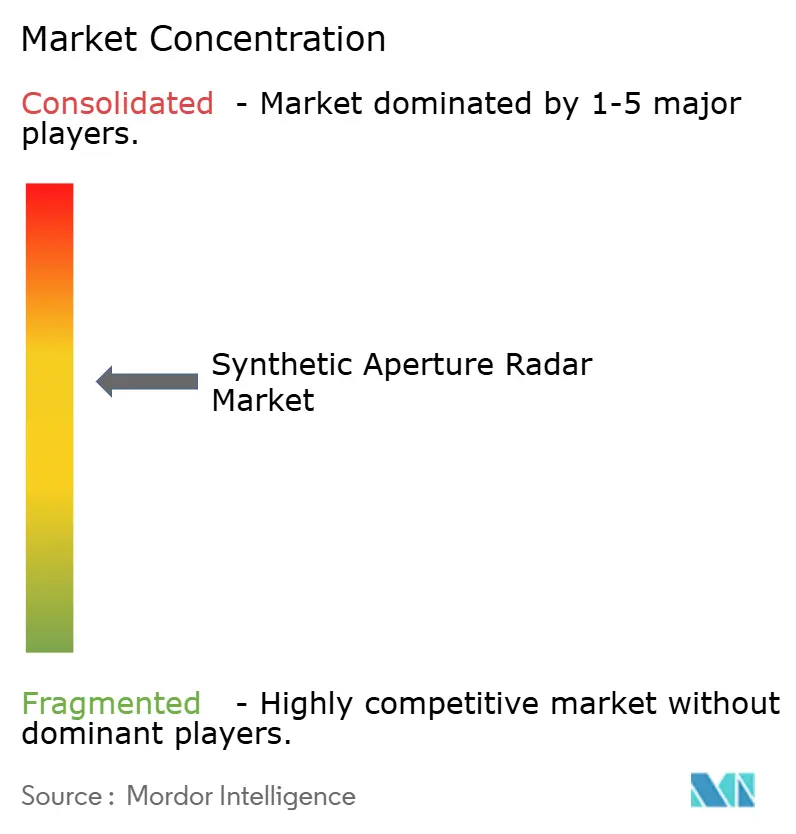

Рынок радиолокационных систем с синтезированной апертурой характеризуется умеренной концентрацией: пять крупнейших игроков захватывают около 40% глобальной выручки, но сталкиваются с подрывным давлением от участников, поддерживаемых венчурным капиталом. Установленные аэрокосмические группы используют вертикальную интеграцию для защиты доли, объединяя аппаратное обеспечение, собственные цепочки обработки и комплексную аналитику в многолетние контракты. Привязка увеличивает затраты на переключение для государственных клиентов, которые ценят гарантированные поставки и безопасные каналы данных.

Специализированные игроки, такие как ICEYE, масштабируются через объемное производство компактных спутников и коммерческие модели 'съемки-как-услуги'. Партнерства с оборонными гигантами - продемонстрированные Rheinmetall ICEYE Space Solutions - дают им доступ к засекреченным рынкам без дорогой независимой сертификации. Патентные заявки на строевые полеты РСА и когерентную мультистатическую обработку указывают на инвестиции в интеллектуальные защитные рвы.

Появляющиеся соперники фокусируются на ценности уровня приложений. Capella Space наслаивает ИИ-обнаружение судов, Umbra экспериментирует с синтетической ГНСС рефлектометрией, а Synspective преследует городскую аналитику для инвесторов умных городов. Крупные корпоративные покупатели все больше требуют API, а не необработанных данных, сдвигая конкурентное преимущество к фирмам, которые предлагают действенные инсайты с гарантиями уровня обслуживания.

Лидеры отрасли радиолокационных систем с синтезированной апертурой

-

Lockheed Martin Corporation

-

Airbus SE

-

Aselsan A.S.

-

BAE Systems PLC

-

Cobham PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: ICEYE и Safran сформировали ИИ-ориентированный альянс для объединения 25-сантиметровых радарных изображений с мультисенсорной аналитикой, нацеливаясь на более быстрые циклы стратегических решений для государственных клиентов

- Май 2025: Rheinmetall ICEYE Space Solutions запустилась для внутреннего производства спутников РСА в Германии с Q2 2026, укрепляя суверенитет цепочки поставок

- Май 2025: IHI Corporation подписала меморандум о взаимопонимании с ICEYE для группировки из 24 спутников, расширяя автономную сеть съемки Японии.

- Январь 2025: ICEYE добавила два спутника средней наклонности на SpaceX Bandwagon-2, доведя свою группировку до 40 единиц.

Охват отчета о глобальном рынке радиолокационных систем с синтезированной апертурой

Глобальные радиолокационные системы с синтезированной апертурой представляют собой форму радаров, используемую для создания двухмерных изображений или трехмерных реконструкций объектов, таких как ландшафты. РСА использует движение радарной антенны над целевой областью для обеспечения более тонкого пространственного разрешения, чем обычные радары с прямым сканированием. Исследование подчеркивает критические применения в таких областях, как военная и оборонная, мониторинг и исследование, и другие применения.

Глобальный рынок радиолокационных систем с синтезированной апертурой сегментируется по применению (военное и оборонное, мониторинг и исследование) и географии.

Размеры рынка и прогнозы предоставлены в стоимостном выражении (млн долларов США) для всех вышеуказанных сегментов.

| Бортовые РСА | Пилотируемые самолеты |

| БПЛА | |

| Космические РСА | Малые спутники (≤500 кг) |

| Большие спутники (>500 кг) | |

| Наземные РСА | |

| Морские РСА |

| X-диапазон |

| L-диапазон |

| C-диапазон |

| S-диапазон |

| Ku-диапазон |

| Ka-диапазон |

| Прочие (P, VHF, UHF) |

| Антенна |

| Передатчик |

| Приемник |

| Процессор данных и программное обеспечение |

| Источник питания |

| Прочие |

| Полосовой |

| Прожекторный |

| ScanSAR (широкополосный) |

| Интерферометрический РСА (InSAR) |

| Поляриметрический РСА (PolSAR) |

| Военное и оборонное |

| Наблюдение за Землей и экологический мониторинг |

| Разведка нефти и газа |

| Мониторинг инфраструктуры |

| Морское наблюдение |

| Управление бедствиями и сельское хозяйство |

| Другие применения |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| АТЭС | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия и Новая Зеландия | ||

| Юго-Восточная Азия | ||

| Остальные страны АТЭС | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| ОАЭ | ||

| Турция | ||

| Израиль | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Египет | ||

| Остальная Африка | ||

| По платформе | Бортовые РСА | Пилотируемые самолеты | |

| БПЛА | |||

| Космические РСА | Малые спутники (≤500 кг) | ||

| Большие спутники (>500 кг) | |||

| Наземные РСА | |||

| Морские РСА | |||

| По частотному диапазону | X-диапазон | ||

| L-диапазон | |||

| C-диапазон | |||

| S-диапазон | |||

| Ku-диапазон | |||

| Ka-диапазон | |||

| Прочие (P, VHF, UHF) | |||

| По компонентам | Антенна | ||

| Передатчик | |||

| Приемник | |||

| Процессор данных и программное обеспечение | |||

| Источник питания | |||

| Прочие | |||

| По режиму работы | Полосовой | ||

| Прожекторный | |||

| ScanSAR (широкополосный) | |||

| Интерферометрический РСА (InSAR) | |||

| Поляриметрический РСА (PolSAR) | |||

| По применению | Военное и оборонное | ||

| Наблюдение за Землей и экологический мониторинг | |||

| Разведка нефти и газа | |||

| Мониторинг инфраструктуры | |||

| Морское наблюдение | |||

| Управление бедствиями и сельское хозяйство | |||

| Другие применения | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Россия | |||

| Остальная Европа | |||

| АТЭС | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Австралия и Новая Зеландия | |||

| Юго-Восточная Азия | |||

| Остальные страны АТЭС | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| ОАЭ | |||

| Турция | |||

| Израиль | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Египет | |||

| Остальная Африка | |||

Ключевые вопросы, освещенные в отчете

Каков прогноз роста рынка радиолокационных систем с синтезированной апертурой до 2030 года?

Размер рынка радиолокационных систем с синтезированной апертурой прогнозируется к росту с 5,79 млрд долларов США в 2025 году до 9,88 млрд долларов США к 2030 году, отражая CAGR 11,28%.

Какой сегмент платформы расширяется быстрее всего?

Прогнозируется, что космические малые спутники массой менее 500 кг будут расти с CAGR 13,3%, стимулируемые низкими производственными затратами и суб-часовыми интервалами повторных съемок.

Почему Ka-диапазон набирает обороты в новых миссиях РСА?

Ka-диапазон поддерживает пропускную способность 26 Тб ежедневных данных, ослабляя перегруженность спектра и обеспечивая быструю доставку высокоразрешающих изображений конечным пользователям.

Как оборонные бюджеты формируют спрос?

Многомиллиардные ассигнования США и союзных сил приоритизируют постоянную разведку, обеспечивая предсказуемую выручку для поставщиков спутников РСА и аналитики.

Какую роль играет искусственный интеллект в принятии РСА?

ИИ автоматизирует снижение спекла, обнаружение объектов и анализ изменений, превращая необработанные изображения в действенные инсайты и поддерживая бизнес-модели РСА-как-услуги.

Рынок фрагментированный или консолидированный?

При том, что топ-5 игроков держат около 40% выручки, рынок умеренно концентрированный, предлагая как масштабные преимущества для лидеров, так и точки входа для гибких стартапов.

Последнее обновление страницы: