Анализ рынка радиолокационных систем

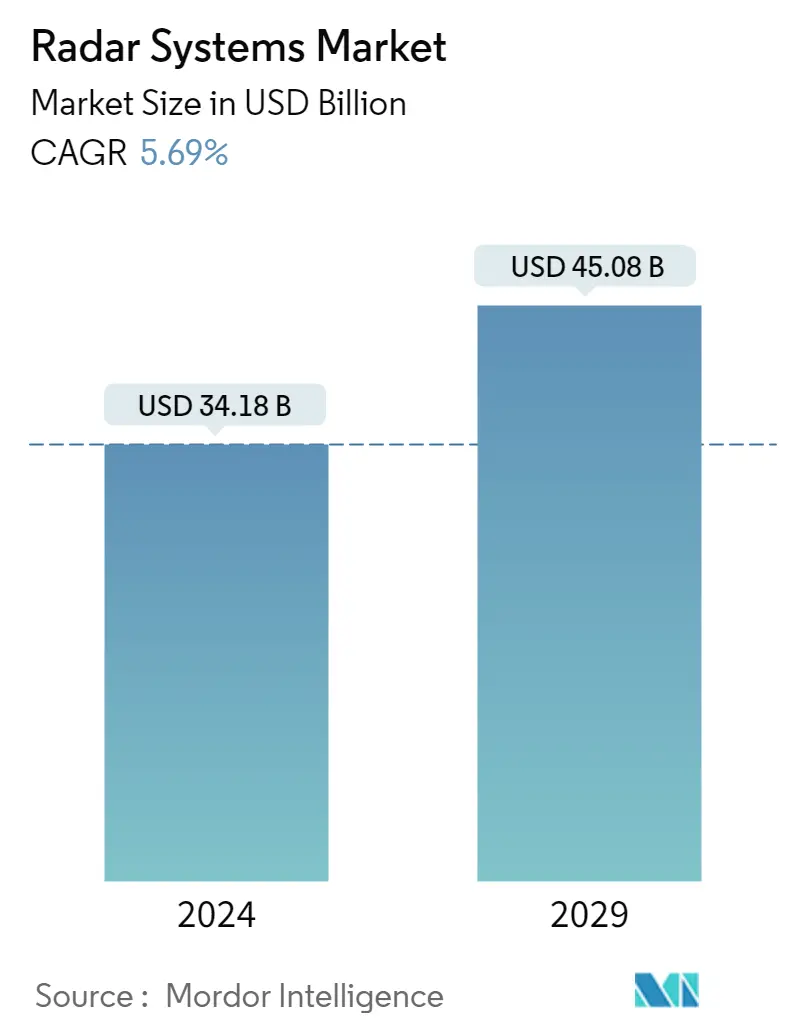

Размер рынка радиолокационных систем оценивается в 34,18 млрд долларов США в 2024 году и, как ожидается, достигнет 45,08 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 5,69% в течение прогнозируемого периода (2024-2029 гг.).

Радары могут использоваться в метеорологии, воздушном наблюдении и на море. Радары в автомобилях могут помочь измерить скорость автомобилей на дороге. Компании используют технологии искусственного интеллекта для разработки различных типов радаров для различных промышленных применений. Значительным технологическим достижением является лазерный радар, который идеально подходит для использования в автомобильном секторе.

- За последние годы мировые расходы на военные и оборонные услуги увеличились, и страны инвестируют в технологии, поддерживающие искусственный интеллект, для обеспечения безопасности, чтобы защитить свою страну и границы от злоумышленников. Силы самообороны Японии развернули радар SPY-7, разработанный компанией Lockheed Martin. При подключении к японской системе вооружения Aegis этот радар поможет идентифицировать, отслеживать и различать угрозы баллистических ракет, а также успешно нацеливать перехватчики.

- Автомобильные компании вкладывают значительные средства в решения для автономного вождения, что является основным фактором роста спроса на автомобильное оборудование, такое как блоки управления доменом, камеры, радары, датчики безопасности и многое другое. Hyundai представила радарную систему оповещения пассажиров на задних сиденьях, обеспечивающую удобство и безопасность пассажиров при высочайшем уровне автономного вождения. Система может обнаружить даже малейшее движение пассажира и состоит из модуля радиолокационного датчика, скрытого в потолке, CAN и встроенного блока управления кузовом (IBU).

- Пандемия COVID-19 сжала мировую экономику, затронув обрабатывающую промышленность, производство, дестабилизацию и финансовые системы. Многие страны сократили бюджет своих оборонных служб, чтобы преодолеть инфляцию, что повлияло на спрос на радиолокационные системы, поскольку военные службы являются основными пользователями этого приложения. Международная торговля радиолокационными системами также пострадала, поскольку компании приберегли свои средства для второстепенного сотрудничества.

- Важно изучить архитектуру продуктов, к которым подключается радар, для дальнейшего использования, поскольку радар часто используется с другими технологиями обнаружения, такими как видеокамеры и LiDAR. Автомобильные радары должны функционировать в различных городских, сельских и межгосударственных условиях. Этот широкий диапазон скоростей бросает вызов конструкции формы сигнала, конфигурации ЛЧМ-сигнала и размеру кадра, влияя на функционирование радара.

Тенденции рынка радиолокационных систем

В автомобильной отрасли ожидается значительный рост в течение прогнозируемого периода

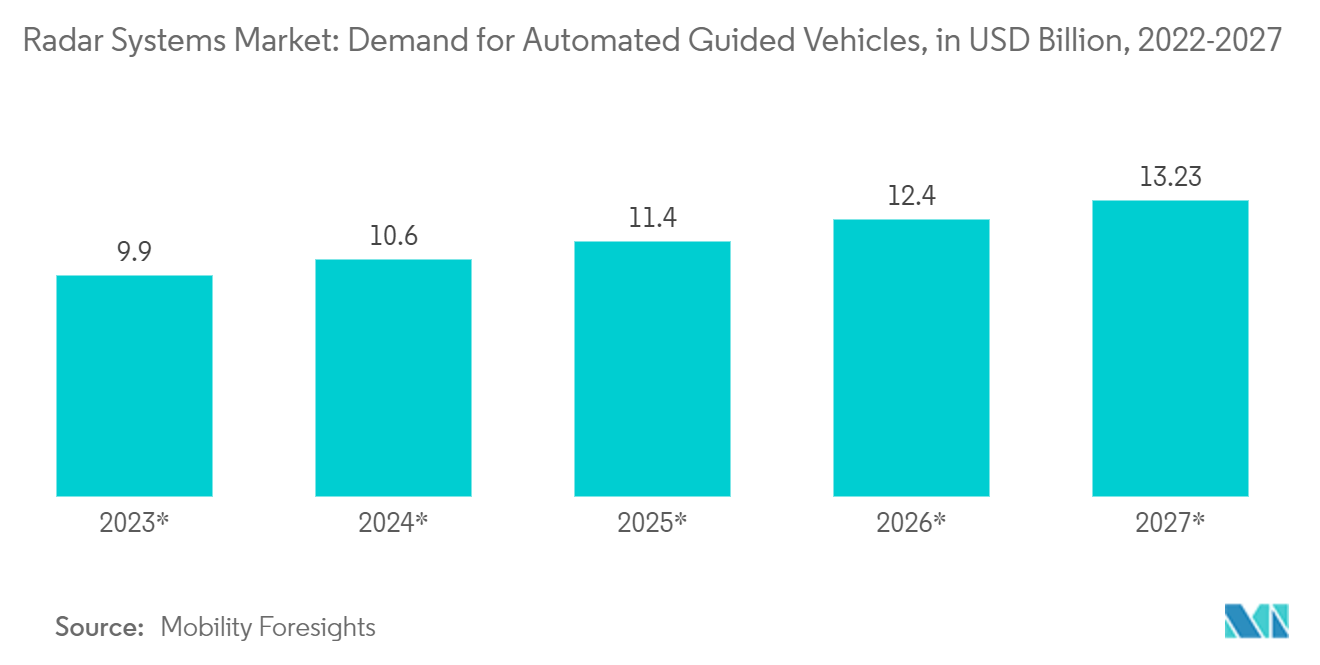

- По мере того, как автомобильные игроки адаптируются к Интернету вещей, автономное вождение произведет революцию в том, как потребители воспринимают мобильность. Исследование Mckinsey предсказало, что растущее внедрение передовых систем помощи водителю (ADAS) в Европе может сократить количество аварий примерно на 15% к 2030 году. Ожидается, что общая стоимость рынка оборудования для автономного вождения достигнет 80 миллиардов долларов США к 2030 году. 2030. Это создаст устойчивый рынок для аппаратных продуктов, таких как блоки управления доменом, камеры, радары и датчики безопасности.

- Радары MMWave, используемые в автомобильных, промышленных, гражданских и метеорологических системах, обеспечивают точное определение местоположения, скорости и угла без каких-либо препятствий. Эти радары привлекают внимание игроков автомобильной отрасли благодаря своим усовершенствованным системам помощи при вождении (ADAS), поскольку они могут обнаруживать столкновения, отслеживать многополосность, несколько объектов и системы помощи при парковке.

- Автомобильные компании вкладывают значительные средства в решения для автономного вождения. Hyundai объявила об инвестициях в размере 10 миллиардов долларов США в электрификацию и технологии беспилотных транспортных средств. Volkswagen планировал потратить 2,35 миллиарда долларов США в Китае, чтобы оставаться конкурентоспособными в эпоху умных электромобилей.

В Северной Америке ожидается самый высокий рост за прогнозируемый период

- В 2022 году мировые расходы на оборонные услуги составили 1,981 триллиона долларов США. Военные расходы США в 2022 году составили около 754 миллиардов долларов США, что сделало их самой платящей страной в мире. В регионе существует значительная потребность в радиолокационных системах для авиации и морского применения из-за его сильнейшей военной базы в мире.

- В августе 2022 года Оперативное управление Северного командования США подтвердило проведение испытаний радара дискриминации дальнего действия (LRDR) в оперативной архитектуре противоракетной обороны. Эта радиолокационная система стоимостью 1,5 миллиарда долларов США может обеспечить постоянное прикрытие для обнаружения запусков межконтинентальных баллистических ракет (МБР) враждебными странами в направлении Соединенных Штатов.

- В апреле 2022 года в целях повышения континентальной безопасности совместно с США правительство Канады. объявила об инвестиционном плане в размере 1 миллиарда долларов США на новую радиолокационную систему для защиты крупных населенных пунктов Северной Америки. Радарная система будет обеспечивать наблюдение на больших расстояниях за северными подходами к воздушному пространству Арктики для обнаружения угроз крупным городам США и Канады.

Обзор отрасли радиолокационных систем

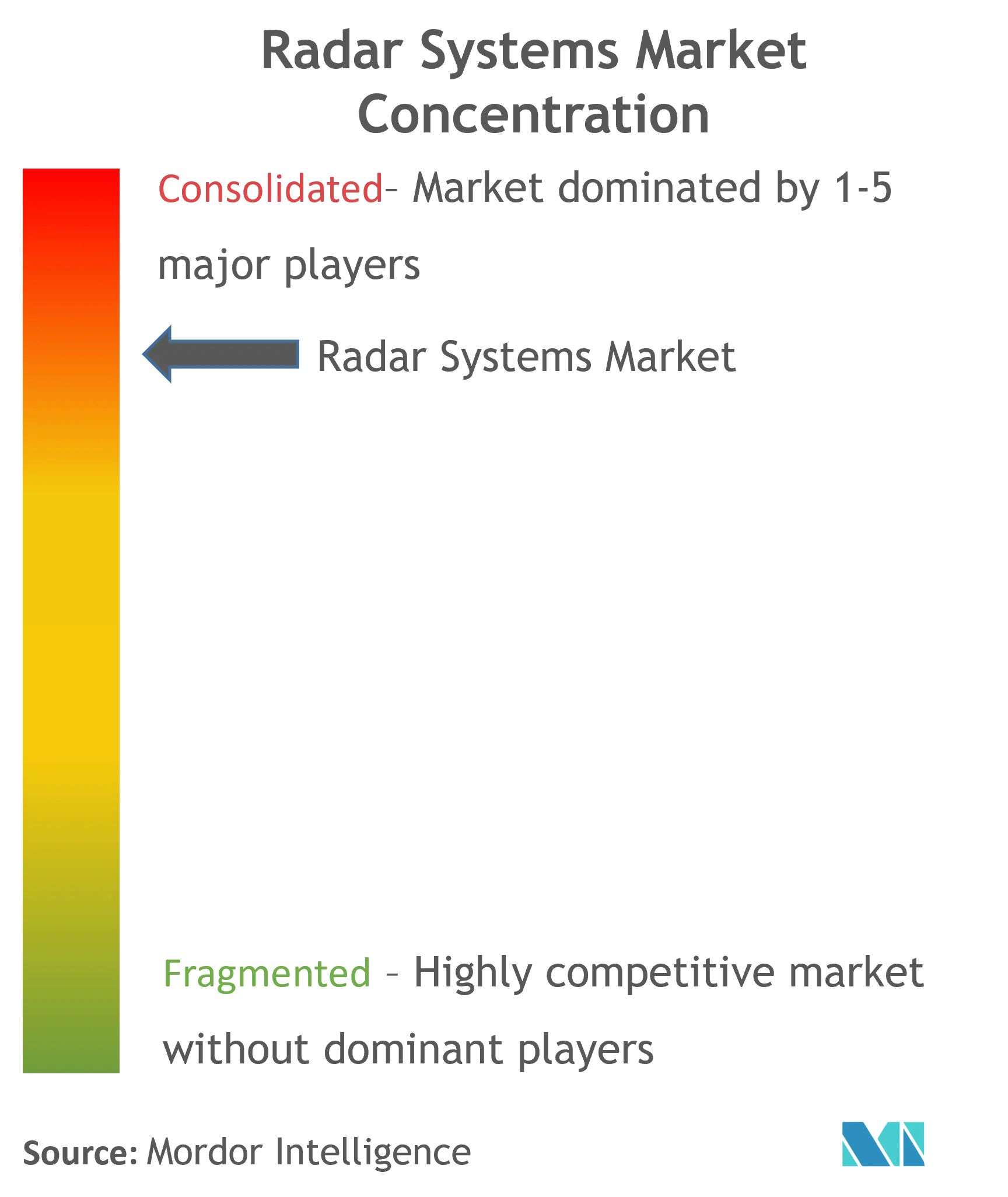

Благодаря нескольким доминирующим игрокам, таким как Airbus SE и BAE Systems plc, рынок радиолокационных систем имеет тенденцию к консолидации. Такие компании, как Infineon Technologies AG и NXP Semiconductors NV, вышли на рынок решений для автомобильных радиолокационных систем благодаря расширяющимся возможностям, предоставляемым приложениями автомобильного сектора.

- Январь 2022 г. — Google работает с Ford над разработкой открытого и стандартизированного интерфейса API для радиолокационной системы. Для радаров общего назначения стандартизированные вызовы API обеспечивают совместимость и ускоряют развертывание новых приложений. Если проект останется успешным, это развитие приведет к появлению новых потребительских товаров и услуг.

- Март 2022 г. — Uhnder выпустила первый радар с цифровой визуализацией 4D для ADAS нового поколения (усовершенствованных систем помощи водителю), автономных транспортных средств (AV) и автоматизированных мобильных приложений. Он обеспечит точность и минимизирует помехи от других радаров, независимо от погоды и условий освещения. Его 4D-точность обеспечит точность и улучшенное ощущение стоящих или движущихся объектов на коротких или больших расстояниях.

- Январь 2023 г. - Mobileye заключила партнерское соглашение с Wistron NeWeb Corp. (WNC) для производства радаров с программным управлением. Благодаря интегрированной конструкции система-на-кристалле эти радары от Mobileye обеспечивают тщательное четырехмерное изображение окружающей среды на расстоянии до 1000 футов и более. Выдающиеся системы восприятия Mobileye на основе камер и новейшие радиолокационные технологии компании позволяют автономным транспортным средствам видеть и понимать окружающую среду независимо от погоды, освещения или типа дорог.

Лидеры рынка радиолокационных систем

Leonardo S.p.A.

General Dynamics Corporation

NXP Semiconductors N.V.

BAE Systems plc

Airbus Defense and Space, Inc. (Airbus SE)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка радиолокационных систем

- Январь 2023 г. — компания NXP Semiconductors выпустила однокристальный радар RFCMOS с техпроцессом 28 нм для критически важных для безопасности приложений ADAS, включая автоматическое экстренное торможение и обнаружение слепых зон. DENSO, ведущий клиент NXP, будет использовать эту технологию чипов, чтобы сохранить свою позицию лидера отрасли в области ADAS.

- Декабрь 2022 г. — ZF представила технологию Imaging Radar китайской SAIC Motor Corporation. Это обеспечит необходимую безопасность и надежность для приложений автономного вождения. Эта технология позволяет движущемуся транспортному средству определить конец пробки даже в туннеле или под мостом. Если водитель не отреагирует, система выдаст предупреждение о торможении или инициирует автоматическое экстренное торможение.

- Ноябрь 2022 г. - Корпорация Renesas Electronics вышла на рынок автомобильных радаров, представив приемопередатчики, разработанные с учетом жестких требований ADAS (усовершенствованные системы помощи водителю). Новый приемопередатчик MMIC (монолитная микроволновая интегральная схема) особенно подходит для 4D-радаров и может использоваться со спутниковыми автомобильными радиолокационными системами.

Сегментация отрасли радиолокационных систем

Термин РАДАР означает радиообнаружение и определение дальности. Радиоволны являются основой радара. Подобно беспроводным компьютерным сетям и мобильным телефонам, радары излучают электромагнитные волны. Он обладает свойством обнаруживать окружающие объекты с помощью радиоволн. Радары могут использоваться в метеорологии, воздушном наблюдении и даже в морской сфере. Радары можно использовать для измерения скорости автомобилей на дороге.

Рынок радиолокационных систем сегментирован по типу, применению, отрасли конечного пользователя и географическому положению. Да, рынок сегментирован на РАДАР-системы непрерывного действия и РАДАР-системы пульсирующего излучения). По применению рынок сегментирован на бортовой, наземный и военно-морской. По отраслям конечных пользователей рынок сегментирован на авиационную, морскую, автомобильную, военную и оборонную промышленность. В отчете также рассматриваются размеры рынка и прогнозы рынка радиолокационных систем в основных странах разных регионов. Для каждого сегмента размер рынка указан в стоимостном выражении (доллары США).

| Радарные системы непрерывного действия |

| Радиолокационные системы с пульсирующей волной |

| Воздушно-десантный |

| Наземный |

| военно-морской |

| Авиация |

| Морские приложения |

| Автомобильная промышленность |

| Военное дело и оборона |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Остальной мир | Латинская Америка |

| Ближний Восток и Африка |

| По типу | Радарные системы непрерывного действия | |

| Радиолокационные системы с пульсирующей волной | ||

| По применению | Воздушно-десантный | |

| Наземный | ||

| военно-морской | ||

| По отраслям конечных пользователей | Авиация | |

| Морские приложения | ||

| Автомобильная промышленность | ||

| Военное дело и оборона | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Остальной мир | Латинская Америка | |

| Ближний Восток и Африка | ||

Часто задаваемые вопросы по исследованию рынка радиолокационных систем

Насколько велик рынок радиолокационных систем?

Ожидается, что объем рынка радиолокационных систем достигнет 34,18 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,69% и достигнет 45,08 млрд долларов США к 2029 году.

Каков текущий размер рынка радиолокационных систем?

Ожидается, что в 2024 году объем рынка радиолокационных систем достигнет 34,18 млрд долларов США.

Кто являются ключевыми игроками на рынке Радарные системы?

Leonardo S.p.A., General Dynamics Corporation, NXP Semiconductors N.V., BAE Systems plc, Airbus Defense and Space, Inc. (Airbus SE) – основные компании, работающие на рынке радиолокационных систем.

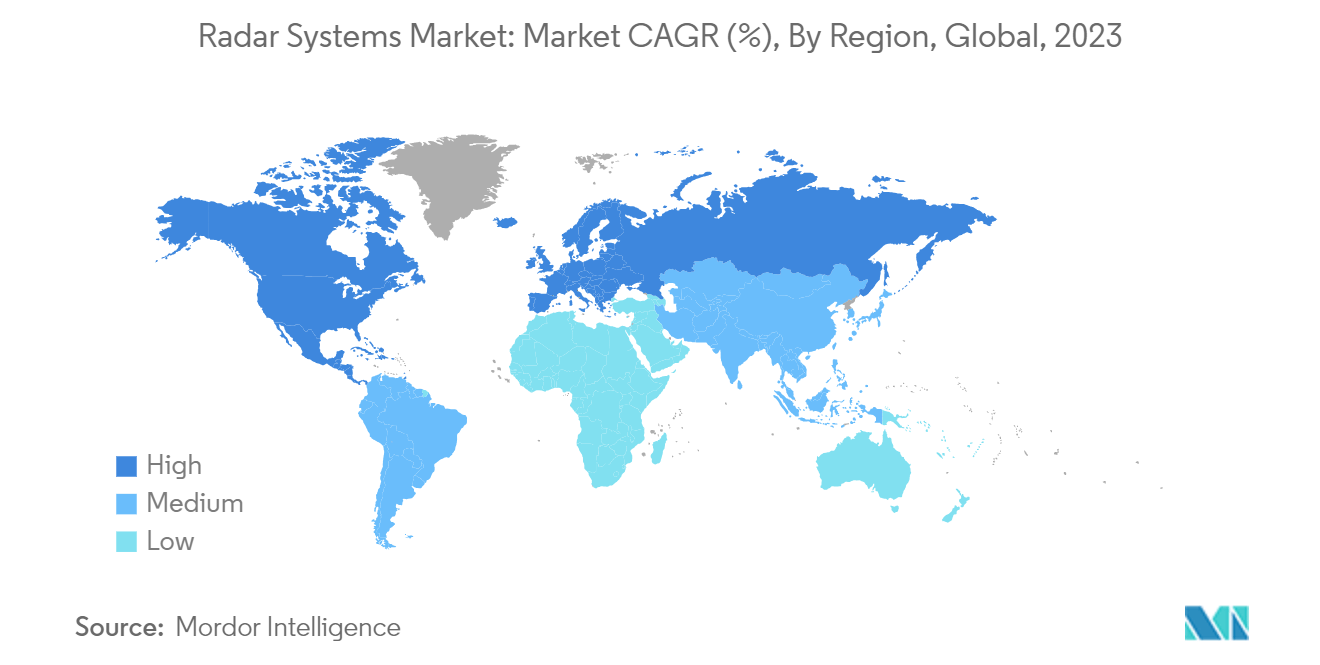

Какой регион на рынке Радарные системы является наиболее быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Радиолокационные системы?

В 2024 году наибольшая доля рынка радиолокационных систем будет приходиться на Северную Америку.

Какие годы охватывает рынок Радарные системы и каков был размер рынка в 2023 году?

В 2023 году объем рынка радиолокационных систем оценивается в 32,34 миллиарда долларов США. В отчете рассматривается исторический размер рынка радиолокационных систем за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка радиолокационных систем на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли радиолокационных систем

Статистические данные о доле, размере и темпах роста доходов на рынке радиолокационных систем в 2023 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ радиолокационной системы включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.