Размер и доля рынка устойчивой упаковки

Анализ рынка устойчивой упаковки от Mordor Intelligence

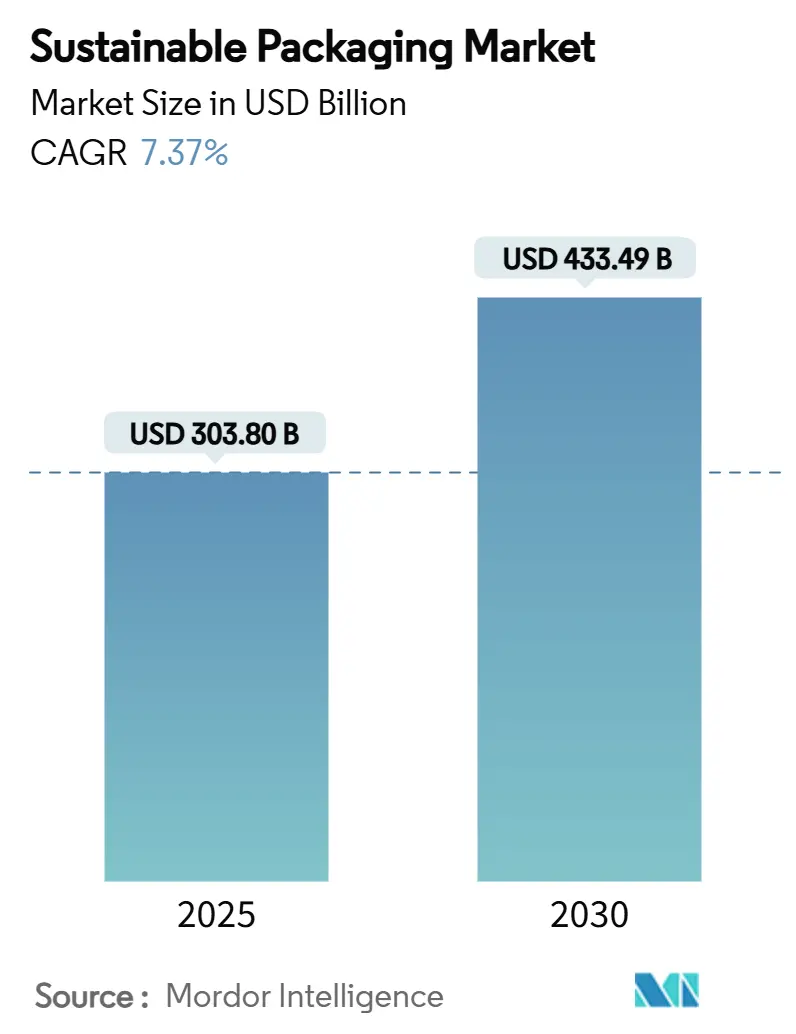

Размер рынка устойчивой упаковки составил 303,80 млрд долларов США в 2025 году и прогнозируется достигнуть 433,49 млрд долларов США к 2030 году, что отражает среднегодовой темп роста 7,37%. Динамика закреплена в сходящихся регулированиях расширенной ответственности производителей (EPR), которые теперь охватывают 63 страны, устраняя регулятивный арбитраж и открывая трансграничные масштабные эффективности. Обязательства брендов по минимальным порогам переработанного содержания, быстрый прогресс в технологиях химической переработки и растущие объемы электронной коммерции, требующие правильного подбора размеров упаковки, ускоряют развертывание капитала в направлении циркулярных решений. Венчурное финансирование в субстраты на основе мицелия и водорослей, в сочетании с ИИ-сортировкой, улучшающей выходы материалов, сокращает ценовой разрыв между переработанным и первичным сырьем. Одновременно стратегические слияния - такие как объединение Amcor-Berry Global - консолидируют ресурсы исследований и разработок для ускорения коммерциализации форматов нового поколения.

Ключевые выводы отчета

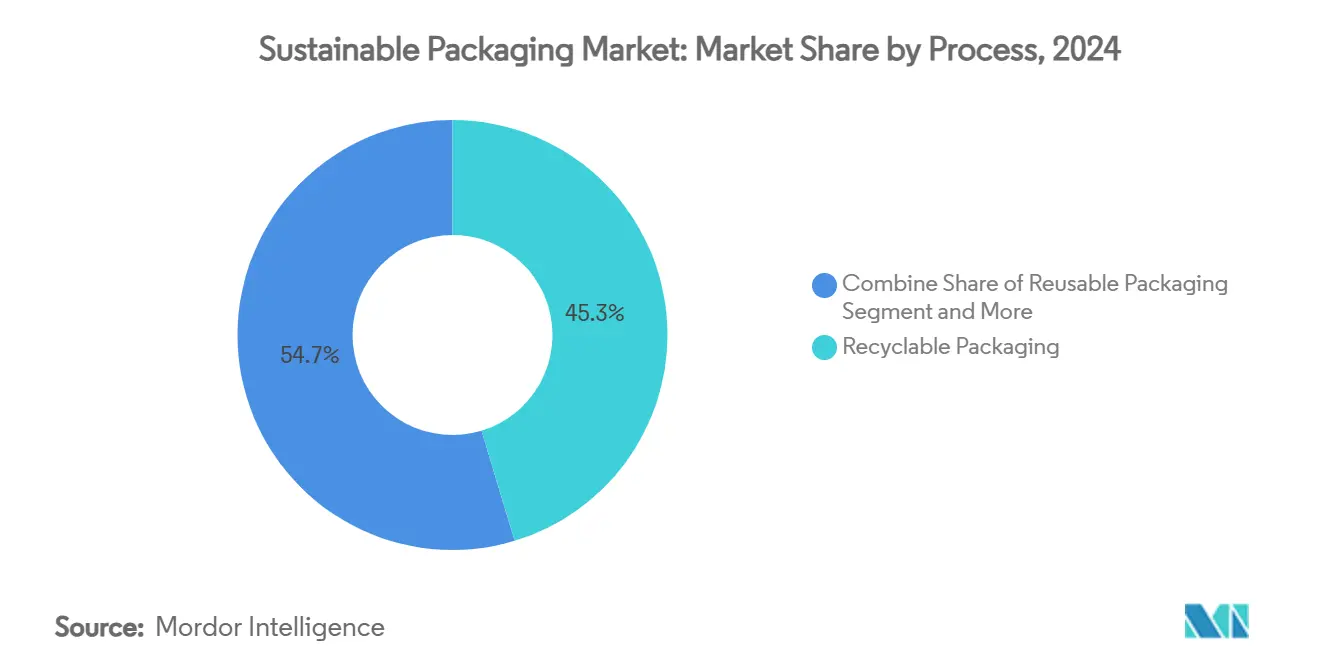

- По процессу, перерабатываемые решения сохранили 45,32% долю выручки в 2024 году, в то время как компостируемые и биоразлагаемые форматы расширяются со среднегодовым темпом роста 12,54% к 2030 году.

- По материалам, бумага и картон лидировали с 40,43% доли рынка устойчивой упаковки в 2024 году; прогнозируется рост растительных материалов со среднегодовым темпом роста 11,43% до 2030 года.

- По формату упаковки, жесткие решения держали 55,23% долю в 2024 году, тогда как гибкая упаковка прогнозируется продвинуться со среднегодовым темпом роста 8,43% до 2030 года.

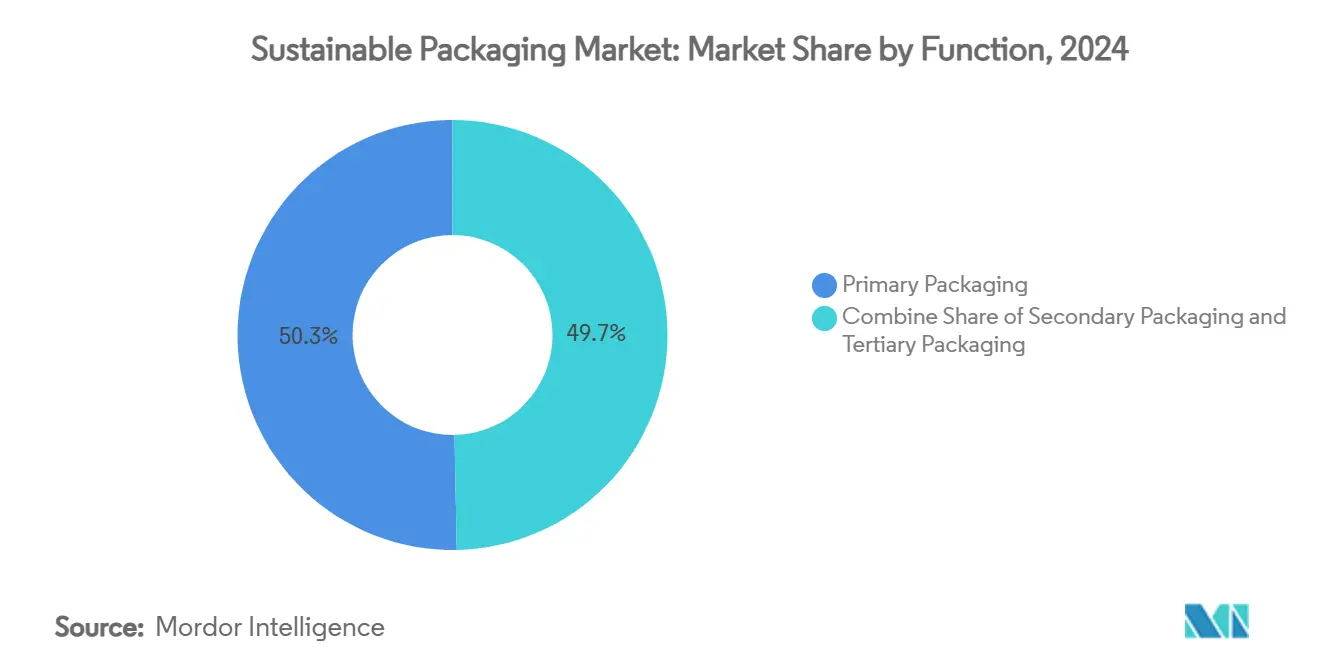

- По функции, первичные форматы захватили 50,32% размера рынка устойчивой упаковки в 2024 году, в то время как вторичная упаковка растет быстрее всего со среднегодовым темпом роста 9,53% к 2030 году.

- По конечным пользователям, продукты питания и напитки составили 38,32% размера рынка устойчивой упаковки в 2024 году, однако электронная коммерция и розничная торговля ускоряются со среднегодовым темпом роста 12,89% к 2030 году.

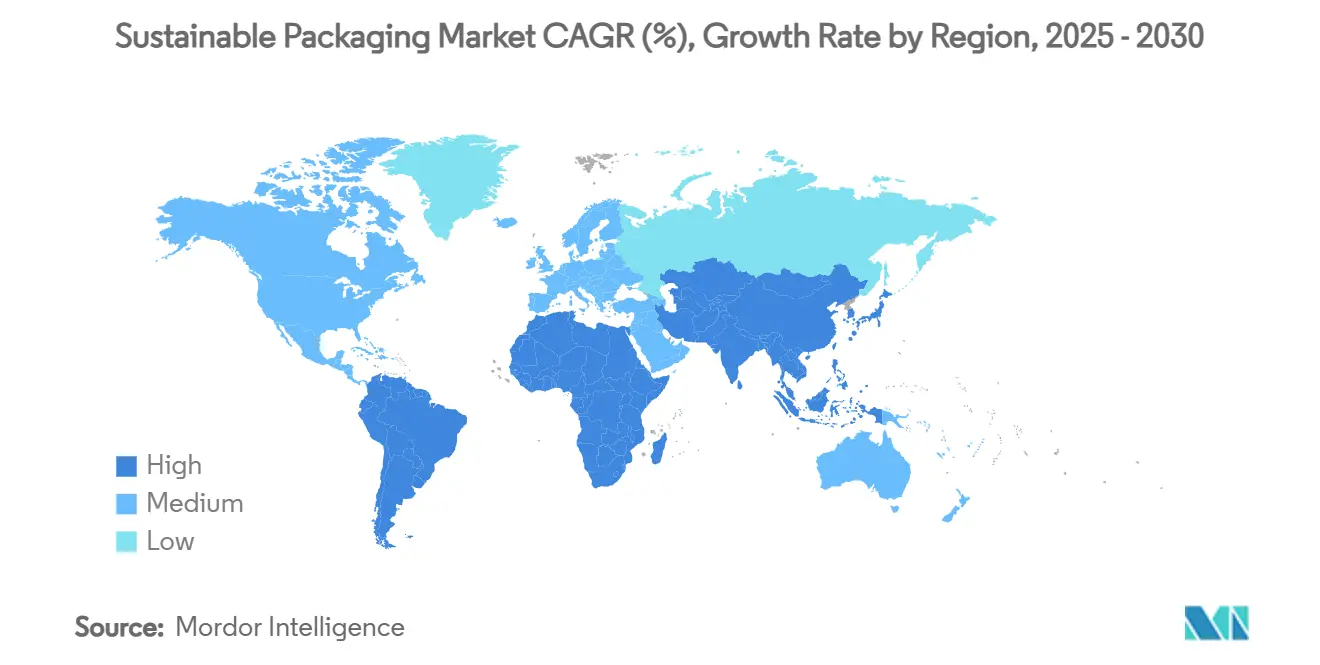

- По географии, Европа лидировала с 34,57% долей рынка в 2024 году; Азиатско-Тихоокеанский регион ожидается показать наивысший среднегодовой темп роста 11,21% до 2030 года.

Глобальные тенденции и аналитика рынка устойчивой упаковки

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост законов EPR на рынках ОЭСР и БРИКС | +1.8% | Глобально, раннее внедрение в ЕС и Северной Америке | Среднесрочный период (2-4 года) |

| Обязательства брендов по ≥25% PCR содержанию | +1.2% | Северная Америка и ЕС | Краткосрочный период (≤ 2 лет) |

| Пилотные проекты возврата и повторного использования в розничной торговле | +0.9% | Северная Америка, ЕС, расширение в APAC | Среднесрочный период (2-4 года) |

| ИИ-сортировка повышает выходы переработки | +0.7% | Развитые рынки по всему миру | Долгосрочный период (≥ 4 лет) |

| Химическая переработка пищевого качества для полиолефинов | +0.6% | Северная Америка и ЕС | Долгосрочный период (≥ 4 лет) |

| Инновации упаковки из мицелия и водорослей | +0.4% | ЕС и Северная Америка | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Законы расширенной ответственности производителей создают конвергенцию соответствия

Сходящиеся мандаты EPR в 63 юрисдикциях разрушают регулятивную фрагментацию. Регламент Европейского союза по упаковке и отходам упаковки, вступающий в силу в феврале 2025 года, устанавливает 30% цели по переработанному содержанию для ПЭТ упаковки продуктов питания и запрещает PFAS, побуждая аналогичные рамки в экономиках ОЭСР и БРИКС. [1]O'Keeffe, Hazel, "The New EU Packaging and Packaging Waste Regulation - Highlights and Challenges Ahead," PackagingLaw.com, packaginglaw.com Новые кенийские статуты отражают структуры сборов ЕС, в то время как Орегон и Колорадо требуют финансируемые брендами организации ответственности производителей с июля 2025 года. Гармонизированные временные рамки позволяют глобальным брендам развертывать решения единого дизайна в масштабе, снижая затраты на соответствие и ускоряя принятие на рынке устойчивой упаковки.

Обязательства брендов стимулируют стандартизацию PCR содержания сверх регулятивных минимумов

Крупные компании потребительских товаров теперь превышают законодательство, обещая 25-50% пост-потребительского переработанного (PCR) содержания по всему портфолио к 2030 году. Цель Unilever на 2025 год для всей упаковки быть перерабатываемой, многоразовой или компостируемой и поставка Amcor 1000 тонн переработанного пластика для оберток Cadbury являют примеры добровольных целей, устанавливающих де-факто отраслевые базовые линии. Стандартизированные наборы инструментов измерения PCR от U.S. Plastics Pact упрощают верификацию, катализируя ясность закупок и подпитывая рост на рынке устойчивой упаковки.

Логистические пилоты электронной коммерции масштабируют системы многоразовой упаковки

Amazon заменил 95% пластиковых воздушных подушек в Северной Америке на перерабатываемую на обочине бумагу, а Walmart устранил 2000 тонн одноразовых пластиковых почтовых пакетов, иллюстрируя как рычаг объема доставки переводит устойчивость в более низкие удельные затраты. Схемы возврата в розничной торговле интегрируют обратную логистику, давая начало пулам многоразовой упаковки, которые циркулируют по сетям электронной коммерции. Машинное обучение для правильного подбора размеров дополнительно сокращает потребление материалов, подкрепляя двузначное расширение рынка устойчивой упаковки.

ИИ-усовершенствованные технологии сортировки улучшают экономику переработки

Системы машинного зрения в паре с NIR спектроскопией на европейских и американских заводах восстановления материалов поднимают точность идентификации пластика и открывают 12 потоков материалов, как видно на шведском Site Zero и огайском заводе AMP ONE. Статут Калифорнии, предписывающий 65% переработку одноразовой упаковки к 2032 году, стимулирует принятие, сокращая затраты на загрязнение и сужая ценовые спреды между первичными и переработанными смолами. Более высокие выходы расширяют доступность PCR и подкрепляют траекторию роста рынка устойчивой упаковки.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Ограниченная поставка PCR смол пищевого качества | -1.4% | Северная Америка и ЕС | Краткосрочный период (≤ 2 лет) |

| Инфляционные ценовые премии против первичного сырья | -0.8% | Глобально | Среднесрочный период (2-4 года) |

| Фрагментированная инфраструктура компостирования | -0.6% | Северная Америка и APAC | Среднесрочный период (2-4 года) |

| Риск судебных исков по гринвошингу | -0.4% | Развитые рынки | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Ограничения поставок PCR смол создают стратегические узкие места

Обязательства брендов теперь превышают поставки прозрачного PCR пищевого качества. Снижающиеся объемы молока сокращают естественный поток HDPE, раздувая премии и заставляя полагаться на импорт, который подрывает отечественных переработчиков. Этот дисбаланс угрожает своевременному выполнению регулятивных квот, замедляя массовое расширение рынка устойчивой упаковки.

Сохранение ценовых премий вызывает проблемы массового принятия

Переработанные и био-основанные субстраты все еще торгуются с премиями к первичным полимерам из-за дополнительных затрат на сбор и обработку, усугубленных инфляцией цен на энергию.[2]Ecoplashk, "What is Post Consumer Resin (PCR) Plastic?" ecoplashk.com Волатильные цены PCR осложняют долгосрочные контракты закупок, особенно для низкомаржинальных применений, умеряя принятие в отрасли устойчивой упаковки.

Сегментный анализ

По процессу: компостируемые решения набирают обороты среди инфраструктурных пробелов

Перерабатываемые форматы сохранили 45,32% долю в 2024 году, однако компостируемые и биоразлагаемые предложения растут со среднегодовым темпом роста 12,54%, отражая веру инвесторов в биоматериалы, такие как водорослевые пленки B'Zeos. Размер рынка устойчивой упаковки для компостируемых продуктов поднимается на спросе от брендов общепита и личной гигиены, ищущих решения без фрагментации микропластика. Однако только 30% американских муниципалитетов имеют доступ к промышленным компостным площадкам, сдерживая краткосрочное проникновение. В ответ американский COMPOST Act предлагает 2 млрд долларов США в грантах для расширения мощностей, что напрямую поднимет показатели отвода и долгосрочные перспективы роста.

Потребительская путаница в обращении с отходами по окончании жизненного цикла все еще вызывает загрязнение в потоках органических отходов, требуя более четкой маркировки и образовательных кампаний для общественности. Анаэробное переваривание появилось как альтернативный путь, генерируя доход от биогаза, что улучшает экономику проектов и частично компенсирует инфраструктурные недостатки. С постепенным закрытием политических и обрабатывающих пробелов компостируемые форматы готовы захватить расширяющуюся долю рынка устойчивой упаковки.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу материала: инновации на растительной основе бросают вызов традиционному доминированию

Бумага и картон представляли 40,43% выручки 2024 года благодаря зрелым системам переработки и доверию потребителей. Субстраты на растительной основе, однако, продвигаются со среднегодовым темпом роста 11,43%, движимые сухоформовочными волоконными линиями Stora Enso, которые сокращают использование воды на 75% и энергии на 30%, повышая циркулярные показатели. Доля рынка устойчивой упаковки полиолефинов ожидается постепенно сокращаться по мере интенсификации запретов PFAS и правил переработанного содержания.

Прорывы в продвинутой переработке, включая процесс испарения Berkeley при 260°C, который преобразует полиэтилен в сырье с 98% восстановлением, позволяют петли пищевого качества и смягчают даунсайклинг. Мицелиевые пены и ПЭТ заменители на основе дерева расширяют адресуемые случаи использования за пределы нишевых сегментов, сигнализируя о более широком переходе материалов на рынке устойчивой упаковки.

По формату упаковки: гибкие решения стимулируют прирост эффективности

Жесткие структуры держали 55,23% выручки 2024 года. Однако гибкие форматы, показывающие среднегодовой темп роста 8,43%, размывают это лидерство, поскольку мономатериальные пакеты и пленки сочетают барьерную производительность с перерабатываемостью. Перерабатываемый ретортный пакет Amcor устраняет алюминиевые слои и сокращает углерод жизненного цикла до 60%. Такие инновации снижают вес и эмиссии, усиливая преимущества общей стоимости владения.

Запуск Huhtamaki в 2024 году трех мономатериальных решений указывает на ускоряющуюся глубину пайплайна. Между тем, жесткое стекло и металл остаются укоренившимися в премиальных или заправочных каналах, где превалируют бесконечная перерабатываемость и потребительское восприятие качества. В целом, тенденции замещения формата продолжают формировать траекторию рынка устойчивой упаковки к более легким, низкоуглеродным отпечаткам.

По функции: вторичная упаковка выступает как драйвер роста

Первичная упаковка генерировала 50,32% оборота 2024 года. Вторичные форматы, расширяющиеся со среднегодовым темпом роста 9,53%, выигрывают от объема электронной коммерции, который вознаграждает правильно подобранные картонные коробки и альтернативы амортизации. Алгоритмический подбор коробок Amazon сократил использование гофрокартона и устранил 95% пластиковых подушек, повышая эффективность и подкрепляя спрос на рынке устойчивой упаковки.

Производитель вакуумных пакетов Moda, приобретенный Amcor, развертывает ИИ для точного дозирования длины пленки, обрезая отходы во время операций упаковки птицы и сыра. Регулятивный фокус на эмиссиях транспортной упаковки дополнительно стимулирует инвестиции в более легкие, но прочные вторичные и третичные решения.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечным пользователям: трансформация электронной коммерции ускоряет принятие

Продукты питания и напитки сохранили 38,32% выручки 2024 года, но сталкиваются с самым быстрым конкурентным вторжением от онлайн-ритейла, продвигающегося со среднегодовым темпом роста 12,89%. Размер рынка устойчивой упаковки для форматов электронной коммерции выигрывает от высоких объемов заказов, позволяя окупаемость обновлений оборудования, таких как автоматизация бумажных почтовых отправлений и испытания многоразовых сумок.

Дом роскошной косметики Estée Lauder сообщает, что 71% упаковки уже соответствует критериям "5 R" и нацелен на 100% к 2025 году, иллюстрируя протягивание премиального сегмента через циркулярные инновации. Принятие фармацевтикой ПЭТ на основе дерева дополнительно диверсифицирует клиентскую базу отрасли устойчивой упаковки.

Географический анализ

Доля выручки Европы 34,57% в 2024 году отражает ее позицию первопроходца в регулировании, которая породила зрелую инфраструктуру переработки и эко-дизайн нормы. Модуляция сборов EPR по циркулярной производительности стимулирует упаковку с высоким переработанным содержанием, подкрепляя инновационные циклы поставщиков. Гармонизированные схемы депозитного возврата упрощают сбор, делая Европу референсным рынком как для продвинутых пилотов переработки, так и для коммерциализации био-основанных материалов. Штаб-квартиры многонациональных брендов, расположенные в регионе, дополнительно усиливают плотность спроса, обеспечивая продолжение тестирования и масштабирования прорывов рынком устойчивой упаковки локально.

Азиатско-Тихоокеанский регион находится на пути к самому быстрому среднегодовому темпу роста 11,21% благодаря ужесточающимся правилам в Японии, Южной Корее, Австралии и пилотным рамкам EPR в Китае и Индии. Мандат Японии на переработанный пластик, вступающий в силу в 2024 году, и ее позитивный список для пищевых контактных переработанных смол, вступающий в силу в июне 2025 года, открывают высокомаржинальные применения и стимулируют инвестиции в отечественную переработку смол. Эволюционирующая политика надзора Китая за переработанными пластиками в сочетании с сильным ростом электронной коммерции ускоряет объемное принятие. Сектор бумажной упаковки Вьетнама, прогнозируемый на 3,5 млрд долларов США к 2026 году, являет пример регионального расширения, закрепленного в экспортно-ориентированном производстве.

Северная Америка выигрывает от принятия EPR на уровне штатов и агрессивных добровольных обязательств лидеров потребительских товаров. Программы Орегона, Колорадо и Калифорнии финансируют обновления обочинной сортировки, повышая доступность сырья PCR и сужая ценовые спреды. Судебные иски по гринвошингу - иллюстрируемые недавним австралийским иском против Clorox - повышают строгость раскрытия, укрепляя доверие потребителей и стимулируя прозрачные цепочки поставок. Ближний Восток и Африка, а также Южная Америка остаются зарождающимися, но показывают быструю политическую конвергенцию, открывая возможности белого пространства для ранних технологических участников по мере масштабирования инфраструктуры.

Конкурентная среда

Инновации и устойчивость определяют будущий успех

Успех на рынке устойчивой упаковки все больше зависит от способности компаний к инновациям при поддержании конкурентоспособности по затратам и соответствии строгим экологическим стандартам. Лидеры рынка интенсively инвестируют в разработку новых материалов и технологий, которые могут заменить традиционные решения упаковки при поддержании или улучшении функциональности. Компании также фокусируются на построении прочных отношений с конечными пользователями через совместные проекты разработки и кастомизированные решения. Способность масштабировать устойчивые решения при поддержании ценовой конкурентоспособности остается критичной, как и способность адаптироваться к эволюционирующим регулятивным требованиям и меняющимся потребительским предпочтениям.

Для новых участников и меньших игроков успех лежит в идентификации и эксплуатации специфических рыночных ниш, где они могут предложить уникальные ценностные предложения. Это включает разработку специализированных решений устойчивой упаковки для специфических отраслей или применений, или фокус на конкретных географических рынках, где они могут построить сильное локальное присутствие. Компании также должны тщательно навигировать возрастающее регулятивное давление вокруг устойчивости и требований переработки упаковки, что может создавать как вызовы, так и возможности. Риск замещения альтернативными решениями упаковки остается постоянным соображением, стимулируя потребность в непрерывных инновациях и улучшении предложений устойчивой упаковки. Построение прочных отношений с ключевыми заинтересованными сторонами через всю цепочку создания стоимости, от поставщиков сырья до конечных пользователей, становится все более важным для долгосрочного успеха на рынке. Эко-френдли компании упаковки и зеленые компании упаковки находятся в авангарде этих усилий, непрерывно инновируя для удовлетворения потребительских и регулятивных требований.

Лидеры отрасли устойчивой упаковки

-

Amcor plc

-

Smurfit WestRock

-

Sonoco Products Company

-

Sealed Air Corporation

-

Mondi plc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Январь 2025: Amcor и Berry Global объявили о слиянии полностью на акциях, формируя крупнейшую в мире компанию потребительской упаковки и выделяя 180 млн долларов США ежегодно на НИОКР, ориентированные на устойчивость.

- Январь 2025: Amcor запустил Lift-Off Sprints и Lift-Off Connect, предлагая 3 млн долларов США ежегодно стартапам, работающим над ИИ-управляемым распознаванием отходов и многоразовыми системами.

- Январь 2025: Amcor обеспечил европейский патент на AmFiber Performance Paper, перерабатываемое высокобарьерное решение для упаковки продуктов питания и здравоохранения

- Ноябрь 2024: B'Zeos привлек 5 млн евро для масштабирования компостируемых пленок на основе водорослей, партнерство с Nestlé по пилотным применениям

Глобальный объем отчета по рынку устойчивой упаковки

Устойчивая упаковка - это разработка и использование упаковки, приводящие к улучшенной устойчивости. Исследование нацелено на анализ и понимание текущего роста, возможностей и вызовов рынка устойчивой упаковки. Рынок устойчивой упаковки сегментирован по процессу (многоразовая упаковка, разлагаемая упаковка и переработанная упаковка), типу материала (стекло, пластик, металл и бумага), конечному пользователю (фармацевтика и здравоохранение, косметика и средства личной гигиены, продукты питания и напитки и другие конечные пользователи) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка и Ближний Восток и Африка). Размеры рынка и прогнозы предоставляются в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| Многоразовая упаковка |

| Перерабатываемая упаковка |

| Компостируемая / Биоразлагаемая упаковка |

| Съедобная упаковка |

| Бумага и картон |

| Пластики |

| Стекло |

| Металл (алюминий, сталь) |

| Растительные материалы (багасса, грибы и т.д.) |

| Жесткая |

| Гибкая |

| Первичная упаковка |

| Вторичная упаковка |

| Третичная / Транспортная упаковка |

| Продукты питания и напитки |

| Фармацевтика и здравоохранение |

| Косметика и средства личной гигиены |

| Электронная коммерция и розничная торговля |

| Потребительская электроника |

| Другие конечные пользователи |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия и Новая Зеландия | ||

| Остальная Азия-Тихий океан | ||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Египет | ||

| Остальная Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| По процессу | Многоразовая упаковка | ||

| Перерабатываемая упаковка | |||

| Компостируемая / Биоразлагаемая упаковка | |||

| Съедобная упаковка | |||

| По типу материала | Бумага и картон | ||

| Пластики | |||

| Стекло | |||

| Металл (алюминий, сталь) | |||

| Растительные материалы (багасса, грибы и т.д.) | |||

| По формату упаковки | Жесткая | ||

| Гибкая | |||

| По функции | Первичная упаковка | ||

| Вторичная упаковка | |||

| Третичная / Транспортная упаковка | |||

| По конечному пользователю | Продукты питания и напитки | ||

| Фармацевтика и здравоохранение | |||

| Косметика и средства личной гигиены | |||

| Электронная коммерция и розничная торговля | |||

| Потребительская электроника | |||

| Другие конечные пользователи | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия и Новая Зеландия | |||

| Остальная Азия-Тихий океан | |||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Египет | |||

| Остальная Африка | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка устойчивой упаковки?

Размер рынка устойчивой упаковки оценивается в 303,80 млрд долларов США в 2025 году и прогнозируется достигнуть 433,49 млрд долларов США к 2030 году.

Какой регион лидирует по доле рынка сегодня?

Европа держит наибольшую региональную долю в 34,57% благодаря раннему принятию регулирования циркулярной экономики.

Какой сегмент растет быстрее всего по процессу?

Компостируемая и биоразлагаемая упаковка расширяется со среднегодовым темпом роста 12,54% до 2030 года, опережая другие процессные категории.

Почему гибкая упаковка набирает обороты?

Мономатериальные пакеты сокращают вес материала и улучшают перерабатываемость, стимулируя среднегодовой темп роста 8,43%, который превышает рост жестких форматов.

Как законы EPR влияют на рост рынка?

Гармонизированные рамки EPR в 63 странах стандартизируют требования соответствия, позволяя брендам масштабировать единый дизайн упаковки глобально и добавляя примерно 1,8 процентных пункта к прогнозируемому CAGR.

Каковы основные узкие места, препятствующие более быстрому принятию?

Ограниченные поставки PCR смол пищевого качества и сохраняющиеся ценовые премии над первичными пластиками остаются ключевыми ограничениями, сдерживающими краткосрочную экспансию.

Последнее обновление страницы: