Размер и доля рынка асептической упаковки

Анализ рынка асептической упаковки от Mordor Intelligence

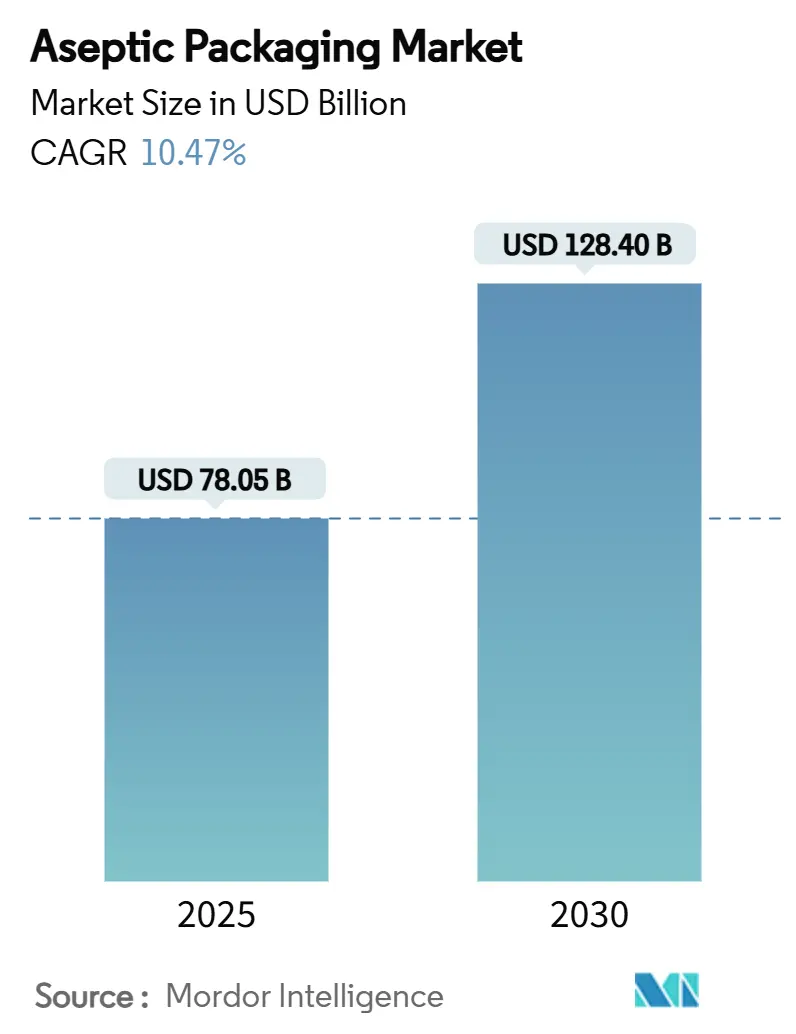

Размер рынка асептической упаковки оценивается в 78,05 млрд долларов США в 2025 году и, по прогнозам, достигнет 128,40 млрд долларов США к 2030 году, увеличиваясь со среднегодовым темпом роста 10,47%. Растущий спрос на продукты питания и напитки длительного хранения, более строгие правила безопасности пищевых продуктов и потребность в снижении затрат на холодовую цепь усиливают привлекательность стерильных форматов распределения при комнатной температуре. Владельцы брендов расширяют асептические линии для удовлетворения растущего спроса на готовые к употреблению функциональные напитки и молочные продукты длительного хранения в регионах, где холодильная инфраструктура остается неразвитой. В то же время производство биологических препаратов и персонализированные терапии расширяют фармацевтическую доходную базу для рынка асептической упаковки. Прорывы в материаловедении - такие как высокобарьерная картонная упаковка без алюминия и покрытия без PFAS - помогают производителям соблюдать новые требования устойчивости без ущерба для стерильности. Консолидация среди переработчиков и производителей смол усиливает покупательскую способность на волатильном полимерном рынке, в то время как цифровая печать обеспечивает экономически эффективные короткие тиражи, которые подходят для растущего количества товарных позиций.

Ключевые выводы отчета

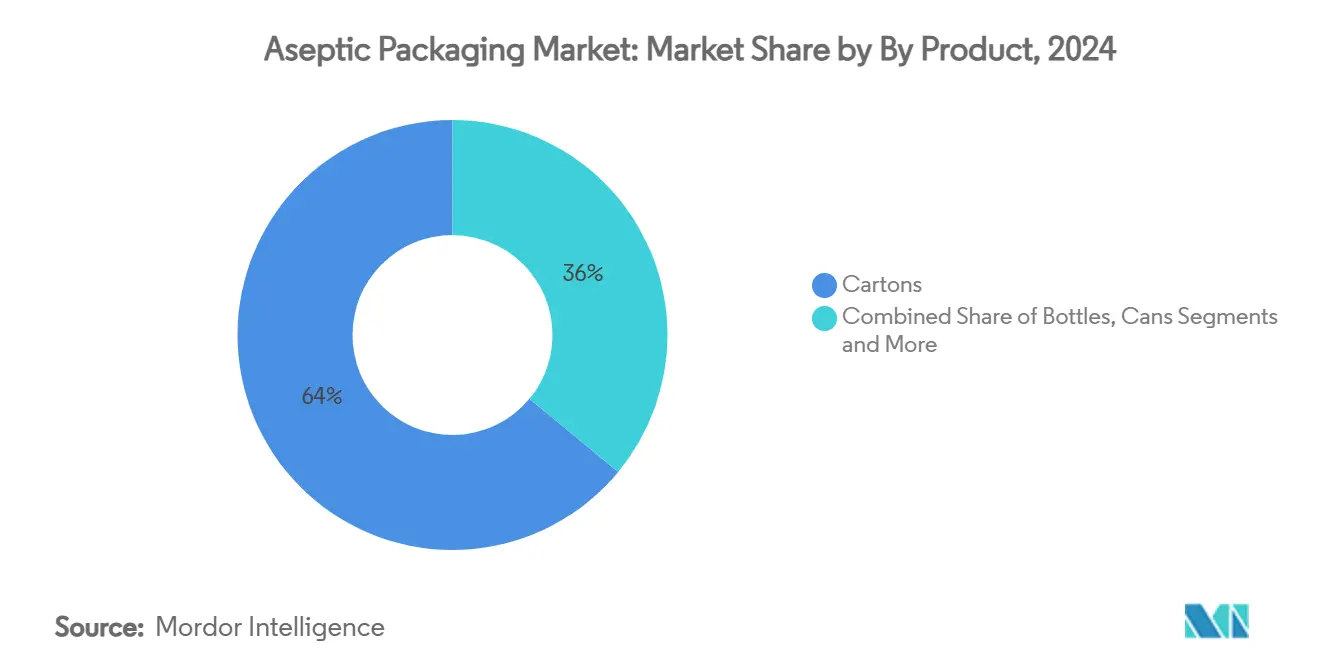

- По категории продуктов картонная упаковка лидировала с долей выручки 64% в 2024 году; флаконы и ампулы готовы продвигаться со среднегодовым темпом роста 13,2% до 2030 года.

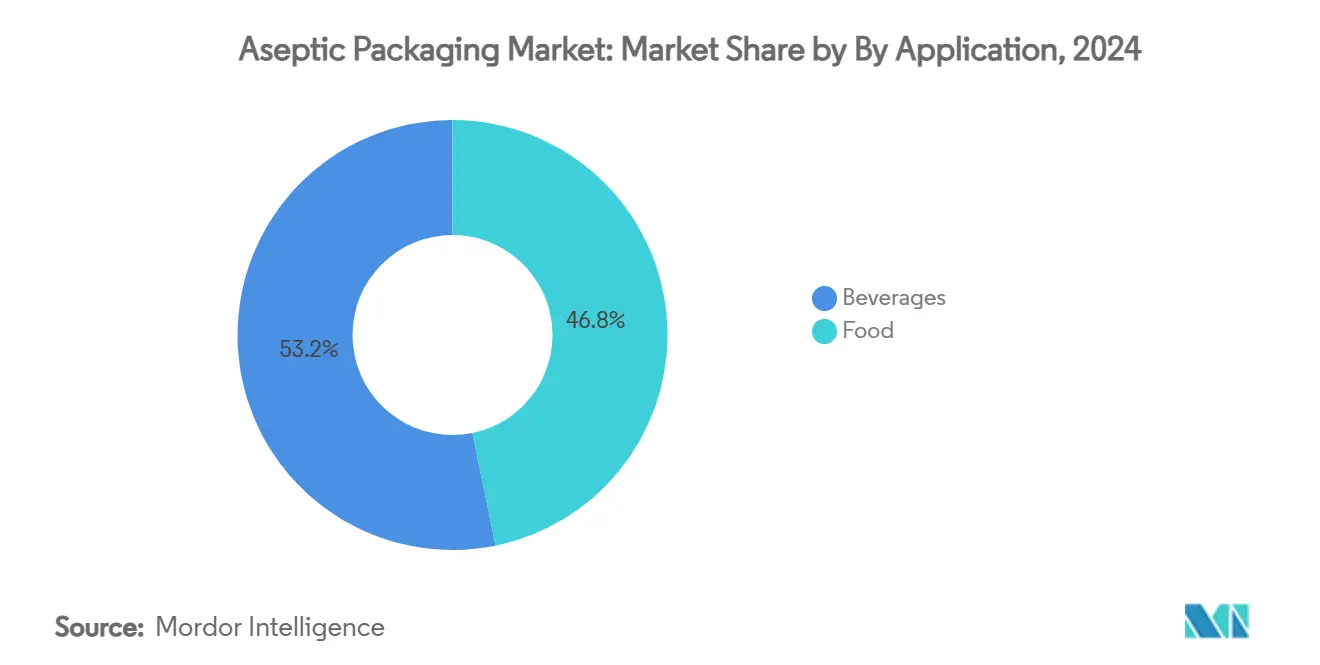

- По применению сегмент напитков занимал 53,2% доли рынка асептической упаковки в 2024 году, в то время как фармацевтика, по прогнозам, будет расти со среднегодовым темпом роста 13,5% до 2030 года.

- По составу материала пластики составляли 24% доли размера рынка асептической упаковки в 2024 году, а бумага и картон расширяются со среднегодовым темпом роста 14,8% до 2030 года.

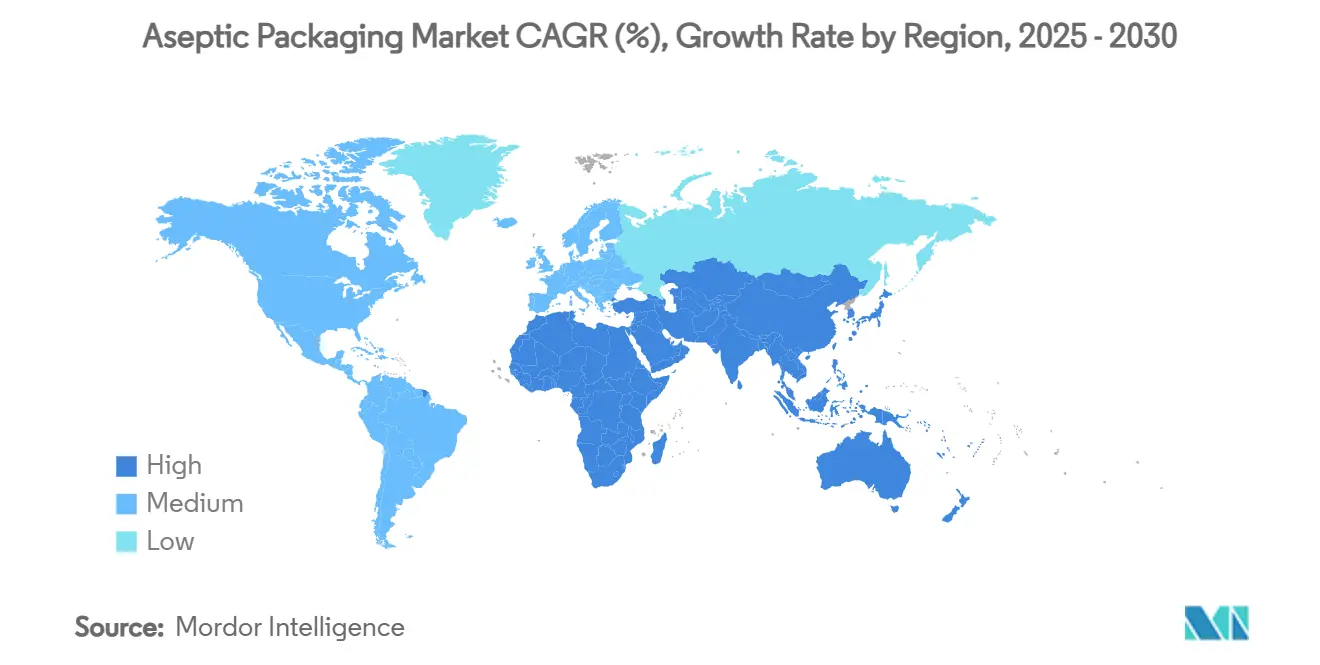

- По географии Азиатско-Тихоокеанский регион захватил 38,4% рынка асептической упаковки в 2024 году; Южная Америка является самым быстрорастущим регионом с прогнозируемым среднегодовым темпом роста 14,21% до 2030 года.

Глобальные тенденции и аналитика рынка асептической упаковки

Анализ воздействия драйверов

| ДРАЙВЕР | (~) % ВОЗДЕЙСТВИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ АКТУАЛЬНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВОЗДЕЙСТВИЯ |

|---|---|---|---|

| Быстрый рост готовых к употреблению функциональных напитков | 2.1% | Глобально, с лидерством АТЭС и Северной Америки | Среднесрочно (2-4 года) |

| Расширение распределения молочных продуктов при комнатной температуре в развивающейся Азии | 1.8% | Ядро АТЭС, распространение на Ближний Восток и Африку | Долгосрочно (≥ 4 лет) |

| Строгие правила безопасности пищевых продуктов, стимулирующие принятие стерильной упаковки | 1.5% | Глобально, с ЕС и Северной Америкой, задающими стандарты | Краткосрочно (≤ 2 лет) |

| Связанный с инфляцией переход от холодовой цепи к логистике длительного хранения | 1.9% | Глобально, с наибольшим влиянием на развивающиеся рынки | Среднесрочно (2-4 года) |

| Переход к устойчивым, легким требованиям упаковки | 1.4% | ЕС и Северная Америка, расширяясь глобально | Долгосрочно (≥ 4 лет) |

| Рост коротких SKU с цифровой печатью для D2C брендов | 0.8% | Северная Америка и ЕС, зарождение в АТЭС | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Быстрый рост готовых к употреблению функциональных напитков

Функциональные готовые к употреблению напитки теперь требуют асептических решений, которые сохраняют чувствительные микронутриенты, пробиотики и ботанические компоненты до 12 месяцев при комнатной температуре. Бренды выбирают высокобарьерную картонную упаковку и многослойные бутылки, которые обеспечивают защиту от кислорода, света и УФ-излучения, одновременно облегчая доставку последней мили в магазинах шаговой доступности. Производители напитков в Соединенных Штатах, Китае и Таиланде установили новые высокоскоростные асептические линии мощностью свыше 48 000 бутылок в час для обслуживания запусков спортивного питания, энергетических чаев и растительного белка. Пересечение между стерильностью пищевого класса и валидацией фармацевтического класса сужается, побуждая поставщиков флаконов и ампул привлекать клиентов из сферы напитков, стремящихся к премиальному позиционированию. Поставщики ингредиентов отмечают, что более длительный срок хранения, обеспечиваемый асептической обработкой, позволяет им смешивать меньше консервантов и больше активных соединений, поддерживая более чистые этикетки и более высокие розничные цены.[1]Европейская комиссия, 'Предложение Комиссии по регулированию упаковки и упаковочных отходов', europa.eu

Расширение распределения молочных продуктов при комнатной температуре в развивающейся Азии

Индия, Вьетнам и Индонезия быстро переходят от слабо контролируемых охлажденных цепей поставок к асептическому молоку и йогурту длительного хранения. Городские переработчики молочных продуктов инвестируют в УВТ-стерилизаторы и наполнители блок-упаковки для достижения сельских районов, где нестабильность сети увеличивает расходы на охлаждение. В Китае решение 2024 года запретить восстановленное сухое молоко в напитках длительного хранения вызвало волну капитальных вложений в асептические линии чистого молока, стимулируя спрос на низкокислотные картонные ламинаты, которые могут выдерживать стерилизацию при 135 °C. Многонациональные бренды формируют совместные предприятия с местными кооперативами для обеспечения сырого молока и развертывания модульных асептических микрозаводов рядом с фермами, сокращая расходы на автомобильные перевозки и смягчая порчу. В результате рынок асептической упаковки становится неотъемлемой частью долгосрочных программ продовольственной безопасности правительств развивающихся азиатских стран.

Строгие правила безопасности пищевых продуктов, стимулирующие принятие стерильной упаковки

Регулирование упаковки и упаковочных отходов Европейского союза ограничивает общее содержание PFAS в материалах, контактирующих с пищевыми продуктами, на уровне 250 млрд⁻¹ с августа 2026 года, заставляя переработчиков поэтапно отказаться от барьерного слоя на основе фторполимеров. Отзыв Управлением по контролю за продуктами и лекарствами США 35 разрешений на контакт PFAS с пищевыми продуктами в 2025 году усиливает глобальное согласование по химической безопасности. Производители с собственными знаниями в области покрытий развертывают альтернативы на основе оксида кремния и EVOH, открывая новые возможности для дифференциации. Для проверки соответствия владельцы брендов все чаще проводят аудит протоколов гигиенического дизайна, стерильной валидации и прослеживаемости поставщиков, усиливая стратегическую ценность сертификаций ISO 22000 и GMP.

Связанный с инфляцией переход от холодовой цепи к логистике длительного хранения

Операционные расходы на рефрижераторный транспорт и хранение резко возросли после энергетических ценовых шоков 2022 года и не полностью вернулись к прежнему уровню. Отраслевое исследование 2024 года показывает, что смешанные энергетические затраты холодовой цепи в среднем составляют 0,26 доллара США за упаковку против 0,08 доллара США за хранение при комнатной температуре. Продовольственные компании, сталкивающиеся с очень низкой маржой, переключают товарные позиции, такие как ароматизированные молочные напитки, детское питание и томатное пюре, на распределение при комнатной температуре. Глобальные логистические провайдеры отвечают расширением нерефрижераторных таможенных складов и инвестированием в автоматизированные системы хранения и извлечения, подходящие для картонной упаковки. Экономический разрыв расширяется в тропическом климате, где высокие температуры окружающей среды делают охлаждение незаменимым, если не применяется асептическая обработка, что еще больше усиливает ценностное предложение рынка асептической упаковки.

Анализ воздействия ограничений

| ОГРАНИЧЕНИЯ | (~) % ВОЗДЕЙСТВИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ АКТУАЛЬНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВОЗДЕЙСТВИЯ |

|---|---|---|---|

| Волатильность цен на многослойные полимеры | -1.6% | Глобально, с наибольшим влиянием на производственные центры | Краткосрочно (≤ 2 лет) |

| Высокие первоначальные CAPEX для асептических линий розлива | -1.2% | Глобально, с наибольшими ограничениями на развивающихся рынках | Среднесрочно (2-4 года) |

| Ограниченная инфраструктура переработки для алюминиево-фольговых ламинатов | -0.9% | Глобально, с лидерством развитых рынков в решениях | Долгосрочно (≥ 4 лет) |

| Регуляторная неопределенность вокруг барьерных покрытий PFAS | -1.1% | ЕС и Северная Америка, расширяясь глобально | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Волатильность цен на многослойные полимеры

Цены на полиэтилен и полипропилен выросли на 5 центов за фунт в 2024 году, сужая маржу переработчиков и вызывая квартальные доплаты. Колеблющиеся рынки сырья нафты и этана усложняют бюджетирование носиков картонной упаковки, крышек и барьерных пленок. В то время как крупные покупатели хеджируются через многолетние контракты на смолы, малые наполнители испытывают боль от спотовых цен, которая замедляет капитальные проекты, направленные на замену линий горячего розлива асептическим оборудованием. Структурные ограничения в глобальном предложении смол, включая незапланированные остановки крекинг-комплексов и узкие места в доставке, сигнализируют о том, что волатильность цен сохранится в краткосрочной перспективе.[2]Редакционная команда PlasticsToday, 'Цены на полиэтилен и полипропилен растут в 3 квартале 2024 года', plasticstoday.com

Высокие первоначальные CAPEX для асептических линий розлива

Полностью интегрированная высокоскоростная асептическая картонная линия может превысить 18 миллионов долларов США, а многоформатная асептическая система розлива ПЭТ часто превышает 25 миллионов долларов США. Такие расходы растягивают балансы, особенно для семейных молочных предприятий и средних компаний по производству напитков в Латинской Америке и Африке. Даже когда доступно льготное финансирование, управленческие команды сталкиваются с крутыми кривыми обучения в работе чистых помещений, встроенном тестировании стерильности и валидации. Для смягчения риска поставщики оборудования теперь предлагают модели аренды-эксплуатации-передачи, модульные наполнители, которые масштабируют производство с 4 000 до 12 000 упаковок в час, и удаленный ввод в эксплуатацию с гарнитурами дополненной реальности. Эти инновации сокращают периоды окупаемости, но не устраняют фундаментальное препятствие высоких первоначальных инвестиций.

Сегментный анализ

По продукту: картонная упаковка сохраняет командное лидерство, фармацевтические форматы ускоряются

Картонная упаковка обеспечила 64% выручки 2024 года в рамках рынка асептической упаковки благодаря глубокому проникновению в молочные продукты, соки и готовый к употреблению кофе. Их прямоугольная форма максимизирует эффективность паллет и размещение на полках, а новые крышки без соломинок соответствуют целям сокращения пластика. Между тем, флаконы и ампулы расширяются со среднегодовым темпом роста 13,2% до 2030 года по мере распространения инъекционных биологических препаратов, вакцин и клеточных терапий. Размер рынка асептической упаковки для флаконов и ампул, по прогнозам, достигнет 9,7 млрд долларов США к 2030 году, отражая принятие как в гуманной, так и в ветеринарной медицине. Бутылки остаются важными для напитков высокой вязкости, таких как смузи, и для ароматизированного молока, где более крупные перезакрываемые форматы повышают удобство потребления. Банки занимают нишевые позиции в УВТ кокосовой воде и высококислотных фруктовых пюре из-за их прочной устойчивости к проколам, хотя рост ограничивается колебаниями цен на алюминий и предпочтением более молодых потребителей к упаковке на бумажной основе. Системы мешок-в-коробке на основе пакетов привлекают операторов общественного питания, стремящихся к компактной доставке и увеличенному сроку хранения после вскрытия; одноразовые пакеты с носиками обеспечивают портативность для напитков раннего детства и спортивных питательных гелей.

Стремление к сокращению углеродного следа стимулирует инновации на уровне продукта. Запуск SIG в 2025 году полностью перерабатываемой картонной упаковки на 1 л без алюминия, которая сохраняет 12-месячный срок хранения при комнатной температуре, получил раннее принятие от ведущих европейских молочных брендов. Отдельно, производители стеклянных флаконов разработали гибридные контейнеры полимер-на-стекле, которые снижают вес на 30%, сохраняя при этом инертные контактные поверхности, облегчая выбросы от грузовых перевозок в глобальных вакцинных кампаниях. По мере появления новых материалов дифференциация на уровне продукта в барьерной производительности, перерабатываемости и скорости наполнения будет продолжать формировать конкурентное преимущество в рамках рынка асептической упаковки.[3]Корпоративные коммуникации SIG, 'Полнобарьерная картонная упаковка без алюминия снижает углеродный след', sig.biz

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По составу материала: пластики доминируют, бумага набирает импульс

Пластики обеспечили 24% выручки в 2024 году, ценимые за механическую прочность, прозрачность и гибкость герметизации. Бутылки и крышки из полиэтилена высокой плотности (ПЭВП) являются рабочими лошадками упаковки белого молока в США, в то время как стерилизуемые полипропиленовые стаканчики поддерживают появляющиеся линии готовых к употреблению белковых коктейлей. Тем не менее, эскалация сборов EPR и требований к переработанному содержанию смещают закупки в сторону бумаги и картона, самой быстрорастущей категории со среднегодовым темпом роста 14,8%. Размер рынка асептической упаковки, относящийся к бумаге и картону, по прогнозам, приблизится к 45 млрд долларов США к 2030 году, поскольку поставщики картонной упаковки используют барьеры на основе волокон и водоразбавляемые чернила для повышения возобновляемого содержания выше 90%.

Стекло сохраняет премиальную нишу, где абсолютная химическая инертность не подлежит обсуждению, особенно для парентеральных препаратов и парфюмерных основ. Доля металла стабильна в стерилизуемых бульонах и нарезанных кубиками помидорах, но тестируются более тонкие стальные банки для повышения эффективности материала. Композитные ламинаты остаются границей для многобарьерной производительности: покрытые EVOH бумажные слои, полиолефины с добавлением нанокрила и оксидные пленки без алюминия позволяют владельцам брендов балансировать барьеры для кислорода, влаги и света с перерабатываемостью. Взаимодействие между стоимостью, восприятием потребителей и регуляторным контролем будет диктовать выбор материалов, побуждая переработчиков инвестировать в инструменты R&D и анализа жизненного цикла.

По применению: напитки остаются якорем, фармацевтика превосходит по росту

Напитки заняли 53,2% выручки 2024 года, поддерживаемые молочными продуктами, растительным молоком и ароматизированной водой. Функциональные готовые к употреблению линии, содержащие изолят сыворотки, коллаген или ноотропы, увеличивают время работы на асептических наполнителях бутылок, обеспечивая рынку асептической упаковки постоянную объемную базовую нагрузку. Фармацевтический домен, однако, по прогнозам, зафиксирует среднегодовой темп роста 13,5%, поддерживаемый инъекционными биологическими препаратами и офтальмологическими растворами, которые требуют валидированных стерильных форматов. В пищевом сегменте одноразовые супы комнатной температуры и готовые к приготовлению соусы соответствуют потребительским предпочтениям в удобстве и сокращении времени на кухне, поддерживая спрос на пакеты и блок-упаковку. Средства личной гигиены и косметика принимают асептическую технологию для сывороток для кожи без консервантов, используя стандарты наполнения в чистых помещениях фармацевтического класса для оправдания премиального ценообразования.

Бренды, стремящиеся к расширению электронной коммерции, предпочитают легкую, защищенную от вскрытия упаковку, которая снижает поломки во время доставки последней мили. Следовательно, цифрово напечатанные термоусадочные этикетки и рулонные струйные модули, интегрированные на асептических линиях, обеспечивают быструю ротацию SKU для онлайн-только вкусов. Пересечение спроса приложений и канальной стратегии подчеркивает важность гибких асептических платформ, способных переключаться между низкокислотным кофе и высококислотным соком с минимальным временем простоя.

Географический анализ

Азиатско-Тихоокеанский регион занимал 38,4% выручки в 2024 году, движимый Китаем, Индией и Индонезией. Национальные программы питания в Индии нацелены на увеличение проникновения упакованного молока выше 15% к 2027 году, катализируя государственно-частные инвестиции в асептические мощности. Завод SIG на зеленом поле в Гуджарате стоимостью 90 миллионов евро добавляет 4 миллиарда упаковок годового выпуска, посвященного местным молочным продуктам и питьевому йогурту. Политика Китая, запрещающая восстановленное сухое молоко в УВТ картонной упаковке, подталкивает переработчиков к производителям более высокой интегрированности, усиливая ценовую дисциплину и повышая маржу. Стартапы Юго-Восточной Азии запускают витамин-обогащенные чаи в 250 мл тонкой картонной упаковке для захвата потребления на ходу.

Южная Америка является самым быстрорастущим регионом, по прогнозам, будет расти со среднегодовым темпом роста 14,21% до 2030 года. Рынок упакованных продуктов питания Бразилии достиг 113,6 млрд долларов США в 2024 году, поскольку инфляционные давления побудили потребителей предпочитать крупноформатные покупки длительного хранения. Инвестиции в внутренние распределительные центры благоприятствуют продуктам комнатной температуры из-за высоких затрат на дизельное топливо и электричество. Аргентинские молочные экспортеры используют гибкие линии пакетов для доставки безлактозного молока в Чили и Перу без охлаждения.

Северная Америка и Европа показывают рост в середине однозначных цифр, движимый сменой материалов, ориентированной на устойчивость, а не расширением объемов. Запрет PFAS в ЕС стимулирует коммерциализацию барьеров картонной упаковки на основе оксида кремния, в то время как американские наполнители принимают робототехнику в зонах повышенной осторожности для компенсации нехватки рабочей силы. Ближний Восток и Африка, хотя и меньше по стоимости, представляют долгосрочный потенциал роста, связанный с демографическим ростом и государственными стратегиями продовольственной безопасности. Промышленные зоны Египта размещают комплекс ламинированных плит UFlex стоимостью 200 миллионов долларов США, нацеленный на региональное снабжение

Конкурентная среда

Рынок асептической упаковки демонстрирует умеренную концентрацию. Пять ведущих переработчиков - Tetra Pak, SIG, Amcor, Elopak и UFlex - совместно контролируют оценочно 62% глобальных продаж, обеспечивая преимущества в закупках смол и масштаб R&D. Слияние Amcor с Berry Global в 2025 году создает диверсифицированную упаковочную компанию, нацеленную на 650 миллионов долларов США годовой экономии затрат и расширение доступа к медицинским и фармацевтическим каналам. Приобретение SIG компании Scholle IPN в 2024 году расширило ее присутствие в мешок-в-коробке и перекрестные продажи картонных систем сетям общественного питания. Tetra Pak продолжает совершенствовать асептические модули наполнения, способные к 40% экономии энергии через индукционную стерилизацию, в то время как Elopak продвигает Pure-Pak eSense, картон без алюминия, достигающий на 50% меньших выбросов углерода.

Инновационные направления сосредоточены на перерабатываемых барьерах, автоматизации и подключенной упаковке. Платформа Predix от GE Digital поддерживает условно-ориентированное обслуживание на наполнителях SIG, сокращая незапланированные простои на 18%. UFlex коммерциализирует ферментативную де-ламинацию для разделения слоев бумаги, полимера и фольги для переработки в замкнутом цикле в Египте. Между тем, специалисты по высокопроизводительным крышкам, такие как Corvaglia, внедряют привязанные крышки, которые удовлетворяют предстоящим директивам ЕС по одноразовому пластику без замедления скоростей линий.

Стартапы и региональные конкуренты - Greatview, Ecolean и Nippon Paper - завоевывают долю с легкими форматами и локализованными сервисными командами. Цифровые принтеры интегрируются с асептическими линиями для доставки позднего этапа кастомизации, которую крупные игроки когда-то считали экономически нецелесообразной. Таким образом, действующие игроки преследуют партнерства в области открытых инноваций и миноритарные доли для мониторинга возникающих технологий, от плазменно-осажденных барьеров до автономных транспортных средств с гидом для стерильных складов.

Лидеры индустрии асептической упаковки

Tetra Pak International SA

SIG Combibloc Group

Amcor PLC

Elopak ASA

Greatview Aseptic Packaging

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые события

- Июнь 2025 года: Amcor завершила свое слияние с Berry Global, создав лидера упаковки с прогнозируемой экономией затрат в 650 миллионов долларов США и 12% ростом скорректированной прибыли на акцию к 2026 году, значительно расширив возможности в материаловедении и инновациях.

- Май 2025 года: SIG представила полнобарьерный материал без алюминия для асептической картонной упаковки, снижающий углеродный след до 61% при сохранении 12-месячного срока хранения, представляя прорыв в технологии устойчивой упаковки.

- Февраль 2025 года: SIG открыла свой первый завод асептической картонной упаковки в Индии с инвестициями в 90 миллионов евро и годовой мощностью 4 миллиарда упаковок, нацеливаясь на индийский рынок, где менее 10% потребления молока в настоящее время упаковано.

- Декабрь 2024 года: UFlex объявила об инвестициях в 200 миллионов долларов США в Египте, с выделением 125-130 миллионов долларов США на асептическую упаковочную единицу мощностью 12 миллиардов упаковок в год, ожидаемое завершение к финансовому году 26 для обслуживания египетских, европейских и ближневосточных рынков.

Область действия глобального отчета о рынке асептической упаковки

Асептическая упаковка включает стерилизацию продуктов питания, фармацевтических препаратов или других содержимых независимо от их упаковки. Впоследствии эти стерилизованные содержимые помещаются в контейнеры в стерильной среде. Отчет отслеживает потребительский спрос на основе продаж продуктов асептической упаковки, таких как картонная упаковка, пакеты, саше, банки и бутылки, предлагаемых различными поставщиками, работающими на рынке. Отчет также рассматривает преобладающие базовые сценарии, ключевые темы и циклы спроса, связанные с вертикалями конечных пользователей.

Глобальный рынок асептической упаковки сегментирован по продукту (картонная упаковка, пакеты и саше, банки, бутылки и другие продукты), применению (напитки (готовые к употреблению, напитки на основе молочных продуктов и другие напитки), продукты питания (переработанные продукты, фрукты и овощи, молочные продукты и другие продукты), фармацевтика и другие применения) и географии (Северная Америка (Соединенные Штаты и Канада), Европа (Германия, Соединенное Королевство, Франция, Италия и остальная Европа), Азиатско-Тихоокеанский регион (Китай, Индия, Япония и остальная Азиатско-Тихоокеанский регион), Латинская Америка (Бразилия, Аргентина и остальная Латинская Америка) и Ближний Восток и Африка (Объединенные Арабские Эмираты, Саудовская Аравия, Южная Африка и остальной Ближний Восток и Африка). Размеры рынка и прогнозы предоставлены в стоимостном выражении (долл. США) для всех вышеуказанных сегментов.

| Картонная упаковка |

| Бутылки |

| Банки |

| Пакеты и саше |

| Флаконы и ампулы |

| Бумага и картон |

| Пластики (ПП, ПЭ, ПЭТ) |

| Стекло |

| Металл (алюминий, сталь) |

| Композитные ламинаты |

| Напитки | Готовые к употреблению (RTD) напитки |

| Напитки на основе молочных продуктов | |

| Продукты питания | Переработанные продукты |

| Фрукты и овощи | |

| Молочные продукты | |

| Фармацевтика | |

| Средства личной гигиены и косметика |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Соединенное Королевство |

| Германия | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток | Израиль |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Турция | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Египет | |

| Остальная Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По продукту | Картонная упаковка | |

| Бутылки | ||

| Банки | ||

| Пакеты и саше | ||

| Флаконы и ампулы | ||

| По составу материала | Бумага и картон | |

| Пластики (ПП, ПЭ, ПЭТ) | ||

| Стекло | ||

| Металл (алюминий, сталь) | ||

| Композитные ламинаты | ||

| По применению | Напитки | Готовые к употреблению (RTD) напитки |

| Напитки на основе молочных продуктов | ||

| Продукты питания | Переработанные продукты | |

| Фрукты и овощи | ||

| Молочные продукты | ||

| Фармацевтика | ||

| Средства личной гигиены и косметика | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Соединенное Королевство | |

| Германия | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток | Израиль | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Египет | ||

| Остальная Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, рассматриваемые в отчете

Какова текущая стоимость рынка асептической упаковки?

Рынок асептической упаковки составляет 78,05 млрд долларов США в 2025 году и, по прогнозам, достигнет 128,40 млрд долларов США к 2030 году.

Какой сегмент продуктов лидирует в глобальной выручке?

Картонная упаковка доминирует с долей выручки 64% в 2024 году, поддерживаемая давним использованием в молочных продуктах и соках.

Какой регион расширяется быстрее всего?

Южная Америка, по прогнозам, будет расти со среднегодовым темпом роста 14,21% до 2030 года, движимая расширением упакованных продуктов питания в Бразилии и инвестициями в хранение при комнатной температуре.

Как регулирование устойчивости формирует выбор материалов?

Ограничения PFAS в ЕС и США подталкивают переработчиков к барьерам без алюминия и без PFAS, ускоряя принятие ламинатов на бумажной основе и с оксидным покрытием.

Что сдерживает мелких наполнителей от принятия асептической технологии?

Высокие первоначальные капитальные расходы - часто свыше 18 миллионов долларов США за одну высокоскоростную линию - остаются основным препятствием, хотя лизинг и модульные системы облегчают вход.

Почему готовые к употреблению функциональные напитки важны для этого рынка?

Функциональные готовые к употреблению напитки требуют стерильной высокобарьерной упаковки для сохранения активных ингредиентов при комнатной температуре, увеличивая спрос на передовые асептические решения.

Последнее обновление страницы: