Анализ рынка специального кремнезема

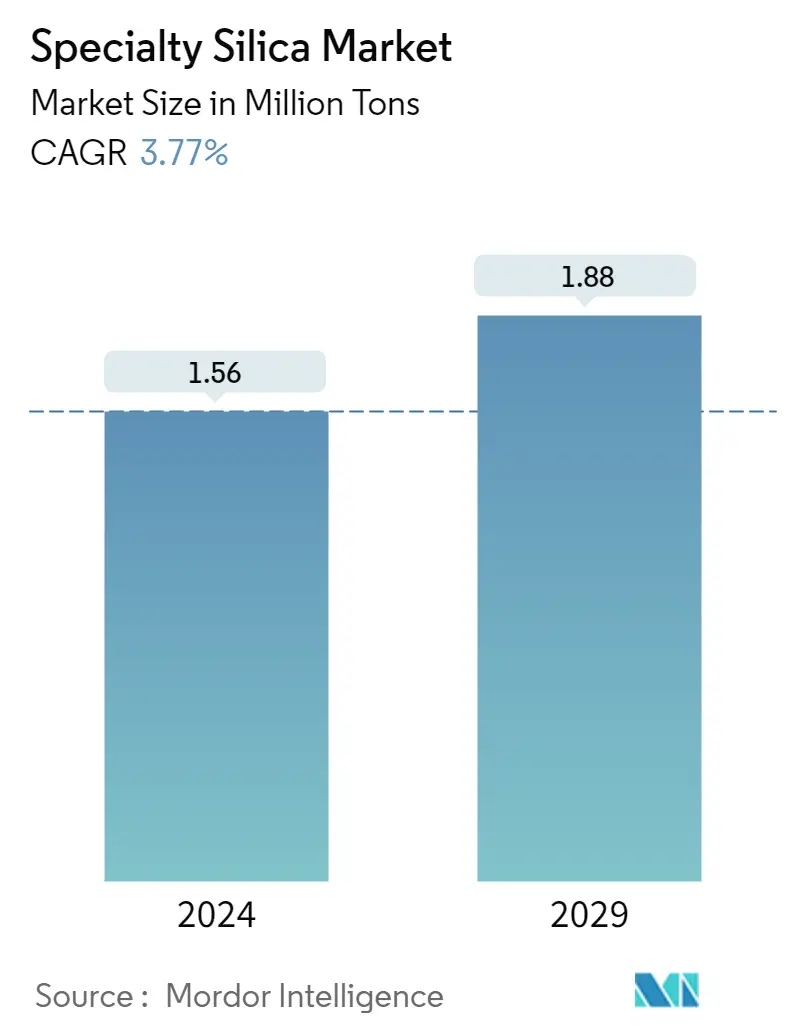

Объем рынка специального кремнезема оценивается в 1,56 миллиона тонн в 2024 году и, как ожидается, достигнет 1,88 миллиона тонн к 2029 году, среднегодовой темп роста составит 3,77% в течение прогнозируемого периода (2024-2029).

COVID-19 оказал негативное влияние на рынок. Из-за сценария пандемии правительства различных стран мира ввели ограничения, чтобы предотвратить распространение вируса. Закрытие многочисленных компаний и заводов нарушило глобальные сети поставок. Однако рынок оправился от вспышки COVID-19 и быстро растет.

- Растущий спрос со стороны резиновой промышленности заметно стимулирует рост рынка. Более того, растущее использование специального диоксида кремния в продуктах личной гигиены также толкает рынок вперед.

- Однако ожидается, что дороговизна специализированного диоксида кремния и наличие продуктов-заменителей будут препятствовать росту рынка.

- Тем не менее, согласно прогнозам, растущее появление зеленых шин создаст новые возможности для рынка в будущем.

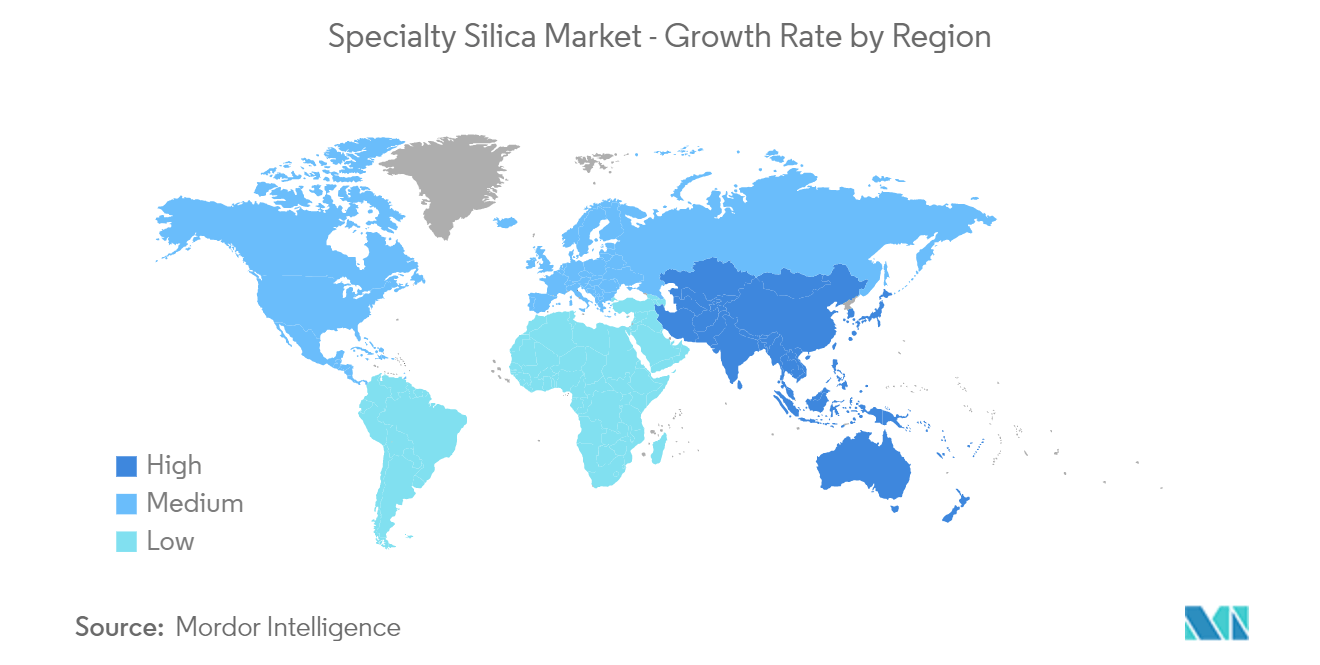

- Ожидается, что Азиатско-Тихоокеанский регион станет крупнейшим и наиболее быстрорастущим рынком специального кремнезема в течение прогнозируемого периода.

Тенденции рынка специального кремнезема

Растущий спрос со стороны резиновой промышленности

- Специальный диоксид кремния обычно используется в жидкой силиконовой резине (LSR) и высокотемпературной вулканизированной резине (HTV), для которых требуется высокая механическая прочность и хорошая электрическая изоляция.

- В резиново-технических изделиях специальный диоксид кремния используется для снижения гистерезисных потерь на конвейерных лентах или в качестве активного наполнителя в цветных резиновых частицах или в продуктах с хорошим контактом.

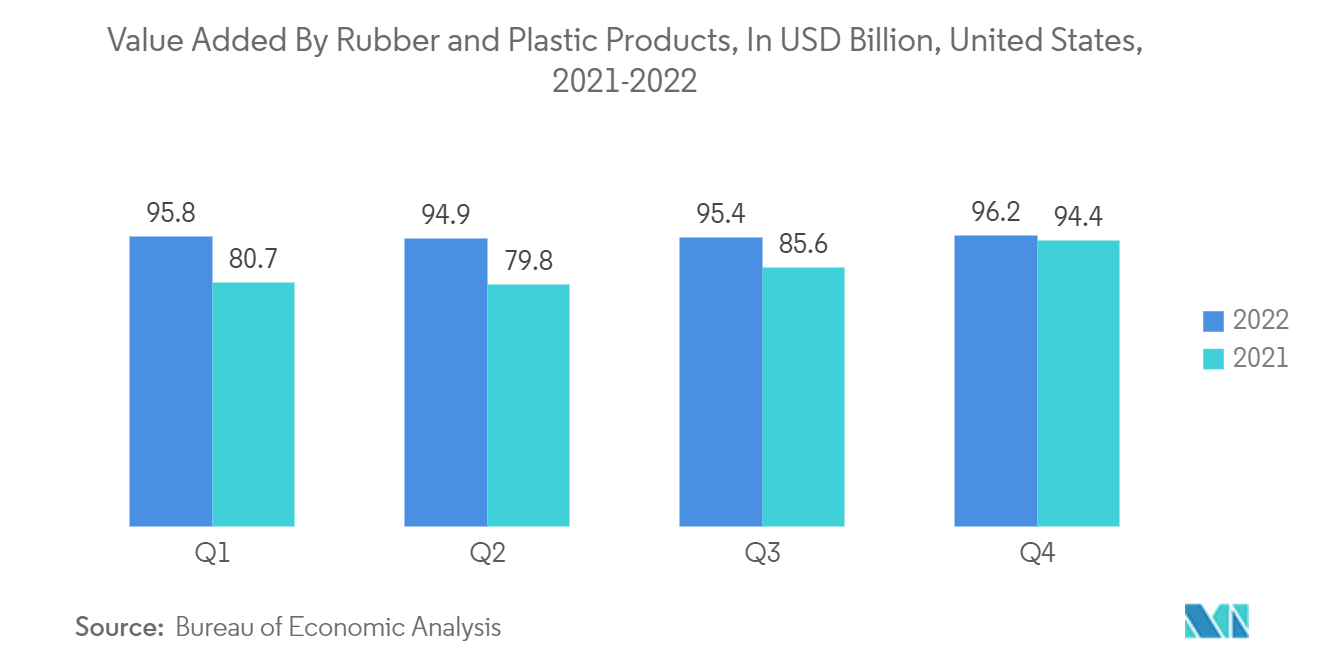

- По данным Бюро экономического анализа США, добавленная стоимость резиновых изделий (включая изделия из пластика) в стране в 2022 году составила более 382 миллиардов долларов США, что примерно на 11% больше, чем добавленная стоимость за предыдущий год.

- Специальный кремнезем в основном используется в резине для производства шин из-за его чрезвычайно высокой чистоты и низкого поглощения влаги. Он имеет превосходные электрические свойства по сравнению с резиновыми изделиями.

- В Северной Америке, по данным Международной организации конструкторов автомобилей (OICA), производство автомобилей в 2022 году составило 14,8 млн единиц, что на 9,88% больше по сравнению с производством в 2021 году, которое, как сообщается, составило 13,4 млн единиц.

- Кроме того, OICA также заявила, что в 2022 году Германия произвела 3,7 миллиона автомобилей, что на 11% больше по сравнению с 3,3 миллиона автомобилей за тот же период в 2021 году, что указывает на возросший спрос на шины со стороны автомобильной промышленности.

- По данным Modern Tire Dealer, в 2022 году общие поставки шин из США составили около 335 млн единиц. Большую часть шин, отгруженных в 2022 году, составили сменные легковые шины – около 222 миллионов единиц. Рост шинной промышленности в конечном итоге увеличит спрос со стороны резиновой промышленности, тем самым принеся пользу рынку специального кремнезема.

- Таким образом, ожидается, что все вышеупомянутые факторы будут стимулировать мировой рынок в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке специального кремнезема в течение прогнозируемого периода. В таких странах, как Китай, Индия и Япония, из-за растущего спроса со стороны таких отраслей, как производство шин, производство резины, красок и покрытий, а также индустрии средств личной гигиены.

- По данным Всемирной ассоциации производителей красок и покрытий, в 2022 году объем производства лакокрасочной продукции в Азиатско-Тихоокеанском регионе оценивается в 63 миллиарда долларов США. Китай доминировал на рынке региона, среднегодовой темп роста которого составил 5,8%. Ожидается, что в 2022 году китайский рынок вырастет на 5,7%. Согласно текущим тенденциям, общий объем продаж красок и покрытий в Китае в 2022 году превысил 45 миллиардов долларов США. В Восточной Азии страна имела самую большую долю рынка - 78%.

- Индия является четвертым по величине потребителем каучука в мире по состоянию на 2022 год. Использование каучука на душу населения в Индии в настоящее время составляет 1,2 килограмма по сравнению с 3,2 килограмма во всем мире. Резиновая промышленность Индии приносит доход примерно в 12 тысяч крор индийских рупий (~ 1,4 миллиарда долларов США). Шинный сектор потребляет большую часть производимого в Индии каучука, на его долю приходится более половины общего объема производства страны.

- В связи с растущей резиновой промышленностью в стране, в 2023 году компания Yokohama, индийское подразделение японской Yokohama Rubber Company, объявила, что инвестирует 82 миллиона долларов США (~ 679 крор индийских рупий) в расширение своих мощностей по производству шин для легковых автомобилей в Индии. удовлетворить растущие потребности местного рынка. Производственный комплекс в Вишакхапатнаме будет завершен и начнет работу к концу 2024 года.

- Более того, Китай является крупнейшим производителем и потребителем автомобильной техники. Китайская ассоциация автопроизводителей (CAAM) сообщила, что по сравнению с предыдущим годом производство автомобилей в Китае увеличилось примерно на 3,4% в 2022 году. По сравнению с 26,08 миллионами автомобилей, произведенными в 2021 году, в 2022 году было произведено около 27,02 миллиона автомобилей. Это увеличение приведет к росту спроса на шины в отрасли, что окажет влияние на рынок специального кремнезема.

- В Индии около 12% каучука используется для производства обуви. Ожидается, что в ближайшие годы индийская обувная промышленность вырастет на 4,5%. В категории спортивной обуви наиболее потребляемой категорией являются кроссовки для бега рост в 1,5 раза по сравнению с предыдущим годом. Bata, один из ведущих обувных брендов в стране, разработал план открытия 500 новых франчайзинговых магазинов к концу 2023 года.

- По данным Малайзийского совета по каучуку, экспорт шинной продукции Малайзии имеет возможности для роста, поскольку в первой половине года он увеличился на 6% с 832,8 млн малайзийских ринггитов (~ 188,9 млн долларов США) до 883,2 млн малайзийских ринггитов (~ 200,39 млн долларов США). 2022. Совет пытается больше сосредоточиться на новых инвестициях, технологических достижениях и более экологически чистых продуктах для увеличения экспорта страны.

- Следовательно, ожидается, что все такие рыночные тенденции будут стимулировать спрос на рынок специального кремнезема в регионе в течение прогнозируемого периода.

Обзор отрасли специального кремнезема

Рынок специального кремнезема по своей природе фрагментирован. Что касается доли рынка, в настоящее время на рынке доминируют лишь немногие крупные игроки. В число ключевых игроков на рынке специального кремнезема входят WR Grace Co., Cabot Corporation, Imerys, Evonik Industries AG, Nouryon и другие.

Лидеры рынка специального кремнезема

Nouryon

W. R. Grace & Co.

Cabot Corporation

Evonik industries AG

Imerys

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка специального кремнезема

- В январе 2023 года Solvay объявила об инвестициях в свой завод в Ливорно, Италия, для создания первой в компании установки по производству кругового высокодисперсного кремнезема (HDS), созданного с использованием силиката натрия на биологической основе, полученного из золы рисовой шелухи. В сочетании с интеграцией возобновляемых источников энергии на предприятии Solvay сможет добиться снижения выбросов CO2 на 50% на тонну кремнезема. С точки зрения выбросов CO2, предприятие в Ливорно станет лучшим в своем классе предприятием по производству кремнезема в Европе. Производство новинки планируется начать к концу 2024 года.

- В сентябре 2022 года компания Evonik Industries AG, производитель диоксида кремния, установила стратегическое сотрудничество с Pörner Group и Phichit Bio Power, чтобы предложить экологически чистый осажденный диоксид кремния Ultrasil различным производителям шин. Pörner будет использовать энергию биомассы для обеспечения собственного процесса производства силиката из RHA. Это позволит Evonik сократить выбросы CO2 на 30% по сравнению с обычным кремнеземом компании.

Сегментация специализированной кремнеземной промышленности

Специальный диоксид кремния — это очень чистый вид диоксида кремния, который используется в резине, пластмассах и других промышленных продуктах в качестве армирующего агента. Это помогает улучшить механические свойства этих материалов и продлить срок их службы. Рынок специального кремнезема сегментирован по типу, применению и географическому положению. По типу рынок сегментирован на осажденный кремнезем, силикагель, коллоидный кремнезем и плавленый кремнезем. По приложениям рынок сегментирован на каучук, средства личной гигиены, продукты питания и корма, химикаты, пластмассы, краски, покрытия и чернила, металл и огнеупоры, а также другие области применения. В отчете также освещаются размер рынка и прогнозы рынка специального кремнезема в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонн).

| Осажденный кремнезем |

| Силикагель |

| Белая сажа |

| Коллоидный кремнезем |

| Плавленый кремнезем |

| Резина |

| Личная гигиена |

| Еда и корм |

| Химикаты |

| Пластмассы |

| Краски, покрытия и чернила |

| Металл и огнеупоры |

| Другие приложения |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип | Осажденный кремнезем | |

| Силикагель | ||

| Белая сажа | ||

| Коллоидный кремнезем | ||

| Плавленый кремнезем | ||

| Приложение | Резина | |

| Личная гигиена | ||

| Еда и корм | ||

| Химикаты | ||

| Пластмассы | ||

| Краски, покрытия и чернила | ||

| Металл и огнеупоры | ||

| Другие приложения | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка специального кремнезема

Насколько велик рынок специального кремнезема?

Ожидается, что объем рынка специального кремнезема достигнет 1,56 миллиона тонн в 2024 году, а среднегодовой темп роста составит 3,77% и достигнет 1,88 миллиона тонн к 2029 году.

Каков текущий размер рынка специального кремнезема?

Ожидается, что в 2024 году объем рынка специального кремнезема достигнет 1,56 миллиона тонн.

Кто являются ключевыми игроками на рынке Специальный кремнезем?

Nouryon, W. R. Grace & Co., Cabot Corporation, Evonik industries AG, Imerys — основные компании, работающие на рынке специального кремнезема.

Какой регион на рынке специального кремнезема является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке специального кремнезема?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка специального кремнезема.

Какие годы охватывает рынок специального кремнезема и каков был размер рынка в 2023 году?

В 2023 году объем рынка специального кремнезема оценивается в 1,50 миллиона тонн. В отчете рассматривается исторический размер рынка специального кремнезема за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка специального кремнезема на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии специального кремнезема

Статистические данные о доле, размере и темпах роста доходов на рынке специального кремнезема в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Specialty Silica включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.