Размер и доля рынка жилой недвижимости Турции

Анализ рынка жилой недвижимости Турции от Mordor Intelligence

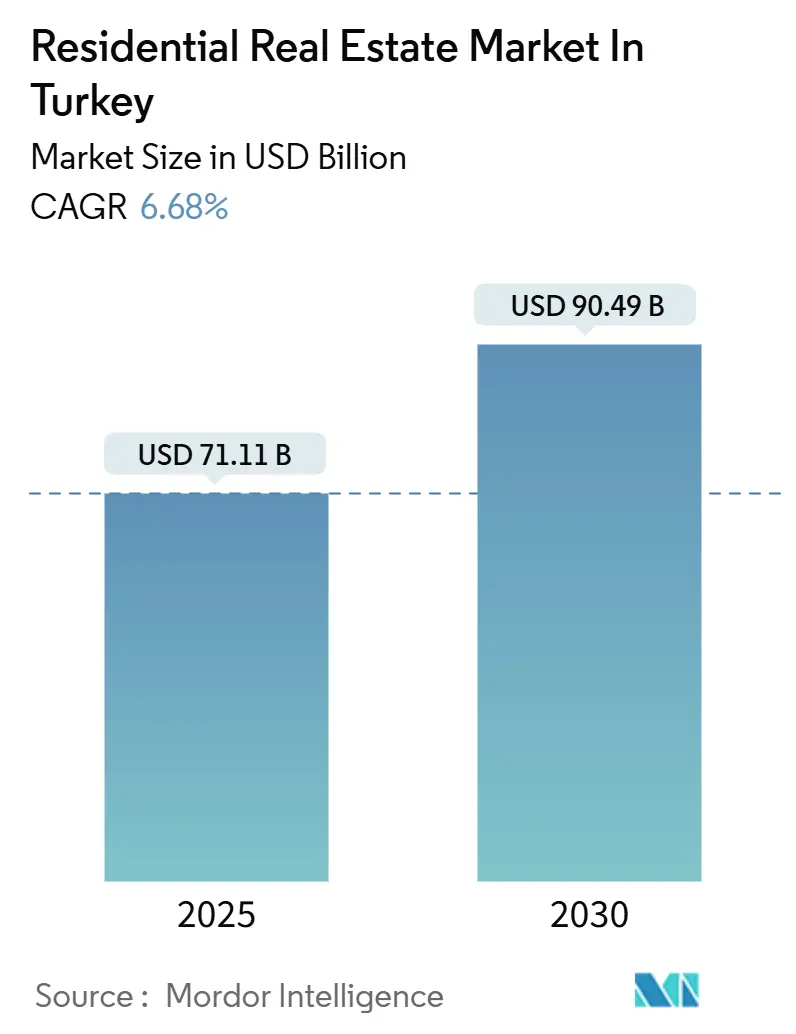

Рынок жилой недвижимости Турции оценивается в 71,11 млрд долларов США в 2025 году и, по прогнозам, достигнет 90,49 млрд долларов США к 2030 году, развиваясь с совокупным среднегодовым темпом роста 6,68%. Рынок жилой недвижимости Турции поддерживается крупномасштабными программами городского обновления, льготной ипотечной политикой в отдельных сегментах и устойчивыми притоками иностранного капитала. Восстановление после землетрясений, особенно после катастрофы в Кахраманмараше в 2023 году, продолжает поддерживать объемы строительства, в то время как инфраструктурные мегапроекты, такие как Стамбульский канал, открывают новые коридоры развития, которые способствуют долгосрочному росту цен. На фоне устойчивой инфляции устойчивость спроса проистекает из роли жилья как защитного актива и от формирования домохозяйств поколения миллениалов в столичных районах. Несмотря на высокие базовые процентные ставки, ипотечные спреды по проектам городской трансформации и экологически сертифицированным проектам остаются благоприятными, поддерживая первичные продажи на рынке жилой недвижимости Турции.

Ключевые выводы отчета

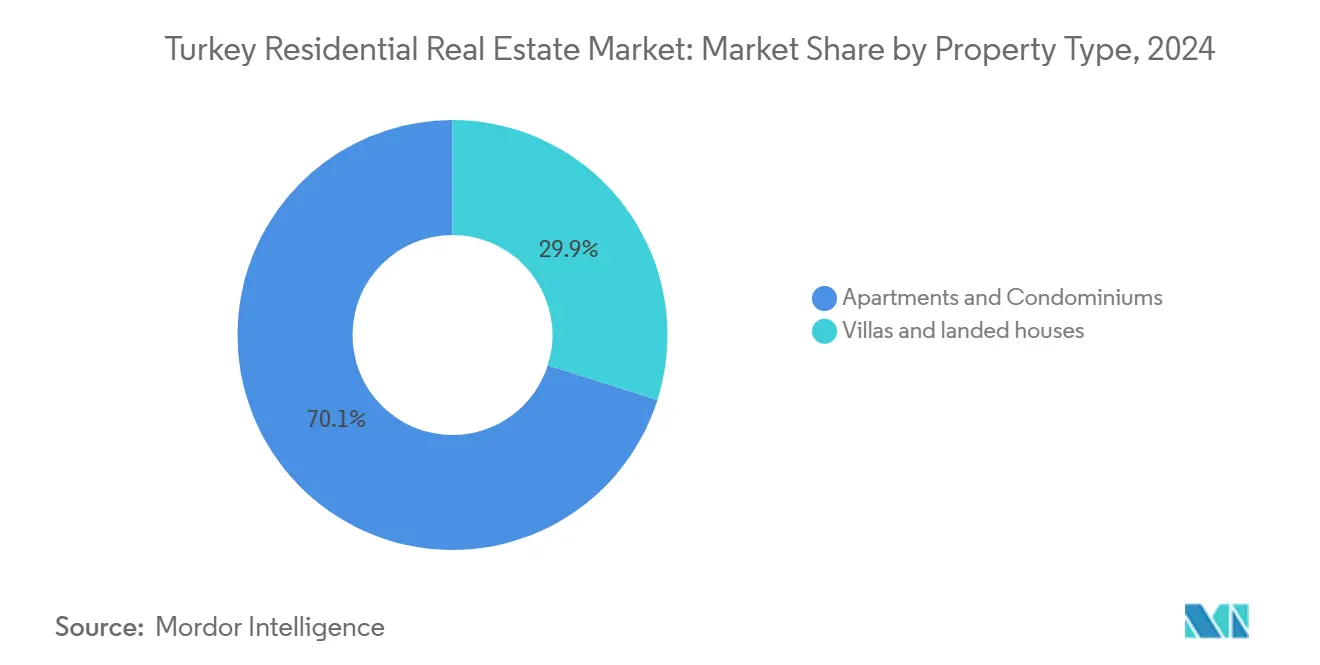

- По типу недвижимости квартиры и кондоминиумы лидировали с 70,1% доли рынка жилой недвижимости Турции в 2024 году; прогнозируется, что виллы и частные дома будут расширяться с совокупным среднегодовым темпом роста 6,88% до 2030 года.

- По ценовому диапазону средний сегмент составил 50,1% рынка жилой недвижимости Турции в 2024 году, в то время как недвижимость класса люкс, по прогнозам, будет расти с совокупным среднегодовым темпом роста 6,96% до 2030 года.

- По бизнес-модели первичные продажи составили 56,1% рынка жилой недвижимости Турции в 2024 году; вторичные сделки фиксируют наивысший прогнозируемый совокупный среднегодовой темп роста на уровне 7,35% до 2030 года.

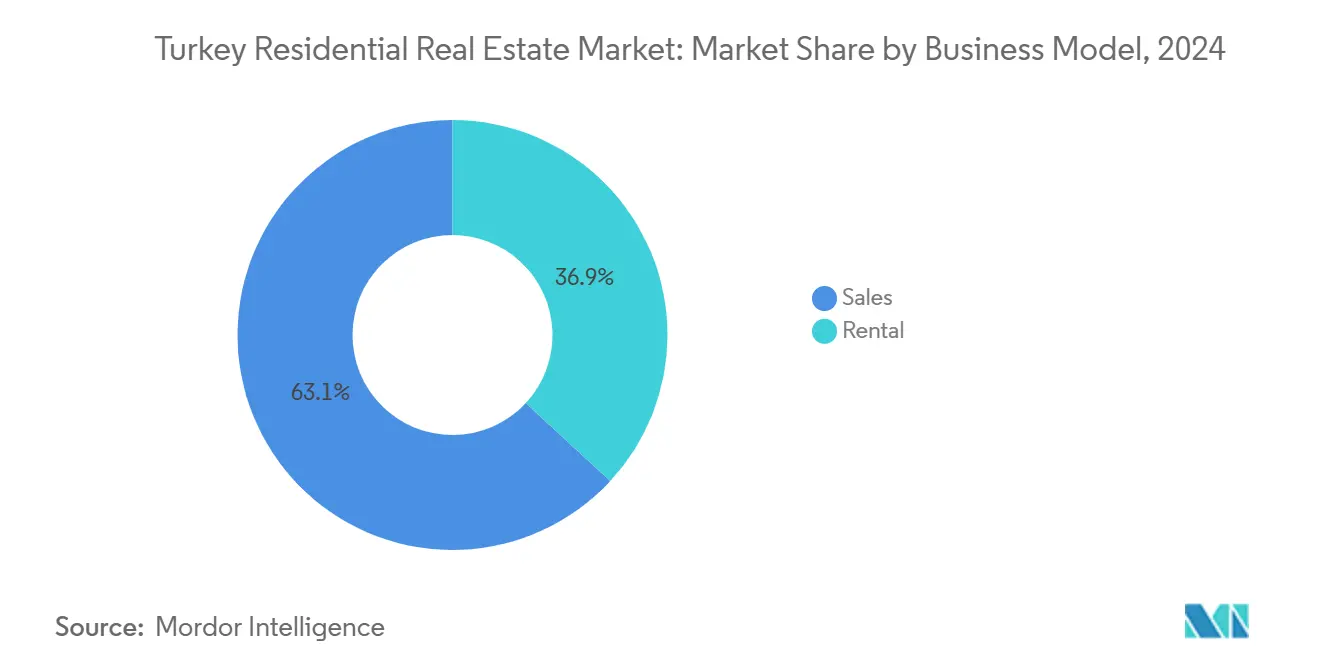

- По способу продажи сделки на право собственности зафиксировали 63,1% доли размера рынка жилой недвижимости Турции в 2024 году; аренда развивается с совокупным среднегодовым темпом роста 7,55% в прогнозном периоде.

- По ключевым городам Стамбул занимал 31,5% рынка жилой недвижимости Турции в 2024 году, тогда как Анталья является самым быстрорастущим городом с совокупным среднегодовым темпом роста 7,68% до 2030 года.

Тенденции и аналитические выводы рынка жилой недвижимости Турции

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Программа городского обновления, заменяющая устаревший жилой фонд | +1.8% | Национальная; центрированная на Стамбуле | Среднесрочная (2-4 года) |

| Конкурентный ипотечный режим после регулирования 2024 года | +1.2% | Национальная; крупные города | Краткосрочная (≤ 2 лет) |

| Быстрая урбанизация и формирование домохозяйств поколения миллениалов | +1.1% | Стамбул, Анкара, Измир | Долгосрочная (≥ 4 лет) |

| Программа получения гражданства за инвестиции | +0.9% | Стамбул, Анталья, прибрежные регионы | Долгосрочная (≥ 4 лет) |

| Стамбульский канал, открывающий новые прибрежные зоны | +0.7% | Стамбул | Долгосрочная (≥ 4 лет) |

| Расширение производственных центров в Анатолии | +0.6% | Центральная и Восточная Анатолия | Среднесрочная (2-4 года) |

| Источник: Mordor Intelligence | |||

Программа городского обновления ('Kentsel Dönüşüm') ускоряет модернизацию жилого фонда

Масштабная инициатива 'Kentsel Dönüşüm' Турции нацелена на замену сейсмически уязвимых строений на здания, соответствующие нормам. Импульс усилился после землетрясений 2023 года, которые причинили ущерб в размере 60 млрд долларов США, из которых 54,9% были связаны с разрушениями жилых зданий. Только стамбульская программа 'Yarısı Bizden' обработала более 106 000 заявок и направила 72 млн долларов США на 213 зданий к 2024 году. Гранты до 48 000 долларов США за единицу создают мультипликативный эффект для сноса и реконструкции, поддерживая стабильные потоки подрядчиков. Системный характер этих субсидий отличает Турцию от стран-аналогов, которые полагаются на органические циклы предложения, обеспечивая многолетний спрос на новые дома. Следовательно, рынок жилой недвижимости Турции выигрывает от предсказуемого потока проектов и повышенного доверия кредиторов.

Конкурентная ипотечная среда возникает несмотря на повышенные политические ставки

Регулятивные изменения, принятые в 2024 году, позволяют банкам устанавливать цены на ипотеку для сертифицированных единиц городской трансформации и экологически сертифицированных единиц ниже базовых кредитных ставок. Ставки по жилищным кредитам снизились до 39,6%, даже несмотря на то, что средние затраты на коммерческие кредиты оставались около 49%. Государственный банк Ziraat Bank служит примером такой сегментации: ипотека составляет 38% его розничного портфеля, однако проблемные кредиты остаются на уровне 0,1%. Льготные каналы финансирования поддерживают доступность для покупателей первого жилья и инвесторов, которые соответствуют стандартам устойчивости. Этот целенаправленный подход смягчает влияние процентных ставок на темпы поглощения и поддерживает объем первичных продаж на рынке жилой недвижимости Турции[1]Центральный банк Турецкой Республики, "Еженедельная денежная и банковская статистика-апрель 2025," Центральный банк Турецкой Республики, tcmb.gov.tr.

Программа получения гражданства за инвестиции расширяет доступ к иностранному капиталу

Порог покупки недвижимости в размере 400 000 долларов США для получения турецкого гражданства продолжает привлекать инвесторов с Ближнего Востока, Северной Африки и Содружества Независимых Государств. Данные по сделкам остаются конфиденциальными, однако цифры земельного реестра показывают устойчивый импульс в районах Стамбула и прибрежных районах Антальи, где доля иностранных покупателей превышает 40% ежемесячных сделок. Постоянство правила в сочетании с упрощенной обработкой документов на проживание обеспечивает политическую определенность, которая поддерживает трансграничный поток сделок. Иностранный капитал часто нацелен на роскошные прибрежные активы, поднимая стоимость за квадратный метр значительно выше национальных средних показателей. Вспомогательные экосистемы услуг-юридические, управление недвижимостью и меблировка-масштабируются параллельно, увеличивая экономический след рынка жилой недвижимости Турции.

Быстрая урбанизация и формирование домохозяйств поколения миллениалов поддерживают основной спрос

Согласно официальным реестрам населения, между 2025 и 2030 годами три крупнейших метрополитена Турции, по прогнозам, добавят более 2 миллионов новых жителей за счет миграции из вторичных городов. Миллениалы-теперь представляющие более трети городских домохозяйств-отдают приоритет близости к общественному транспорту, цифровой связи и энергоэффективности. Застройщики отвечают интегрированными проектами смешанного использования, которые объединяют совместное проживание, розничную торговлю и офисные удобства в транзитно-ориентированных коридорах. Импульс формирования домохозяйств компенсирует инфляционное давление на доступность, поддерживая базовое поглощение на постоянном уровне. В результате рынок жилой недвижимости Турции поддерживает диверсифицированную структуру покупателей, которая смягчает циклическую волатильность.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Волатильность валюты и инфляция, снижающие покупательную способность | -1.4% | Общенациональное | Краткосрочная (≤ 2 лет) |

| Соблюдение требований по сейсмическому риску, повышающее затраты на строительство | -0.8% | Западные сейсмические зоны | Среднесрочная (2-4 года) |

| Рост страховых премий после 2023 года | -0.6% | Сейсмоопасные регионы | Краткосрочная (≤ 2 лет) |

| Отток талантов среднего класса из вторичных городов | -0.5% | Внутренние провинции | Долгосрочная (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Волатильность валюты ограничивает доступность для домохозяйств

Инфляция потребительских цен достигла 42,1% в январе 2025 года, сжимая реальные доходы и снижая медианный порог соответствия ипотеке. Колебания лиры повышают затраты на импортные материалы, заставляя застройщиков пересматривать тендерные цены еженедельно, что размывает видимость ценообразования для покупателей недостроенного жилья. Хотя рост заработной платы частично компенсирует инфляцию, несоответствие задерживает решения о покупке и удлиняет циклы продаж. Застройщики все чаще вводят расширенные планы рассрочки, номинированные в долларах США, чтобы хеджировать валютный риск. До возвращения макроэкономической стабильности неопределенность обменного курса остается сильнейшим тормозом для рынка жилой недвижимости Турции.

Более строгое соблюдение сейсмических требований повышает затраты на строительство

Пересмотренные строительные нормы, введенные после землетрясений 2023 года, требуют более высокой плотности арматуры, обязательных соотношений стен сдвига и сертифицированного низкоуглеродного цемента. Отраслевые оценки устанавливают дополнительную стоимостную нагрузку на уровне 15-20% за квадратный метр. Проникновение страхования также растет, поскольку страховщики требуют тщательных инженерных аудитов перед выдачей полисов, что еще больше увеличивает первоначальные расходы застройщиков. Хотя эти стандарты улучшают жизненную стойкость, они повышают цены входного уровня, ограничивая доступ для покупателей со средними доходами. Компромисс между стоимостью и соответствием, таким образом, сдерживает долгосрочный потенциал роста рынка жилой недвижимости Турции[2]Турецкий институт стандартов, "Спецификация зеленого цемента TS 15000 (редакция 2025)," Турецкий институт стандартов, tse.org.tr.

Сегментный анализ

По типу недвижимости: квартиры закрепляют городскую плотность, в то время как виллы набирают импульс

Квартиры и кондоминиумы составили 70,11% рынка жилой недвижимости Турции в 2024 году, отражая нормы вертикального проживания в метрополитенах с ограниченными земельными ресурсами. Многобашенные проекты внутри зон городской трансформации используют общие фундаменты и модульные фасады для снижения затрат на единицу, обеспечивая стабильное поглощение средним классом. В стамбульском районе Арнавуткёй генеральный план TOKİ на 24 150 единиц воплощает эту модель, основанную на масштабе, согласуя плотность жилья с планируемыми расширениями метро. Размер рынка жилой недвижимости Турции для квартир, по прогнозам, будет расширяться в соответствии с программами обновления городских центров, сохраняя лидерство до 2030 года.

Виллы и частные дома представляют долю 29,89%, но демонстрируют совокупный среднегодовой темп роста 6,88%, самый быстрый среди типов недвижимости. Покупатели ссылаются на спрос на частные сады и домашние офисы-предпочтения, укрепившиеся во время пандемических локдаунов. Премиальные отдельно стоящие проекты в Бодруме и Фетхие торгуются в два-три раза дороже цен городских центров, поддерживаемые аппетитом иностранных покупателей. Хотя ограничения плотности планирования ограничивают массовое развертывание, высокие стоимости поддерживают маржинальность застройщиков. Следовательно, в то время как квартиры закрепляют объем, виллы обеспечивают рычаг диверсификации маржинальности в более широкой отрасли жилой недвижимости Турции.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По ценовому диапазону: единицы среднего сегмента обеспечивают основные объемы, в то время как сегмент люкс растет

Дома среднего сегмента составили 50,12% рынка жилой недвижимости Турции в 2024 году, обусловленные спросом наемных домохозяйств и поддержкой государственной ипотеки. Застройщики упаковывают единицы стоимостью от 120 000 до 220 000 долларов США, балансируя дисциплину затрат с функциями энергоэффективности, которые разблокируют субсидированные процентные ставки. Государственные ваучеры, покрывающие до 40% затрат на модернизацию зданий класса А, дополнительно поощряют зеленые обновления. Размер рынка жилой недвижимости Турции для единиц среднего уровня, таким образом, остается стабилизирующей основой годовых конвейеров предложения.

Недвижимость класса люкс, составляющая 23,11% сделок, растет с совокупным среднегодовым темпом роста 6,96%, поскольку притоки, мотивированные получением гражданства, стимулируют спрос на прибрежную и набережную недвижимость. Премиальные единицы вдоль перспективного Стамбульского канала обеспечивают предпродажи земли с премиями, приближающимися к 25% по сравнению с окружающими районами. Курорты масштаба поместий в Анталье интегрируют брендированные резиденции с гостиничными удобствами, захватывая как доходность от аренды, так и рост капитала. Несмотря на более узкую базу покупателей, надежное долевое финансирование и ценообразование, привязанное к доллару, защищают роскошный уровень от обесценивания лиры, обеспечивая стабильный вклад в рынок жилой недвижимости Турции.

По бизнес-модели: первичные продажи доминируют, но вторичный рынок созревает

Первичные продажи представляли 56,12% рынка жилой недвижимости Турции в 2024 году, поскольку новопостроенные единицы пользуются налоговыми льготами и гарантиями соответствия сейсмическим требованиям. Крупные выпуски от государственных застройщиков сжимают стоимость земли на единицу и позволяют проводить агрессивные рекламные кампании. Многие покупки недостроенного жилья используют прогрессивные графики платежей, привязанные к этапам строительства, сокращая немедленные денежные затраты. Эта финансовая архитектура поддерживает объем даже во время скачков ставок, сохраняя доминирующую роль первичных продаж на рынке жилой недвижимости Турции.

Вторичные сделки, хотя и меньшие на уровне 43,88%, демонстрируют совокупный среднегодовой темп роста 7,35%, поскольку цифровые документы и базы данных оценки улучшают ликвидность. Модернизация железных дорог между Халкалы и Капыкуле, например, подняла цены перепродажи в коридорах Фракии на 5-8% за один год. Инвесторы, ищущие немедленный доход от аренды, тяготеют к существующему фонду в хорошо обслуживаемых районах, сокращая латентность вакансий. Растущие услуги ремонта также добавляют стоимость послепродажного обслуживания, продвигая принятие вторичного рынка в отрасли жилой недвижимости Турции.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По способу продажи: собственность превалирует, в то время как аренда ускоряется

Сделки продажи зафиксировали 63,11% рынка жилой недвижимости Турции в 2024 году, поддерживаемые культурными предпочтениями владения активами как защиты от инфляции. Требование держать правоустанавливающие документы для получения права на гражданство направляет иностранные средства почти исключительно в сделки покупки. Отечественные покупатели также отдают приоритет собственности, финансируя приобретения через расширенные рассрочки, которые отражают клаузулы индексации заработной платы.

Аренда, на уровне 36,89%, развивается с совокупным среднегодовым темпом роста 7,55%, подпитываемая мобильными профессионалами и отложенными покупками первого жилья. Появляются институциональные арендодатели, объединяющие фрагментированные единицы в профессионально управляемые портфели для удовлетворения спроса на долгосрочное и краткосрочное проживание. Высокодоходная краткосрочная аренда в туристических зонах генерирует годовую доходность, превышающую 8%, привлекая капитал в форматы строительства для аренды. Нарратив дохода от аренды обеспечивает контрциклическую опору в рынке жилой недвижимости Турции.

Географический анализ

Превосходство Стамбула на рынке жилой недвижимости Турции основывается на непревзойденном сочетании плотности занятости, модернизации транзита и поддерживаемых государством мегапроектов. Грантовая программа 'Yarısı Bizden' уже направила 72 миллиона долларов США в сейсмическую модернизацию, сигнализируя официальную приверженность безопасной денсификации. Одновременно пересмотры зонирования канального фронта расширяют прибрежные запасы, привлекая как отечественных премиальных покупателей, так и иностранных инвесторов, ищущих пути к гражданству. Следовательно, город сохраняет ликвидность даже во время фаз национального кредитного сжатия, закрепляя общий объем сделок[3]Президентство стратегии и бюджета, "Двенадцатый план развития (2024-2028)," Президентство стратегии и бюджета, sbb.gov.tr.

Восхождение Антальи отражает двойной спрос от мигрантов образа жизни и инвесторов, ориентированных на туризм. Визовая либерализация для граждан Персидского залива и продолжение соглашений об открытом небе укрепляют сезонное количество посетителей, усиливая фундаментальные показатели краткосрочного дохода. Новые марины и модернизация круизных портов продлевают пребывание посетителей, что, в свою очередь, повышает уровень занятости брендированных резиденций. Такие инфраструктурные бусты подчеркивают благотворный цикл, в котором досуговые расходы и поглощение жилья взаимно усиливают друг друга, выдвигая Анталью вперед по сравнению с городами-аналогами на относительной основе роста.

Внутренние производственные центры, такие как Конья и Кайсери, иллюстрируют потенциал рассеивания рынка жилой недвижимости Турции. Государственные пакеты стимулов для экспортно-ориентированных отраслей генерируют притоки квалифицированных рабочих, стимулируя спрос на квартиры среднего уровня рядом с организованными промышленными зонами. Однако исходящая миграция талантов с университетским образованием в сторону Стамбула и прибрежных регионов остается препятствием. Железнодорожные коридоры, связывающие внутренние районы Анатолии с портами Мармары, направлены на смягчение этого расхождения путем сокращения логистического времени, тем самым поддерживая рост заработной платы и, в конечном счете, местный спрос на жилье. Планы регионального развития таким образом стремятся сбалансировать столичный магнетизм с провинциальным подъемом, обеспечивая более широкое участие в расширении рынка.

Конкурентная среда

Конкуренция на рынке жилой недвижимости Турции характеризуется двойной структурой, в которой контролируемые государством застройщики доминируют в крупномасштабных социальных и городских трансформационных проектах, в то время как частные фирмы преследуют нишевые и премиальные возможности. Emlak Konut GYO, поддерживаемая Администрацией жилищного развития (TOKİ), зафиксировала доходы в размере 1 миллиарда долларов США в 2024 году и владеет обширным земельным банком, предназначенным для поэтапных выпусков. Его масштабное преимущество обеспечивает экономически эффективные закупки и благоприятные инфраструктурные связи, вытесняя более мелких конкурентов из торгов на мега-участки.

Частные застройщики, такие как Sinpaş GYO и Sur Yapı, сосредоточиваются на брендированных жилых комплексах образа жизни, которые дифференцируются через интенсивность удобств-интегрированные школы, медицинские клиники и торговые бульвары. Финансовые стратегии поворачиваются к предпродажам, обеспеченным дебиторской задолженностью, индексированной к доллару, смягчая риск обесценивания лиры. Партнерства с зарубежными гостиничными группами вводят гибриды совместно брендированных резиденций-отелей, обеспечивая ценовые премии и международный маркетинговый охват. Эти альянсы иллюстрируют, как дизайнерские и сервисные инновации обеспечивают защищенные ниши в рынке жилой недвижимости Турции.

Устойчивость и принятие технологий формируют следующее поле битвы. Ранние движущиеся силы развертывают BIM-управляемое строительство для сокращения отходов и встраивают датчики умного дома, которые квалифицируют единицы для скидок по зеленой ипотеке. Параллельно PropTech платформы продаж сокращают циклы закрытия через цифровые проверки титулов и виртуальные туры, снижая затраты на привлечение клиентов. Компании, которые встраивают сейсмический мониторинг в системы управления зданиями, получают репутационное преимущество, особенно в трансформационных районах Стамбула. В целом, турецкий рынок вознаграждает фирмы, которые согласуют инженерную строгость с клиентоориентированными удобствами, усиливая умеренную тенденцию концентрации, где пять крупнейших игроков контролируют, по оценкам, 45-50% годовых поставок.

Лидеры отрасли жилой недвижимости Турции

-

Emlak Konut GYO

-

Toplu Konut İdaresi (TOKİ)

-

Sinpaş GYO

-

Sur Yapı

-

Ağaoğlu Şirketler Grubu

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки в отрасли

- Май 2025: Emlak Konut GYO открыла тендеры на сумму 2,8 миллиарда долларов США на жилые участки Дурсункёй, примыкающие к Стамбульскому каналу, сигнализируя о коммерческом запуске жилья на берегу канала.

- Апрель 2025: Центральный банк снизил средние ипотечные ставки до 39,6%, оставив потолки базового кредитования неизменными, поддерживая льготное финансирование для соответствующих проектов.

- Январь 2025: TOKİ провела тендер на 24 150 жилых единиц плюс коммерческие удобства в Арнавуткёе, отметив крупнейшую единую партию новых домов, связанных с коридором канала.

- Октябрь 2024: Стамбульская кампания 'Yarısı Bizden' выплатила 72 миллиона долларов США в виде грантов на сейсмическую модернизацию в 213 строениях, с более чем 106 000 зарегистрированными заявками.

Область охвата отчета по рынку жилой недвижимости Турции

Отчет предоставляет ключевые выводы о турецком рынке жилой недвижимости, и он сосредоточивается на технологических разработках, тенденциях, инициативах, предпринятых правительством в этом секторе, и воздействии COVID-19 на рынок. Он также сосредоточивается на драйверах рынка, ограничениях и т.д. Более того, он анализирует ключевых игроков и конкурентную среду, присутствующую на турецком рынке жилой недвижимости.

Рынок жилой недвижимости в Турции сегментирован по типу (кондоминиумы и квартиры и виллы и частные дома) и ключевым городам (Стамбул, Бурса, Анталья, Фетхие, Бодрум и остальная Турция). Отчет предлагает размер рынка и прогнозы для рынка жилой недвижимости Турции в стоимостном выражении (млрд долларов США) для всех вышеуказанных сегментов.

| Квартиры и кондоминиумы |

| Виллы и частные дома |

| Доступное |

| Средний сегмент |

| Люкс |

| Продажи |

| Аренда |

| Первичный (новостройки) |

| Вторичный (перепродажа существующего жилья) |

| Стамбул |

| Анкара |

| Измир |

| Анталья |

| Остальная Турция |

| По типу недвижимости | Квартиры и кондоминиумы |

| Виллы и частные дома | |

| По ценовому диапазону | Доступное |

| Средний сегмент | |

| Люкс | |

| По бизнес-модели | Продажи |

| Аренда | |

| По способу продажи | Первичный (новостройки) |

| Вторичный (перепродажа существующего жилья) | |

| По ключевым городам | Стамбул |

| Анкара | |

| Измир | |

| Анталья | |

| Остальная Турция |

Ключевые вопросы, на которые даны ответы в отчете

Каков текущий размер рынка жилой недвижимости Турции?

Рынок оценивается в 71,11 миллиарда долларов США в 2025 году и, по прогнозам, вырастет до 90,49 миллиарда долларов США к 2030 году.

Какой тип недвижимости доминирует в сделках в Турции?

Квартиры и кондоминиумы занимают 70,11% сделок 2024 года, отражая приоритеты городской плотности.

Как быстро, как ожидается, будет расти сегмент люкс?

Жилье класса люкс демонстрирует совокупный среднегодовой темп роста 6,96% до 2030 года, поддерживаемый спросом иностранных покупателей и прибрежными разработками.

Почему ипотечные ставки ниже для некоторых проектов несмотря на высокие политические ставки?

Банки предлагают льготное ценообразование для единиц, которые соответствуют критериям городской трансформации или зеленого строительства, поддерживая эффективные ставки жилищных кредитов около 39,6%.

Какой город растет быстрее всего в жилищном отношении?

Анталья лидирует с совокупным среднегодовым темпом роста 7,68% до 2030 года, обусловленным восстановлением туризма и притоками по программе получения гражданства за инвестиции.

Каковы основные риски для роста рынка?

Волатильность валюты, повышенные затраты на соблюдение строительных норм и рост страховых премий являются основными препятствиями, выявленными на прогнозный период.

Последнее обновление страницы: