Размер и доля скандинавского рынка жилой недвижимости

Анализ скандинавского рынка жилой недвижимости от Mordor Intelligence

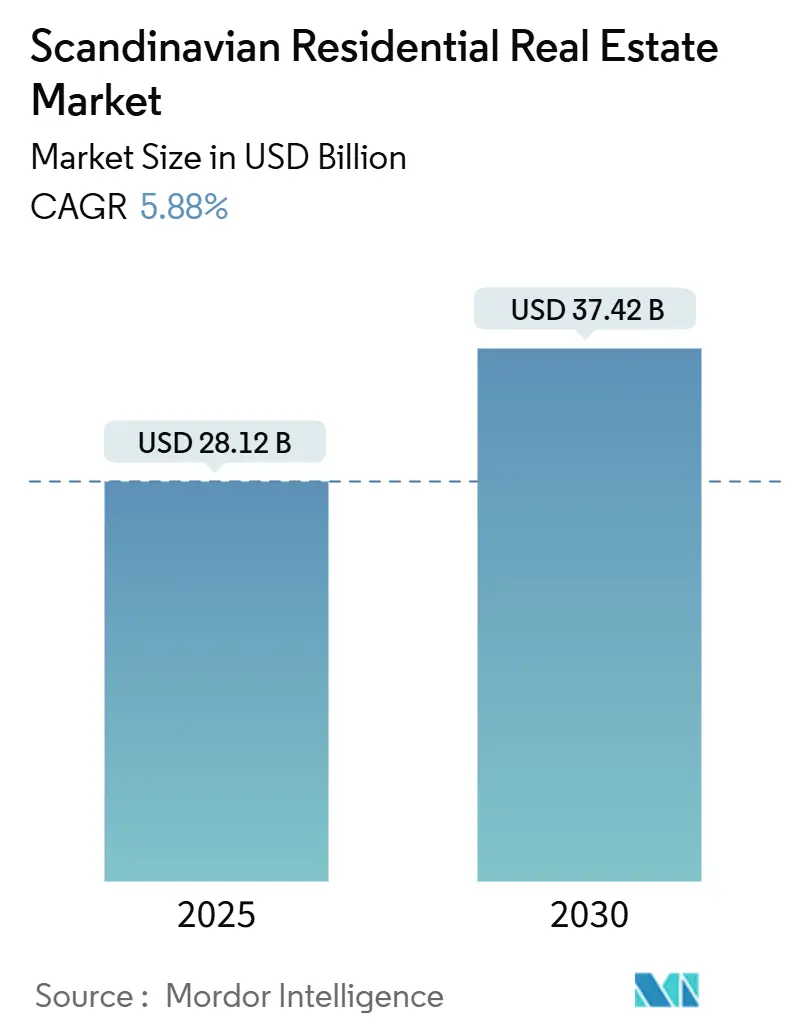

Размер скандинавского рынка жилой недвижимости составляет 28,12 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 37,42 млрд долларов США в 2030 году, что отражает CAGR на уровне 5,88%. Нормализация процентных ставок, приток институционального капитала и демографические сдвиги в сторону аренды поддерживают данную траекторию роста[1]Erik Thedéen, "Monetary Policy Report April 2025," Sveriges Riksbank, riksbank.se. Быстрый цикл снижения ставок в Швеции, стабильный рост цен в Дании на 4,2% в год до 2026 года и более мягкие условия кредитования в Норвегии совместно увеличивают объемы сделок и укрепляют ценовую власть[2]Michael Rasmussen, "Nordea Housing Market Outlook 2025," Nordea, nordea.com. Ограниченное предложение городской земли усиливает спрос на квартиры высокой плотности, в то время как согласованные с ЕС правила экологического строительства ускоряют активность нового строительства по всему скандинавскому рынку жилой недвижимости. Институциональные инвесторы, привлеченные предсказуемыми арендными денежными потоками и ESG-репутацией, теперь рассматривают жилье как основное распределение активов наряду с логистикой и инфраструктурой.

Ключевые выводы отчета

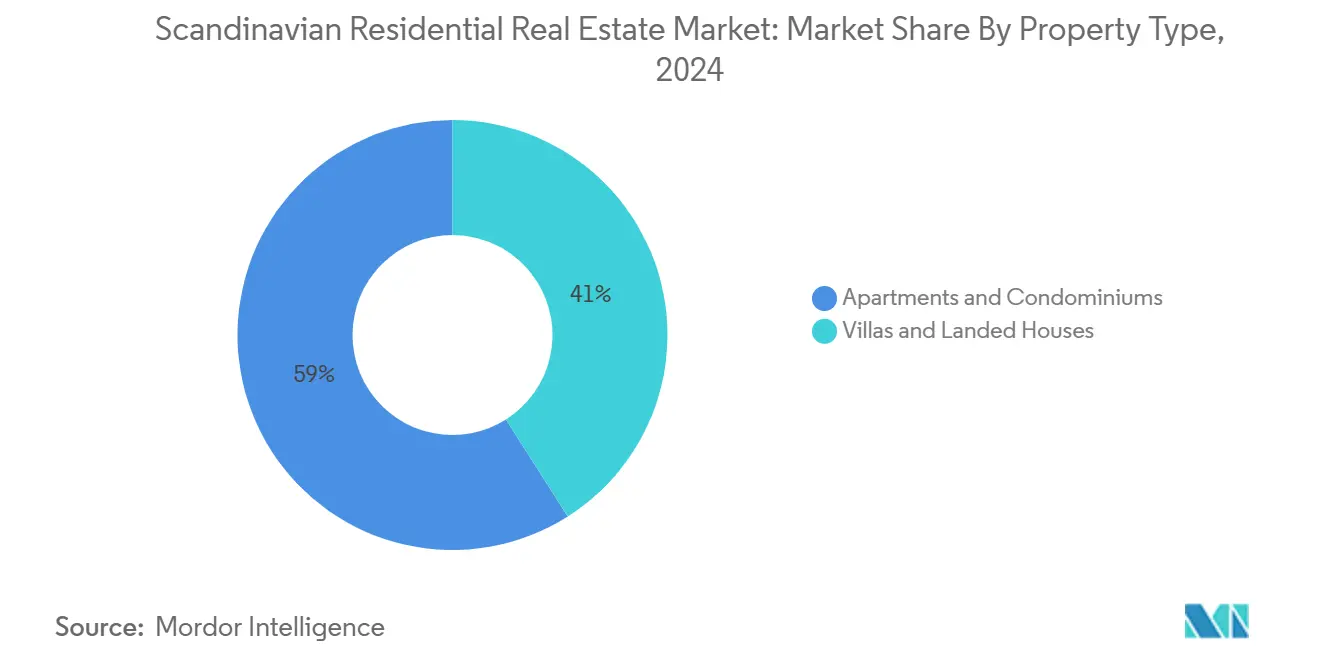

• По типу недвижимости квартиры и кондоминиумы заняли 59% доли размера скандинавского рынка жилой недвижимости в 2024 году и, согласно прогнозам, будут расти с CAGR 6,09% до 2030 года.

• По ценовому диапазону средний сегмент рынка занимал 46% доли размера скандинавского рынка жилой недвижимости в 2024 году; доступный сегмент развивается с CAGR 6,16% до 2030 года.

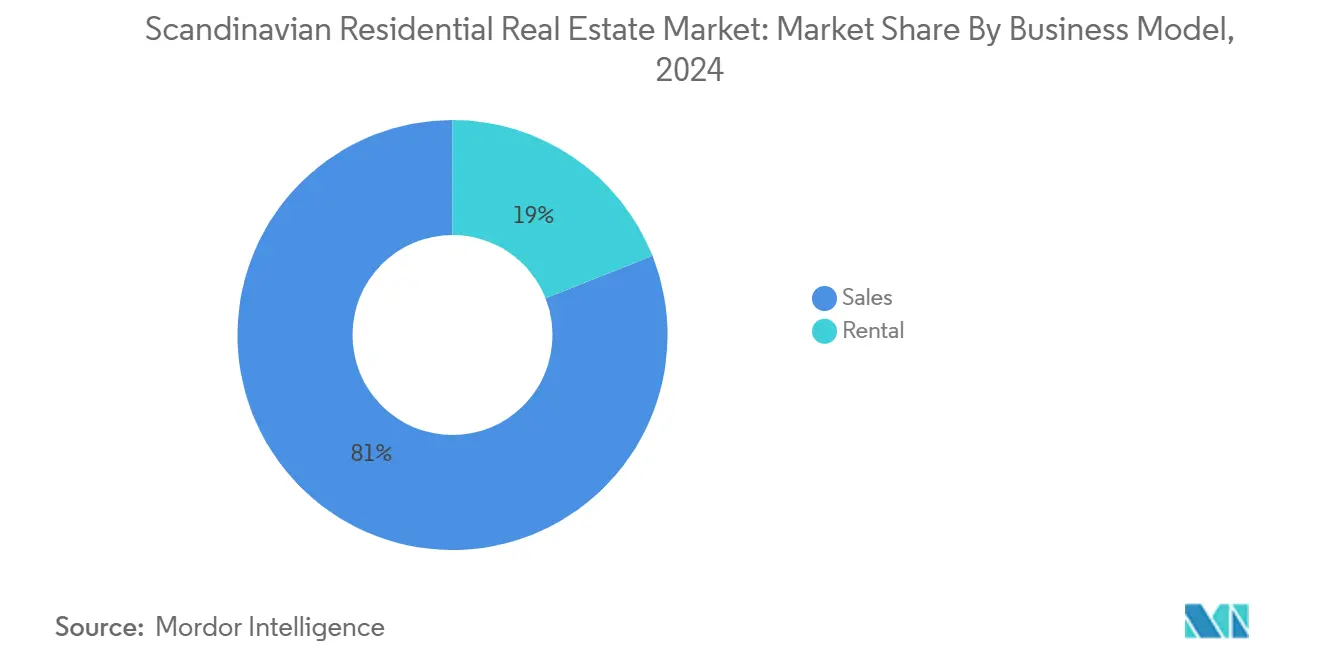

• По бизнес-модели арендное жилье захватило 19% доли скандинавского рынка жилой недвижимости в 2024 году и, согласно прогнозам, будет расширяться с CAGR 6,88% до 2030 года.

• По способу продажи первичные сделки составили 38% доли размера скандинавского рынка жилой недвижимости в 2024 году и будут расти с CAGR 6,94% в период с 2025 по 2030 год.

• По географии Швеция лидировала с 48% доли скандинавского рынка жилой недвижимости в 2024 году, в то время как Дания, согласно прогнозам, будет расширяться с CAGR 7,00% до 2030 года.

Тенденции и аналитика скандинавского рынка жилой недвижимости

Анализ воздействия драйверов

| Драйвер | (~) % воздействия на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Нормализация процентных ставок и ожидаемые снижения | +1.5% | Глобальные, наиболее сильные в Швеции и Норвегии | Краткосрочные (≤ 2 года) |

| Быстрая урбанизация и уменьшение размера домохозяйств | +1.2% | Городские центры Швеции и Дании, переток в Норвегию | Среднесрочные (2-4 года) |

| Приток институционального капитала и расширение REIT | +1.1% | Стокгольм и Копенгаген | Среднесрочные (2-4 года) |

| Стимулы экологического жилья и регулирование EPC | +0.8% | По всему ЕС, раннее внедрение в Дании и Швеции | Долгосрочные (≥ 4 года) |

| Реформы муниципального выделения земли | +0.7% | Национальная политика, исполнение на уровне городов | Долгосрочные (≥ 4 года) |

| Приток трансграничных удаленных работников | +0.6% | Крупные городские центры | Среднесрочные (2-4 года) |

| Источник: Mordor Intelligence | |||

Нормализация процентных ставок и ожидаемые снижения

Ключевая ставка Риксбанка должна снизиться до 2,25% к 2025 году, в то время как Банк Норвегии ориентируется на базовую ставку 3,25%, снижая расходы на обслуживание ипотеки и увеличивая одобрения кредитов. Швеция увидела восстановление инвестиционных объемов на 66% в годовом исчислении до 138,5 млрд шведских крон в 2024 году, при этом жилые активы представляли 28% потока сделок. Датские ипотечные купоны стабилизировались около 3,5%, открывая возможности регионального арбитража для трансграничного капитала. Покупатели жилья впервые уже составляют половину новых норвежских жилищных кредитов после смягчения правил первоначального взноса, сигнализируя о растущем спросе на собственность. Более дешевый кредит также стимулирует институциональные размещения, что является структурным благом для скандинавского рынка жилой недвижимости.

Быстрая урбанизация и уменьшение размера домохозяйств

Концентрация населения и уменьшение размера домохозяйств усиливают спрос на компактные квартиры в Стокгольме, Копенгагене и Осло. Средний размер домохозяйства сокращается, побуждая застройщиков отдавать приоритет микро-единицам, коворкинг-зонам и общим удобствам, которые повышают доходность на квадратный метр, сохраняя при этом доступность. Центральные районы Осло показали 6%-ный рост цен в 2024 году, подчеркивая, как городские ядра командуют премией, несмотря на тенденции гибкой работы. Таким образом, скандинавский рынок жилой недвижимости поворачивается к проектам высокой плотности, которые ограничивают время поездок на работу и предлагают удобство образа жизни. Удаленные работники все еще тяготеют к оживленным районам, укрепляя ценностное предложение центрально расположенных квартир.

Приток институционального капитала и расширение REIT

Жилые размещения теперь занимают третье место в глобальных трансграничных потоках в Европу, подскочив на 10% до 21,63 млрд долларов США во втором полугодии 2024 года. Иностранные инвесторы составили 45% датских жилых сделок в тот же период, привлеченные преимуществами хеджирования кроны и стабильной доходностью. REIT Стокгольма достигли всплесков ликвидности после того, как регулятивные изменения упростили выпуск единиц, позволив розничным инвесторам воспользоваться институциональным андеррайтингом. Пенсионные фонды, стремящиеся к масштабу, поддерживают транспортные средства строительства под аренду, которые обещают предсказуемый доход и соответствие ESG, углубляя пулы капитала для скандинавского рынка жилой недвижимости. Конкуренция менеджеров теперь сосредоточена на послужном списке и оценках устойчивости, а не на рычагах.

Стимулы экологического жилья и регулирование EPC

Дания ограничит операционные выбросы для всего нового жилья на уровне 7,1 кг CO2e/м²/год с июля 2025 года, заставляя переходить к древесине, переработанной стали и возобновляемым источникам энергии на месте. Stockholm Wood City, район из 2000 единиц массивной древесины, иллюстрирует стоимостные и брендинговые преимущества превышения минимальных экологических порогов. Северные кредиторы предлагают скидки по процентным ставкам для проектов с рейтингом EPC, переводя устойчивость в более дешевый капитал. Энергоэффективные активы реализуют арендные премии и более низкий риск вакансии, укрепляя устойчивость денежного потока по всему скандинавскому рынку жилой недвижимости. Застройщики, интегрирующие системы тепловых насосов и платформы умных счетчиков, сообщают о более быстрых предварительных продажах и сниженных затратах жизненного цикла.

Анализ воздействия ограничений

| Ограничение | (~) % воздействия на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая задолженность домохозяйств | -0.9% | Норвегия и Швеция, умеренный эффект в Дании | Краткосрочные (≤ 2 года) |

| Макропруденциальные ограничения кредитования (LTV/DSI) | -0.7% | Все три страны с различной реализацией | Среднесрочные (2-4 года) |

| Нехватка квалифицированной рабочей силы в современном деревянном строительстве | -0.6% | Проекты массивной древесины в Швеции и Дании, переток в Норвегию | Среднесрочные (2-4 года) |

| Стоимость климатической адаптации для прибрежных домов | -0.5% | Прибрежные зоны Дании и Норвегии, ограниченные участки в Швеции | Долгосрочные (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Высокая задолженность домохозяйств

Норвежские домохозяйства выделяют значительную долю располагаемого дохода на ипотеку, при этом 14,5% испытывали острое напряжение во время скачка ставок 2023 года[3]José Manuel Campa, "ESRB Warning on Vulnerabilities in Residential Real Estate Sectors," European Systemic Risk Board, esrb.europa.eu. Швеция и Дания также сталкиваются с повышенными коэффициентами долга к доходу, вызывая предупреждения Европейского совета по системным рискам об экспозиции переменных ставок. Высокие рычаги сдерживают активность модернизации и снижают спекулятивный спрос по всему скандинавскому рынку жилой недвижимости. Молодые покупатели, жонглирующие студенческими кредитами и растущими расходами на жизнь, откладывают владение, поддерживая арендный спрос, но обрезая импульс продаж. Банки отвечают более жестким андеррайтингом, сохраняя коэффициенты качества активов за счет роста кредитного портфеля.

Макропруденциальные ограничения кредитования (LTV/DSI)

Регуляторы поддерживают потолки LTV и вводят ограничения на обслуживание долга для сдерживания системного риска, тем самым ограничивая рычаги, доступные покупателям жилья впервые. Сокращение первоначального взноса в Норвегии до 10% облегчает вход, но общая заемная способность остается ограниченной правилами DSI, особенно в дорогих районах Осло. Покупатели в Стокгольме сталкиваются с аналогичными стенами доступности, поскольку банки проводят стресс-тестирование кредитов с буферами процентных ставок значительно выше преобладающих купонов. Хотя эти политики укрепляют финансовую стабильность, они замедляют оборот и умеряют эскалацию цен в скандинавском рынке жилой недвижимости. Застройщики поворачиваются к арендным и коливинговым предложениям для монетизации спроса, отодвинутого кредитными ограничениями.

Сегментный анализ

По типу недвижимости: квартиры стимулируют городскую плотность

Квартиры и кондоминиумы обеспечили 59% доли скандинавского рынка жилой недвижимости в 2024 году и регистрируют самый быстрый CAGR 6,09% до 2030 года. Виллы занимают оставшиеся 41%, привлекая семьи, предпочитающие частное открытое пространство в пригородных поясах. Высокие затраты на землю, ограничения зонирования и модульные системы массивной древесины дают квартирам превосходную экономику строительства, поддерживая устойчивое превосходство в скандинавском рынке жилой недвижимости.

Stockholm Wood City с 2000 единицами иллюстрирует, как встроенные коворкинги, зарядка электромобилей и углеродно-нейтральные учетные данные разблокируют премии среди экологически сознательных горожан[4]Karin Comstedt Webb, "Stockholm Wood City: Sustainability Brief 2025," Atrium Ljungberg, atriumljungberg.se. Застройщики также эксплуатируют бонусы плотности, предлагаемые муниципалитетами для интеграции узлов общественного транспорта и подиумов смешанного использования. Энергосберегающие тепловые сети сокращают эксплуатационные счета, укрепляя стабильность заполняемости для институциональных арендодателей и поддерживая вклад сегмента в размер скандинавского рынка жилой недвижимости.

По ценовому диапазону: доминирование среднего сегмента сталкивается с давлением доступного жилья

Дома среднего сегмента представляли 46% размера скандинавского рынка жилой недвижимости в 2024 году, балансируя качество и стоимость для домохозяйств с двойным доходом. Тем не менее, поддерживаемые политикой доступные активы расширяются с CAGR 6,16%, при поддержке муниципальных аукционов по выделению земли и благоприятных освобождений от НДС.

Датские схемы, разрешающие ипотеку с разделенным капиталом, расширили базу покупателей, создавая попутный ветер для доступных строителей и кооперативных жилищных ассоциаций. Роскошная недвижимость остается нишевой, борясь с меньшим пулом спроса и более высокими налогами на прирост капитала. Средний сегмент должен поэтому дифференцироваться через пакеты умного дома и гибкие планировки для сохранения доли кошелька в все более конкурентном скандинавском рынке жилой недвижимости.

По бизнес-модели: всплеск аренды изменяет модели владения

Арендное жилье занимало 19% доли скандинавского рынка жилой недвижимости в 2024 году, но ускоряется с лидирующим в секторе CAGR 6,88%, движимое мобильными профессионалами и строгими кредитными правилами. Торговые сделки растут более умеренно, поскольку доступность владения ослабевает.

Институциональные фонды поддерживают специально построенные арендные платформы, предлагающие услуги гостиничного уровня, групповую широкополосную связь и общественные приложения, которые повышают удержание. Арендная плата в Копенгагене выросла на 5-7% в 2024 году на фоне недостаточного предложения, смягчая доходность инвесторов по сравнению со спредами облигаций. Таким образом, арендный бум изменяет ожидания денежного потока и модели размещения активов по всему скандинавскому рынку жилой недвижимости.

По способу продажи: первичный рынок лидирует в новом строительстве

Первичные продажи захватили 38% размера скандинавского рынка жилой недвижимости в 2024 году и, согласно прогнозам, будут расширяться с CAGR 6,94%, поддерживаемые отложенным спросом на энергоэффективные запасы. Вторичные сделки, хотя и больше на 62%, сталкиваются со стареющими активами, которые часто требуют дорогостоящих модернизаций для соответствия порогам EPC.

Застройщики используют модульную древесину, BIM и фотовольтаические массивы на месте для сокращения воплощенного углерода и укорочения циклов поставки, тем самым обеспечивая скидки по зеленым кредитам и более быстрые темпы поглощения. Покупатели ценят настраиваемые интерьеры и проводку, готовую к будущему, подтверждая премии, которые поднимают валовые маржи разработки в скандинавском рынке жилой недвижимости.

Географический анализ

Швеция заняла 48% стоимости скандинавского рынка жилой недвижимости в 2024 году, поддерживаемая бумом рабочих мест, связанных с технологиями в Стокгольме, и знаковыми городскими деревянными схемами, такими как Stockholm Wood City. Жилые инвестиции достигли 138,5 млрд шведских крон в 2024 году, восстановление на 66%, которое сигнализирует о повторно ликвидных рынках капитала и расширяющемся размере скандинавского рынка жилой недвижимости. Снижения ставок и сбалансированная жилищная политика поддерживают спрос как в секторе владения, так и в арендном секторе, в то время как стимулы EPC вознаграждают зелено-ориентированных застройщиков.

Дания является самым быстрорастущим сегментом скандинавского рынка жилой недвижимости с CAGR 7,00% до 2030 года, закрепленным 61%-ной долей транзакций Копенгагена и 45%-ным проникновением иностранного капитала. Цены на жилье прогнозируются к росту на 4,2% в 2025 году и 4,0% в 2026 году на фоне напряженных рынков труда и роста заработной платы, превышающего инфляцию. Ограничения выбросов, вступающие в силу с июля 2025 года, усиливают спрос на жилье нового поколения с низким содержанием углерода, укрепляя регулятивное лидерство Дании и поддерживая дальнейшее расширение размера скандинавского рынка жилой недвижимости.

Норвегия сохраняет значимую позицию, несмотря на препятствия задолженности и нехватку строительной земли рядом с метрополитенами у фьордов. Правительственное смягчение первоначального взноса до 10% с января 2025 года расширяет доступ, в то время как снижения базовых ставок облегчают расходы на обслуживание, подталкивая скрытый спрос к действию. Престижные районы Осло предсказывают 6%-ное повышение цен в 2024 году, поскольку слабость валюты соблазняет зарубежных покупателей, а стимулы зеленого строительства привлекают институциональных партнеров. Избыточная возобновляемая энергия страны поддерживает высокоэффективное жилье, дифференцируя Норвегию в рамках более широкого скандинавского рынка жилой недвижимости.

Конкурентная среда

Скандинавский рынок жилой недвижимости умеренно фрагментирован. Fastighets AB Balder управляет активами на сумму 216,9 млрд шведских крон, поддерживая потолок чистого долга к активам на уровне 50% для защиты кредитных метрик. Heimstaden Bostad контролирует 71 838 домов с арендным доходом 2,3 млрд шведских крон и заполняемостью >97%, иллюстрируя масштаб, который институциональные арендодатели теперь приносят на скандинавский рынок жилой недвижимости. Skanska адаптирует свой пайплайн, приоритизируя энергоэффективные постройки после записи выручки в 42,8 млрд шведских крон в третьем квартале 2024 года, несмотря на более мягкие предварительные продажи кондо.

PropTech-челленджеры множатся. Базирующаяся в Осло компания Findable привлекла 9 млн евро для автоматизации соответствия документов по 2 млн файлов недвижимости, сигнализируя, что снижение OPEX на основе данных является новым конкурентным рычагом. Bane NOR Eiendom объединилась с Telescope для встраивания ИИ-скоринга рисков по всему своему портфолио, сочетая отчетность по устойчивости с панелями управления активами. Такие партнерства интенсифицируют цифровую гонку вооружений, заставляя действующих лиц в скандинавском рынке жилой недвижимости интегрировать датчики, IoT и аналитику или рисковать устареванием.

Институциональная консолидация продолжается в строительстве под аренду, где пенсионный и страховой капитал стремится к платформенному масштабу для сбора устойчивых денежных потоков. Приобретение KLP Eiendom компании Ulven Boligutleie расширяет ее норвежскую арендную опору, в то время как обязательство Brookfield в размере 95 млрд шведских крон в шведскую инфраструктуру дата-центров может стимулировать сопутствующий жилищный спрос для персонала технологического сектора. В целом, дифференциация возможностей зависит от силы баланса, ESG-учетных данных и принятия операционных технологий в скандинавском рынке жилой недвижимости.

Лидеры отрасли скандинавской жилой недвижимости

-

Riksbyggen

-

Fastighets AB Balder

-

Danish Homes

-

Dades AS

-

Veidekke ASA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в отрасли

- Июнь 2025: Brookfield Asset Management планирует инвестиции в размере 95 млрд шведских крон в шведскую ИИ-инфраструктуру, потенциально поднимая региональный жилищный спрос.

- Март 2025: Scandinavian Astor Group AB выпускает 125 млн шведских крон новых акций для финансирования приобретений после 329%-ного роста выручки в четвертом квартале 2024 года.

- Март 2025: Findable обеспечивает 9 млн евро серии A для расширения своей ИИ-платформы управления недвижимостью.

- Февраль 2025: KLP Eiendom приобретает Ulven Boligutleie, увеличивая норвежскую арендную экспозицию.

Область охвата отчета по скандинавскому рынку жилой недвижимости

Полная оценка рынка жилой недвижимости в скандинавских странах включает оценку экономики, обзор рынка, оценку размера рынка для ключевых сегментов и появляющиеся тенденции в сегментах рынка в отчете. Отчет проливает свет на рыночные тенденции, такие как факторы роста, ограничения и возможности в этом секторе. Конкурентная среда рынка жилой недвижимости в скандинавских странах изображена через профили активных ключевых игроков.

Рынок жилой недвижимости в скандинавских странах сегментирован по типу (виллы и домовладения, квартиры и кондоминиумы) и по странам (Норвегия, Швеция, Дания и другие скандинавские страны). Отчет предлагает размер рынка и прогнозы в стоимостях (млрд долларов США) для всех вышеуказанных сегментов.

| Квартиры и кондоминиумы |

| Виллы и домовладения |

| Доступное |

| Средний сегмент |

| Люкс |

| Продажи |

| Аренда |

| Первичный (новостройки) |

| Вторичный (перепродажа существующего жилья) |

| Норвегия |

| Швеция |

| Дания |

| По типу недвижимости | Квартиры и кондоминиумы |

| Виллы и домовладения | |

| По ценовому диапазону | Доступное |

| Средний сегмент | |

| Люкс | |

| По бизнес-модели | Продажи |

| Аренда | |

| По способу продажи | Первичный (новостройки) |

| Вторичный (перепродажа существующего жилья) | |

| По странам | Норвегия |

| Швеция | |

| Дания |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер скандинавского рынка жилой недвижимости?

Рынок оценивается в 28,12 млрд долларов США в 2025 году и прогнозируется достичь 37,42 млрд долларов США к 2030 году.

Какая страна лидирует по доле рынка?

Швеция занимает 48% рыночной стоимости, поддерживаемая технологической экономикой Стокгольма и крупномасштабными деревянными проектами.

Как зелено-строительные регулирования влияют на стоимость разработки?

Ограничение CO₂ в Дании в 2025 году и более широкие правила EPC поощряют использование массивной древесины и возобновляемой энергии, повышая первоначальные затраты, но разблокируя финансовые скидки и премиальное ценообразование.

Какой тип недвижимости предлагает лучший outlook роста?

Квартиры и кондоминиумы показывают самый сильный CAGR 6,09%, движимые урбанизацией и эффективным использованием земли.

Последнее обновление страницы:

.webp)