Размер и доля рынка управления объектами Катара

Анализ рынка управления объектами Катара от Mordor Intelligence

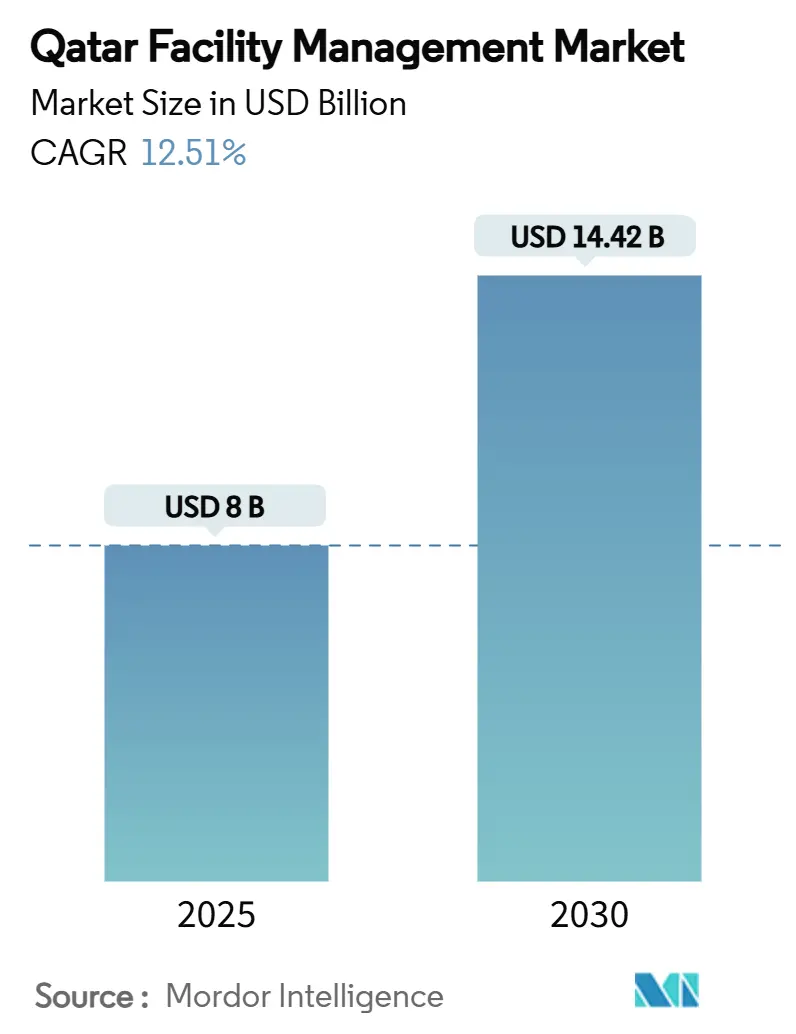

Размер рынка управления объектами Катара составляет 8 миллиардов долл. США в 2025 году и, согласно прогнозам, достигнет 14,42 миллиардов долл. США в 2030 году, что соответствует среднегодовому темпу роста 12,51%. Быстрый рост основан на переходе правительства от активов, готовых к турниру, к диверсифицированному городскому развитию, обязательном внедрении платформ умных городов и усилении регулятивного внимания к энергоэффективности. Спрос дополнительно возрастает по мере того, как строительство дата-центров, расширение больниц и проекты смешанной недвижимости требуют технически сложного обслуживания. Поставщики, объединяющие анализ данных с механическими, электрическими и водопроводными (MEP) экспертизами, получают долгосрочные контракты, основанные на результатах. Между тем, правила катаризации и кодексы зеленого строительства повышают барьеры для входа и способствуют консолидации на рынке управления объектами Катара.

Ключевые выводы отчета

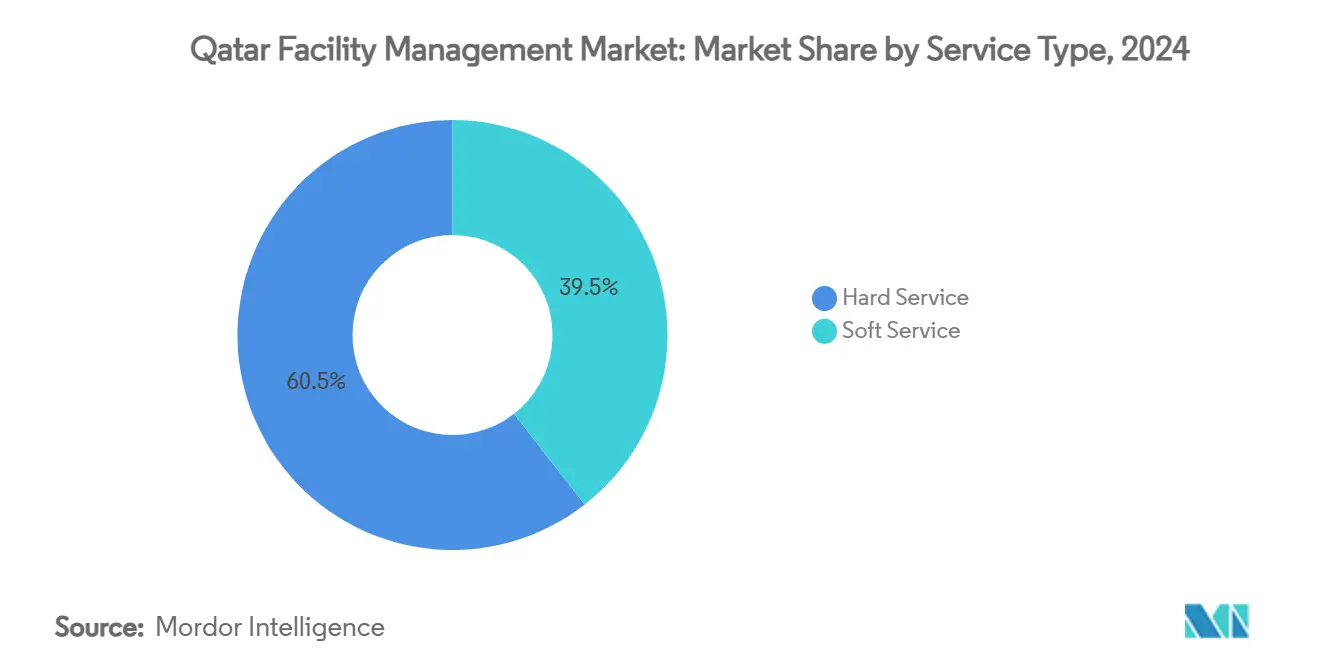

- По типу услуг жесткие услуги лидировали с 59,47% доли рынка управления объектами Катара в 2024 году, в то время как мягкие услуги развиваются со среднегодовым темпом роста 12,59% до 2030 года.

- По типу предложения аутсорсинговая модель составила 63,43% размера рынка управления объектами Катара в 2024 году и расширяется со среднегодовым темпом роста 12,83% до 2030 года.

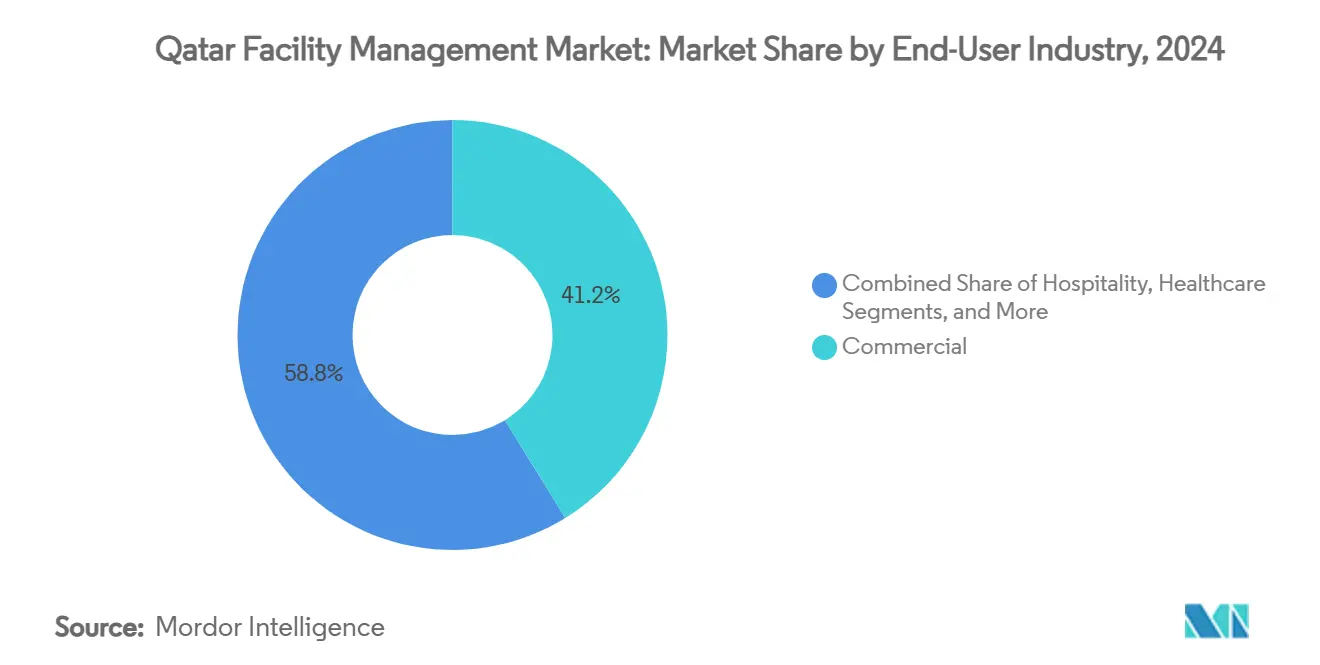

- По отрасли конечного пользователя коммерческие объекты захватили 41,21% доли доходов в 2024 году; промышленные и технологические объекты фиксируют самый высокий прогнозируемый среднегодовой темп роста на уровне 12,79% до 2030 года.

Тенденции и аналитика рынка управления объектами Катара

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая применимость | Временные рамки воздействия |

|---|---|---|---|

| Использование инфраструктуры после Чемпионата мира | +2.1% | Доха, Лусаил, Аль-Райян | Среднесрочный период (2-4 года) |

| Технологические инновации и развертывание умного города | +1.8% | Город Лусаил, Энергетический город Катар | Долгосрочный период (≥ 4 лет) |

| Регулятивная эволюция и изменение рынка труда | +1.4% | По всей стране | Среднесрочный период (2-4 года) |

| Мандаты устойчивости и энергоэффективности | +1.6% | По всей стране, обязательно для государственных проектов | Долгосрочный период (≥ 4 лет) |

| Рост гиперскейл дата-центров | +1.3% | Научно-технологический парк Катара | Среднесрочный период (2-4 года) |

| Зеленое финансирование и связанное с устойчивостью управление объектами | +0.9% | По всей стране, в соответствии с Национальным видением 2030 | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Реконструкция восьми стадионов чемпионата мира ФИФА в многоцелевые объекты создала повторяющийся поток специализированных эксплуатационных контрактов. Управляющие объектами теперь отвечают за сложные системы автоматизации зданий, которые управляют освещением, охлаждением и аналитикой потоков людей. Модели доходов мигрируют от единовременного обслуживания к соглашениям, привязанным к производительности, которые включают цели энергосбережения. Многоцелевое планирование концертов, конференций и спортивных мероприятий увеличило часы занятости, увеличив циклы профилактического обслуживания. Результатом является устойчивый, локализованный толчок к рынку управления объектами Катара. [1]Qatar Football Association, "Exciting Host Cities," assets.the-afc.com

Технологические инновации и интеграция умного города

Цифровая платформа Tasmu объединяет 37 услуг-включая транспорт, логистику и здравоохранение-передавая данные в реальном времени в системы управления зданиями. Управляющие объектами развертывают IoT-датчики на чиллерах, лифтах и противопожарном оборудовании, обеспечивая прогнозное обслуживание, которое сокращает время простоя оборудования до 25%. Аналитика безопасности на основе ИИ дополнительно расширяет сферу услуг от механического обслуживания до безопасности жильцов. Конкурентное преимущество теперь заключается в сертифицированных командах анализа данных, а не в традиционных соотношениях рабочей силы, направляя закупки к высокоценным, технологически оснащенным контрактам, которые поддерживают рынок управления объектами Катара. [2]Government of Qatar, "Economy," imo.gov.qa

Регулятивная эволюция и трансформация рынка труда

Закон о катаризации № 12 от 2024 года обязывает частных работодателей отдавать приоритет гражданам при найме и обучении, заставляя поставщиков перестраивать кадровые потоки. Расходы на соблюдение требований растут, поскольку работодатели финансируют структурированные стажировки, медицинское страхование и программы цифрового повышения квалификации. Поставщики с аккредитованными учебными центрами получают преференции при участии в торгах по правительственным проектам, защищая доходы, несмотря на более высокую заработную плату. Штрафы за несоблюдение могут достигать 500 000 катарских риалов (137 588,18 долл. США) за нарушение, делая управление персоналом основным дифференциатором на рынке управления объектами Катара.

Императивы устойчивости и энергоэффективности

Обязательные стандарты GSAS и Qatar Building Standards устанавливают строгие критерии, охватывающие эффективность HVAC, переработку воды и показатели качества внутреннего воздуха. Управляющие объектами должны документировать годовые планы сокращения выбросов углерода для продления контрактов государственного сектора. Возможности модернизации растут, поскольку старые активы стремятся соответствовать цели сокращения выбросов парниковых газов на 25%, установленной на 2030 год, формируя адресуемый сегмент модернизации на 2,6 миллиарда долл. США. Поставщики, использующие цифровые двойники и энергетические аудиты, требуют премиальных сборов, продвигая рынок управления объектами Катара к моделям обслуживания, основанным на ценности. [3]Public Works Authority, "Ashghal Certification Program," ashghal.gov.qa

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая применимость | Временные рамки воздействия |

|---|---|---|---|

| Конкурентное ценовое давление | -1.2% | По всей стране | Краткосрочный период (≤ 2 лет) |

| Нехватка квалифицированных кадров | -1.5% | По всей стране, сконцентрировано в технических ролях | Среднесрочный период (2-4 года) |

| Длительные циклы платежей по государственным контрактам | -0.8% | Государственные проекты | Краткосрочный период (≤ 2 лет) |

| Ограничения резидентности данных и кибербезопасности | -0.6% | По всей стране | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Нехватка квалифицированных кадров

Инженерные, кибербезопасные и ИИ-роли остаются недостаточно обеспеченными, поскольку строительный бум опережает местные тренировочные мощности. Спрос на дополнительные 20 000 специалистов к 2030 году увеличивает фонд заработной платы и угрожает качеству услуг. Схема развития поставщиков Tawteen субсидирует профессиональные программы, однако пропускная способность сертификации отстает от расширения рынка. Международные специалисты сталкиваются с квотами на визы, ограничивая варианты экстренного кадрового обеспечения. Дефицит талантов, следовательно, подавляет достижимый рост на рынке управления объектами Катара

Конкурентное ценовое давление

Государственные тендеры составляют более 55% доходов сектора, но вознаграждают самую низкую заявку по контрактам фиксированной цены. Между тем, затраты на строительные материалы широко колеблются-экономические и регулятивные факторы объясняют 41% колебаний цен-делая прогнозы затрат неопределенными. Малые и средние поставщики принимают крайне узкие маржи, чтобы остаться в списках предпочтительных поставщиков, подрывая прибыльность и останавливая реинвестиции в цифровые инструменты, необходимые для предоставления услуг нового поколения.

Сегментный анализ

По типу услуг: жесткие услуги закрепляют техническую сложность

Жесткие услуги захватили 59,47% доли рынка управления объектами Катара в 2024 году, поддерживаемые обширной MEP и противопожарной инфраструктурой страны. Активоемкие объекты-станции метро, дата-центры и больницы-требуют круглосуточного мониторинга, стимулируя премиальные контракты на обслуживание. Мягкие услуги, хотя и начинающие с меньшего размера, прогнозируются к росту на 12,59% ежегодно на основе гигиены, консьерж-услуг и улучшений ландшафтного дизайна в гостиничных и розничных объектах.

Цифровая конвергенция размывает границы: проекты управления водными ресурсами в Образовательном городе объединяют гидравлическую инженерию с облачной аналитикой, демонстрируя, как экспертиза жестких услуг теперь включает программный надзор. Одновременно протоколы зеленой уборки повышают сложность мягких услуг, требуя сертифицированных химикатов и отслеживания расходных материалов с поддержкой IoT. Вместе эти сдвиги увеличивают интегрированные закупки услуг, закрепляя актуальность компетенций жестких услуг в основе рынка управления объектами Катара.

По типу предложения: аутсорсинг ускоряет специализацию

С 63,43% доходов 2024 года аутсорсинговые модели доминируют, поскольку клиенты ищут масштаб, соответствие требованиям и гарантии энергосбережения, недоступные в фрагментированных внутренних подразделениях. Аутсорсинговая категория также показывает самый высокий среднегодовой темп роста 12,83%, поскольку многонациональные компании настаивают на единых интегрированных контрактах с единым счетом. Внутренние команды остаются обычными на чувствительных к безопасности нефтегазовых объектах, но все больше концентрируются на надзорных ролях, делегируя техническое выполнение.

Объединенные и интегрированные подтипы управления объектами ведут спрос на аутсорсинг, объединяя HVAC, уборку, кейтеринг и безопасность под общими КПЭ. Эти структуры снижают риски клиентов против регулятивного несоответствия, позволяя поставщикам перекрестно обучать персонал и использовать общие цифровые платформы. Следовательно, аутсорсинг расширит свое доминирование, дополнительно консолидируя рынок управления объектами Катара.

По отрасли конечного пользователя: коммерческая гегемония встречает промышленный импульс

Коммерческие объекты сгенерировали 41,21% доходов от услуг в 2024 году, отражая кластерные офисные башни Дохи, торговые центры и районы смешанного использования. Императивы опыта арендаторов стимулируют технологически оснащенные консьерж-услуги и функции мониторинга внутреннего воздуха, укрепляя коммерческое превосходство. Тем не менее, промышленные и технологические объекты показывают самый быстрый среднегодовой темп роста 12,79%, поскольку Рас-Лаффан и Месаид расширяют нефтехимическое и водородное производство.

Здравоохранение составляет третий высокорастущий карман: 48 новых объектов в рамках национального генерального плана требуют строгого контроля инфекций, управления отходами и компетенций машинного зала. Требования гостеприимства остаются циклическими, но значительными, поскольку 46 000 гостиничных номеров переходят от занятости, ориентированной на события, к круглогодичным туристическим играм. Этот многомерный профиль спроса усиливает потребности в специализации на рынке управления объектами Катара.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Доха и прилегающие муниципалитеты составляют более 70% расходов на услуги, где доминирует размер рынка управления объектами Катара, распределенный между коммерческими коридорами Западного залива, Лусаила и Аль-Райяна. Стоимость контрактов масштабируется с плотностью небоскребов, в то время как связь с метро сжимает SLA времени отклика до менее 30 минут.

В северо-южном промышленном поясе газоперерабатывающие и нижнепоточные заводы диктуют программы целостности активов, соответствующие глобальным нефтехимическим эталонам. Классификации опасных зон сегмента усложняют рутинное обслуживание, обеспечивая более высокие доходы от сборов. По мере продвижения расширения Северного месторождения размер рынка управления объектами Катара для промышленных кластеров готов превысить 2,1 миллиарда долл. США к 2030 году.

Развивающиеся технологические хабы Научно-технологический парк Катара и Энергетический город Катар-формируют третью географию. Гиперскейл дата-центры и R&D лаборатории там требуют избыточности N+1, повышенных стандартов пожаротушения и круглосуточного соответствия кибербезопасности. Эти микрорынки вознаграждают фирмы с сертификатами Tier III и ISO 27001, добавляя премиальный слой к рынку управления объектами Катара.

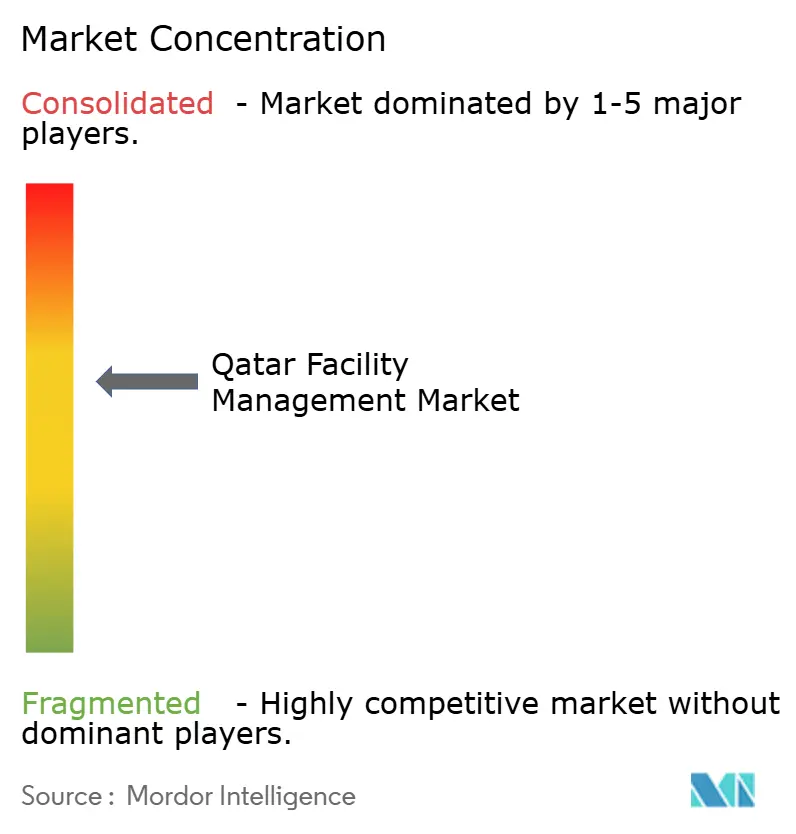

Конкурентный ландшафт

Умеренная фрагментация сохраняется, при этом пять лучших операторов контролируют примерно 35% доходов. Mannai Corporation расширяет набор управления объектами с высокой IoT после приобретения регионального системного интегратора, повышая барьеры выхода для мелких поставщиков. G4S Qatar развертывает наблюдение с поддержкой ИИ, вплетенное в управление доступом к объектам, получая долгосрочные контракты энергетического сектора. Mosanada дифференцируется через аккредитованные GSAS команды энергетического аудита, открывая возможности модернизации в общественных зданиях.

Фирмы среднего уровня группируются вокруг ниш мягких услуг, но сталкиваются с недостатками масштаба, поскольку тендеры объединенных услуг требуют систем соответствия корпоративного уровня. Зарубежные участники, привлеченные двузначным ростом, часто партнерствуют с местными совместными предприятиями для навигации по квотам катаризации и мандатам хостинга данных. Капитальные затраты теперь текут непропорционально в цифровые платформы, обостряя разрыв между технологически зрелыми действующими лицами и унаследованными трудоемкими поставщиками на рынке управления объектами Катара.

Инновации в белом пространстве лежат в прогнозной аналитике обслуживания, отчетности ESG и приложениях опыта рабочего места. Поставщики, соединяющие эти возможности, вероятно, захватят рост выше рынка, укрепляя постепенный сдвиг от выполнения специальных задач к ориентированному на результат управлению объектами в отрасли управления объектами Катара.

Лидеры отрасли управления объектами Катара

-

Mannai Corporation QPSC

-

G4S Qatar WLL

-

Elegancia Facility Management (Estithmar Holdings QPSC)

-

Mosanda Facilities Management Services

-

Cayan Facility Management

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Апрель 2025: Techno Q сообщила о доходах 211,2 миллиона катарских риалов (58,12 миллиона долл. США) и прибыли 21,4 миллиона катарских риалов (5,89 миллиона долл. США) за 2024 год, запустила бизнес-подразделение ИТ, сфокусированное на кибербезопасности, и вновь открыла свой офис в Омане.

- Март 2025: Управление общественных работ одобрило инфраструктурную программу на 81 миллиард катарских риалов на 2025-2029 годы, делая акцент на транспортных коридорах и зеленых дренажных системах.

- Январь 2025: Катар принял Закон о катаризации № 12 от 2024 года, предписывающий приоритетный наем и обучение граждан в ролях частного сектора.

Область отчета по рынку управления объектами Катара

Катарский рынок управления объектами определяется на основе доходов, полученных от услуг, используемых в различных приложениях конечных пользователей по всей стране. Управление объектами ограничивает множество дисциплин для обеспечения функциональности, комфорта, безопасности и эффективности любого здания путем интеграции людей, места, процесса и технологии. Жесткие услуги включают физические и структурные услуги, такие как системы пожарной сигнализации и лифты, среди прочих. Мягкие услуги включают уборку, ландшафтный дизайн, безопасность и аналогичные услуги человеческого происхождения, предоставляя решения отраслям конечных пользователей.

Рынок управления объектами Катара сегментирован по типу услуг (жесткие услуги [управление активами, услуги MEP и HVAC, противопожарные системы и безопасность, и другие жесткие услуги управления объектами] и мягкие услуги [офисная поддержка и безопасность, услуги уборки, услуги кейтеринга и другие мягкие услуги управления объектами]), типу предложения (внутренние и аутсорсинговые [одиночное управление объектами, объединенное управление объектами и интегрированное управление объектами]), и по конечному пользователю (коммерческий, гостиничный, институциональный и общественная инфраструктура, здравоохранение, промышленный и технологический сектор, и другие). Размеры рынка и прогнозы представлены в стоимостном выражении (долл. США) для всех вышеуказанных сегментов.

| Жесткие услуги | Управление активами |

| Услуги MEP и HVAC | |

| Противопожарные системы и безопасность | |

| Другие жесткие услуги управления объектами | |

| Мягкие услуги | Офисная поддержка и безопасность |

| Услуги уборки | |

| Услуги кейтеринга | |

| Другие мягкие услуги управления объектами |

| Внутренние | |

| Аутсорсинговые | Одиночное управление объектами |

| Объединенное управление объектами | |

| Интегрированное управление объектами |

| Коммерческая (ИТ и телекоммуникации, розничная торговля и склады) |

| Гостиничная (отели, закусочные, рестораны) |

| Институциональная и общественная инфраструктура (правительство, образование, транспорт) |

| Здравоохранение (государственные и частные объекты) |

| Промышленная и технологическая (производство, энергетика, добыча) |

| Другие отрасли конечных пользователей (многоквартирные дома, развлечения, спорт и досуг) |

| По типу услуг | Жесткие услуги | Управление активами |

| Услуги MEP и HVAC | ||

| Противопожарные системы и безопасность | ||

| Другие жесткие услуги управления объектами | ||

| Мягкие услуги | Офисная поддержка и безопасность | |

| Услуги уборки | ||

| Услуги кейтеринга | ||

| Другие мягкие услуги управления объектами | ||

| По типу предложения | Внутренние | |

| Аутсорсинговые | Одиночное управление объектами | |

| Объединенное управление объектами | ||

| Интегрированное управление объектами | ||

| По отрасли конечного пользователя | Коммерческая (ИТ и телекоммуникации, розничная торговля и склады) | |

| Гостиничная (отели, закусочные, рестораны) | ||

| Институциональная и общественная инфраструктура (правительство, образование, транспорт) | ||

| Здравоохранение (государственные и частные объекты) | ||

| Промышленная и технологическая (производство, энергетика, добыча) | ||

| Другие отрасли конечных пользователей (многоквартирные дома, развлечения, спорт и досуг) | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер и ожидаемый темп роста рынка управления объектами Катара?

• Рынок управления объектами Катара составляет 8 миллиардов долл. США в 2025 году и прогнозируется к росту со среднегодовым темпом роста 12,51% до 14,42 миллиардов долл. США к 2030 году.

Какая категория услуг занимает наибольшую долю рынка?

• Жесткие услуги лидируют с 59,47% доли рынка управления объектами Катара в 2024 году, отражая инфраструктурно-интенсивную экономику страны.

Почему аутсорсинг растет быстрее внутреннего управления объектами в Катаре?

• Аутсорсинговые модели обеспечивают масштаб, соответствие требованиям и гарантии энергосбережения, стимулируя среднегодовой темп роста 12,83% и долю доходов 63,43% в 2024 году.

Как правила катаризации влияют на поставщиков управления объектами?

• Закон № 12 от 2024 года требует от фирм отдавать приоритет катарским гражданам, увеличивая затраты на обучение, но давая соответствующим поставщикам преимущество в государственных тендерах.

Какой сегмент конечных пользователей расширяется быстрее всего?

• Промышленные и технологические объекты прогнозируются к росту со среднегодовым темпом роста 12,79% до 2030 года, поддерживаемые расширением газопереработки и производства.

Какую роль играет устойчивость в спросе на управление объектами Катара?

• Обязательные стандарты GSAS и Qatar Building Standards стимулируют модернизацию и проекты энергоэффективности, позиционируя управляющих объектами как ключевых помощников национальных целей сокращения выбросов углерода.

Последнее обновление страницы: