Размер и доля рынка страхования имущества и от несчастных случаев Норвегии

Анализ рынка страхования имущества и от несчастных случаев Норвегии компанией Mordor Intelligence

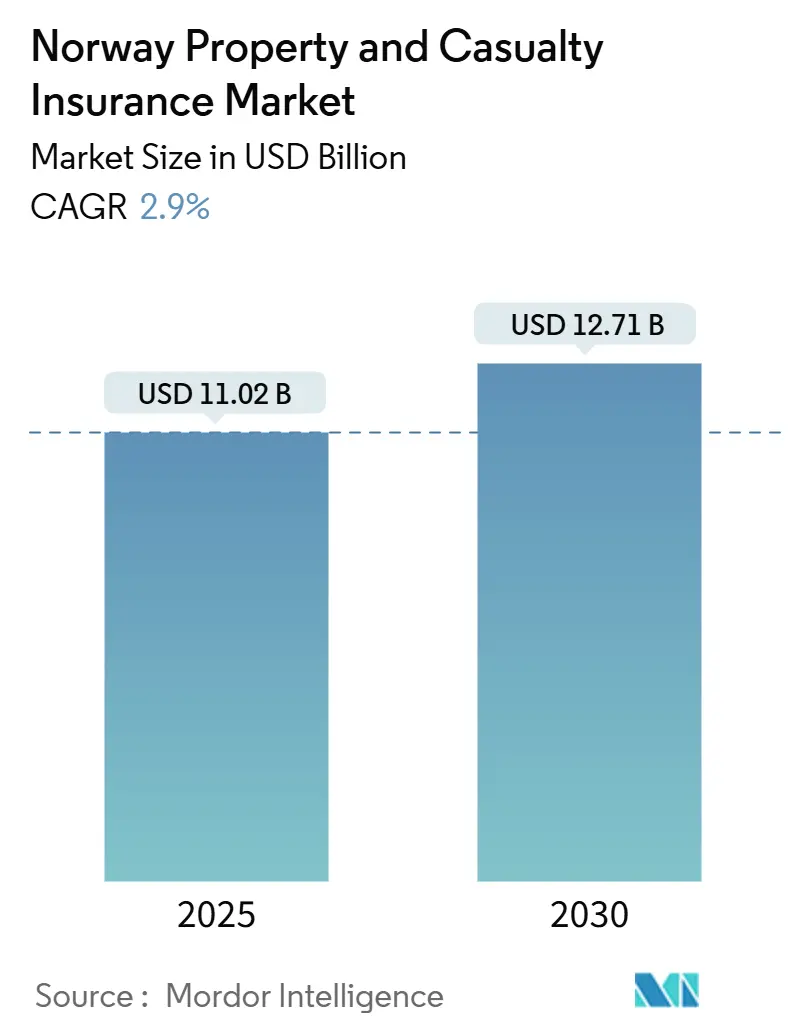

Размер рынка страхования имущества и от несчастных случаев Норвегии составляет 11,02 млрд долларов США в 2025 году и, по прогнозам, достигнет 12,71 млрд долларов США к 2030 году, отражая среднегодовой темп роста 2,90%. Умеренный рост скрывает резкие изменения в андеррайтинговой практике, поскольку связанные с климатом потери от воды и ветра растут, правила объединения природных рисков ужесточаются, а страховщики стремятся к операционной экономии за счет сквозной обработки. Спрос на широкие покрытия имущества растет, поскольку муниципалитеты составляют карты риска наводнений, в то время как обязательная автогражданская ответственность сохраняет стабильный поток премий, даже когда появляются специфические риски электромобилей. Между тем, цифровые агрегаторы сжимают расходы на привлечение и расширяют прозрачность цен, подпитывая переключение клиентов, которое сжимает маржу. Олигополистическая структура рынка страхования имущества и от несчастных случаев Норвегии поощряет проекты эффективности, основанные на масштабе, но также усиливает ценовую конкуренцию, которая угрожает прибыльности, когда коэффициенты убыточности подскакивают после сильных штормов.

Ключевые выводы отчета

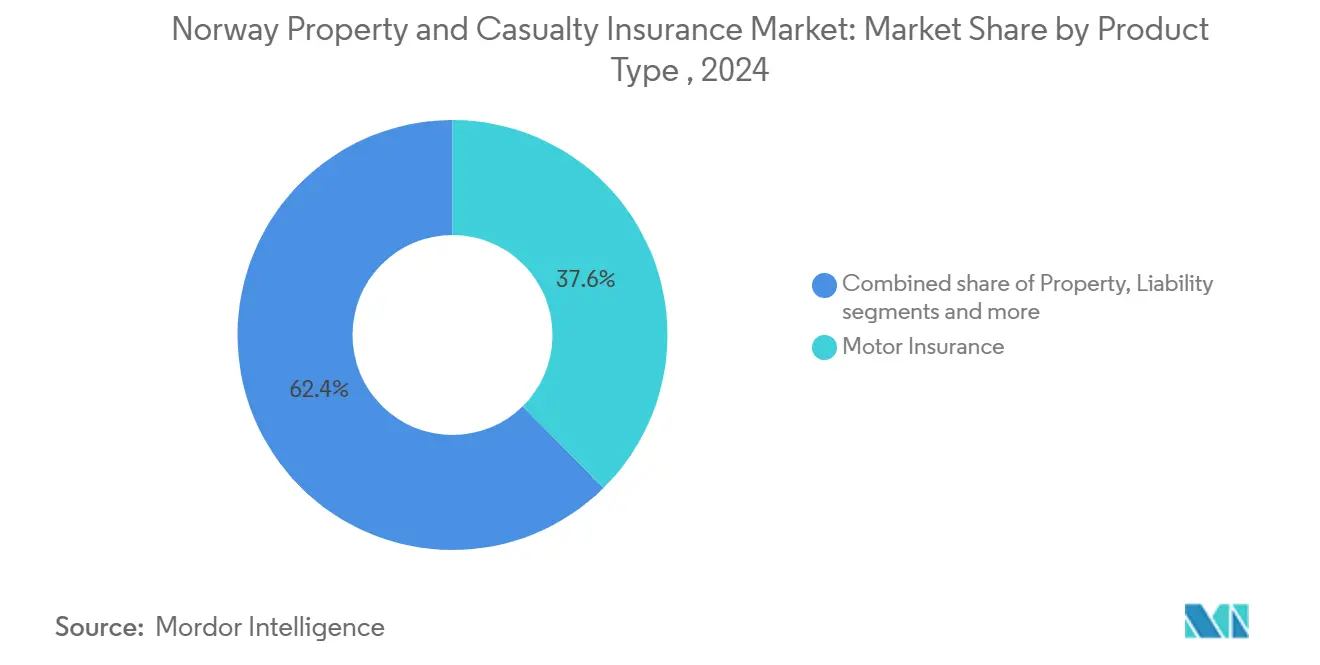

- По типу продукта автострахование лидировало с 37,6% доли рынка страхования имущества и от несчастных случаев Норвегии в 2024 году, в то время как страхование имущества, по прогнозам, зарегистрирует самый быстрый среднегодовой темп роста 4,50% к 2030 году.

- По каналу сбыта прямые продажи занимали 54,3% выручки в 2024 году, но цифровые агрегаторы расширяются со среднегодовым темпом роста 6,54% до 2030 года.

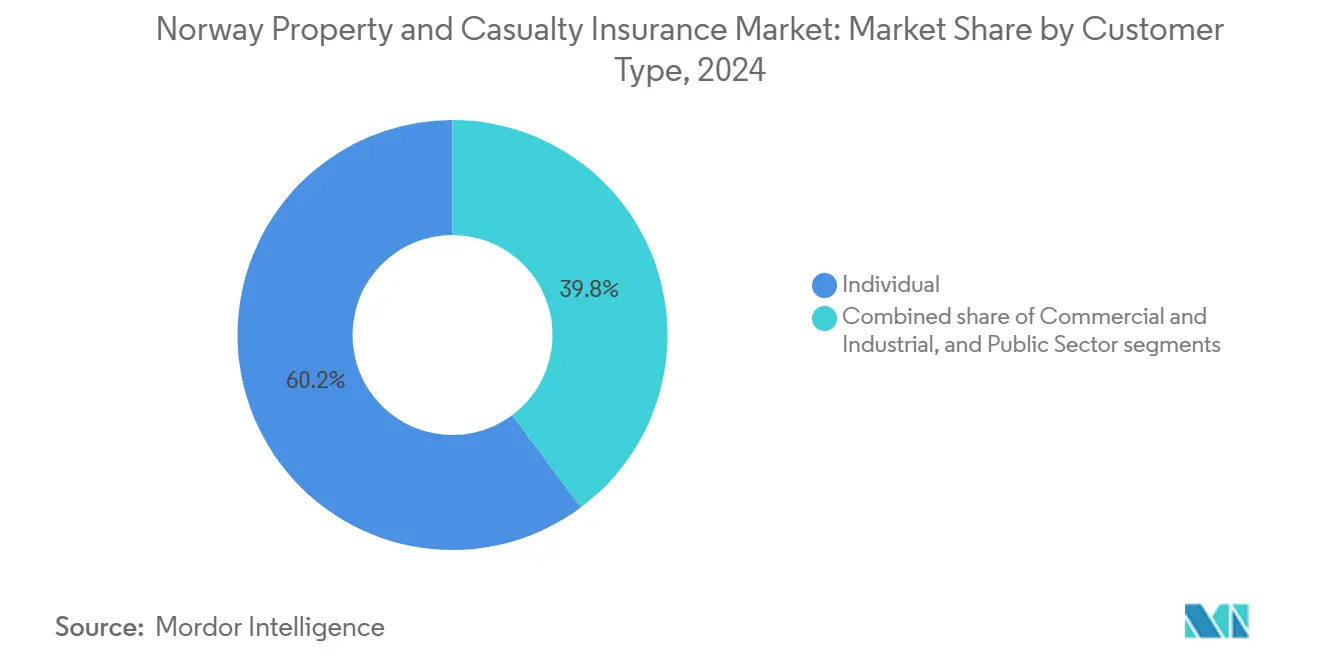

- По типу клиентов индивидуальные покупатели составили 60,2% собранных премий в 2024 году; коммерческий и промышленный сегмент развивается со среднегодовым темпом роста 4,76%, поскольку киберрасширения набирают популярность.

- По регионам Восточная Норвегия захватила 43,3% выручки в 2024 году, тогда как Западная Норвегия показала самый быстрый среднегодовой темп роста 4,56% на фоне развития прибрежной инфраструктуры.

Тенденции и аналитика рынка страхования имущества и от несчастных случаев Норвегии

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Связанная с климатом частота катастроф повышает спрос на страхование имущества | +1.2% | Национальный; наивысший в Западной и Южной Норвегии | Долгосрочный (≥ 4 лет) |

| Обязательная автогражданская ответственность и расширяющийся автопарк | +0.8% | Национальный; сильнейший в восточных городских районах | Среднесрочный (2-4 года) |

| Рост стоимости недвижимости и благосостояния домохозяйств | +0.6% | Национальный; рост премий в Восточной и Западной Норвегии | Среднесрочный (2-4 года) |

| Цифровые каналы сбыта снижают стоимость привлечения | +0.4% | Национальный; раннее внедрение в городах | Краткосрочный (≤ 2 лет) |

| Фонд Naturskadeordningen стабилизирует стоимость перестрахования | +0.3% | Национальное покрытие с региональным объединением рисков | Долгосрочный (≥ 4 лет) |

| Спрос МСП на киберрасширения к покрытию имущества | +0.2% | Национальный, с концентрацией в деловых центрах | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Связанная с климатом частота катастроф повышает спрос на страхование имущества

Экстремальные дожди, штормовые нагоны и оползни вызвали претензии на сумму 389 млн долларов США, покрываемые фондом в 2023 году, что привело Фонд природных рисков к дефициту в размере 218,4 млн долларов США и подчеркнуло ограничения исторических моделей ценообразования[1]Norwegian Natural Perils Pool, "Årsrapport 2024," naturskade.no. Прогнозы повышения уровня моря предупреждают о усиленных наводнениях, если глобальное потепление превысит 2°C, что побуждает прибрежные муниципалитеты встраивать затраты на адаптацию в правила зонирования. Около 200 000 зданий нуждаются в превентивных инвестициях стоимостью 7,7 млрд долларов США, стимулируя спрос на более высокие застрахованные суммы имущества. Страхователи все чаще запрашивают консультации по снижению рисков; опросы показывают, что более 50% домовладельцев хотят руководство по дренажу и контролю поверхностных вод. Страховщики на рынке страхования имущества и от несчастных случаев Норвегии, следовательно, развертывают детализированную климатическую аналитику, чтобы поддерживать прибыльность андеррайтинга, несмотря на растущие капитальные сборы.

Обязательная автогражданская ответственность и расширяющийся автопарк

Режим автогражданской ответственности Норвегии обеспечивает стабильный спрос, в то время как разнообразные тарифы дорожных сборов поддерживают риск-ориентированное ценообразование[2]Skatteetaten, "Trafikkforsikringsavgift 2025," skatteetaten.no. По мере роста автопарка и достижения проникновением электромобилей рекордных уровней, экспозиция значительно расширилась. Однако более суровые зимы в 2024 году привели к увеличению частоты столкновений, оказывая давление на прибыльные маржи. В ответ Gjensidige повысила тарифы после ухудшения коэффициента убыточности по автострахованию. Внедрение телематики на основе использования позволило страховщикам реализовать более точные модели ценообразования, адаптируя премии к индивидуальному поведению водителей. Кроме того, введение новых расширений по пожарам батарей решает возникающие риски, связанные с электромобилями, предоставляя расширенное покрытие для страхователей. Несмотря на зрелость рынка, сектор страхования имущества и от несчастных случаев Норвегии продолжает испытывать умеренный рост автостраховых премий, поддерживаемый продолжающимися тенденциями урбанизации и ростом средней стоимости транспортных средств.

Цифровые каналы сбыта: снижение стоимости привлечения

Цифровые агрегаторы растут со среднегодовым темпом роста 6,54%, предлагая сравнительные котировки, которые направляют чувствительных к цене покупателей в низко-контактные путешествия. SpareBank 1 достигла почти 40% сквозного выпуска полисов массового рынка после установки основанного на правилах андеррайтинга, который сокращает циклы времени. Годовая экономия, получаемая через модели глобальной доставки в ведущих страховщиках, реинвестируется в мобильные приложения для урегулирования убытков, повышая удержание для молодых демографических групп, которые требуют беспроблемного обслуживания. Более низкая стоимость привлечения поддерживает прибыльность, даже когда средние премии падают в среде ценовой войны на рынке страхования имущества и от несчастных случаев Норвегии.

Фонд Naturskadeordningen стабилизирует стоимость перестрахования

Поправки к Закону о страховании природных рисков, которые вступают в силу в январе 2025 года, создают специальный капитальный фонд внутри Норвежского фонда природных рисков. Все 93 страховщика от пожара должны принадлежать к фонду, который теперь распределяет риск между полисами, несущими комбинированную застрахованную сумму от пожара примерно в 2,34 трлн долларов США. Новые правила выравнивания и объединенное перестрахование дают каждому страховщику более четкую видимость его катастрофических затрат, поддерживая более стабильное планирование прибыли и распределение капитала. Разделяя убытки, схема поддерживает доступность страхования имущества даже в высокорисковых прибрежных и долинных районах. Ожидается, что лучшая координация реагирования на стихийные бедствия и более быстрый обмен данными между членами фонда также сократят обработку претензий и повысят удовлетворенность клиентов[3]Norwegian Natural Perils Pool, "Årsrapport 2024," naturskade.no.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Ценовая война на насыщенном рынке | -0.7% | Общенациональный; жесточайший в Восточной Норвегии | Краткосрочный (≤ 2 лет) |

| Длительные низкие доходы от инвестиций давят на прибыльность | -0.5% | Общенациональный | Среднесрочный (2-4 года) |

| Климатический стресс-тест Solvency-II повышает потребности в капитале | -0.4% | Общенациональный; большее влияние на трансграничные группы | Долгосрочный (≥ 4 лет) |

| Переход к "зеленому" андеррайтингу повышает неопределенность затрат на убытки | -0.3% | Общенациональный; различается по регионам | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Ценовая война на насыщенном рынке

На рынке страхования имущества и от несчастных случаев Норвегии четыре ведущих игрока командуют двумя третями премий. Однако появление цифровых инструментов привело к безжалостному поиску цен, сжимая прибыльные маржи и усиливая конкуренцию. Заметный 25% уровень переключения клиентов в 2024 году подчеркивает отсутствие лояльности к бренду и растущую чувствительность к ценам среди потребителей, затрудняя удержание клиентов страховщиками. Gjensidige приняла агрессивные стратегии ценообразования, что привело к увеличению комбинированного коэффициента на 2,7 пункта во втором квартале 2024 года. Этот шаг подчеркивает жесткую конкуренцию, которая может уменьшить преимущества масштаба, поскольку страховщики вынуждены балансировать стратегии ценообразования с прибыльностью. Более того, с агрегаторами, усиливающими тенденцию к коммодитизации, страховщики сталкиваются с растущим давлением для дифференциации. В результате существует острая необходимость в инновациях услуг и улучшении клиентского опыта, чтобы выделиться на переполненном и высококонкурентном рынке.

Климатический стресс-тест Solvency-II повышает потребности в капитале

В своей оценке 2024 года EIOPA снизила отраслевой коэффициент платежеспособности с 221,8% до всего лишь 123,3%, подчеркивая потенциал серьезных климатических событий значительно истощить капитальные резервы. Это подчеркивает уязвимость страхового рынка к экстремальным климатическим сценариям и необходимость усиленных стратегий управления рисками. Норвежские институты под пристальным вниманием Finanstilsynet борются с повышенными мандатами раскрытия, что приводит к увеличению расходов на моделирование и отчетность. Эти дополнительные требования напрягают операционные бюджеты и требуют значительных инвестиций в технологии и экспертизу для соответствия стандартам соблюдения. Эти дефициты ликвидности могут принудить к продаже активов во время рыночных спадов, препятствуя инвестициям в рост для меньших взаимных компаний. В отличие от этого, более крупные субъекты, поддерживаемые прочными балансами, могут капитализировать на этих вызовах, усугубляя разрыв в секторе страхования имущества и от несчастных случаев Норвегии. Этот растущий диспаритет может изменить конкурентную динамику, с потенциально большими игроками, консолидирующими свою рыночную позицию за счет меньших конкурентов.

Анализ сегментов

По типу продукта: страхование имущества набирает обороты над доминированием автострахования

Автострахование генерировало 37,6% рынка страхования имущества и от несчастных случаев Норвегии в 2024 году, но его зрелый статус ограничивает расширение, даже когда автопарк растет. Линии имущества растут со среднегодовым темпом роста 4,50%, подпитываемые потерями от наводнений и ветровых рисков, которые толкают домовладельцев к более высоким застрахованным суммам. Большой вес категории автострахования все еще закрепляет объем премий, но частые зимние столкновения заставили Gjensidige пересмотреть тарифы после скачка коэффициента убыточности. Климатическая аналитика теперь лежит в основе ценообразования имущества, повышая технические тарифы, но также поощряя объединение превентивных услуг. Покрытия ответственности, несчастных случаев и морские покрытия вносят стабильный, но меньший доход, в то время как киберрасширения являются самой быстрорастущей нишей, поскольку МСП обеспечивают нематериальные экспозиции.

В сфере расходов на перестрахование договоры по имуществу теперь поглощают большие удержания, в то время как портфели автострахования опираются на повышенные франшизы для смягчения переданных расходов. Перераспределяя рисковый капитал, страховщики оптимизируют свою финансовую устойчивость и операционную эффективность. Кроме того, эти изменения усиливают актуарный фокус на катастрофических агрегатах, обеспечивая более точную оценку потенциальных рисков и экспозиций.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу сбыта: масштаб прямых продаж встречается с разрушением агрегаторов

Прямые каналы занимали долю 54,3% на рынке страхования имущества и от несчастных случаев Норвегии в 2024 году, используя капитал бренда и интегрированные банковские связи. Тем не менее, среднегодовой темп роста агрегаторов 6,54% сигнализирует о ускоряющейся цифровой замене, особенно среди городских миллениалов. Брокеры остаются критически важными для сложных корпоративных счетов, предоставляя консультативную ценность, которую цифровые инструменты не могут заменить. Банки перепродают пакетные покрытия вместе с ипотеками, хотя новые открытые страховые API уменьшают привязку. Аффилированные группы и партнерства с гиг-платформами предлагают микро-длительные покрытия, которые привлекают гибких работников, расширяя охват при минимальных предельных расходах.

Страховщики теперь организуют омниканальные путешествия: чат-боты сортируют претензии по обслуживанию, в то время как человеческие консультанты вмешиваются в случаи высокой серьезности убытков. Смешение точек соприкосновения позволяет страховщикам защищать пожизненную ценность клиента, даже когда первоначальные котировки возникают на сторонних сайтах агрегаторов, поддерживая актуальность на развивающемся рынке страхования имущества и от несчастных случаев Норвегии.

По типу клиентов: коммерческий спрос опережает индивидуальный объем

Индивидуальные страхователи все еще поставляют 60,2% премий, цементируя масштаб для обязательных автомобильных и домашних линий. Тем не менее, коммерческие и промышленные счета растут на 4,76% в год, поскольку фирмы покупают устойчивые к наводнениям покрытия имущества и киберрасширения. МСП ищут пакетные решения, которые объединяют защиту от ответственности, имущества и нарушения данных, облегчая соблюдение зарождающихся директив по цифровым рискам. Государственные субъекты закрепляют стабильные портфели ответственности с длинным хвостом, но бюджетные ограничения ограничивают рост премий.

Поскольку потребители переключают поставщиков, коэффициенты оттока растут, побуждая страховщиков вводить предложения на основе использования и скидки за лояльность для удержания клиентов и поддержания доли рынка. Между тем, корпоративные покупатели выступают за единообразную формулировку в многонациональных программах, призывая внутренние рынки согласовываться с глобальными стандартами для обеспечения согласованности и соблюдения. Эта развивающаяся сегментация подпитывает инновации продуктов на рынке страхования имущества и от несчастных случаев Норвегии, а также требует более строгого управления экспозицией для смягчения рисков и адаптации к изменяющимся требованиям.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Лидерство Восточной Норвегии проистекает из концентрированного богатства и инфраструктуры, но интенсифицированные события ливневых вод подняли претензии по зданиям в 2024 году до 46,4 млн долларов США, ухудшая прибыльность, несмотря на масштабные преимущества. Средние цены на дома выросли до 386 295 долларов США, повышая застрахованные суммы и смягчая эрозию премий от скидок. Принятие цифровых технологий здесь самое высокое, позволяя страховщикам развертывать клиентские путешествия на основе ИИ, которые сокращают время котировки до минут, но также подвергая их безжалостному сравнению цен на рынке страхования имущества и от несчастных случаев Норвегии.

Среднегодовой темп роста Западной Норвегии 4,56% отражает ее экономическую диверсификацию в возобновляемые источники энергии и морские технологии. Берген закрепляет кластер инженерных фирм, которые покупают всеобъемлющие проектные покрытия, в то время как прибрежные муниципалитеты финансируют защиту от подъема, которая повышает стоимость имущества и требует уровней защиты. Частые атлантические штормы обостряют спрос на аудиты предотвращения убытков, позволяя страховщикам допродавать услуги риск-инжиниринга.

Северная Норвегия сталкивается с редким населением, но огромной серьезностью катастроф от полярных минимумов и обледенения. Специализированные покрытия корпуса и груза для арктического судоходства генерируют скромные премии, но большие нагрузки хвостовых рисков. Государственные гранты на климатически устойчивую инфраструктуру подстегивают подрядчиков к поиску страхования строителей на местном уровне, расширяя региональный след рынка страхования имущества и от несчастных случаев Норвегии. Центральные технологические коридоры вокруг Тронхейма привлекают спрос на ответственность и кибер, тогда как южные округа видят стабильные сельскохозяйственные линии, связанные с кооперативными перерабатывающими предприятиями.

Конкурентная среда

Топ-пять страховщиков указывают на умеренную концентрацию. Поскольку цифровые вызывающие наращивают ценовую конкуренцию, 2024 год видит четверть клиентов либо перекотировывающихся, либо переключающихся, уменьшая подъем возобновления для действующих лиц. Этот сдвиг подчеркивает растущее влияние цифровых игроков в изменении поведения клиентов и рыночной динамики. В ответ на это давление отраслевые лидеры автоматизируют простые полисы и направляют эту экономию в инновационные решения претензий, такие как использование аэрофотосъемки для оценок наводнений. Эти достижения улучшают операционную эффективность, а также повышают точность и скорость обработки претензий.

Стратегические партнерства распространяются: модель глобальной доставки Gjensidige разблокировала повторяющуюся экономию, направленную на обновления мобильного самообслуживания, в то время как SpareBank 1 интегрирует контент предотвращения рисков в банковские приложения для стимулирования перекрестных продаж. Специалист среднего уровня Protector Forsikring масштабируется в муниципальном имуществе, в то время как нишевые взаимные компании фокусируются на морском корпусе, где местная экспертиза превосходит объем. Иностранные участники присматриваются к либерализованным правилам владения в ожидании результатов апелляции EFTA, сигнализируя о перспективных слияниях и поглощениях, которые могут изменить ткань рынка страхования имущества и от несчастных случаев Норвегии.

Возможности белого пространства находятся в страховании зеленых зданий, параметрических штормовых покрытиях и пакетах МСП на основе данных. Страховщики, которые освоят моделирование климатических сценариев и встроят реальные данные в двигатели ценообразования, позиционированы для защиты прибыльности, даже когда статутные и надзорные требования растут. В этой обстановке доверие к бренду, быстрые претензии и услуги снижения рисков появляются как решающие рычаги удержания.

Лидеры отрасли страхования имущества и от несчастных случаев Норвегии

-

Gjensidige Forsikring ASA

-

If Skadeforsikring

-

Tryg Forsikring

-

Fremtind Forsikring AS

-

SpareBank 1 Forsikring AS

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Декабрь 2024: Результаты стресс-тестов EIOPA показали падение норвежских коэффициентов платежеспособности до 123,3% при серьезных климатических сценариях, подчеркивая более высокие потребности в капитале.

- Ноябрь 2024: Gjensidige договорилась с PA Consulting о модели глобальной доставки для финансирования клиентоцентричных цифровых обновлений.

- Апрель 2024: Вступили в силу новые правила отчетности по устойчивости, требующие детального раскрытия климатических рисков для страховщиков.

- Март 2024: Statistics Norway сократила обязательные ипотечные первоначальные взносы до 10%, действующие с 2025 года, потенциально повышая поглощение страхования первого дома.

Область охвата отчета о рынке страхования имущества и от несчастных случаев Норвегии

Страхование имущества и от несчастных случаев - это тип покрытия, которое защищает вещи и имущество держателя полиса, такие как дом, автомобиль и другие принадлежности. Оно также включает покрытие ответственности, которое защищает вас, если вы признаны юридически ответственными за несчастный случай, который причиняет травмы другому лицу или ущерб их имуществу. Данный отчет направлен на предоставление детального анализа рынка страхования имущества и от несчастных случаев в Норвегии. Он фокусируется на рыночной динамике, возникающих тенденциях в сегментах и региональных рынках, и аналитике по различным типам продуктов и применений. Также он анализирует ключевых игроков и конкурентную среду на рынке страхования имущества и от несчастных случаев в Норвегии.

| Имущество |

| Автострахование |

| Ответственность |

| Несчастные случаи и здоровье |

| Морское, авиационное и транспортное |

| Другие нишевые покрытия |

| Прямые |

| Агентство/Брокер |

| Банки |

| Цифровые агрегаторы |

| Аффилированные партнерства |

| Прочие |

| Индивидуальный |

| Коммерческий и промышленный |

| Государственный сектор |

| Восточная Норвегия |

| Западная Норвегия |

| Южная Норвегия |

| Центральная Норвегия |

| Северная Норвегия |

| По типу продукта | Имущество |

| Автострахование | |

| Ответственность | |

| Несчастные случаи и здоровье | |

| Морское, авиационное и транспортное | |

| Другие нишевые покрытия | |

| По каналу сбыта | Прямые |

| Агентство/Брокер | |

| Банки | |

| Цифровые агрегаторы | |

| Аффилированные партнерства | |

| Прочие | |

| По типу клиентов | Индивидуальный |

| Коммерческий и промышленный | |

| Государственный сектор | |

| По регионам | Восточная Норвегия |

| Западная Норвегия | |

| Южная Норвегия | |

| Центральная Норвегия | |

| Северная Норвегия |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка страхования имущества и от несчастных случаев Норвегии?

Размер рынка страхования имущества и от несчастных случаев Норвегии составляет 11,02 млрд долларов США в 2025 году и, по прогнозам, достигнет 12,71 млрд долларов США к 2030 году.

Какая продуктовая линия доминирует на рынке страхования имущества и от несчастных случаев Норвегии?

Автострахование лидирует с 37,6% рыночной выручки, поддерживаемое обязательным покрытием ответственности.

Почему страхование имущества является самым быстрорастущим сегментом?

Усиливающиеся климатические события и рост стоимости недвижимости стимулируют среднегодовой темп роста 4,50% для линий имущества, поскольку владельцы ищут более высокие застрахованные суммы и услуги устойчивости.

Как цифровые агрегаторы изменяют динамику распределения?

Агрегаторы обеспечивают прозрачность цен и низко-контактные торговые путешествия, растущие со среднегодовым темпом роста 6,54% и оказывающие давление на традиционные прямые каналы для улучшения цифрового опыта.

Какие регулятивные тенденции будут формировать рынок до 2030 года?

Климатические стресс-тесты Solvency-II, более строгие правила раскрытия и реформы Фонда природных рисков повысят потребности в капитале и изменят ценообразование катастрофических экспозиций.

Что стимулирует рост коммерческого сегмента?

Предприятия покупают киберрасширения и покрытия климатической адаптации, продвигая среднегодовой темп роста 4,76% в коммерческих и промышленных премиях.

Последнее обновление страницы: