Объем рынка ингредиентов горохового белка в Северной Америке

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 511.92 Миллион долларов США | |

| Размер Рынка (2029) | 633.68 Миллион долларов США | |

| Наибольшая доля по конечному пользователю | Еда и напитки | |

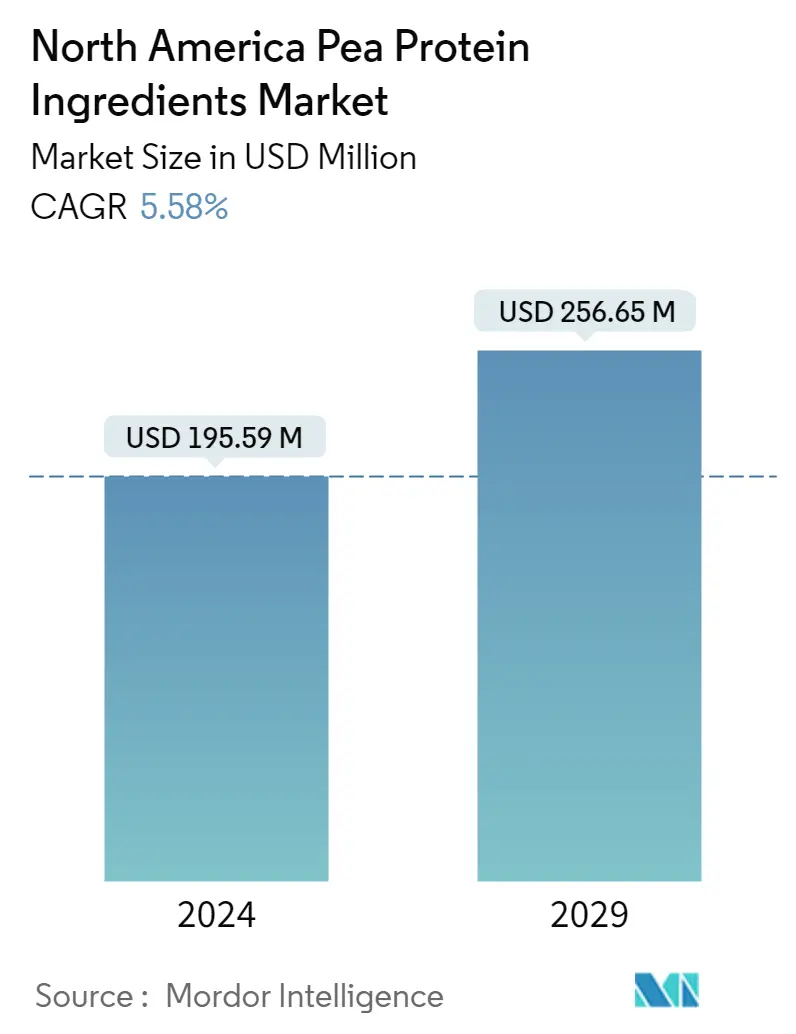

| CAGR (2024 - 2029) | 5.58 % | |

| Наибольшая доля по странам | Соединенные Штаты | |

| Концентрация Рынка | Середина | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка ингредиентов горохового белка в Северной Америке

Объем рынка ингредиентов горохового белка в Северной Америке оценивается в 195,59 млн долларов США в 2024 году и, как ожидается, достигнет 256,65 млн долларов США к 2029 году, а среднегодовой темп роста составит 5,58% в течение прогнозируемого периода (2024-2029 гг.).

В 2022 году основную долю составил сектор общественного питания и напитков, учитывая растущий спрос на продукты, заменители мяса.

- Сегмент продуктов питания и напитков является ведущим сегментом применения гороховых белков в регионе, во главе которого стоят заменители мяса и пищевые продукты, приготовленные без рецепта/RTC. В 2022 году на эти два подсегмента приходилось 57% общего объема потребления горохового белка в Северной Америке. Еще одним важным сегментом горохового белка является сегмент пищевых добавок, среднегодовой темп роста которого за период исследования составил 4,47%. Этот прогресс указывает на тенденцию к тому, что добавки становятся обычной частью повседневной жизни и считаются более полезными, приносящими удовлетворение и питательными.

- Растущее предпочтение продуктам питания и напиткам на основе растительного белка побуждает компании стратегически инвестировать в эту отрасль. Северная Америка становится одним из ведущих мировых рынков растительного мяса, при этом ожидается, что сегмент мяса и его альтернатив будет расти быстрее всего по отношению к гороховому белку. Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста сегмента составит 10,48%.

- В регионе веганство становится все более популярным. Все больше людей переходят на веганскую диету и покупают только растительные продукты. Ожидается, что растущее признание веганских диет будет выгодно производителям белковых добавок растительного происхождения. По оценкам, в 2021 году 0,5% населения США (1,62 миллиона человек) будут веганами. Хотя небольшое количество американцев являются веганами, на самом деле число людей, которые не являются полностью веганами, но стремятся ими стать, гораздо выше. 39% американцев заявляют, что их рацион не состоит полностью из продуктов растительного происхождения, но они хотят стать полностью веганами, избегая как можно большего количества продуктов животного происхождения.

- В 2022 году Соединенные Штаты сохранили лидирующие позиции в регионе. Гороховый белок приобрел значительную популярность в стране благодаря широкому признанию потребителями его универсальности в различных областях применения. Производители также отдают предпочтение гороховому белку, ссылаясь на его способность соответствовать питательным, функциональным и указанным на этикетке целям. За страной следовали Мексика и Канада по рыночной стоимости, чему способствовал сектор продуктов питания и напитков.

- Компании наращивают свое производство, чтобы удовлетворить растущий спрос на гороховый белок в Соединенных Штатах. В 2021 году компания Cargill Puris запустила новое предприятие в США с прогнозом удвоить производство горохового белкового ингредиента. Аналогичным образом, компания Ingredion расширила свою модную линейку растительных решений для индустрии общественного питания, добавив два ингредиента на основе гороха на свою фабрику по производству горохового белка в Небраске. Ожидается, что такое постоянное развитие конкуренции в регионе будет способствовать дальнейшему росту сектора общественного питания, среднегодовой темп роста которого составит 5,49% по объему в течение прогнозируемого периода.

- Мексика является самой быстрорастущей страной на мировом рынке горохового белка. Прогнозируется, что среднегодовой темп роста составит 8,05% в стоимостном выражении в течение прогнозируемого периода. Растет озабоченность по снижению угрозы серьезных заболеваний, таких как сердечно-сосудистые заболевания и ожирение, связанных с чрезмерным потреблением мяса, которое является основным компонентом мексиканской кухни. Около 73% населения Мексики имеют избыточный вес. Это заставляет людей переходить на более здоровые альтернативы, такие как белковые продукты на основе гороха, что приводит к росту рынка.

Тенденции рынка ингредиентов горохового белка в Северной Америке

- Органическое детское питание будет стимулировать рынок в будущем

- Крупные коммерческие игроки лидируют в развитии хлебопекарной отрасли

- Обогащенный напиток станет свидетелем роста продаж в течение прогнозируемого периода

- Сдвиг потребителей в сторону низкоуглеводных диет представляет угрозу для роста рынка

- Рост спроса на одноразовые пакеты может увеличить производство

- Ключевые игроки сосредоточат внимание на обогащении продуктов питания и питательных веществах

- Альтернативы молочным продуктам продемонстрируют значительный рост

- Акцент на осведомленность и инновации; движущая сила роста рынка питания для пожилых людей

- Большие возможности для продуктов, альтернативных мясу

- Электронный запуск станет одним из наиболее предпочтительных каналов

- Ключевые игроки уделяют больше внимания полезным ингредиентам после COVID-19

- Спортивное/спортивное питание продемонстрирует значительный рост в течение прогнозируемого периода

- Устойчивый спрос со стороны США для поддержки рынка

- Косметическая индустрия будет развиваться за счет синергии инноваций и влияния социальных сетей

Обзор отрасли ингредиентов горохового белка в Северной Америке

Североамериканский рынок ингредиентов горохового протеина умеренно консолидирован пять крупнейших компаний занимают 55,72%. Основными игроками на этом рынке являются Archer Daniels Midland Company, Bunge Limited, International Flavors Fragrances, Inc., Kerry Group PLC и The Scoular Company (отсортировано в алфавитном порядке).

Лидеры рынка ингредиентов горохового белка в Северной Америке

Archer Daniels Midland Company

Bunge Limited

International Flavors & Fragrances, Inc.

Kerry Group PLC

The Scoular Company

Other important companies include Cargill Incorporated, Farbest-Tallman Foods Corporation, Glanbia PLC, Ingredion Incorporated, Roquette Frères.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ингредиентов горохового протеина Северной Америки

- Июнь 2022 г . Roquette, глобальный игрок на рынке растительных ингредиентов и пионер в области растительных белков, объявила о выпуске новой линейки органических текстурированных белков NUTRALYS®, полученных из гороха и бобовых.

- Апрель 2021 г . Ingredion Inc. добавила два новых ингредиента в свой сегмент растительного горохового протеина. Компания выпустила изолят горохового белка Vitessense Pulse 1853 и гороховый крахмал Purity P 1002, которые на 100% получены из экологически чистых продуктов североамериканских ферм.

- Февраль 2021 г . подразделение DuPont Nutrition Biosciences и компания-производитель ингредиентов IFF объявили о своем слиянии в 2021 году. Объединенная компания продолжит работать под названием IFF. Дополнительные портфели позволяют компании занимать лидирующие позиции в ряде ингредиентов, включая гороховый белок.

Отчет о рынке ингредиентов горохового белка в Северной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

- 3.2 Тенденции потребления белка

- 3.2.1 Растение

- 3.3 Тенденции производства

- 3.3.1 Растение

- 3.4 Нормативно-правовая база

- 3.4.1 Соединенные Штаты

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 4.1 Форма

- 4.1.1 Концентраты

- 4.1.2 изоляты

- 4.1.3 Текстурированный/гидролизованный

- 4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Кондитерские изделия

- 4.2.2.1.6 Молочные и молочные альтернативные продукты

- 4.2.2.1.7 Мясо/птица/морепродукты и продукты, заменители мяса

- 4.2.2.1.8 Продукты питания RTE/RTC

- 4.2.2.1.9 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

- 4.3 Страна

- 4.3.1 Канада

- 4.3.2 Мексика

- 4.3.3 Соединенные Штаты

- 4.3.4 Остальная часть Северной Америки

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Компания Ландшафт

- 5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bunge Limited

- 5.4.3 Cargill Incorporated

- 5.4.4 Farbest-Tallman Foods Corporation

- 5.4.5 Glanbia PLC

- 5.4.6 Ingredion Incorporated

- 5.4.7 International Flavors & Fragrances, Inc.

- 5.4.8 Kerry Group PLC

- 5.4.9 Roquette Frères

- 5.4.10 The Scoular Company

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

- 7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация отрасли ингредиентов горохового протеина в Северной Америке

Концентраты, изоляты, текстурированные/гидролизованные формы представлены в виде сегментов. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются конечным пользователем как сегменты. Канада, Мексика и США представлены в виде сегментов по странам.

- Сегмент продуктов питания и напитков является ведущим сегментом применения гороховых белков в регионе, во главе которого стоят заменители мяса и пищевые продукты, приготовленные без рецепта/RTC. В 2022 году на эти два подсегмента приходилось 57% общего объема потребления горохового белка в Северной Америке. Еще одним важным сегментом горохового белка является сегмент пищевых добавок, среднегодовой темп роста которого за период исследования составил 4,47%. Этот прогресс указывает на тенденцию к тому, что добавки становятся обычной частью повседневной жизни и считаются более полезными, приносящими удовлетворение и питательными.

- Растущее предпочтение продуктам питания и напиткам на основе растительного белка побуждает компании стратегически инвестировать в эту отрасль. Северная Америка становится одним из ведущих мировых рынков растительного мяса, при этом ожидается, что сегмент мяса и его альтернатив будет расти быстрее всего по отношению к гороховому белку. Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста сегмента составит 10,48%.

- В регионе веганство становится все более популярным. Все больше людей переходят на веганскую диету и покупают только растительные продукты. Ожидается, что растущее признание веганских диет будет выгодно производителям белковых добавок растительного происхождения. По оценкам, в 2021 году 0,5% населения США (1,62 миллиона человек) будут веганами. Хотя небольшое количество американцев являются веганами, на самом деле число людей, которые не являются полностью веганами, но стремятся ими стать, гораздо выше. 39% американцев заявляют, что их рацион не состоит полностью из продуктов растительного происхождения, но они хотят стать полностью веганами, избегая как можно большего количества продуктов животного происхождения.

| Концентраты |

| изоляты |

| Текстурированный/гидролизованный |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Мясо/птица/морепродукты и продукты, заменители мяса | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Канада |

| Мексика |

| Соединенные Штаты |

| Остальная часть Северной Америки |

| Форма | Концентраты | ||

| изоляты | |||

| Текстурированный/гидролизованный | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Мясо/птица/морепродукты и продукты, заменители мяса | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

| Страна | Канада | ||

| Мексика | |||

| Соединенные Штаты | |||

| Остальная часть Северной Америки | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.