Анализ рынка упаковки для общественного питания в Северной Америке

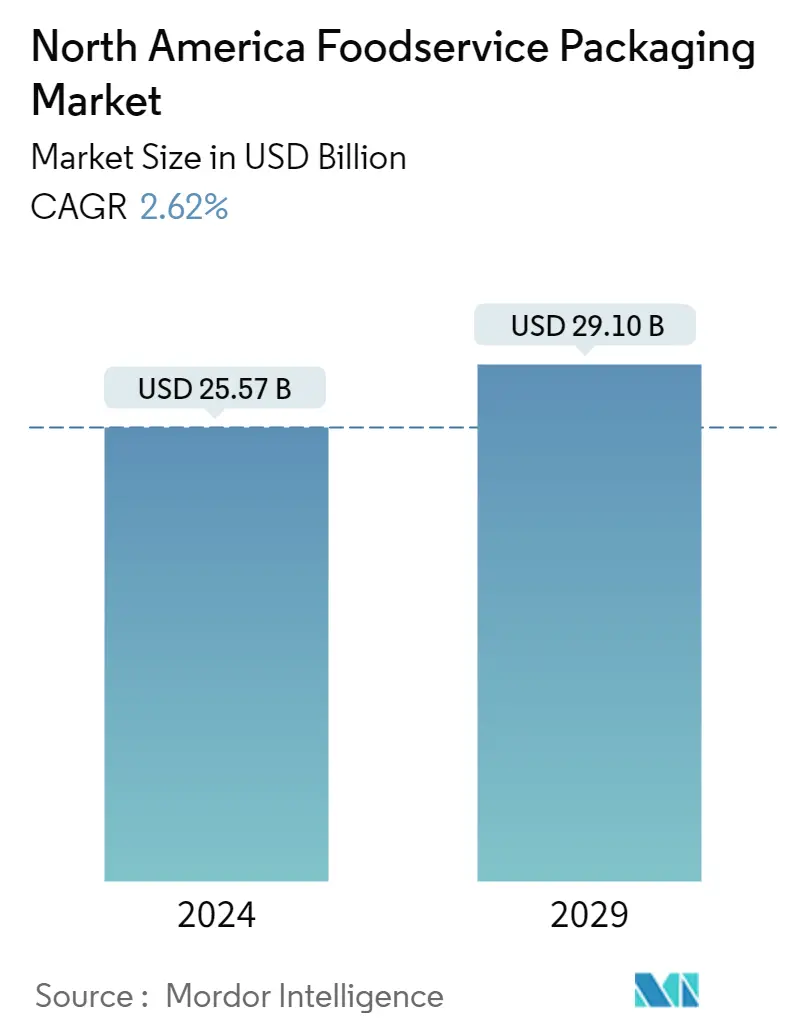

Объем рынка упаковки для общественного питания в Северной Америке оценивается в 25,57 млрд долларов США в 2024 году и, как ожидается, достигнет 29,10 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 2,62% в течение прогнозируемого периода (2024-2029 гг.).

Расширение роста было вызвано сильной зависимостью потребителей от упакованных продуктов питания и значительным региональным присутствием предприятий пищевой промышленности. Ожидается, что растущее число поставщиков общественного питания, успешно переводящих свою деятельность в цифровую форму, будет способствовать развитию отрасли.

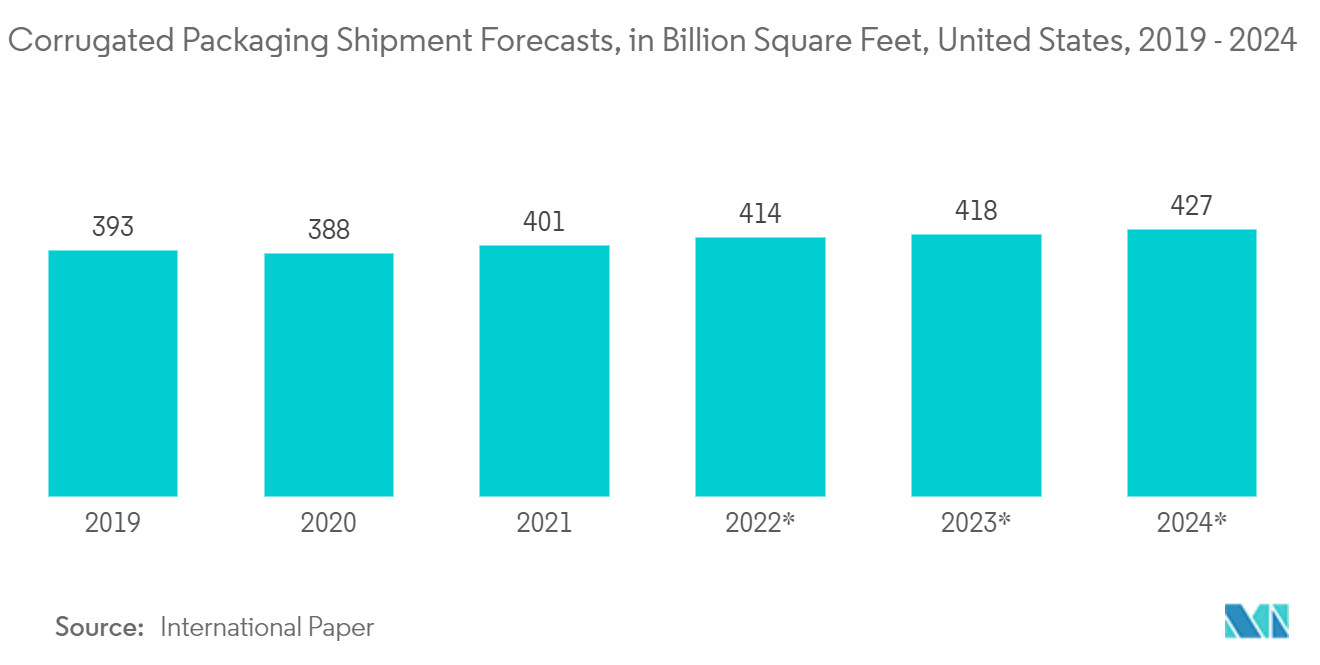

- Североамериканский бизнес упаковки для предприятий общественного питания в течение последнего десятилетия демонстрировал устойчивый рост благодаря изменениям в выборе субстрата, новому расширению рынка, динамике собственности, а также многочисленным разработкам, обслуживающим рынок гофрированных коробок, картонных коробок и пластиковой упаковки, устойчивости и экологических проблем. будет по-прежнему оставаться приоритетом, особенно в Соединенных Штатах.

- Гибкая упаковка будет продолжать вытеснять традиционную упаковку. Гофроящик – типичный вид упаковки, используемый для перевозки различных пищевых продуктов. Его часто изготавливают из картона, в основном из целлюлозных волокон древесины. Эти коробки чрезвычайно прочные, жесткие, гибкие, долговечные, легкие и привлекательные. Благодаря возможности вторичной переработки и отсутствию использования опасных химикатов при производстве коробки выгодны для окружающей среды. Коробки из гофрокартона используются в сфере общественного питания Северной Америки для упаковки товаров.

- Более того, согласно данным опроса Harris Poll, проведенного по заказу Ассоциации гибкой упаковки, 83% всех владельцев брендов используют гибкую упаковку. Упаковка пластиковых бутылок является основным применением полиэтилена. Это полукристаллическая, легкая термопластичная смола с отличной звукоизоляцией, химической стойкостью и низким поглощением влаги.

- Самым большим источником беспокойства в отрасли являются строгие экологические ограничения региона. Прогнозируется, что в течение прогнозируемого периода запреты на пластиковые изделия на национальном уровне и уровне штата создадут значительные трудности для отрасли.

- Пандемия коронавируса существенно повлияла на размер прибыли отрасли общественного питания. Предприятия пищевой отрасли наблюдают резкое снижение потребления и системные сбои в управлении цепочками поставок. Карантин из-за COVID-19 существенно повлиял на сферу общественного питания в США, оказав побочное воздействие на поставщиков упаковки для общественного питания. Несмотря на временное снижение объемов упаковки для общественного питания, отрасль будет поэтапно восстанавливаться на фоне экономических трудностей. Прогнозируется, что рестораны с ограниченным и полным спектром услуг будут увеличивать объем упаковки общественного питания, ориентированной на потребителя, хотя и медленнее. Упаковка для общественного питания должна адаптироваться и развиваться, чтобы удовлетворить растущие потребности бизнеса в сфере общественного питания по мере открытия местной экономики и принятия потребителями новых методов питания.

Тенденции рынка упаковки для общественного питания в Северной Америке

Сегмент гофроящиков и картонных коробок продемонстрирует самые высокие темпы роста

- По мнению многих производителей, упаковка из гофрокартона составляет основу американской цепочки поставок. Из-за пандемии COVID-19 компании хотели заверить клиентов, что сектор картонных коробок все еще активен и предоставляет необходимую упаковку своим клиентам, которые предлагают продуктовым магазинам, аптекам, домам и больницам, а также продукты питания и напитки.

- Если поставки этих товаров будут прерваны, потребители по всей стране, которые зависят от регулярных и надежных поставок, столкнутся с большими трудностями. Производители гофрированного картона работают на фабриках по производству коробок в соответствии с правилами Центров по контролю и профилактике заболеваний (CDC) и Управления по охране труда (OSHA), чтобы гарантировать, что товары продолжают поступать на рынок.

- Однако нехватка упаковки приводит к постоянным колебаниям доступности продуктов питания и напитков, поскольку многие производители закупают материалы из-за границы. Интенсивный спрос на гофрокартон, картон и бумагу вызывает беспокойство из-за увеличения активности поставок со стороны крупных компаний электронной коммерции. Кроме того, рост количества еды на вынос в ресторанах усугубляет нехватку таких предметов, как кофейные чашки и контейнеры с собой.

- В октябре 2021 года компания International Paper, производитель гофроупаковки и целлюлозы, заявила, что в последнем квартале она покрыла дополнительные 50 миллионов долларов США затрат на цепочку поставок для своих экспортных операций. В июле 2021 года компания также сообщила, что поставки картонных коробок крайне низкие, и предупредила о сохраняющихся узких местах в цепочке поставок, которые могут возникнуть до конца года.

- Кроме того, низкий уровень запасов тарного и гофрированного картона стал растущей проблемой после резкого роста электронной коммерции во время пандемии.

- Например, Printpack, американский производитель гибкой упаковки, в январе 2022 года заключил стратегическое соглашение с Sirane, британской компанией, занимающейся покрытием бумаги и бумажной упаковкой. Эти две компании помогут клиентам достичь своих экологических целей, поставляя перерабатываемую, упаковка из мелованной бумаги. Опыт Printpack в области печати и ламинирования в сочетании с возможностями Sirane в области нанесения покрытия на бумагу и формирования пакетов создают идеальный альянс для удовлетворения рыночного спроса.

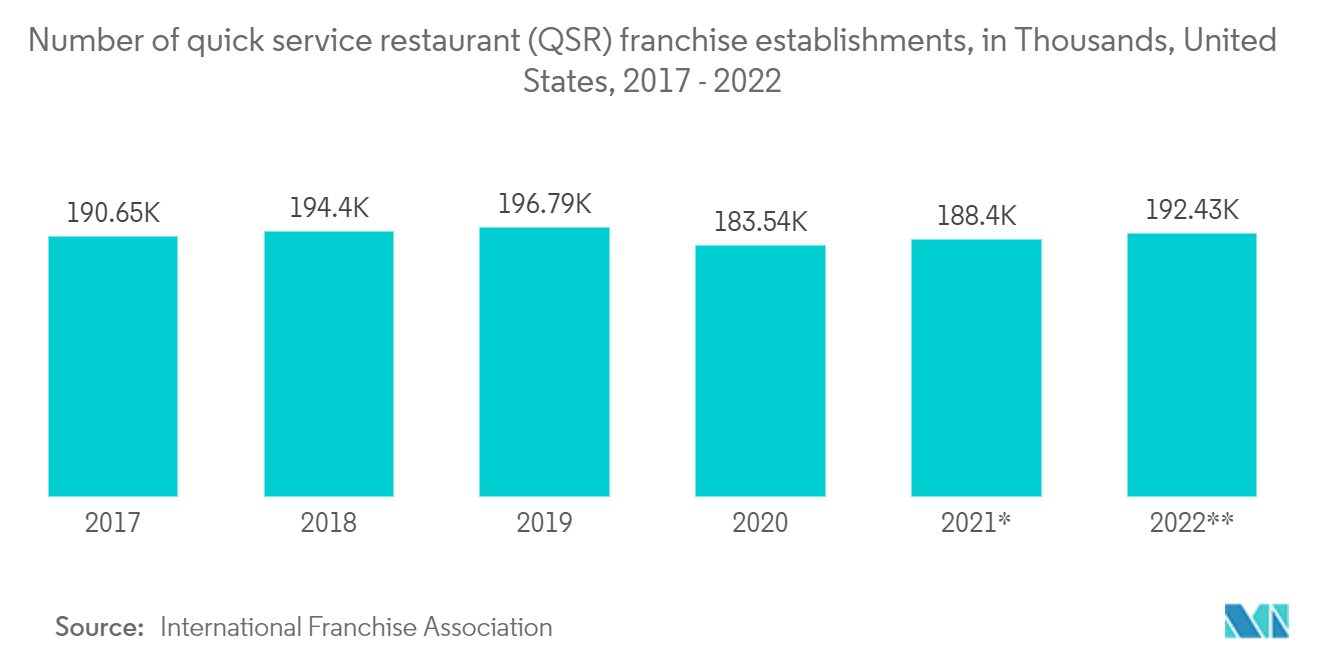

Рестораны быстрого обслуживания занимают максимальную долю рынка

- Использование экологически чистой упаковки для общественного питания в ресторанах быстрого питания приобрело решающее значение. Все больше людей выбирают фаст-фуд в качестве варианта ужина, потому что у них меньше времени на приготовление еды дома. Предприятия общественного питания могут безопасно и недорого упаковывать еду, используя экологически безопасные стили упаковки, предоставляя клиентам быстрый и простой способ транспортировки еды.

- Собственная команда дизайнеров RBI работала с одним из своих партнеров-агентств над созданием прототипов многоразовой упаковки, включая контейнер для сэндвичей и стаканчик для безалкогольных напитков и кофе. Открытие и закрытие, высота и ширина упаковки, то, как она впишется в систему поставок QSR, а также масштабируемость являются одними из факторов, которые следует учитывать.

- Например, в октябре 2021 года Burger King расширила свое меню в США за счет Impossible Nuggets на растительной основе и общенационального выпуска LOT of Ghosts Pepper Nuggets.

- Большинство предметов общественного питания, используемых в QSR, изготовлены либо из пластика, такого как пенополистирол (EPS), полиэтилентерефталат (ПЭТ), полипропилен (ПП) и полимолочная кислота, либо из бумаги, включая бумагу, картон и формованную целлюлозу. QSR доставляют высококачественную еду и напитки быстрее, чем традиционные рестораны или кафе. Чтобы добиться справедливого распределения и высокого уровня последовательности в предоставлении этих услуг, несколько QSR внедрили использование дозаторов, которые поставляют контролируемый объем. Сюда могут входить бутылки с ароматизированным кофейным сиропом, которые гарантируют, что каждый покупатель получит одинаковый вкус кофе, распределяя определенное количество сиропа с помощью каждого дозатора в диапазоне от 5 до 30 мл.

- Некоторые QSR сочетают в себе ресторанные удобства со свободой клиентов выражать свою уникальность с помощью элементов самообслуживания. Такие дозаторы с регулируемым объемом, например, можно найти в соусных станциях самообслуживания. Это может помочь QSR обеспечить исключительное обслуживание клиентов, сократить отходы продукции и сэкономить деньги.

- Рестораны с обслуживанием за столиками продолжают генерировать заказы в основном через каналы, которые, по мнению менеджеров, будут восстанавливаться медленнее всего, согласно исследованию PYMNTS на основе Индекса готовности ресторанов за август 2021 года, созданного в сотрудничестве с Paytronix и опросом 514 QSR и менеджеров ресторанов с полным спектром услуг со всего мира. США весной. В частности, исследование показало, что заказы в магазинах составляют значительно большую долю продаж в ресторанах с обслуживанием столиков, особенно в независимых ресторанах с обслуживанием столиков. Между тем, цифровые заказы составляют большую часть заказов QSR, особенно цепных заказов QSR.

Обзор индустрии упаковки для общественного питания Северной Америки

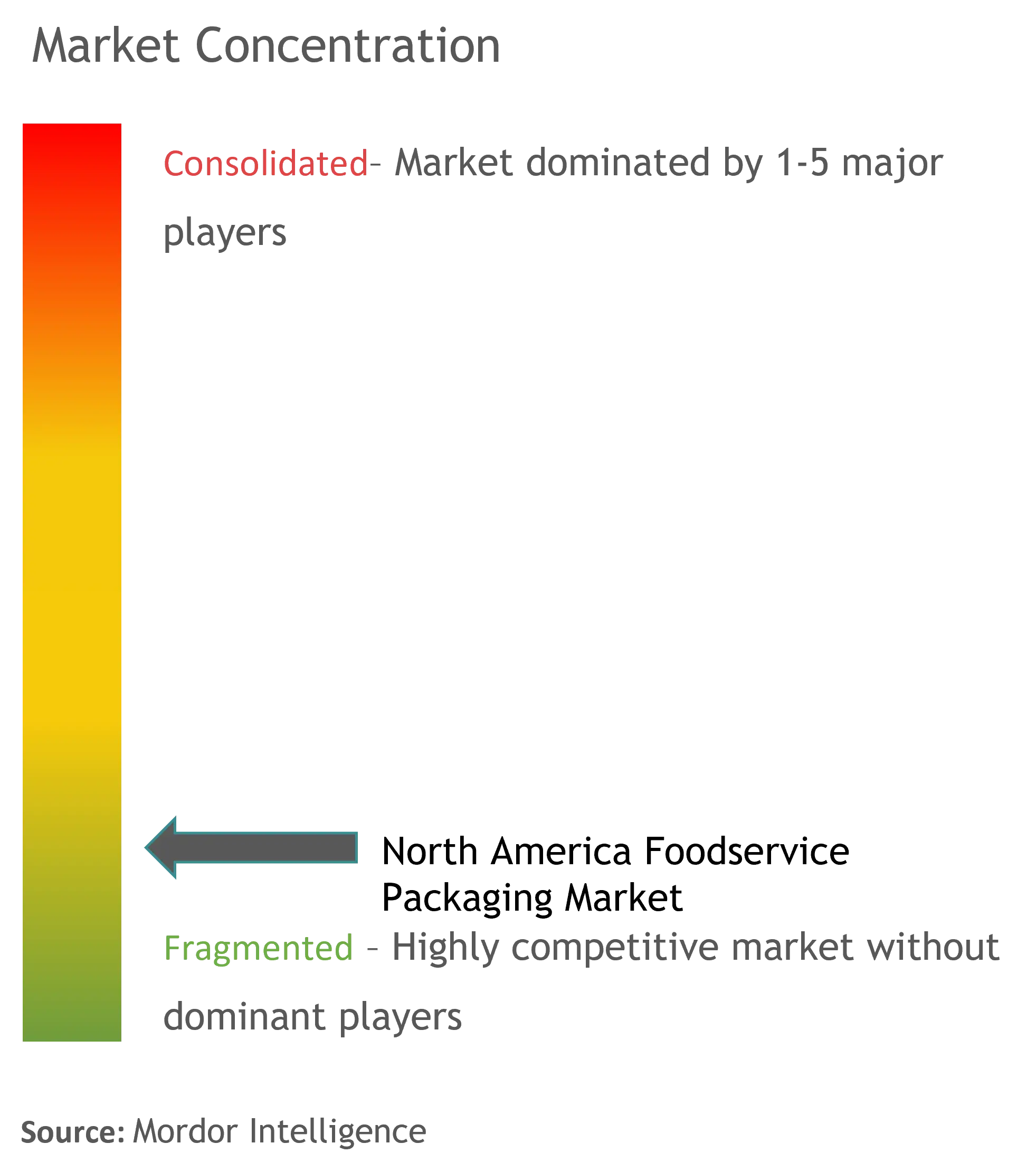

Североамериканский рынок упаковки для общественного питания будет сильно фрагментирован, поскольку многие игроки, такие как Inline Plastics, Berry Global Inc., Novolex Holdings Llc, Genpak LLC и Huhtamaki America Inc., будут усиливать конкуренцию среди местных поставщиков в регионе. рынок. Благодаря широкому спектру поставщиков упаковки для общественного питания покупатели могут выбирать из нескольких поставщиков.

- Май 2022 г. — Компания Amcor Plc разработала новейшую технологию PowerPostTM, которая позволяет делать бутылки на 30% легче и на 100% пригодными для вторичной переработки. Технология создана для предотвращения проливания горячих напитков. В изделии также используется PowerStrap, технология поглощения вакуума.

- Февраль 2022 г. - Фонды, управляемые дочерними компаниями Apollo (Apollo Fund) и Novolex, объявили о заключении соглашения с Apollo Funds о покупке большей части компании у Carlyle Fund. Карлайл продолжит владеть небольшой частью бизнеса. Финансовые подробности не разглашаются.

- Февраль 2022 г. — Компания Coca-Cola объявила о цели увеличить количество используемой многоразовой упаковки. Ожидается, что к 2030 году 25% всех напитков в портфеле брендов компании будут продаваться в многоразовых/возвратных стеклянных или пластиковых бутылках, многоразовых контейнерах, традиционных фонтанчиках или дозаторах Coca-Cola Freestyle. В последние годы компания сотрудничала с Burger King и TerraCycle в США в рамках пробной программы в нескольких городах по сокращению отходов от одноразовой упаковки за счет предоставления многоразовых контейнеров для еды и напитков.

Лидеры рынка упаковки для общественного питания в Северной Америке

Novolex HOLDINGS LLC

Berry Global Inc.

Genpak LLC

Inline Plastics

Huhtamaki America Inc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки для общественного питания Северной Америки

- Апрель 2022 г. — Sealed Air объявила о сотрудничестве в рамках передовой инициативы по переработке, которая будет сосредоточена на переработке гибкого пластика из цепочки поставок продуктов питания и переработке его в новую сертифицированную круглую пищевую упаковку.

- Январь 2022 г. — Berry Global и TotalEnergies объявляют о сотрудничестве, направленном на повышение экологичности упаковки пищевых продуктов и сокращение отходов со свалок. TotalEnergies будет поставлять Berry сертифицированные круглые полимеры, полученные путем усовершенствованной переработки бывших в употреблении пластиковых отходов, которые иначе трудно переработать с помощью существующих процессов. Этот процесс поможет сократить количество отходов и позволит Berry использовать больше переработанного пластика в упаковке продуктов питания и напитков, а также в товарах медицинского назначения.

Сегментация индустрии упаковки для общественного питания в Северной Америке

Исследование упаковки для предприятий общественного питания в Северной Америке демонстрирует спрос на важные форматы упаковки, включая коробки и картонные коробки из гофрированного картона, пластиковые бутылки, лотки, тарелки, миски, чашки и крышки, раскладушки, столовые приборы и мешалки, а также соответствующие отраслевые вертикали и доходы. получено за счет продаж упаковочной продукции в различных регионах.

Североамериканский рынок упаковки для общественного питания сегментирован по формату упаковки (гофрированные коробки и картонные коробки, пластиковые бутылки, подносы, тарелки, пищевые контейнеры и миски, чашки и крышки, а также раскладушки) и конечным пользователям (рестораны быстрого обслуживания, рестораны с полным спектром услуг, Магазины кофе и закусок, предприятия розничной торговли, учреждения и гостиничный бизнес).

| Гофроящики и картонные коробки |

| Пластиковые бутылки |

| Подносы, тарелки, контейнеры для пищевых продуктов и миски |

| Чашки и крышки |

| Раскладушки |

| Другие форматы (столовые приборы, мешалки/соломинки и т. д.) |

| Рестораны быстрого обслуживания |

| Рестораны с полным спектром услуг |

| Кафе и закусочные |

| Розничные предприятия |

| Другие приложения для конечных пользователей |

| По формату упаковки | Гофроящики и картонные коробки |

| Пластиковые бутылки | |

| Подносы, тарелки, контейнеры для пищевых продуктов и миски | |

| Чашки и крышки | |

| Раскладушки | |

| Другие форматы (столовые приборы, мешалки/соломинки и т. д.) | |

| Конечным пользователем | Рестораны быстрого обслуживания |

| Рестораны с полным спектром услуг | |

| Кафе и закусочные | |

| Розничные предприятия | |

| Другие приложения для конечных пользователей |

Часто задаваемые вопросы по исследованию рынка упаковки для общественного питания в Северной Америке

Насколько велик рынок упаковки для общественного питания в Северной Америке?

Ожидается, что объем рынка упаковки для общественного питания в Северной Америке достигнет 25,57 млрд долларов США в 2024 году, а среднегодовой темп роста составит 2,62% и достигнет 29,10 млрд долларов США к 2029 году.

Каков текущий размер рынка упаковки для общественного питания в Северной Америке?

Ожидается, что в 2024 году объем рынка упаковки для общественного питания в Северной Америке достигнет 25,57 млрд долларов США.

Кто являются ключевыми игроками на рынке упаковки для общественного питания в Северной Америке?

Novolex HOLDINGS LLC, Berry Global Inc., Genpak LLC, Inline Plastics, Huhtamaki America Inc — крупнейшие компании, работающие на рынке упаковки для общественного питания Северной Америки.

В какие годы охватывает рынок упаковки для общественного питания Северной Америки и каков был размер рынка в 2023 году?

В 2023 году объем рынка упаковки для общественного питания в Северной Америке оценивался в 24,92 миллиарда долларов США. В отчете рассматривается исторический размер рынка упаковки для общественного питания в Северной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки для общественного питания в Северной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об индустрии упаковки для общественного питания Северной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки для общественного питания в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки для общественного питания в Северной Америке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.