Размер и доля рынка военных систем связи

Анализ рынка военных систем связи от Mordor Intelligence

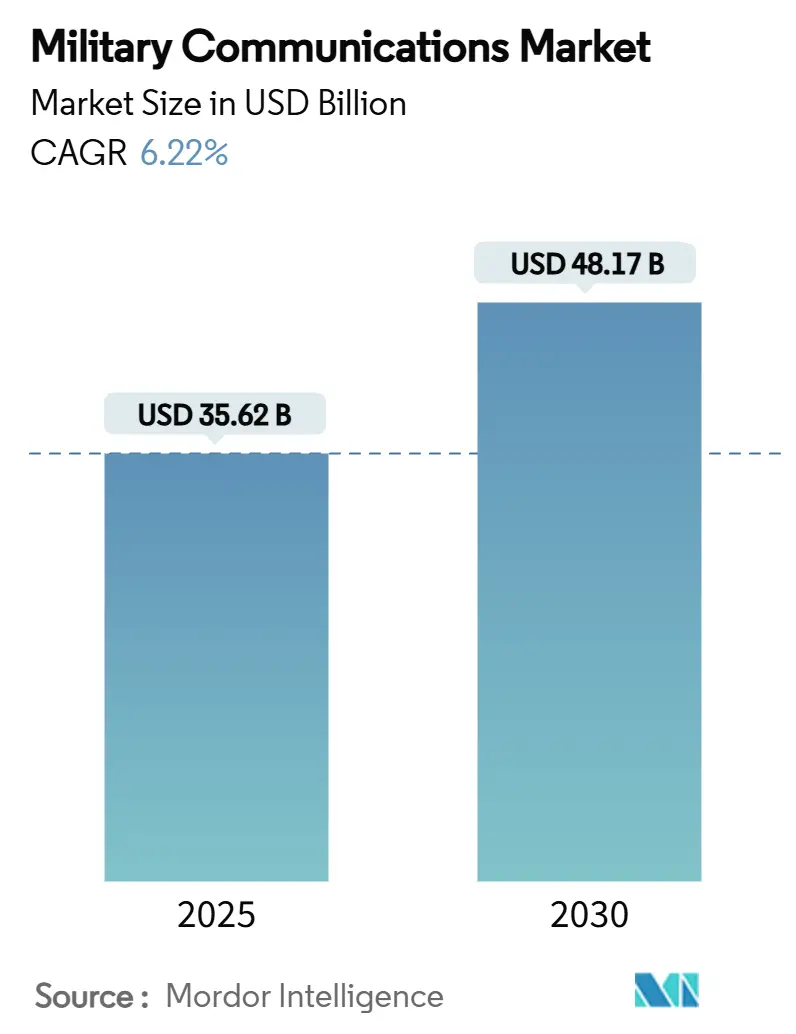

Размер рынка военных систем связи составляет 35,62 млрд долларов США в 2025 году и, по прогнозам, достигнет 48,17 млрд долларов США к 2030 году, развиваясь со среднегодовым темпом роста 6,22%. Растущие геополитические трения, развертывания в Индо-Тихоокеанском регионе и Арктике, а также переход к многосферным операциям способствуют устойчивому расширению рынка военных систем связи. Операторы наземных, морских, воздушных, космических и кибер-подразделений теперь требуют совместимых систем, которые обеспечивают устойчивую к помехам связь за пределами прямой видимости (BLOS) в спорном спектре. Спрос концентрируется на программно-определяемых радиостанциях, терминалах открытой архитектуры и узлах частных сетей 5G, которые минимизируют вес при максимизации гибкости сигналов. Государственные инвестиции в распределенные низкоорбитальные созвездия и управление спектром с использованием ИИ еще больше расширяют возможности поставщиков. Конкурентная интенсивность растет по мере того, как коммерческие поставщики 5G и облачные провайдеры входят на рынок военных систем связи с гибкими циклами разработки и более низкими затратами, чем традиционные аппаратно-ориентированные лидеры.

Ключевые выводы отчета

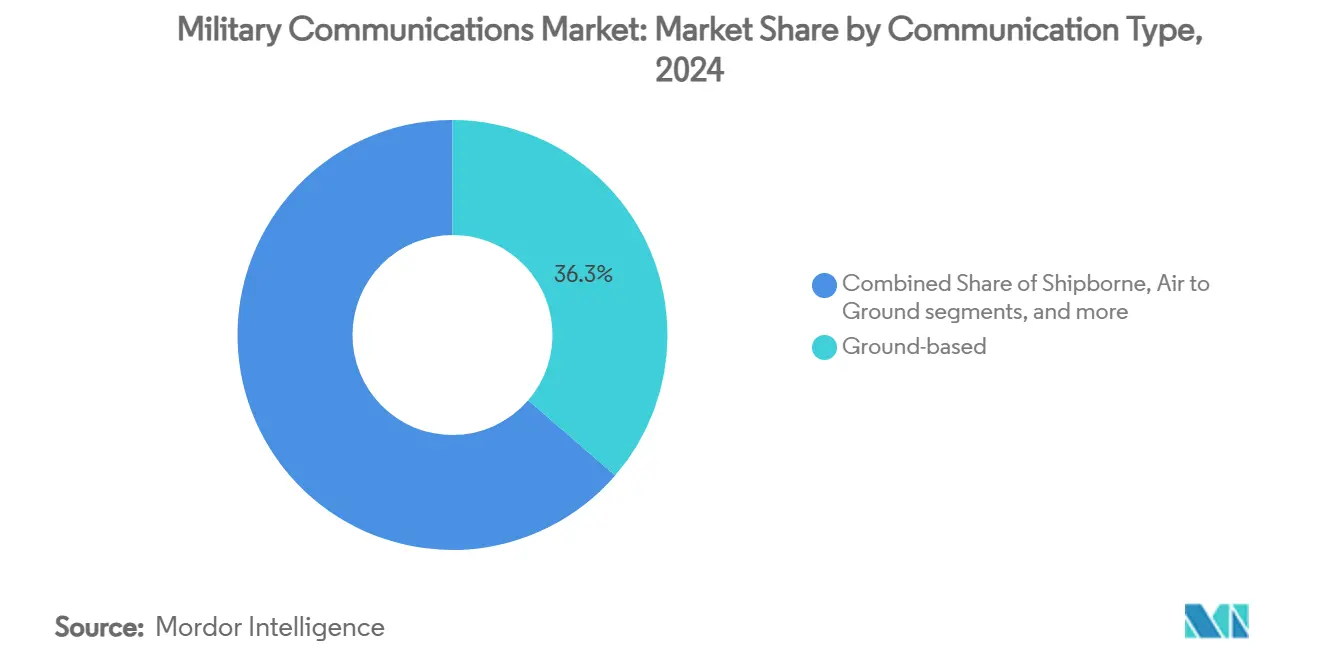

- Наземные системы составили 36,34% доли рынка военных систем связи в 2024 году, в то время как подводная связь, по прогнозам, будет расти со среднегодовым темпом роста 9,67% в период с 2025 по 2030 год.

- Военные радиосистемы составили 30,76% от размера рынка военных систем связи в 2024 году, в то время как подсистемы кибербезопасности, по прогнозам, покажут самый быстрый рост со среднегодовым темпом роста 8,45% до 2030 года.

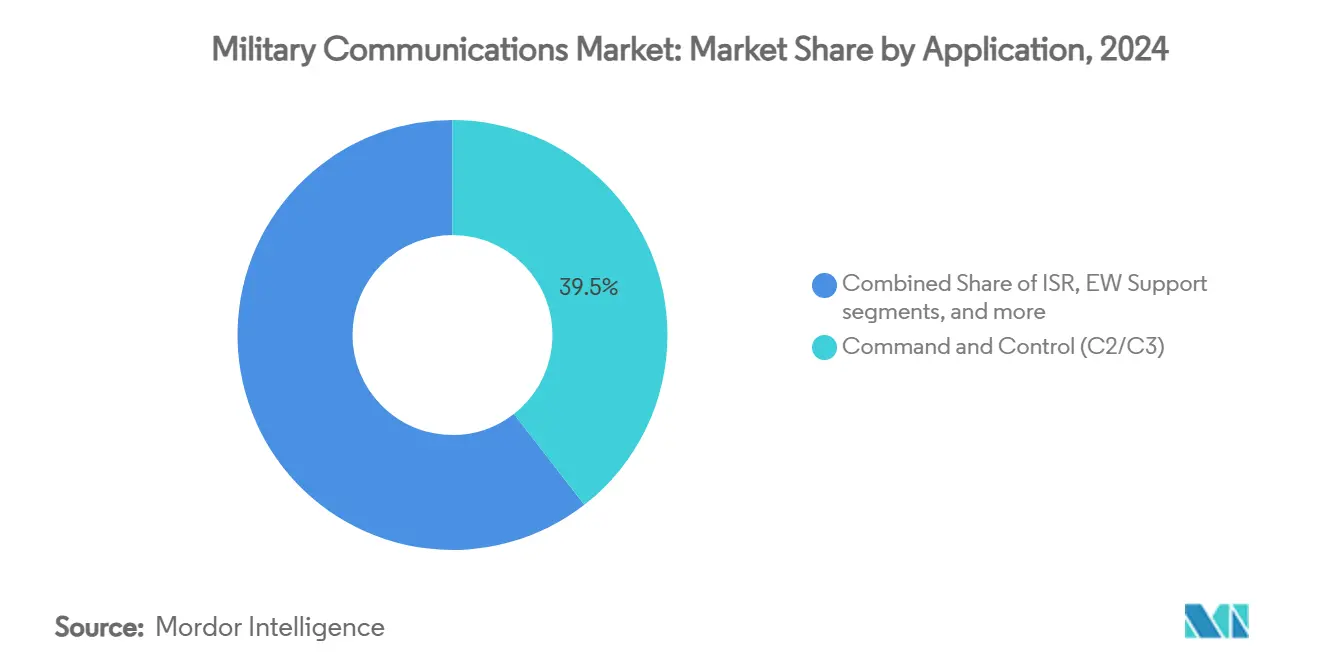

- По применению приложения командования и управления (C2/C3) лидировали с долей выручки 39,49% в 2024 году; в то время как приложения поддержки радиоэлектронной борьбы (РЭБ), по прогнозам, будут расти со среднегодовым темпом роста 7,38% до 2030 года.

- По платформам сухопутные войска доминировали с 41,67% доли рынка военных систем связи; платформы космических сил, как ожидается, будут развиваться со среднегодовым темпом роста 11,5% к 2030 году.

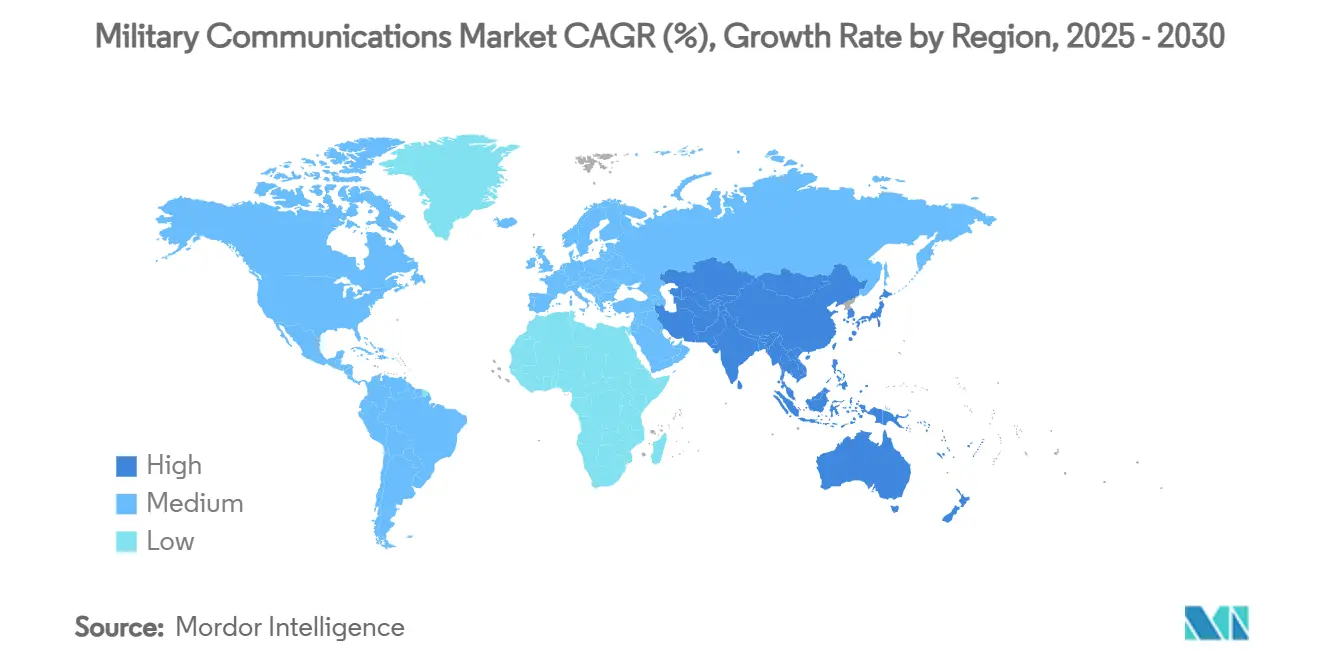

- Северная Америка удерживала 41,67% рынка военных систем связи в 2024 году, в то время как Азиатско-Тихоокеанский регион фиксирует самый высокий региональный среднегодовой темп роста 6,72% до 2030 года.

Глобальные тенденции и аналитика рынка военных систем связи

Анализ влияния драйверов

| Драйвер | (%) Влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Развертывание `Объединенного командования и управления всех сфер` Минобороны США | + 1,20% | Северная Америка, союзники по НАТО | Средний срок (2-4 года) |

| Распространение низкоорбитальных (НОС) оборонных созвездий | + 0,80% | Глобально | Долгий срок (≥4 лет) |

| Всплеск спроса на устойчивую к помехам SATCOM в движении (SOTM) | + 1,10% | Глобально | Короткий срок (≤2 лет) |

| Управление радиоресурсами с использованием ИИ в спорном спектре | + 0,90% | Северная Америка, ЕС, АТР | Средний срок (2-4 года) |

| Частные тактические сети 5G/6G для автономии бригадного уровня | + 1,30% | Глобально | Средний срок (2-4 года) |

| Увеличение арктических и индо-тихоокеанских развертываний, требующих связи за пределами прямой видимости (BLOS) | + 0,70% | Арктические страны, индо-тихоокеанские союзники | Долгий срок (≥4 лет) |

| Источник: Mordor Intelligence | |||

Развертывание Объединенного командования и управления всех сфер (JADC2) Минобороны США

Инициатива JADC2 стоимостью 13,8 млрд долларов США трансформирует структуру сил, объединяя данные датчиков из наземных, воздушных, космических и кибер-источников в единую оперативную картину.[1]Управление государственной отчетности США, `Модернизация армии: необходимые действия для поддержки развертывания нового оборудования,` gao.gov Слияние в реальном времени повышает требования к пропускной способности, задержкам и безопасности, заставляя поставщиков предоставлять программно-определяемые терминалы, которые поддерживают несколько одновременных сигналов и быстрые беспроводные обновления. Демонстрации L3Harris и Palantir показывают, что использование существующих датчиков с ИИ-аналитикой может сократить циклы принятия решений без добавления перегружающих каналов данных. По мере распространения стандартов открытой архитектуры среди союзников рынок военных систем связи набирает обороты благодаря реформам закупок, которые способствуют совместимости и экономии затрат жизненного цикла.

Распространение низкоорбитальных оборонных созвездий

Сотни малых спутников на НОС снижают задержку и расширяют разнообразие путей, поддерживая связь даже когда отдельные узлы подвергаются кинетическим или кибератакам. План космических сил США по запуску более 100 спутников в 2025 году задает тон для других стран. Многодиапазонные пользовательские терминалы должны переключаться между спутниками каждые несколько минут, стимулируя спрос на адаптивные антенны и модули управления лучом. Облачное программное обеспечение управления миссиями координирует трафик, балансируя засекреченные и коммерческие каналы на лету. Поставщики могут сертифицировать эти смешанные каналы и обеспечить долгосрочные сервисные контракты. По мере созревания устойчивых космических слоев вооруженные силы рассматривают распределенные архитектуры как базовые, а не нишевые.

Всплеск спроса на устойчивую к помехам SATCOM в движении

Достижения в области радиоэлектронной борьбы (РЭБ) подвергают спутниковые каналы постоянной угрозе, заставляя военных принимать скачки частот, адаптивное формирование луча и алгоритмы противодействия помехам в реальном времени. Расходы на коммерческую SATCOM космических сил США выросли на 40% в 2025 году для усиления покрытия спорных театров. Терминалы теперь поставляются с диапазонами Ku, Ka и X плюс встроенное машинное обучение (МО) для обнаружения угроз. Поставщики быстро обновляют прошивку, чтобы полевые подразделения опережали новые сигналы помех. Непрерывные инновации сокращают циклы продукции и привлекают нетрадиционных поставщиков в контракты на модернизацию. Силы, которые развертывают эти системы, поддерживают потоки данных даже когда противники заполняют спектр.

Управление радиоресурсами с использованием ИИ в спорном спектре

Движки машинного обучения (МО) планируют использование спектра за секунды вместо часов, облегчая перегрузку и снижая риск обнаружения. Радиостанции Silvus Streamcaster, развернутые армией США, перестраивают уровни мощности и сигналы на ходу для поддержания связи, оставаясь скрытными. ИИ-механизмы политик позволяют нескольким пользователям совместно использовать ограниченную полосу пропускания без взаимных помех. Командиры получают ясность, потому что система автоматически выбирает самый чистый канал. Меньшая ручная нагрузка освобождает операторов для задач более высокого порядка. Принятие распространяется по мере того, как результаты показывают лучшее время работы в учениях с боевой стрельбой.

Анализ влияния ограничений

| Ограничение | (%) Влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Перегруженный и спорный спектр, вызывающий узкие места совместимости | -0.60% | Глобально | Короткий срок (≤2 лет) |

| Превышение затрат в программах многосферной интеграции | -0.40% | Северная Америка, ЕС | Средний срок (2-4 года) |

| Ограничения экспортного контроля на криптографические компоненты | -0.30% | Глобально | Долгий срок (≥4 лет) |

| Зависимость от устаревших сигналов, задерживающая программно-определяемые обновления | -0.20% | Глобально | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Перегруженный и спорный спектр, вызывающий узкие места совместимости

Гражданские сети 5G, мега-созвездия и вражеские глушители переполняют диапазоны, некогда зарезервированные для обороны, заставляя коалиционные силы разрешать конфликты частот в реальном времени. Стандарты НАТО отстают от темпа распространения сигналов, что приводит к остановке критически важных передач, когда несовместимые радиостанции встречаются в совместных операциях. Поставщики должны встраивать функции спектрального зондирования и междиапазонные шлюзы, но это увеличивает стоимость и сложность, что снижает краткосрочное принятие.

Превышение затрат в программах многосферной интеграции

Аудиты GAO показывают растущие расходы на поддержание крупных платформ, таких как F-35, Chinook и GMLRS, урезая средства, доступные для новых закупок систем связи. Британский проект Morpheus стоимостью 828 млн фунтов стерлингов (1,10 млрд долларов США) претерпел повторные пересмотры объема, подчеркивая проблему объединения устаревшего и нового поколения оборудования.[2] Janes, `Минобороны Великобритании заявляет об отсутствии планов отменить проект Morpheus несмотря на задержки,` janes.com Риск интеграции увеличивается по мере того, как каждая дополнительная связь сферы умножает тестовые перестановки, растягивает графики и умеряет импульс на рынке военных систем связи.

Сегментный анализ

По типу связи: подводные системы обеспечивают скрытые операции

Подводная связь зафиксировала самый высокий прогноз среднегодового темпа роста 9,67%, поскольку военно-морские силы закрывают пробелы в скрытой морской связи. Хотя наземные узлы по-прежнему удерживают 36,34% доли рынка военных систем связи в 2024 году, они развиваются в сетчатые архитектуры, которые автоматически перенаправляют под огнем. Модернизация радиостанций бронированных машин и узлы 5G бригадного уровня закрепили размер рынка военных систем связи для наземных систем. Акустические модемы и лазерные сине-зеленые каналы позволяют подводным лодкам обмениваться ситуационной осведомленностью без всплытия, способность, выделенная инновационным вызовом AUKUS. Корабельные платформы принимают многодиапазонную SATCOM и L-диапазонные антенны для поддержания связи во время маневров в условиях сильного волнения. Совместимость воздух-земля улучшается через установки AN/PRC-158 на вертолетах CH-47 Chinook, связывающих винтокрылые флоты напрямую с тактическими IP-сетями.

Достижения в сигналах с низкой вероятностью обнаружения повышают принятие в авиации, несмотря на строгие ограничения по размеру и мощности. По мере того как спектр становится спорным, авиационные радиостанции интегрируют адаптивное кодирование и направленные антенны для минимизации излучений. Тем временем береговые КВ-станции обеспечивают резервные пути, если спутниковые или сотовые каналы заблокированы, укрепляя гибридную устойчивость на рынке военных систем связи.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По компонентам: интеграция безопасности ускоряет кибер-физическую конвергенцию

Военные радиосистемы составили 30,76% от размера рынка военных систем связи в 2024 году. Тем не менее, подсистемы кибербезопасности показали самый быстрый среднегодовой темп роста 8,45%, поскольку шифрование, доступ с нулевым доверием и обнаружение конечных точек слились с транспортным оборудованием. Защищенные устройства в стиле смартфонов в рамках программы командования и управления нового поколения армии США вводят интуитивные пользовательские интерфейсы, используя ядра SDR для гибкости сигналов. Интегрированные антенные апертуры покрывают диапазоны от УВЧ до Ka одной панелью, сокращая след мачт и ускоряя модернизацию креплений транспортных средств.

На стационарных объектах фотонные каналы и защищенное волокно заменяют медь для больших объемов данных и сниженной электромагнитной утечки. Тактические каналы данных, такие как Link-16 и MADL, мигрируют к IP-наложениям, облегчая интерфейс с облачными приложениями. По мере роста трафика распределенных НОС многодиапазонные радиочастотные фронт-энды учатся арбитрировать между активами ГЕО и НОС, максимизируя время работы внутри рынка военных систем связи.

По применению: поддержка радиоэлектронной борьбы обеспечивает доминирование в спектре

Командование и управление (C2/C3) сохранило 39,49% выручки в 2024 году, однако поддержка радиоэлектронной борьбы, по прогнозам, будет расти со среднегодовым темпом 7,38%, отражая доктринальный поворот к доминированию в спектре. Бюджеты электронных атак США достигли 5 млрд долларов в 2024 году, направляя средства на цифровые приемники и ИИ-классификаторы, которые обнаруживают и нейтрализуют враждебные излучатели за миллисекунды. Узлы разведки, наблюдения и рекогносцировки используют высокопроизводительные лучи SATCOM, доставляя видео с полным движением с дронов в центры слияния. Логистические сети используют недорогие радиостанции, производные от LTE, для мониторинга складов, сокращая время простоя.

Команды гуманитарной помощи несут переносные комплекты, сочетающие сетчатый Wi-Fi, голос УВЧ и интернет-транзит, которые работают автономно после стихийных бедствий. Рынок военных систем связи выигрывает от спроса двойного назначения: правительства закупают системы, которые могут переключаться между военными действиями и гражданскими вспомогательными ролями без замены оборудования, улучшая экономию масштаба.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По платформам: космические силы лидируют в архитектурах нового поколения

Космические силы демонстрируют самый высокий среднегодовой темп роста 11,5%, поскольку страны спешат укреплять орбитальные активы. С долей 38,49% в 2024 году сухопутные войска инвестируют в программно-определяемые автомобильные радиостанции и частные пузыри 5G. Морские программы закупают многодиапазонные терминалы SATCOM, защищенные от электромагнитных импульсов и коррозии соленой водой. Воздушные силы принимают легкие антенны AESA, встроенные в существующие отсеки авионики, освобождая подкрыльевые пилоны для вооружения. Космические инновации, такие как оптические межспутниковые каналы и маршрутизаторы трафика на основе ИИ, направляют дополнительный капитал на рынок военных систем связи.

Конвергенция между коммерческими и оборонными спутниками ускоряется. Kuiper Government Solutions партнерствует с L3Harris для предложения гибридных услуг, которые сочетают коммерческие каналы большой емкости с засекреченными анклавами. Интеграция требует строгости, но отдача - это быстрое масштабирование и модели переменных затрат, непревзойденные одними только заказными военными созвездиями.

Географический анализ

Северная Америка сохранила 41,67% доли рынка военных систем связи в 2024 году, движимая JADC2 Пентагона и бюджетной линией 2025 года в 8,6 млрд долларов на связь и электронику. Оборонные лидеры, базирующиеся в регионе, имеют вертикально интегрированные потоки проектирования, производства и поддержки, ускоряя скорость развертывания. Канада продвигает арктическую SATCOM и КВ-шлюзы, которые присоединяются к сетям NORAD, в то время как Мексика закупает защищенные радиостанции для мониторинга границ. Лидерство региона в инструментах спектра с ИИ и архитектурах частных 5G укрепляет его статус глобального технологического центра на рынке военных систем связи.

Азиатско-Тихоокеанский регион показывает самый высокий среднегодовой темп роста 6,72% до 2030 года. Бюджет каналов Китая и Индии растет в программах коренных программно-определяемых радиостанций для сокращения зависимости от иностранных криптографических чипов. Система полевой информационной связи Тайваня стоимостью 7,81 млрд новых тайваньских долларов (238,44 млн долларов США) иллюстрирует региональный аппетит к устойчивым, совместимым основам на фоне растущих напряжений в проливе.[3]Taipei Times, `Испытания ФИКС завершены, говорят военные,` taipeitimes.com Япония и Южная Корея финансируют подводные и космические ретрансляционные проекты для защиты линий снабжения, в то время как партнерство Австралии AUKUS стимулирует акустические подводные каналы, которые подключаются непосредственно к американским тактическим IP-сетям. Эти многоуровневые инвестиции укрепляют Азиатско-Тихоокеанский регион как второй столп роста рынка военных систем связи.

Европа выигрывает от мандатов совместимости НАТО и повышенных оборонных бюджетов после конфликта в Украине. Цифровая трансформация Германии на 3,2 млрд евро (3,7 млрд долларов США) и заказ Нидерландов на радиостанции AN/PRC на 1,42 млрд долларов иллюстрируют импульс к стандартизированным, готовым к коалиции радиостанциям. Великобритания продолжает перестройку сетей сухопутных сил под Morpheus, несмотря на задержки. Скандинавские государства приоритизируют арктический охват, испытывая высокоширотные L-диапазонные спутники и резервную КВ-сеть. Южно-европейские страны сосредотачиваются на морской SATCOM для мониторинга критических морских путей. В совокупности Европа поддерживает рост в среднем однозначном проценте на рынке военных систем связи.

Конкурентная среда

Восемнадцать наследственных лидеров захватывают примерно 60% выручки, подчеркивая умеренную концентрацию на рынке военных систем связи. Длительная сертификация, криптографические разрешения и собственное производство исторически защищали действующих лидеров; коммерческие участники 5G и гибкие софтверные фирмы размывают барьеры. Программа 5G.MIL Lockheed Martin с Nokia и Verizon доказала, что коммерческие сотовые стеки могут быстро интегрировать оболочки безопасности для засекреченного использования. L3Harris, тем временем, сочетает радиооборудование с программным обеспечением оркестрации ИИ, расширяя свой портфель. Thales партнерствует с французским CEA для встраивания доверенного генеративного ИИ в будущие радиостанции, стремясь к интеллектуальной адаптации сигналов.[4]Thales, `Thales и CEA партнерствуют в доверенном генеративном ИИ для обороны,` thalesgroup.com

Новые поставщики сосредотачиваются на нишевых пробелах. Украинские разработчики, такие как Himera, развернули радиостанции с квантово-безопасным шифрованием, которые привлекли закупку армии США на 921 млн долларов в 2025 году; эти устройства продемонстрировали устойчивость в реальных боевых условиях. Скандинавский поставщик Ovzon инвестирует в 6G спутниковые магистрали для соединения арктических мертвых зон. KATIM, дочерняя компания EDGE Group, сотрудничает с Nokia для предложения локально зашифрованных сетей 5G государствам Персидского залива.[5]KATIM, `EDGE Group и Nokia сотрудничают для укрепления безопасной связи,` katim.com Такие специализированные решения давят на действующих лидеров к более частому обновлению продуктовых линеек, катализируя сдвиг к модульным, платформо-агностическим дорожным картам на рынке военных систем связи.

В перспективе стратегии приобретения сосредотачиваются на ИИ, оркестрации сетей и менеджерах связи НОС-ГЕО. Поставщики, которые овладели соответствием открытым стандартам без ущерба для укрепленной безопасности, позиционируют себя для опережения конкурентов по мере того, как закупочные агентства требуют совместимости поставщиков.

Лидеры индустрии военных систем связи

BAE Systems plc

RTX Corporation

General Dynamics Corporation

Thales Group

L3Harris Technologies, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые события

- Май 2025: Nokia и blackned подписали меморандум о взаимопонимании для совместного создания развертываемых тактических сетей 5G для германских сил.

- Апрель 2025: L3Harris и Kuiper Government Solutions компании Amazon договорились о предоставлении гибридных услуг спутниковой связи для оборонных заказчиков.

- Март 2025: Четыре украинские фирмы, включая Himera, получили контракты на радиостанции армии США на сумму 921,1 млн долларов для квантово-безопасных защищенных систем.

- Февраль 2025: KATIM группы EDGE и Nokia объявили о сотрудничестве в области безопасной критически важной сети 5G для обороны ОАЭ.

Охват глобального отчета по рынку военных систем связи

Военная связь - это передача информации от разведывательных и других подразделений, находящихся в контакте с противником, и средства для осуществления командования посредством передачи приказов и инструкций командиров своим подчиненным.

Рынок военных систем связи сегментирован по типу связи, компонентам, применению и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка и Ближний Восток и Африка). По типу связи рынок сегментирован на корабельную, наземную, подводную, воздух-земля и авиационную связь. По компонентам рынок сегментирован на военные системы спутниковой связи, военные радиосистемы и военные системы безопасности. По применению рынок сегментирован как командование и управление, рутинные операции, ситуационная осведомленность и другие применения. Отчет также охватывает размеры рынка и прогнозы для рынка военных систем связи в основных странах различных регионов.

Для каждого сегмента размер рынка представлен в стоимостном выражении (доллары США).

| Корабельные |

| Наземные |

| Подводные |

| Воздух-земля |

| Авиационные |

| Военные системы SATCOM |

| Военные радиосистемы |

| Военные системы безопасности/кибер |

| Тактические каналы данных |

| Интегрированные антенны и радиочастотные фронт-энды |

| Волоконно-оптические и фотонные каналы |

| Командование и управление (C2/C3) |

| Разведка, наблюдение и рекогносцировка (РСР) |

| Рутинные операции и логистика |

| Поддержка радиоэлектронной борьбы (РЭБ) |

| Гуманитарная помощь и ликвидация стихийных бедствий |

| Сухопутные войска |

| Военно-морские силы |

| Воздушные силы |

| Космические силы |

| Северная Америка | США | |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Израиль | ||

| Объединенные Арабские Эмираты | ||

| Остальной Ближний Восток | ||

| Африка | Египет | |

| Южная Африка | ||

| Остальная Африка | ||

| По типу связи | Корабельные | ||

| Наземные | |||

| Подводные | |||

| Воздух-земля | |||

| Авиационные | |||

| По компонентам | Военные системы SATCOM | ||

| Военные радиосистемы | |||

| Военные системы безопасности/кибер | |||

| Тактические каналы данных | |||

| Интегрированные антенны и радиочастотные фронт-энды | |||

| Волоконно-оптические и фотонные каналы | |||

| По применению | Командование и управление (C2/C3) | ||

| Разведка, наблюдение и рекогносцировка (РСР) | |||

| Рутинные операции и логистика | |||

| Поддержка радиоэлектронной борьбы (РЭБ) | |||

| Гуманитарная помощь и ликвидация стихийных бедствий | |||

| По платформам | Сухопутные войска | ||

| Военно-морские силы | |||

| Воздушные силы | |||

| Космические силы | |||

| По географии | Северная Америка | США | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Израиль | |||

| Объединенные Арабские Эмираты | |||

| Остальной Ближний Восток | |||

| Африка | Египет | ||

| Южная Африка | |||

| Остальная Африка | |||

Ключевые вопросы, отвеченные в отчете

Каково прогнозируемое значение рынка военных систем связи в 2030 году?

По прогнозам, рынок военных систем связи достигнет 48,17 млрд долларов США к 2030 году со среднегодовым темпом роста 6,22%.

Какой регион показывает самый быстрый рост до 2030 года?

Азиатско-Тихоокеанский регион демонстрирует самый высокий среднегодовой темп роста 6,72% из-за территориальных споров и модернизационных драйверов.

Какой сегмент типа связи растет быстрее всего?

Подводная связь расширяется со среднегодовым темпом роста 9,67%, поскольку военно-морские силы приоритизируют скрытную морскую связь.

Насколько велик сегмент применения командования и управления?

Применение командования и управления составляло 39,49% выручки 2024 года, что делает его крупнейшей отдельной категорией применения.

Какая технологическая тенденция наиболее влияет на новые закупки?

Принятие программно-определяемых, многодиапазонных радиостанций, интегрированных с частными сетями 5G и управлением спектром на основе ИИ, изменяет приоритеты приобретения.

Какие две ведущие компании обеспечивают устойчивость на основе спутников?

L3Harris и Lockheed Martin лидируют через распределенные развертывания НОС и гибридные архитектуры 5G MIL.

Последнее обновление страницы: