Размер и доля рынка стоматологических устройств Латинской Америки

Анализ рынка стоматологических устройств Латинской Америки от Mordor Intelligence

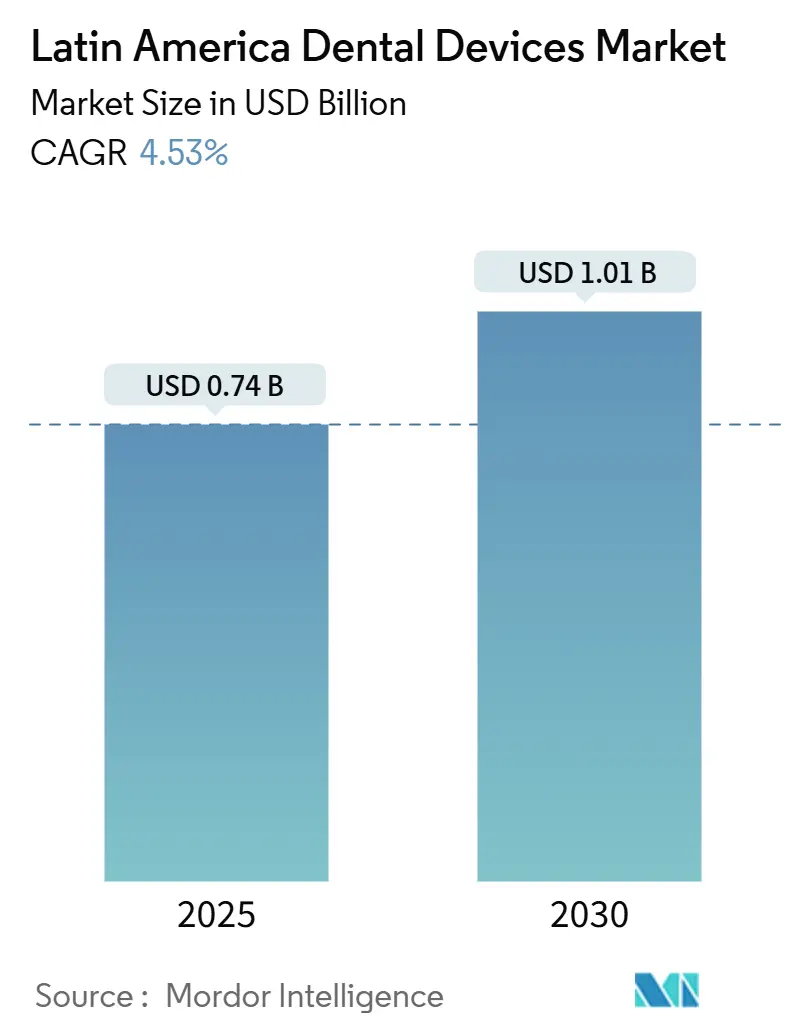

Размер рынка стоматологических устройств Латинской Америки оценивается в 0,74 млрд долларов США в 2025 году и, как ожидается, достигнет 1,01 млрд долларов США к 2030 году при совокупном среднегодовом темпе роста 4,53% в прогнозируемый период (2025-2030).

Спрос поддерживается расширяющейся экосистемой частных клиник, растущими предпочтениями пациентов к цифровым рабочим процессам и поддерживающими регулятивными реформами в Бразилии, которые сокращают сроки утверждения продуктов. Организации стоматологических услуг (DSO) продолжают консолидировать независимые практики, размещая крупные многоточечные заказы и привлекая интерес производителей к контрактам, объединяющим оборудование и обучение. Валютная волатильность остается основным препятствием по затратам, поскольку большинство высокотехнологичных устройств импортируются и оплачиваются в долларах США. Тем не менее, портфель цифровой рентгенологии, кабинетных CAD/CAM и 3D-принтеров укрепляется, поскольку производители адаптируют ценовые уровни и пакеты финансирования к рынку стоматологического оборудования Латинской Америки, что сигнализирует о устойчивом росте в средних однозначных цифрах до 2030 года.

Ключевые выводы отчета

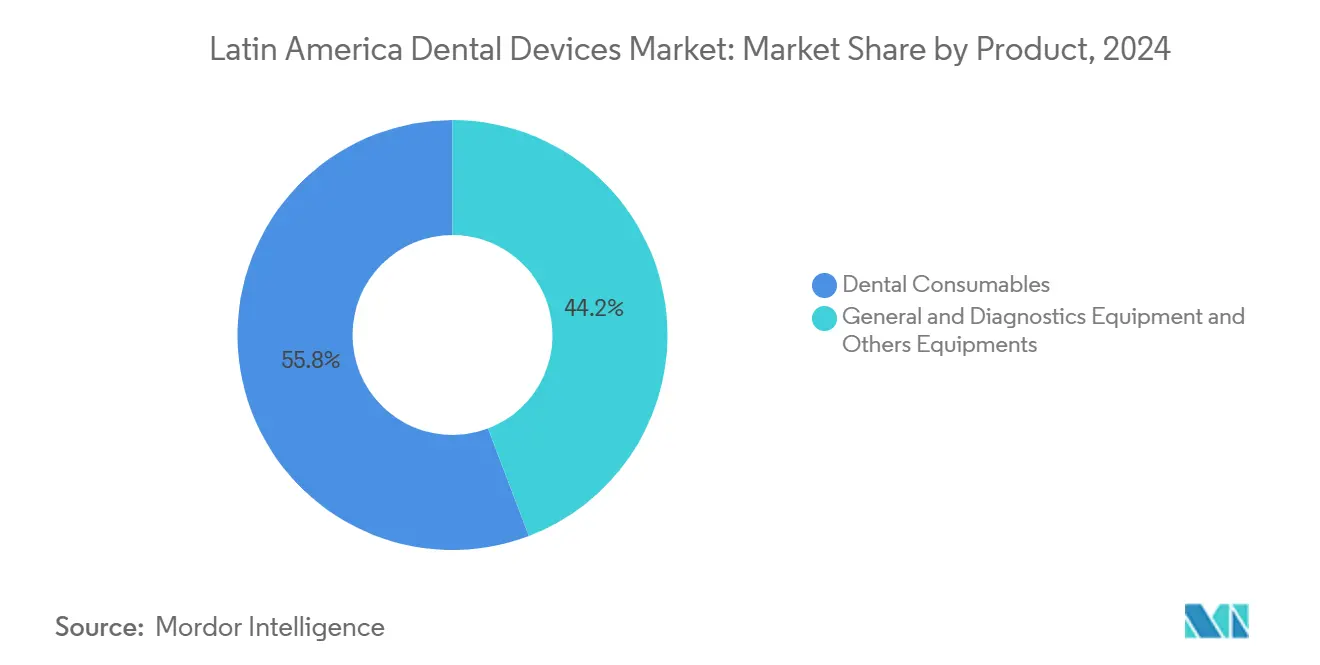

- По категории продуктов стоматологические расходные материалы лидировали с 55,78% долей выручки в 2024 году; прогнозируется, что цифровое диагностическое оборудование будет расширяться с совокупным среднегодовым темпом роста 5,23% до 2030 года.

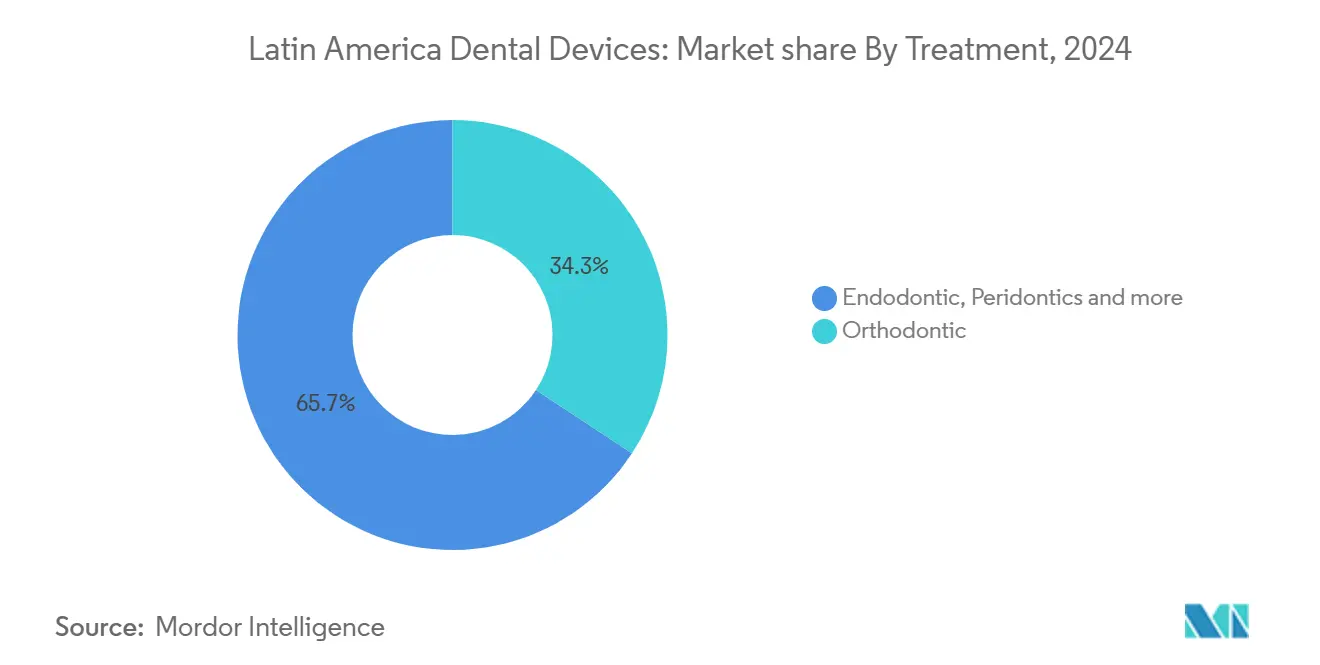

- По типу лечения ортодонтические процедуры занимали 34,26% доли рынка стоматологического оборудования Латинской Америки в 2024 году, в то время как прогнозируется, что протезное лечение покажет самый быстрый совокупный среднегодовой темп роста 5,76% до 2030 года.

- По конечному пользователю стоматологические больницы составляли 45,71% доли размера рынка стоматологического оборудования Латинской Америки в 2024 году, и ожидается, что стоматологические клиники будут развиваться с совокупным среднегодовым темпом роста 6,01% в период 2025-2030 годов.

- По географии Бразилия занимала 35,65% долю в 2024 году; прогнозируется, что Колумбия превзойдет региональный средний показатель с совокупным среднегодовым темпом роста 7,21% до 2030 года.

Тенденции и аналитические данные рынка стоматологических устройств Латинской Америки

Анализ влияния драйверов

| Драйвер | % влияния на прогноз совокупного среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Рост стоматологического туризма в Бразилии и Мексике | 1.20% | Бразилия, Мексика, Колумбия | Средний срок (2-4 года) |

| Расширение частных DSO-сетей | 0.90% | Бразилия, Мексика, Колумбия | Долгий срок (≥4 лет) |

| Внедрение CAD/CAM и 3D-печати в лабораториях | 1.00% | Бразилия, Чили, Колумбия | Средний срок (2-4 года) |

| Развертывание телестоматологии | 0.70% | Бразилия, Мексика, Аргентина | Короткий срок (≤2 лет) |

| Снижение тарифов Меркосур на цифровую рентгенологию | 0.50% | Бразилия, Аргентина, Уругвай, Парагвай | Короткий срок (≤2 лет) |

| Источник: Mordor Intelligence | |||

Рост стоматологического туризма в Бразилии и Мексике стимулирует продажи высокотехнологичных устройств

Потоки пациентов из Соединенных Штатов и Канады побуждают клиники дифференцироваться через премиальные внутриротовые сканеры, кабинетные фрезерные машины и установки для имплантационной хирургии. Ежегодные глобальные объемы стоматологического туризма достигли 3-4 миллионов к 2024 году, и рынок стоматологического оборудования Латинской Америки напрямую выигрывает, поскольку половина этих путешественников выбирает Бразилию или Мексику. Клиники в Боготе и Медельине воспроизводят эту стратегию, инвестируя в CBCT-сканеры, которые повышают точность планирования лечения. Приобретение оборудования все больше делает акцент на видимых, ориентированных на пациента технологиях, которые служат маркетинговыми активами в той же мере, что и клиническими инструментами. Конкурентная реакция производителей заключается в расширении схем отсроченных платежей, связанных с сезонностью туризма, тем самым снижая валютные риски для практик. В совокупности расходы, обусловленные туризмом, повышают вклад премиального сегмента в рынок стоматологического оборудования Латинской Америки.

Расширение частных DSO-сетей стимулирует массовые закупки оборудования

DSO используют групповые закупочные контракты для получения двузначных скидок на стоматологические установки, рентгеновские комплексы и системы стерилизации. Модель DSO составляла 64% открытий новых практик в 2024 году по сравнению с 15% десятилетие назад, изменяя переговоры с поставщиками. Региональные лидеры объединяют послепродажное обслуживание и программное обеспечение для удаленного мониторинга для стандартизации клинического качества по всем точкам, подход, который сокращает незапланированные простои и укрепляет привязку к поставщику. Для производителей многолетние рамочные соглашения с DSO сглаживают квартальную волатильность заказов и улучшают прогнозирование объемов. Эта тенденция структурно положительна для рынка стоматологического оборудования Латинской Америки, поскольку она повышает предсказуемость циклов замены и ускоряет внедрение цифрово-интегрированных платформ.

Рост внедрения CAD/CAM и 3D-печати в лабораториях

Лаборатории, внедряющие кабинетные CAD/CAM и полимерные, а также металлические 3D-принтеры, сокращают время изготовления протезов с дней до часов, уменьшая повторные визиты пациентов и отходы материалов. Латиноамериканские лаборатории обработали 85 000 цифровых оттисков в 2024 году, что на 42% больше в годовом исчислении, поскольку академии сотрудничали с поставщиками для повышения квалификации техников. Этот сдвиг стимулирует спрос на вспомогательные полимеризационные установки, лицензии на программное обеспечение для дизайна и внутриротовые сканеры, которые питают цифровой рабочий процесс. Фонды прямых инвестиций финансируют модернизацию лабораторий в Бразилии и Чили, делая ставку на период окупаемости, сокращенный более высокой пропускной способностью случаев. Масштабирование цифрового производства, таким образом, является основным двигателем создания стоимости на рынке стоматологического оборудования Латинской Америки.

Развертывание телестоматологии стимулирует внедрение портативных диагностических устройств

Постпандемические регулятивные рамки теперь позволяют удаленную сортировку и наблюдение в Бразилии и Чили, стимулируя закупки портативных рентгеновских датчиков, беспроводных внутриротовых камер и планшетных систем ведения карт. Около 30% стоматологов, опрошенных в 2024 году, использовали платформы телестоматологии не менее пяти часов в месяц, что в два раза больше уровня 2021 года jada.org. Передача изображений в реальном времени требует устройств со встроенным ИИ, который отмечает кариозные поражения, тем самым сокращая время кресла во время личных приемов. Регионы с разреженным покрытием специалистов, такие как Патагония в Аргентине, пилотируют модели хранения и пересылки, поддерживаемые государственными грантами на телездравоохранение. В совокупности эти проекты открывают свежий канал для брендов диагностического оборудования начального уровня, расширяя общий рынок стоматологического оборудования Латинской Америки.

Анализ влияния ограничений

| Ограничение | % влияния на прогноз совокупного среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Задержки регистрации ANVISA в Бразилии | −0.8% | Бразилия | Средний срок (2-4 года) |

| Высокие затраты на послепродажное обслуживание | −0.6% | Латинская Америка (по всему региону) | Долгий срок (≥4 лет) |

| Валютная волатильность, увеличивающая стоимость импортных CBCT | −0.7% | Бразилия, Аргентина, Колумбия | Средний срок (2-4 года) |

| Неполное возмещение имплантатов | −0.5% | Мексика, Бразилия, Чили | Долгий срок (≥4 лет) |

| Источник: Mordor Intelligence | |||

Задержки регистрации ANVISA в Бразилии (12-18 месяцев)

Хотя недавние реформы нацелены на 60-дневный ускоренный трек для категорий с низким риском, стоматологические устройства класса III и IV все еще сталкиваются с длительными проверками досье. Промежуточные производители часто откладывают запуски, поскольку переходные исследования и местные тесты на биосовместимость увеличивают предрыночные бюджеты. Более крупные транснациональные корпорации смягчают задержку стратегиями параллельной подачи, однако затраты на инвентаризацию неутвержденных запасов снижают маржу. Узкое место снижает конкурентное ценовое давление в Бразилии и замедляет доступность передовых продуктов, снижая рост рынка стоматологического оборудования Латинской Америки.

Валютная волатильность увеличивает стоимость импортных конусно-лучевых компьютерных томографов

Региональные валюты обесценились в среднем на 11% по отношению к доллару США между 4-м кварталом 2023 года и 4-м кварталом 2024 года. Поскольку CBCT-сканеры превышают 150 000 долларов США за единицу, даже скромные колебания повышают стоимость доставки на тысячи долларов. Дистрибьюторы реагируют, сокращая срок действия котировок до 15 дней и продвигая структуры лизинга с выкупом, номинированные в местной валюте. Некоторые клиники полностью откладывают внедрение, растягивая цикл замены оборудования свыше семи лет. До возвращения макроэкономической стабильности оборот крупных капитальных товаров на рынке стоматологического оборудования Латинской Америки останется ниже потенциала.

Сегментный анализ

По продукту: цифровые решения изменяют модели закупок

Стоматологические расходные материалы лидировали по выручке в 2024 году благодаря их высокочастотному использованию, однако категории капитального оборудования догоняют, поскольку цифровые рабочие процессы становятся мейнстримом. Кабинетные CAD/CAM системы и полимерно-смоляные 3D-принтеры зафиксировали региональный скачок поставок, который перешел в 23% ежегодное расширение продаж. Панорамная и цефалометрическая рентгенология все еще доминируют в расходах на визуализацию, но внутриротовые датчики сокращают разрыв, поскольку облачное хранение снижает IT-накладные расходы для небольших практик. Производители объединяют обновления программного обеспечения со стерилизаторами и компрессорами, обеспечивая, чтобы интегрированные комплексы оставались привлекательными по сравнению с поштучными закупками оборудования. Следовательно, цифровые платформы готовы превзойти традициональные инструменты, усиливая поворот цепочки поставок в сторону высокомаржинальных сервисных контрактов в рамках рынка стоматологического оборудования Латинской Америки.

Скорость внедрения варьируется: Чили и Колумбия двигались быстрее всего благодаря благоприятным структурам импортных пошлин, в то время как чувствительные к стоимости рынки, такие как Перу, фокусируются на восстановленных единицах. Стандартизация прошивки в сканерах, фрезерных станках и полимеризационных печах улучшает кроссовместимость, уменьшая ошибки у кресла и повышая пропускную способность случаев. Местные сборщики в Бразилии добавляют модули открытой архитектуры для захвата лабораторий, ищущих решения, независимые от поставщика. В целом, инновации на уровне продукта согласованы с двойными целями сокращения временных рамок лечения и монетизации простоя практики - драйверы, которые поддерживают рынок стоматологического оборудования Латинской Америки на устойчивой траектории роста.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По лечению: эстетический спрос изменяет структуру процедур

Ортодонтические процедуры составляли 34,5% размера рынка стоматологического оборудования Латинской Америки в 2024 году, поскольку проникновение прозрачных элайнеров ускорилось среди молодых взрослых. Постепенное расширение портфеля Invisalign от Align Technology в средние ценовые сегменты стимулировало спрос на кабинетные сканеры и системы полировки, которые обеспечивают более быстрые сроки выполнения. Протезное лечение, поддерживаемое продвинутыми поверхностями имплантатов и фрезерованием диоксида циркония, идет к самому быстрому совокупному среднегодовому темпу роста 5,76% до 2030 года, поскольку население стареет и показатели беззубости остаются высокими.

Пародонтологические и эндодонтические сегменты выигрывают от адъювантных лазеров, которые сокращают операционное время, однако их совокупная доля отстает от специальностей, ориентированных на эстетику. Инструменты цифрового планирования теперь интегрируют окклюзионные схемы и углы имплантатов в одну панель управления, улучшая междисциплинарную координацию. Диверсификация лечения, таким образом, становится все более ориентированной на данные, усиливая закупки оборудования, которое подключается напрямую к экосистемам управления пациентами - динамика, которая расширяет рынок стоматологического оборудования Латинской Америки.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечному пользователю: частные клиники ускоряют обновление оборудования

Стоматологические больницы занимали 45,7% доли рынка стоматологического оборудования Латинской Америки в 2024 году, используя преподавательские аффилиации и мультидисциплинарные случаи для обоснования CBCT, хирургических микроскопов и пользовательских библиотек имплантатов. Частные клиники сокращают разрыв с прогнозируемым совокупным среднегодовым темпом роста 6,01% до 2030 года, поскольку DSO финансируют массовые обновления и сервисные контракты, независимые от бренда.

Академические институты продолжают действовать как партнеры по валидации, но бюджетные ограничения толкают их к консорциумам лизинга оборудования. Государственные закупки фокусируются на установках с низким обслуживанием, адаптированных к программам сельской помощи, косвенно стимулируя спрос на портативные кресла и скалеры с батарейным питанием. В целом, решения о покупках конечных пользователей сходятся на масштабируемых, обновляемых программным обеспечением системах - черты, которые расширяют видимость доходов для поставщиков по всему рынку стоматологического оборудования Латинской Америки.

Географический анализ

Бразилия является якорем рынка стоматологического оборудования Латинской Америки через свою рабочую силу примерно в 270 000 стоматологов и обширную внутреннюю производственную базу, которая включает Dental Morelli и Alliage SA[1]Министерство торговли США. "Бразилия - Здравоохранение." 4 декабря 2023 года. trade.gov . Недавние реформы ANVISA обещают более быстрый доступ к рынку для цифровых рентгенологических комплексов, поощряя как глобальных, так и местных поставщиков ускорить запуски продуктов[2]Источник: Presidência da República, "Lei Nº 14.874, de 18 de Dezembro de 2024 - Altera a Lei nº 6.360/1976 para simplificar e acelerar a autorização de pesquisas e o registro de dispositivos médicos na ANVISA," planalto.gov.br. Страна также привлекает въездной стоматологический туризм, особенно для имплантологии, подталкивая высокоспециализированные CBCT и кабинетные фрезерные системы к мейнстримному внедрению. Несмотря на периодические валютные колебания, финансируемый поставщиками лизинг смягчает давление капитальных затрат для частных клиник в Сан-Паулу и Рио-де-Жанейро.

Мексика занимает второе место, выигрывая от трансграничных потоков пациентов и зрелого сегмента частного страхования, готового платить за премиальную восстановительную работу. Постоянное одобрение телездравоохранения с 2022 года поддерживает гибридные модели ухода, которые зависят от портативных датчиков изображения и облачного программного обеспечения для управления практикой. Зависимость от импорта остается высокой, поскольку местное производство фокусируется на расходных материалах, однако Соглашение США-Мексика-Канада (USMCA) обеспечивает более гладкое таможенное оформление для североамериканских брендов, нацеленных на рынок стоматологического оборудования Латинской Америки.

Колумбия является самой быстрорастущей географией, движимой реформами здравоохранения, которые поощряют профилактическую стоматологию и страховые пакеты, включающие покрытие имплантатов. Клиники в Боготе и Медельине используют конкурентное ценообразование - часто на 50-70% ниже североамериканских тарифов - для повышения международных объемов пациентов. Приток иностранной валюты финансирует инвестиции в CBCT, моторы для имплантационной хирургии и внутриротовые сканеры, позиционируя Колумбию для постепенного обновления от средне-уровневых до премиальных сегментов оборудования.

Конкурентная среда

Глобальные фирмы, такие как Dentsply Sirona, Straumann Group и Envista Holdings, доминируют в сложных продуктовых нишах, используя встроенные программные экосистемы и надежные обучающие платформы. Региональные специалисты, такие как Dental Morelli и Gnatus Equipamentos, соответствуют конкурентным ценовым точкам в креслах и компрессорах начального уровня, поддерживая местные сервисные сети, ценимые клиниками с ограниченным бюджетом. Смешанная среда стимулирует непрерывную итерацию продуктов - проиллюстрированную успехами сканера Virtuo Vivo от Straumann в Бразилии, Чили и Перу.

Стратегические шаги показывают поворот к цифровой интеграции. Envista инвестировала 25 миллионов долларов США в образовательные центры для клиницистов, укрепляя лояльность к своему комплексу DTX Studio. План BOLD+1 от Henry Schein диверсифицирует источники поставок для хеджирования тарифного воздействия и направляет сбережения в собственное программное обеспечение для управления практикой. Стартапы, специализирующиеся на рентгенографической сортировке с поддержкой ИИ, партнерствуют с устоявшимися дистрибьюторами, чтобы использовать установленные флоты, внося свежую конкуренцию в рынок стоматологического оборудования Латинской Америки.

M&A остается селективным: крупные игроки присматривают региональных производителей для более быстрых путей ANVISA, в то время как местные фирмы привлекают внешнее финансирование для расширения в диагностику. В целом, соперничество сосредоточено на приведении комплексных цифровых рабочих процессов под зонтик одного бренда - дифференциация, которая резонирует с DSO, стандартизирующими технологические стеки в нескольких латиноамериканских странах.

Лидеры индустрии стоматологических устройств Латинской Америки

-

3M

-

Dentsply Sirona

-

Straumann Group

-

Zimmer Biomet

-

Dentium

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в индустрии

- Декабрь 2024 года: Бразилия приняла Закон 14.874/24, сокративший время одобрения испытаний устройств примерно до 60 дней, стимулируя местную исследовательскую активность.

- Декабрь 2024 года: Straumann Group открыла операции в Коста-Рике, расширив свое присутствие за пределы Мексики, Колумбии и Чили.

- Май 2024 года: ArcomedLab достигла 700 краниомаксиллофациальных имплантатов с использованием 3D-печати PEEK и титана, партнерствуя с латиноамериканскими университетами.

Область отчета о рынке стоматологических устройств Латинской Америки

Согласно области отчета, инструменты стоматологических устройств - это инструменты, которые стоматологические профессионалы используют для оказания стоматологического лечения. Они включают инструменты для осмотра, манипулирования, лечения, восстановления и удаления зубов и окружающих оральных структур. Рынок сегментирован по продукту (общее и диагностическое оборудование (стоматологические лазеры, рентгенологическое оборудование, стоматологическое кресло и оборудование, и другое общее и диагностическое оборудование), стоматологические расходные материалы (стоматологический биоматериал, зубные имплантаты, коронки и мосты, и другие стоматологические расходные материалы), и другие стоматологические устройства), лечению (ортодонтическое, эндодонтическое, пародонтологическое и протезное), конечным пользователям (больница, клиники и другие конечные пользователи), и географии (Бразилия, Аргентина, Мексика, остальная часть Латинской Америки). Отчет предлагает стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| Общее и диагностическое оборудование | Стоматологический лазер | Лазеры для мягких тканей |

| Лазеры для твердых тканей | ||

| Рентгенологическое оборудование | Внеротовое рентгенологическое оборудование | |

| Внутриротовое рентгенологическое оборудование | ||

| Стоматологическое кресло и оборудование | ||

| Другое общее и диагностическое оборудование | ||

| Стоматологические расходные материалы | Стоматологический биоматериал | |

| Зубные имплантаты | ||

| Коронки и мосты | ||

| Другие стоматологические расходные материалы | ||

| Другие стоматологические устройства | ||

| Ортодонтическое |

| Эндодонтическое |

| Пародонтологическое |

| Протезное |

| Стоматологические больницы |

| Стоматологические клиники |

| Академические и исследовательские институты |

| Бразилия |

| Мексика |

| Аргентина |

| Чили |

| Перу |

| Остальная часть Латинской Америки |

| По продукту | Общее и диагностическое оборудование | Стоматологический лазер | Лазеры для мягких тканей |

| Лазеры для твердых тканей | |||

| Рентгенологическое оборудование | Внеротовое рентгенологическое оборудование | ||

| Внутриротовое рентгенологическое оборудование | |||

| Стоматологическое кресло и оборудование | |||

| Другое общее и диагностическое оборудование | |||

| Стоматологические расходные материалы | Стоматологический биоматериал | ||

| Зубные имплантаты | |||

| Коронки и мосты | |||

| Другие стоматологические расходные материалы | |||

| Другие стоматологические устройства | |||

| По лечению | Ортодонтическое | ||

| Эндодонтическое | |||

| Пародонтологическое | |||

| Протезное | |||

| По конечному пользователю | Стоматологические больницы | ||

| Стоматологические клиники | |||

| Академические и исследовательские институты | |||

| По стране | Бразилия | ||

| Мексика | |||

| Аргентина | |||

| Чили | |||

| Перу | |||

| Остальная часть Латинской Америки | |||

Ключевые вопросы, на которые отвечает отчет

Какова стоимость рынка стоматологического оборудования Латинской Америки в 2025 году?

Рынок составляет 742 миллиона долларов США в 2025 году.

Как быстро ожидается рост рынка до 2030 года?

Прогнозируется, что он будет расширяться с совокупным среднегодовым темпом роста 4,53%, достигнув 1,01 миллиарда долларов США к 2030 году.

Какой сегмент продуктов в настоящее время генерирует наибольший доход?

Стоматологические расходные материалы лидируют с 55,78% от общего дохода в 2024 году.

Какая страна покажет самый быстрый рост между 2025 и 2030 годами?

Прогнозируется, что Колумбия зарегистрирует совокупный среднегодовой темп роста 7,21%, что делает её самым быстрорастущим рынком региона.

Какую роль играет валютная волатильность в покупках оборудования?

Колебания обменного курса увеличивают цены на импортные дорогостоящие устройства, такие как CBCT-сканеры, часто откладывая крупные капитальные покупки.

Какие технологии готовы стимулировать будущий спрос?

• Ожидается, что кабинетные CAD/CAM системы, 3D-принтеры, визуализация с поддержкой ИИ и портативные устройства, связанные с платформами телестоматологии, будут поддерживать рост.

Последнее обновление страницы: