Размер и доля рынка готового к употреблению (RTD) кофе в Индии

Анализ рынка готового к употреблению (RTD) кофе в Индии от Mordor Intelligence

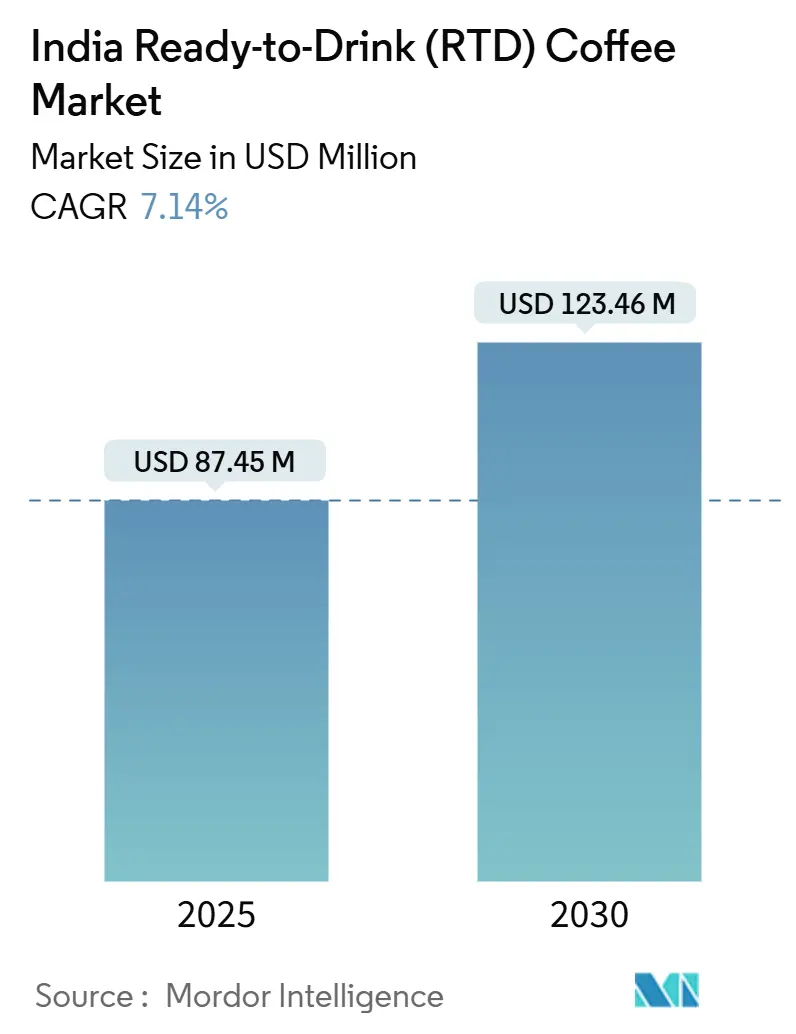

Рынок готового к употреблению кофе в Индии оценивается в 87,45 млн долларов США в 2025 году и, как прогнозируется, будет расти со среднегодовым темпом роста 7,14% в период с 2025-2030 годов, достигнув 123,46 млн долларов США к 2030 году. Эта траектория роста отражает фундаментальный сдвиг в структуре потребления напитков в Индии, где традиционное доминирование чая сталкивается с растущей конкуренцией со стороны кофейных форматов, ориентированных на удобство. Совет по кофе Индии сообщил, что внутреннее потребление кофе увеличилось до 191 000 тонн в 2023 году, при этом растворимый кофе составляет значительную долю общего потребления[1]Источник: Совет по кофе Индии, "Внутреннее потребление кофе", www.indiacoffee.org. Правительственные инициативы, поддерживающие экспорт кофе с добавленной стоимостью, одновременно укрепили внутренние производственные мощности, создав преимущества со стороны предложения для производителей готового к употреблению кофе. Появление функциональных вариантов готового к употреблению кофе с белком и оздоровительными ингредиентами создает конкуренцию между категориями напитков. Ограничения холодовой цепи логистики за пределами городов второго уровня приводят к неравномерному развитию рынка, при этом городские районы переживают быстрые инновации, в то время как сельские регионы остаются недостаточно обслуженными. Культурное предпочтение свежезаваренного кофе, особенно в Южной Индии, представляет возможности для расширения рынка через целевую разработку продуктов и стратегии дистрибуции.

Ключевые выводы отчета

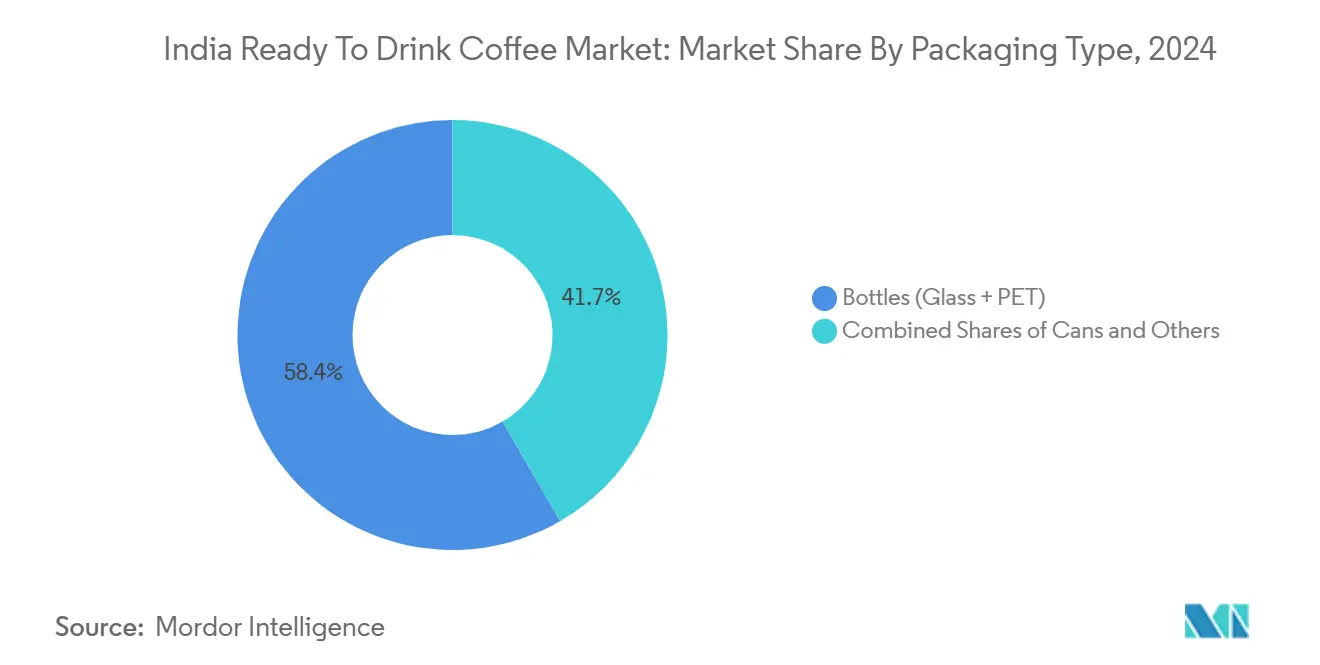

- По типу упаковки: бутылки (стеклянные и ПЭТ) доминируют с долей рынка 58,35% в 2024 году, банки - самый быстрорастущий сегмент со среднегодовым темпом роста 9,34% (2025-2030).

- По типу продукта: варианты холодного латте/капучино занимают 43,52% доли рынка в 2024 году, нитро готовый к употреблению кофе - самый быстрорастущий со среднегодовым темпом роста 10,64% (2025-2030).

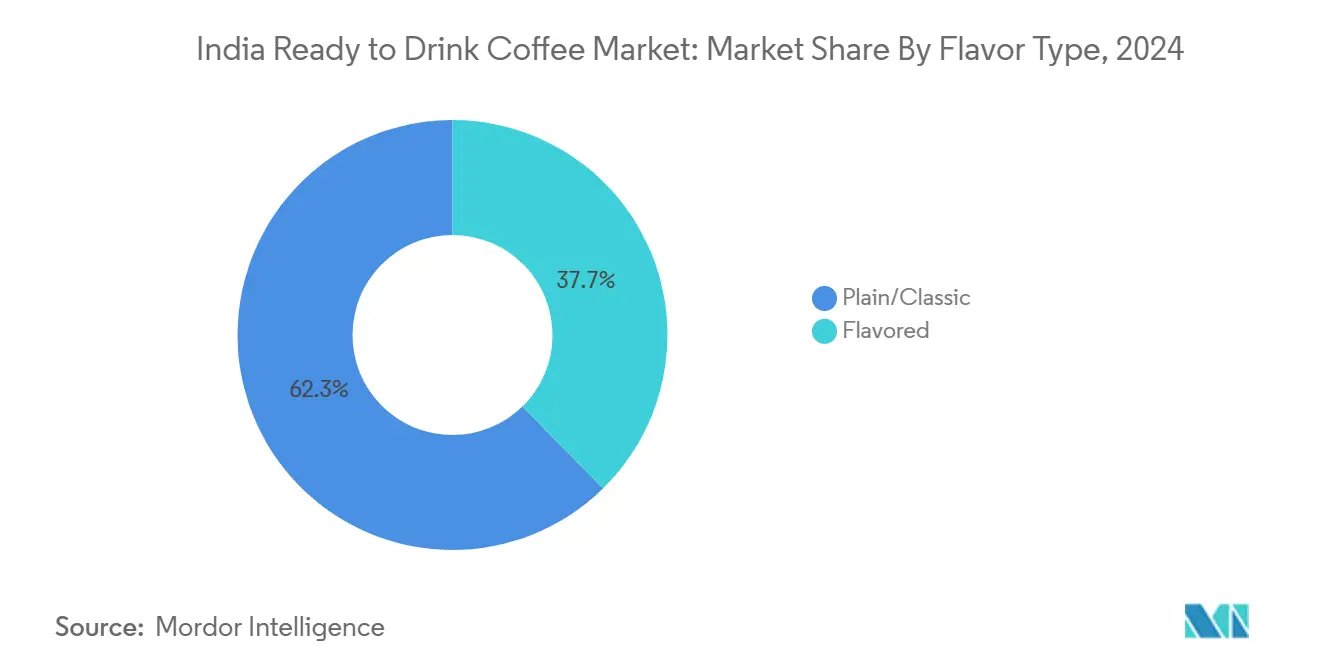

- По вкусовому профилю: обычные и классические варианты сохраняют 62,34% доли рынка в 2024 году, ароматизированные варианты - самые быстрорастущие со среднегодовым темпом роста 13,54% (2025-2030).

- По основе ингредиентов: составы на молочной основе доминируют с долей рынка 64,74% в 2024 году, в то время как растительные альтернативы растут быстрее всего со среднегодовым темпом роста 11,53% (2025-2030).

- По цене: массовые продукты занимают 71,31% доли рынка в 2024 году, в то время как премиальные сегменты растут со среднегодовым темпом роста 9,83% (2025-2030).

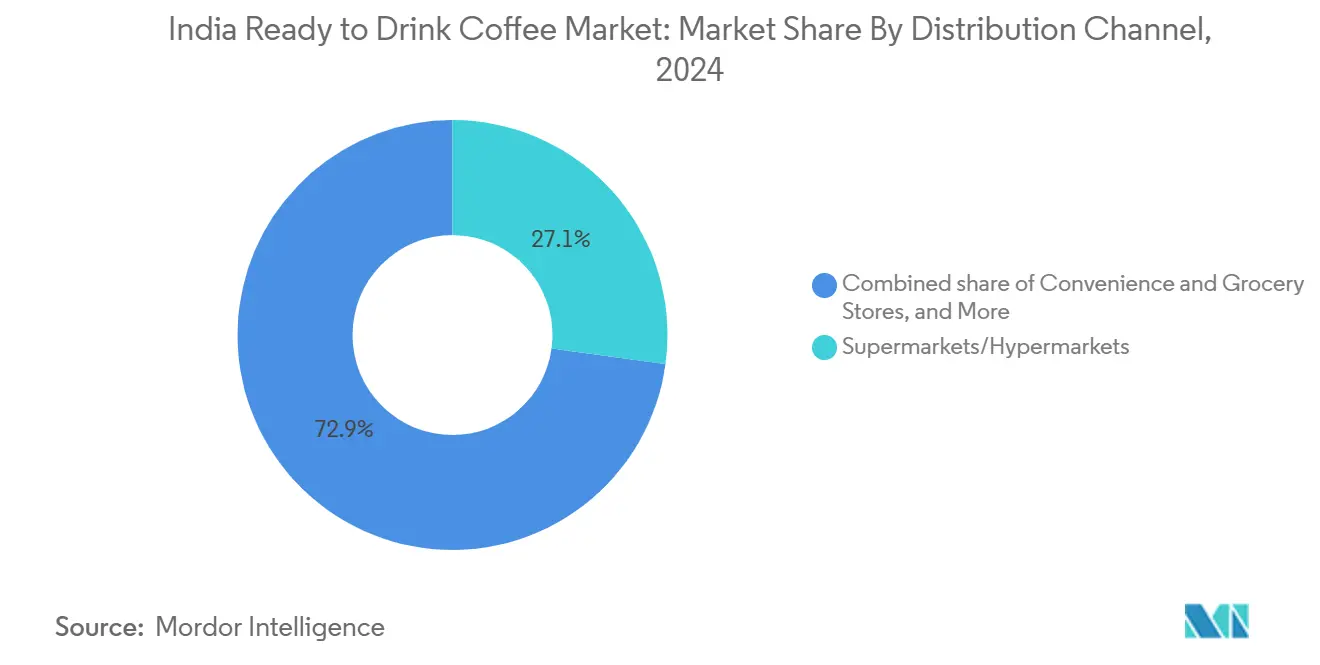

- По каналам дистрибуции: супермаркеты/гипермаркеты сохраняют 27,15% доли рынка в 2024 году, интернет-магазины - самые быстрорастущие со среднегодовым темпом роста 12,58% (2025-2030).

- По регионам: Южная Индия лидирует с долей рынка 34,46% в 2024 году, Северная Индия - самый быстрорастущий регион со среднегодовым темпом роста 11,05% (2025-2030).

Тенденции и инсайты рынка готового к употреблению (RTD) кофе в Индии

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогнозы среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Рост удобства и потребления на ходу | +1.2% | Общенациональный, с ранними достижениями в Мумбаи, Дели, Бангалоре | Среднесрочный (2-4 года) |

| Увеличение расходов на рекламу и рекламную деятельность | +0.8% | Городские центры во всех регионах | Краткосрочный (≤ 2 лет) |

| Заметный рост инноваций продуктов | +1.5% | Ядро Южной Индии, распространение на Западную и Северную Индию | Среднесрочный (2-4 года) |

| Правительственная поддержка экспорта кофе с добавленной стоимостью, укрепляющая внутренние производственные мощности | +0.9% | Производственные центры Карнатака, Керала, Тамил Наду | Долгосрочный (≥ 4 лет) |

| Рост электронной коммерции | +1.3% | Города первого и второго уровня по всей стране | Краткосрочный (≤ 2 лет) |

| Растущая кофейная культура среди потребителей поколения Z | +1.1% | Мегаполисы с высокой долей молодежи | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Рост удобства и потребления на ходу

Рост городской мобильности увеличил спрос на готовые к употреблению напитки, особенно среди работающих профессионалов в мегаполисах. Переход от традиционных кофеен к портативным вариантам напитков соответствует напряженному графику и гибким рабочим условиям. Удобство и доступность готовых к употреблению напитков делают их привлекательным выбором для потребителей, которым нужно быстро освежиться во время ежедневных поездок на работу или рабочих часов. Tata Consumer Products зафиксировала 17% объемный рост в своем сегменте готовых к употреблению напитков в 2025 году, демонстрируя возросшее потребительское предпочтение удобным форматам согласно финансовым highlights Tata Consumer Products. Офисные здания и транспортные узлы служат ключевыми точками потребления, где готовый к употреблению кофе предоставляет альтернативу традиционным продавцам чая. Доступность готовых к употреблению напитков в этих местах обеспечивает легкий доступ для потребителей в часы пик. Эта модель потребления распространилась за пределы крупных городов в населенные пункты второго уровня, движимая растущим корпоративным присутствием и развивающейся рабочей практикой. Принятие готовых к употреблению напитков в меньших городах отражает изменяющиеся потребительские предпочтения и модернизирующийся образ жизни в городской Индии.

Увеличение расходов на рекламу и рекламную деятельность

Инвестиции в построение бренда усиливаются, поскольку компании признают необходимость обучения потребителей преимуществам готового к употреблению кофе по сравнению с традиционными альтернативами. Партнерство Nestlé со Starbucks в феврале 2025 года для розничной дистрибуции представляет стратегический сдвиг к подходам маркетинга FMCG, а не к продвижению, ориентированному на кафе. Расходы на цифровой маркетинг особенно заметны, поскольку бренды нацелены на более молодую демографию через платформы социальных медиа и партнерства с инфлюенсерами. Компании на рынке готового к употреблению (RTD) кофе все чаще применяют поддержку знаменитостей и стратегии премиального позиционирования для повышения видимости бренда и рыночного присутствия. Например, Blue Tokai получила инвестиции от актрисы Дипики Падукон в 2023 году, демонстрируя растущее пересечение индустрий развлечений и напитков. Маркетинговые кампании сосредотачиваются на ассоциациях с образом жизни и стремлениях к позиционированию готового к употреблению кофе как современного выбора напитка, отходя от традиционной рекламы, ориентированной на продукт, которая подчеркивает вкус или содержание кофеина.

Заметный рост инноваций продуктов

Усовершенствования методов заваривания и новые форматы упаковки способствуют дифференциации продуктов в сегменте холодного кофе. Передовые системы фильтрации, контролируемое по температуре заваривание и инновационные техники экстракции трансформируют производственные процессы. KCROASTERS первопроходец в коммерческом производстве холодного кофе в Индии, используя 24-часовые процессы настаивания, установив новые стандарты качества на рынке. Рынок расширился, включив кофе, настоянный на азоте, и напитки, обогащенные белком, привлекая заботящихся о здоровье потребителей, ищущих улучшенный вкус и питательные преимущества. Компании разрабатывают разнообразные вкусовые профили, включая региональные и сезонные разновидности, через обширные инвестиции в исследования и разработки. Это включает эксперименты с различными источниками кофейных зерен, техниками обжарки и методами насыщения вкусом для создания уникальных продуктовых предложений.

Правительственная поддержка экспорта кофе с добавленной стоимостью, укрепляющая внутренние производственные мощности

Инициативы Совета по кофе Индии по продвижению экспорта с добавленной стоимостью создали побочные преимущества для внутреннего производства готового к употреблению кофе через усовершенствованную инфраструктуру переработки. Экспорт кофе достиг 1,29 млрд долларов США в 2023-24 финансовом году, почти удвоившись с 719,42 млн долларов США в 2020-21 году, с растущим спросом на переработанные продукты, согласно Министерству торговли и промышленности[2]Источник: Министерство торговли и промышленности, "Индийский кофе варит глобальный спрос", www.pib.gov.in . Интегрированный проект развития кофе (ICDP) сосредотачивается на улучшении урожайности и расширении выращивания в нетрадиционных регионах, создавая безопасность поставок для производителей готового к употреблению кофе. Правительственные программы сертификации повышают стандарты качества, которые приносят пользу как экспортному, так и внутреннему рынкам, при этом Совет по кофе вводит новые национальные сертификации для производителей, согласно данным World Coffee Portal за 2025 год. Эти политические инициативы снижают затраты на сырье и улучшают надежность цепи поставок для производителей готового к употреблению кофе.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогнозы среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Высокое содержание HFSS сахара, ограничивающее рост холодного кофе | -0.7% | Общенациональный, с более строгим соблюдением в городских районах | Краткосрочный (≤ 2 лет) |

| Пробелы в холодовой логистике за пределами городов второго уровня увеличивают расходы на порчу | -1.1% | Сельские и полугородские районы во всех регионах | Среднесрочный (2-4 года) |

| Готовый к употреблению кофе сталкивается с жесткой конкуренцией за место на полке от появляющихся альтернатив | -0.6% | Каналы современной торговли в мегаполисах | Краткосрочный (≤ 2 лет) |

| Культурное предпочтение свежезаваренного кофе в Индии | -0.9% | В первую очередь Южная Индия, с распространением на другие регионы | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокое содержание HFSS сахара, ограничивающее рост холодного кофе

Обязательные требования FSSAI к маркировке высокожирного, соленого и сладкого содержания жирным шрифтом создают осведомленность потребителей, которая может ограничить рост вариантов готового к употреблению кофе с высоким содержанием сахара. Нормативная база требует четкого отображения питательной информации, потенциально отпугивая заботящихся о здоровье потребителей от составов с высоким содержанием сахара. Компании должны переформулировать продукты или принять сниженную рыночную привлекательность, создавая затраты на разработку и потенциальные компромиссы во вкусе. Запрет на терминологию "здоровый напиток" на платформах электронной коммерции дополнительно ограничивает маркетинговую гибкость для функциональных кофейных продуктов. Эти регуляции соответствуют правительственным инициативам по борьбе с неинфекционными заболеваниями, но создают бремя соответствия для производителей, стремящихся к массовой привлекательности через подслащенные варианты.

Пробелы в холодовой логистике за пределами городов второго уровня увеличивают расходы на порчу

Ограничения в инфраструктуре холодовой логистики создают значительные вызовы дистрибуции, увеличивая операционные расходы и ограничивая проникновение на рынок в меньших городах и сельских районах. Перебои в электроснабжении и эскалация затрат на топливо дополнительно усиливают эти вызовы дистрибуции, особенно влияя на готовые к употреблению кофейные продукты на молочной основе, которые требуют постоянного охлаждения по всей цепи поставок. В то время как логистический сектор вносит 13-14% в ВВП Индии, организованные игроки занимают только 5,5-6% доли рынка, указывая на существенные структурные неэффективности и фрагментацию на рынке, согласно данным India Brand Equity Foundation за 2024 год[3]Источник: India Brand Equity Foundation, "Трансформация логистического сектора Индии: вызовы и возможности", www.ibef.org. Хотя правительственные инициативы под PM Gati Shakti направлены на устранение этих инфраструктурных пробелов через улучшенную связность и модернизацию логистических сетей, временные рамки реализации выходят за пределы немедленных рыночных потребностей, потенциально влияя на траекторию роста сегмента готового к употреблению кофе.

Сегментный анализ

По типу упаковки: бутылки лидируют несмотря на инновации в банках

Бутылки (стеклянные и ПЭТ в совокупности) заняли 58,35% доли рынка в 2024 году, отражая потребительское предпочтение перезакрывающейся упаковки и возможностей премиального позиционирования. Стеклянные бутылки особенно привлекают заботящихся о здоровье потребителей, ищущих хранение без химикатов, в то время как варианты ПЭТ предлагают стоимостные преимущества и гибкость дистрибуции. Банки представляют самый быстрорастущий сегмент со среднегодовым темпом роста 9,34% до 2030 года, движимый факторами удобства и способностями продленного срока хранения, которые снижают зависимость от холодовой цепи.

Картонная упаковка поддерживает стабильную позицию на массовом рынке через стоимостные преимущества, хотя ограниченное премиальное позиционирование ограничивает потенциал роста. Другие форматы упаковки, включая пакеты и инновационные системы дозирования, остаются нишевыми, но предлагают возможности дифференциации для специализированных применений. Эволюция упаковки отражает более широкие заботы об устойчивости и требования нормативного соответствия. Принятие алюминиевых банок ускоряется через преимущества переработки и возможности дифференциации бренда, особенно среди экологически сознательных потребителей. Премиальная стеклянная упаковка обеспечивает роскошное позиционирование, но увеличивает расходы на дистрибуцию и риски поломки, которые ограничивают проникновение на рынок в сельских районах.

Примечание: Доли сегментов всех отдельных сегментов будут доступны при покупке отчета

По типу продукта: холодные варианты доминируют в инновационном конвейере

Варианты холодного латте и капучино обеспечили 43,52% доли рынка в 2024 году, используя знакомые вкусовые профили, которые облегчают переход потребителей от традиционных форматов горячего кофе. Эти продукты извлекают выгоду из устоявшихся вкусовых предпочтений, предлагая при этом преимущества удобства над альтернативами, приготовленными в кафе. Нитро готовый к употреблению кофе появляется как самый быстрорастущий сегмент со среднегодовым темпом роста 10,64%, нацеленный на премиальных потребителей, ищущих уникальные сенсорные впечатления и воспринимаемую дифференциацию качества.

Готовый к употреблению кофе холодного заваривания поддерживает устойчивый рост через специализированное позиционирование и сообщения, ориентированные на здоровье, вокруг сниженных уровней кислотности. Функциональные и обогащенные белком варианты представляют появляющиеся возможности, хотя требования к обучению рынка ограничивают немедленные темпы принятия. Технология насыщения азотом требует инвестиций в специализированное оборудование, но обеспечивает стратегии премиального ценообразования, которые улучшают экономику единицы. Функциональные ингредиенты, такие как обогащение белком, нацелены на заботящихся о фитнесе потребителей, хотя нормативное соответствие вокруг заявлений о здоровье создает маркетинговые ограничения под руководящими принципами FSSAI.

По вкусовому профилю: традиционные предпочтения движут ароматизированным ростом

Обычные и классические варианты сохранили 62,34% доли рынка в 2024 году, отражая консервативные потребительские предпочтения и устоявшиеся вкусовые ожидания на индийском рынке. Эти продукты извлекают выгоду из широкой привлекательности и упрощенных производственных процессов, которые обеспечивают конкурентоспособное по стоимости позиционирование. Ароматизированные варианты демонстрируют самую сильную траекторию роста со среднегодовым темпом роста 13,54% до 2030 года, движимую молодой демографией, ищущей разнообразие и экспериментальное потребление. Региональные вкусовые предпочтения создают возможности локализации, с компаниями, разрабатывающими варианты, которые включают традиционные индийские вкусы и сезонные предпочтения. Инновации в системах натурального ароматизирования решают проблемы здоровья, сохраняя при этом вкусовую привлекательность для разнообразных потребительских сегментов.

Стратегия развития вкуса все больше подчеркивает аутентичность и культурную значимость, а не международные вкусовые профили. Компании инвестируют в региональные исследования вкуса для разработки вариантов, которые резонируют с местными предпочтениями, сохраняя при этом широкую рыночную привлекательность. Сезонные запуски вкусов создают срочность покупки и вовлеченность бренда, хотя сложность производства увеличивает вызовы управления запасами. Системы натурального ароматизирования требуют премиального ценообразования, но требуют инвестиций в цепь поставок специализированных ингредиентов и процессы контроля качества.

Примечание: Доли сегментов всех отдельных сегментов будут доступны при покупке отчета

По основе ингредиентов: растительные альтернативы набирают обороты

Составы на молочной основе доминировали с долей рынка 64,74% в 2024 году, извлекая выгоду из устоявшихся цепей поставок и потребительского знакомства с традиционными методами приготовления кофе. Эти продукты используют надежную молочную инфраструктуру Индии и стоимостные преимущества, хотя вызовы постоянства качества сохраняются среди региональных поставщиков. Альтернативы растительного молока представляют самый быстрорастущий сегмент со среднегодовым темпом роста 11,53%, движимый заботой о здоровье, осведомленностью о непереносимости лактозы и заботами об экологической устойчивости.

Варианты овсяного и миндального молока особенно привлекают городских потребителей, ищущих премиальное позиционирование и диетическую гибкость. Эволюция основы ингредиентов отражает более широкие сдвиги диетических тенденций к растительным моделям потребления среди зажиточной демографии. Компании запускают новые продукты на рынке для удовлетворения растущего спроса. Например, в ноябре 2024 года бренд aB Coffee запустил линейку напитков на основе кокоса, включая кофе на основе кокоса. Продукты доступны в 75 розничных магазинах по всей Индии.

По ценовому позиционированию: премиальный сегмент движет созданием стоимости

Массовые продукты заняли 71,31% доли рынка в 2024 году, отражая ценовую чувствительность среди индийских потребителей и потребность в доступных точках входа в потребление готового к употреблению кофе. Эти продукты конкурируют напрямую с традиционными альтернативами напитков через агрессивные стратегии ценообразования и широкие сети дистрибуции. Премиальные сегменты демонстрируют более сильный рост со среднегодовым темпом роста 9,83% до 2030 года, движимые зажиточными потребителями, ищущими дифференциацию качества и престиж бренда. Премиальное позиционирование обеспечивает более высокие маржи, которые поддерживают инвестиции в инновации и деятельность по построению бренда.

Стратегия ценовой сегментации отражает модели неравенства доходов и различную готовность платить среди демографических сегментов. Развитие премиального сегмента требует тщательного баланса между дифференциацией качества и ценовой доступностью, чтобы избежать фрагментации рынка. Компании инвестируют в премиальные ингредиенты, специализированную упаковку и позиционирование бренда для оправдания премий в цене, сохраняя при этом объемный рост.

По каналу дистрибуции: цифровая коммерция трансформирует модели доступа

Супермаркеты и гипермаркеты сохранили долю рынка 27,15% в 2024 году, обеспечивая широкий доступ потребителей и возможности импульсных покупок через стратегическое размещение и рекламные активности. Эти каналы предлагают преимущества управления запасами и устоявшиеся потребительские модели покупок, которые поддерживают постоянные объемы продаж. Интернет-магазины представляют самый быстрорастущий канал со среднегодовым темпом роста 12,58% до 2030 года, обеспечивая прямые потребительские отношения и возможности премиального позиционирования. Магазины удобства и продуктовые магазины поддерживают устойчивую производительность через преимущества местоположения и частые случаи покупок.

Другие каналы, включая торговые автоматы и магазины на заправках, предлагают специализированные точки доступа, хотя ограничения объема ограничивают общее рыночное влияние. Эволюция дистрибуции отражает изменяющиеся потребительские модели покупок и модели принятия цифровых технологий среди демографических сегментов. Платформы электронной коммерции обеспечивают расширение рынка в города второго и третьего уровня, где физическое розничное присутствие остается ограниченным.

Примечание: Доли сегментов всех отдельных сегментов будут доступны при покупке отчета

Географический анализ

Южная Индия занимает долю рынка 34,46% в 2024 году, поддерживаемая своей устоявшейся кофейной культурой и моделями потребления, которые естественно благоприятствуют принятию готового к употреблению кофе. Статус Карнатаки и Кералы как основных кофе-производящих штатов предлагает преимущества цепи поставок и потребительское понимание качества кофе. Городские центры региона, особенно Бангалор и Ченнаи, показывают более высокие располагаемые доходы и предпочтения образа жизни, соответствующие продуктам удобства. Традиционное наследие фильтр-кофе помогает потребителям перейти к форматам готового к употреблению, хотя ожидания качества остаются высокими. Tata Starbucks сосредотачивается на южноиндийских рынках через локализованные продукты и культурную адаптацию.

Северная Индия демонстрирует самый быстрый рост со среднегодовым темпом роста 11,05% до 2030 года, движимая развивающимися предпочтениями напитков среди молодых потребителей и растущей урбанизацией. Высокая корпоративная концентрация Дели-НКР создает возможности потребления в офисных комплексах и транспортных узлах. Сдвиг региона от традиционного потребления чая представляет потенциал роста по мере расширения кофейной культуры через кафе. Холодные климатические условия поддерживают потребление готового к употреблению кофе в зимние месяцы. Правительственная поддержка выращивания кофе в таких областях, как Химачал Прадеш, предлагает возможности диверсификации цепи поставок.

Западная Индия, с финансовым центром Мумбаи, показывает стабильный рост через премиальное позиционирование и потребление, ориентированное на удобство. Промышленная база региона создает возможности потребления на рабочем месте в производственных и сервисных секторах. Инициативы Махараштры по выращиванию кофе поддерживают местные поставки и снижают транспортные расходы. Восточная и Северо-восточная Индия показывают потенциал роста несмотря на инфраструктурные ограничения и традиционные предпочтения чая. Центральная Индия поддерживает устойчивую производительность в городских центрах, в то время как проникновение на сельский рынок сталкивается с вызовами дистрибуции и осведомленности.

Конкурентный ландшафт

Рынок готового к употреблению кофе в Индии демонстрирует умеренную концентрацию с устоявшимися гигантами FMCG, конкурирующими наряду со специализированными кофейными игроками и появляющимися стартапами, создавая динамичную конкурентную среду. Ландшафт конкурентной стратегии выявляет раздвоение между подходами, движимыми масштабом, многонациональными корпорациями и стратегиями, сосредоточенными на дифференциации, специализированными кофейными брендами, такими как Blue Tokai, которая недавно получила инвестиции от Verlinvest, сигнализируя о возросшем интересе инвесторов к развивающемуся кофейному рынку Индии в сентябре 2024 года.

Возможности белого пространства существуют в нескольких недоразвитых сегментах, включая функциональный готовый к употреблению кофе с дополнительными питательными преимуществами, составы без сахара, которые решают заботы о здоровье, и региональные вкусовые профили, которые удовлетворяют местные вкусовые предпочтения. Конкурентная динамика все больше формируется принятием технологий, с брендами, ориентированными на цифровые технологии, использующими модели прямого потребления и аналитику данных для получения потребительских инсайтов, которые информируют быстрые циклы инноваций продуктов. Модели принятия технологий выявляют расходящиеся подходы, с традиционными игроками, сосредотачивающимися на производственной эффективности и оптимизации цепи поставок, в то время как новые участники подчеркивают цифровой маркетинг и возможности электронной коммерции для обхода традиционных розничных ограничений.

Лидеры индустрии готового к употреблению (RTD) кофе в Индии

-

Starbucks Corporation

-

Nestle SA

-

Gujarat Co-Operative Milk Marketing Federation (Amul)

-

Sleepy Owl Coffee

-

Unilever Plc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития в индустрии

- Февраль 2025: Nestlé S.A. представила продукты готового к употреблению (RTD) кофе под брендом Starbucks на розничном рынке Индии. Эта инициатива проистекает из глобального партнерства Nestlé со Starbucks Corporation, которое позволяет Nestlé распространять упакованный кофе и напитки Starbucks за пределами их кафе-локаций.

- Февраль 2025: Nestlé расширила свою линейку Nescafé готового к употреблению холодного кофе в Индию и регион Ближнего Востока и Северной Африки (MENA). Линейка Nescafé Ready-to-Drink включает разновидности латте, капучино и мокко, а также шоколадные и карамельные вкусы.

- Октябрь 2024: Tata Consumer Products расширила свою линейку напитков и запустила Tata Coffee Grand Cold Coffee. Новые продукты доступны в трех вкусах: швейцарская карамель, французская ваниль и бельгийский шоколад. Они упакованы в банки 180 мл и стоят 70 рупий каждая.

Область отчета о рынке готового к употреблению (RTD) кофе в Индии

Готовый к употреблению (RTD) кофе относится к предварительно приготовленным упакованным напиткам, которые готовы к потреблению на момент покупки.

Индийский рынок готового к употреблению кофе сегментирован по типу упаковки, типу продукта, типу вкуса, основе ингредиентов, ценовому позиционированию, каналам дистрибуции и региону. По типу упаковки рынок сегментирован на бутылки, банки, картон и прочее. Бутылки далее сегментированы на стеклянные бутылки и ПЭТ бутылки. По типу продукта рынок сегментирован на готовый к употреблению кофе холодного заваривания, холодный латте/капучино, нитро готовый к употреблению кофе и функциональный/обогащенный белком готовый к употреблению кофе. По вкусовому профилю рынок сегментирован на обычный/классический и ароматизированный. По основе ингредиентов рынок сегментирован на основе молока и растительного молока. По ценовому позиционированию рынок сегментирован на массовый и премиальный. По каналам дистрибуции рынок сегментирован на супермаркеты/гипермаркеты, магазины удобства и продуктовые магазины, интернет-магазины и прочее (торговые автоматы, магазины на заправках и т.д.). По регионам рынок сегментирован на Северную Индию, Западную Индию, Южную Индию, Восточную и Северо-восточную Индию и Центральную Индию.

Определение размера рынка было выполнено в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Бутылки | Стеклянные бутылки |

| ПЭТ бутылки | |

| Банки | |

| Картон | |

| Прочее |

| Готовый к употреблению кофе холодного заваривания |

| Холодный латте / капучино |

| Нитро готовый к употреблению кофе |

| Функциональный / обогащенный белком готовый к употреблению кофе |

| Обычный/классический |

| Ароматизированный |

| На молочной основе |

| Растительное молоко |

| Массовый |

| Премиальный |

| Супермаркеты / гипермаркеты |

| Магазины удобства и продуктовые магазины |

| Интернет-магазины |

| Прочее (торговые автоматы, магазины на заправках и т.д.) |

| Северная Индия |

| Западная Индия |

| Южная Индия |

| Восточная и Северо-восточная Индия |

| Центральная Индия |

| По типу упаковки | Бутылки | Стеклянные бутылки |

| ПЭТ бутылки | ||

| Банки | ||

| Картон | ||

| Прочее | ||

| По типу продукта | Готовый к употреблению кофе холодного заваривания | |

| Холодный латте / капучино | ||

| Нитро готовый к употреблению кофе | ||

| Функциональный / обогащенный белком готовый к употреблению кофе | ||

| По вкусовому профилю | Обычный/классический | |

| Ароматизированный | ||

| По основе ингредиентов | На молочной основе | |

| Растительное молоко | ||

| По ценовому позиционированию | Массовый | |

| Премиальный | ||

| По каналу дистрибуции | Супермаркеты / гипермаркеты | |

| Магазины удобства и продуктовые магазины | ||

| Интернет-магазины | ||

| Прочее (торговые автоматы, магазины на заправках и т.д.) | ||

| По региону | Северная Индия | |

| Западная Индия | ||

| Южная Индия | ||

| Восточная и Северо-восточная Индия | ||

| Центральная Индия |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка и темп роста рынка готового к употреблению кофе в Индии?

Рынок готового к употреблению кофе в Индии достиг 87,45 млн долларов США в 2024 году и, как прогнозируется, будет расти со среднегодовым темпом роста 7,14% в период с 2025-2030 годов, достигнув 123,46 млн долларов США к 2030 году.

Какой регион доминирует на индийском рынке готового к употреблению кофе?

Южная Индия занимает 34,46% доли рынка в 2024 году, используя глубоко укоренившуюся кофейную культуру в штатах, таких как Карнатака, Керала и Тамил Наду. Однако Северная Индия является самым быстрорастущим регионом со среднегодовым темпом роста 11,05% до 2030 года, движимая изменяющимися предпочтениями напитков среди молодой демографии.

Каковы ключевые каналы дистрибуции, движущие рост рынка?

Супермаркеты и гипермаркеты сохраняют 27,15% доли рынка в 2024 году, в то время как интернет-магазины представляют самый быстрорастущий канал со среднегодовым темпом роста 12,58% до 2030 года.

Какой формат упаковки наиболее популярен на индийском рынке готового к употреблению кофе?

Бутылки (стеклянные и ПЭТ в совокупности) доминируют с долей рынка 58,35% в 2024 году, предпочтительны для перезакрывания и премиального позиционирования. Однако банки представляют самый быстрорастущий сегмент со среднегодовым темпом роста 9,34%, движимый факторами удобства и способностями продленного срока хранения.

Последнее обновление страницы: