Размер и доля рынка гольф-оборудования

Анализ рынка гольф-оборудования от Mordor Intelligence

Размер рынка гольф-оборудования оценивается в 9,24 млрд долларов США в 2025 году и, как ожидается, достигнет 11,48 млрд долларов США к 2030 году, что означает стабильный годовой темп роста 4,43%. Эта траектория роста поддерживается рекордным участием на площадках, беспрецедентным притоком женщин-игроков и представителей меньшинств, а также быстрым внедрением умных клюшек и симуляторов на основе ИИ, которые оказываются неоценимыми для новичков. В знак признания устойчивости производители ускоряют интеграцию переработанных и биоматериалов, согласовывая это с экологически сознательными целями видных ассоциаций и операторов площадок. В городских районах наблюдается рост развлекательных заведений, ориентированных на гольф, привлекающих новые аудитории - тенденция, поддерживаемая государственными грантами, которые облегчают доступ для молодежных и студенческих программ. Хотя в краткосрочной перспективе маячат такие вызовы, как непредсказуемость погоды и рост стоимости оборудования, расширяющаяся потребительская база и тенденция к премиализации способствуют последовательному циклу замены, укрепляя долгосрочные перспективы рынка гольф-оборудования.

Ключевые выводы отчета

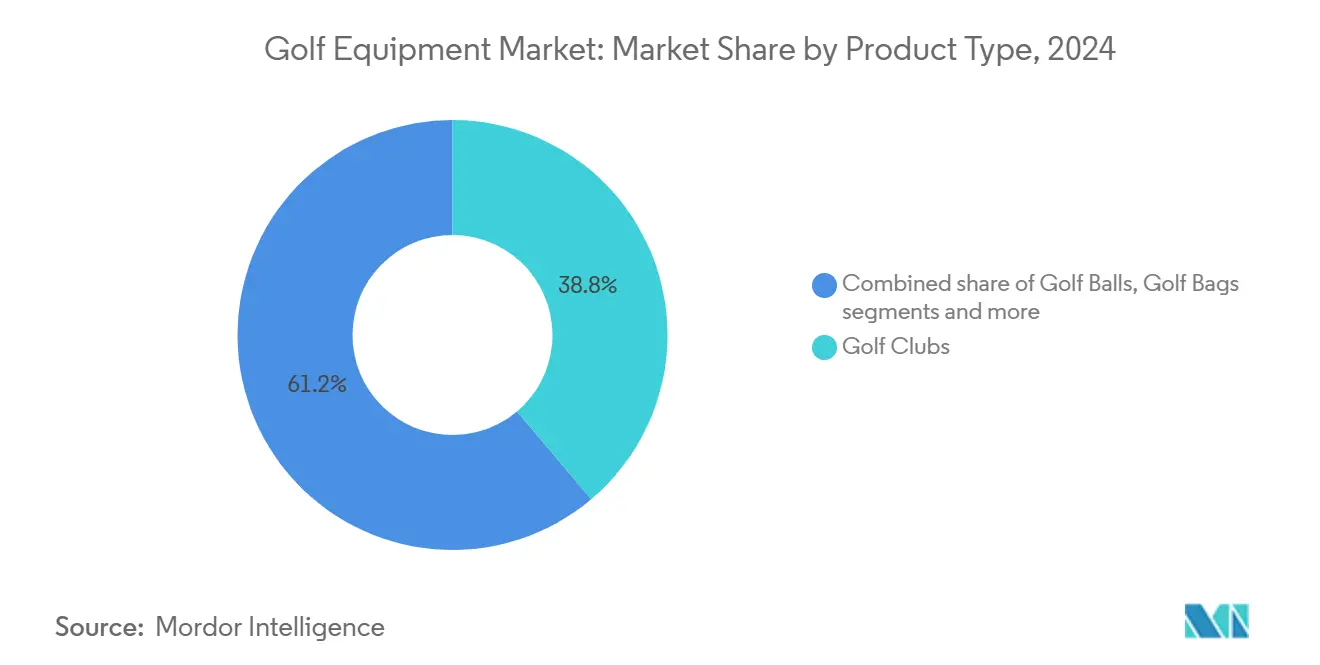

- По типу продукта клюшки для гольфа лидировали с 38,84% долей выручки на рынке гольф-оборудования в 2024 году, в то время как одежда, по прогнозам, покажет самый быстрый годовой темп роста 4,88% до 2030 года.

- По категории массовый сегмент занимал 62,83% долей выручки в 2024 году, и ожидается, что премиум-оборудование будет расширяться с годовым темпом роста 5,23% до 2030 года.

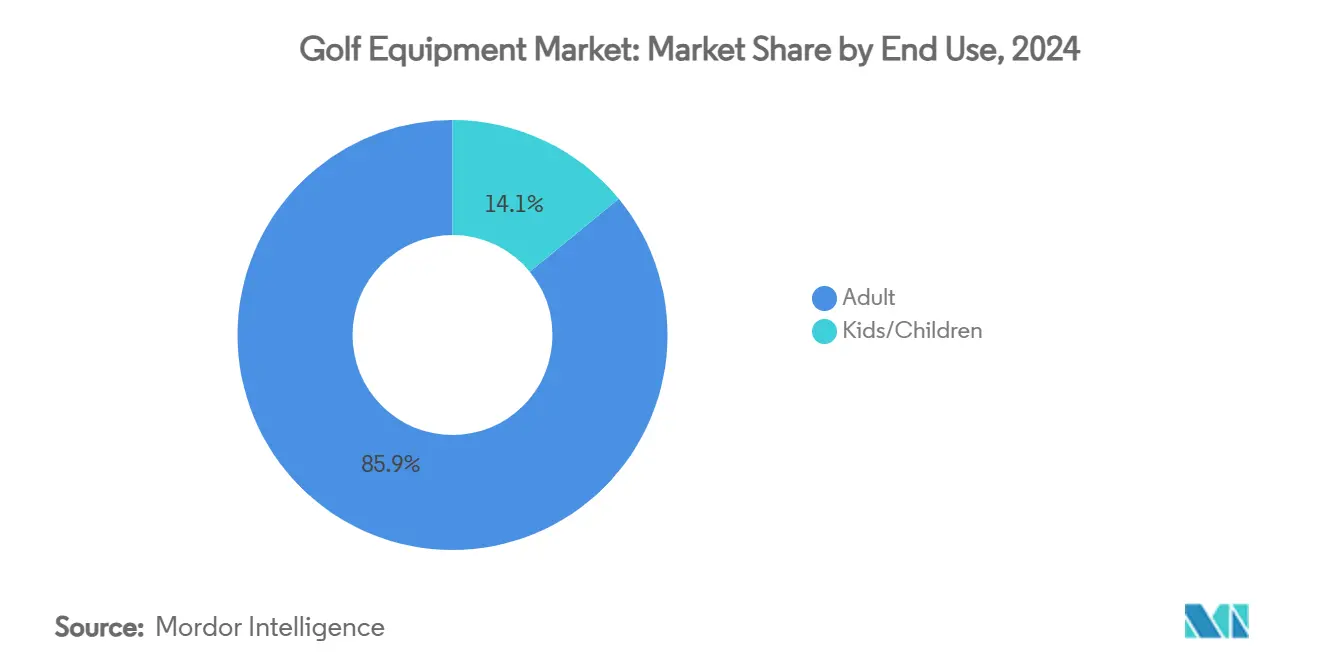

- По конечному использованию взрослые контролировали 85,92% доли рынка гольф-оборудования в 2024 году, в то время как детский сегмент, по прогнозам, будет расти с годовым темпом роста 5,54% до 2030 года.

- По каналу распределения офлайн-магазины составили 78,23% выручки в 2024 году, а онлайн-продажи готовы подняться с годовым темпом роста 5,95% до 2030 года.

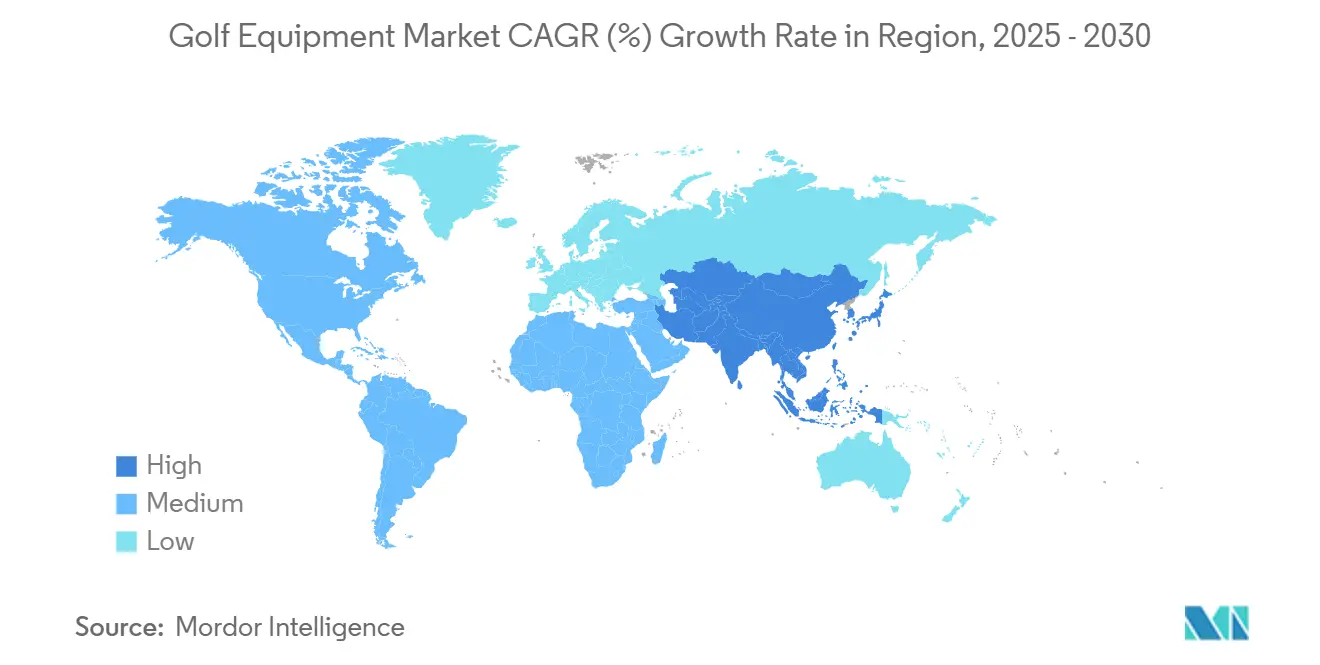

- По географии Северная Америка занимает долю 48,47% в 2024 году, в то время как ожидается, что Азиатско-Тихоокеанский регион зафиксирует самый быстрый годовой темп роста 6,25% в период с 2025 по 2030 год.

Глобальные тренды и аналитические данные рынка гольф-оборудования

Анализ воздействия драйверов

| Драйверы | (~) % Воздействие на прогноз годового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущая популярность гольфа среди молодых и женских демографических групп | +0.8% | Глобально, с наибольшим воздействием в Северной Америке и Азиатско-Тихоокеанском регионе | Среднесрочный период (2-4 года) |

| Технологические инновации в гольф-оборудовании | +0.7% | Глобально, во главе с Северной Америкой и Европой | Краткосрочный период (≤ 2 лет) |

| Расширение гольф-туризма и путешествий | +0.6% | Глобально, с акцентом на роскошные направления в Северной Америке, Европе и развивающихся рынках Азиатско-Тихоокеанского региона | Среднесрочный период (2-4 года) |

| Программы государственной и институциональной поддержки | +0.5% | Северная Америка, Европа и отдельные рынки Азиатско-Тихоокеанского региона с установленными инициативами развития гольфа | Долгосрочный период (≥ 4 лет) |

| Фокус на устойчивых и экологически чистых продуктах | +0.4% | Европа и Северная Америка лидируют, с растущим принятием в Азиатско-Тихоокеанском регионе | Среднесрочный период (2-4 года) |

| Рост развлекательных заведений для гольфа и игры на симуляторах | +0.6% | Северная Америка и городские центры в Азиатско-Тихоокеанском регионе и Европе | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущая популярность гольфа среди молодых и женских демографических групп

Согласно данным National Golf Foundation, количество женщин-игроков в гольф в Соединенных Штатах значительно выросло, достигнув почти 7,9 миллионов в 2024 году. Это отмечает заметный рост участия, увеличившись с 20% в 2012 году до 28% в 2024 году[1]Источник: Asia-Pacific Golf Confederation, "Golf Participation is Growing and Diversifying", www.apgc.online. Эта демографическая трансформация представляет критический структурный сдвиг, влияющий на спрос на оборудование. В глобальном масштабе Азия лидирует в вовлечении, с 26,2 миллионами взрослых, участвующих в гольфе по состоянию на 2023 год, и женщины составляют 43% от участников вне площадок. Выдающееся положение региона дополнительно подчеркивается тем фактом, что 56 из топ-100 игроков в рейтинге Rolex Women's World Golf Rankings из Азии. Этот сдвиг побудил производителей оборудования разрабатывать продуктовые линейки, специфичные для пола, и целенаправленные маркетинговые стратегии для обслуживания этого растущего сегмента. Например, в октябре 2024 года компания запустила Topgolf Shop, дружественный к новичкам, разработанный для решения проблемы, что только 25% из 3,4 миллионов первоначально играющих в гольф в 2023 году продолжили играть долгосрочно. По мере того как производители адаптируются к этим изменениям, фокус на инклюзивности и доступности переформировывает приоритеты разработки продукта, обеспечивая соответствие индустрии развивающимся потребностям более разнообразной игровой базы.

Технологические инновации в гольф-оборудовании

Компании используют системы на основе ИИ для обеспечения оптимизации производительности в реальном времени и персонализированного коучинга, улучшая общий опыт игры в гольф. Например, партнерство LIV Golf с Salesforce в июне 2025 года направлено на революцию глобальных операций через передовые приложения ИИ. Принятие умных симуляторов гольфа ускоряется, с более чем 6 миллионами игроков в гольф в Соединенных Штатах, использующих эти системы. Этот быстрый рост побудил к законодательным действиям, таким как предложенный закон BIRDIE, который стремится решить защиту авторских прав для гольф-площадок в цифровой сфере. Дополнительно, сотрудничество между компаниями как Uneekor и технологическими лидерами такими как LG способствует развитию интегрированных симуляционных переживаний, дальше усиливая привлекательность гольф-технологий. Конвергенция аппаратного и программного обеспечения не только создает новые потоки доходов и возможности взаимодействия с клиентами, но также переформировывает традиционный цикл замены оборудования. Эта технологическая эволюция особенно влиятельна, поскольку она решает давние барьеры, такие как сложность спорта, которая исторически отпугивала новых игроков. Предлагая основанные на данных инсайты и персонализированное руководство, ИИ делает гольф более доступным и привлекательным для более широкой аудитории, фундаментально трансформируя способ игры и восприятия спорта.

Расширение гольф-туризма и путешествий

Расширение гольф-туризма продолжает стимулировать значительный рост на рынке гольф-оборудования, поскольку основанные на направлениях гольф-переживания набирают популярность среди путешественников. Установленные гольф-рынки, включая Соединенные Штаты, Шотландию, Японию и ОАЭ, испытывают приток въездных гольф-туристов, что повышает спрос на клюшки, мячи, одежду и аксессуары. Курорты и туроператоры все чаще сотрудничают с брендами оборудования для предоставления премиального арендного снаряжения, пробных продуктов и возможностей покупки на месте. Например, Cabot Citrus Farms во Флориде, где проживание начинается от 1,250 долларов США за ночь, стал выдающимся роскошным направлением. Достижение объектом сертификации Audubon International's Platinum Signature Sanctuary подчеркивает растущие потребительские предпочтения к премиальным и устойчивым гольф-переживаниям. На развивающихся рынках региональное расширение ускоряется. Бенин строит свою первую гольф-площадку, которая, как ожидается, откроется к концу 2025 года и создаст примерно 250 местных рабочих мест, способствуя экономическому росту и развитию туризма. Аналогично, Golf Saudi стимулирует расширение рынка через стратегические инициативы такие как Aramco Team Series и турнир PIF Saudi International. По мере того как глобальный рынок гольф-туризма продолжает развиваться, ожидается, что интеграция премиальных предложений и устойчивых практик дальше укрепит его воздействие на индустрию гольф-оборудования.

Программы государственной и институциональной поддержки

Институциональные инвестиции в развитие гольфа достигли беспрецедентных уровней, стимулируя значительные достижения на рынке. Национальная программа развития USGA увеличила свой бюджет с 3 миллионов долларов США до 5,5 миллионов долларов США, в настоящее время поддерживая 109 игроков в 32 штатах. Программа направлена на расширение своего охвата для финансирования 1,000 спортсменов к 2027 году, отражая стратегический фокус на воспитании талантов и расширении участия. Программы развития инфраструктуры также играют критическую роль в создании новых рынков. Например, USGA инвестировала 1 миллион долларов США в публичные гольф-площадки района Питтсбурга, включив передовые управленческие технологии и консультационные услуги для оптимизации управления ресурсами и улучшения операционной эффективности. Инициативы развития рабочей силы дополнительно дополняют эти усилия. Программа ученичества зеленщиков USGA, поддерживаемая инвестициями в 1 миллион долларов США, предназначена для обучения до 200 учеников, решая нехватку рабочей силы при одновременном повышении качества площадок и устойчивых практик. Эти комплексные программы стимулируют устойчивый рост на гольф-рынке путем расширения игровой базы, улучшения стандартов объектов и содействия инновациям. Дополнительно, они решают давние барьеры доступности, которые исторически препятствовали расширению рынка, тем самым создавая более инклюзивную и надежную среду для развития спорта.

Анализ воздействия ограничений

| Ограничения | (~) % Воздействие на прогноз годового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие первоначальные инвестиции и стоимость оборудования | -0.9% | Глобально, с наибольшим воздействием на развивающиеся рынки и ценочувствительные сегменты | Краткосрочный период (≤ 2 лет) |

| Ограниченная осведомленность и доступность на развивающихся рынках | -0.6% | Развивающиеся рынки Азиатско-Тихоокеанского региона, Африка и Южная Америка | Долгосрочный период (≥ 4 лет) |

| Зависимость от погоды, влияющая на частоту игры | -0.4% | Глобально, с сезонными вариациями, наиболее выраженными в умеренном климате | Среднесрочный период (2-4 года) |

| Сложность и кривая обучения | -0.5% | Глобально, особенно влияющая на привлечение и удержание новых игроков | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокие первоначальные инвестиции и стоимость оборудования

Высокие первоначальные инвестиции и общие затраты на гольф-оборудование создают значительные барьеры, особенно для новичков и случайных игроков, сдерживая рост глобального рынка гольф-оборудования. Полный набор клюшек для гольфа от известных брендов как Callaway, TaylorMade или Titleist обычно стоит от 800 до 2,000 долларов США. Включение предметов первой необходимости таких как сумки для гольфа, мячи, обувь, перчатки и одежда может поднять общие расходы одного игрока свыше 2,500 долларов США. Этот высокий ценник отпугивает многих бюджетно-сознательных потребителей от входа или остающихся в спорте. Помимо оборудования, текущие расходы как плата за поле, коучинг и членство в клубах усиливают финансовое напряжение, укрепляя репутацию гольфа как элитного спорта. Эти финансовые вызовы особенно очевидны на развивающихся рынках в Азиатско-Тихоокеанском регионе, Латинской Америке и определенных восточноевропейских регионах, где располагаемые доходы ниже. National Golf Foundation (NGF) сообщает, что в США затраты входят в топ-3 причин, которые бывшие или не играющие в гольф приводят за свое отсутствие в спорте. Дополнительно, обеспокоенность высокими инвестициями в оборудование заставила родителей быть осторожными, влияя на юношеское участие, поскольку они сомневаются в долгосрочной приверженности их детей к спорту.

Ограниченная осведомленность и доступность на развивающихся рынках

Развивающиеся рынки, особенно в регионах как Азиатско-Тихоокеанский регион и Африка, сталкиваются со значительными препятствиями в развитии гольф-инфраструктуры, даже по мере того как интерес к спорту растет и правительства расширяют свою поддержку. Во многих из этих регионов гольф все еще воспринимается как элитный спорт, что усиливает существующие инфраструктурные вызовы и ограничивает доступность. Решение этого восприятия требует хорошо структурированных информационных и образовательных инициатив для переформирования общественных отношений и продвижения инклюзивности. Построение устойчивой гольф-экосистемы на этих развивающихся рынках является многогранным вызовом, включающим развитие объектов, эффективное распределение оборудования, комплексные программы обучения и культурную адаптацию. Эти взаимосвязанные факторы создают значительные барьеры для быстрого роста рынка, подчеркивая важность долгосрочного стратегического планирования, увеличенных инвестиций и сотрудничества между ключевыми заинтересованными сторонами для разблокировки потенциала рынка.

Сегментный анализ

По типу продукта: клюшки для гольфа лидируют по доле рынка

В 2024 году клюшки для гольфа командуют доминирующей долей рынка 38,84%, подчеркивая их ключевую роль в спорте и неустанные технологические инновации, которые стимулируют частые обновления. Основные производители, отвечая на этот спрос, внедряют обширные продуктовые линейки с превосходными характеристиками производительности и индивидуальными опциями подгонки. В то время как профессиональные игроки в гольф и преданные любители тяготеют к премиальным клюшкам для конкурентного преимущества, рекреационные игроки поддерживают продажи своим предпочтением к начальным и средним вариантам. Современные клюшки для гольфа, хвастающиеся передовыми материалами, аэродинамическими дизайнами и регулируемыми функциями, не только командуют более высокими ценниками, но также соблазняют игроков в гольф обновляться более часто. Производители оборудования, признавая этот тренд, вкладывают существенные ресурсы в исследования и разработки, создавая собственные инновации и утверждения о производительности, которые резонируют с устремлениями игроков в гольф.

Одежда готова стать самым быстрорастущим сегментом, прогнозируемым к расширению с годовым темпом роста 4,88% с 2025 по 2030 год. Этот рост отражает культурный сдвиг гольфа, переплетающийся с современными модными трендами. Быстрый рост сегмента одежды в основном стимулируется молодыми и женскими игроками в гольф, которые подходят к гольф-одежде как к сочетанию функциональности и моды. Под влиянием спортивной одежды, гольф-одежда теперь подчеркивает влагоотводящие ткани, растягивающиеся материалы и стили, которые плавно переходят с поля к повседневным выходам. В отличие от долговечной природы клюшек, игроки в гольф часто обновляют свою одежду, принося пользу сегменту. Сотрудничество между гольф и модными брендами расширяет охват рынка, задействуя лайфстайл-каналы и представляя свежие потоки доходов для производителей оборудования, которые видят одежду как мост к более глубоким брендовым связям.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категории: доминирование массового рынка

В 2024 году категория массового рынка захватывает командную долю 62,83%, подчеркивая широкую доступность гольф-оборудования и ключевую роль продуктов, ориентированных на стоимость, в поддержке общего объема рынка. Обслуживая как новичков, так и рекреационных игроков, продукты массового рынка приоритизируют функциональность над премиальными функциями или брендовым престижем. Используя экономию масштаба в производстве и распределении, этот сегмент позволяет компаниям предлагать конкурентное ценообразование без компромиссов по качеству для случайных игроков в гольф. Охватывая крупные розничные магазины, онлайн-платформы и про-шопы на публичных площадках, категория массового рынка обеспечивает, что гольф-оборудование достигает самой широкой клиентской базы. Производители стратегически используют предложения массового рынка для развития брендовой осведомленности и содействия клиентской лояльности, часто создавая пути обновления, которые подталкивают потребителей к премиальным продуктам по мере развития их навыков и преданности к спорту.

Прогнозируемый к росту с крепким годовым темпом роста 5,23% с 2025 по 2030 год, премиальный сегмент сигнализирует о растущей склонности потребителей инвестировать в высококачественное оборудование. Этот тренд соответствует увеличивающемуся участию в гольфе и развивающимся навыкам и преданности игроков. Богатые демографические группы, воспринимающие гольф-оборудование как и усилители производительности, и символы статуса, стимулируют этот премиальный рост. Они легко оправдывают более высокие расходы за воспринимаемые преимущества качества и эксклюзивности. Премиальный сегмент выделяется интеграцией технологических достижений, предложением услуг индивидуальной подгонки и подчеркиванием брендового престижа, все из которых повышают его привлекательность за пределы простой функциональности. Более того, профессиональные поддержки и валидация на турах значительно поддерживают маркетинговые усилия, поскольку игроки в гольф тяготеют к оборудованию, предпочитаемому индустриальными профессионалами. Эти динамики отражают более широкий потребительский сдвиг к премиализации в спортивных товарах, где решения влияются производительностью, мастерством изготовления и брендовой ассоциацией, превосходя базовые потребности в оборудовании.

По конечному использованию: лидерство взрослого рынка

В 2024 году взрослые командуют доминирующей долей рынка 85,92%, подчеркивая традиционную привлекательность гольфа для этой демографической группы. Покупка гольф-оборудования часто требует значительного располагаемого дохода, роскоши, обычно находящейся у работающих взрослых. Эта взрослая демографическая группа охватывает рекреационных игроков в гольф, серьезных любителей и опытных профессионалов, каждый с уникальными потребностями в оборудовании и покупательскими привычками, которые влияют на категории продуктов и ценообразование. Заметно, работающие профессионалы выделяются как ключевой подсегмент, использующий свои финансовые средства и социальные наклонности для инвестирования в премиальное гольф-оборудование как для бизнеса, так и для досуга. Согласно Bureau of Labor Statistics, по состоянию на октябрь 2024 года в Соединенных Штатах было 133,89 миллионов полнозанятых сотрудников, указывая на увеличенный спрос[2]Источник: Bureau of Labor Statistics, "Monthly number of full-time employees in the United States from October 2022 to October 2024", www.bls.gov. Этот взрослый рынок наслаждается установленными покупательскими привычками, брендовой лояльностью и склонностью к обновлению оборудования по мере повышения их навыков и доходов в течение их карьер. Признавая их значимость как первичных источников доходов и лиц, принимающих решения в семейном участии в гольфе, производители оборудования направляют существенные маркетинговые усилия и разработку продуктов на взрослых потребителей.

Между тем, сегмент детей готов к самому крепкому росту, прогнозируемому с годовым темпом роста 5,54% с 2025 по 2030 год. Этот рост стимулируется институциональными программами и растущим трендом семейного участия, подчеркивая важность молодежного вовлечения для будущего спорта. Основные гольф-организации лидируют в обвинении, вкладывая инвестиции в инициативы юношеского развития, тем самым создавая структурированные пути для молодых игроков в гольф. По мере того как родители все чаще знакомят своих детей с гольфом, рассматривая его как общую семейную активность, сегмент пожинает преимущества многопоколенческих покупок оборудования. Однако создание оборудования для молодых игроков представляет свой собственный набор вызовов, требуя отдельных спецификаций, материалов и ценообразования.

По каналу распределения: доминирование офлайн-магазинов

В 2024 году офлайн-магазины командуют доминирующей долей рынка 78,23%, подчеркивая долговечную значимость физической розничной торговли в секторе гольф-оборудования. Традиционные про-шопы, специализированные гольф-ритейлеры и магазины спортивных товаров предлагают необходимые услуги как индивидуальная подгонка и экспертные консультации, услуги, которые онлайн-платформы с трудом воспроизводят. Игроки в гольф часто предпочитают тактильный опыт выбора оборудования, нуждаясь в обращении с клюшками и тестировании весов размаха. Такие практические взаимодействия, в сочетании с профессиональными подгонками, жизненно важны для оптимизации выбора оборудования. Более того, профессиональные советы и рекомендации оборудования часто происходят в магазине, содействуя клиентским отношениям, которые превосходят единичные транзакции. Эти физические точки также действуют как испытательные площадки для новых продуктов, позволяя производителям получать мгновенную обратную связь и демонстрировать инновации напрямую потенциальным покупателям.

С 2025 по 2030 год онлайн-каналы прогнозируются к росту с крепким годовым темпом роста 5,95%, отражая более широкий тренд принятия электронной коммерции. Стратегии прямо к потребителю набирают тягу, подчеркивая удобство, конкурентное ценообразование и более широкий ассортимент продуктов. Эта цифровая эволюция подчеркивается нишевыми онлайн-платформами, которые плавно сочетают образование продуктов с персонализированными рекомендациями, упрощая покупательское путешествие для гольф-энтузиастов. Онлайн-сфера особенно резонирует с молодыми потребителями, которые ценят легкость домашней доставки, беспроблемные возвраты и способность рецензировать и сравнивать продукты. Производители оборудования создают омниканальные стратегии, используя онлайн-платформы для образования продуктов, сохраняя физические магазины для практической подгонки и демонстраций. Этот сдвиг в динамике распределения позволяет меньшим и нишевым брендам напрямую связываться с потребителями, обходя традиционные розничные каналы. В то время как этот рост конкуренции и инноваций представляет вызовы, он также давит на установленных игроков к перекалибровке и выравниванию с развивающимися потребительскими предпочтениями, часто за счет их маржи.

Географический анализ

В 2024 году Северная Америка командует доминирующей долей 48,47% глобального рынка гольф-оборудования. Регион хвастается самой большой в мире базой участников гольфа. National Golf Foundation (NGF), в 2023 году около 26,6 миллионов человек в Соединенных Штатах играли в гольф, представляя увеличение примерно на 4% с предыдущего года[3]Источник: National Golf Foundation (NGF), "Number of people participating in golf in the United States from 2007 to 2023", www.ngf.org. Основные гольф-организации в регионе подчеркивают эту институциональную поддержку, делая существенные финансовые инвестиции в развитие игроков и улучшение объектов, тем самым обеспечивая последовательный спрос на оборудование. С более разнообразной базой участников производители поворачиваются, создавая продукты и маркетинговые стратегии, которые резонируют с более широкой аудиторией. И Канада, и Мексика играют ключевые роли в этом региональном росте, поддерживая гольф-туризм и облегчая трансграничную торговлю оборудованием. Более того, установленная рыночная динамика региона способствует продажам премиальных продуктов и быстрому принятию технологических инноваций.

Азиатско-Тихоокеанский регион на подъеме, хвастающийся крепким годовым темпом роста 6,25%, прогнозируемым с 2025 по 2030 год. Этот рост в основном стимулируется проактивными государственными инициативами. Ярким примером являются стратегические усилия Golf Saudi, которые включают серию Aramco Team Series и турнир PIF Saudi International. Одновременно инфраструктура бурно развивается, с новыми площадками, прорастающими во Вьетнаме, Индонезии и других развивающихся рынках. Расширение региона дополнительно поддерживается увеличивающимися располагаемыми доходами, расцветающим сектором гольф-туризма и растущей известностью азиатских игроков на глобальных турах, что в свою очередь стимулирует местное участие и продажи оборудования. В пределах Азиатско-Тихоокеанского региона Китай, Япония и Индия выделяются как самые большие рынки, каждый демонстрируя уникальные черты: Китай быстро развивает свою гольф-инфраструктуру, Япония склоняется к премиальному оборудованию в своем установленном рынке, а растущий средний класс Индии все больше рассматривает гольф как символ статуса.

Европейская гольф-сцена процветает, поддерживаемая солидной базой в 14 миллионов игроков в гольф и существенной институциональной поддержкой. Свидетельством этой поддержки является впечатляющая инвестиция The R&A в размере 200 миллионов фунтов стерлингов, распределенная на десятилетие, направленная на повышение участия. Компании как Srixon отстаивают комплексные экологические видения и экологически дружественные продуктовые линии. Одновременно программы сертификации гольф-площадок, такие как признание GEO Certified® Development, направляют объекты к устойчивым практикам. Между тем Южная Америка, Ближний Восток и Африка возникают как новые границы на рынке гольф-оборудования. Инфраструктурные проекты, как первая гольф-площадка в Бенине и смелый толчок гольф-туризма Саудовской Аравии, освещают путь. Однако эти регионы борются с вызовами: препятствиями распределения оборудования, барьерами, связанными с затратами, и общей нехваткой осведомленности. К счастью, с государственной поддержкой и международными инвестициями многие из этих вопросов решаются, раскрывая свежие возможности для адаптивных производителей оборудования.

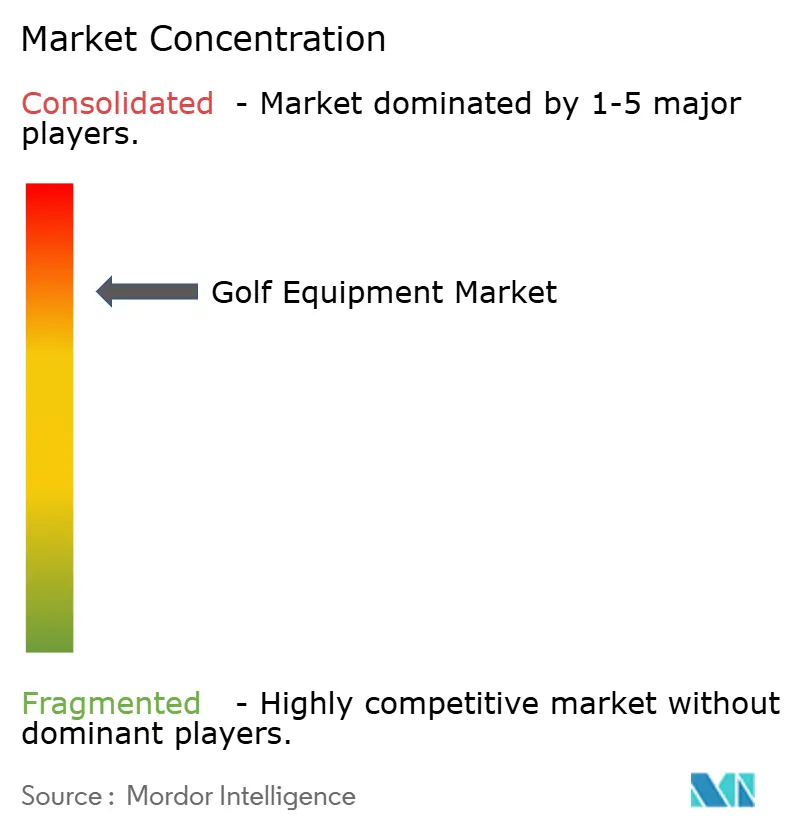

Конкурентная среда

Рынок гольф-оборудования консолидирован, с доминирующими игроками, занимающими значительные доли рынка, в то время как региональные и нишевые бренды поддерживают конкурентное давление. Ведущие компании такие как Topgolf, Callaway Brands Corp., Misto Holdings Corp., Sumitomo Rubber Industries, Ltd, Mizuno Corporation и TaylorMade Golf Co. Inc. используют свои обширные продуктовые портфолио и крепкие глобальные сети распределения.

Рост рынка стимулируется достижениями в материалах и технологии, поддержками от профессиональных игроков в гольф и увеличивающимся участием в гольфе в развивающихся регионах, которые коллективно формируют его динамику. Одновременно производители встраивают умные датчики и функции подключения в гольф-оборудование, позволяя основанные на данных клиентские переживания и содействуя инновациям на рынке.

Возникающие дисрупторы используют технологию и модели бизнеса прямо к потребителю для вызова установленных игроков. Дополнительно, компании, ориентированные на устойчивость, как Greenup, вводят экологически дружественные альтернативы, такие как гольф-ти, сделанные из переработанной кофейной гущи, для обслуживания экологически сознательных потребителей. Конкурентная среда также влияется потенциальными изменениями владения. Отчеты предполагают, что частный акционерный владелец TaylorMade готовится к потенциальной продаже, развитие, которое могло бы значительно переформировать рыночную динамику и изменить конкурентное позиционирование.

Лидеры индустрии гольф-оборудования

-

Topgolf Callaway Brands Corp.

-

Misto Holdings Corp.

-

Sumitomo Rubber Industries, Ltd

-

TaylorMade Golf Co. Inc.

-

Mizuno Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние индустриальные разработки

- Апрель 2025: Callaway Apparel представила коллекцию Callaway Legacy Collection, совершенно новую линейку гольф-одежды, которая плавно сочетает наследие с современной универсальностью, представляя утонченные детали как значки в университетском стиле, спортивную контрастную блокировку и жаккардовые ткани для усиленной производительности и воздухопроницаемости.

- Апрель 2025: Lupr официально вошла на рынок премиальной гольф-одежды после почти двух лет разработки, дебютировав коллекцией, которая представляет высококачественные поло и средние слои, созданные с переработанными материалами для современной устойчивости. Весенняя и летняя линейка Lupr теперь доступна по всему Соединенному Королевству, подчеркивая тихую роскошь и экологическую ответственность в своих продуктовых предложениях.

- Апрель 2025: Adidas запустила свою коллекцию Originals Golf, приносящую культовый логотип Trefoil и классические силуэты кроссовок как Gazelle, Stan Smith, Samba и Superstar на гольф-поле с современными обновлениями как для мужчин, так и для женщин. Согласно бренду, линейка сочетает винтажное наследие Adidas 70-х и 80-х годов с современной гольф-производительностью, представляя новую обувь как COURSECUP и одежду в смелых, стильных цветовых решениях, вдохновленных спортивными и стритвеар трендами.

- Февраль 2025: Srixon представила последнее поколение мячей для гольфа SOFT FEEL, представляющих обновленное ядро FastLayer Core, которое обеспечивает увеличенные скорости мяча для усиленной дистанции, сохраняя неотразимо мягкое ощущение при ударе. Согласно бренду, новый дизайн включает 338-скоростной рисунок ямочек для улучшенной аэродинамики и мягкое, тонкое покрытие для лучшего вращения около грина, с вариантами как SOFT FEEL BRITE и SOFT FEEL LADY, обслуживающими различные предпочтения игроков.

Область глобального отчета о рынке гольф-оборудования

Гольф - это точечный мячевой спорт, где игроки, используя клюшки, стремятся ударить мячи в серию лунок на поле за как можно меньше ударов. Он сочетает навык, стратегию и спортивное мастерство, привлекая энтузиастов по всему миру.

Рынок гольф-оборудования сегментирован по типу продукта, каналу распределения и географии. Основанный на типе продукта, рынок сегментирован на клюшки для гольфа, мячи для гольфа, сумки для гольфа и аксессуары, одежду и обувь. Рынок сегментирован по каналу распределения на офлайн и онлайн розничные магазины. Рынок также покрывает глобальный анализ основных регионов, таких как Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (миллионы долларов США).

| Клюшка для гольфа |

| Мячи для гольфа |

| Сумки для гольфа и аксессуары |

| Одежда |

| Обувь |

| Другие типы продуктов |

| Массовая |

| Премиум |

| Взрослые |

| Дети |

| Офлайн-канал |

| Онлайн-канал |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу продукта | Клюшка для гольфа | |

| Мячи для гольфа | ||

| Сумки для гольфа и аксессуары | ||

| Одежда | ||

| Обувь | ||

| Другие типы продуктов | ||

| По категории | Массовая | |

| Премиум | ||

| По конечному использованию | Взрослые | |

| Дети | ||

| По каналу распределения | Офлайн-канал | |

| Онлайн-канал | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка гольф-оборудования?

Рынок гольф-оборудования оценивается в 9,24 миллиона долларов США в 2025 году.

Какой сегмент типа продукта генерирует наибольшую выручку?

Клюшки для гольфа остаются самым большим сегментом, составляя 38,84% от выручки 2024 года.

Какой годовой темп роста прогнозируется для региона Азиатско-Тихоокеанского региона?

Прогнозируется, что Азиатско-Тихоокеанский регион зарегистрирует годовой темп роста 6,25% с 2025 по 2030 год.

Насколько значителен рост онлайн-продаж?

Ожидается, что онлайн-каналы расширятся с годовым темпом роста 5,95%, самым быстрым среди категорий распределения.

Последнее обновление страницы: