Анализ рынка транспортных инерционных систем

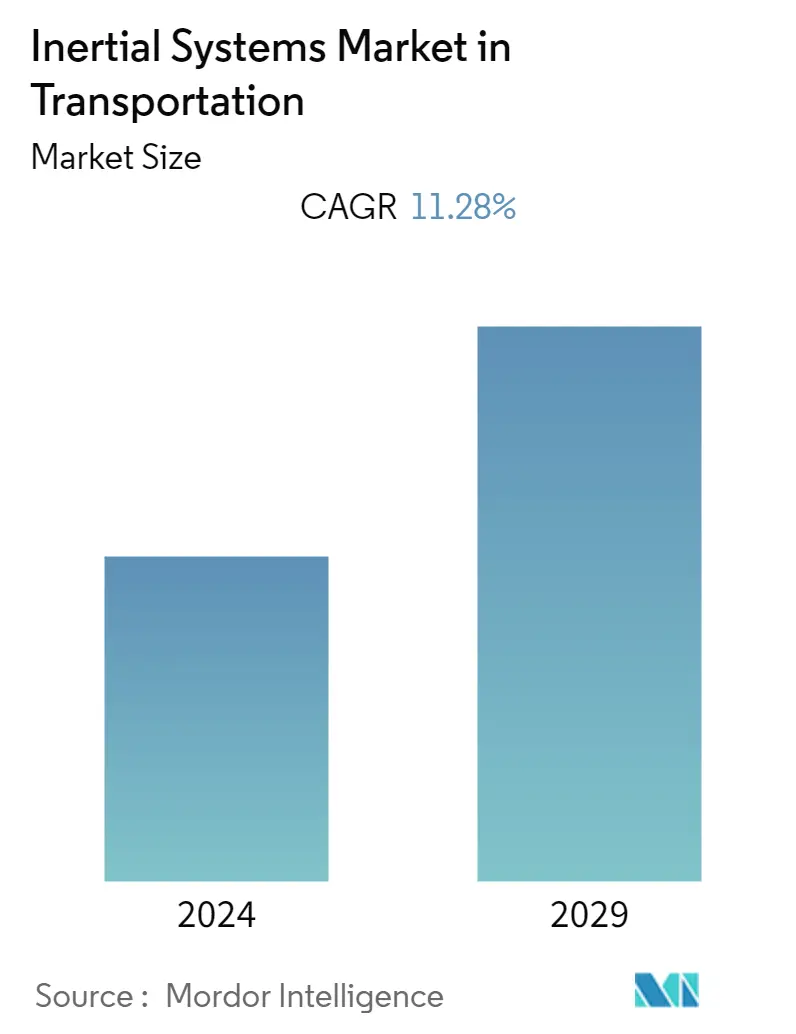

Ожидается, что глобальный рынок инерционных систем на транспортном рынке будет расти с максимальным среднегодовым темпом роста в 11,28% в течение прогнозируемого периода. Инерционные датчики все чаще используются на транспортном рынке. Они используются для повышения безопасности, улучшения производительности и снижения затрат. Они используются в ABS, раскрытии подушек безопасности, повышении устойчивости автомобиля, защите от угона и многих других функциях.

Инерциальные системы состоят из ИИМ в сочетании с высокопроизводительными датчиками (гироскопами, магнитометрами и акселерометрами) для предоставления высокоточной информации об окружающей среде посредством относительного движения. Мощная комбинация IMU с другими бортовыми датчиками выдает критически важные данные, повышая надежность транспортных средств и приводя к новым прорывам в области автоматизации в автомобильных приложениях.

- Инерционные датчики все чаще используются на транспортном рынке. Они используются автомобильными компаниями для повышения безопасности, улучшения производительности и снижения стоимости своих автомобилей. Они используются в ABS, раскрытии подушек безопасности, повышении устойчивости автомобиля, защите от угона и многих других функциях.

- IMU используются во множестве автомобильных приложений, а также в новейших функциях ADAS для автономного вождения. Это помогает восполнить пробел в GPS, когда автомобиль движется в сторону слепой зоны и когда функциональность LiDAR не работает во время снежной бури.

- Кроме того, благодаря высокой резонансной частоте более 25 кГц в IMU, а также закрытому блоку управления и оценки, он обеспечивает высокий барьер для механических помех. Инерционный измерительный блок (IMU) приобрел популярность благодаря использованию в системах активной и пассивной безопасности, таких как ESP (программа электронного контроля устойчивости), блок управления подушками безопасности и системы помощи водителю, такие как адаптивный круиз-контроль. Это повышает производительность смещения благодаря встроенному микроконтроллеру.

- Напротив, компании с сильными финансовыми показателями также сосредотачивают внимание на усовершенствовании продукции и стратегических приобретениях, чтобы получить большую долю рынка и значительный контроль над цепочкой поставок. Например, Honeywell выпустила HGuide i300, который представляет собой высокопроизводительный блок инерциальных измерений (IMU) на базе MEMS, предназначенный для удовлетворения потребностей приложений на различных рынках, включая транспорт, БПЛА и UGV. Благодаря стандартным отраслевым интерфейсам связи и широкому диапазону входного напряжения HGuide i300 можно легко интегрировать в различные архитектуры. Небольшой размер, легкий вес и низкое энергопотребление делают HGuide i300 идеальным для многих приложений.

Тенденции рынка транспортных инерционных систем

Рост спроса на автомобильные MEMS на рынке

- Растущее число автовладельцев ищет улучшенные характеристики автомобиля для повышения безопасности, комфорта и устойчивости автомобиля. Это основной драйвер роста рынка MEMS. Более того, правительства вводят строгие правила в отношении стандартов топливной эффективности транспортных средств и стандартов выбросов. В результате крупные игроки автомобильного рынка все активнее стремятся соответствовать стандартам путем внедрения МЭМС, тем самым увеличивая спрос на автомобильные МЭМС на рынке.

- МЭМС все чаще используются в различных приложениях, таких как датчики стояночного тормоза, датчики противоугонной системы, эффективное управление двигателем, измерение давления в шинах, обнаружение опрокидывания и заноса, эффективное управление двигателем и многие другие.

- Появление технологии микроэлектромеханических систем (МЭМС) привело к миниатюризации механических и электромеханических элементов в области датчиков и полупроводников с помощью методов микропроизводства и микрообработки. Таким образом, MEMS теперь стала важной частью нескольких компонентов автоматизации в автономных автомобилях уровней 1, 2 и 3, что значительно повышает спрос на инерционные системы в автомобильном секторе.

- По данным Всемирной организации здравоохранения, ежегодно в дорожно-транспортных происшествиях во всем мире погибает около 1,35 миллиона человек. Более того, еще от 20 до 50 миллионов человек получают несмертельные травмы, причем многие из них становятся инвалидами в результате полученных травм. Акселерометры MEMS играют важную роль в повышении безопасности транспортных средств.

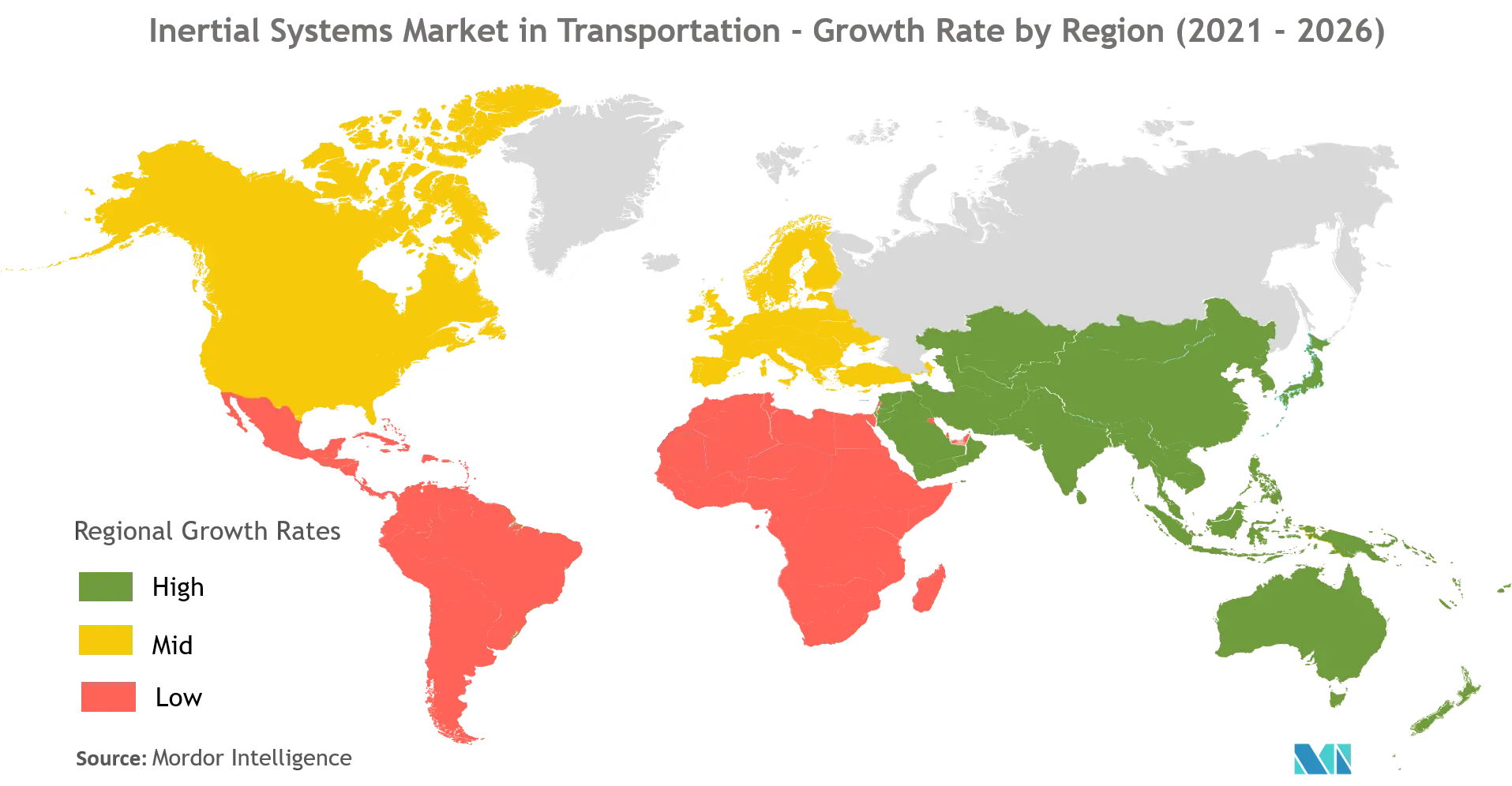

В Азиатско-Тихоокеанском регионе будет зарегистрирован значительный рост

- Азиатско-Тихоокеанский регион является важным рынком для рынка инерционных систем на транспорте в текущем рыночном сценарии. Огромные объемы производства в таких странах, как Китай, Япония и Индия, поддерживают постоянный спрос на инерционные системы в регионе. Однако в последнее время продажи нового автомобиля в некоторых частях региона были вялыми. Из-за вспышки COVID-19 продажи автомобилей в различных странах мира упали.

- Например, по данным OICA, в 2020 году, по оценкам, в Азиатско-Тихоокеанском регионе, включая Ближний Восток, было продано около 32 миллионов легковых автомобилей, из которых 20,18 миллиона были проданы в Китае. Для сравнения также было подсчитано, что в 2016 году в Азиатско-Тихоокеанском регионе было продано около 35,36 миллиона легковых автомобилей.

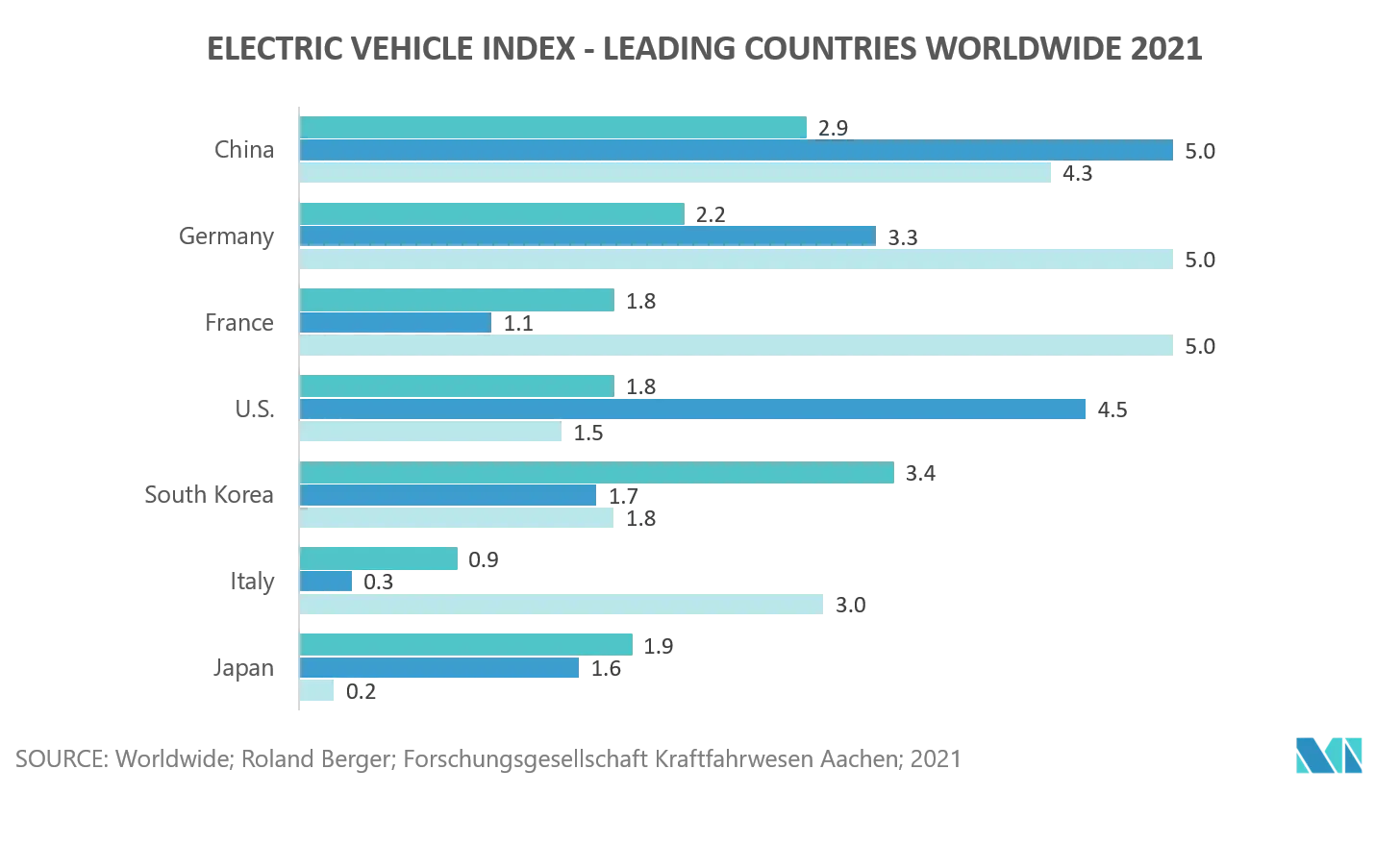

- Кроме того, согласно прогнозам, в этом году электромобили (EV) приобретут популярность среди китайских автовладельцев, поскольку новые конструкции с улучшенными характеристиками компенсируют правительственное снижение ценовых субсидий. По словам Роланда Бергера, Китай лидирует в промышленности, производя наибольшее количество электромобилей xEV и аккумуляторных элементов. На аккумуляторные электромобили (BEV) приходится подавляющее большинство продаж легковых автомобилей на новых источниках энергии в Китае. Китайское правительство рассматривает электромобили как возможность для Китая конкурировать и стать крупным производителем автомобилей.

- Кроме того, рынок электромобилей в Индии набирает обороты благодаря амбициозным планам и инициативам правительства. За последние несколько лет государственные органы Индии сделали несколько политических заявлений, связанных с электромобилями, продемонстрировав твердую приверженность, конкретные действия и значительные амбиции по внедрению электромобилей в стране.

Обзор отрасли транспортных инерционных систем

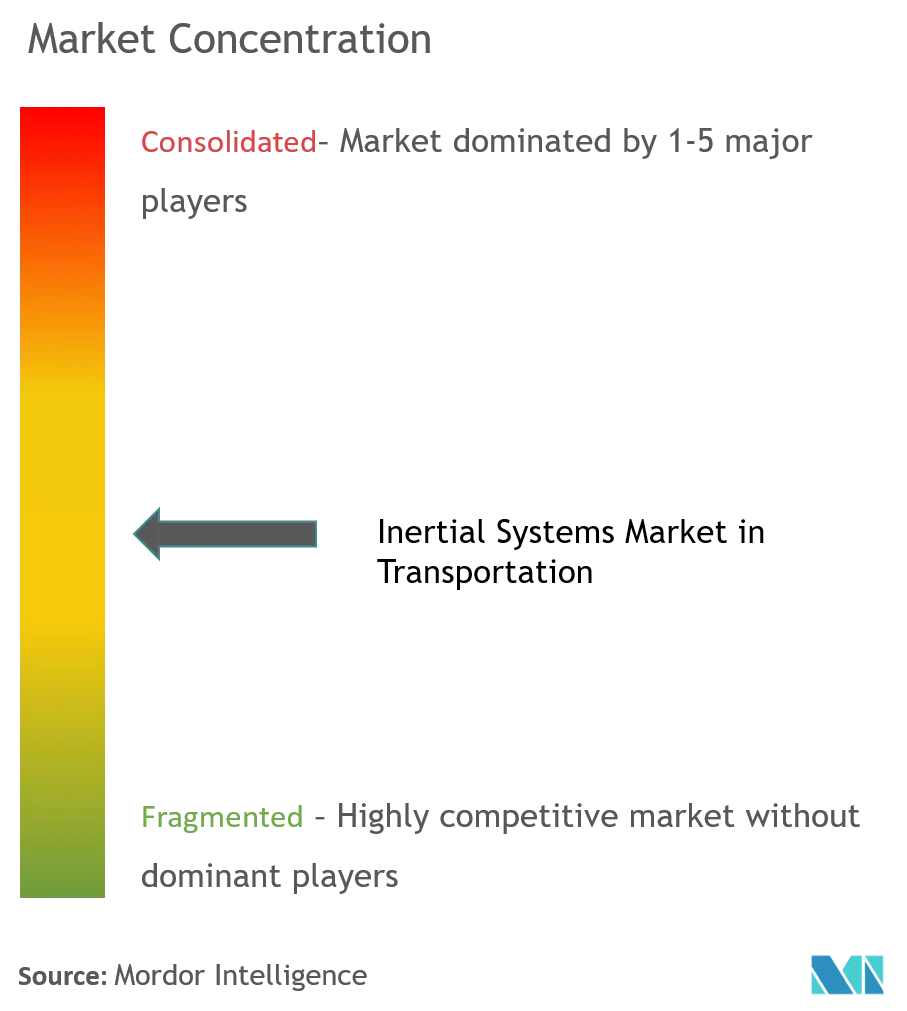

Рынок инерционных систем на транспорте является умеренно конкурентным и состоит из нескольких крупных игроков. Что касается доли рынка, некоторые игроки в настоящее время доминируют на рынке. Однако с развитием сенсорных технологий в инерциальных системах новые игроки увеличивают свое присутствие на рынке, тем самым расширяя свое присутствие в развивающихся странах.

- Апрель 2021 г. — ACEINNA, разработчик инерциальных систем наведения и навигации для автономных транспортных средств и устройств, объявила о коммерческой доступности OpenARC, аппаратной и программной платформы точного позиционирования, которая предлагает системную интеграцию поправок GNSS с высокопроизводительным оборудованием INS и RTK.. OpenARC работает на базе Point One Navigation, поставщика, обеспечивающего точное позиционирование для транспорта следующего поколения.

- Март 2020 г. – Teledyne Marine, которая занимается технологиями подводной визуализации и беспилотными морскими аппаратами, объявила сегодня о выпуске нового беспилотного исследовательского судна TELEDYNE Z-BOATTM 1800-T. Исследовательское судно будет оснащено высокоточным приемником курса GNSS компании Trimble. Он совместим с программным обеспечением Trimble Marine Construction (TMC), что позволяет эффективно выполнять проекты морского строительства и дноуглубительных работ и контролировать их в режиме реального времени в любой точке мира.

Лидеры рынка транспортных инерционных систем

Analog Devices, Inc.

Bosch Sensortec GmbH

Honeywell International Inc.

ST Microelectronics

InvenSense Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка транспортных инерционных систем

- Январь 2021 г. — Компания Honeywell при финансовой поддержке Агентства перспективных исследовательских проектов Министерства обороны США (DARPA) создает новое поколение технологии инерциальных датчиков, которая будет использоваться как в коммерческих, так и в оборонных навигационных приложениях. Недавно лаборатории Honeywell показали, что новые датчики более чем на порядок точнее, чем инерциальный измерительный блок (IMU) Honeywell HG1930, продукт тактического класса, в настоящее время используется более 150 000 таких датчиков.

- Декабрь 2021 г. — Inertial Labs приобрела Memsense, разработчика инерциальных измерительных устройств (IMU) и давнего делового партнера. Inertial Labs — разработчик и поставщик модулей ориентации, инерциальной навигации и оптических сенсорных модулей. Компания рассчитывает ускоренными темпами внедрять прорывные технологии в таких важных областях, как автономные транспортные средства, навигация без GPS, промышленные машины, а также аэрокосмическая и оборонная промышленность.

Сегментация отрасли транспортных инерционных систем

В отчете оценивается рост рынка Инерционные системы на транспорте, а также дается анализ конкурентной среды ведущих игроков. Объем этого отчета ограничен типом продуктов, предлагаемых ведущими поставщиками, такими как MEMS, датчики, типом компонентов, используемых в продуктах, таких как акселерометры, гироскопы, IMU, а также типом приложений, для которых на транспорте используются инерциальные системы, такие как навигация, информационно-развлекательная система и телематика, активная и пассивная безопасность, обнаружение кражи, обнаружение движения, контроль заноса и устойчивости и другие.

В докладе подробно рассматриваются последствия роста количества беспилотных транспортных средств; Воздушного, наземного и водного базирования, на основе использования инерциальных датчиков. Беспрецедентный рост количества беспилотных транспортных средств в различных сферах применения как в гражданских, так и в оборонных целях увеличил потребность в сложных навигационных системах, включающих инерциальные датчики. Быстрое развитие технологий сделало датчики доступными и недорогими, что сделало их широко используемыми в повседневных устройствах.

| Акселерометр |

| Гироскоп |

| Инерциальные измерительные системы (ИИУ) |

| Инерциальные навигационные системы (ИНС) |

| Другие компоненты |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Латинская Америка |

| Ближний Восток и Африка |

| Компонент | Акселерометр |

| Гироскоп | |

| Инерциальные измерительные системы (ИИУ) | |

| Инерциальные навигационные системы (ИНС) | |

| Другие компоненты | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Латинская Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка транспортных инерционных систем

Каков текущий размер рынка Транспортные инерционные системы?

Прогнозируется, что на рынке транспортных инерционных систем среднегодовой темп роста составит 11,28% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Транспортные инерционные системы?

Analog Devices, Inc., Bosch Sensortec GmbH, Honeywell International Inc., ST Microelectronics, InvenSense Inc. — основные компании, работающие на рынке инерционных систем на транспорте.

Какой регион на рынке Транспортные инерционные системы является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Транспортные инерционные системы?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка транспортных инерционных систем.

Какие годы охватывает рынок Транспортные инерционные системы?

В отчете рассматривается исторический размер рынка Транспортные инерционные системы за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Транспортные инерционные системы на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об инерционных системах в транспортной отрасли

Статистические данные о доле, размере и темпах роста доходов на рынке инерционных систем на транспорте в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ инерционных систем на транспорте включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.