Анализ рынка инерционных систем

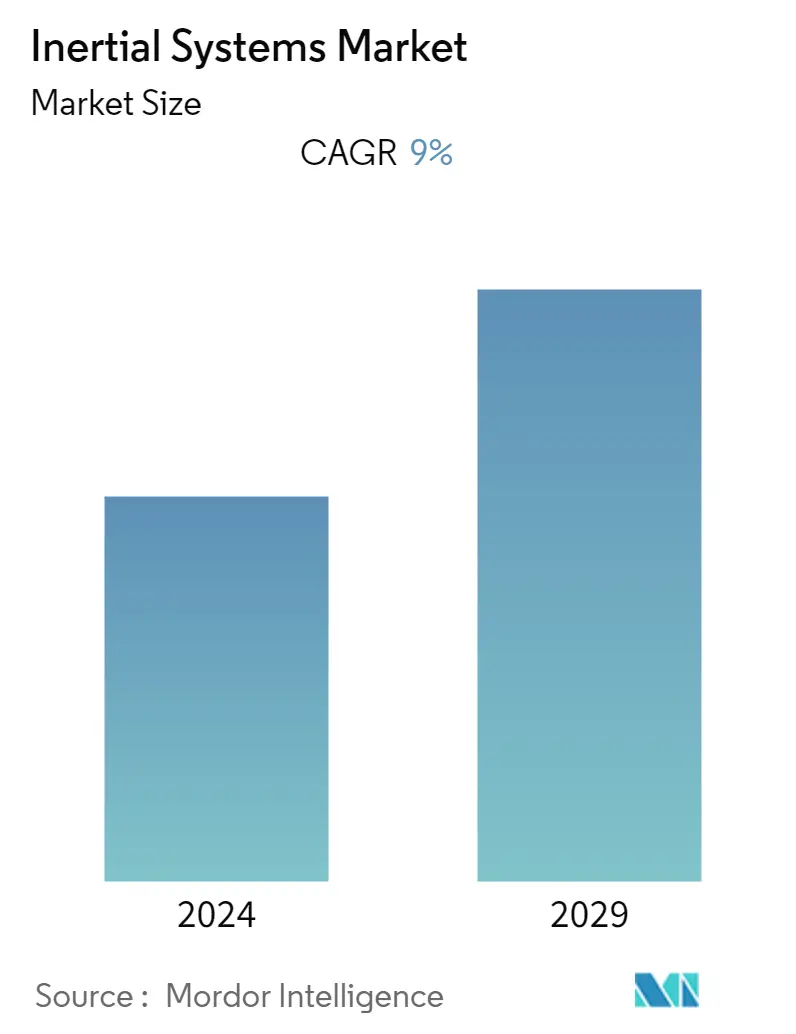

Ожидается, что среднегодовой темп роста рынка инерционных систем составит 9% в течение прогнозируемого периода (2021–2026 гг.). Быстрое развитие глобального образа жизни привело к необходимости в оборудовании, которое можно было бы использовать с большей легкостью. В этом может помочь использование технологии обнаружения движения, в которой широко используются инерционные датчики. Технология инерционных датчиков стала ключевым движущим фактором на этом рынке. На рубеже веков произошла смена парадигмы в технологии производства инерциальных систем.

- Появление технологии микроэлектромеханических систем (МЭМС) привело к миниатюризации механических и электромеханических элементов в области датчиков и полупроводников за счет использования методов микропроизводства и микрообработки. Таким образом, MEMS теперь стали неоспоримой частью будущих навигационных систем и, таким образом, ускоряют рост рынка инерциальных систем.

- Кроме того, высококлассные инерциальные системы состоят из ИДУ с высокопроизводительными датчиками (гироскопами, магнитометрами, акселерометрами), которые предоставляют высокоточную информацию об окружающей среде посредством относительного движения. Следовательно, потребность в более высокой точности навигационных систем возрастает, что увеличивает спрос на современные инерциальные системы.

- Однако широкомасштабное внедрение инерциальных систем существенно сдерживалось большими размерами и непомерной стоимостью. Кроме того, ожидается, что ошибка дрейфа интеграции в навигационной системе создаст проблемы для роста рынка инерциальных систем.

Тенденции рынка инерционных систем

Оборонная промышленность будет держать большую часть акций

- Оборонная промышленность занимает максимальную долю рынка в таких приложениях, как наведение ракет, контроль и наведение, высокоточные боеприпасы, стабилизация башни танка и наведение торпед. Оборонный сектор также включает в себя ракеты малого диаметра, подводные навигаторы и беспилотные подводные аппараты, что увеличивает спрос на высококачественные МЭМС-датчики в военных и оборонных целях.

- Растущая модернизация вооружения с появлением умного оружия и современных танков также является ключевым фактором развития рынка. Сумма денег, затрачиваемая на оборонные НИОКР, намного больше, чем на гражданские приложения, что обеспечивает быстрый рост этого сегмента.

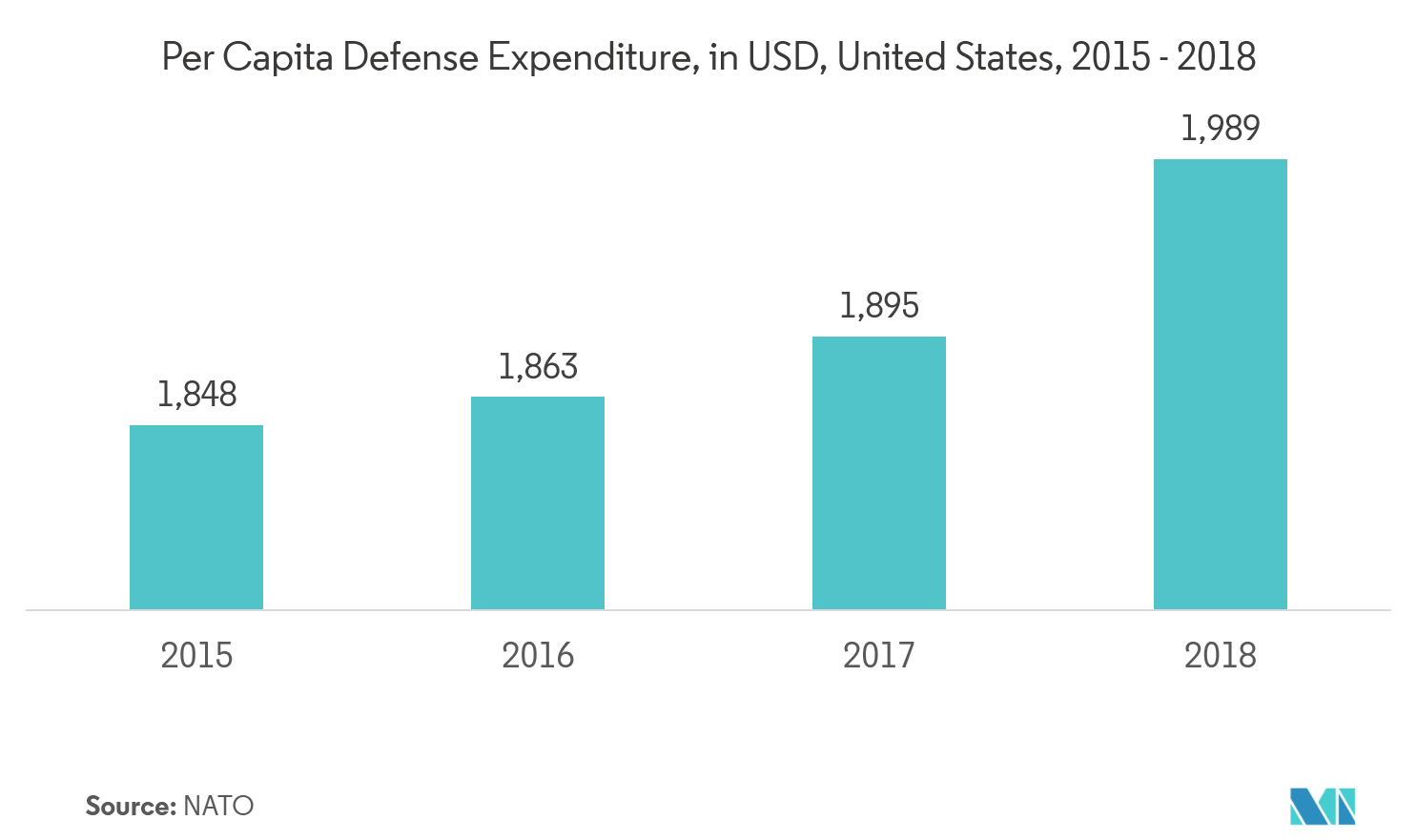

- Кроме того, ожидается, что растущие расходы на оборону в различных странах в сочетании с правительственными инициативами по созданию передовой платформы оборонного оружия путем приобретения новейших технологий, таких как высокоточные удары, оборонная электроника и защита критической инфраструктуры, также будут существенно стимулировать рынок.

- Например, в 2017 году ВМС США создали свое специализированное подразделение подводных дронов — Unmanned Undersea Vehicle Squadron One, или UUVRON 1, отделив его при этом от секретного подразделения подводных лодок. Для поддержки своей деятельности США выделяют максимальный бюджет на оборонный сектор. В 2018 году расходы США на оборону составили около 700 миллиардов долларов США.

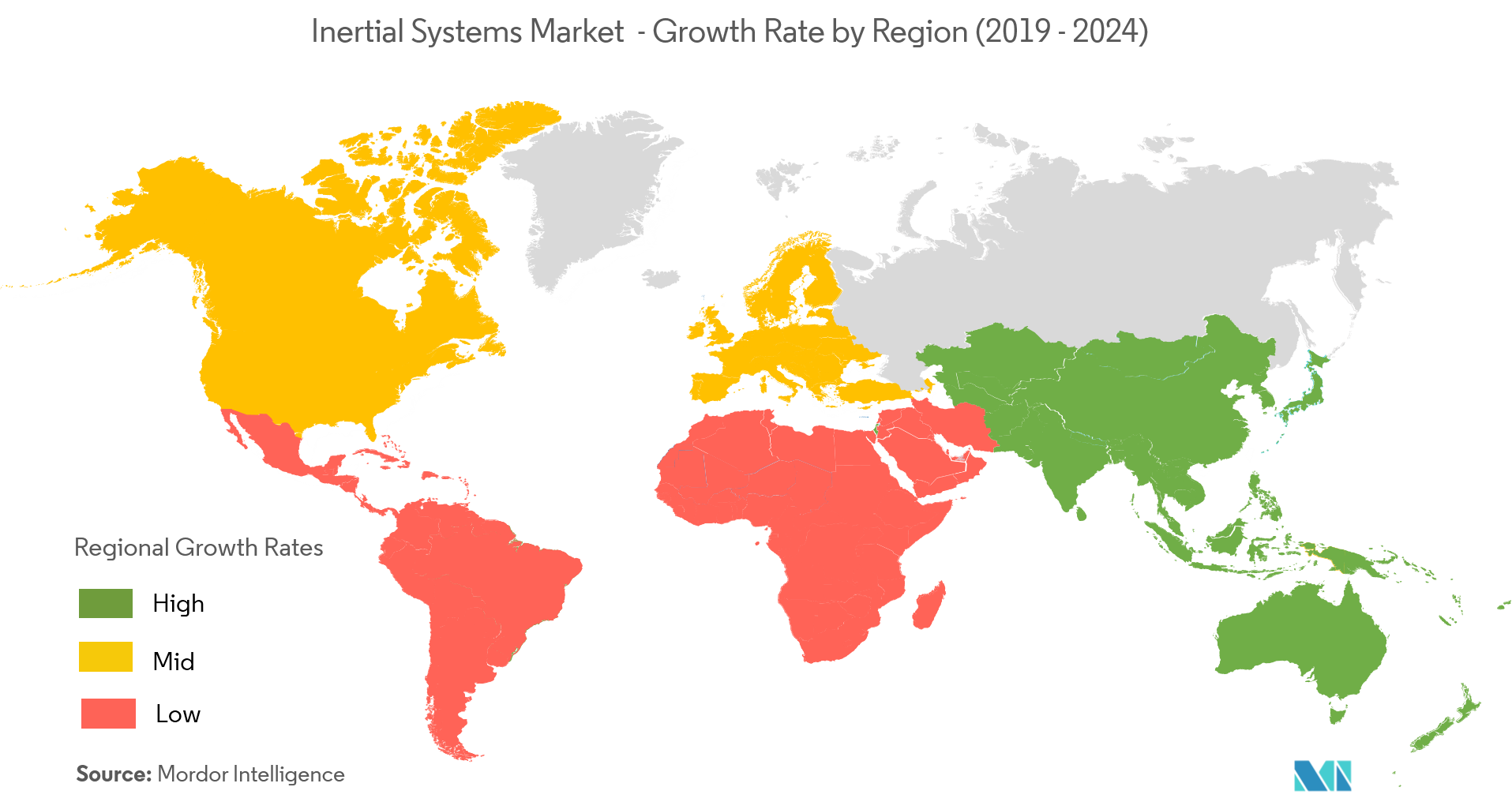

Северная Америка будет учитывать максимальную долю

- На Северную Америку приходится максимальная доля на рынке, при этом наибольший вклад вносят Соединенные Штаты. Основной спрос на инерционные системы в регионе исходит от морского сектора в связи с возобновлением внимания к разведке нефти. Разведочная деятельность нефтяных вышек требует высокопроизводительных гироскопов, IMU и акселерометров, чтобы обеспечить правильную автономную систему датчиков и высокоточные решения для стабилизации платформы.

- Более того, растущее количество беспилотных летательных аппаратов наряду с ростом расходов на оборону являются ключевыми причинами широкого распространения этих систем в Соединенных Штатах. Кроме того, в рамках программы Агентства перспективных исследовательских проектов Министерства обороны США (DARPA), чтобы обеспечить ВМС США новыми передовыми инструментами для расширения радиуса действия и эффективности подводных датчиков, оборонный сектор США инвестировал в разработку небольшого беспилотного подводного аппарата. (UUV), чтобы помочь подводным лодкам США обнаруживать и атаковать подводные лодки противника. Следовательно, ожидается, что правительственные инициативы и расходы на НИОКР будут стимулировать дальнейший рост рынка в регионе.

Обзор отрасли инерционных систем

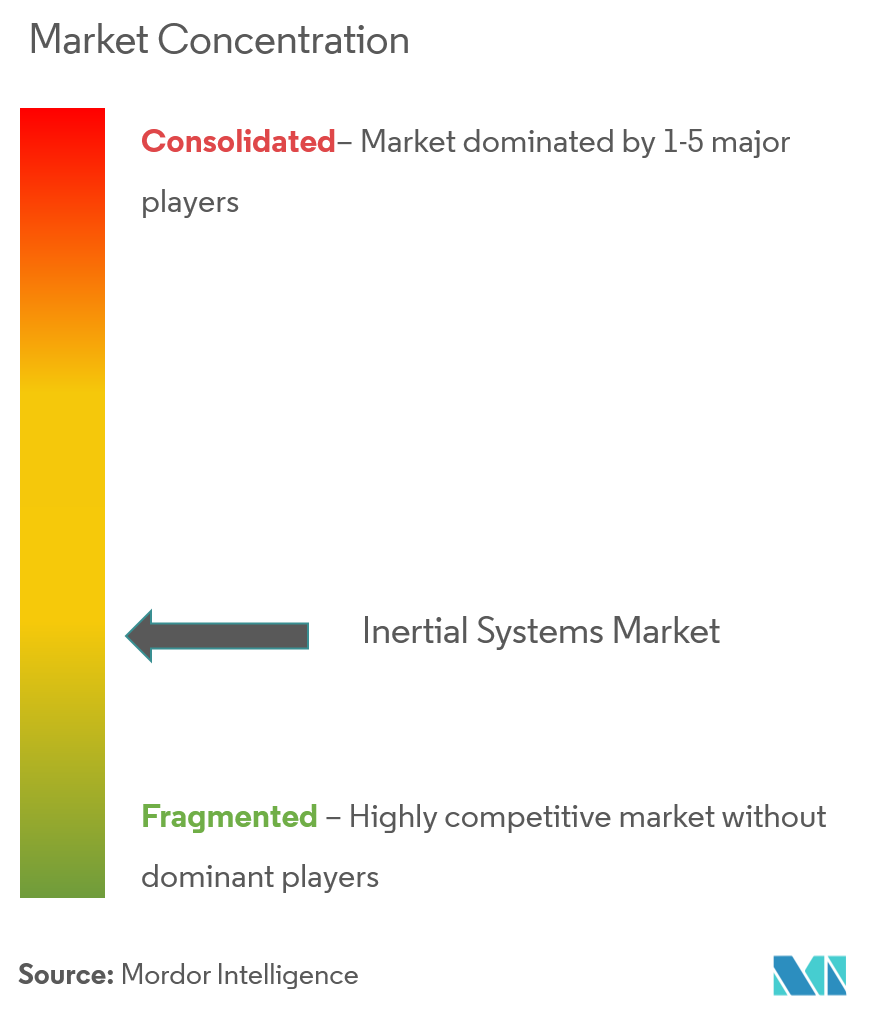

Конкурентная среда мирового рынка инерциальных систем фрагментирована из-за присутствия различных поставщиков решений для инерциальных систем. Тем не менее, поставщики постоянно уделяют внимание разработке продуктов, чтобы повысить свою известность и глобальное присутствие. Компании также осуществляют стратегическое партнерство и поглощения, чтобы завоевать популярность на рынке и увеличить свою долю на рынке.

- Июнь 2019 г. — Производитель датчиков ACEINNA представил свой новый датчик инерциального измерительного блока с открытым исходным кодом, который предназначен для автономной внедорожной, строительной и сельскохозяйственной техники. OpenIMU300RI поможет определять направление в системе GPS и отслеживать движение в бытовой электронике.

- Май 2019 г. - Корпорация Northrop Grumman выпустила SeaFIND (морская волоконно-оптическая инерциальная навигация с распределением данных), морскую инерциальную навигационную систему следующего поколения, пришедшую на смену линейке продуктов инерциальной навигационной системы серий MK-39 Mod 3 и 4.

Лидеры рынка инерционных систем

Analog Devices, Inc.

Bosch Sensortec GmbH

Safran Group

Honeywell International, Inc.

TDK Corporation (InvenSense)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли инерционных систем

Инерциальные системы предоставляют системным интеграторам и конечным пользователям полноценные решения на основе MEMS для измерения статического и динамического движения в самых разных сложных условиях, в том числе; транспортные средства с дистанционным управлением, авионика, сельскохозяйственная и строительная техника, а также автомобильные испытания. Оборудование инерциальной системы включает в себя гироскопы, акселерометры, блоки инерциальных измерений, инерциальные навигационные системы и многоосные датчики.

| Аэрокосмическая и оборонная промышленность |

| Энергетика и инфраструктура |

| Бытовая электроника |

| Промышленный |

| Автомобильная промышленность |

| Медицинский |

| Земля и транспорт |

| Другие приложения |

| Акселерометры |

| Гироскопы |

| Инерционные единицы измерения (IMU) |

| Магнитометр |

| Отношение к заголовку и справочным системам |

| Другие компоненты |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Латинская Америка | |

| Ближний Восток и Африка |

| По применению | Аэрокосмическая и оборонная промышленность | |

| Энергетика и инфраструктура | ||

| Бытовая электроника | ||

| Промышленный | ||

| Автомобильная промышленность | ||

| Медицинский | ||

| Земля и транспорт | ||

| Другие приложения | ||

| По компонентам | Акселерометры | |

| Гироскопы | ||

| Инерционные единицы измерения (IMU) | ||

| Магнитометр | ||

| Отношение к заголовку и справочным системам | ||

| Другие компоненты | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Латинская Америка | ||

| Ближний Восток и Африка | ||

Часто задаваемые вопросы по исследованию рынка инерционных систем

Каков текущий размер рынка инерционных систем?

Прогнозируется, что среднегодовой темп роста рынка инерционных систем составит 9% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Инерционные системы?

Analog Devices, Inc., Bosch Sensortec GmbH, Safran Group, Honeywell International, Inc., TDK Corporation (InvenSense) – основные компании, работающие на рынке инерционных систем.

Какой регион на рынке Инерционные системы является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Инерционные системы?

В 2024 году наибольшая доля рынка инерционных систем будет приходиться на Северную Америку.

Какие годы охватывает рынок Инерционные системы?

В отчете рассматривается исторический размер рынка Инерционные системы за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Инерционные системы за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли инерционных систем

Статистические данные о доле, размере и темпах роста доходов на рынке инерционных систем в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ инерционных систем включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.