Анализ рынка инерционных систем Европы

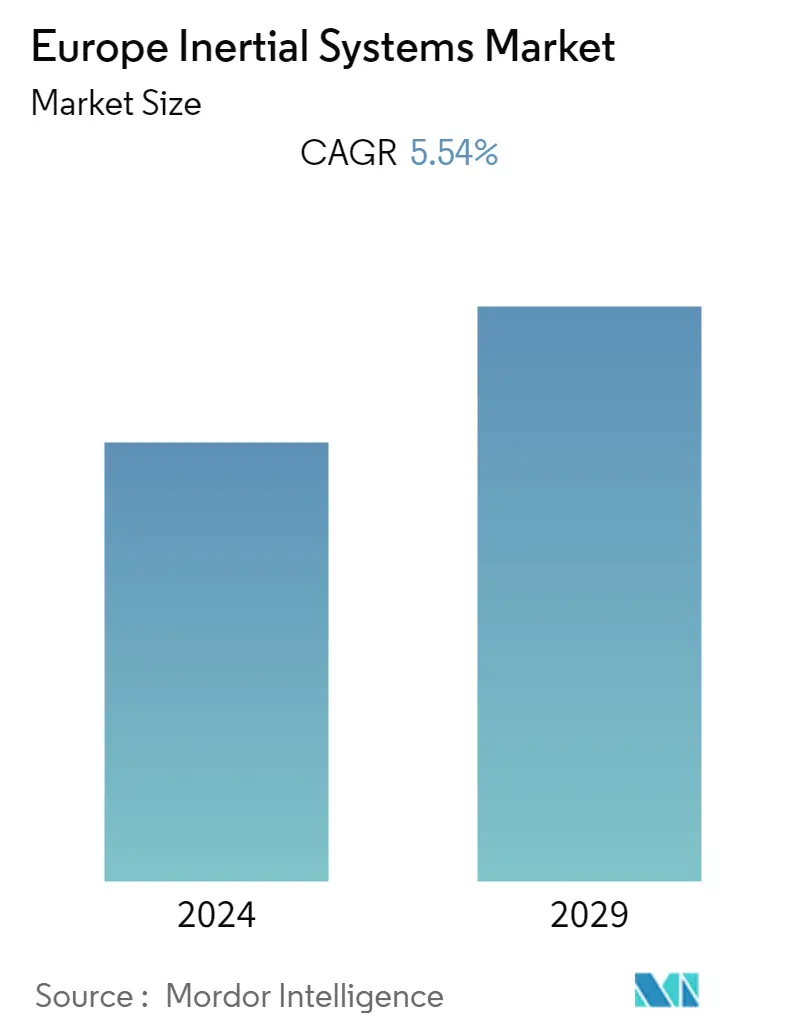

Ожидается, что европейский рынок инерционных систем будет расти в среднем на 5,54% в течение прогнозируемого периода.

- По данным ACEA, в Европейском Союзе ежегодно производится около 12,9 миллионов автомобилей. Автомобильная промышленность – одна из крупнейших отраслей промышленности Европы. В этой области происходит множество технологических инноваций в автомобильной промышленности. Инерционные датчики в настоящее время являются неотъемлемой частью автомобилей. Они используются в различных системах от ABS до раскрытия подушек безопасности и даже в противоугонных функциях. Рост автомобильной промышленности в этом регионе будет способствовать росту рынка инерционных систем.

- Развитие глобального образа жизни привело к необходимости в оборудовании, более простом в использовании. Это позволило использовать технологию обнаружения движения, которая широко использует инерционные датчики. Это ключевой движущий фактор на этом рынке, который будет играть важную роль в определении рынка на ближайшие несколько лет.

- Более того, беспрецедентный рост количества беспилотных транспортных средств в регионе для различных применений, как в гражданских, так и в оборонных целях, также увеличил потребность в сложных навигационных системах, включающих инерциальные датчики. Быстрое развитие технологий сделало датчики доступными и недорогими, что сделало их широко используемыми в повседневных устройствах.

- Однако инерциальные навигационные системы (ИНС), как правило, имеют высокую частоту отказов и высокую стоимость ремонта, что приводит к высоким затратам на техническое обслуживание этих систем. Такие факторы могут ограничить рост рынка.

- Пандемия Covid-19 существенно повлияла на аэрокосмическую и оборонную промышленность в регионе многие компании коммерческой авиации столкнулись с перебоями в производстве и замедлением спроса из-за ограничений, введенных в первые месяцы вспышки. Тем не менее, ожидается, что склонность к росту в оборонной и аэрокосмической сфере после пандемии в сочетании с технологическими достижениями в навигационных системах создаст позитивные перспективы для рынка в ближайшие годы.

Тенденции европейского рынка инерционных систем

Ожидается, что оборонный сегмент будет составлять значительный рынок

- Инерциальные системы используют выходные данные акселерометров, гироскопов или магнитометров для измерения движения и ориентации объектов, к которым они прикреплены, по одной, двум или трем осям. Эти выходы можно использовать для различных тактических и оборонных приложений, включая отслеживание местоположения и навигацию.

- Кроме того, ИНС, оснащенная IMU, образует основу для навигации и управления многими военными транспортными средствами, такими как пилотируемые самолеты, ракеты, подводные лодки и т. д. В оборонных приложениях IMU могут использоваться для стабилизации и управления, например, для полетных поверхностей самолетов, антенн и оружейные платформы, а также подвесы для камер и датчиков.

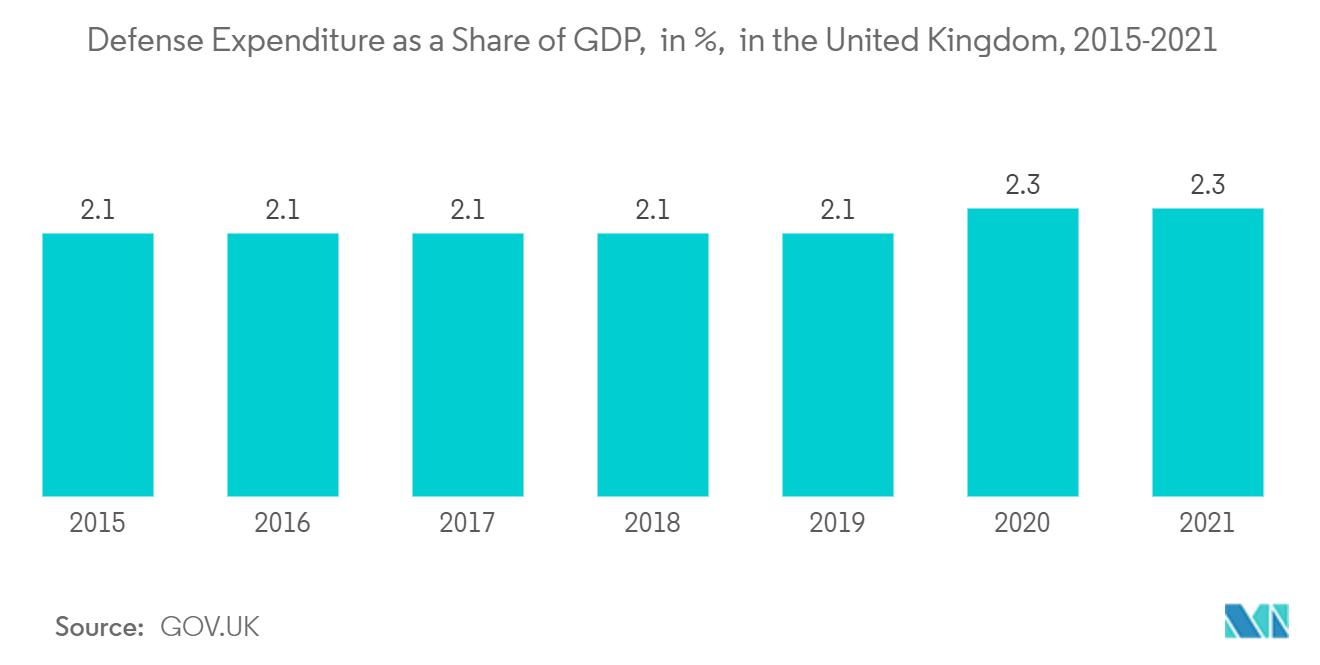

- Растущие расходы на оборону в регионе также создают значительный спрос на рынке. Например, согласно ежегодному отчету Данные по обороне, опубликованному Европейским оборонным агентством (EDA), общие расходы на оборону Европы достигли рекордного уровня в 2021 году, что означает дальнейшее увеличение на 6% по сравнению с предыдущим годом и седьмой год последовательного роста.

- Кроме того, в сентябре 2022 года компания Collins Aerospace получила право на многомиллионную программу в рамках программы исследований в секторе вооружений Соединенного Королевства (WSRF) по разработке блока инерциальных измерений навигационного уровня (IMU) для использования в будущих сложных оружейных платформах.

- В сотрудничестве с Лабораторией оборонных научных технологий (DSTL) Коллинз стремился разработать IMU тактического класса или Класса А с использованием технологии микроэлектромеханических систем (MEMS) для продвижения инициатив Министерства обороны Великобритании (MOD). Ожидалось, что новый IMU на базе MEMS, используемый для наведения и навигации на широком спектре многодоменных платформ, обеспечит желаемую производительность при меньшем форм-факторе и более низкой стоимости, чем RLG (кольцевой лазерный гироскоп) и FOG (волоконно-оптический). Гиро) решения.

Появление технологии MEMS будет стимулировать рынок

- Большие размеры и высокая стоимость существенно сдерживали широкомасштабное внедрение инерциальных систем. На рубеже веков произошла смена парадигмы в технологиях производства инерциальных систем.

- Появление технологии микроэлектромеханических систем (МЭМС) привело к миниатюризации механических и электромеханических элементов в датчиках и полупроводниках с помощью методов микропроизводства и микрообработки. MEMS теперь стала фундаментальной частью будущих навигационных систем.

- Развитие этой технологии было вызвано растущим давлением на контрактных производителей, требующих уменьшения размера инерциальных систем, чтобы сделать их пригодными для более широкого применения. МЭМС во многом способствовал быстрому увеличению количества портативных устройств, поскольку предлагал расширенные возможности в небольшом устройстве. Прогноз рынка инерционных MEMS предсказывает резкий рост объема инерционных MEMS-устройств в ближайшие годы.

- Достижения в технологии MEMS не ограничиваются только нишевыми и исследовательскими приложениями; На рынке также появилось несколько инерционных систем коммерческого уровня. Эти устройства интегрированы с инструментами GPS, обеспечивая комплексные навигационные решения.

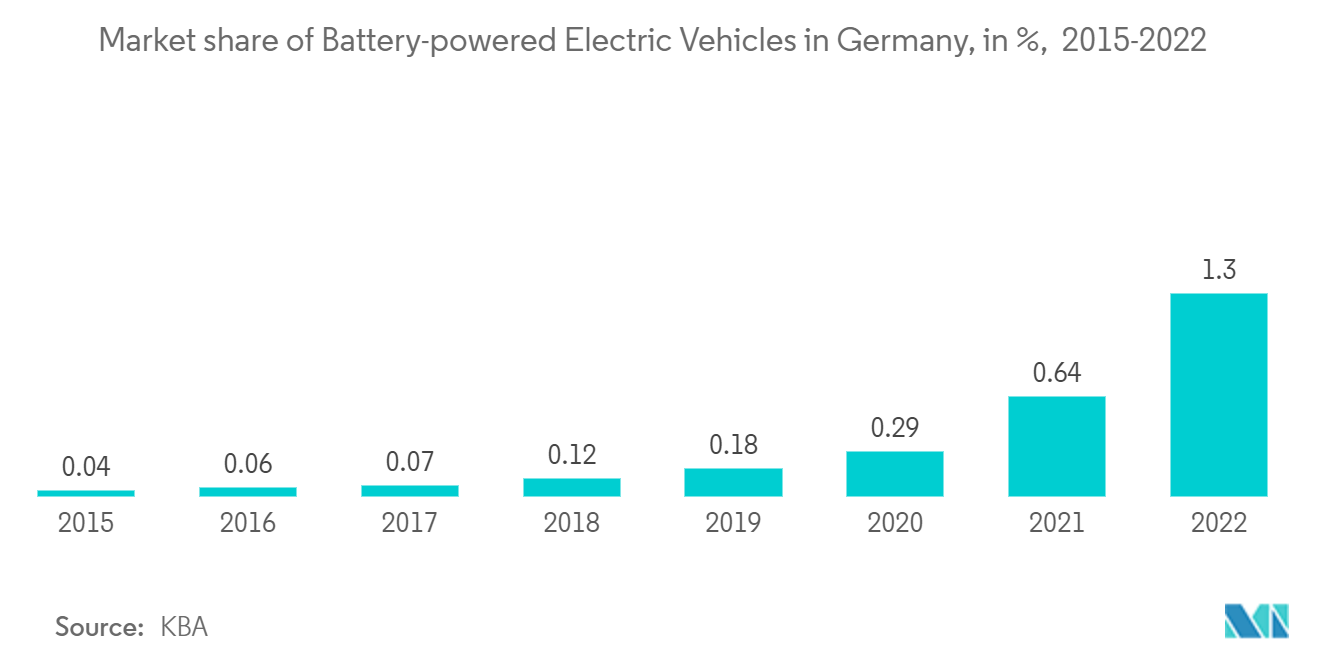

- Рост спроса на электромобили в регионе также создает значительные возможности для рынка, поскольку датчики на основе МЭМС становятся все более важными для электромобилей. Инерционные датчики являются одними из наиболее часто используемых датчиков в индустрии электромобилей. Акселерометры на основе MEMS могут измерять статическое или динамическое виброускорение в электромобилях. Аналогично, гироскопы на основе МЭМС используют вибрирующие объекты и определяют изменение углов.

Обзор европейской отрасли инерционных систем

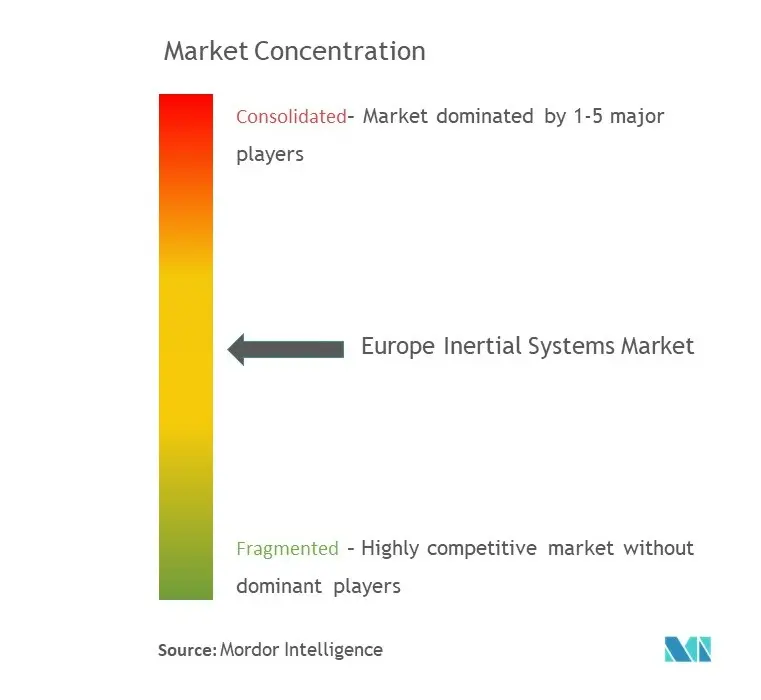

Европейский рынок инерционных систем умеренно фрагментирован из-за присутствия различных поставщиков решений для инерционных систем. Однако поставщики постоянно сосредотачиваются на разработке продуктов, чтобы повысить свою заметность и присутствие. Компании также осуществляют стратегическое партнерство и поглощения, чтобы завоевать популярность на рынке и увеличить свою долю на рынке.

- Июль 2022 г. — Honeywell и Civitanavi Systems объявили о сотрудничестве в разработке инерциальных измерительных блоков (IMU), систем определения курса и инерциальных навигационных систем для коммерческих и оборонных приложений.

- Май 2022 г. — компания Analog Devices, Inc. (ADI) выпустила трехосевой MEMS-акселерометр, предназначенный для различных медицинских и промышленных применений, включая мониторинг жизненно важных функций, слуховые аппараты и измерительные устройства с поддержкой движения.

Лидеры европейского рынка инерционных систем

Honeywell Aerospace Inc.

Northrop Grumman Corporation

Bosch Sensortec GmbH

Analog Devices Inc.

Thales Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка инерционных систем Европы

- Май 2022 г. — компания Analog Devices, Inc. (ADI) приняла участие в выставке SENSOR+TEST 2022, проходившей в Нюрнберге, Германия, и продемонстрировала широкий спектр сенсорных решений. В их число входил 3-осевой акселерометр мощностью нановатт для постоянно работающих систем здравоохранения, автомобилестроения и промышленности с питанием от батареи.

- Март 2022 г. — Honeywell представила новый акселерометр, который обеспечивает высокую производительность и надежность в небольшом, прочном и недорогом корпусе. Акселерометр MV60 MEMS предназначен для аэрокосмической и оборонной промышленности, но также может использоваться в промышленных и морских приложениях, где требуются высокоточные акселерометры навигационного класса, небольшие, легкие и требующие мало энергии для работы.

Сегментация отрасли инерционных систем в Европе

Инерциальная навигационная система (ИНС) — это навигационная система, способная рассчитывать положение либо относительно некоторой системы отсчета/точки, либо относительно абсолютных координат. В этой системе измерения, обеспечиваемые акселерометрами и гироскопами, используются для отслеживания положения и ориентации объекта относительно известной начальной точки, ориентации и скорости.

Европейский рынок инерциальных систем сегментирован по приложениям (гражданская авиация, оборона, бытовая электроника, автомобилестроение, энергетика и инфраструктура, медицина) и компонентам (акселерометр, гироскоп, IMU, магнитометр, система ориентации и навигационная система). Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

| Гражданская авиация |

| Защита |

| Бытовая электроника |

| Автомобильная промышленность |

| Энергетика и инфраструктура |

| Медицинский |

| Другие приложения |

| Акселерометр |

| Гироскоп |

| НОС |

| Магнитометр |

| Система ориентации и навигации |

| Другие компоненты |

| По применению | Гражданская авиация |

| Защита | |

| Бытовая электроника | |

| Автомобильная промышленность | |

| Энергетика и инфраструктура | |

| Медицинский | |

| Другие приложения | |

| По компоненту | Акселерометр |

| Гироскоп | |

| НОС | |

| Магнитометр | |

| Система ориентации и навигации | |

| Другие компоненты |

Часто задаваемые вопросы по исследованию рынка инерционных систем в Европе

Каков текущий размер европейского рынка инерционных систем?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) Европейский рынок инерционных систем будет регистрировать среднегодовой темп роста 5,54%.

Кто являются ключевыми игроками на рынке Инерционные системы в Европе?

Honeywell Aerospace Inc., Northrop Grumman Corporation, Bosch Sensortec GmbH, Analog Devices Inc., Thales Group — крупнейшие компании, работающие на европейском рынке инерционных систем.

Какие годы охватывает европейский рынок инерционных систем?

В отчете рассматривается исторический размер европейского рынка инерционных систем за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка инерционных систем на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли инерционных систем Европы

Статистика доли, размера и темпов роста доходов на европейском рынке инерционных систем в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ европейских инерционных систем включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.