Размер и доля рынка урогенитальных препаратов

Анализ рынка урогенитальных препаратов от Mordor Intelligence

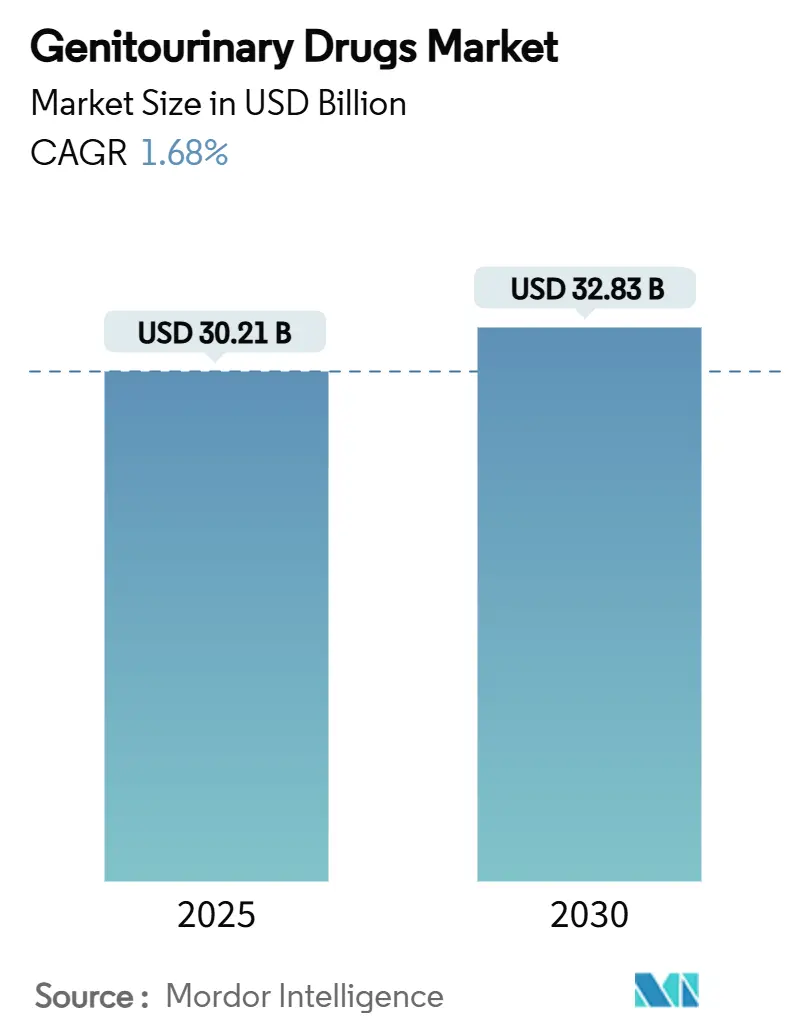

Размер рынка урогенитальных препаратов оценивается в 30,21 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 32,83 млрд долларов США к 2030 году, что отражает стабильный CAGR 1,68%. Продолжающееся демографическое старение в странах с высоким уровнем дохода, рост показателей диагностики заболеваний предстательной железы и недержания мочи, а также более быстрые регуляторные одобрения для специализированных терапевтических средств поддерживают спрос, даже несмотря на то, что объемный рост остается сдержанным. Компании защищают доходы, переходя от истекающих блокбастеров к прецизионным лекарственным средствам, комбинациям устройство-препарат и препаратам длительного действия, которые оправдывают премиальное ценообразование. Цифровое назначение препаратов и телемедицина расширяют доступ пациентов и изменяют экономику выполнения заказов, в то время как инновационные разработки направлены на удовлетворение неудовлетворенных потребностей в области рака мочевого пузыря, мультирезистентных инфекций мочевыводящих путей и гормонально-связанных урологических проблем. Патентные обрывы, антибиотикорезистентность и проблемы соблюдения терапии сдерживают траекторию развития, но не изменяют фундаментального направления рынка урогенитальных препаратов.

Ключевые выводы отчета

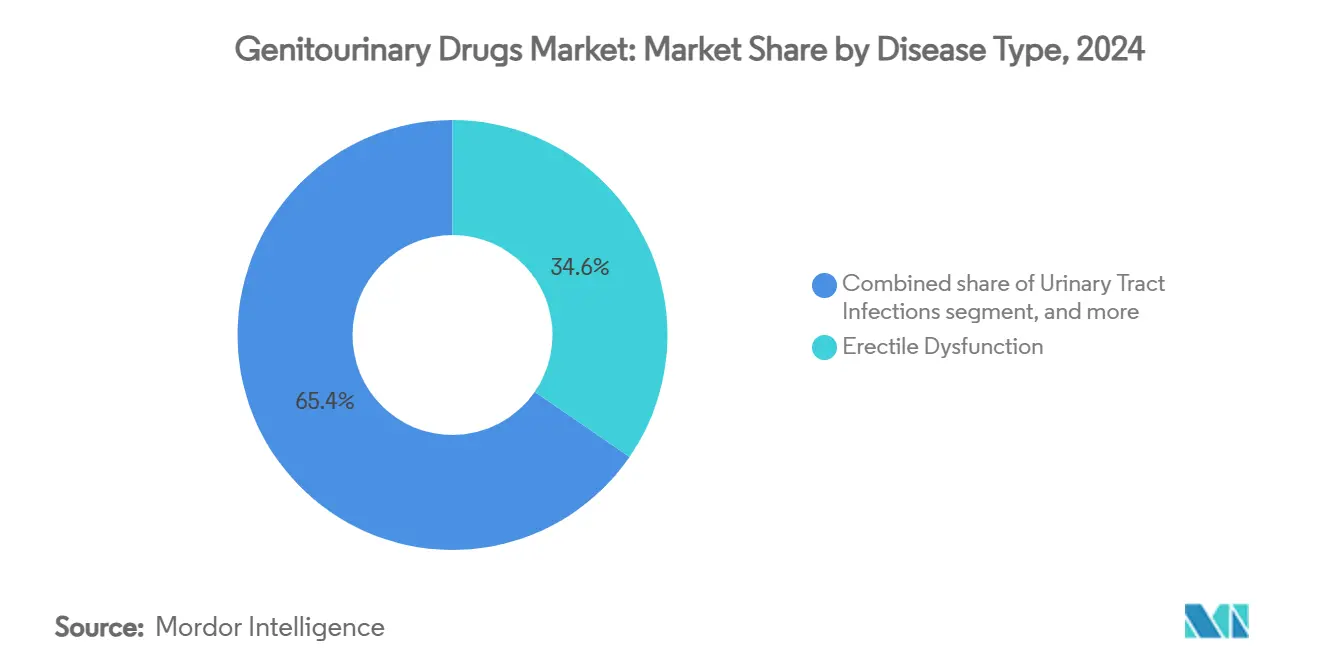

- По типу заболевания эректильная дисфункция лидировала с 34,67% доли рынка урогенитальных препаратов в 2024 году, в то время как недержание мочи демонстрирует рост с CAGR 3,56% до 2030 года.

- По классу препаратов ингибиторы фосфодиэстеразы-5 занимали 29,54% доли размера рынка урогенитальных препаратов в 2024 году; β-3 адренергические агонисты расширяются с CAGR 3,78% до 2030 года.

- По способу введения пероральные лекарственные средства составляли 71,23% доли доходов в 2024 году, тогда как инъекционные препараты прогнозируются к росту с CAGR 4,99%.

- По полу терапевтические средства, ориентированные на мужчин, представляли 55,78% размера рынка урогенитальных препаратов в 2024 году, в то время как женские терапевтические средства готовы показать CAGR 4,78%.

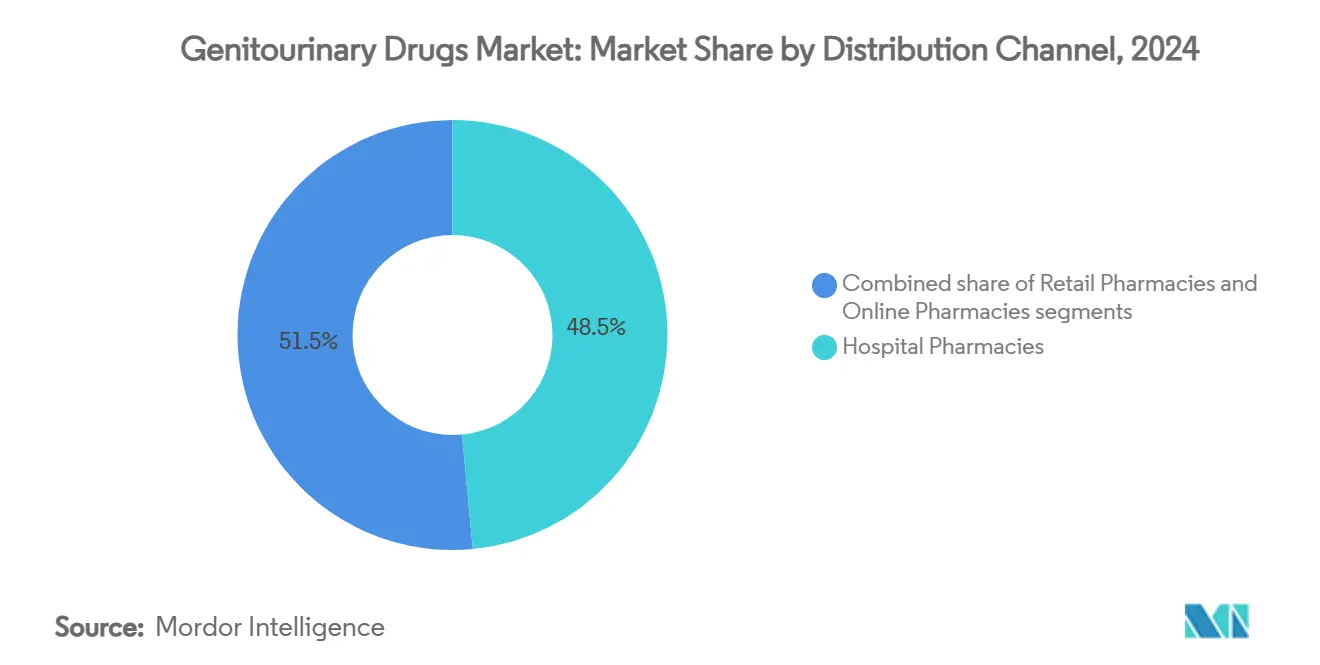

- По каналу распространения больничные аптеки контролировали 48,54% доходов 2024 года, но онлайн-аптеки растут с CAGR 4,35%.

- По молекулам малые молекулы командовали 58,76% долей рынка урогенитальных препаратов в 2024 году; биологические препараты и пептиды прогнозируются к росту с CAGR 4,01%.

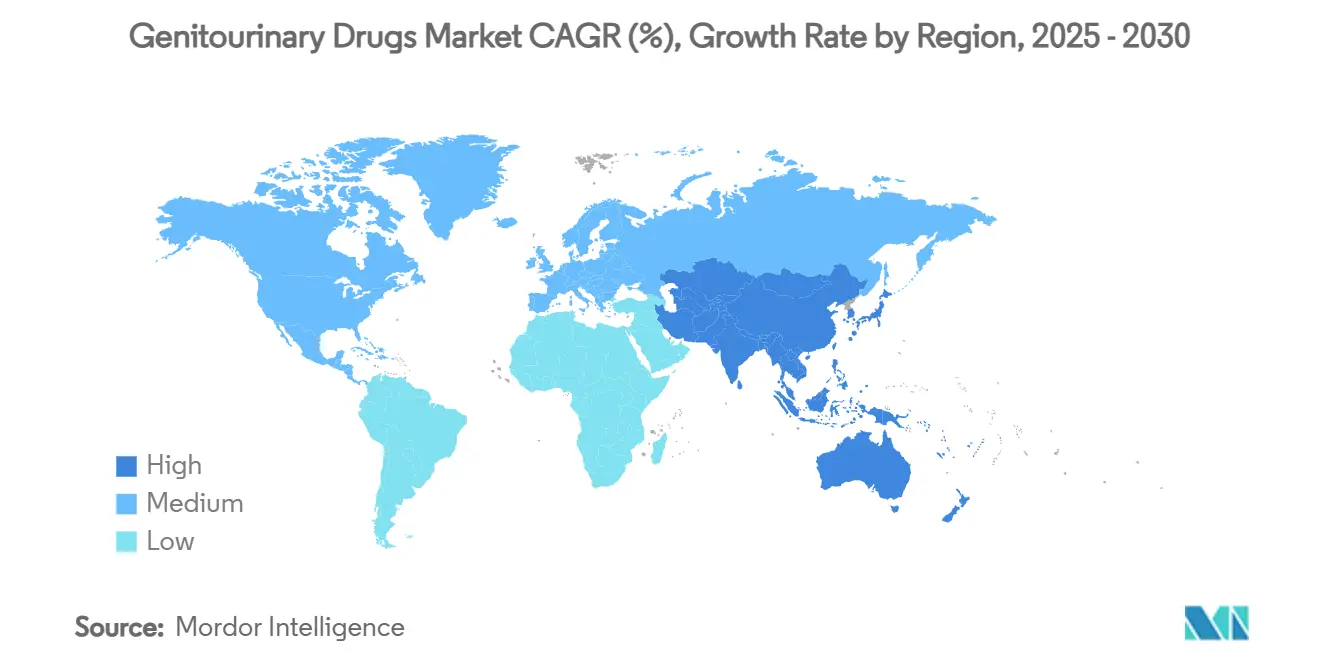

- По географии Северная Америка занимала 42,45% доли рынка урогенитальных препаратов в 2024 году, тогда как Азиатско-Тихоокеанский регион является самым быстрорастущим регионом с CAGR 2,67%.

Глобальные тенденции и инсайты рынка урогенитальных препаратов

Анализ влияния драйверов

| Драйвер | % влияния на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Растущая распространенность урогенитальных расстройств | +0.4% | Северная Америка, Европа, Япония | Долгосрочно (≥ 4 лет) |

| Увеличение стареющего мужского населения с урологическими проблемами | +0.3% | Северная Америка, Европа | Долгосрочно (≥ 4 лет) |

| Растущее внедрение генерических ингибиторов ФДЭ5 после истечения патентов | +0.2% | Глобально, сильнее на развивающихся рынках | Среднесрочно (2-4 года) |

| Расширение разработки новых урогенитальных терапевтических средств | +0.3% | Северная Америка, Европа, распространение на АТЭС | Среднесрочно (2-4 года) |

| Микробиом-модулирующие урологические препараты входят в клинические испытания | +0.1% | Глобально, пилотные программы в Северной Америке и Европе | Долгосрочно (≥ 4 лет) |

| Телемедицинские платформы сексуального здоровья повышают показатели назначений | +0.2% | Северная Америка, Европа, отдельные рынки АТЭС | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущая распространенность урогенитальных расстройств

Доброкачественная гиперплазия предстательной железы поражает более 50% мужчин в возрасте 60-69 лет и до 90% к 85 годам, что приводит к более высоким показателям диагностики и лечения. Разрешение FDA в 2025 году системы Optilume BPH иллюстрирует, как устройство-ассистированные вмешательства могут улучшить максимальный поток мочи с 7,9 мл/с до 16,4 мл/с при защите сексуальной функции. Недержание мочи уже влияет на 25-45% женщин старше 65 лет, стимулируя спрос на β-3 адренергические агонисты, которые избегают антихолинергических побочных эффектов. Анализ мочи MyProstateScore 2.0 выявляет 94% высокозлокачественных раков предстательной железы, усиливая спрос на терапию на ранней стадии[1]Мичиганский университет, "Клиническая валидация MyProstateScore 2.0," umich.edu. Системы здравоохранения все чаще классифицируют урогенитальные расстройства как приоритеты качества жизни, что укрепляет покрытие возмещения и подкрепляет долгосрочную устойчивость рынка урогенитальных препаратов.

Увеличение стареющего мужского населения с урологическими проблемами

Дефицит тестостерона затрагивает 20% мужчин старше 60 лет и 50% старше 80 лет. В феврале 2025 года FDA пересмотрело маркировку тестостерона, чтобы отразить исследование TRAVERSE, удалив давние предупреждения о возрастном гипогонадизме и смягчив опасения врачей. Заболеваемость раком простаты удваивается каждое десятилетие после 50 лет; Nubeqa от Bayer лечил почти 100 000 пациентов в 2024 году с ультранизким ответом ПСА 42,6% против 7,8% для плацебо в исследовании ARANOTE. Более длительная продолжительность жизни в сочетании с более высокими ожиданиями в отношении сексуального благополучия повышает спрос на терапию эректильной дисфункции и связанные комбинированные схемы, укрепляя доходную базу рынка урогенитальных препаратов.

Растущее внедрение генерических ингибиторов ФДЭ5 после истечения патентов

Генерический силденафил захватил более 80% основных рынков после потери эксклюзивности Виагры, сократив средние затраты на лечение и разблокировав спрос в ценочувствительных экономиках. Аналогичная динамика преследует тадалафил, поскольку генерические входы пролиферируют. Поставщики телемедицинских услуг прямо к потребителю используют эти генерики для предложения дискретных, низкозатратных программ, которые находят отклик у молодых когорт. Модель помогла Hims & Hers превысить 1,48 млрд долларов США в доходах 2024 года. Корректировки рецептуры, такие как орально распадающиеся таблетки и пленки быстрого начала действия, обеспечивают конкурентную дифференциацию за пределами цены, расширяя терапевтические возможности на рынке урогенитальных препаратов.

Расширение разработки новых урогенитальных терапевтических средств

Система интравезикального гемцитабина TAR-200 от Johnson & Johnson обеспечила 82,4% полный ответ при раке мочевого пузыря, не отвечающем на БЦЖ, и получила статус прорывной терапии FDA. Gepotidacin от GSK, торговая марка Blujepa, стал первым новым пероральным антибиотиком для инфекций мочевыводящих путей за три десятилетия, сохраняя эффективность против фторхинолон-резистентной E. coli. UGN-102 от UroGen Pharma с датой PDUFA в июне 2025 года нацелен на возможность рака мочевого пузыря стоимостью 5 млрд долларов США. Эти достижения указывают на устойчивые инновации, которые компенсируют эрозию зрелых категорий и подпитывают инкрементальную ценность на рынке урогенитальных препаратов.

Анализ влияния ограничений

| Анализ влияния ограничений | (~) % влияния на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Недостаток соблюдения терапии | -0.2% | Глобально, более остро в условиях ограниченных ресурсов | Краткосрочно (≤ 2 лет) |

| Растущая антибиотикорезистентность возбудителей ИМП | -0.3% | Глобально, выше там, где слабое управление антибиотиками | Среднесрочно (2-4 года) |

| Распространение поддельных препаратов для эректильной дисфункции | -0.2% | Глобально, выражено в нерегулируемых онлайн-каналах | Краткосрочно (≤ 2 лет) |

| Новые GLP-1-связанные сексуальные дисфункции, осложняющие принятие лечения | -0.1% | Северная Америка, Европа, распространение на АТЭС | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Недостаток соблюдения терапии

Показатели приверженности варьируются от 40-70% по урогенитальным состояниям. Препараты гиперактивного мочевого пузыря страдают от антихолинергических побочных эффектов, которые приводят к 50% прекращению в течение шести месяцев. β-3 агонисты длительного действия, такие как вибегрон, предлагают лучшую переносимость. Схемы эректильной дисфункции сталкиваются с поведенческими барьерами, связанными с динамикой партнеров и тревогой по поводу производительности. Телемедицинские фирмы пытаются улучшить устойчивость через ежемесячные службы пополнения и постоянное консультирование, но надежные лонгитюдные данные все еще появляются. Цифровые напоминания и системы доставки на основе имплантатов изучаются для закрытия пробела в приверженности и защиты утечки ценности с рынка урогенитальных препаратов.

Растущая антибиотикорезистентность возбудителей ИМП

Резистентность E. coli сейчас превышает 20% для триметоприм-сульфаметоксазола и 10% для ципрофлоксацина в нескольких географических регионах. ESBL-продуцирующие организмы часто требуют внутривенных карбапенемов, увеличивая затраты и пребывание в стационаре. CDC связывает резистентные ИМП с более чем 10 000 госпитализаций в США ежегодно[2]Nature Publishing Group, "Gepotidacin преодолевает резистентность к фторхинолонам," nature.com. Двойной механизм нацеливания gepotidacin сохраняет эффективность против фторхинолон-резистентных штаммов[3]Центры по контролю и профилактике заболеваний, "Отчет об угрозах антибиотикорезистентности," cdc.gov. Экспериментальные бактериофаговые и микробиомные терапии также находятся в разработке. До масштабирования таких решений резистентность снижает показатели успеха лечения и налагает дополнительные ограничения управления на рынок урогенитальных препаратов.

Сегментный анализ

По типу заболевания: доминирование эректильной дисфункции сталкивается с вызовом недержания

Размер рынка урогенитальных препаратов для эректильной дисфункции составлял ведущие 34,67% доли в 2024 году, выиграв от проникновения телемедицины и доступности генерических ФДЭ5. Тем не менее, рост замедляется, поскольку сегмент приближается к терапевтическому насыщению и сталкивается с новыми осложнениями дисфункции, индуцированной GLP-1. Недержание мочи с прогнозом CAGR 3,56% сокращает разрыв, поскольку стареющие популяции и улучшенная диагностика ускоряют спрос на β-3 агонисты и минимально инвазивные гибриды устройство-препарат.

Терапевтические средства инфекций мочевыводящих путей сохраняют стабильные потоки доходов, несмотря на проблемы резистентности, в то время как препараты рака простаты захватывают премиальное ценообразование через прецизионное нацеливание на андрогенные рецепторы. Вмешательства рака мочевого пузыря, такие как TAR-200, демонстрируют, как локализованная доставка может переопределить результаты, привлекая инвестиции в НИОКР к нишам высокого риска, неинвазивных заболеваний мышц. Вместе эти сдвиги рекалибруют приоритеты портфеля в рамках рынка урогенитальных препаратов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По классу препаратов: лидируют ингибиторы ФДЭ5, несмотря на инновации β-3 агонистов

Ингибиторы фосфодиэстеразы-5 составляли 29,54% доходов рынка урогенитальных препаратов в 2024 году, поддерживаемые широкой клинической знакомостью и сильным пероральным предпочтением. Истечение патентов, однако, сжимает ценовые точки и стимулирует миграцию к дифференцированным рецептурам и комбинированным терапиям. β-3 адренергические агонисты, растущие с CAGR 3,78%, выигрывают долю в гиперактивном мочевом пузыре, ограничивая антихолинергические неблагоприятные события.

Гормональные терапии набирают обороты после разъяснения маркировки FDA, в то время как комбинированные схемы фиксированной дозы α-блокаторов/ингибиторов 5α-редуктазы улучшают приверженность. Антагонисты нейрокинина и агенты, модулирующие микробиом, заполняют ранние разработки, подчеркивая темы диверсификации, которые поддерживают долгосрочное расширение рынка урогенитальных препаратов.

По способу введения: рост инъекционных препаратов бросает вызов доминированию пероральных

Пероральные продукты командовали 71,23% доходов 2024 года, закрепленных в эректильной дисфункции, гиперактивном мочевом пузыре и противомикробных терапиях. Удобство, конфиденциальность и самостоятельное введение обеспечивают продолжающееся превосходство. Тем не менее, инъекционные препараты прогнозируются к росту с CAGR 4,99%, поскольку масштабируются депо-тестостерон, антагонисты ГнРГ по требованию и интравезикальные онкологические продукты.

TAR-200 от Johnson & Johnson подчеркивает терапевтический выигрыш от локализованного, устойчивого воздействия препарата. Трансдермальные пластыри и местные гели добавляют неинвазивные варианты, тогда как наногелевые носители из Университета Колорадо обещают более высокую тканевую проницаемость. В совокупности эти модальности расширяют выбор и цементируют пациент-центрированную помощь как основной дифференциатор на рынке урогенитальных препаратов.

По полу: размер мужского рынка контрастирует с ускорением женского роста

Мужчины составляли 55,78% продаж 2024 года, движимые укоренившимися линиями эректильной дисфункции и рака простаты, которые придают масштаб размеру рынка урогенитальных препаратов. Блокбастерная траектория Nubeqa от Bayer иллюстрирует доходный вес прецизионной онкологии. Женщины, однако, подпитывают самый быстрый категориальный рост с CAGR 4,78%, поскольку отраслевой фокус наконец обращается к гиперактивному мочевому пузырю, рецидивирующим ИМП и менопаузальной урогенитальной атрофии.

Более высокая частота ИМП у женщин - и новые агенты, такие как gepotidacin - создает потенциал роста, как и гормональные методы лечения, которые одновременно обращаются к вазомоторным и урогенитальным симптомам. Поставщики телемедицинских услуг разделяют сервисные линии по полу, снижая барьеры доступа и нормализуя поиск помощи, что постепенно перебалансирует рынок урогенитальных препаратов.

По каналу распространения: больничные аптеки лидируют, поскольку онлайн растет

Больничные аптеки сохранили 48,54% оборота 2024 года благодаря онкологическим инфузиям и гормональным терапиям контролируемого распространения. Тем не менее, онлайн-аптеки, растущие с CAGR 4,35%, переопределяют удобство и конфиденциальность для деликатных показаний. Дискретная упаковка, авто-пополнения и интегрированные телеконсультации снижают точки трения и превращают пациентов, затронутых стигмой, в последовательных пользователей.

Розничные точки сталкиваются с усиленным давлением маржи от генериков и должны конкурировать на внутримагазинных клинических услугах. Регуляторная гармонизация вокруг электронного назначения, особенно в Европе и Северной Америке, определит степень, в которой цифровые каналы каннибализируют институциональное распределение в рамках рынка урогенитальных препаратов.

По молекулярному типу: доминирование малых молекул сталкивается с инновациями биологических препаратов

Малые молекулы занимали 58,76% доли доходов 2024 года благодаря экономически эффективному синтезу, пероральной биодоступности и надежным генерическим экосистемам. Лидерство доли рынка урогенитальных препаратов продолжается, но биологические препараты и пептиды развиваются с CAGR 4,01%. Ингибиторы контрольных точек, конъюгаты антитело-препарат и депо-пептидные рецептуры удовлетворяют сложные урологические потребности, которые малые молекулы редко решают.

Пути биосимиляров остаются более длительными и затратными, чем генерические заявки, защищая экономику оригинаторов на длительный период. В то же время конъюгаты антитело-препарат и инженерные пептиды размывают категориальные линии, указывая на будущую дорожную карту, где прецизионное нацеливание сосуществует с императивами доступности на рынке урогенитальных препаратов.

Географический анализ

Северная Америка генерировала 42,45% доходов 2024 года, используя зрелые системы возмещения и пионерское проникновение телемедицины. Пути быстрого рассмотрения FDA обеспечивают быстрое принятие инноваций, таких как TAR-200, а спрос пациентов подкрепляется демографическим старением и высокими показателями скрининга рака простаты. Эрозия генерических ФДЭ5 сдерживает ценообразование, но расширяет объем, стабилизируя общий региональный рост для рынка урогенитальных препаратов.

Азиатско-Тихоокеанский регион, продвигающийся с CAGR 2,67%, выигрывает от расширяющегося страхового покрытия, урбанизации и политических реформ, которые сокращают регуляторное отставание от западных одобрений. Централизованные закупки Китая снижают затраты, но увеличивают доступ, в то время как супер-стареющее общество Японии двигает терапевтические средства недержания и ДГПЖ. Опыт генериков Индии снабжает как внутренний, так и экспортный спрос, укрепляя региональную самодостаточность. Хотя ценовое давление интенсивно, абсолютные объемы пациентов позиционируют регион как долгосрочный двигатель роста для рынка урогенитальных препаратов.

Европа обеспечивает последовательное, хотя и более медленное расширение. Централизация EMA упрощает подачи, а такие страны, как Германия, поддерживают премиальные цены на новые агенты, такие как вибегрон. Тем не менее, меры жесткой экономии на определенных рынках и фрагментированные национальные правила возмещения осложняют секвенирование запуска. Восточная Европа предлагает инкрементальный потенциал роста, поскольку модернизация здравоохранения согласуется со стандартами ЕС. Brexit заставляет изолированные подачи в Великобритании, незначительно повышая затраты, но не изменяя основы спроса для рынка урогенитальных препаратов.

Конкурентный ландшафт

Конкурентное поле показывает умеренную консолидацию. Bayer, Johnson & Johnson, GSK и AstraZeneca используют глубокие разработки и глобальные следы для хеджирования истечений патентов. Отчет Bayer за Q1 2025 подчеркнул рост продаж Nubeqa на 81% и рост Kerendia на 89%, компенсируя снижение Xarelto. 82,4% ответная ставка TAR-200 от Johnson & Johnson иллюстрирует прорывные результаты, которые командуют премиальным ценообразованием. Blujepa от GSK вводит новый класс антибиотиков после 30-летней засухи, подчеркивая преимущество первого в классе.

Стратегические ходы включают приобретение Axonics Boston Scientific за 3,7 млрд долларов США, добавляющее экспертизу сакральной нейромодуляции для управления недержанием. Сделка роялти Ferring на 500 млн долларов США распределяет риск, обеспечивая потенциал роста онкологии простаты. Генерические челленджеры используют инновации рецептуры для выделения, а участники биосимиляров готовятся отщепить зрелые биологические препараты. Цифровые альянсы с телемедицинскими фирмами предоставляют мышцы распространения прямо к потребителю, которые традиционная детализация не может соответствовать. В целом, фирмы, которые сочетают инновационную науку с цифрово-активированным доступом к рынку, позиционированы для превосходной производительности на рынке урогенитальных препаратов.

Лидеры отрасли урогенитальных препаратов

-

Pfizer Inc.

-

Eli Lilly and Company

-

Bayer AG

-

Merck & Co., Inc.

-

Novartis AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: UroGen Pharma опубликовала положительные 18-месячные данные для UGN-102 при рецидивирующем низкозлокачественном раке мочевого пузыря перед датой PDUFA FDA 13 июня, поддерживая возможность в 5 млрд долларов США.

- Май 2025: Bayer объявила о росте фармацевтических доходов Q1 2025 на 4,4%, движимом ростом Nubeqa и Kerendia.

- Апрель 2025: Johnson & Johnson раскрыла результаты фазы 2b исследования SunRISe-1, с TAR-200, достигшим 82,4% полного ответа при раке мочевого пузыря, не отвечающем на БЦЖ.

- Март 2025: FDA одобрило gepotidacin (Blujepa) от GSK для неосложненных ИМП, первый новый пероральный класс почти за 30 лет.

- Март 2025: Университет Колорадо сообщил о наногелевой платформе, которая устранила 90% бактерий в моделях рецидивирующих ИМП.

Область действия глобального отчета по рынку урогенитальных препаратов

Согласно области действия отчета, урогенитальные препараты используются для лечения расстройств, затрагивающих почки, мочевой пузырь, мочеточники и уретру. Пациенты, страдающие заболеваниями и инфекциями, связанными с урогенитальными системами, зависели от стероидов и иммуносупрессантов, которые химически синтезированы и могут взаимодействовать с серьезными побочными эффектами, такими как бессонница, акне, тошнота, рвота и диарея.

Рынок урогенитальных препаратов сегментирован по типу заболевания (эректильная дисфункция, гонорея, генитальный герпес, инфекции мочевыводящих путей, недержание мочи, гломерулонефрит, хроническая почечная недостаточность, другие типы заболеваний), типу препарата (гормональная терапия, агенты потенции, маточные релаксанты, мочевые антиспазматики, модификаторы pH мочи, маточные стимуляторы, разнообразные агенты урогенитального тракта) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Южная Америка). Отчет по рынку также охватывает предполагаемые размеры рынка и тенденции для 17 стран в основных глобальных регионах. Отчет предлагает стоимость (млн долларов США) для вышеуказанных сегментов.

| Эректильная дисфункция |

| Инфекции мочевыводящих путей |

| Недержание мочи |

| Гонорея |

| Генитальный герпес |

| Гломерулонефрит |

| Хроническая почечная недостаточность |

| Другие типы заболеваний |

| Гормональная терапия |

| Ингибиторы фосфодиэстеразы-5 |

| α-блокаторы и ингибиторы 5-α редуктазы |

| Маточные релаксанты и стимуляторы |

| Мочевые антиспазматики |

| Модификаторы pH мочи |

| Разнообразные урогенитальные агенты |

| Пероральный |

| Инъекционный |

| Местный/трансдермальный |

| Вагинальные/ректальные суппозитории |

| Мужчины |

| Женщины |

| Больничные аптеки |

| Розничные аптеки |

| Онлайн-аптеки |

| Маломолекулярные препараты |

| Биологические препараты и пептиды |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Остальная Европа | |

| АТЭС | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальной АТЭС | |

| Ближний Восток и Африка | ССЗ |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| По типу заболевания | Эректильная дисфункция | |

| Инфекции мочевыводящих путей | ||

| Недержание мочи | ||

| Гонорея | ||

| Генитальный герпес | ||

| Гломерулонефрит | ||

| Хроническая почечная недостаточность | ||

| Другие типы заболеваний | ||

| По классу препаратов | Гормональная терапия | |

| Ингибиторы фосфодиэстеразы-5 | ||

| α-блокаторы и ингибиторы 5-α редуктазы | ||

| Маточные релаксанты и стимуляторы | ||

| Мочевые антиспазматики | ||

| Модификаторы pH мочи | ||

| Разнообразные урогенитальные агенты | ||

| По способу введения | Пероральный | |

| Инъекционный | ||

| Местный/трансдермальный | ||

| Вагинальные/ректальные суппозитории | ||

| По полу | Мужчины | |

| Женщины | ||

| По каналу распространения | Больничные аптеки | |

| Розничные аптеки | ||

| Онлайн-аптеки | ||

| По молекулярному типу | Маломолекулярные препараты | |

| Биологические препараты и пептиды | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| АТЭС | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальной АТЭС | ||

| Ближний Восток и Африка | ССЗ | |

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка урогенитальных препаратов?

Рынок составляет 30,21 млрд долларов США в 2025 году и прогнозируется достичь 32,83 млрд долларов США к 2030 году.

Какая область заболеваний занимает наибольшую долю в рынке урогенитальных препаратов?

Эректильная дисфункция лидирует с долей 34,67%, поддерживаемая широко распространенным телемедицинским назначением и доступностью генерических ФДЭ5.

Какой класс препаратов растет быстрее всего?

β-3 адренергические агонисты для гиперактивного мочевого пузыря расширяются с CAGR 3,78% до 2030 года.

Как онлайн-аптеки влияют на рост рынка?

Онлайн-аптеки прогнозируются к росту с CAGR 4,35%, предлагая дискретный, экономически эффективный доступ, особенно для лечения эректильной дисфункции и недержания.

Почему Азиатско-Тихоокеанский регион является самым быстрорастущим регионом?

Реформы здравоохранения, большие стареющие популяции и растущее страховое покрытие движут CAGR 2,67% по Азиатско-Тихоокеанскому региону.

Какие новые терапии могли бы изменить рынок в ближайшем будущем?

TAR-200 от Johnson & Johnson для рака мочевого пузыря и gepotidacin от GSK для антибиотикорезистентных ИМП представляют высоко-импактные инновации, ожидаемые к получению тракции после 2025 года.

Последнее обновление страницы: