Размер и доля рынка безрецептурных препаратов

Анализ рынка безрецептурных препаратов от Mordor Intelligence

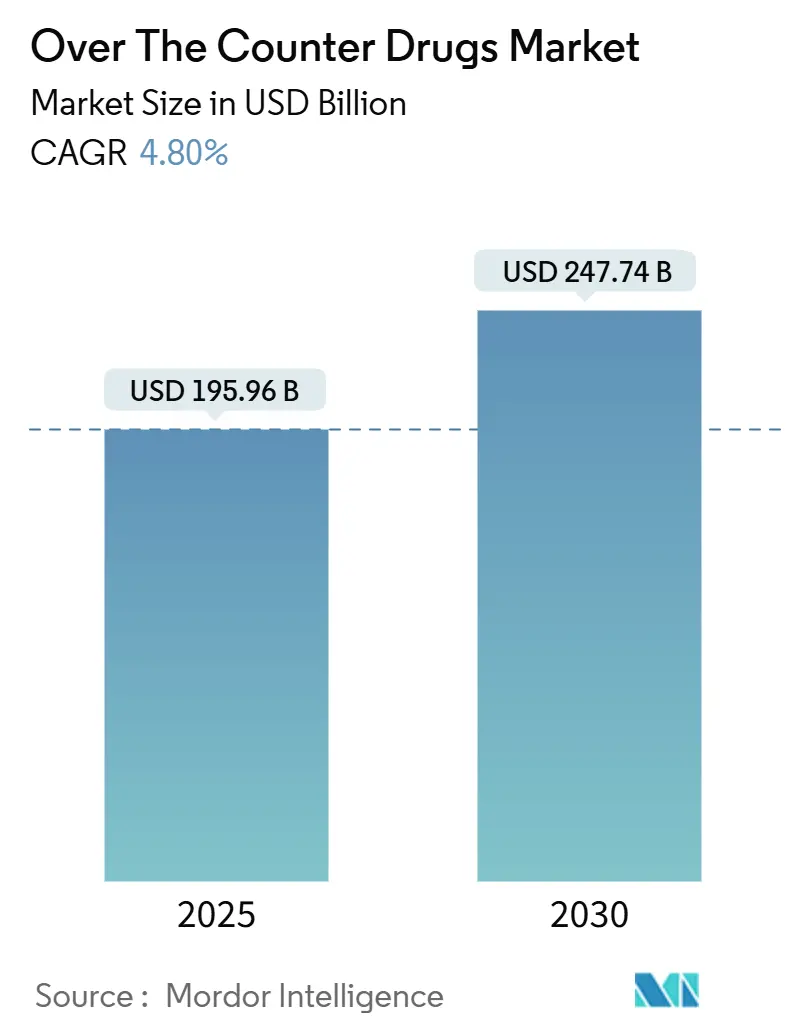

Рынок безрецептурных препаратов стоит 195,96 млрд долларов США в 2025 году и при текущей траектории, как ожидается, достигнет 247,74 млрд долларов США к 2030 году, что отражает среднегодовой темп роста (CAGR) 4,80%. Устойчивый рост основан на растущей готовности потребителей к самолечению незначительных заболеваний - тенденции, которая снижает нагрузку на системы первичной медицинской помощи и вознаграждает компании, способные упростить принятие решений на полке. Регулирующие органы продолжают смягчать правила, которые когда-то удерживали сложные молекулы в каналах только по рецепту, предлагая производителям пересмотреть стратегии жизненного цикла для зрелых брендов и внедрить цифровые инструменты самостоятельного выбора в запуск продуктов. Инвестиции также склоняются к лекарственным формам, которые ощущаются скорее как ежедневные оздоровительные ритуалы - жевательные конфеты, жевательные таблетки и пластыри, поскольку вкус и удобство теперь находятся рядом с эффективностью, когда покупатели взвешивают варианты. При сохранении высокого риска подделок в некоторых частях Азии владельцы брендов сочетают технологию отслеживания с обучением сообществ для защиты доверия, в то время как ритейлеры в Северной Америке и Европе настраивают омниканальные модели, которые объединяют доставку на дом с руководством фармацевта в реальном времени.

Ключевые выводы отчета

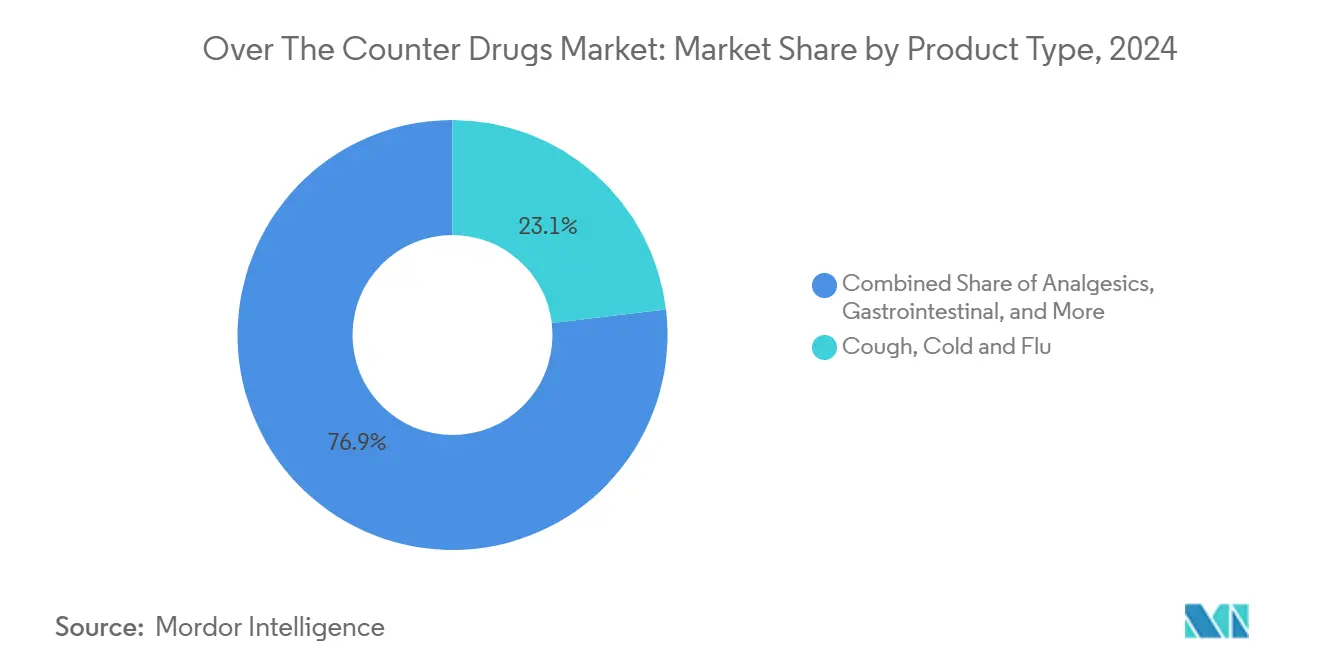

- По типу продукта средства от кашля, простуды и гриппа занимали 23,1% доли выручки в 2024 году, тогда как витамины, минералы и биологически активные добавки прогнозируется будут расти со среднегодовым темпом роста 7,9% до 2030 года.

- По типу лекарственной формы таблетки доминировали с 38,7% продаж в 2024 году; жевательные конфеты и жевательные таблетки являются самым быстрорастущим форматом со среднегодовым темпом роста 9,8% к 2030 году.

- По каналу распределения розничные сетевые аптеки заняли 42,4% оборота в 2024 году, в то время как онлайн-аптеки расширяются со среднегодовым темпом роста 10,2% за прогнозный период.

- По возрастной группе взрослые (15-64 лет) составляли 64% размера рынка безрецептурных препаратов в 2024 году, а гериатрический сегмент (65+) растет быстрее всего со среднегодовым темпом роста 8,5%.

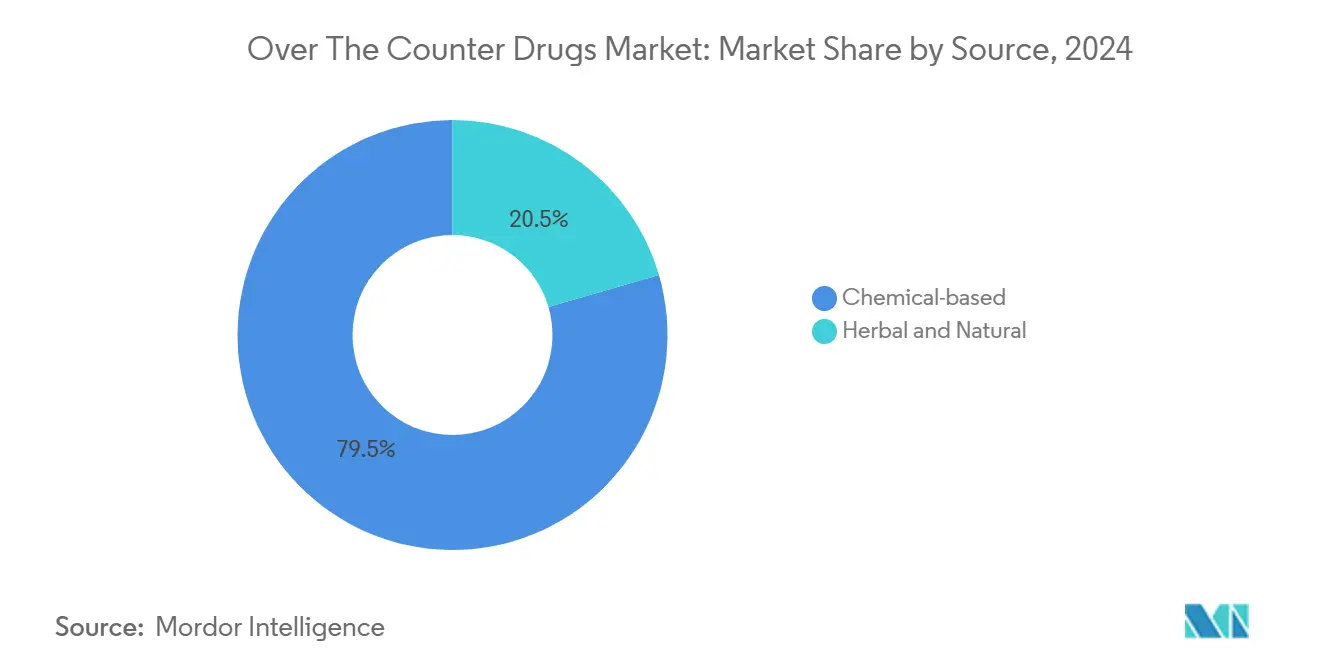

- По источнику химические продукты сохранили 79,5% доли рынка безрецептурных препаратов в 2024 году; растительные и натуральные альтернативы показывают самую сильную динамику со среднегодовым темпом роста 9,3% до 2030 года.

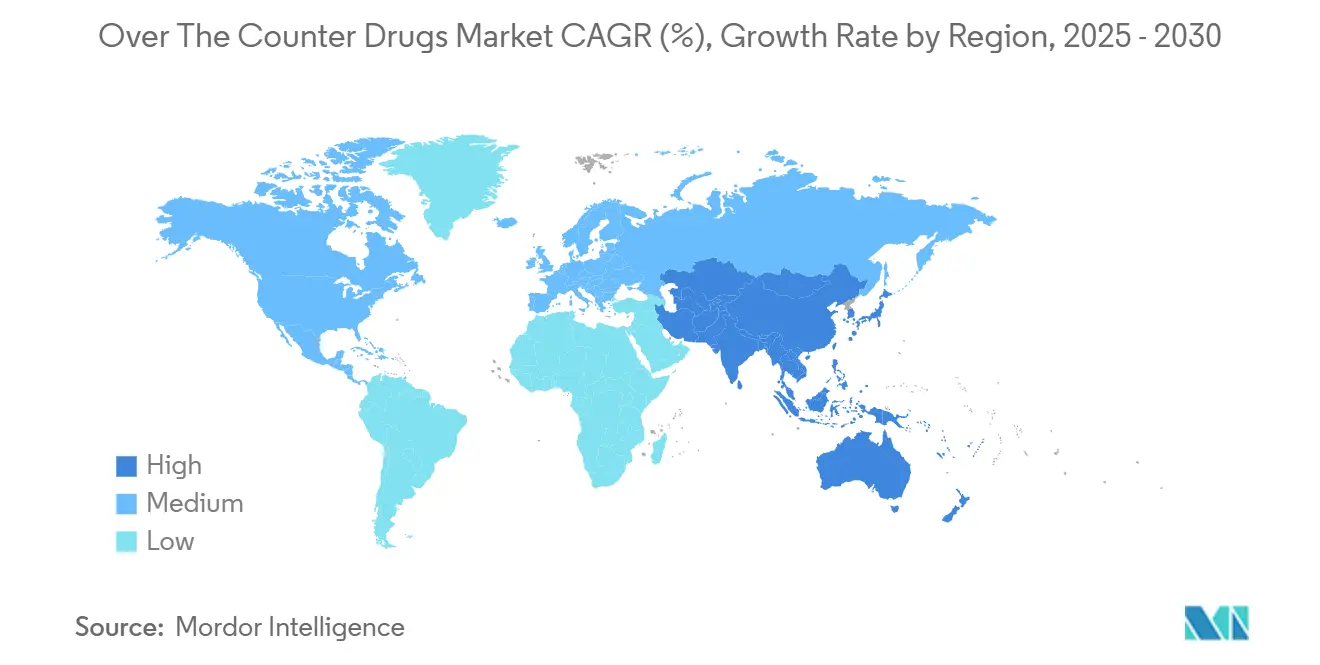

- По географии Северная Америка лидировала с 34,8% мировой выручки в 2024 году, тогда как Азиатско-Тихоокеанский регион готов зарегистрировать самый высокий региональный среднегодовой темп роста 8,7% к 2030 году.

Тенденции и аналитика мирового рынка безрецептурных препаратов

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз CAGR | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Растущие потребительские предпочтения самообслуживания и профилактического здоровья | +1.8% | Глобально, с более сильным эффектом в Северной Америке и Западной Европе | Среднесрочный период (2-4 года) |

| Продолжающийся переход Rx-в-OTC в нескольких терапевтических классах | +1.2% | Северная Америка и ЕС, с отложенным внедрением на развивающихся рынках | Долгосрочный период (≥ 4 лет) |

| Распространение цифровых и омниканальных аптечных платформ | +0.9% | Глобально, с ранним внедрением на развитых рынках | Среднесрочный период (2-4 года) |

| Либерализация аптечных и фармацевтических розничных регулирований в развивающихся экономиках | +0.7% | АТЭС, Африка и Латинская Америка | Среднесрочный период (2-4 года) |

| Быстрое старение населения, повышающее спрос на хроническое безрецептурное управление | +1.0% | Япония, Западная Европа, Северная Америка, Китай | Долгосрочный период (≥ 4 лет) |

| Постпандемический фокус на респираторных продуктах и продуктах для иммунитета | +1.1% | Глобально, с более высокой интенсивностью в регионах с серьезным воздействием COVID-19 | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущие потребительские предпочтения самообслуживания и профилактического здоровья

81% потребителей теперь обращаются к безрецептурным препаратам как первой реакции на незначительные недомогания, согласно раскрытиям Pfizer. Поведенческий сдвиг достаточно велик, чтобы сократить посещаемость врачей при обычных состояниях, что, в свою очередь, изменяет привычки назначения: врачи все чаще рассматривают использование безрецептурных препаратов как важный компонент пошаговых терапевтических протоколов, чтобы зарезервировать рецептурные вмешательства для потребностей с более высокой остротой. Интересным производным эффектом является то, что плательщики тихо приветствуют эту тенденцию, поскольку каждый потраченный на безрецептурные препараты доллар вводит частный взнос из собственного кармана, который облегчает бюджеты возмещения - динамика, которая перебалансирует ценовое давление без нового законодательства.

Продолжающийся переход Rx-в-OTC

Управление по санитарному надзору за качеством пищевых продуктов и медикаментов США (FDA) кодифицировало правило 'Дополнительные условия для безрецептурного использования' (ACNU) в январе 2025 года, открыв ворота для продуктов с нюансированными профилями безопасности для перехода в статус безрецептурных препаратов. Более 700 отдельных продуктов пересекли рецептурную стену, отмечает Ассоциация потребительских товаров для здравоохранения (CHPA). Недооцененным последствием является то, что команды управления жизненным циклом теперь рассматривают миграцию Rx-в-OTC как основной стратегический рычаг наряду с тактиками продления патентов, эффективно удлиняя коммерческие попутные ветры для зрелых молекул без их перепрофилирования или переформулировки.

Распространение цифровых и омниканальных аптек

Академические исследования в Японии показывают, что хотя 89% потребителей все еще покупают безрецептурные лекарства в магазинах, почти каждый десятый покупает онлайн, консультируясь со смартфоном для получения дополнительной информации. Этот гибридный паттерн указывает на то, что модель 'исследовать онлайн, покупать офлайн' трансформируется в реальность 'исследовать везде, покупать где угодно'. Розничные сети отвечают встраиванием QR-кодов на полочные ярлыки для интеграции цифрового контента в точке продажи - ход, который незаметно сдвигает магазин из трансакционного места в узел усиления контента[1]Guyue Tang et al., "Analysis of Japanese Consumers' Attitudes Toward the Digital Transformation of OTC Medicine Purchase Behavior and eHealth Literacy," Frontiers in Digital Health, frontiersin.org.

Либерализация аптечных и фармацевтических розничных регулирований в развивающихся экономиках

Индия и Китай внедряют реформы, которые позволяют не-аптечным торговым точкам хранить отдельные линейки безрецептурных препаратов - политическая позиция, отраженная в Южной Корее, где доступность в магазинах шаговой доступности сжала ценовые точки и подорвала традиционные аптечные доходы. Для производителей эта регулятивная свобода умножает узлы распределения, но также фрагментирует управление запасами, заставляя инвестировать в богатые данными платформы прогнозирования спроса. Парадоксальное преимущество возникает для меньших брендов: более широкие каналы снижают барьеры полочного пространства, позволяя гибким участникам обеспечить видимость в торговых точках, исторически зарезервированных для устоявшихся incumbentов.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз CAGR | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Поддельные и некачественные продукты, подрывающие доверие к бренду на развивающихся рынках | -0.8% | АТЭС, Африка и части Латинской Америки | Среднесрочный период (2-4 года) |

| Ценовая эрозия от усиливающейся розничной конкуренции и расширения частных марок | -1.2% | Глобально, с более сильным эффектом на зрелых рынках | Среднесрочный период (2-4 года) |

| Обеспокоенность безопасностью по поводу неправильного использования и нежелательных событий, ограничивающих расширение категорий | -0.6% | Глобально, с более высоким воздействием в регионах с ограниченным доступом к фармацевтам | Краткосрочный период (≤ 2 лет) |

| Ужесточение регулятивного надзора и мандатов отслеживания, увеличивающих расходы на соблюдение требований | -0.9% | Глобально, с более ранним внедрением в Северной Америке и Европе | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Поддельные и некачественные продукты, подрывающие доверие к бренду

Национальная ассоциация советов фармацевтов оценивает, что 96% онлайн-аптечных сайтов работают без соблюдения требований. Это распространение питает параллельный рынок, который разрушает законный капитал бренда и, как следствие, приверженность пациентов. На стратегическом уровне угроза подделок подталкивает законных игроков к блокчейн-решениям отслеживания, даже когда регуляторы еще не требуют этого. Ранние адаптеры могут поэтому обеспечить двойную выгоду: целостность цепи поставок и маркетинговое преимущество, построенное на проверенной подлинности.

Ценовая эрозия от усиливающейся розничной конкуренции и расширения частных марок

Либерализованные каналы продаж вызвали ценовое сжатие, особенно там, где массовые ритейлеры вводят SKU частных марок, которые реплицируют брендированные составы. Для национальных брендов средство все больше заключается в дифференциации добавленной стоимости - будь то более быстрое начало действия, более чистый профиль вспомогательных веществ или подталкивания к приверженности, связанные с приложениями. Неявное понимание заключается в том, что набор навыков бренд-менеджера безрецептурных препаратов теперь охватывает классические тактики FMCG и медицинскую техническую грамотность - гибридную способность, которая была редкой даже пять лет назад.

Сегментный анализ

По типу продукта: VMS опережает традиционные категории

Средства от кашля, простуды и гриппа сохраняют наибольшую долю рынка на уровне 23,1% в 2024 году, однако витамины, минералы и биологически активные добавки (VMS) показывают среднегодовой темп роста 7,9% на 2025-2030 годы - самый быстрый в матрице. Тенденция отражает постпандемическое сознание иммунитета и более широкий поворот от лечения к профилактике. Примечательный вывод заключается в том, что брендинг VMS все больше сосредоточивается на функциональных результатах, таких как 'качество сна' или 'баланс стресса', имитируя язык точного сообщения, долго используемый в технологическом секторе для артикулирования пользовательских выгод, а не технических характеристик.

Производители все больше сосредотачиваются на составах, специфичных для состояний, которые нацелены на возникающие потребительские заботы, такие как управление стрессом, качество сна и когнитивная производительность, создавая дифференцированное позиционирование на все более переполненном рынке.

Примечание: Долевое распределение всех отдельных сегментов доступно при покупке отчета

По типу лекарственной формы: таблетки остались доминирующим форматом дозировки

Таблетки все еще составляют 38,7% рынка в 2024 году, но жевательные конфеты и жевательные таблетки расширяются со среднегодовым темпом роста 9,8%. Приверженность кондитерских форматов к здравоохранению иллюстрирует, как сенсорный опыт может сместить укоренившиеся лекарственные формы. Производители теперь инвестируют в безжелатиновые растительные основы и профили с пониженным содержанием сахара, чтобы привлечь взрослых, заботящихся о здоровье, а не только детей. Этот поворот подчеркивает стратегическое понимание: вкус и текстура становятся основными атрибутами продукта, стирая историческое разделение между терапевтической эффективностью и потребительским удовольствием.

Инновационный конвейер для безрецептурных составов продолжает расширяться, с трансдермальными пластырями, набирающими популярность для постоянной доставки лекарств, и орально распадающимися форматами, решающими трудности с глотанием в педиатрических и гериатрических популяциях.

По возрастной группе: взрослые в возрасте 15-64 лет составляли основную долю

Взрослые в возрасте 15-64 лет занимают 64% потребления в 2024 году, но пожилые люди расширяются быстрее всего со среднегодовым темпом роста 8,5% на 2025-2030 годы. Различные источники подчеркивали полифармацевтическое торможение, которое усложняет выбор безрецептурных препаратов для пожилых взрослых. В ответ некоторые ритейлеры пилотируют полочные размещения, которые кластеризуют гериатрически дружественные SKU, имитируя продуктовые проходы 'без', которые кластеризуют безаллергенные продукты. Эта мерчандайзинговая настройка не только улучшает навигацию для пожилых, но также повышает среднюю стоимость билета категории благодаря пакетным предложениям.

Стареющее население представляет уникальные вызовы для производителей безрецептурных препаратов, поскольку примерно 80% пожилых людей имеют множественные хронические состояния, что приводит к сложным медикаментозным режимам, которые увеличивают риск нежелательных лекарственных взаимодействий.

По источнику: натуральные продукты получают широкое распространение

Натуральные продукты получают широкое распространение. Химические безрецептурные препараты доминируют с 79,5% долей в 2024 году, однако растительные и натуральные альтернативы мчатся вперед со среднегодовым темпом роста 9,3%. Тенденция создает интеграционные вызовы для систем здравоохранения, поскольку 77,8% потребителей на некоторых рынках используют растительные препараты, часто наряду с традиционными лекарствами, создавая потенциальные риски взаимодействия.

Значительные взаимодействия были выявлены с обычными растительными продуктами, такими как грейпфрут, зверобой и валериана, которые могут привести к серьезным нежелательным эффектам при сочетании с определенными традиционными лекарствами. Это подчеркивает необходимость улучшенного потребительского образования и осведомленности поставщиков здравоохранения относительно взаимодействий трав с лекарствами, особенно для пациентов с хроническими состояниями, которые часто используют множественные лекарства.

Примечание: Долевое распределение всех отдельных сегментов доступно при покупке отчета

По каналу распределения: цифровые разрушения меняют доступ

Цифровые разрушения меняют доступ. Розничные сетевые аптеки заняли 42,4% доли рынка в 2024 году. Однако онлайн-игроки, растущие со среднегодовым темпом роста 10,2%, размывают канальную демаркацию. Традиционные сети противостоят доставкой в тот же день и консультациями в приложении, эффективно превращая фармацевтов в виртуальных навигаторов заботы. Вторичный эффект заключается в том, что рецептурные единицы внутри этих сетей испытывают подъем перекрестных продаж, когда покупатели безрецептурных препаратов взаимодействуют в цифровом формате, подтверждая омниканальность как усилитель выручки, а не канибализирующую силу.

Традиционные аптечные ритейлеры отвечают омниканальными стратегиями, которые интегрируют цифровые и физические опыты, в то время как чисто онлайновые аптеки дифференцируются через конкурентное ценообразование, модели подписки и улучшенные инструменты управления лекарствами.

Географический анализ

Лидерство по доле рынка на уровне 34,8% в 2024 году подкреплено высокими расходами из собственного кармана, которые способствуют самолечению, надежными аптечными сетями и благоприятным регулятивным климатом для переходов Rx-в-OTC. Рамка ACNU FDA, действующая с января 2025 года, позволяет цифровым инструментам направлять самостоятельный выбор для более сложных молекул - политический сдвиг, который эффективно превращает программное обеспечение в механизм регулятивного соответствия. Эта динамика подталкивает технологических партнеров в ядро стратегий коммерциализации лекарств.

При среднегодовом темпе роста 8,7% Азиатско-Тихоокеанский регион представляет самую быстрорастущую региональную часть до 2030 года, движимую ростом располагаемого дохода и растущими устремлениями среднего класса. Национальное управление медицинских продуктов Китая перечисляет более 5000 зарегистрированных безрецептурных продуктов, включая более 800 переходов из рецептурного статуса. Обостряющиеся конкурентные ставки подталкивают многонациональные фирмы локализовать не только язык упаковки, но и дозировочные силы, согласованные с региональными клиническими руководящими принципами - адаптация, которая исторически отставала от маркетинговой локализации.

Большинство юрисдикций разрешают онлайн-продажи и воздерживаются от ценового контроля, однако многие все еще ограничивают не-аптечную розницу для защиты надзора за отпуском. Фрагментированная книга правил обязывает производителей поддерживать страно-специфические варианты SKU, что увеличивает сложность запасов, но позволяет микротаргетированные маркетинговые заявления, настроенные на местные заботы о здоровье. Возникает сложный вывод: гибкие цепи поставок, которые используют стратегии отложения, задерживая окончательную упаковку до распределения по странам, теперь являются материальным конкурентным преимуществом в Европе[2]Eduardo D. López Vila et al., "A Quantitative Classification of OTC Medicines Regulations in 30 European Countries," BMC Health Services Research, springer.com.

Конкурентный ландшафт

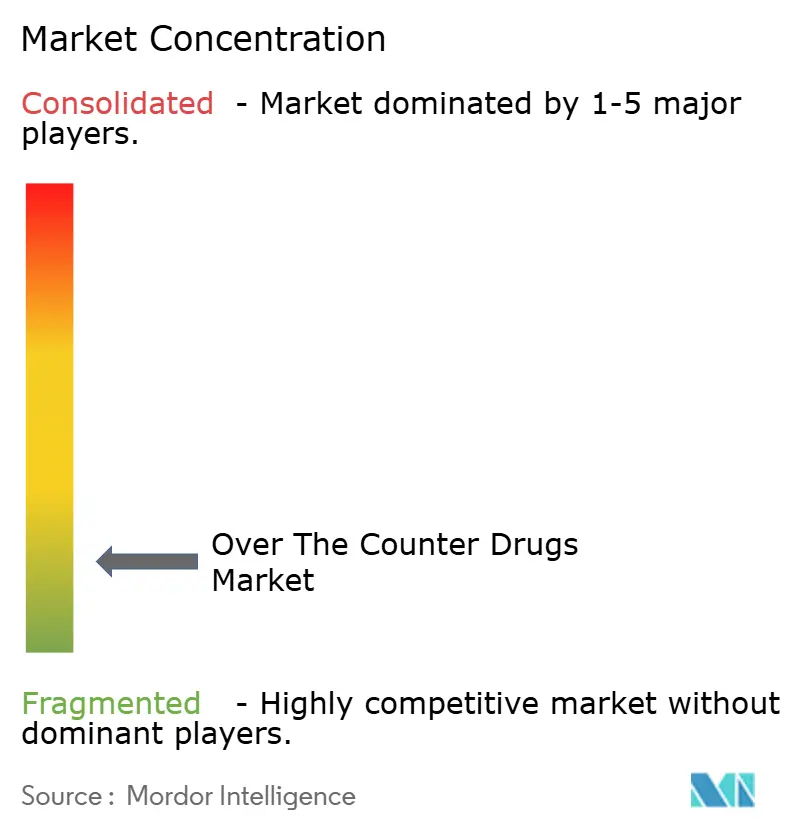

Топ-пять компаний на рынке командуют около 16% выручки. Такая фрагментация означает, что капитал бренда, а не масштаб, часто решает присутствие на полке. Корпоративные маневры подкрепляют эту точку зрения: GSK выделила свою потребительскую единицу Haleon, а Johnson & Johnson выделила Kenvue - оба действия направлены на то, чтобы дать потребительско-медицинским повесткам стратегическую автономию. Интересно, что тенденция разделения демократизирует бюджеты исследований и разработок, поскольку недавно независимые предприятия могут распределять капитал напрямую на возможности безрецептурных препаратов, не конкурируя за финансирование с высокомаржинальными рецептурными конвейерами.

SaaS-платформа с искусственным интеллектом Petros Pharmaceuticals анализирует электронные медицинские записи для идентификации молекул, подходящих для перехода Rx-в-OTC, ускоряя подготовку досье и регулятивное взаимодействие. Платформа иллюстрирует, как интеллектуальная собственность программного обеспечения может вставить себя в восходящие фармацевтические цепочки создания стоимости, а не только в нисходящие маркетинговые или приложения приверженности. Дальновидные фирмы относятся к таким инструментам как к целям приобретения, а не необязательным коллаборантам, предвещая будущее, где технологическое сканирование становится основной BD-функцией.

Гериатрический сегмент остается недообслуженным, особенно для управления полифармацией. Немногие безрецептурные SKU включают линии разделения таблеток, инструкции крупным шрифтом или блистерные упаковки с тактильными сигналами. Компании, которые решают эти эргономические болевые точки, могут захватить лояльность в демографической группе, которая ценит надежность над новизной, превращая то, что когда-то было нишевой работой по пользовательскому опыту, в измеримый поток доходов.

Лидеры индустрии безрецептурных препаратов

-

Bayer AG

-

Haleon Group

-

Sanofi S.A.

-

Reckitt Benckiser Group plc

-

Kenvue Brands LLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Март 2025: Glenmark Pharmaceuticals получила одобрение FDA на олопатадина гидрохлорид офтальмологический раствор 0,2% как безрецептурный продукт.

- Май 2024: Amneal Pharmaceuticals начала поставлять безрецептурный налоксон 4 мг назальный спрей в розничные сети США, иллюстрируя, как императивы общественного здравоохранения могут ускорить выход на рынок продуктов снижения вреда.

Область применения отчета о мировом рынке безрецептурных препаратов

Согласно области применения данного отраслевого исследовательского отчета, безрецептурные препараты называются лекарствами без рецепта. Эти лекарства могут быть куплены человеком без рецепта врача и безопасны для потребления без согласия врача.

Сегментация рынка безрецептурных препаратов охватывает тип продукта, тип лекарственной формы, канал распределения и географию. По типу продукта рынок сегментирован на продукты от кашля, простуды и гриппа, анальгетики, дерматологические продукты, желудочно-кишечные продукты, витамины, минералы и биологически активные добавки (VMS), продукты для похудения/диетические продукты, офтальмологические продукты, снотворные средства и другие типы продуктов. По типу лекарственной формы рынок сегментирован на таблетки, жидкости, мази и спреи. По каналу распределения рынок сегментирован на больничные аптеки, розничные аптеки, онлайн-аптеки и другие каналы распределения. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Ближний Восток и Африку и Южную Америку. Отраслевой исследовательский отчет также охватывает оценочные данные продаж и рыночные тенденции для 17 различных стран в основных регионах мира. Для каждого сегмента размер индустрии и прогнозы предоставляются в стоимостном выражении (долл. США).

| Кашель, простуда и грипп |

| Анальгетики |

| Желудочно-кишечные |

| Дерматология |

| Витамины, минералы и биологически активные добавки (VMS) |

| Управление весом |

| Офтальмологические |

| Снотворные средства |

| Уход за полостью рта |

| Прекращение курения |

| Антигистаминные препараты / Аллергия |

| Уход за ушами |

| Уход за ранами |

| Другие продукты |

| Таблетки |

| Капсулы и мягкие капсулы |

| Жидкости и сиропы |

| Порошки и гранулы |

| Мази и кремы |

| Спреи и ингаляторы |

| Жевательные конфеты и жевательные таблетки |

| Трансдермальные пластыри |

| Больничные аптеки |

| Розничные сетевые аптеки |

| Независимые аптеки и аптеки |

| Онлайн-аптеки |

| Другие каналы |

| Педиатрия (0-14 лет) |

| Взрослые (15-64 года) |

| Гериатрия (65+ лет) |

| Химические |

| Растительные и натуральные |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | GCC |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу продукта | Кашель, простуда и грипп | |

| Анальгетики | ||

| Желудочно-кишечные | ||

| Дерматология | ||

| Витамины, минералы и биологически активные добавки (VMS) | ||

| Управление весом | ||

| Офтальмологические | ||

| Снотворные средства | ||

| Уход за полостью рта | ||

| Прекращение курения | ||

| Антигистаминные препараты / Аллергия | ||

| Уход за ушами | ||

| Уход за ранами | ||

| Другие продукты | ||

| По типу лекарственной формы | Таблетки | |

| Капсулы и мягкие капсулы | ||

| Жидкости и сиропы | ||

| Порошки и гранулы | ||

| Мази и кремы | ||

| Спреи и ингаляторы | ||

| Жевательные конфеты и жевательные таблетки | ||

| Трансдермальные пластыри | ||

| По каналу распределения | Больничные аптеки | |

| Розничные сетевые аптеки | ||

| Независимые аптеки и аптеки | ||

| Онлайн-аптеки | ||

| Другие каналы | ||

| По возрастной группе | Педиатрия (0-14 лет) | |

| Взрослые (15-64 года) | ||

| Гериатрия (65+ лет) | ||

| По источнику | Химические | |

| Растительные и натуральные | ||

| География | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | GCC | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Каков прогнозируемый размер мирового рынка безрецептурных препаратов к 2030 году?

Прогнозируется, что рынок достигнет 247,74 млрд долларов США к 2030 году, что отражает среднегодовой темп роста 4,80% с уровней 2025 года.

Какой регион ожидается будет расти быстрее всего в безрецептурном секторе до 2030 года?

Азиатско-Тихоокеанский регион, движимый среднегодовым темпом роста 8,7%, готов стать самым быстрорастущим региональным рынком благодаря растущей покупательной способности среднего класса и регулятивной открытости.

Насколько значителен сдвиг к цифровым каналам продаж для безрецептурных продуктов?

Онлайн-аптеки расширяются со среднегодовым темпом роста 10,2%, более чем в два раза превышая рост традиционной розницы, сигнализируя о необратимом повороте к омниканальному потребительскому взаимодействию.

Почему жевательные конфеты и жевательные таблетки набирают популярность в безрецептурных составах?

Их прогнозируемый среднегодовой темп роста 9,8% вытекает из улучшенной вкусовой привлекательности и удобства, которые стимулируют приверженность, особенно в витаминах, минералах и биологически активных добавках.

В чем заключается стратегическое значение правила ACNU FDA?

Правило позволяет сложным рецептурным лекарствам переходить к статусу безрецептурных препаратов, используя цифровые инструменты самостоятельного выбора, эффективно расширяя адресуемый рынок без ущерба для безопасности.

Как поддельные безрецептурные препараты влияют на индустрию?

Они разрушают доверие потребителей и сжимают маржи для законных брендов, побуждая производителей инвестировать в блокчейн-верификацию и аутентифицированные цепи поставок для сохранения целостности рынка.

Последнее обновление страницы: