Размер и доля европейского рынка ветеринарного здравоохранения

Анализ европейского рынка ветеринарного здравоохранения от Mordor Intelligence

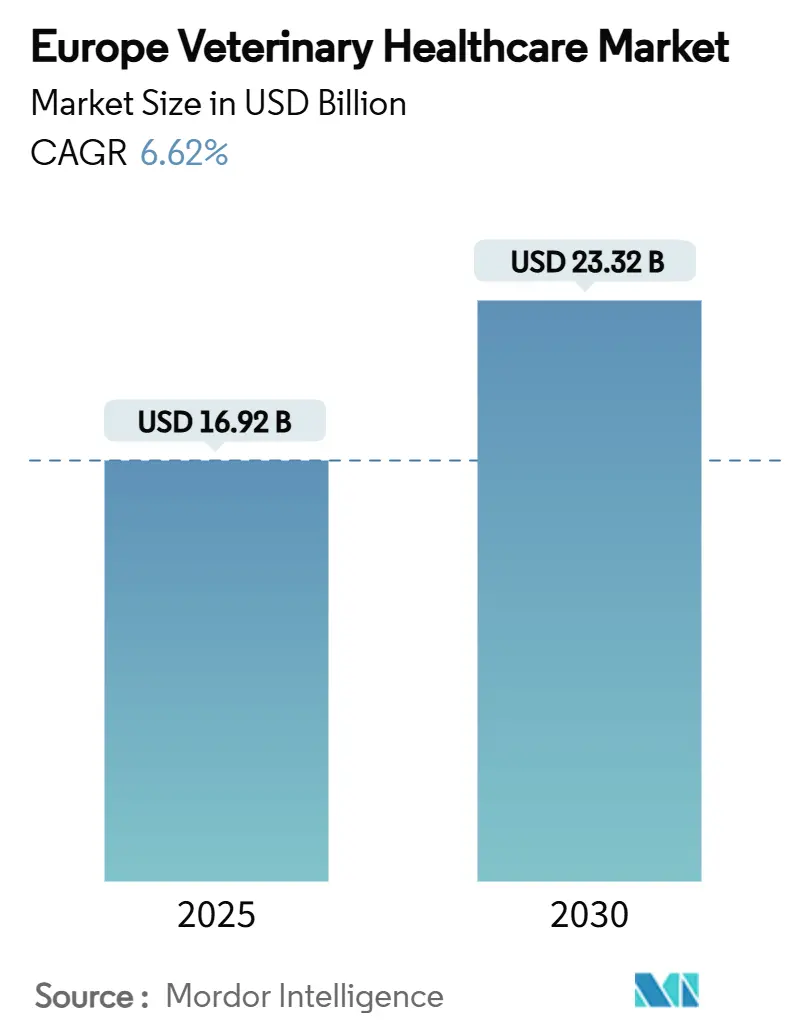

Размер европейского рынка ветеринарного здравоохранения составляет 16,92 млрд долларов США в 2025 году и, по прогнозам, достигнет 23,32 млрд долларов США к 2030 году, что соответствует среднегодовому темпу роста 6,62% в течение прогнозируемого периода. Данное расширение обусловлено широко распространенной гуманизацией домашних животных, регулятивными реформами, ускоряющими одобрение продукции, и значительными корпоративными инвестициями в клиническую инфраструктуру. Рост располагаемых доходов поддерживает более высокие личные расходы на рутинные и передовые методы лечения, в то время как цифровые платформы повышают эффективность практики и взаимодействие с клиентами. Консолидация среди больничных сетей открывает покупательную способность для диагностики и биологических препаратов, а успешная коммерциализация моноклональных антител сигнализирует о переходе к прецизионной терапии. Одновременно производители скота внедряют биобезопасные вакцины для ограничения устойчивости к противомикробным препаратам, поддерживая спрос по линейке фермерских животных.

Ключевые выводы отчета

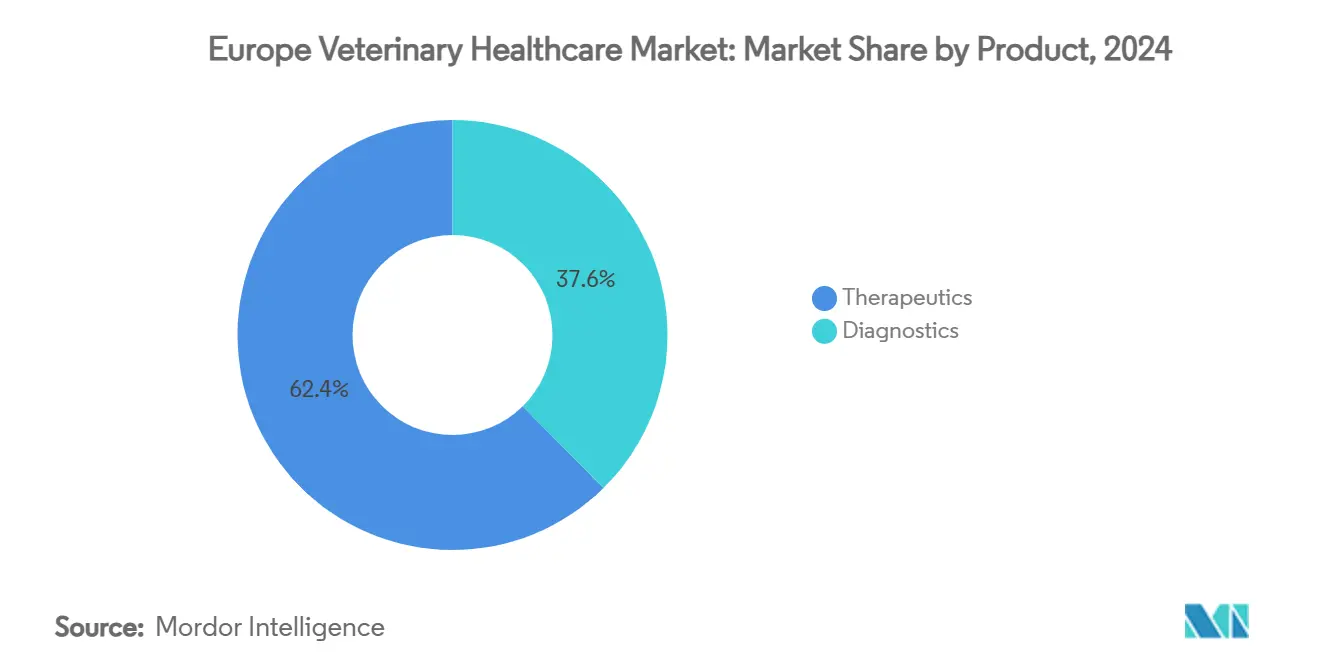

- По продуктам лечебные препараты лидировали с долей выручки 62,45% в 2024 году; диагностика развивается со среднегодовым темпом роста 7,43% до 2030 года.

- По типу животных компаньоны захватили 46,56% доли европейского рынка ветеринарного здравоохранения в 2024 году, в то время как сегмент домашней птицы, по прогнозам, будет расширяться со среднегодовым темпом роста 6,99% до 2030 года.

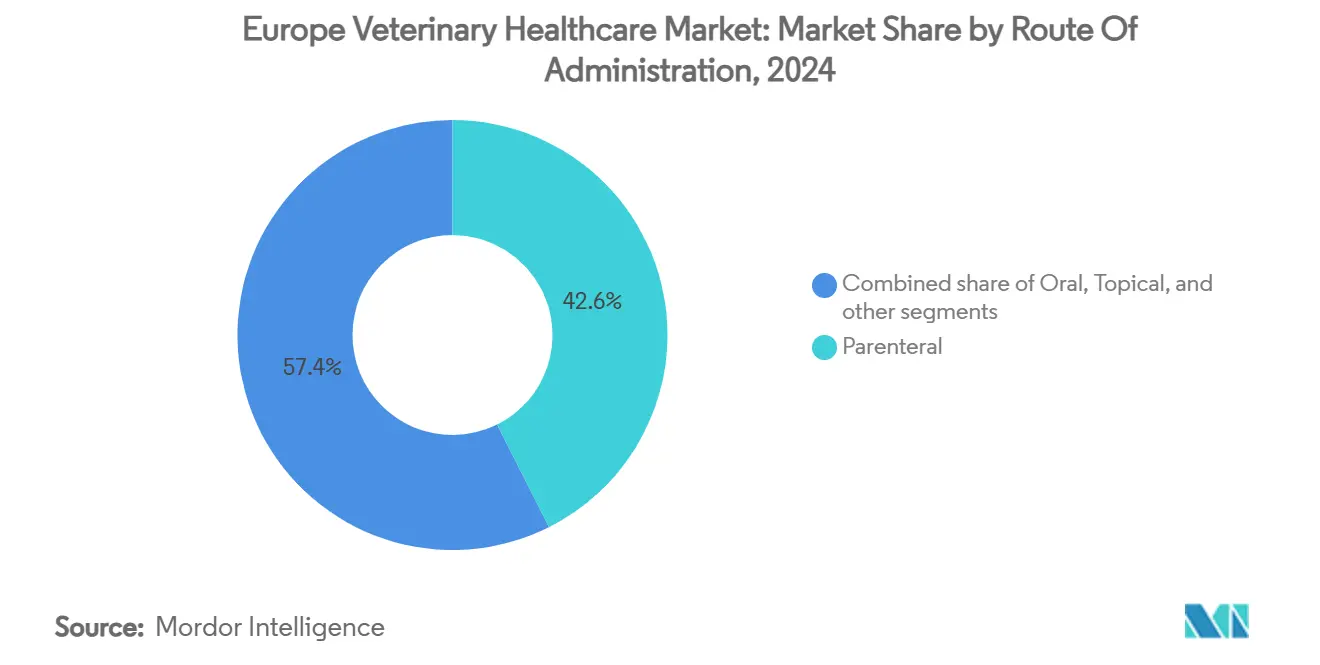

- По способу введения парентеральные продукты составили 42,67% размера европейского рынка ветеринарного здравоохранения в 2024 году; пероральные препараты показывают самый быстрый рост со среднегодовым темпом роста 6,78% между 2025 и 2030 годами.

- По конечному пользователю больницы и клиники занимали 55,43% европейского рынка ветеринарного здравоохранения в 2024 году, тогда как места оказания медицинской помощи в точке обслуживания, по прогнозам, вырастут со среднегодовым темпом роста 7,98% к 2030 году.

- По географии Германия занимала 22,81% европейского рынка ветеринарного здравоохранения в 2024 году, тогда как Великобритания, по прогнозам, будет расти со среднегодовым темпом роста 7,99% к 2030 году.

Тенденции и аналитика европейского рынка ветеринарного здравоохранения

Анализ воздействия драйверов

| Драйвер | % воздействие на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Рост владения животными-компаньонами | +1.8% | Германия, Великобритания, Франция с распространением на Южную Европу | Среднесрочный период (2-4 года) |

| Растущая государственная и институциональная поддержка благополучия животных | +1.2% | По всему ЕС, наиболее сильно в скандинавских странах и Германии | Долгосрочный период (≥ 4 лет) |

| Непрерывные технологические инновации в ветеринарном здравоохранении | +1.5% | Глобально, раннее внедрение в Великобритании, Германии, Нидерландах | Краткосрочный период (≤ 2 лет) |

| Расширяющееся проникновение страхования домашних животных | +0.9% | Германия, Испания, Великобритания; расширение в Италии и Франции | Среднесрочный период (2-4 года) |

| Растущее внедрение цифровых ветеринарных решений | +0.7% | Великобритания, Германия, скандинавские страны с постепенным европейским развертыванием | Краткосрочный период (≤ 2 лет) |

| Благоприятные регулятивные реформы Европейского союза | +0.6% | По всему ЕС с гармонизированной реализацией | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Рост владения животными-компаньонами

Более 90 миллионов европейских домохозяйств содержат домашних животных, закрепляя долгосрочный спрос на ветеринарную помощь. Германия лидирует в регионе: домашние животные есть в 45% домов, и ускоряется принятие страхования, что снижает чувствительность к ценам на лечение. Италия следует с популяцией животных 60,2 миллиона, что трансформируется в устойчивые расходы на профилактическую помощь. Городские владельцы направляют дискреционный доход на программы оздоровления, премиальные корма и управление хроническими заболеваниями. Скандинавские страны иллюстрируют связь между владением и страхованием: Швеция застраховала 83% собак и 69% кошек в 2023 году. По мере того как домашние животные живут дольше, потребности в здравоохранении животных-компаньонов диверсифицируются в онкологию, эндокринологию и гериатрический контроль боли.

Растущая государственная и институциональная поддержка благополучия животных

Регламент (ЕС) 2019/6 стандартизирует процедуры одобрения продукции, ограничивает профилактические антибиотики и улучшает отслеживаемость лекарств. Предстоящий пакет мер по благополучию, ожидаемый в 2026 году, расширяет надзор на транспортировку и убой, стимулируя большее применение вакцин и анальгетиков. Государственные расходы поддерживают новые университетские программы, которые решают проблему нехватки сельских ветеринаров, особенно в Германии, Испании и Великобритании. Стратегия Европейского агентства лекарственных средств на 2025 год приоритизирует меры "Единого здоровья" против устойчивости к противомикробным препаратам, стимулируя спрос на не-антибиотические терапии. Эти политики в совокупности питают ориентированный на рост операционный климат для производителей и поставщиков услуг.

Непрерывные технологические инновации в ветеринарном здравоохранении

Биотехнология поставляет моноклональные антитела первого в классе, такие как бединветмаб для собачьего остеоартрита, теперь коммерчески доступные в более чем 25 странах. Оборудование для медицинской помощи в точке обслуживания использует спектроскопию без реагентов, обеспечивая точность 83-100% для подсчета лейкоцитов кошачьих и сокращая диагностические сроки. Недавние одобрения EMA включают девять новых вакцин, втрое больше показателя 2022 года, подчеркивая скорость инноваций. Корпоративные повестки дня НИОКР все больше нацеливаются на хронические состояния - диабет, атопический дерматит, остеоартрит - ранее управляемые не по назначению или через человеческие лекарства. Облачная визуализация и патология с поддержкой ИИ встраивают поддержку принятия решений непосредственно в рабочие процессы практики, обостряя дифференциацию услуг.

Расширяющееся проникновение страхования домашних животных

Премии страхования домашних животных достигли 887 млн долларов США в Германии в 2022 году, что составляет часть европейского рынка, который составляет две пятых мирового дохода. Продукты только от несчастных случаев доминируют, но комплексные планы растут быстрее всего, поскольку владельцы ищут покрытие профилактических и хронических расходов на уход, которые теперь составляют более половины годовых счетов. Рынки с высоким проникновением, такие как Великобритания, стимулируют принятие МРТ, КТ и целевых биологических препаратов, которые иначе были бы экономически неоправданными. Страховщики сотрудничают с клиниками по подписным моделям оздоровления, которые сглаживают денежные потоки и поощряют соблюдение рекомендаций по вакцинации и стоматологии. Растущие объемы претензий требуют инструментов прозрачности цен и сравнительного анализа для ограничения инфляционного риска.

Анализ воздействия ограничений

| Анализ воздействия ограничений | (~) % воздействие на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Распространенность поддельных ветеринарных продуктов | −0.8% | Восточная Европа - основная проблема с распространением на западные рынки | Среднесрочный период (2-4 года) |

| Эскалация стоимости ветеринарных услуг | −1.2% | Скандинавские страны и Великобритания наиболее затронуты, распространяется на континентальную Европу | Краткосрочный период (≤ 2 лет) |

| Регулятивная неопределенность после Брексита | −0.5% | Великобритания и Северная Ирландия с торговыми последствиями для ЕС | Краткосрочный период (≤ 2 лет) |

| Нехватка сельских ветеринарных специалистов | −0.7% | Сельские районы во всех европейских странах с различной интенсивностью | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Эскалация стоимости ветеринарных услуг

Медианные тарифы на обычные процедуры выросли на 2-24% на скандинавских рынках между 2022 и 2023 годами; корпоративные сети объявили годовые повышения цен, превышающие независимых[1]Frontiers in Veterinary Science, `Veterinary Price Trends in Nordic Countries,` frontiersin.org. Испания иллюстрирует тенденцию: расходы выросли с 2,613 млрд евро в 2022 году до прогнозируемых 3,800 млрд евро в 2030 году, в то время как 21% НДС усугубляет потребительское бремя. Технологические обновления, более высокие ожидания заработной платы и целевые показатели доходности прямых инвестиций подпитывают инфляцию. Порталы сравнения цен, такие как шведский Vetpris, появляются, но не могут компенсировать структурный ценовой минимум, установленный передовым оборудованием и биологическими препаратами. Владельцы с ограниченным бюджетом откладывают уход, рискуя неудачами в благополучии и последствиями для общественного здоровья.

Нехватка сельских ветеринарных специалистов

Стареющие практикующие врачи уходят на пенсию быстрее, чем прибывают замены, оставляя регионы животноводства недообслуженными[2]Federation of Veterinarians of Europe, `Rural Veterinary Shortage Report,` fve.org. Правительства развертывают стипендии и гранты на мобильные клиники, однако долговые нагрузки студентов отпугивают выпускников от смешанной практики. Телемедицина облегчает незначительные случаи, но не может заменить местные вмешательства для крупных животных. Результирующие задержки в обнаружении заболеваний угрожают безопасности пищевой цепи и увеличивают стоимость экстренных вызовов, укрепляя неравенство в обслуживании город-село.

Анализ сегментов

По продуктам: доминирование лечебных препаратов на фоне диагностических инноваций

Лечебные препараты представляли 62,45% доли европейского рынка ветеринарного здравоохранения в 2024 году, опираясь на вакцины, паразитициды и противоинфекционные средства. Размер европейского рынка ветеринарного здравоохранения для лечебных препаратов стабильно рос, поскольку корпорации использовали централизованные закупки для запаса высокомаржинальных биологических препаратов. Вакцины, такие как VAXXITEK, показали расширение на 15,9% в начале 2024 года, отражая усиленные протоколы биобезопасности производителей домашней птицы. Паразитициды оставались устойчивыми благодаря флагманским брендам, таким как NEXGARD, хотя антибиотическое управление ограничило объемы системных антибактериальных препаратов. Диагностика, хотя и меньше, регистрирует среднегодовой темп роста 7,43%, поскольку клиники принимают устройства визуализации с поддержкой ИИ и гематологические устройства без реагентов, которые сжимают лабораторные сроки и повышают соблюдение. Иммунодиагностические наборы сохраняют наибольшую долю, однако молекулярные анализы и цифровая рентгенография ускоряются быстрее всего, подпитываемые страховым возмещением и интеграциями корпоративных бэк-офисов.

Диагностический импульс повышает прибыльность практики и улучшает прозрачность исходов случаев, укрепляя доверие клиентов. Список одобрений EMA 2023 года с девятью новыми вакцинами сигнализирует о сохраняющейся жизнеспособности пайплайна, которая будет поддерживать европейский рынок ветеринарного здравоохранения в долгосрочной перспективе. Граница между терапией и диагностикой размывается, поскольку моноклональные антитела животных-компаньонов служат одновременно биомаркерами, предвещая интегрированные пакеты ухода. Продления жизненного цикла продукта через жевательные препараты и комбинированные вакцины-паразитициды создают возможности перекрестных продаж в рамках корпоратизированных клинических сетей.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу животных: животные-компаньоны стимулируют рост

Размер европейского рынка ветеринарного здравоохранения для собак и кошек составил 46,56% от дохода 2024 года, поддерживаемый расширяющимся страхованием, городским образом жизни и связанными с долголетием заболеваемостями. Только немецкие домохозяйства потратили значительно на премиальные услуги, укрепляя лидерство европейского рынка ветеринарного здравоохранения для животных-компаньонов. Домашняя птица выходит вперед как быстрее всего растущий сегмент со среднегодовым темпом роста 6,99%, отражая переход к высокоплотному производству без антибиотиков. Лошади занимают нишевое, но высокоценное потребление в лошадиной кардиологии и ортопедических вмешательствах, особенно во Франции и Германии. Сегменты свиней и жвачных принимают комбинированные вакцины для удовлетворения регулятивных ограничений на метафилаксис. Аквакультура появляется через ДНК-основанные вакцины для лосося после приобретения MSD в области аквакультуры, диверсифицируя векторы роста.

Сектор компаньонов выигрывает от инвестиций в объекты человеческого уровня, которые отражают стандарты отделений интенсивной терапии для мелких животных. Межвидовые трансферы продуктов ускоряют эффективность пайплайна, что подтверждается решениями для кошачьего диабета, адаптированными из человеческой эндокринологии. Категории скота сталкиваются со сжатием маржи от консолидации производителей и давления розничных цен, направляя спрос к экономически эффективным биологическим препаратам широкого спектра и нутрацевтикам.

По способу введения: лидерство парентерального способа сталкивается с ростом перорального

Парентеральные форматы составляли 42,67% европейского рынка ветеринарного здравоохранения в 2024 году, благодаря их незаменимости для массовой вакцинации и быстрого терапевтического начала. Тем не менее, предпочтения владельцев и достижения в маскировке вкуса повышают пероральные лекарственные формы со среднегодовым темпом роста 6,78%. Подкожные инъекции антител, таких как Librela, получают поддержку для ежемесячного облегчения артрита, в то время как SENVELGO иллюстрирует инновации перорального пути для кошачьего диабета. Местные спот-он препараты поддерживают лидерство контроля паразитов у уличных кошек и собак, дополняемые ошейниками с технологией продленного высвобождения. Сегменты скота продолжают отдавать предпочтение инъекциям для эффективности иммунизации на уровне стада, однако аквакультура пионерит стратегии погружения и в-корм вакцин для минимизации стресса.

Пероральные достижения зависят от соблюдения дозирования и снижения тревожности введения - критично там, где демография владельцев домашних животных склоняется к первым усыновителям. Парентеральное доминирование сохранится в критической помощи и областях производственных животных, но составители приоритизируют двухпутевые пайплайны для захвата изменяющихся потребительских ожиданий в рамках европейского рынка ветеринарного здравоохранения.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечному пользователю: больницы лидируют, в то время как медицинская помощь в точке обслуживания ускоряется

Больницы и клиники генерировали 55,43% дохода европейского рынка ветеринарного здравоохранения в 2024 году, поддерживаемые многосайтовыми корпорациями, которые договариваются о скидках за объем и развертывают стандартизированные пути ухода. Места оказания медицинской помощи в точке обслуживания, включающие мобильные практики и внутренние тестовые станции, растут со среднегодовым темпом роста 7,98%, укрепленные компактными анализаторами и смартфонной визуализацией. Референс-лаборатории сохраняют сложные цитологические и геномические обработки, в то время как академические институты поддерживают трансляционные исследования, которые питают коммерческие пайплайны.

Корпоративные группы, такие как IVC Evidensia, направляют капитал к МРТ-сьютам, онкологическим крыльям и круглосуточным экстренным объектам, устанавливая эталоны обслуживания, которые эмулируют независимые. Мобильные клиницисты развертывают облачные записи и портативную сонографию для захвата сельского спроса там, где фиксированные клиники редки. Масштаб больниц позволяет клинические испытания для блокбастер-терапий, предоставляя преимущество раннего принятия и дальнейшее закрепление их роли на европейском рынке ветеринарного здравоохранения.

Анализ географии

Доля Германии на европейском рынке ветеринарного здравоохранения превысила 40% в 2024 году. Сильное принятие страхования и надежный регулятивный режим поддерживают устойчивые расходы на профилактические вакцины и биологические препараты для хронических заболеваний. Отечественные чемпионы, такие как Boehringer Ingelheim, обеспечивают инновационные пайплайны, закрепляя фармацевтические кластеры НИОКР. Высокая урбанизация подпитывает спрос на передовую визуализацию и стоматологические сьюты, однако расширяющийся сельский разрыв в навыках препятствует охвату услуг животноводства.

Великобритания остается двигателем роста, несмотря на неопределенность поставок лекарств, связанную с Брекситом. Корпоративные приобретения, иллюстрируемые покупкой Linnaeus Mars Petcare, интенсифицируют конкуренцию и расширяют 24-часовое специализированное покрытие. Регламент ветеринарных лекарств 2024 года упрощает внутренние одобрения и ограничивает антибиотическую профилактику, выравнивая с практиками ЕС, но требуя двойной отчетности для трансграничных продуктов. Потенциальный обрыв поставок Северной Ирландии в конце 2025 года затуманивает среднесрочное прогнозирование, хотя резервное складирование и переговоры о взаимном признании направлены на предотвращение дефицита.

Франция и Италия вносят материальный рост на основе больших популяций домашних животных и финансируемых прямыми инвестициями клинических объединений. Итальянская сеть Animalia превышает 75 сайтов, направляя капитал в КТ-сканеры и эндоскопию, в то время как французские стартапы пилотируют ИИ-поддержку принятия решений для здоровья телят. Испания показывает быстрый рост расходов, но борется с 21% НДС и продолжающимися дебатами о прозрачности цен. Скандинавские страны демонстрируют почти насыщенные уровни страхования, которые защищают владельцев от растущих тарифов и поддерживают высокое соблюдение годовых осмотров. Восточная Европа отстает в расходах на душу населения, однако предлагает непропорционально большой потенциал роста, поскольку выравнивание с ЕС вводит строгие фармаконадзорные и животноводческие уставы.

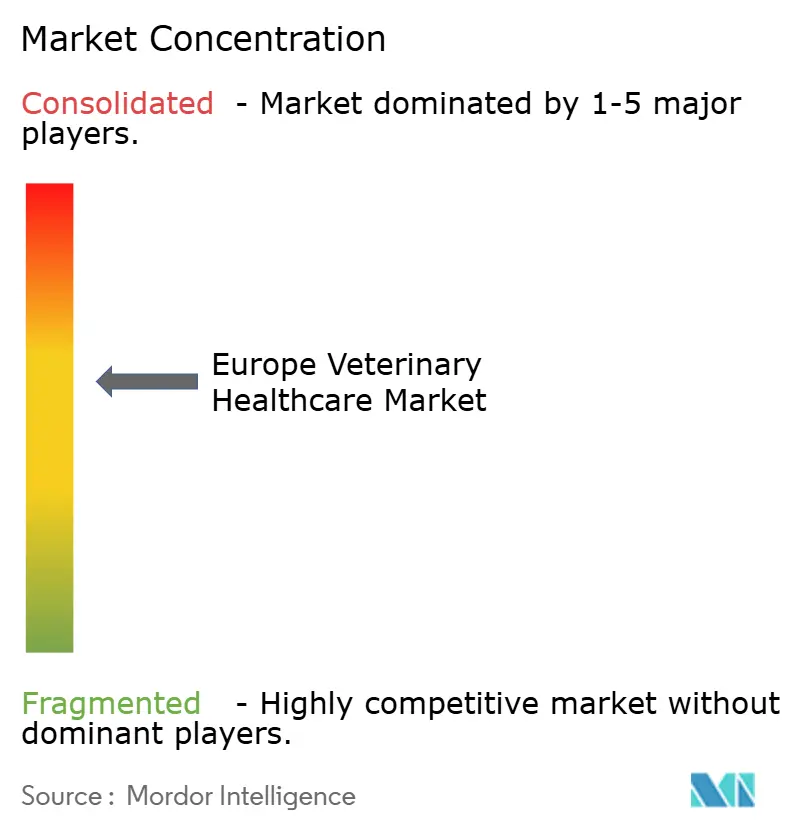

Конкурентная среда

Конкуренция на европейском рынке ветеринарного здравоохранения сочетает умеренную концентрацию с быстрой инновацией новых участников. Топ-корпорации, включая IVC Evidensia, Mars Petcare и CVS Group, расширяют присутствие через агрессивные слияния и поглощения, достигая покупательного рычага над поставщиками. Boehringer Ingelheim инвестировала 5,8 млрд евро в НИОКР и планирует 20 дополнительных запусков к 2026 году, укрепляя свое преимущество в биологических препаратах. Zoetis ведет лидерство в биотехнологиях через развертывание Librela и инвестирует в кошачьи антитела-последователи. Vimian Group представила 111 продуктов в 2023 году, охватывающих ИИ-диагностику и молекулярные анализы аллергий, сигнализируя о проворном специализированном нарушении.

Цифровые инноваторы нацеливаются на болевые точки практики: автоматизированная сортировка, управление запасами и аналитика данных для надзора за ценами. Альянсы референс-лабораторий позволяют независимым клиникам получать доступ к секвенированию следующего поколения без капитальных затрат.

Сотрудничество в цепочке поставок со страховщиками дает комплексные подписки на оздоровление, которые стабилизируют денежные потоки и закрепляют лояльность. Альянсы митигации подделок между производителями и платформами электронной коммерции усиливают защиту бренда и подлинность продукции. Пробелы в сельских услугах остаются относительно неконкурентными, предлагая белое пространство для мобильных смешанных животных предприятий и теле-наставнических решений.

Лидеры европейской ветеринарной индустрии

Ceva Santé Animale

ECO Animal Health Group PlC

Idexx Laboratories, Inc.

MSD Animal Health

Boehringer Ingelheim International GmbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Март 2025: Zoetis сообщила британские клинические данные, показывающие, что Librela соответствует мелоксикаму для облегчения боли собачьего остеоартрита с меньшими побочными эффектами, укрепляя принятие моноклональных антител.

- Февраль 2025: Virbac представила широкоспектровую вакцину для диареи новорожденных поросят во Франции, расширяя свой запуск в Германии 2024 года.

- Январь 2025: IMV Technologies приобрела Veterinary Solutions, расширяя свой европейский сьют визуализации животных-компаньонов.

- Сентябрь 2024: Boehringer Ingelheim приобрела Saiba Animal Health, получив доступ к технологии терапевтических вакцин для хронических заболеваний домашних животных.

- Июль 2024: MSD Animal Health закрыла покупку подразделения аквакультуры Elanco, добавив ДНК-основанную вакцину для лосося CLYNAV в свой портфель.

Область отчета европейского рынка ветеринарного здравоохранения

Согласно области отчета, ветеринарное здравоохранение может быть определено как наука, связанная с диагностикой, лечением и профилактикой заболеваний животных. Растущая важность производства сельскохозяйственных животных генерирует рост на рынке ветеринарного здравоохранения. Европейский рынок ветеринарного здравоохранения сегментирован по продуктам, типу животных и географии. Сегмент продуктов далее сегментирован на лечебные препараты и диагностику. Сегмент лечебных препаратов далее сегментирован на вакцины, паразитициды, противоинфекционные средства, медицинские кормовые добавки и другие лечебные препараты, в то время как диагностический сегмент разделен на иммунодиагностические тесты, молекулярную диагностику, диагностическую визуализацию, клиническую химию и другую диагностику. Сегмент типа животных далее разделен на собак и кошек, лошадей, жвачных, свиней, домашнюю птицу и других животных. Географический сегмент далее разделен на Германию, Великобританию, Францию, Италию, Испанию и остальную Европу. Отчет предлагает стоимость (USD) для вышеуказанных сегментов.

| Лечебные препараты | Вакцины |

| Паразитициды | |

| Противоинфекционные средства | |

| Медицинские кормовые добавки | |

| Другие лечебные препараты | |

| Диагностика | Иммунодиагностические тесты |

| Молекулярная диагностика | |

| Диагностическая визуализация | |

| Клиническая химия | |

| Другая диагностика |

| Собаки и кошки |

| Лошади |

| Жвачные |

| Свиньи |

| Домашняя птица |

| Другие типы животных |

| Пероральный |

| Парентеральный |

| Местный |

| Другие способы введения |

| Ветеринарные больницы и клиники |

| Референс-лаборатории |

| Настройки тестирования в точке обслуживания / внутри дома |

| Академические и исследовательские институты |

| Германия |

| Великобритания |

| Франция |

| Италия |

| Испания |

| Остальная Европа |

| По продуктам | Лечебные препараты | Вакцины |

| Паразитициды | ||

| Противоинфекционные средства | ||

| Медицинские кормовые добавки | ||

| Другие лечебные препараты | ||

| Диагностика | Иммунодиагностические тесты | |

| Молекулярная диагностика | ||

| Диагностическая визуализация | ||

| Клиническая химия | ||

| Другая диагностика | ||

| По типу животных | Собаки и кошки | |

| Лошади | ||

| Жвачные | ||

| Свиньи | ||

| Домашняя птица | ||

| Другие типы животных | ||

| По способу введения | Пероральный | |

| Парентеральный | ||

| Местный | ||

| Другие способы введения | ||

| По конечному пользователю | Ветеринарные больницы и клиники | |

| Референс-лаборатории | ||

| Настройки тестирования в точке обслуживания / внутри дома | ||

| Академические и исследовательские институты | ||

| География | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

Ключевые вопросы, отвечаемые в отчете

Какова прогнозируемая стоимость европейского рынка ветеринарного здравоохранения к 2030 году?

Он оценивается в 3,38 млрд долларов США со среднегодовым темпом роста 7,45%, прогнозируемым до 2030 года.

Какая категория продуктов расширяется быстрее всего?

Диагностика регистрирует наивысший рост со среднегодовым темпом роста 7,67%, опережая лечебные препараты.

Почему расходы на здоровье домашней птицы быстро растут?

Непрерывный надзор за птичьим гриппом и более строгие правила биобезопасности подталкивают рост сегмента домашней птицы со среднегодовым темпом роста 8,01%.

Что движет переходом к тестированию в точке обслуживания в клиниках?

Компактные анализаторы обеспечивают результаты лабораторного качества за минуты, улучшая скорость лечения и удовлетворенность клиентов, генерируя при этом повторяющийся доход от расходных материалов.

Как консолидация влияет на ценообразование ветеринарных услуг?

Корпоративная собственность практик около 60% привлекает внимание CMA, поскольку тарифы растут, создавая призывы к большей прозрачности.

Последнее обновление страницы: