Размер и доля рынка автомобильных электрогидравлических систем рулевого управления с гидроусилителем

Анализ рынка автомобильных электрогидравлических систем рулевого управления с гидроусилителем от Mordor Intelligence

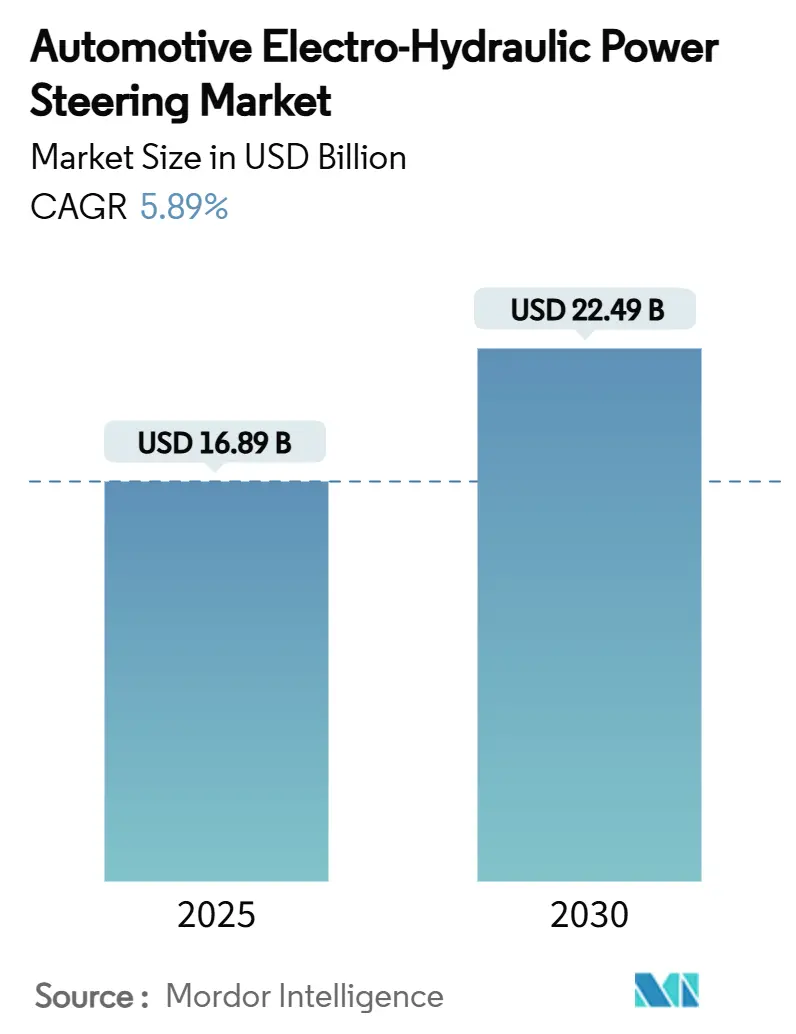

Рынок автомобильных электрогидравлических систем рулевого управления с гидроусилителем был оценён в 16,89 млрд долларов США в 2025 году и, по прогнозам, достигнет 22,49 млрд долларов США к 2030 году, что соответствует среднегодовому темпу роста 5,89% в течение прогнозного периода (2025-2030). Эти перспективы обусловлены ростом производства электромобилей, ужесточением глобальных правил по выбросам и растущими требованиями к готовности систем управления по проводам, которые требуют более высокой энергоэффективности рулевого управления. Электрификация легковых и лёгких коммерческих автомобилей увеличивает вспомогательные нагрузки на 12 В, что улучшает относительный энергетический профиль насосов EHPS по требованию по сравнению с гидравлическими системами с ременным приводом. Программы автономного вождения требуют отказоустойчивых архитектур рулевого управления, что дополнительно укрепляет внедрение EHPS. Ограничения по редкоземельным материалам представляют основной риск поставок, в то время как полностью электрические системы рулевого управления с усилителем создают конкурентное давление в сегментах малых автомобилей. Тем не менее, EHPS остаётся переходной технологией, которая сочетает гидравлические силовые возможности с электронной гибкостью управления, позиционируя поставщиков для получения выгоды на платформах с двигателями внутреннего сгорания, гибридных и аккумуляторно-электрических.

Ключевые выводы отчёта

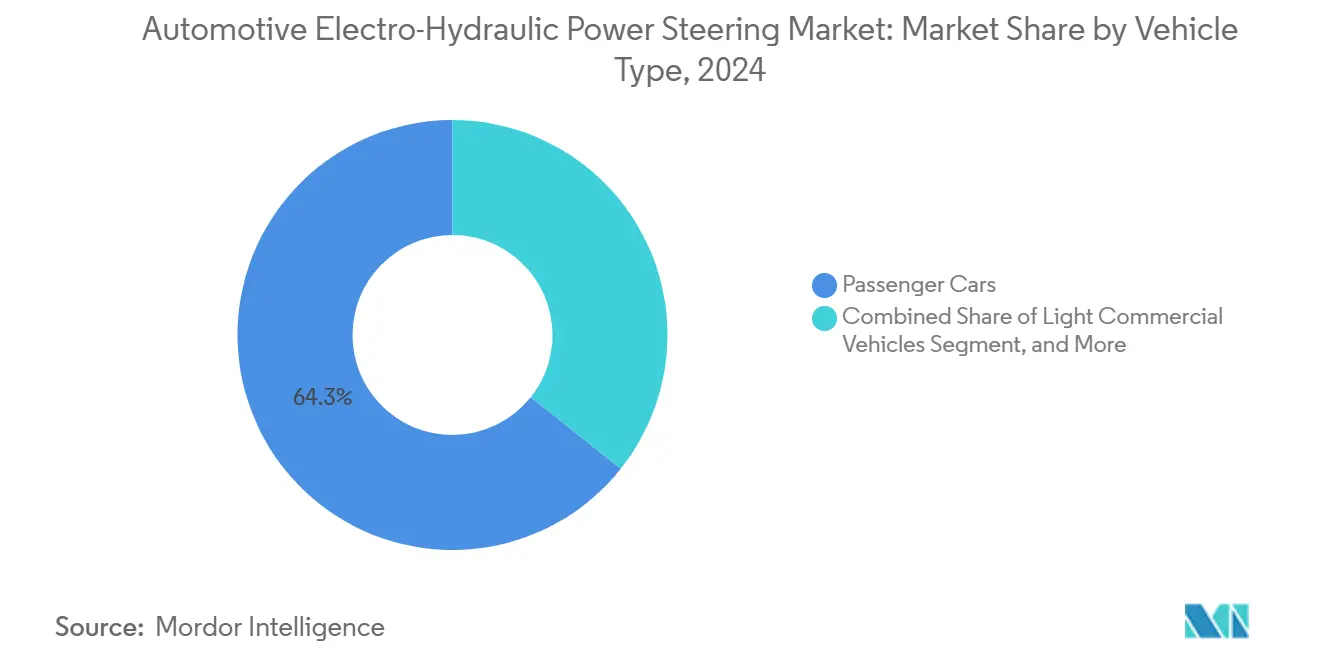

- По типу транспортного средства легковые автомобили лидировали с 64,31% доли рынка автомобильных электрогидравлических систем рулевого управления с гидроусилителем в 2024 году, в то время как лёгкие коммерческие автомобили готовы расширяться в среднем на 7,27% в год до 2030 года.

- По типу компонентов рулевые двигатели заняли 36,53% доли размера рынка автомобильных электрогидравлических систем рулевого управления с гидроусилителем в 2024 году, в то время как датчики и модули крутящего момента будут ускоряться в среднем на 7,73% в год до 2030 года.

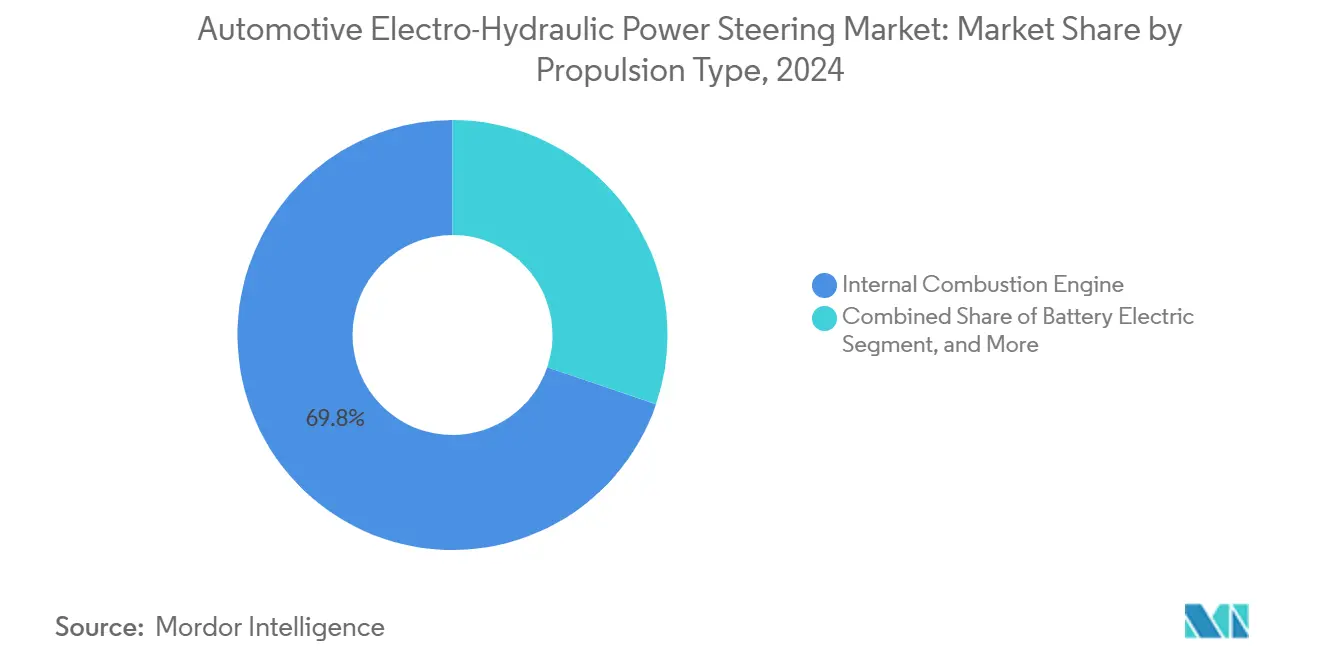

- По типу силовой установки транспортные средства с двигателями внутреннего сгорания занимали 69,78% доли рынка автомобильных электрогидравлических систем рулевого управления с гидроусилителем в 2024 году; аккумуляторные электромобили демонстрируют самый быстрый рост в среднем 9,23% в год в течение прогнозного окна.

- По каналу продаж канал OEM занимал 89,45% доли размера рынка автомобильных электрогидравлических систем рулевого управления с гидроусилителем в 2024 году, в то время как прогнозируется, что послепродажный рынок расширится в среднем на 8,51% в год до 2030 года.

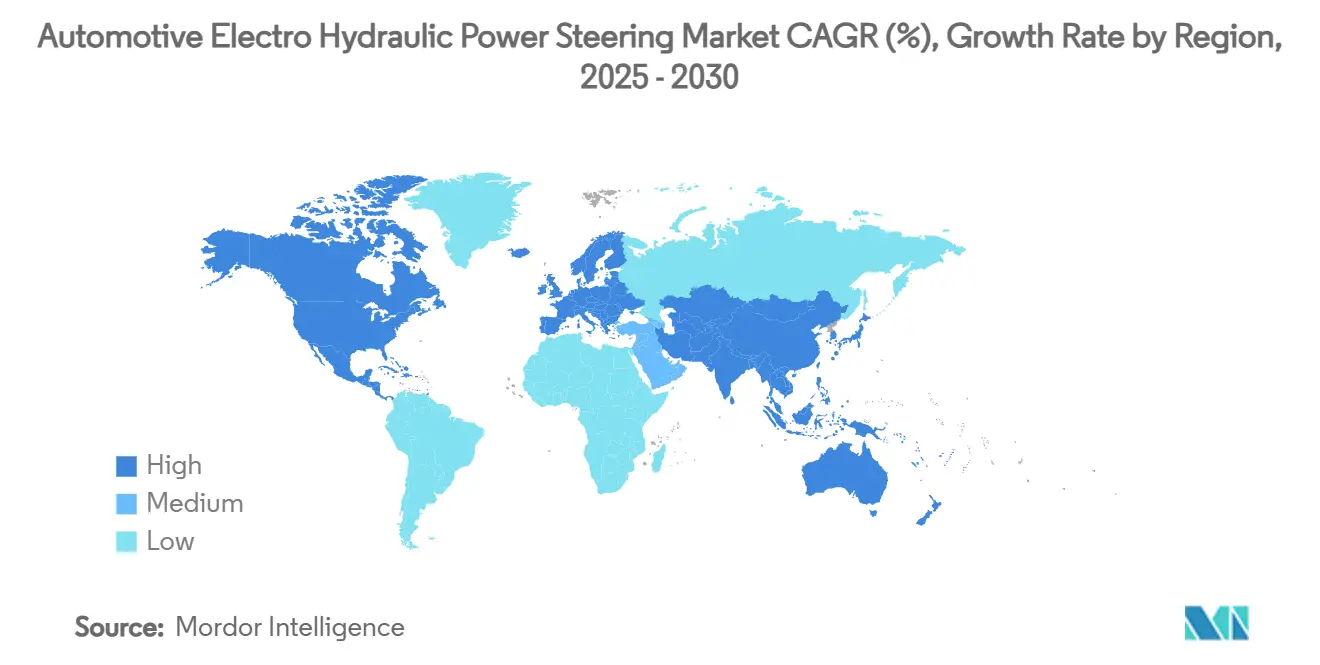

- По географии Азиатско-Тихоокеанский регион доминировал с 47,57% доли рынка автомобильных электрогидравлических систем рулевого управления с гидроусилителем в 2024 году и готов расти в среднем на 8,75% в год до 2030 года.

Глобальные тенденции и аналитика рынка автомобильных электрогидравлических систем рулевого управления с гидроусилителем

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Рост производства электромобилей и увеличение вспомогательных нагрузок на 12 В | +1.2% | Китай, Европа, Северная Америка | Средний срок (2-4 года) |

| Спрос OEM на избыточность рулевого управления для L3+ ADAS | +1.5% | Глобальные премиум-сегменты | Средний срок (2-4 года) |

| Быстрая электрификация лёгких коммерческих автомобилей | +0.9% | Ядро Азиатско-Тихоокеанского региона, распространение на Северную Америку и Европу | Средний срок (2-4 года) |

| Ужесточение регулирования CO₂ и CAFÉ | +0.8% | Северная Америка, Европейский союз, расширение в Азиатско-Тихоокеанском регионе | Долгосрочный период (≥ 4 лет) |

| Интеграция модулей управления по проводам с насосами EHPS | +0.7% | Раннее внедрение в Китае и Германии | Долгосрочный период (≥ 4 лет) |

| Стимулы для местного снабжения в Китае и Индии | +0.6% | Китай и Индия | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Рост производства электромобилей и увеличение вспомогательных нагрузок на 12 В

Увеличение объёмов аккумуляторных электрических и подключаемых гибридных автомобилей повышает вспомогательные нагрузки для климатических, информационно-развлекательных и функций безопасности, что усиливает разрыв в эффективности между насосами EHPS по требованию и непрерывно приводимыми в действие гидравлическими насосами. Глобальные продажи электромобилей достигли 14 миллионов единиц в 2024 году, при этом аккумуляторные электромобили заняли 73% поставок, создавая значительную адресную базу для систем EHPS[1] "Global EV Outlook 2025," International Energy Agency, iea.org. Коммерческие сегменты следуют аналогичным путём, поскольку электрические автобусы зафиксировали 30% рост поставок в 2024 году, способствуя внедрению энергосберегающих решений рулевого управления. Инженерный приоритет теперь сосредоточен на алгоритмах управления насосами, координирующихся с системами управления энергией транспортного средства для минимизации потребления тока во время устойчивого крейсерского режима.

Спрос OEM на избыточность рулевого управления для L3+ ADAS

Автоматизированное вождение уровня 3 и выше создаёт требования к отказоустойчивому рулевому управлению согласно ISO 26262, предписывающие целостность ASIL-D для управления рулением[2] "ISO 26262-1:2018 Road Vehicles Functional Safety," International Organization for Standardization, iso.org. Архитектура EHPS с её двойными путями помощи электродвигателя и гидравлики обеспечивает избыточность и отказоустойчивость, необходимые для поддержания управляемости во время перебоев в питании или неисправностей привода. Недавние производственные запуски, такие как решение управления по проводам в NIO ET9, подчёркивают, как модули EHPS сочетаются с электронным приводом для достижения переменных передаточных отношений рулевого управления и экстренного вмешательства. Поставщики, следовательно, выравнивают НИОКР в направлении диагностики, слияния датчиков и стратегий резервирования, которые удовлетворяют аудитам функциональной безопасности.

Быстрая электрификация лёгких коммерческих автомобилей

Регистрации лёгких коммерческих автомобилей с нулевыми выбросами силовых агрегатов удвоились в 2024 году в Китае, Европе и Соединённых Штатах, отражая электрификацию городских доставок и местные ограничения доступа. Операторы автопарков отдают предпочтение EHPS, поскольку насосы по требованию сокращают паразитные потери во время продолжительных циклов холостого хода, что характерно для профилей работы по доставке посылок и продуктов питания. Более низкие потребности в обслуживании по сравнению с гидравликой с ременным приводом дополнительно укрепляют бизнес-обоснование, поэтому поставщики компонентов настраивают алгоритмы насосов для частого использования типа старт-стоп.

Интеграция модулей управления по проводам с насосами EHPS

Системы управления по проводам устраняют механические связи с ведущими колёсами, однако многие программы сохраняют насос EHPS в качестве вторичного пути приведения в действие для соответствия резервному функциональному требованию безопасности. Ранние последователи в Китае и Германии закупают интегрированные модули, которые упаковывают насос, двигатель, ЭБУ и аккумулятор давления в единый блок. Эта консолидация облегчает ограничения упаковки и поддерживает программно-определённые стратегии управления шасси, появляющиеся на рынке в премиум-электрических платформах[3]"ZF Steer-by-Wire Series Production Starts for NIO," ZF Friedrichshafen AG, zf.com.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Волатильность цепочки поставок редкоземельных двигателей с постоянными магнитами | -1.1% | Глобально, с наивысшим влиянием в производственных центрах Азиатско-Тихоокеанского региона | Долгосрочный период (≥ 4 лет) |

| Конкуренция от полностью электрических систем рулевого управления с усилителем (EPS) в автомобилях B-/C-сегмента | -0.8% | Глобально, особенно остро в объёмных сегментах легковых автомобилей | Средний срок (2-4 года) |

| Первоначальная ценовая премия по сравнению с обычным HPS | -0.9% | Глобально, особенно остро в ценочувствительных сегментах | Краткосрочный период (≤ 2 лет) |

| Проблемы надёжности в высокотемпературных рабочих циклах | -0.7% | Глобально, с наивысшим влиянием в регионах с жарким климатом и тяжёлых применениях | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Волатильность цепочки поставок редкоземельных двигателей с постоянными магнитами

Поставки неодима, диспрозия и тербия остаются сосредоточенными на небольших рудниках, при этом Китай составляет более 60% от очищенного производства[4] "Circular on Strengthening Export License Management for Rare-Earth Products," Ministry of Commerce People's Republic of China, mofcom.gov.cn. Изменения в лицензировании экспорта в 2024 году подняли спотовые цены и напрягли запасы, побуждая автопроизводителей пересматривать синхронные реактивные двигатели без магнитов и двойные источники сборок насосов. Поставщики рулевого управления удлиняют страховые запасы и заключают прямые соглашения о закупках с горнодобытчиками для стабилизации сроков поставки.

Первоначальная ценовая премия по сравнению с обычным HPS

Электронные насосы, датчики и ЭБУ добавляют 15%-20% к спецификации материалов рулевого управления в автомобилях B и C сегментов с низкой маржой. Потребители на развивающихся рынках остаются чувствительными к цене, а OEM сталкиваются с жёсткими целями по затратам. Автоматизация и более высокие объёмы производства помогают закрыть разрыв. Отраслевые модели затрат показывают, что паритет между насосами EHPS и гидравлическими насосами будет достижим, как только глобальное производство электромобилей превысит 20 миллионов единиц в год, что многие прогнозы ожидают к 2027 году.

Сегментный анализ

По типу транспортного средства: легковые автомобили лидируют несмотря на рост коммерческих

Легковые автомобили заняли 64,31% рынка электрогидравлических систем рулевого управления с гидроусилителем в 2024 году благодаря широкому внедрению на компактных, средних и люксовых платформах. Автопроизводители интегрируют EHPS для обеспечения совместимости старт-стоп, достижений мягких гибридов и растущего содержания ADAS. Размер рынка электрогидравлических систем рулевого управления с гидроусилителем для лёгких коммерческих автомобилей прогнозируется расширяться в среднем на 7,27% в год, поскольку автопарки для доставки посылок отдают предпочтение энергосбережению во время городских рабочих циклов.

Доля легковых автомобилей отражает эффективный масштаб, частоту обновления модели и высокие объёмы конфигурации, которые поглощают дополнительную стоимость электронных насосов. Программы коммерческих автомобилей показывают более быстрый рост единиц, поскольку регулирование доставки последней мили ужесточается в Китае, Европе и нескольких штатах США. Грузовики и автобусы большой грузоподъёмности отстают, но представляют будущий потенциал роста, как только экономика аккумуляторных батарей и высоковольтное приведение в действие рулевого управления сойдутся.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчёта

По типу компонентов: двигатели доминируют, в то время как датчики ускоряются

Рулевые двигатели занимали 36,53% доли рынка электрогидравлических систем рулевого управления с гидроусилителем в 2024 году. Их высокая материальная стоимость и критическая роль в производительности закрепляют компонентную смесь. Датчики и модули крутящего момента будут фиксировать среднегодовой темп роста 7,73% до 2030 года, движимые целями избыточности ISO 26262, которые удваивают количество каналов измерения положения и крутящего момента на систему.

Бесщёточные двигатели с постоянными магнитами остаются отраслевым стандартом, поскольку они обеспечивают высокую плотность мощности и быструю реакцию. Поставщики инвестируют в конструкции на основе феррита или реактивные конструкции, чтобы обойти воздействие редкоземельных элементов. Управляющие ЭБУ переходят к микроконтроллерам с более высокой пропускной способностью по мере расширения программных слоёв управления по проводам, в то время как герметичные корпуса насосов включают интегрированные охлаждающие рубашки для продления рабочих циклов.

По типу силовой установки: ДВС лидируют несмотря на ускорение BEV

Транспортные средства с двигателями внутреннего сгорания составляли 69,78% доли в 2024 году, однако аккумуляторные электрические платформы будут продвигаться в среднем на 9,23% в год, отражая глобальные мандаты на электрификацию. Размер рынка электрогидравлических систем рулевого управления с гидроусилителем для BEV достигнет 7,1 млрд долларов США к 2030 году, поддерживаемый синергией вспомогательной мощности и устранением насосов с приводом от двигателя.

Модели ДВС всё ещё доминируют в мировом единичном производстве, и EHPS приносит дополнительные достижения в топливной экономичности, устраняя ременную нагрузку. Гибридные архитектуры используют EHPS для плавных переходов включения-выключения двигателя, в то время как грузовики на топливных элементах требуют электронные насосы для управления возможностью запуска при низких температурах. Смесь силовых установок, следовательно, подчёркивает гибкость EHPS в разных типах трансмиссии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчёта

По каналу продаж: доминирование OEM с потенциалом послепродажного рынка

Канал OEM составлял 89,45% от размера рынка электрогидравлических систем рулевого управления с гидроусилителем в 2024 году, отражая потребности в омологации безопасности, которые благоприятствуют заводской установке. Спрос на послепродажном рынке прогнозируется в среднем на 8,51% в год до 2030 года по мере старения глобального парка EHPS и развития специализированных навыков калибровки в сервисных сетях.

Производители транспортных средств тесно интегрируют программное обеспечение рулевого управления с контроллерами шасси, поэтому запасные части требуют кодирования, соответствующего VIN. Независимые дистрибьюторы запчастей видят возможность в коммерческих автопарках, которые модернизируют EHPS для экономии энергии. Производители компонентов расширяют программы восстановленных насосов и диагностического инструментария для захвата послегарантийных доходов.

Географический анализ

Азиатско-Тихоокеанский регион остаётся явным центром спроса. Регион составлял 47,57% доли рынка электрогидравлических систем рулевого управления с гидроусилителем в 2024 году и прогнозируется расширяться в среднем на 8,75% в год до 2030 года, что делает его крупнейшей и самой быстрорастущей территорией. Масштаб производства аккумуляторно-электрических и подключаемых гибридных автомобилей в Китае движет высокими объёмами насосов. Схемы FAME-II и PLI в Индии направляют местные закупки в сторону отечественных предприятий по управлению по проводам и насосам. Япония вносит высоконадёжные датчики и моторные управления, которые соответствуют целям ISO 26262 для экспортных моделей. Региональные поставщики получают выгоду от государственных стимулов, которые снижают стоимость доставки и сокращают цепочки поставок для заводов OEM, сосредоточенных в Шанхае, Гуанчжоу, Ченнае и Нагое.

Северная Америка следует со стабильным расширением по мере ужесточения правил по выбросам. Многозагрязняющие стандарты EPA и программа Advanced Clean Cars II Калифорнии заставляют автопроизводителей электрифицировать вспомогательные системы, включая рулевое управление, для достижения целей по автопарку. Внедрение аккумуляторно-электрических фургонов для доставки удвоилось с 2024 года, втягивая содержание EHPS в автопарки посылок и продуктов питания. Отечественные автопроизводители также хеджируют риск редкоземельных элементов, финансируя исследования ферритовых и реактивных двигателей, что поддерживает устойчивость размера регионального рынка электрогидравлических систем рулевого управления с гидроусилителем против шоков поставок. Кредиты чистого транспорта Канады отражают политику Соединённых Штатов и укрепляют трансграничную производственную синергию.

Европа закрепляет инновации премиальных автомобилей. Немецкие, шведские и французские бренды внедряют платформы управления по проводам, которые интегрируют насосы EHPS в качестве избыточных приводов безопасности, и ZF начала серийное производство для китайской люксовой марки в начале 2025 года. Цель Европейского союза по сокращению выбросов CO₂ на 55% по автопарку к 2030 году поддерживает давление на поставщиков для обеспечения эффективности на уровне компонентов. По мере миграции люксовых и производительных сегментов к архитектурам 800 В модули EHPS с умными алгоритмами рекуперации энергии дополняют системы торможения по проводам и активной подвески. Восточная Европа и Ближний Восток предоставляют развивающиеся сборочные базы, но пробелы в инфраструктуре и ценовая чувствительность ограничивают краткосрочное проникновение, позиционируя Азиатско-Тихоокеанский регион как основной двигатель роста в течение десятилетия.

Конкурентная среда

Рынок автомобильных электрогидравлических систем рулевого управления с гидроусилителем доминируют несколько ключевых игроков, таких как JTEKT, Bosch и ZF, которые сочетают глубокую экспертизу в области рулевого управления с глобальными производственными подразделениями, которые поддерживают крупные платформенные награды. Nexteer и NSK расширяют портфели в программное обеспечение приведения в действие, в то время как Continental и Schaeffler инвестируют в электронику и мехатронику для участия в программно-определённых программах шасси.

Стратегические ходы нацелены на технологическую дифференциацию. В феврале 2025 года ZF начала серийное производство блоков управления по проводам для NIO и заключила глобальный контракт на шасси, который объединяет электромеханическое торможение с электрическими рециркулирующими шариковыми рулевыми системами. Bosch продемонстрировала электрическую тормозную систему на CES 2025, которая координирует моторные и гидравлические цепи и обеспечивает улучшенную доступность для водителей с ограниченными возможностями. Эти примеры иллюстрируют сдвиг к интегрированным архитектурам управления движением.

Новые участники фокусируются на двигателях без редкоземельных элементов, возможности беспроводного обновления и кибербезопасных доменных контроллерах. Устоявшиеся поставщики отвечают совместными предприятиями, более длинными контрактами на сырьё и увеличенным штатом программистов. Ценовая власть остаётся сбалансированной, потому что OEM хотят двойного снабжения, но зависят от проверенной производительности безопасности.

Лидеры отрасли автомобильных электрогидравлических систем рулевого управления с гидроусилителем

-

JTEKT Corporation

-

Robert Bosch GmbH

-

Mando Corporation

-

ZF Friedrichshafen AG

-

Nexteer Automotive Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Апрель 2025 года: На Auto Shanghai 2025 Schaeffler AG представила ряд инновационных решений для шасси. Среди них была мехатронная система управления задними колёсами (RWS), электрогидравлическая система рулевого управления (e2HPS), электромеханический тормозной привод 2-в-1, предназначенный для применений торможения по проводам, система переменного демпфирования (VDS) и полностью активная система демпфирования (MDA).

- Февраль 2025 года: ZF запустила революционную серию производственных систем управления по проводам для NIO ET9, отметив значительную веху как первой китайской объёмной модели, получившей официальное одобрение для этой передовой технологии. Это инновационное достижение обещает улучшить точность вождения и повысить общую производительность автомобиля, демонстрируя будущее автомобильной инженерии в Китае.

- Ноябрь 2024 года: Volkswagen и Ansys объявили о захватывающем сотрудничестве, сосредоточенном на модельно-ориентированной разработке для передовых контроллеров управления по проводам, которые соответствуют стандартам безопасности ASIL-D. Это партнёрство направлено на повышение точности и надёжности электронных систем рулевого управления, прокладывая путь к инновационным автомобильным решениям, которые приоритизируют как производительность, так и безопасность в постоянно развивающемся ландшафте автомобильных технологий.

- Июнь 2024 года: Danfoss представила комплексное портфолио решений дистанционного гидравлического управления, предназначенных для повышения производительности машин. Этот инновационный ассортимент нацелен на потребности современных машин, предлагая передовые функции, которые облегчают более эффективную и точную работу в различных промышленных применениях.

Область действия глобального отчёта о рынке автомобильных электрогидравлических систем рулевого управления с гидроусилителем

Электрогидравлическая система рулевого управления с усилителем относится к гибридной системе рулевого управления, которая использует тот же механизм, что и гидравлическая система рулевого управления с усилителем. Тем не менее, вместо мощности, поступающей от насоса, который приводится в движение двигателем, насос приводится в движение электродвигателем, скорость которого изменяет количество гидравлического давления и управляется электронным блоком управления (ЭБУ).

Рынок автомобильных электрогидравлических систем рулевого управления с гидроусилителем сегментирован по типу транспортного средства, типу компонентов, каналу продаж и географии. По типу транспортного средства рынок сегментирован на легковые и коммерческие автомобили. По типу компонентов рынок сегментирован на рулевые двигатели, датчики и прочие (насосы, шланги и т.д.). По каналу продаж рынок сегментирован на производителя оригинального оборудования (OEM) и послепродажный рынок. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир.

Отчёт предлагает размер рынка и прогнозы для электрогидравлических систем рулевого управления с усилителем в стоимостном выражении (USD) для всех вышеперечисленных сегментов.

| Легковые автомобили |

| Лёгкие коммерческие автомобили |

| Тяжёлые коммерческие автомобили |

| Автобусы и междугородние автобусы |

| Внедорожные и специальные автомобили |

| Рулевые двигатели |

| Гидравлические насосы |

| Датчики и модули крутящего момента |

| ЭБУ / Контроллеры |

| Резервуары, шланги и прочие |

| Двигатель внутреннего сгорания (ДВС) |

| Гибридный электромобиль (HEV) |

| Аккумуляторный электромобиль (BEV) |

| Подключаемые гибридные электромобили |

| Электромобиль на топливных элементах (FCEV) |

| Производитель оригинального оборудования (OEM) |

| Послепродажный рынок |

| Северная Америка | Соединённые Штаты |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Индонезия | |

| Вьетнам | |

| Филиппины | |

| Австралия | |

| Новая Зеландия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | Объединённые Арабские Эмираты |

| Саудовская Аравия | |

| Турция | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По типу транспортного средства | Легковые автомобили | |

| Лёгкие коммерческие автомобили | ||

| Тяжёлые коммерческие автомобили | ||

| Автобусы и междугородние автобусы | ||

| Внедорожные и специальные автомобили | ||

| По типу компонентов | Рулевые двигатели | |

| Гидравлические насосы | ||

| Датчики и модули крутящего момента | ||

| ЭБУ / Контроллеры | ||

| Резервуары, шланги и прочие | ||

| По типу силовой установки | Двигатель внутреннего сгорания (ДВС) | |

| Гибридный электромобиль (HEV) | ||

| Аккумуляторный электромобиль (BEV) | ||

| Подключаемые гибридные электромобили | ||

| Электромобиль на топливных элементах (FCEV) | ||

| По каналу продаж | Производитель оригинального оборудования (OEM) | |

| Послепродажный рынок | ||

| По географии | Северная Америка | Соединённые Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Индонезия | ||

| Вьетнам | ||

| Филиппины | ||

| Австралия | ||

| Новая Зеландия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Объединённые Арабские Эмираты | |

| Саудовская Аравия | ||

| Турция | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, рассмотренные в отчёте

Каков текущий размер рынка электрогидравлических систем рулевого управления с гидроусилителем?

Размер рынка электрогидравлических систем рулевого управления с гидроусилителем составил 16,89 млрд долларов США в 2025 году и прогнозируется расширяться до 22,49 млрд долларов США к 2030 году.

Какой регион лидирует на рынке электрогидравлических систем рулевого управления с гидроусилителем?

Азиатско-Тихоокеанский регион лидирует с 47,57% долей рынка в 2024 году и также является самым быстрорастущим регионом со среднегодовым темпом роста 8,75% до 2030 года.

Как регулирование выбросов влияет на внедрение EHPS?

Более жёсткие правила по CO₂ и CAFÉ побуждают автопроизводителей электрифицировать вспомогательные системы; EHPS заменяет насосы с ременным приводом, давая измеримые достижения в эффективности, которые поддерживают соответствие регулированию.

Что движет ростом послепродажного рынка для компонентов EHPS?

Расширяющийся глобальный парк автомобилей, оборудованных EHPS, в сочетании с растущей экспертизой в области диагностики электронного рулевого управления, генерирует среднегодовой темп роста 8,51% для канала послепродажного рынка.

Насколько уязвима цепочка поставок EHPS к дефициту редкоземельных элементов?

Сектор сталкивается с краткосрочным риском, поскольку поставки неодима и диспрозия сильно сконцентрированы. Поставщики преследуют конструкции двигателей без магнитов и диверсифицированные источники снабжения для смягчения этого воздействия.

Последнее обновление страницы: