Анализ рынка цифровых биомаркеров

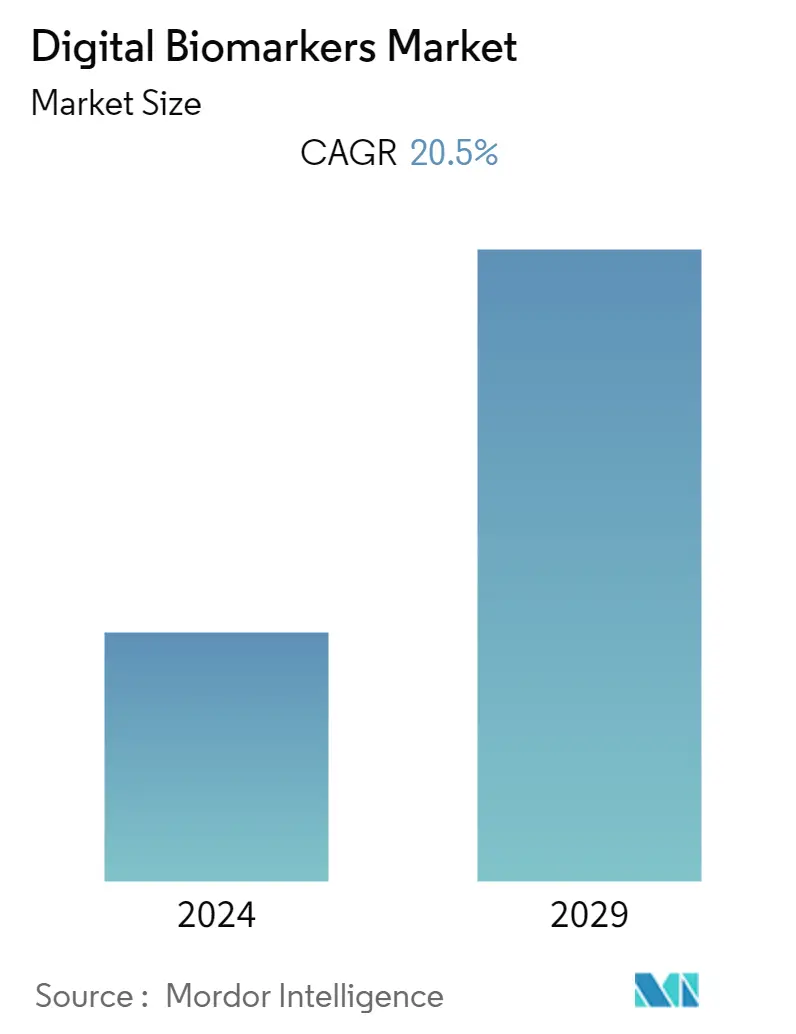

Ожидается, что среднегодовой темп роста рынка цифровых биомаркеров составит 20,5% в течение прогнозируемого периода.

Пандемия COVID-19 усилила использование цифровых биомаркеров в период локдауна. Во время пандемии COVID-19 цифровые биомаркеры в основном использовались для прогностических и прогностических целей, а также для мониторинга. Кроме того, появление удаленного мониторинга пациентов в качестве важного подхода к лечению пациентов с COVID-19 способствовало росту спроса на цифровые биомаркеры. Кроме того, в период пандемии COVID-19 игроки, работающие на рынке, внедрили инновационные решения для удовлетворения неудовлетворенных потребностей клиентов. Например, в сентябре 2022 года исследователи из Института науки о данных Маастрихтского университета разработали мобильное приложение для обнаружения изменений голоса пользователя для выявления инфекции COVID-19. Приложение является более эффективным и экономичным по сравнению с другими тестами на COVID-19, доступными на рынке.

Кроме того, растущее использование носимых устройств, связанное с растущей осведомленностью о фитнесе и благополучии после COVID-19, стало одним из факторов, стимулирующих спрос на цифровые биомаркеры. Кроме того, большинство клинических испытаний были нарушены из-за карантина, введенного правительствами. Разработчики лекарств и поставщики решений для цифровых биомаркеров разработали передовые продукты и платформы для преодоления препятствий в децентрализованных клинических испытаниях. Например, в октябре 2022 года компания Thermo Fisher Scientific Inc. объявила о запуске децентрализованной сети клинических испытаний PPD, чтобы предоставить ценную информацию, связанную с децентрализованными клиническими испытаниями, для фармацевтических и биотехнологических клиентов. Таким образом, ожидается, что появление на рынке новых решений будет стимулировать спрос на цифровые биомаркеры в ближайшем будущем.

Кроме того, ожидается, что растущая распространенность хронических заболеваний как в развивающихся, так и в развитых странах мира будет способствовать использованию цифровых биомаркеров для дистанционного мониторинга пациентов. Согласно отчету, опубликованному Американской кардиологической ассоциацией, в 2020 году глобальный показатель распространенности сердечно-сосудистых заболеваний с поправкой на возраст составил 7 354,1 на 100 000 человек, а более 244,1 миллиона человек жили с ишемической болезнью сердца по всему миру. Кроме того, внедрение игроками рынка инновационных и простых в использовании носимых устройств для обнаружения различных жизненно важных показателей также увеличивает спрос на цифровые биомаркеры. Например, в ноябре 2022 года компания Shimmer Research запустила Verisense Digital Health Panel (DHP), чтобы предоставить клиническим исследователям доступ к необработанным реальным данным цифровых датчиков в области здравоохранения.

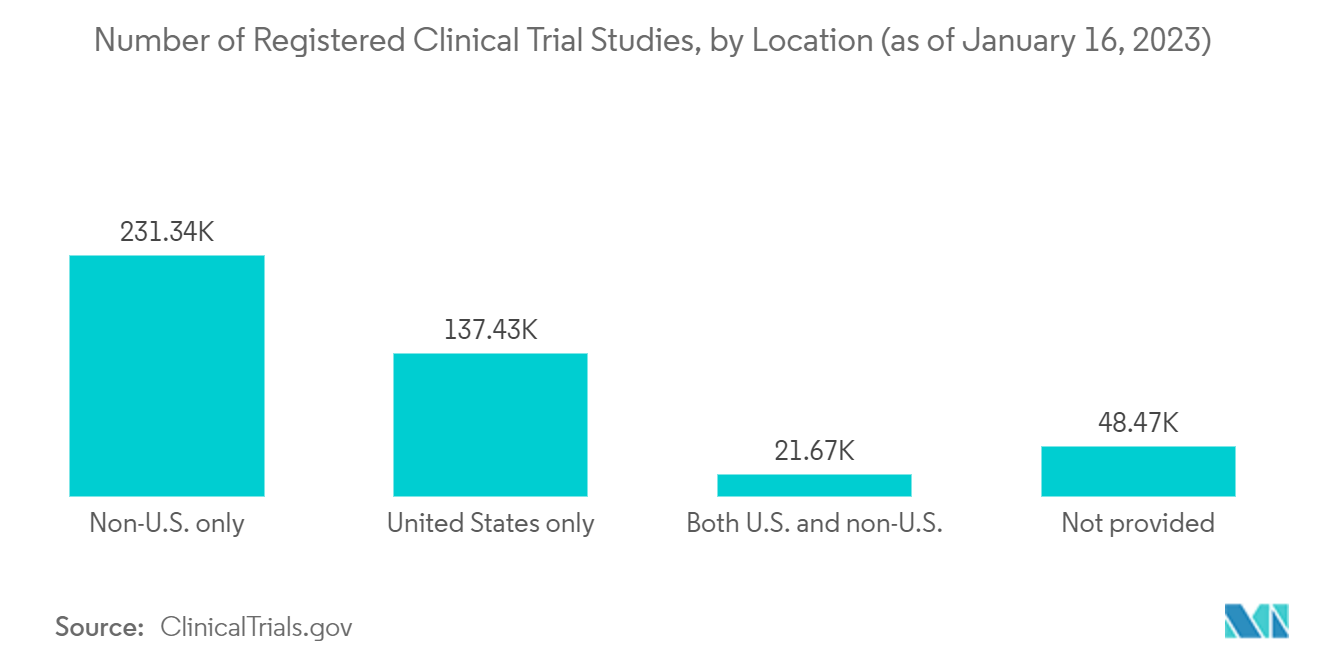

Кроме того, ожидается, что растущее число клинических испытаний с ростом инвестиций в исследования и разработку различных терапевтических средств для лечения хронических заболеваний будет стимулировать спрос на цифровые инструменты, включая цифровые биомаркеры. Согласно данным, опубликованным Международной платформой регистрации клинических испытаний ВОЗ (ICTRP), в 2020 г. во всем мире было проведено более 59 000 клинических испытаний. Таким образом, большое количество проводимых клинических исследований обусловливает всплеск спроса на цифровые биомаркеры.

Таким образом, благодаря факторам, упомянутым в предыдущих параграфах, ожидается рост исследуемого рынка в течение анализируемого периода. Однако высокая стоимость продукта наряду с проблемами безопасности данных препятствуют росту рынка.

Тенденции рынка цифровых биомаркеров

Ожидается, что сегмент мониторинга цифровых биомаркеров покажет значительный рост в течение прогнозируемого периода

Цифровые биомаркеры широко используются для мониторинга, диагностики, прогнозирования и прогностических целей. Мониторинговые цифровые биомаркеры заняли максимальную долю рынка и, вероятно, покажут заметный рост в течение прогнозируемого периода. Мониторинговые цифровые биомаркеры в основном используются для мониторинга жизненно важных показателей пациентов, страдающих различными хроническими заболеваниями, включая сердечно-сосудистые и метаболические нарушения, респираторные расстройства и т.д. Ожидается, что растущая распространенность хронических заболеваний будет стимулировать спрос на цифровые биосенсоры для мониторинга в ближайшем будущем. Согласно отчету, опубликованному Всемирной организацией здравоохранения в мае 2022 года, число пациентов, страдающих респираторными заболеваниями во всем мире, приближается к 246 миллионам в 2022 году.

Кроме того, разработка и внедрение инновационных продуктов в этом сегменте также являются важным фактором роста внедрения цифровых биомаркеров мониторинга в прогнозируемом периоде. Например, в сентябре 2022 года Nutromics получила финансирование в размере 14 миллионов долларов США от Dexcom Ventures для разработки платформы lab-in-a-patch, которая использует технологию датчиков ДНК для отслеживания нескольких целей в организме человека, включая биомаркеры заболеваний и трудно дозируемые лекарства. Таким образом, ожидается, что растущее число новых продуктов будет стимулировать спрос на эффективные цифровые биомаркеры в ближайшем будущем.

Таким образом, в сегменте цифровых биосенсоров для мониторинга ожидается значительный рост в течение прогнозируемого периода за счет увеличения распространенности хронических заболеваний и вывода на рынок инновационных продуктов.

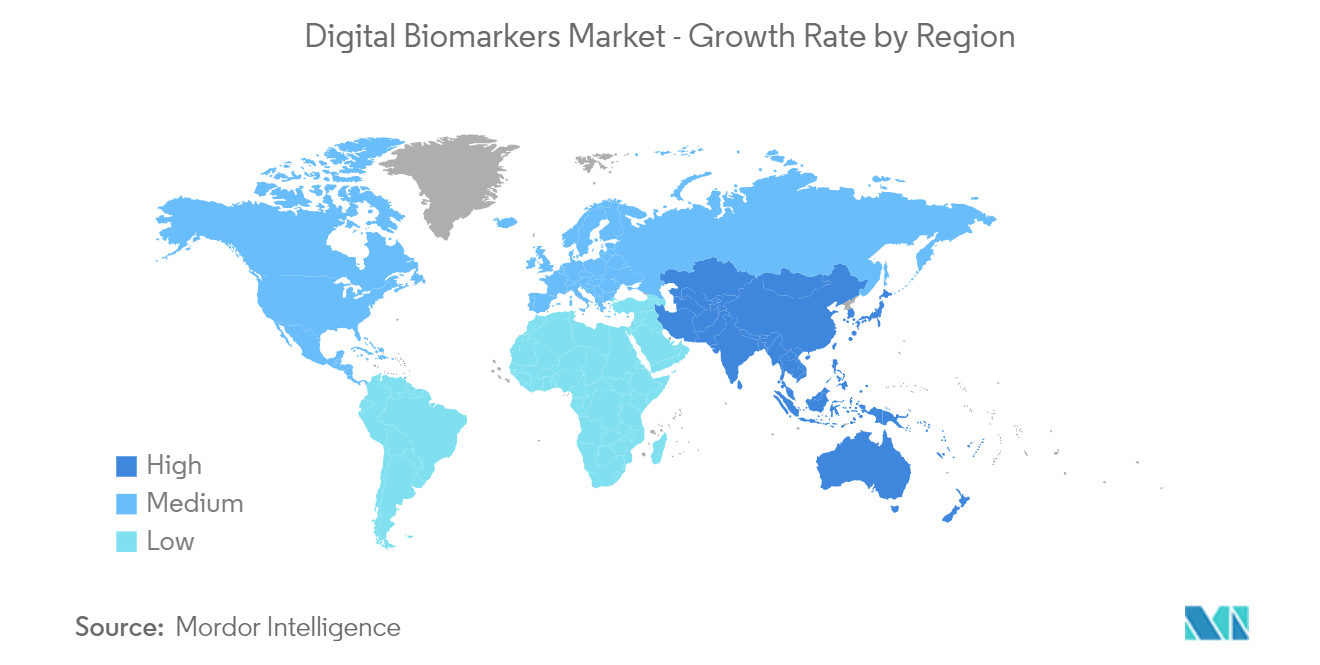

Ожидается, что Северная Америка будет доминировать на рынке цифровых биомаркеров

Ожидается, что Северная Америка будет доминировать на рынке благодаря таким факторам, как растущая распространенность хронических заболеваний, растущее число клинических испытаний в Соединенных Штатах, доступность технологически продвинутых продуктов в регионе. Согласно отчету, опубликованному Центрами по контролю и профилактике заболеваний, в 2022 году около 20,1 миллиона взрослых американцев страдают от ишемической болезни сердца, а у 805 000 американцев ежегодно случается сердечный приступ. Кроме того, согласно данным, опубликованным Международной платформой регистрации клинических испытаний (ICTRP), в США активно проводится более 11 000 клинических испытаний. Таким образом, большое количество продолжающихся клинических исследований и растущее число хронических заболеваний поддерживают рост рынка в регионе.

Кроме того, растущий технологический прогресс участников рынка и присутствие ключевых игроков в регионе также обусловливают спрос на цифровые биомаркеры. Например, в феврале 2022 года ActiGraph объявила о запуске CPIW 2.0 f или непрерывного отслеживания реальных движений и поведения во время сна у участников клинических испытаний.

Таким образом, благодаря вышеуказанным факторам ожидается рост исследуемого рынка в регионе Северной Америки.

Обзор отрасли цифровых биомаркеров

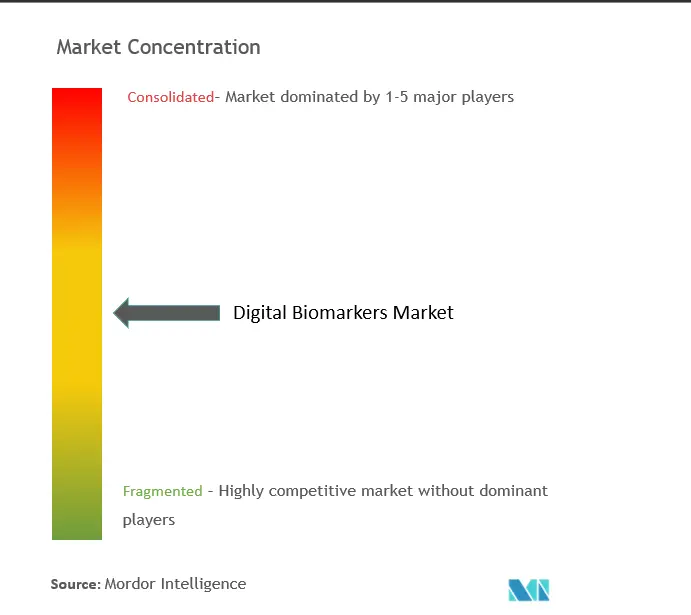

Рынок цифровых биомаркеров носит умеренно фрагментированный характер из-за присутствия нескольких компаний, работающих как на глобальном, так и на региональном уровне. Конкурентная среда включает в себя анализ нескольких международных, а также местных компаний, которые занимают долю рынка и хорошо известны. включают в себя Akili, Inc., ActiGraph, LLC., AliveCor, Inc., Fitbit Health Solutions, Empatica Inc., Biogen, F. Hoffmann-La Roche Ltd., Koneksa, IXICO plc, Huma и другие.

Лидеры рынка цифровых биомаркеров

ActiGraph

Fitbit Health Solutions

Biogen

F. Hoffmann-La Roche Ltd.

Huma

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка цифровых биомаркеров

- В октябре 2022 года компания Koneksa объявила о запуске своего клинического портфеля, включающего биомаркеры в области неврологии, онкологии, респираторной медицины и других терапевтических областях.

- В октябре 2022 года компания Spren привлекла более 11 миллионов долларов США начального капитала для запуска платформы биомаркеров с поддержкой камер.

Сегментация отрасли цифровых биомаркеров

Цифровые биомаркеры — это цифровые устройства, такие как портативные, носимые, имплантируемые или удобоваримые, используемые для сбора объективных, поддающихся количественной оценке физиологических и поведенческих данных. Собранные данные в основном используются для понимания исходов, связанных со здоровьем. Рынок цифровых биомаркеров сегментирован по типу (инструменты сбора данных и инструменты интеграции данных), клинической практике (мониторинг цифровых биомаркеров, диагностические цифровые биомаркеры, предиктивные и прогностические цифровые биомаркеры и другие клинические практики), терапевтической области (сердечно-сосудистые и метаболические расстройства, респираторные расстройства, неврологические расстройства, заболевания опорно-двигательного аппарата и другие терапевтические области), конечному потребителю (фармацевтические компании, поставщики медицинских услуг, плательщики и другие Конечные пользователи) и география (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, а также Южная Америка). Отчет о рынке также охватывает предполагаемые размеры и тенденции рынка для 17 различных стран в основных регионах мира. В отчете представлена стоимость (в млн. долл. США) по вышеуказанным сегментам.

| Инструменты сбора данных |

| Инструменты интеграции данных |

| Мониторинг цифровых биомаркеров |

| Диагностические цифровые биомаркеры |

| Предиктивные и прогностические цифровые биомаркеры |

| Другие |

| Сердечно-сосудистые и метаболические расстройства |

| Респираторные заболевания |

| Неврологические расстройства |

| Скелетно-мышечные нарушения |

| Другие |

| Фармацевтические компании |

| Поставщики медицинских услуг |

| Плательщики |

| Другие |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | GCC |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки |

| По типу | Инструменты сбора данных | |

| Инструменты интеграции данных | ||

| Клиническая практика | Мониторинг цифровых биомаркеров | |

| Диагностические цифровые биомаркеры | ||

| Предиктивные и прогностические цифровые биомаркеры | ||

| Другие | ||

| По терапевтической области | Сердечно-сосудистые и метаболические расстройства | |

| Респираторные заболевания | ||

| Неврологические расстройства | ||

| Скелетно-мышечные нарушения | ||

| Другие | ||

| Конечным пользователем | Фармацевтические компании | |

| Поставщики медицинских услуг | ||

| Плательщики | ||

| Другие | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | GCC | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

Часто задаваемые вопросы об исследованиях рынка цифровых биомаркеров

Каков текущий объем рынка цифровых биомаркеров?

Прогнозируется, что среднегодовой темп роста рынка цифровых биомаркеров составит 20,5% в течение прогнозируемого периода (2024-2029 гг.)

Кто является ключевыми игроками на рынке цифровых биомаркеров?

ActiGraph, Fitbit Health Solutions, Biogen, F. Hoffmann-La Roche Ltd., Huma являются основными компаниями, работающими на рынке цифровых биомаркеров.

Какой регион является самым быстрорастущим на рынке цифровых биомаркеров?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке цифровых биомаркеров?

В 2024 году на Северную Америку придется наибольшая доля рынка цифровых биомаркеров.

На какие годы распространяется рынок цифровых биомаркеров?

Отчет охватывает исторический объем рынка цифровых биомаркеров за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка цифровых биомаркеров на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отраслевой отчет о цифровых биомаркерах

Статистические данные о доле, размере и темпах роста рынка цифровых биомаркеров в 2024 году, созданные Mordor Intelligence™ Industry Reports. Анализ цифровых биомаркеров включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.