Размер и доля рынка стоматологических биоматериалов

Анализ рынка стоматологических биоматериалов от Mordor Intelligence

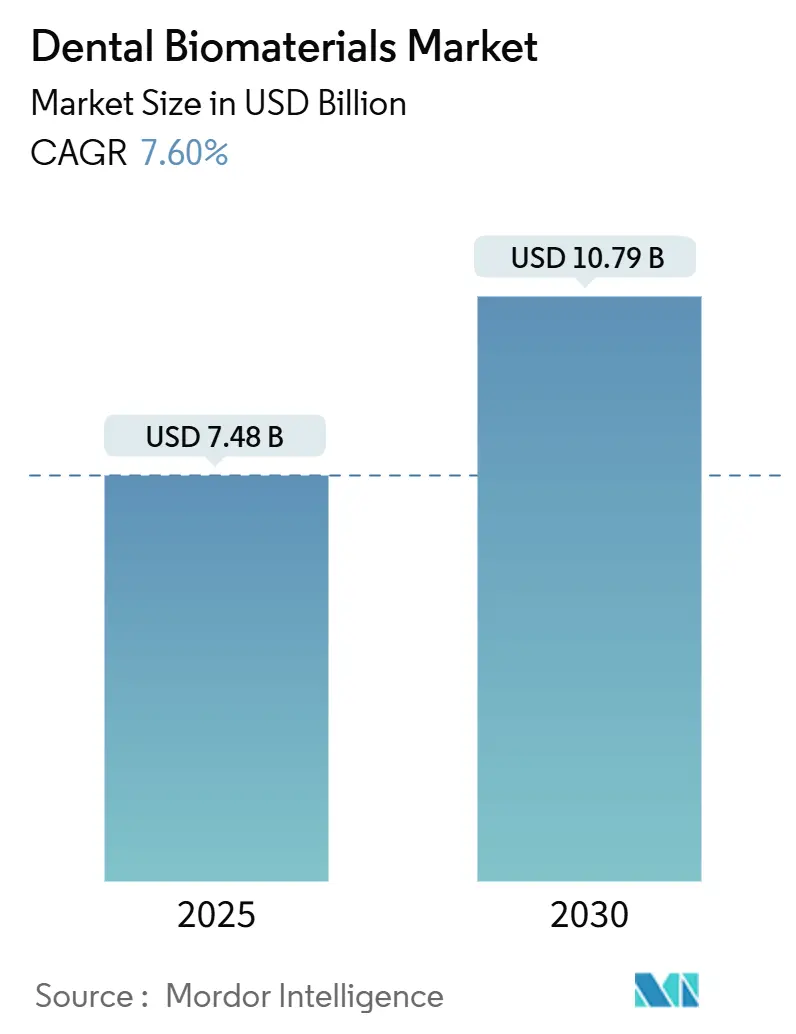

Рынок стоматологических биоматериалов составляет 7,48 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 10,79 млрд долларов США к 2030 году, демонстрируя рост с CAGR 7,6%. Рост полной потери зубов среди стареющего населения, расширение страхового покрытия имплантологии и развитие коридоров стоматологического туризма меняют решения о покупках и приоритеты цепочек поставок. Быстрое внедрение CAD/CAM-фрезерования, 3D-печати и нано-инженерии сокращает циклы реставрации и открывает премиальные ценовые сегменты для биоактивной керамики и гибридных композитов. Запуск после 2025 года регенеративных каркасов, стимулирующих остеогенез, представляет переход от пассивной совместимости к активной интеграции тканей. Усиливающаяся ценовая конкуренция из лабораторий Азиатско-Тихоокеанского региона вынуждает западных производителей совершенствовать поставки циркония и интенсифицировать цифровые рабочие процессы у кресла пациента, позволяя изготавливать коронки и мосты в тот же день, что соответствует развивающимся ожиданиям пациентов относительно удобства и эстетики.

Ключевые выводы отчета

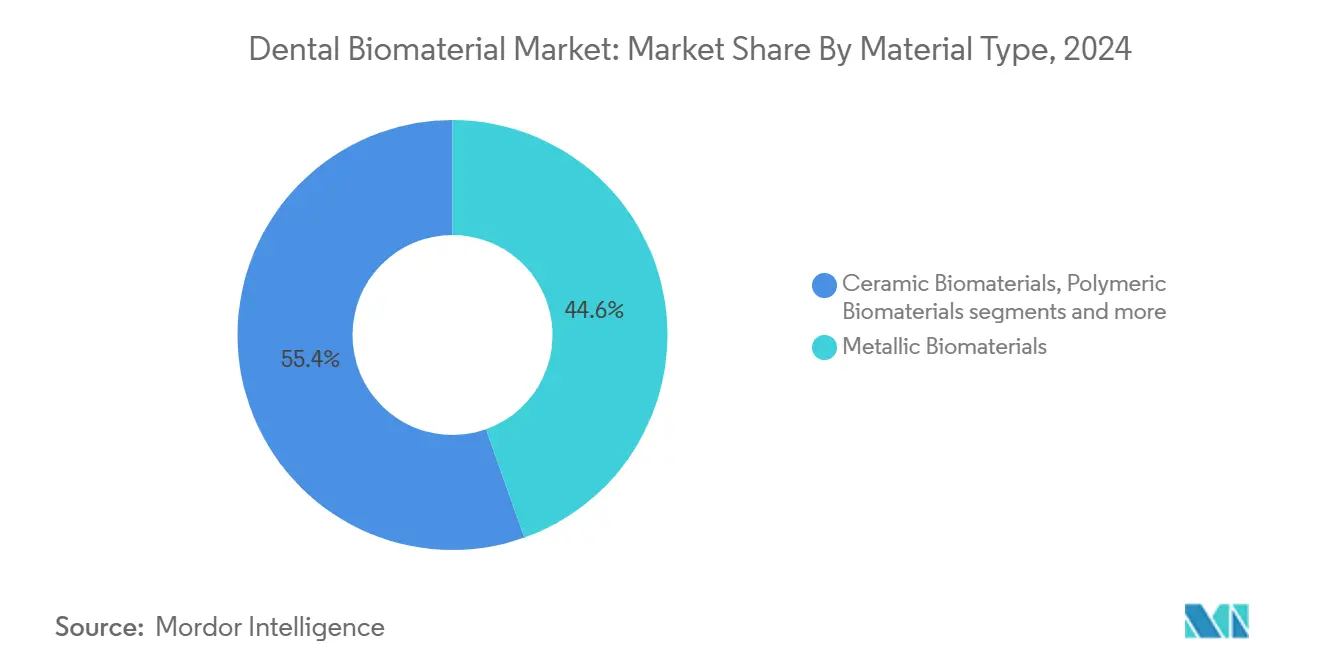

- По типу материала металлические биоматериалы лидировали с 44,56% долей выручки в 2024 году; прогнозируется, что керамические биоматериалы будут расширяться с CAGR 8,97% до 2030 года.

- По применению имплантология составила 49,76% доли рынка стоматологических биоматериалов в 2024 году, в то время как регенеративная стоматология развивается с CAGR 9,23% до 2030 года.

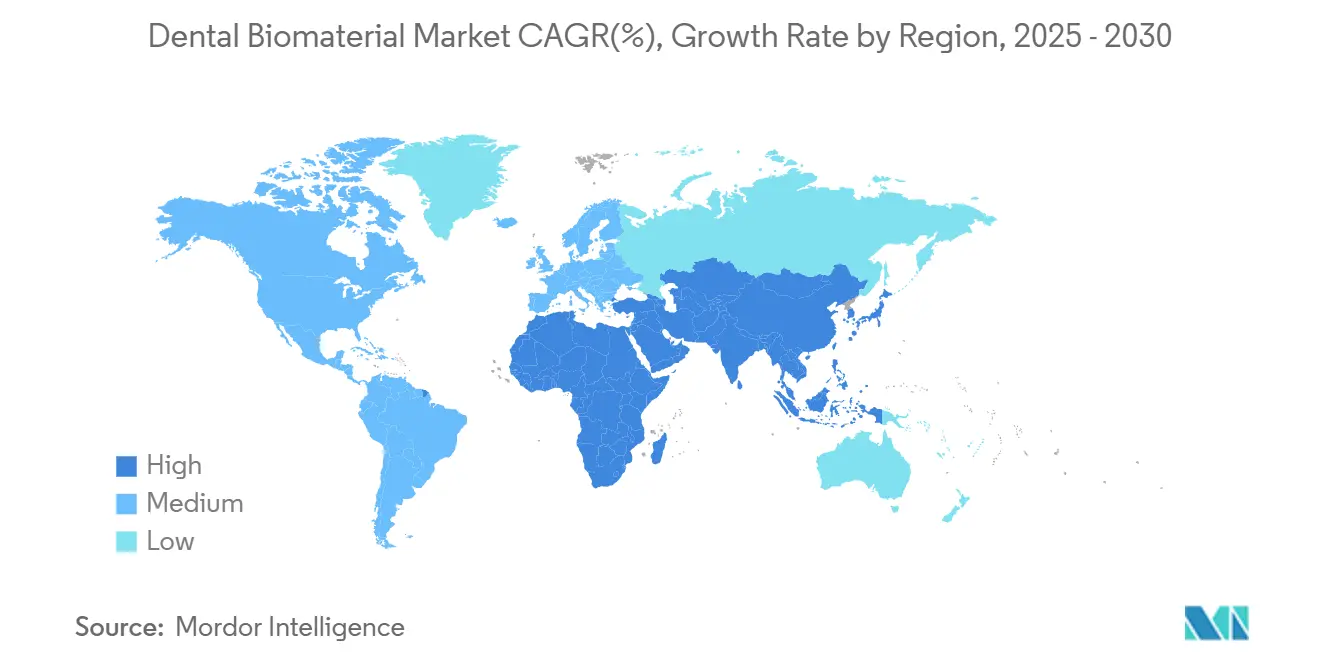

- По географии Северная Америка контролировала 38,56% доли в 2024 году; Азиатско-Тихоокеанский регион растет быстрее всего с CAGR 9,01% до 2030 года

Тенденции и аналитические данные глобального рынка стоматологических биоматериалов

Анализ воздействия драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Старение населения и всплеск полной потери зубов | 2.50% | Глобально, с концентрацией в Северной Америке и Европе | Долгосрочный (≥ 4 лет) |

| Растущее внедрение зубных имплантатов и протезов | 1.80% | Глобально, ускоренное на развивающихся рынках Азиатско-Тихоокеанского региона | Среднесрочный (2-4 года) |

| Достижения в CAD/CAM, 3D-печати и нано-инженерии | 1.20% | Ядро - Северная Америка и Европа, распространение в АТЭС | Краткосрочный (≤ 2 лет) |

| Стоматологический туризм на развивающихся рынках | 0.90% | Азиатско-Тихоокеанский регион, Латинская Америка, Восточная Европа | Среднесрочный (2-4 года) |

| Появление биоактивных/регенеративных биоматериалов после 2025 года | 0.60% | Глобально, раннее внедрение на развитых рынках | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Старение населения и всплеск полной потери зубов

Увеличение продолжительности жизни в сочетании с более высокими ожиданиями от функции полости рта трансформирует спрос на рынке стоматологических биоматериалов. Показатели полной потери зубов остаются самыми высокими у людей старше 65 лет, и эта группа все чаще запрашивает безметалловые, высокоэстетичные материалы, которые точно воспроизводят натуральную эмаль. Переход от съемных протезов к реставрациям на имплантатах особенно заметен в Северной Америке и Западной Европе, где государственные и частные страховщики постепенно расширяют покрытие имплантационной терапии. Пожилые пациенты также представляют более сложную физиологию кости, что побудило клиницистов перейти к оксидно-керамическим имплантатам, чтобы избежать риска коррозии и способствовать реакции мягких тканей. Между 2025 и 2030 годами ожидается, что активные пожилые люди составят единственный крупнейший покупательский сегмент, и их готовность платить за премиальные материалы должна компенсировать ценовое давление в других частях цепочки создания стоимости.

Растущее внедрение зубных имплантатов и протезов

Средняя пятилетняя выживаемость имплантатов теперь превышает 95%, веха, которая устранила давние клинические сомнения и расширила критерии приемлемости пациентов. Рабочие процессы лечения, интегрирующие КЛКТ-визуализацию, направляющие хирургические втулки и кресельное фрезерование, радикально сокращают операционное время, делая имплантационную терапию жизнеспособной для занятых городских клиник. Поставщики, такие как Straumann, внедрили протоколы, которые сокращают количество визитов пациентов на 40%, позволяя практикам генерировать более высокую дневную производительность при улучшении удовлетворенности пациентов. Технологии текстурирования поверхности и биоактивные покрытия повышают скорость остеоинтеграции, обеспечивая протоколы немедленной нагрузки, которые привлекают молодых пациентов трудоспособного возраста, которые не могут позволить себе длительные периоды заживления. Эта динамика умножает объемы единиц на рынке стоматологических биоматериалов и стимулирует спрос на трансплантаты, мембраны и абатментные материалы, которые дополняют сам имплантат.

Достижения в CAD/CAM, 3D-печати и нано-инженерии

Компьютерное проектирование и аддитивное производство разрушают традиционный разрыв между лабораторией и клиникой, переносят больше изготовления внутри предприятия и повышают ожидания от однодневного сервиса. Высокоскоростные кресельные станки теперь обрабатывают полупрозрачные циркониевые блоки, в то время как фотополимерные принтеры могут напрямую производить шины, хирургические направляющие и временные коронки из биосовместимых смол. На уровне материалов нано-инженерия вводит антибактериальные ионы или остеогенные сигналы без ущерба для структурной целостности, что имеет непосредственное отношение к снижению периимплантита. Алгоритмы искусственного интеллекта дополнительно совершенствуют решетчатые структуры для индивидуальных каркасов пациента, улучшая распределение напряжений и снижая выделение остаточных мономеров. Вместе эти технологии ускоряют циклы продуктов и укрепляют переход к персонализированным терапевтическим подходам на рынке стоматологических биоматериалов.

Стоматологический туризм на развивающихся рынках

Ценовые различия до 70% по сравнению со странами ОЭСР продолжают привлекать иностранных пациентов в Таиланд, Турцию, Мексику и Малайзию для сложных процедур. Правительства этих направлений активно продвигают пакеты 'стоматологических отпусков', предлагая ускоренные визы и налоговые льготы для высокотехнологичных клиник, которые инвестируют в современное оборудование. Прогнозируется, что сектор личных расходов на здравоохранение Малайзии достигнет 2,8 млрд долларов США в 2027 году при сложном росте 6,4%, что подчеркивает дополнительную возможность для поставщиков биоматериалов [1]Источник: Администрация международной торговли, "Отчет о медицинских услугах Малайзии 2025," trade.gov. Международные пациенты обычно запрашивают брендовые имплантаты и одобренную FDA керамику, чтобы обеспечить совместимость после лечения, когда они возвращаются домой, подталкивая местных стоматологов к премиальному импорту. Приток иностранного спроса таким образом расширяет адресуемый рынок стоматологических биоматериалов, но одновременно подвергает операторов проблемам контроля качества и последующего наблюдения через границы.

Анализ воздействия ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая стоимость современных биоматериалов и ограниченное возмещение | -1,1% | Глобально, остро на развивающихся рынках | Среднесрочный (2-4 года) |

| Строгие многорегиональные регулятивные разрешения | -0,8% | Глобально, особенно координация США-ЕС-АТЭС | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокая стоимость современных биоматериалов и ограниченное возмещение

Премиальные циркониевые заготовки, остеоиндуктивные трансплантаты и нано-покрытые имплантаты часто продаются в розницу по цене в два-пять раз выше альтернатив базового класса, делая их недоступными для пациентов, платящих наличными в условиях с низким доходом. Страховое покрытие остается неоднородным; во многих странах ОЭСР лимиты льгот для стоматологии по-прежнему составляют менее 2000 долларов США в год, заставляя пациентов самофинансировать обширную реабилитацию. В апреле 2025 года новые тарифы добавили до 54% к цене некоторых импортированных стоматологических материалов в Соединенных Штатах, побуждая клиницистов пересмотреть стратегии управления запасами. Эти ценовые шоки угрожают замедлить распространение инновационных материалов именно тогда, когда накапливаются клинические доказательства в их пользу. Поставщики отвечают многоуровневыми линейками продуктов и подписными пакетами расходных материалов, но доступность остается критическим тормозом для рынка стоматологических биоматериалов.

Строгие многорегиональные регулятивные разрешения

Производители, стремящиеся к глобальному запуску, должны ориентироваться в различных форматах досье, нормах тестов биосовместимости и правилах постмаркетингового наблюдения. Обновление FDA 2024 года критериев производительности для имплантатов и композитных смол ужесточило стандарты усталости и коррозии, продлив циклы рассмотрения 510(k) на несколько месяцев для многих заявителей. Структура MDR Европейского Союза требует клинических данных даже для устаревших продуктов при изменении составов, добавляя стоимость и время. Хотя NMPA Китая предлагает ускоренный путь для "инновационных" устройств, дублирующие тесты все еще происходят, когда компании стремятся к одновременным одобрениям в Японии, Корее или Австралии. Расходы на соблюдение требований отвлекают ресурсы от НИОКР и удлиняют время до генерации доходов, тем самым снижая краткосрочный рост на рынке стоматологических биоматериалов.

Сегментный анализ

По типу материала: керамические инновации бросают вызов доминированию металлических

Металлы контролировали 44,56% захвата доли рынка стоматологических биоматериалов в 2024 году, опираясь на проверенный биомеханический профиль титана и знакомство клиницистов. Объемы единиц остаются высокими в задних несущих зонах и полно-арочных протезах, где сопротивление усталости превосходит эстетические соображения. Тем не менее, керамика, возглавляемая цирконием, растет с CAGR 8,97%, поскольку достижения в прозрачности сужают визуальный разрыв с литий-дисиликатным стеклом. Повышенный потребительский спрос на безметалловые реставрации наряду с растущей чувствительностью к аллергическим реакциям ускоряет путь миграции керамики. Поставщики теперь предлагают многослойные циркониевые диски, которые сочетают сердцевины с гибкой прочностью с эмалеподобными поверхностными слоями, позволяя монолитные полноконтурные коронки, фрезерованные у кресла без облицовки. Эта возможность хорошо согласуется с тенденциями стоматологии за одно посещение и позиционирует керамику для продолжения роста доли на рынке стоматологических биоматериалов.

Требования цифрового дизайна меняют повестку НИОКР во всех классах материалов. Новые полимер-инфильтрированные керамические сети нацелены на гибридные показания, обещая ударную вязкость, сопоставимую с металлами, и поведение при полировке, которое смягчает износ антагониста. В то же время смоляно-матричные композиты с нано-наполнителными каркасами захватывают временные и длиннопролетные показания, где важна экономия веса. В сегменте металлов процессы холодного напыления и селективного лазерного плавления снижают пористость и обеспечивают решетчатые структуры, которые настраивают эластичность ближе к кортикальной кости. Такие улучшения укрепляют действующую позицию металлов в специальных случаях даже тогда, когда косметическая стоматология поворачивается к керамике. Результатом является нюансированный конкурентный ландшафт, в котором каждая формулировка занимает четко очерченную нишу цена-производительность, поддерживая многоматериальное сосуществование в более широком рынке стоматологических биоматериалов.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По применению: регенеративная стоматология нарушает традиционные иерархии

Имплантология сохранила 49,76% доли размера рынка стоматологических биоматериалов в 2024 году благодаря своему составному спросу на фикстуры, абатменты, трансплантаты и барьеры, которые расширяют доходный след каждой процедуры. Имплантаты стали стандартом лечения по умолчанию, когда жизнеспособная кость присутствует, и даже в скомпрометированных случаях клиницисты все чаще полагаются на управляемую костную регенерацию, а не выбирают съемные протезы. Однако регенеративная стоматология опережает все другие группы с CAGR 9,23%, движимая прорывами в гидрогелях, нагруженных клетками, и мембранах, пропитанных факторами роста, которые стимулируют эндогенное заживление. Академико-индустриальные партнерства перемещают производные эмалевой матрицы из периодонтальной терапии в более широкие приложения альвеолярной кости, подготавливая почву для значительного будущего доходного кармана на рынке стоматологических биоматериалов.

Междисциплинарные пересечения растут. Сложные полно-арочные случаи часто объединяют имплантологию с синус-лифт трансплантатами и накладными регенеративными мембранами, размывая категорийные линии и поднимая средние продажные цены за пациента. Эндодонтия также оживляется, поскольку биокерамические герметики обеспечивают регенеративные протоколы апексификации, которые поддерживают жизнеспособность зубов и задерживают удаление. Ортодонтические анкерные винты, изготовленные из бета-титановых сплавов, теперь поставляются предварительно обработанными антибактериальным нано-серебром для ограничения периимплантита, иллюстрируя непрерывное перекрестное опыление материаловедения. Конкурентная возможность, следовательно, зависит от платформенных технологий, адаптируемых к различным применениям, а не от автономных продуктов, тенденция, которая благоприятствует поставщикам с широкими портфелями на рынке стоматологических биоматериалов.

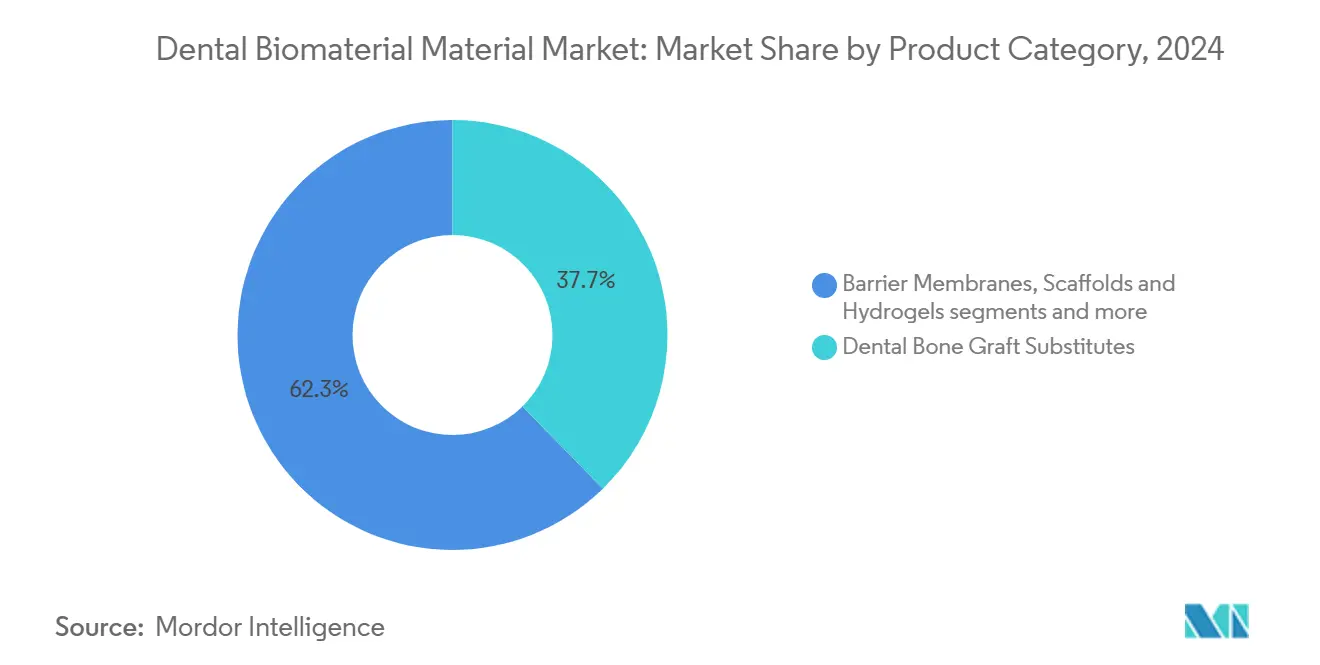

По категории продуктов: CAD/CAM-блоки бросают вызов традиционному доминированию трансплантации

Заменители костных трансплантатов держали крупнейшую 37,67% долю размера рынка стоматологических биоматериалов в 2024 году, опираясь на повсеместность процедур сохранения гребня и синус-аугментации. Ксенотрансплантаты и аллопласты доминируют в объеме, но синтетики, пропитанные биоактивным стеклом, захватывают стоимость на премиальном конце, предлагая контролируемую резорбцию и высвобождение ионов, которое поощряет ангиогенез. Быстрорастущей группой-претендентом являются CAD/CAM-блоки и диски, отслеживающие CAGR 8,06%, поскольку внутриофисные системы приобретают надежность и стоимость за коронку падает. Один кресельный станок теперь может закончить полноконтурную циркониевую коронку менее чем за девять минут, сжимая реставрационный цикл в одно назначение и закрепляя лояльность практикующего врача.

Конвергенция продуктов ускоряет инновации. Мембранно-трансплантатные комбо, упакованные в готовые к использованию комплекты доставки, упрощают рабочий процесс кресла и снижают риск контаминации. Коралл-вдохновленные каркасы из Университета Суонси достигают полной васкуляризированной костной интеграции в течение месяцев, показывая потенциал сокращения окон заживления для размещения имплантатов[2]Источник: Университет Суонси, "Представлен заменитель костного трансплантата, вдохновленный кораллами," swansea.ac.uk. Адгезивы и фиксирующие цементы эволюционируют к универсальным химиям, совместимым с множественными субстратами, повышая эффективность инвентаря в клиниках. В то время как подкладки и базы остаются стабильными категориями низкого роста, нано-гидроксиапатитные наполнители повышают их рентгеноконтрастность и укрепляют их релевантность для глубоких полостей. В целом, переход от однофункциональных к многофункциональным предложениям повышает затраты переключения и закрепляет долгосрочные отношения поставщик-клиника на рынке стоматологических биоматериалов.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечному пользователю: стоматологические клиники управляют эволюцией рынка

Стоматологические клиники контролировали 57,56% размера рынка стоматологических биоматериалов в 2024 году и также показали самый быстрый CAGR 8,78%, отражая консолидацию под моделями организации стоматологических услуг (DSO) и агрессивные инвестиции в цифровой рабочий процесс. Клиники обладают прямым влиянием на выбор материалов, и их способность амортизировать внутренние капитальные затраты на фрезерование в высоких объемах процедур делает их критическими воротами для запуска новых продуктов. Больницы и академические центры поддерживают жизненно важную роль для челюстно-лицевых травм и сложных онкологических случаев, но они составляют меньшую долю рутинного потребления реставрационных материалов. Лаборатории, когда-то центральные для производства коронок, поворачиваются к нишевому эстетическому наслоению и дизайну имплантатных супраструктур, поскольку более простые работы мигрируют к кресельным решениям.

Операционная экономика в клиниках благоприятствует поставщицким пакетам, которые включают обучение, обновления программного обеспечения и пополнение расходных материалов по подписке. Такие сервисные обертки помогают практикам управлять денежным потоком, гарантируя поставщикам предсказуемый поток доходов, углубляя липкость клиентов на рынке стоматологических биоматериалов. Стоматологический туризм усиливает влияние высокотехнологичных клиник в Бангкоке, Стамбуле и Тихуане, которые демонстрируют современные материалы в социальных сетях для привлечения международных пациентов. Между тем, платформы телестоматологии направляют планирование случаев к удаленным протезистам, которые предварительно одобряют списки материалов, стандартизируя поведение закупок в распределенных сетях практик и дополнительно ускоряя клинико-центричный рост.

Географический анализ

Северная Америка остается единственным крупнейшим региональным участником рынка стоматологических биоматериалов, движимым высокой частотой имплантационных процедур, надежной страховой пенетрацией и быстрым внедрением цифровых кресельных систем. Соединенные Штаты видят выраженный спрос в солнечных штатах, где скапливаются пожилые пенсионеры и где DSO развертывают масштабируемые модели ухода, которые стандартизируют протоколы материалов. Канада отражает эти тенденции в меньшем масштабе, но выигрывает от публичных структур возмещения, которые теперь финансируют отдельные имплантационные случаи для пожилых, расширяя адресуемый объем.

Европа следует близко, хотя модели роста варьируются по под-регионам. Западная Европа поддерживает циклы замены стареющих фиксированных протезов и все больше благоприятствует керамическим материалам в ответ на потребительский спрос на безметалловые улыбки. Центральная и Восточная Европа, возглавляемые Польшей и Венгрией, построили процветающий коридор стоматологического туризма, обслуживающий преимущественно немецких и скандинавских пациентов, ищущих более низкие процедурные затраты. Этот приток толкает клиники к запасам брендовых имплантатов и высокопрозрачного циркония, поднимая средние продажные цены и обогащая рынок стоматологических биоматериалов.

Азиатско-Тихоокеанский регион фиксирует самое быстрое совокупное расширение, движимое растущими располагаемыми доходами, агрессивными инвестициями в инфраструктуру и поддерживающими государственными мерами в Южной Корее и Японии, которые субсидируют имплантационную терапию для пожилых. Города первого уровня Китая принимают передовые университетские ответвления, производящие нано-инженерные трансплантаты, но неравномерное страховое покрытие сохраняет внедрение скошенным к прибрежным мегаполисам. Индия и Юго-Восточная Азия выигрывают от возвращающихся медицинских туристов и конкурентоспособной по затратам рабочей силы, хотя импортные тарифы на премиальные биоматериалы толкают клиники к отечественным альтернативам. В совокупности эти векторы позиционируют регион как передовой двигатель инкрементального роста для поставщиков, работающих на глобальном рынке стоматологических биоматериалов.

Конкурентная среда

Рынок стоматологических биоматериалов умеренно конкурентен, с присутствием местных и международных игроков на рынке. Основную долю рынка захватили глобальные игроки, в то время как компании малого и среднего размера создают интенсивную конкуренцию с помощью новых технологий. В будущем ожидается, что доля рынка будет распределена между международными игроками и малыми игроками также из-за фокуса новых участников на появление с инновационными продуктами. Некоторые из основных игроков на рынке - это Straumann Holding AG, Dentsply Sirona Inc., 3M Company, ZimVie Inc. и Botiss Biomaterials GmbH среди других.

Лидеры индустрии стоматологических биоматериалов

-

Straumann Holding AG

-

ZimVie Inc.

-

3M Company

-

Dentsply Sirona, Inc

-

botiss biomaterials GmbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2025: Straumann запустил линейку имплантатов BLX Pro с биоактивной поверхностью остеоинтеграции, предназначенной для немедленной нагрузки.

- Ноябрь 2024: FDA выпустило обновленные критерии производительности для стоматологических композитных смол, повысив минимальные требования к прочности при изгибе.

- Июнь 2024: Kuraray Noritake выпустил KATANA Zirconia YML, многослойный диск, сочетающий высокую прочность при изгибе с прозрачностью на уровне эмали.

Глобальный объем отчета о рынке стоматологических биоматериалов

Согласно объему отчета, стоматологические биоматериалы главным образом используются для замены поврежденных или потерянных зубных веществ, зубов и челюстных костей. Они используются для пломб, коронок, мостов, имплантатов и съемных протезов. Биоматериал - это любое вещество, которое было разработано для взаимодействия с биологическими системами с медицинской целью, терапевтической или диагностической. Рынок стоматологических биоматериалов сегментирован по типу (металлические биоматериалы, керамические биоматериалы, полимерные биоматериалы, натуральные биоматериалы и другие типы), применению (ортодонтия, протезирование и другие применения), конечному пользователю (больницы и клиники, академические и исследовательские институты и другие конечные пользователи) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Южная Америка). Отчет о рынке также охватывает расчетные размеры рынка и тенденции для 17 различных стран в основных регионах глобально. Отчет предлагает стоимость (в млн долларов США) для вышеуказанных сегментов.

| Металлические биоматериалы |

| Керамические биоматериалы |

| Полимерные биоматериалы |

| Металло-керамические гибриды |

| Натуральные/био-производные материалы |

| Имплантология |

| Протезирование |

| Ортодонтия |

| Регенеративная стоматология |

| Пародонтология |

| Эндодонтия |

| Заменители стоматологических костных трансплантатов |

| Барьерные мембраны |

| Каркасы и гидрогели |

| Адгезивы и цементы |

| CAD/CAM-блоки и диски |

| Подкладки и базы |

| Стоматологические клиники |

| Больницы и многопрофильные центры |

| Стоматологические лаборатории |

| Академические и исследовательские институты |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | Страны GCC |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу материала (стоимость) | Металлические биоматериалы | |

| Керамические биоматериалы | ||

| Полимерные биоматериалы | ||

| Металло-керамические гибриды | ||

| Натуральные/био-производные материалы | ||

| По применению (стоимость) | Имплантология | |

| Протезирование | ||

| Ортодонтия | ||

| Регенеративная стоматология | ||

| Пародонтология | ||

| Эндодонтия | ||

| По категории продуктов (стоимость) | Заменители стоматологических костных трансплантатов | |

| Барьерные мембраны, каркасы и гидрогели | Барьерные мембраны | |

| Каркасы и гидрогели | ||

| Адгезивы и цементы | ||

| CAD/CAM-блоки и диски | ||

| Подкладки и базы | ||

| По конечному пользователю (стоимость) | Стоматологические клиники | |

| Больницы и многопрофильные центры | ||

| Стоматологические лаборатории | ||

| Академические и исследовательские институты | ||

| По географии (стоимость) | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Страны GCC | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Что движет текущим ростом рынка стоматологических биоматериалов?

Рост проистекает из стареющей демографии, растущего внедрения имплантатов и ускоренного цифрового производства, которое сокращает циклы лечения.

Какой сегмент материалов набирает долю быстрее всего?

Керамические биоматериалы, возглавляемые прозрачным цирконием, расширяются с CAGR 8,97% из-за спроса на безметалловые эстетические реставрации.

Насколько велика имплантология в рынке стоматологических биоматериалов?

Имплантология составила 49,76% доли размера рынка стоматологических биоматериалов в 2024 году, отражая свой многопродуктовый доходный след.

Почему клиники являются доминирующим конечным пользователем биоматериалов?

Клиники контролируют 57,56% расходов, потому что они находятся в точке ухода, диктуют выбор материалов и все больше владеют внутренним фрезерным потенциалом.

Какие барьеры могли бы замедлить инновации биоматериалов?

Высокие стоимости продуктов, фрагментированное возмещение и затянутые многоюрисдикционные регулятивные одобрения могут снизить краткосрочное внедрение.

Близки ли регенеративные материалы к коммерческой реальности?

Биоактивные каркасы и терапии стволовыми клетками продвигаются через ранние испытания и могли бы начать значительный вход на рынок после 2026 года по мере улучшения регулятивной ясности.

Последнее обновление страницы: