Размер и доля глобального рынка фармацевтического непрерывного производства

Анализ глобального рынка фармацевтического непрерывного производства от Mordor Intelligence

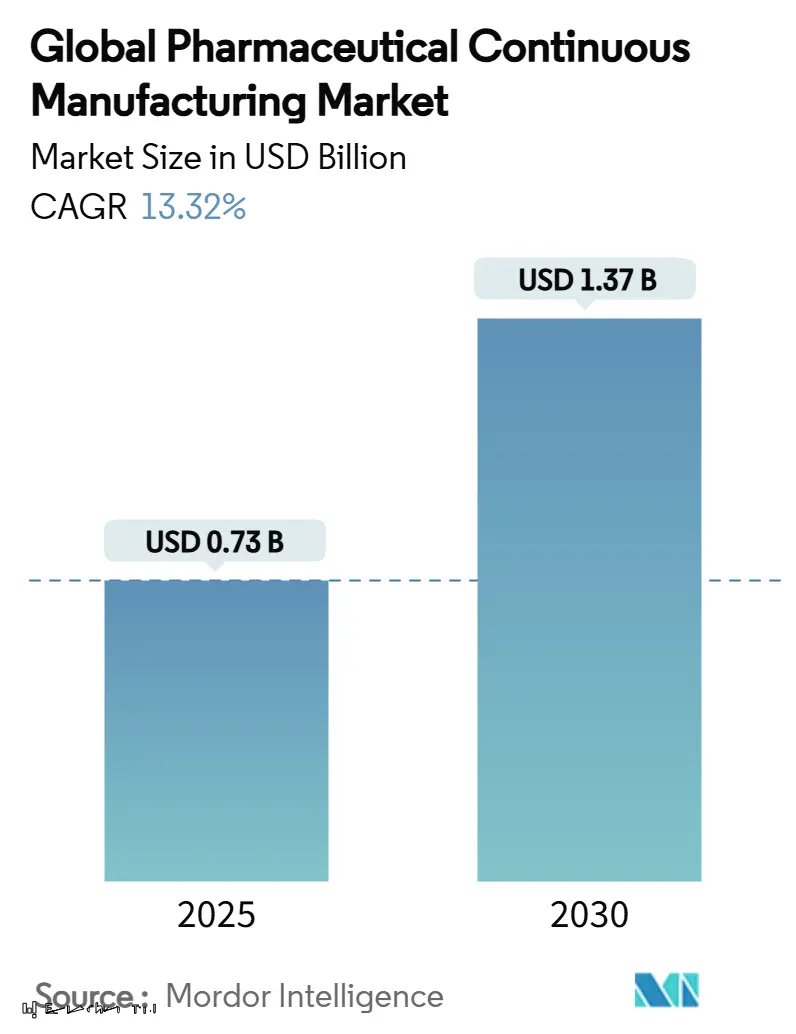

Рынок фармацевтического непрерывного производства оценивается в 0,73 млрд долл. США в 2025 году и находится на пути к достижению 1,37 млрд долл. США к 2030 году, отражая CAGR 13,32%, который опережает большинство других сегментов контрактных услуг. Спрос стимулируется растущим аутсорсингом биологических препаратов, усиливающимся давлением по сдерживанию затрат и регулятивной средой, которая все больше отдает предпочтение опытным CDMO. Крупномасштабные инвестиции в Индустрию 4.0 - цифровые двойники, непрерывную обработку и выпуск в реальном времени - улучшают эффективность, сокращают циклы и снижают частоту отказов, позволяя поставщикам обеспечивать премиальные многолетние контракты. Ограничения мощностей по высокоактивным АФИ (HPAPI) и передовым биологическим препаратам создают естественные барьеры для входа, в то время как стратегии решоринга "Китай + 1" заставляют спонсоров диверсифицировать присутствие в сторону Северной Америки, Европы и конкурентоспособных по стоимости центров в Азиатско-Тихоокеанском регионе.

Ключевые выводы отчета

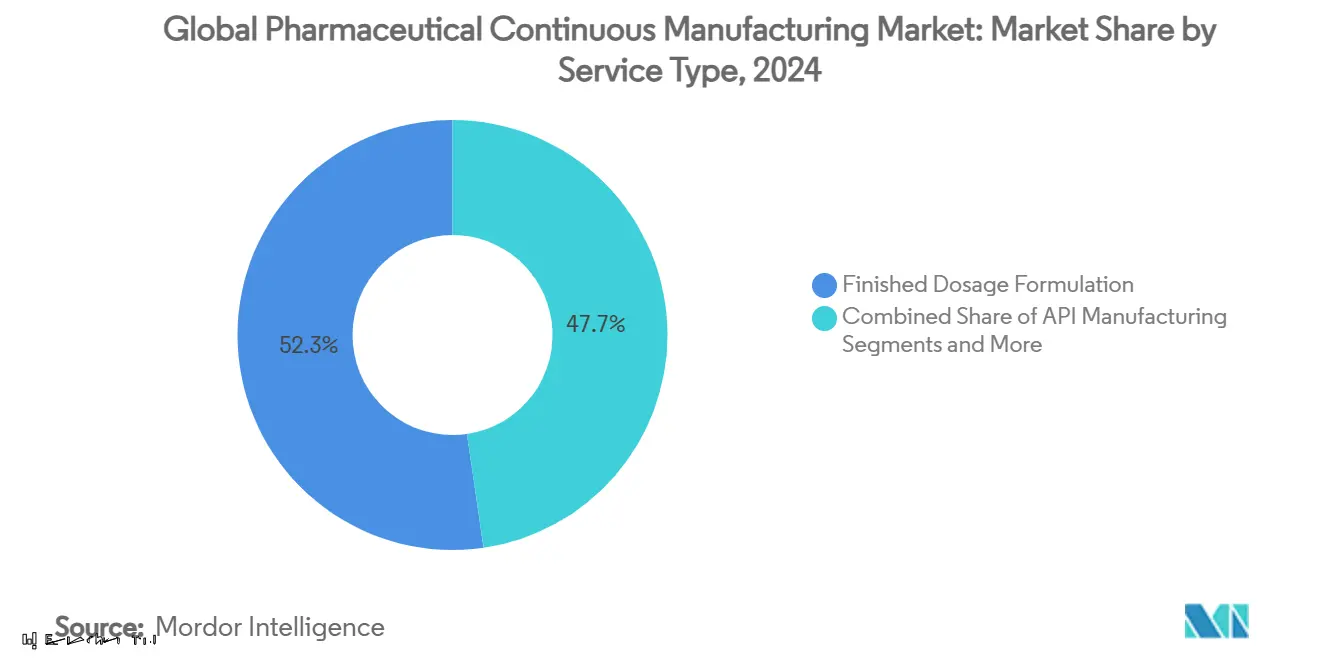

- По типу услуг готовое лекарственное составление лидировало с 52,35% долей выручки в 2024 году; прогнозируется рост производства АФИ с CAGR 14,85% до 2030 года.

- По типу молекул малые молекулы занимали 66,73% доли рынка фармацевтического непрерывного производства в 2024 году, в то время как биологические препараты прогнозируются к расширению с CAGR 13,92% до 2030 года.

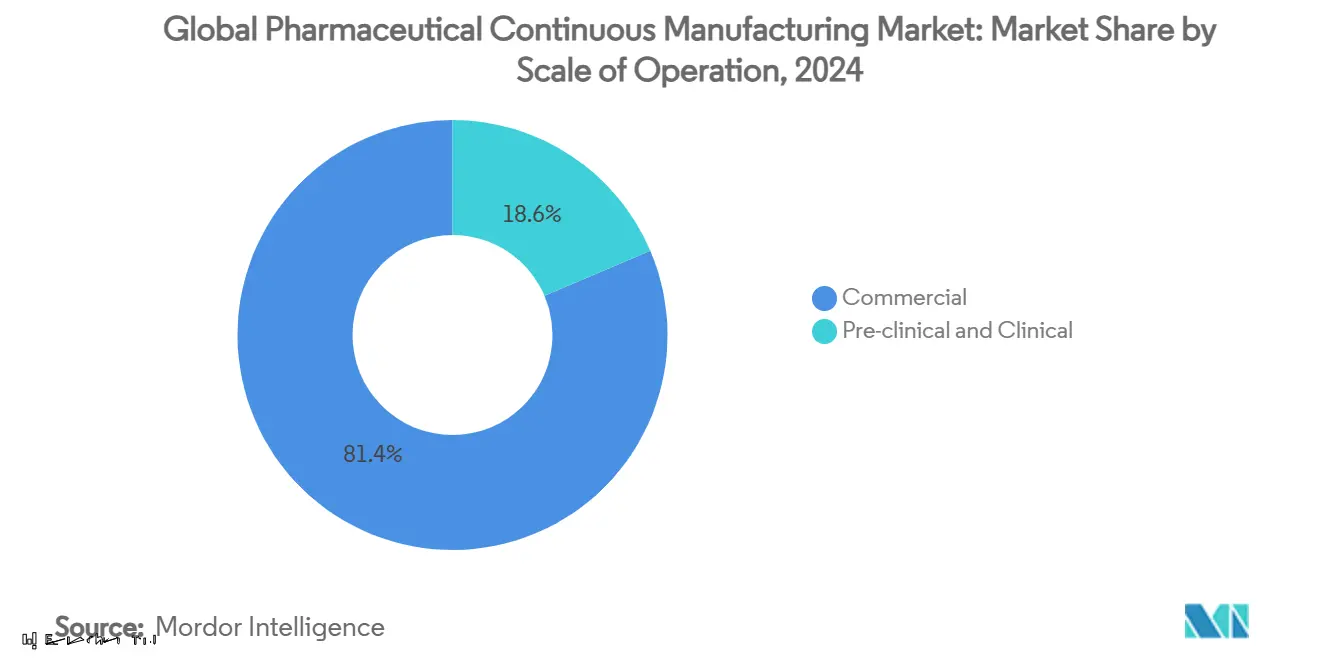

- По масштабу операций коммерческое производство составляло 81,45% доли размера рынка фармацевтического непрерывного производства в 2024 году, тогда как доклинические и клинические услуги продвигаются с CAGR 14,18% к 2030 году.

- По типу клиентов крупные фармацевтические компании занимали 47,49% доли в 2024 году; биотехнологические компании представляют самый быстрый рост с CAGR 15,04% до 2030 года.

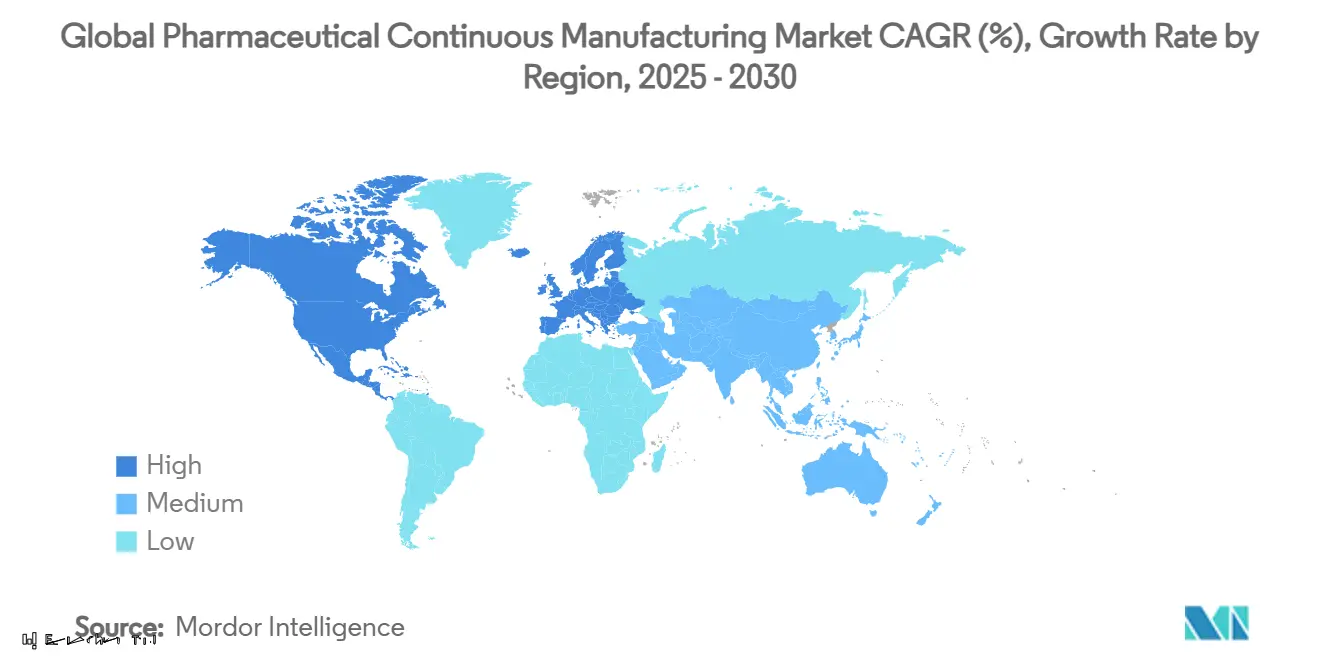

- По географии Северная Америка захватила 43,15% доли в 2024 году, а Азиатско-Тихоокеанский регион расширяется с CAGR 15,27% до 2030 года.

Тенденции и аналитика глобального рынка фармацевтического непрерывного производства

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на аутсорсинг биологических препаратов | +2.8% | Глобально, с концентрацией в Северной Америке и Европе | Средний срок (2-4 года) |

| Давление по сдерживанию затрат на фармацевтических инноваторов | +2.5% | Глобально, особенно острое в Северной Америке | Короткий срок (≤ 2 лет) |

| Ограничения мощностей для высокоактивных АФИ | +2.1% | Северная Америка и Европа, появляется в Азиатско-Тихоокеанском регионе | Средний срок (2-4 года) |

| Регулятивная сложность, благоприятствующая опытным CDMO | +1.9% | Глобально, с наивысшим влиянием в регулируемых рынках | Долгий срок (≥ 4 лет) |

| Многорегиональные стратегии решоринга "Китай + 1" | +1.2% | Ядро Азиатско-Тихоокеанского региона, распространение на Северную Америку и Европу | Средний срок (2-4 года) |

| Технологии Индустрии 4.0 - цифровые двойники, выпуск в реальном времени и непрерывное производство | +0.8% | Северная Америка и Европа лидируют, Азиатско-Тихоокеанский регион следует | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на аутсорсинг биологических препаратов

Производство биологических препаратов стремительно растет, поскольку спонсоры избегают капиталоемких объектов, привлекая CDMO с проверенным опытом крупномасштабного культивирования клеток, вирусных векторов и розлива. Мощности по генной терапии, расширяющиеся почти на 30% в год, остаются сосредоточенными у горстки поставщиков услуг. 10-летнее соглашение FUJIFILM Diosynth Biotechnologies на 3 млрд долл. США с Regeneron подчеркивает переход к стратегическим партнерствам, основанным на гарантиях объема и разделенном риске. Переход от аутологичных к аллогенным платформам расширяет доступ, обеспечивая истинно коммерческие масштабы производства, в то время как поддержка Lonza более 70 проектов вирусных векторов подчеркивает роль CDMO как важнейшей инфраструктуры для передовых терапий [1]Lonza Group AG, "Lonza Supports Over 70 Viral Vector Projects," lonza.com .

Давление по сдерживанию затрат на фармацевтических инноваторов

Усиленный контроль цен и эрозия от дженериков заставляют инноваторов выводить непрофильное производство на внешний подряд. CDMO поглощают капитальные и квалификационные риски, предлагая специализированные изоляционные или асептические помещения по принципу "плати по мере использования". Для ранней стадии биотеха внешнее производство - единственный жизнеспособный путь в клинику, что иллюстрируется соглашением Viking Therapeutics на 150 млн долл. США по препарату для ожирения с CordenPharma, которое объединяет мощности АФИ, состава и готовой дозы. Появляющиеся контракты на основе этапов дополнительно согласуют стимулы, привязывая платежи к регулятивному успеху.

Ограничения мощностей для высокоактивных АФИ

Онкологические пайплайны движут беспрецедентными объемами антител-лекарственных конъюгатов и других HPAPI, которые требуют строгих полос OEL. Строительство помещений с отрицательным давлением и многоуровневыми градациями стоит десятки миллионов, предоставляя действующим игрокам с валидированными изоляционными линиями заметную ценовую власть. Catalent и PCI Pharma Services инвестировали агрессивно, а расширение пептидов CordenPharma на 900 млн евро сигнализирует, как капиталоемкость защищает маржу.

Регулятивная сложность, благоприятствующая опытным CDMO

Строгие оценки зрелости управления качеством (QMM) и мандаты сериализации DSCSA возвышают поставщиков с безупречной историей инспекций. Покупка Charles River Laboratories Vigene Biosciences за 292,5 млн долл. США показывает премиальные оценки активов с сильными регулятивными послужными списками. Аналитика в реальном времени и цифровые записи партий быстро переходят от дифференциаторов к требованиям входа.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Риск сбоев цепочки поставок и качества | -1.5% | Глобально, с острым воздействием в регулируемых рынках | Короткий срок (≤ 2 лет) |

| Усиливающиеся регулятивные аудиты и предупреждающие письма | -0.9% | Северная Америка и Европа в основном | Средний срок (2-4 года) |

| Инсорсинг крупных фармакомпаний для стратегических мРНК-платформ | -0.7% | Северная Америка и Европа, ограниченное воздействие в Азиатско-Тихоокеанском регионе | Средний срок (2-4 года) |

| Нехватка квалифицированных кадров в CDMO передовых модальностей | -0.6% | Глобально, наиболее остро в Северной Америке и Европе | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Риск сбоев цепочки поставок и качества

Нарушения COVID-19 выявили зависимость от производителей с одной площадкой, побуждая к мандатам двойного поиска поставщиков, которые могут разделить объемы между несколькими CDMO. Спонсоры теперь проверяют поставщиков на планы резервирования и мониторинг качества в реальном времени, чтобы предотвратить отзывы, которые подрывают капитал бренда. Поворот PCI Pharma Services к двухсайтовым линиям розлива иллюстрирует компромисс между эффективностью затрат и устойчивостью [2]PCI Pharma Services, "PCI Expands Dual-Site Fill-Finish Strategy to Enhance Supply-Chain Resilience," pci.com . Сбои влекут регулятивные штрафы, репутационные последствия и последствия для безопасности пациентов, которые быстро перевешивают экономию затрат.

Усиливающиеся регулятивные аудиты и предупреждающие письма

Программа зрелости управления качеством FDA увеличивает частоту инспекций и повышает ожидания для целостности данных, кибербезопасности и проактивного управления отклонениями. Меньшие CDMO борются с ресурсной нагрузкой системных обновлений и обучения персонала. Гармонизация стандартов ЕС, США и развивающихся рынков требует межрегиональных рамок соответствия, добавляя сложность и удлиняя сроки валидации.

Сегментный анализ

По типу услуг: Составление обеспечивает рыночную стоимость

Готовое лекарственное составление генерировало 52,35% доходов 2024 года, подчеркивая премию, получаемую за преобразование АФИ в готовые для пациента формы, соответствующие мировым стандартам подачи заявок. Пероральные твердые формы все еще доминируют по объему, однако стерильные инъекции, ингаляционные и офтальмологические препараты обеспечивают более высокие маржи из-за асептического контроля. Рынок фармацевтического непрерывного производства выигрывает, поскольку спонсоры продвигают быстрые переналадки малых партий, ставшие возможными благодаря непрерывной грануляции и встроенному PAT. Производство АФИ, хотя и меньше по текущей доле, ожидается с CAGR 14,85%, отражая неудовлетворенный спрос на HPAPI, пептидные и олигонуклеотидные линии, способные к субмикрограммовой изоляции. Упаковка и сериализация усиливаются мандатами DSCSA и EU FMD, которые принуждают к инвестициям в сквозную прослеживаемость; CDMO, объединяющие эти услуги, захватывают большую долю кошелька и уменьшают сложность цепочки поставок для спонсоров.

Рост в составлении движется фокусом биофармы на ориентированные на пациента лекарственные формы - высококонцентрированные биологические препараты в предзаполненных шприцах, нано-активированные пероральные суспензии и переформулировки 505(b)(2), которые продлевают жизненные циклы. CDMO, такие как Serán BioScience, заказывают линии распылительной сушки и экструзии горячего расплава для улучшения биодоступности плохорастворимых лекарств. Интегрированные аналитические и регулятивные консультации теперь сопровождают большинство производственных SOW, помогая клиентам сократить сроки от IND до NDA. Рынок фармацевтического непрерывного производства использует непрерывные таблетпрессы и модульные изоляторы для уменьшения площади, минимизации воздействия на оператора и ускорения переналадок, позиционируя поставщиков услуг как критических активаторов экономически эффективных запусков.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу молекул: Биологические препараты занимают премиальные позиции

Малые молекулы сохраняют 66,73% доли, но продвигаются устойчиво на основе онкологических, ЦНС и противоинфекционных пайплайнов. Зрелые технологии процессов, надежные цепочки поставок и расширяющееся принятие непрерывных проточных реакторов поддерживают конкурентоспособность. Тем не менее, биологические препараты представляют самый быстрорастущий пул стоимости: моноклональные антитела, рекомбинанты и вакцины полагаются на биореакторы, одноразовые системы и высокопроизводительную очистку, которые немногие спонсоры желают поддерживать внутри компании. Размер рынка фармацевтического непрерывного производства для биологических препаратов прогнозируется к достижению 0,64 млрд долл. США к 2030 году, расширяясь почти с 14% CAGR по мере умножения коммерческих одобрений клеточных и генных терапий.

Приток капитала очевиден в расширении Charles River Laboratories своего кампуса клеточной терапии в Мемфисе с девятью новыми помещениями, а также в создании AstraZeneca площадки клеточной терапии за 300 млн долл. США в Роквилле. CDMO с интегративными аналитическими, вирусными векторными и GMP плазмидными услугами пользуются премиальным ценообразованием и блокировками нескольких продуктов. Непрерывная нисходящая биообработка, перфузионное культивирование и встроенная вирусная инактивация повышают выходы, одновременно сжимая площади партий, укрепляя биологические препараты как драйвер стоимости внутри рынка фармацевтического непрерывного производства.

По масштабу операций: Коммерческое производство доминирует в доходах

Коммерческое производство обеспечило 81,45% оборота 2024 года, отражая укоренившиеся высокообъемные контракты для зрелых терапий. Долгосрочные соглашения с обязательствами по объему дают CDMO предсказуемые потоки доходов, позволяя расширения мощностей, такие как биокампус Lotte Biologics Songdo за 1 млрд долл. США на 120 000 литров. В противоположность этому, доклинические и клинические услуги растут с CAGR 14,18%, поскольку пайплайн набухает исследованиями первого введения человеку, путями ускоренного одобрения и обозначениями орфанных лекарств. Непрерывное оборудование особенно привлекательно в проектах ранней стадии, поскольку оно минимизирует использование материала, сокращает циклы технологического трансфера и позволяет быстрое масштабирование.

Коммерческие помещения эволюционируют в направлении полностью непрерывных линий, интегрирующих грануляцию, таблетирование, покрытие и управляемый PAT выпуск. Спонсоры ценят CDMO, которые предлагают бесшовный переход от GMP клинических партий к коммерческим объемам без реvalidации. Рынок фармацевтического непрерывного производства выигрывает от рационализации портфеля, где устаревшие активы мигрируют к CDMO, чтобы спонсоры могли перераспределить капитал на новые модальности.

По типу клиентов: Партнерства с биотехнологиями движут инновациями

Крупные фармацевтические компании поглотили 47,49% спроса 2024 года, используя покупательскую силу для блокировки высокомощностных линий для блокбастеров и программ продления жизненного цикла. Однако биотехнологические компании, продвигающиеся с CAGR 15,04%, перестраивают сервисные модели. Они ищут интегрированные пакеты на основе этапов, покрывающие разработку процесса, подачи CMC и поставку для запуска. Рынок фармацевтического непрерывного производства приспосабливается, предлагая модульные помещения, которые могут быть быстро перенастроены для маловолюмных, высокостоимостных биологических препаратов или персонализированных терапий.

Разделение рисков набирает силу: CDMO откладывают порции доходов до регулятивных этапов, согласуя интересы и снижая скорости сжигания биотеха. Производители дженериков остаются чувствительными к ценам, движуя инициативами бережливого шести сигм, но вносят меньший абсолютный рост. CDMO, дифференцирующиеся по отзывчивости, регулятивному руководству и цифровой прозрачности, завоевывают лояльность биотеха, которая часто расцветает в многопродуктовые пайплайны.

Географический анализ

Северная Америка держала 43,15% доли в 2024 году и поддерживает лидерство через плотную сеть инноваторов, опытных регуляторов и богатых капиталом инвесторов. Продолжающиеся расширения - сеть Pfizer в Каламазу и четыре новых завода Eli Lilly - укрепляют известность региона. Требования сериализации под DSCSA побуждают укоренившихся поставщиков развертывать сквозное отслеживание, дополнительно повышая барьеры входа. Долгосрочные пакты, такие как альянс FUJIFILM Diosynth Biotechnologies на 3 млрд долл. США с Regeneron, сигнализируют о доверии к североамериканской экспертизе. Рынок фармацевтического непрерывного производства находит плодородную почву здесь благодаря надежной рабочей силе и сильной защите ИС.

Азиатско-Тихоокеанский регион является самой быстрорастущей территорией, продвигающейся с CAGR 15,27% за счет конкурентоспособной по стоимости рабочей силы, созревающих регулятивных рамок и больших внутренних пулов пациентов. WuXi AppTec, Samsung Biologics и развивающиеся индийские CDMO достигли глобального масштаба, привлекая западных спонсоров гибридными предложениями цена-качество. Стратегии "Китай + 1", вдохновленные геополитическим риском и актом США о биобезопасности, способствуют инвестициям в Индию, Южную Корею и Юго-Восточную Азию, расширяя присутствие рынка фармацевтического непрерывного производства по всему региону. Кампус Songdo от Lotte Biologics типичен для многомиллиардных обязательств, нацеленных на захват растущего спроса на биологические препараты [3]Lotte Biologics, "Lotte Breaks Ground on Songdo Bio Campus," lottebiologics.com .

Европа поддерживает надежную долю, закрепленную гармонизированными руководящими принципами EMA, квалифицированными кадрами и сильными биологическими кластерами в Германии, Ирландии и странах Северной Европы. Инвестиции, такие как пептидный проект CordenPharma на 900 млн евро и объект клеточных и генных терапий Rentschler в Великобритании, расширяют возможности континента. CDMO эксплуатируют модульные линии непрерывного производства для обслуживания фрагментированного спроса в 27 странах-членах, поддерживая высокие стандарты GMP. Ближний Восток и Африка и Южная Америка составляют меньшие доли сегодня, но видят увеличение правил местного содержания и мандатов безопасности поставок, вызванных пандемией, которые открывают двери для региональных хабов. В совокупности региональная диверсификация увеличивает рынок фармацевтического непрерывного производства и смягчает чрезмерную зависимость от любой отдельной географии.

Конкурентная среда

Рынок остается умеренно фрагментированным, но показывает четкие сигналы консолидации. Приобретение Catalent за 16,5 млрд долл. США компанией Novo Holdings повышает влияние частного капитала, в то время как покупка Vigene компанией Charles River Laboratories подчеркивает аппетит к мощностям передовых модальностей. Лидеры дифференцируются по сквозным предложениям, цифровой зрелости и регулятивному мастерству. Принятие непрерывных проточных реакторов, автономных роботов обработки материалов и прогнозирования отклонений на основе ИИ снижает стоимость товаров и сокращает сроки поставки, оснащая поставщиков для премиальных контрактов.

Стратегические альянсы распространяются: долгосрочные рамки поставок, разделение прибыли и совместные инвестиции в специализированные помещения цементируют клиентскую липкость. Меньшие специалисты вырезают ниши в HPAPI, липидных наночастицах или сегментах распылительной сушки, требуя завышенных маржей EBITDA несмотря на ограниченный масштаб.

Гиганты Азиатско-Тихоокеанского региона стремятся реплицировать западные модели полного цикла, усиливая конкурентное давление, но также расширяя адресуемую клиентскую базу. Рынок фармацевтического непрерывного производства вознаграждает игроков, балансирующих глобальный охват с локальной отзывчивостью, что подчеркивается наблюдением Provident Healthcare Partners о том, что интегрированные CDMO опережают конкурентов как по использованию, так и по бронированию новых проектов.

Лидеры глобальной фармацевтической индустрии непрерывного производства

-

Siemens

-

GEA Group AG

-

Glatt GmbH

-

Thermo Fisher Scientific

-

Scott Equipment

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2024: Aurobindo Pharma USA партнерство с MSD для улучшения производства биологических препаратов через непрерывные платформы.

- Май 2024: L.B. Bohle представила модульную линию QbCon, обеспечивающую прямое прессование и как влажную, так и сухую грануляцию на 5-25 кг/ч.

- Май 2024: FDA запустила пилотную программу START для ускорения разработки терапий редких заболеваний, выгодной для рабочих процессов непрерывного производства.

Область охвата отчета по глобальному рынку фармацевтического непрерывного производства

Согласно области охвата отчета, непрерывное производство относится к процессу производства продуктов без каких-либо прерываний. Это противоположность периодического производства. Непрерывное производство - это метод производства фармацевтических продуктов от начала до конца на единой, непрерывной производственной линии. Рынок непрерывного производства сегментирован по продукту (интегрированное непрерывное производство и полунепрерывное производство), применению (производство АФИ и производство конечного продукта), конечному пользователю (контрактные производители, фармацевтические компании и другие конечные пользователи) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Южная Америка). Отчет по рынку также покрывает расчетные размеры рынка и тенденции 17 стран в основных регионах глобально. Отчет предлагает значения (в млн долл. США) для вышеуказанных сегментов.

| Производство АФИ | |

| Готовое лекарственное составление | Пероральные твердые формы |

| Парентеральные | |

| Топические и другие | |

| Упаковка и сериализация | |

| Другие вспомогательные услуги |

| Малые молекулы | |

| Крупные молекулы (биологические препараты) | мАТ |

| Клеточная и генная терапия | |

| Вакцины и другие |

| Доклинический и клинический |

| Коммерческий |

| Крупные фармацевтические компании |

| Малые и средние фармацевтические компании |

| Биотехнологические компании |

| Производители дженериков |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Совет сотрудничества арабских государств Персидского залива |

| Южная Африка | |

| Остальной Ближний Восток и Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу услуг | Производство АФИ | |

| Готовое лекарственное составление | Пероральные твердые формы | |

| Парентеральные | ||

| Топические и другие | ||

| Упаковка и сериализация | ||

| Другие вспомогательные услуги | ||

| По типу молекул | Малые молекулы | |

| Крупные молекулы (биологические препараты) | мАТ | |

| Клеточная и генная терапия | ||

| Вакцины и другие | ||

| По масштабу операций | Доклинический и клинический | |

| Коммерческий | ||

| По типу клиентов | Крупные фармацевтические компании | |

| Малые и средние фармацевтические компании | ||

| Биотехнологические компании | ||

| Производители дженериков | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Совет сотрудничества арабских государств Персидского залива | |

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер глобального рынка непрерывного производства?

Рынок оценивается в 0,73 млрд долл. США в 2025 году и прогнозируется к достижению 1,37 млрд долл. США к 2030 году, растя с CAGR 13,32%.

Кто являются ключевыми игроками на глобальном рынке непрерывного производства?

Siemens, GEA Group AG, Glatt GmbH, Thermo Fisher Scientific и Scott Equipment являются основными компаниями, работающими на глобальном рынке непрерывного производства.

Какой регион показывает самый быстрый рост на глобальном рынке непрерывного производства?

Азиатско-Тихоокеанский регион лидирует с CAGR 15,27% до 2030 года, движимый расширяющимися мощностями биологических препаратов и диверсификацией "Китай + 1".

Какой сервисный сегмент показывает наивысший потенциал роста?

Ожидается, что производство АФИ расширится с CAGR 14,85%, отражая неудовлетворенный спрос на высокоактивные и сложные синтетические препараты.

Последнее обновление страницы: