Анализ рынка хрома

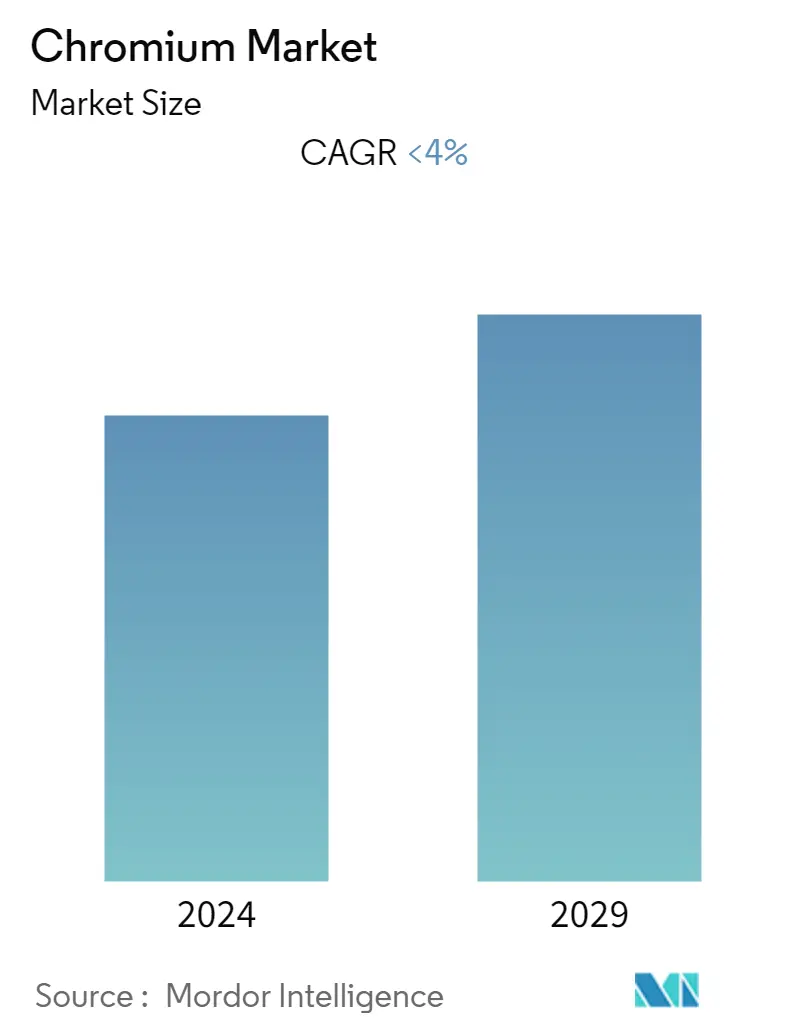

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка хрома составит около 4%.

Пандемия COVID-19 оказала большое влияние на рынок хрома из-за глобальных ограничений в автомобильной, строительной отраслях. Но с 2021 года отрасли выросли, и ожидается, что рынок будет делать то же самое в течение прогнозируемого периода.

- Растущее использование легирования хрома другими металлами в автомобилях, строительном оборудовании, а также двигателях коммерческих и военных самолетов стимулирует рост рынка.

- Однако воздействие хрома может привести к последствиям для здоровья и окружающей среды, что, как ожидается, будет препятствовать росту рынка.

- В ближайшие годы развитие процесса твердого хромирования трехвалентным хромом, вероятно, приведет к росту рынка.

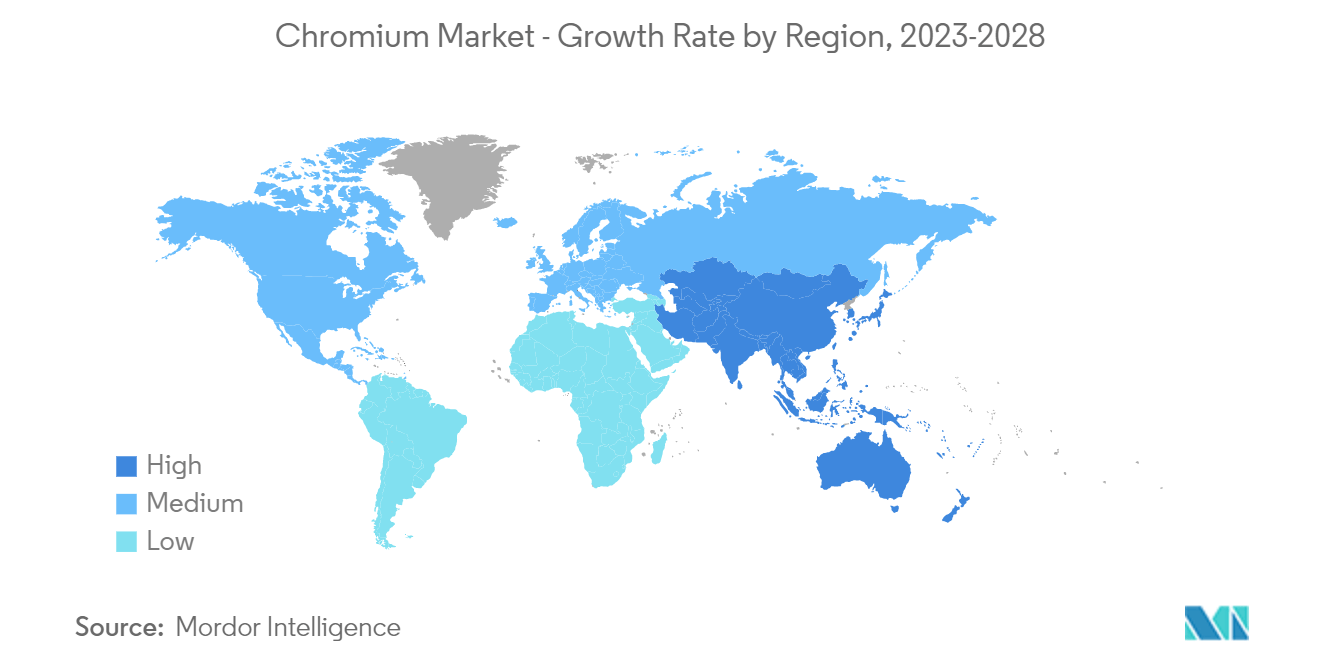

- Азиатско-Тихоокеанский регион лидировал на рынке в течение последних нескольких лет, и ожидается, что в течение прогнозируемого периода он будет иметь самый высокий среднегодовой темп роста.

Тенденции рынка хрома

Применение металлургических технологий для обеспечения роста в будущем

- Хром используется в металлургических процессах для улучшения его прокаливаемости, ударной вязкости, устойчивости к коррозии, окислению до других металлов и многих других свойств для использования в тяжелом машиностроении, строительном секторе и других областях.

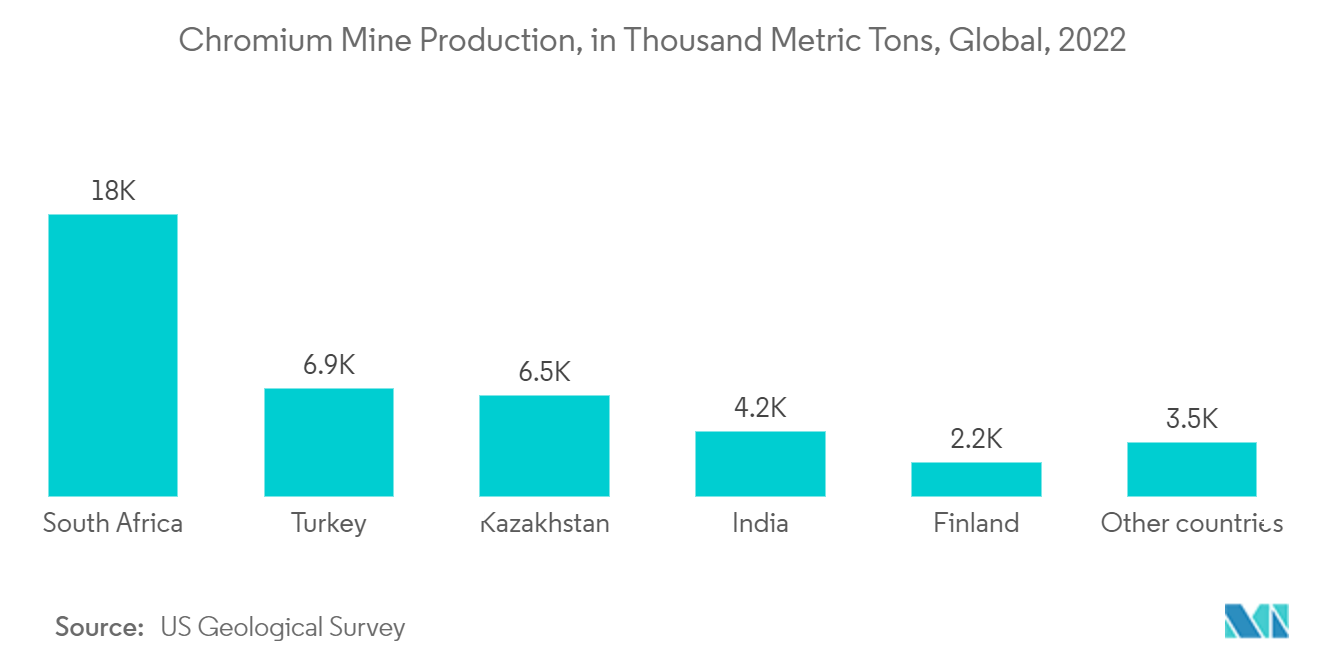

- По данным Геологической службы США, в 2022 году во всем мире на рудниках было добыто около 41 миллиона метрических тонн хрома. На Южную Африку приходилось около 45% общего производства (18 миллионов метрических тонн).

- Это важная часть изготовления нержавеющей стали, поскольку даже при нагревании до очень высоких температур он сохраняет свои свойства закалки и устойчивости к коррозии. Точно так же хром используется для того, чтобы сделать алюминий более прочным и долговечным, а также для сохранения его формы при нагревается при высоких температурах.

- Мировое производство нержавеющей стали во многом зависит от поставок хрома. Мировое производство стали в 63 странах, отчитывающихся перед Всемирной ассоциацией стали, в январе 2023 года составило 145,3 миллиона тонн (Мт), что всего на 3,5% больше, чем объем производства в предыдущем месяце. Всего за весь 2022 год было произведено около 1,830 млн тонн сырой стали, сообщили в ассоциации.

- В металлургических процессах смешивание хрома с другими металлами может помочь в изготовлении важных деталей двигателей коммерческих и военных самолетов, таких как цистерны из нержавеющей стали, кислоты и прицепы-хопперы, используемые для перевозки удобрений и других материалов, поглощающих воду.

- В автомобильной промышленности хром в основном используется для гальванических и конверсионных покрытий снаружи и внутри деталей автомобилей. По данным Международной организации автомобильных конструкторов (OICA), общее количество продаж и регистраций новых автомобилей в странах-членах OICA в 2022 году составит около 69 миллионов единиц. Таким образом, рост количества проданных или произведенных автомобилей приведет к росту рыночного спроса на хром.

- Таким образом, рост спроса на сталь и алюминий со стороны различных отраслей приведет к росту производства стали и алюминия, что пойдет на пользу рынку хрома.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- \п

- Азиатско-Тихоокеанский регион, вероятно, станет крупнейшим рынком в мире. Это связано с тем, что Китай, Индия и другие части региона имеют очень хорошо развитые обрабатывающие отрасли, а металлургическая промышленность увеличивает спрос. \п

- Азиатско-Тихоокеанский регион использует больше хрома для производства нержавеющей стали, чем любой другой регион. Это связано с тем, что нержавеющая сталь становится все более важной во всех производственных секторах по всему миру. \п

- По данным Всемирной ассоциации стали, в январе 2023 года в Азиатско-Тихоокеанском регионе было произведено около 107 миллионов тонн нерафинированной стали, что сделало его крупнейшим производителем в мире. По оценкам, в 2022 году общий объем производства стали в регионе составит более 1350 миллионов тонн. \п

- Кроме того, по оценкам, в январе 2023 года Китай произвел 79,5 миллиона тонн, что на 2,3% больше, чем в январе 2022 года. Индия произвела около 11 миллионов тонн за месяц, а Япония - 7,2 миллиона тонн. \п

- Хром также важен в автомобильной промышленности. Поскольку Китай производит больше всего автомобилей, ожидается, что рынок хрома в этой стране будет расти очень быстрыми темпами. Китайская ассоциация автопроизводителей сообщает, что количество автомобилей, произведенных в Китае, выросло примерно на 3,4% в 2022 году по сравнению с годом ранее. В 2022 году должно было быть выпущено около 27 миллионов автомобилей по сравнению с 26,08 миллиона единиц в 2021 году. \п

- Фонд India Brand Equity Foundation также прогнозирует, что к 2026 году объем индийской автомобильной промышленности достигнет 300 миллиардов долларов США. В отчете также говорится, что в 22 финансовом году Индия производила 22,93 миллиона автомобилей ежегодно. \п

- В Азиатско-Тихоокеанском регионе быстро развивается химическая промышленность. Хром используется в качестве катализатора в процессах окисления, полимеризации этилена и катализаторов олигомеризации, используемых в промышленном производстве полиэтилена и гексена-1, и, по прогнозам, эти качества будут стимулировать рынок хрома в ближайшие годы. \п

Обзор хромовой отрасли

Рынок хрома по своей природе частично консолидирован, и на его значительной части доминируют несколько крупных игроков. Некоторые из крупных компаний Kermas Group Ltd, Assmang Proprietary Limited, CVK Group, Glencore, Odisha Mining Corporation Ltd и другие.

Лидеры рынка хрома

Kermas Group Ltd

Assmang Proprietary Limited

CVK Group

Odisha Mining Corporation Ltd

Glencore

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка хрома

- Ноябрь 2022 г. Yildirim Group объявила о приобретении 100% акций хромового бизнеса Elementis plc на сумму 170 миллионов долларов США. Благодаря этому соглашению Yildirim Group приобрела 2 производственных предприятия Elementis Chromium в Корпус-Кристи (Техас) и Касл-Хейн (Северная Каролина), а также 3 предприятия в Амарилло (Техас), Дакоте (Невада) и Милуоки (Висконсин).

- Июнь 2022 г. Tenaris объявила, что компания инвестирует почти 29 миллионов долларов США в свой сталелитейный цех в Дальмине, чтобы расширить возможности предприятия по производству специальных сталей с высоким содержанием хрома, таких как хром 13. Планируется, что инвестиции будут завершены к первому часть 2023 года и будет включать три этапа производственного процесса.

- В январе 2022 года Yildirim Group приобрела Albchrome Holding, албанскую компанию по производству хрома и феррохрома. Основным мотивом этого приобретения является поддержка продолжения развития и дальнейшее укрепление позиций компании на мировых рынках.

Сегментация хромовой отрасли

Химический элемент хром имеет символ Cr и атомный номер 24. Это переходный металл серо-стального цвета, блестящий, твердый и хрупкий. Металлический хром ценится за свою высокую коррозионную стойкость и твердость. На нержавеющую сталь и хромирование (гальваническое хромирование) приходится 85% коммерческого использования. Рынок хрома сегментирован по приложениям и географии. По применению рынок сегментирован на химический, металлургический, огнеупорный и другие. В отчете также рассматриваются размеры рынка и прогнозы рынка хрома в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонн).

| Химическая |

| Металлургический |

| огнеупорный |

| Другие приложения |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Приложение | Химическая | |

| Металлургический | ||

| огнеупорный | ||

| Другие приложения | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка хрома

Каков текущий размер рынка Chromium?

Прогнозируется, что среднегодовой темп роста рынка хрома составит менее 4% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Хром?

Kermas Group Ltd, Assmang Proprietary Limited, CVK Group, Odisha Mining Corporation Ltd, Glencore — основные компании, работающие на рынке хрома.

Какой регион на рынке хрома является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке хрома?

В 2024 году наибольшая доля рынка хрома будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок хрома?

В отчете рассматривается исторический размер рынка хрома за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка хрома на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет хромовой отрасли

Статистические данные о доле, размере и темпах роста доходов на рынке Chromium в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ хрома включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.