Анализ рынка цветных металлов

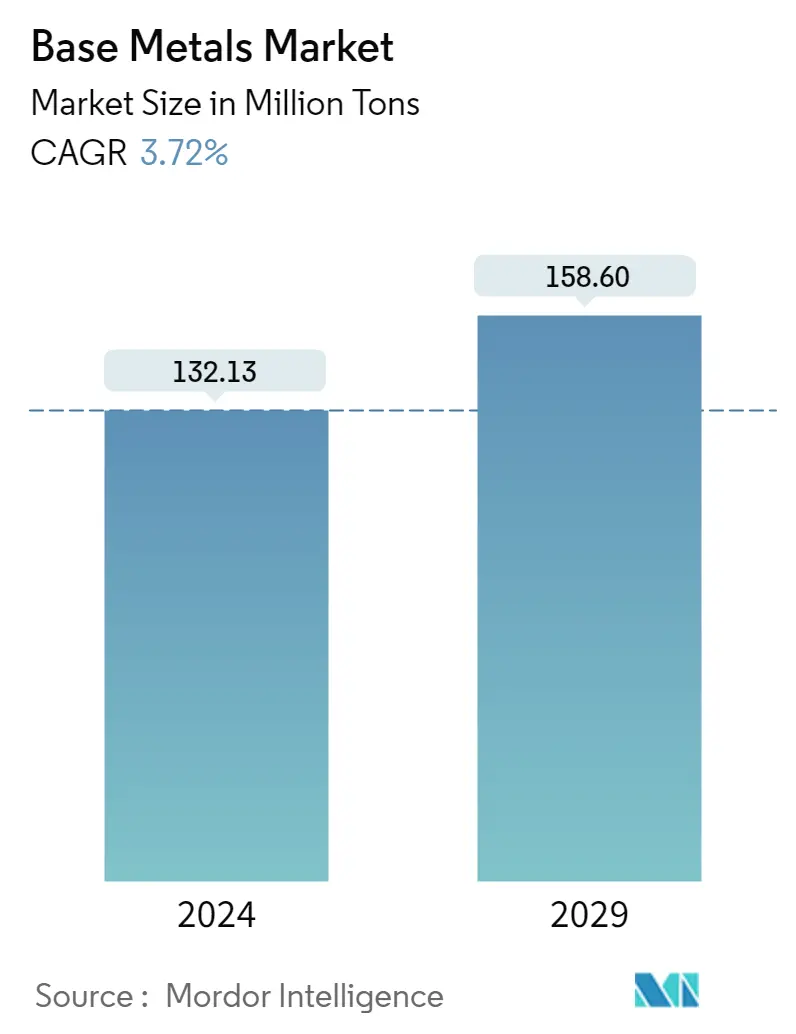

Объем рынка цветных металлов оценивается в 132,13 миллиона тонн в 2024 году и, как ожидается, достигнет 158,60 миллиона тонн к 2029 году, при этом среднегодовой темп роста составит 3,72% в течение прогнозируемого периода (2024-2029 годы).

Пандемия COVID-19 негативно повлияла на рынок. Это произошло из-за остановки производственных мощностей и заводов из-за карантина и ограничений. Перебои в цепочках поставок и транспортировке еще больше создали препятствия для рынка. Однако в 2021 году в отрасли произошло восстановление, что привело к восстановлению спроса на исследуемом рынке.

- В среднесрочной перспективе основным фактором роста изучаемого рынка является растущий спрос со стороны строительной отрасли.

- С другой стороны, ожидается, что растущие выбросы парниковых газов при переработке недрагоценных металлов и производстве продукции с использованием недрагоценных металлов будут препятствовать росту изучаемого рынка.

- Однако ожидается, что растущий спрос со стороны сектора производства электромобилей (EV) предоставит многочисленные возможности в течение прогнозируемого периода.

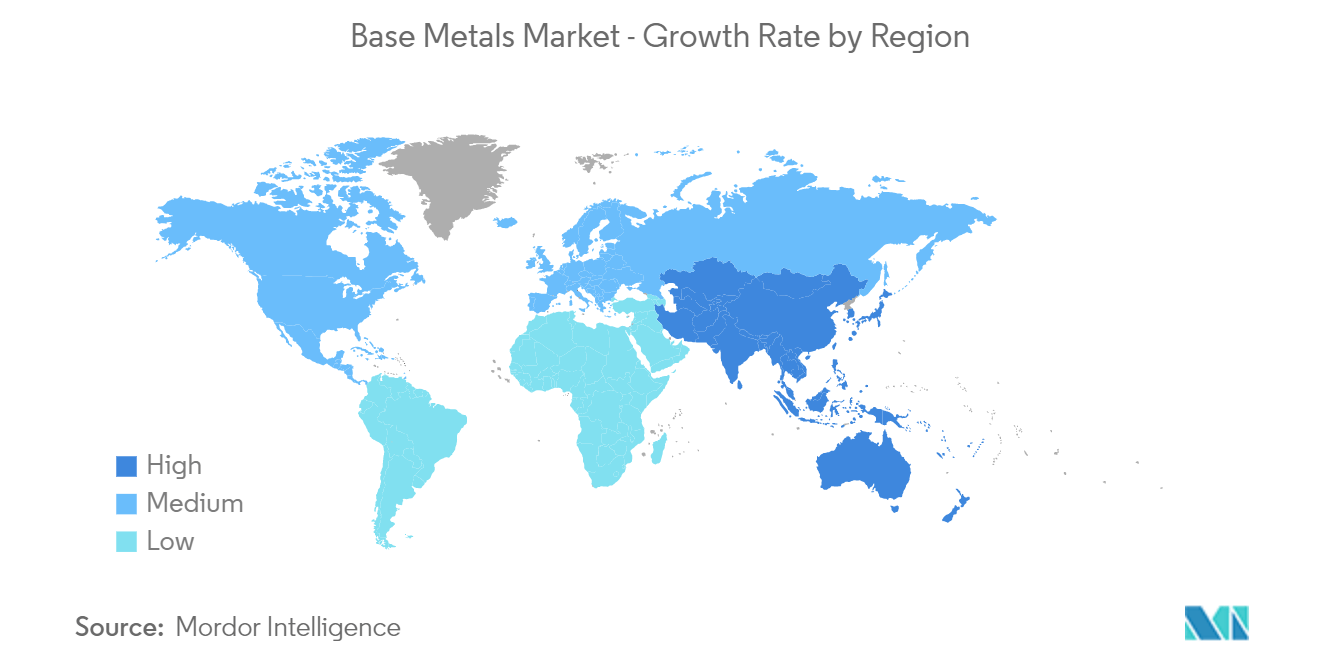

- Ожидается, что на рынке будет доминировать Азиатско-Тихоокеанский регион, причем наибольшее потребление будет приходиться на Китай, Индию и Японию.

Тенденции рынка цветных металлов

Растущий спрос со стороны строительной отрасли

- Недрагоценные металлы, используемые в строительной отрасли, выбранные из-за своей долговечности и прочности, выполняют широкий спектр функций. Наиболее распространенными из них являются алюминий и медь.

- Алюминий широко используется в строительной отрасли, поскольку он устойчив к коррозии, обладает высокой проводимостью и пластичностью. Благодаря своей устойчивости к суровым погодным условиям металл используется в окнах, дверях и проволоке, а также в наружных вывесках и уличных фонарях. Металл перерабатывается в листы, трубы и отливки. Воздуховоды, крыши, стены и ручки системы отопления, вентиляции и кондиционирования воздуха изготовлены из алюминия. Кроме того, они часто встречаются в строительной отрасли.

- Трубы на основе меди часто используются для прокладки труб в зданиях. Медь — пластичный и ковкий металл, устойчивый к коррозии от воды и почвы. Он также пригоден для вторичной переработки. Медные трубки легко паяются, образуя прочные соединения. Все эти свойства делают этот металл идеальным для изготовления трубопроводов и трубок. Жесткие медные трубы идеально подходят для труб горячего и холодного водоснабжения в зданиях, а мягкие медные трубы часто используются для изготовления линий хладагента в системах отопления, вентиляции и кондиционирования и тепловых насосах.

- Согласно исследованию Института инженеров-строителей (ICE), к 2030 году объем мировой строительной отрасли достигнет 8 триллионов долларов США, в первую очередь за счет Китая, Индии и США. Таким образом, ожидается, что растущая строительная отрасль будет иметь потенциал роста спроса на рынке цветных металлов.

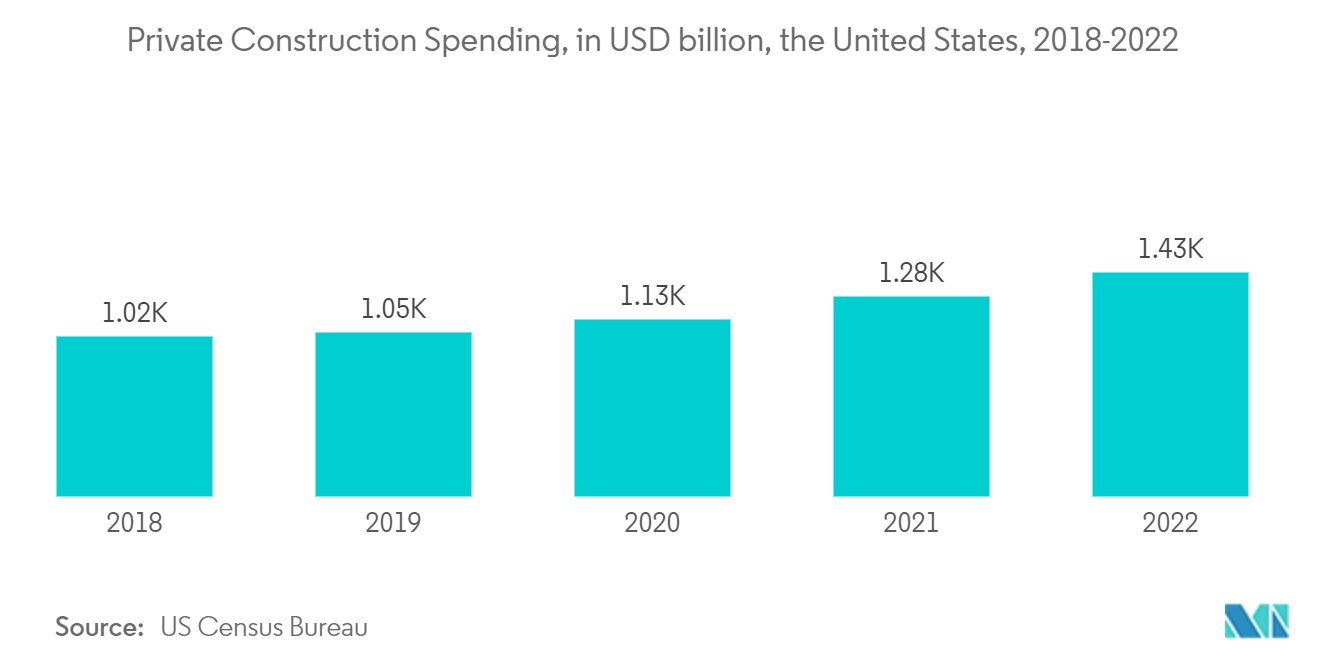

- По данным Бюро переписи населения США, стоимость частного строительства в США в 2022 году составила $1,43 трлн, что показывает рост на 10,47% по сравнению с 2021 годом, который составил $1,28 трлн. Расходы на жилищное строительство в 2022 году составили USD 899,1 млрд, что продемонстрировало рост на 13,3% по сравнению с 2021 годом, тогда как расходы на нежилое строительство составили USD 530,1 млрд, что продемонстрировало снижение на 9,1% по сравнению с 2021 годом. Ожидается, что частное строительство в Соединенных Штатах создаст дополнительный спрос на рынке цветных металлов со стороны строительной отрасли страны.

- Кроме того, в мае 2022 года правительство США объявило о выделении более 110 млрд долларов США на реализацию 4,3 тыс. конкретных проектов по модернизации аэропортов и портов, а также восстановлению дорог и мостов. Ожидается, что эти проекты принесут пользу около 3,2 тысяч общин в 50 штатах.

- Более того, Китай переживает строительный мега-бум. Страна имеет крупнейший строительный рынок в мире, на который приходится 20% всех инвестиций в строительство во всем мире. Ожидается, что к 2030 году только страна потратит на строительство зданий почти 13 триллионов долларов США.

- Кроме того, жилищный сектор в Индии находится на подъеме, а государственная поддержка и инициативы еще больше повышают спрос. По данным Индийского фонда справедливости брендов (IBEF), Министерство жилищного строительства и городского развития (MoHUA) выделило 9,85 млрд долларов США в бюджете на 2022-2023 годы на строительство домов и создание фондов для завершения остановленных проектов. Таким образом, ожидается, что растущие инвестиции в жилищный сектор создадут потенциал роста спроса на рынке цветных металлов.

- По данным Канадской строительной ассоциации, строительный сектор является одним из крупнейших работодателей Канады и вносит основной вклад в экономический успех страны. На долю отрасли приходится 7% валового внутреннего продукта (ВВП) страны. Например, по данным Статистического управления Канады, общий объем инвестиций в строительство зданий увеличился на 3,3% во втором квартале 2022 года и достиг 62,3 млрд долларов США, увеличиваясь таким образом третий квартал подряд. Инвестиции в жилищное строительство достигли 46,4 млрд долларов США, в основном за счет увеличения расходов на строительство многоквартирных домов. Нежилой сектор увеличился на 2,6%, до $15,8 млрд.

- Кроме того, различные правительственные проекты, такие как План нового строительства Канады (NBCP) и Инициатива доступного жилья (AHI), поддерживают рост этого сектора. В Канаде жилой и коммерческий секторы в последнее время демонстрируют устойчивый рост. Страна стала свидетелем некоторых крупнейших строительных проектов, таких как кондоминиум Panda, кондоминиум Harwood, кондоминиум Power and Adelaide и распределительный центр Amazon/Оттава.

- В связи с растущим числом коммерческих и гостиничных проектов в Марокко ожидается, что спрос на рынке цветных металлов будет расти. Например, в Марокко Hilton в настоящее время управляет пятью отелями и шесть отелей находятся в стадии строительства по всей стране Conrad Rabat Arzanaset откроется в ближайшие месяцы, а DoubleTree by Hilton Marina Agadir Hotel Residences откроется в третьем квартале 2023 года.

- Ввиду всех вышеперечисленных факторов ожидается, что спрос на цветные металлы будет расти в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Прогнозируется, что Азиатско-Тихоокеанский регион станет крупнейшим рынком цветных металлов в течение прогнозируемого периода. Растущие инвестиции в строительную отрасль, рост производства электротехники и электроники, а также растущий спрос на тяжелое оборудование, при этом транснациональные компании инвестируют в промышленный сектор, являются одними из основных факторов, стимулирующих спрос на недрагоценные металлы в регионе.

- Китай занимает крупнейшую долю рынка цветных металлов в Азиатско-Тихоокеанском регионе. Ожидается, что спрос на рынке цветных металлов будет расти в течение прогнозируемого периода из-за роста инвестиций и строительной активности в стране. Китай вносит огромный вклад, поскольку за последние несколько лет он был одним из ведущих инвесторов в инфраструктуру во всем мире. Например, по данным Национального бюро статистики (НБС) Китая, в 2022 году объем производства строительных работ в Китае составил 27,63 трлн юаней (4,11 трлн долларов США), увеличившись на 6,6% по сравнению с 2021 годом.

- Ожидается, что демографическая ситуация в Китае продолжит стимулировать рост жилищного строительства. Ожидается, что рост доходов домохозяйств в сочетании с миграцией населения из сельской местности в города будут продолжать стимулировать спрос на сектор жилищного строительства в стране.

- Более того, Китай также является крупнейшим производителем автомобилей в мире. Китай является одним из крупнейших производителей легковых автомобилей благодаря улучшению логистики и цепочек поставок, росту деловой активности и множеству мер по поддержке потребления, а также другим факторам, способствующим увеличению количества продукции на рынке легковых автомобилей в стране. Таким образом, это увеличило спрос на потребление цветных металлов со стороны сегмента легковых автомобилей. Так, по данным OICA, в 2022 году производство легковых автомобилей в Китае составило 2,38 млн единиц, что показало рост на 11% по сравнению с 2021 годом.

- В Индии ужесточение требований к выбросам транспортных средств, повышение безопасности транспортных средств, внедрение систем помощи водителю в транспортных средствах и быстрорастущая логистика в секторах розничной торговли и электронной коммерции значительно стимулируют спрос на новые и современные легкие коммерческие автомобили. (LCV). Так, по данным OICA, в 2022 году производство легких коммерческих автомобилей в Индии составило 617,4 тыс. единиц, что показало рост на 27% по сравнению с 2021 годом и восстановление на 60% по сравнению с 2020 годом.

- Более того, ожидается, что увеличение инвестиций и развитие автомобильной промышленности в Индии приведет к увеличению потребления недрагоценных металлов. Например, в апреле 2022 года Tata Motors объявила о планах инвестировать 3,08 миллиарда долларов США в свой бизнес по производству легковых автомобилей в течение следующих пяти лет. Таким образом, ожидается, что увеличение производства автомобилей и увеличение инвестиций в автомобильную промышленность вызовут рост спроса на рынке цветных металлов со стороны автомобильной и транспортной промышленности страны.

- Индия имеет четвертую по величине железнодорожную сеть с длиной маршрута 123,24 тыс. км и 13,45 тыс. пассажирских поездов и 9,141 тыс. грузовых поездов, перевозящих 24 млн пассажиров и 203,88 млн тонн грузов в сутки с 7,35 тыс. станций. Недавние события и правительственные инициативы на железных дорогах Индии могут способствовать развитию изучаемого рынка. Согласно союзному бюджету на 2022–2023 годы Министерству путей сообщения выделено 1,40 триллиона индийских рупий (18,40 миллиарда долларов США). Тем самым стимулируя рынок цветных металлов автомобильной и транспортной промышленности.

- Медь, олово, никель и алюминий — некоторые распространенные металлы, используемые в электронной промышленности. Азиатский регион является крупнейшим производителем электротехники и электроники в мире, при этом на мировом уровне доминируют такие страны, как Китай, Япония, Южная Корея, Сингапур и Малайзия.

- В Японии, по данным JEITA (Японской ассоциации электроники и информационных технологий), внутренние поставки бытовой электроники в Японии в декабре 2022 года достигли 125,2 млрд иен (964,04 млн долларов США). с показателем около 125,5 млрд иен (966,35 млн долларов США), май был самым слабым значение упало до 86,4 млрд иен (665,28 млн долларов США). Таким образом, ожидается, что увеличение поставок бытовой электроники из страны будет иметь потенциал роста для рынка цветных металлов.

- Следовательно, ожидается, что все подобные благоприятные тенденции и инвестиции в регионе будут стимулировать спрос на недрагоценные металлы в течение прогнозируемого периода.

Обзор отрасли цветных металлов

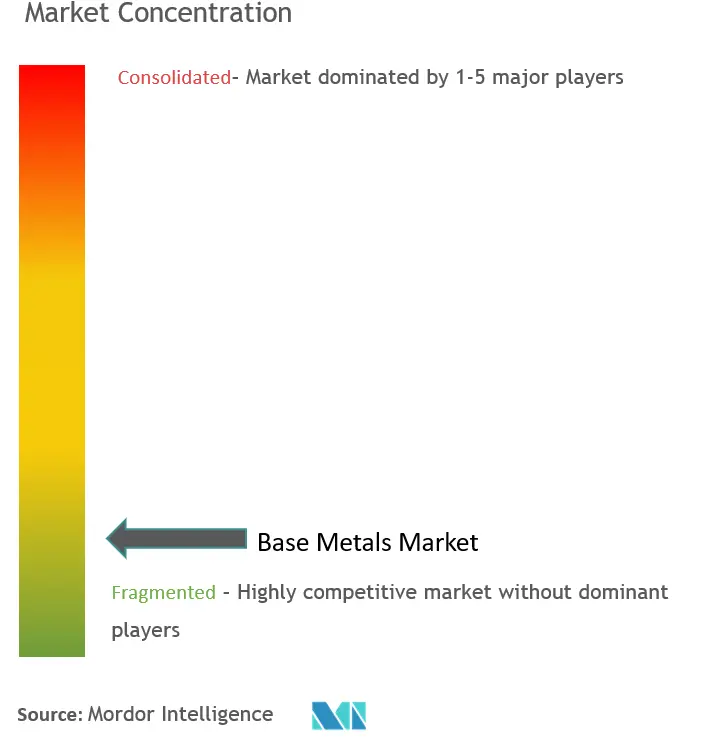

Рынок цветных металлов по своей природе фрагментирован. В число основных игроков на этом рынке (не в определенном порядке) входят, среди прочих, Glencore, Freeport-McMoRan, Alcoa Corporation, Lundin Mining Corporation и BHP.

Лидеры рынка цветных металлов

Glencore

Alcoa Corporation

Lundin Mining Corporation

Freeport-McMoRan

BHP

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка цветных металлов

Сентябрь 2022 г. Anglo American plc объявила о начале коммерческого производства меди на своем проекте Quellaveco в Перу после успешного тестирования операций и окончательного разрешения регулирующих органов. Ожидается, что Quellaveco будет производить 300 000 тонн в год медного эквивалента в среднем в течение первых десяти лет.

Сегментация отрасли цветных металлов

Недрагоценные металлы считаются обычными металлами, которые не считаются драгоценными, например медь, цинк, олово и т. д. Рынок сегментирован по типу, отрасли конечного пользователя и географическому положению. По типу рынок сегментирован на медь, цинк, свинец, никель, алюминий и олово. По отраслям конечных пользователей рынок сегментирован на строительство, автомобилестроение и транспорт, электротехнику и электронику, потребительские товары, медицинское оборудование и другие. В отчете представлены размеры рынка и прогнозы для 15 стран основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонн) для всех вышеуказанных сегментов.

| Медь |

| Цинк |

| Вести |

| Никель |

| Алюминий |

| Полагать |

| Строительство |

| Автомобильная промышленность и транспорт |

| Электрика и электроника |

| Потребительские товары |

| Медицинское оборудование |

| Другие |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип | Медь | |

| Цинк | ||

| Вести | ||

| Никель | ||

| Алюминий | ||

| Полагать | ||

| Отрасль конечных пользователей | Строительство | |

| Автомобильная промышленность и транспорт | ||

| Электрика и электроника | ||

| Потребительские товары | ||

| Медицинское оборудование | ||

| Другие | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка недрагоценных металлов

Насколько велик рынок цветных металлов?

Ожидается, что объем рынка цветных металлов достигнет 132,13 миллиона тонн в 2024 году, а среднегодовой темп роста составит 3,72% и достигнет 158,60 миллиона тонн к 2029 году.

Каков текущий размер рынка цветных металлов?

Ожидается, что в 2024 году объем рынка цветных металлов достигнет 132,13 миллиона тонн.

Кто являются ключевыми игроками на рынке цветных металлов?

Glencore, Alcoa Corporation, Lundin Mining Corporation, Freeport-McMoRan, BHP — основные компании, работающие на рынке недрагоценных металлов.

Какой регион на рынке цветных металлов является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке цветных металлов?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка недрагоценных металлов.

Какие годы охватывает рынок цветных металлов и каков был размер рынка в 2023 году?

В 2023 году объем рынка цветных металлов оценивается в 127,39 миллиона тонн. В отчете рассматривается исторический размер рынка недрагоценных металлов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка недрагоценных металлов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли цветных металлов

Статистические данные о доле, размере и темпах роста доходов на рынке недрагоценных металлов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ базовых металлов включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.