Размер и доля авиационного рынка

Анализ авиационного рынка от Mordor Intelligence

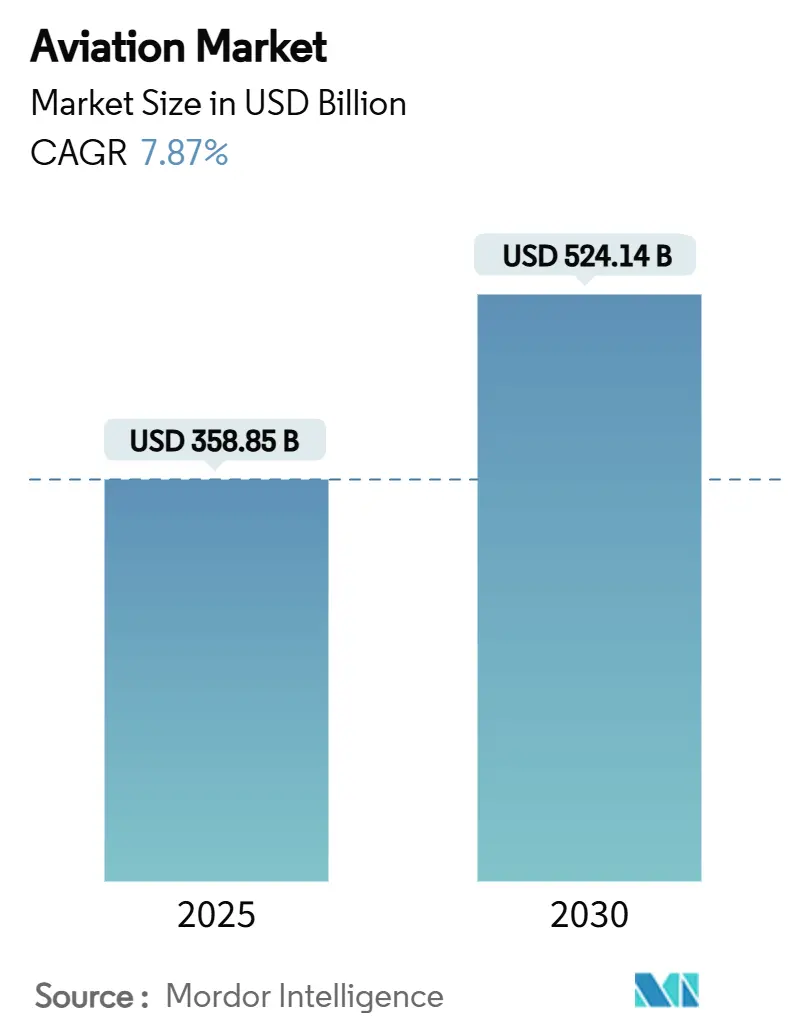

Авиационный рынок оценивается в 358,85 млрд долларов США в 2025 году и расширится до размера рынка в 524,14 млрд долларов США к 2030 году, отражая среднегодовой темп роста 7,87%. Авиационный рынок выигрывает от возобновленного спроса пассажиров, ускоренной модернизации флота и рекордных государственных и частных инвестиций в устойчивые силовые установки. Авиакомпании и производители переходят от простого роста пропускной способности к оптимизации стоимости, уделяя приоритет топливосберегающим самолетам, передовому цифровому техническому обслуживанию и альтернативным источникам энергии, которые сокращают выбросы и снижают удельные затраты. Авиационный рынок также формируется растущими объемами электронной коммерции, которые увеличивают специализированный грузовой трафик, государственными мандатами по достижению нулевых выбросов, которые стимулируют принятие устойчивого авиационного топлива (SAF), и усиленной конкуренцией со стороны новых участников рынка электрических самолетов. Технологическая конвергенция с автомобильным и энергетическим секторами, особенно в области батарей и водорода, еще больше расширяет возможности для заинтересованных сторон, которые могут управлять сложными путями сертификации и рисками цепочки поставок.

Ключевые выводы отчета

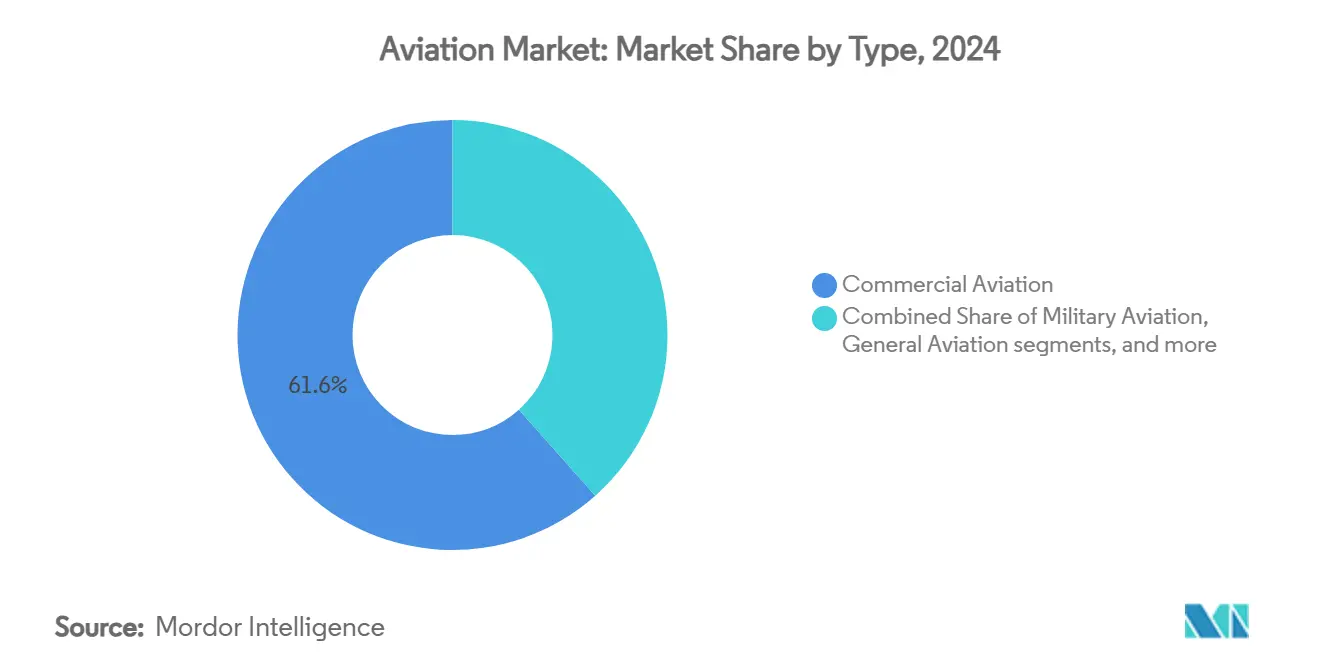

- По типу коммерческая авиация лидировала на авиационном рынке с долей 61,56% в 2024 году, в то время как для передовой воздушной мобильности прогнозируется рост на 18,90% среднегодового темпа роста до 2030 года.

- По технологии силовых установок турбовентиляторные двигатели захватили 52,67% размера авиационного рынка в 2024 году; прогнозируется, что электрические силовые установки будут развиваться со среднегодовым темпом роста 15,76% с 2025 по 2030 год.

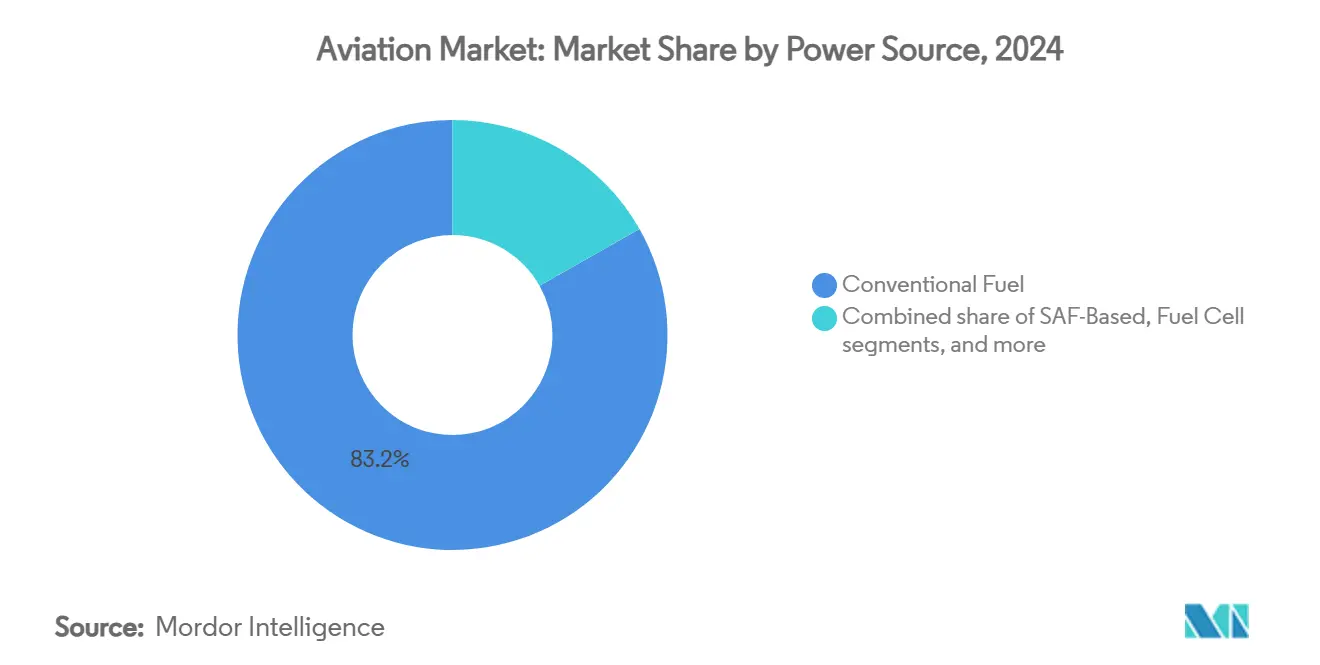

- По источнику энергии обычное топливо сохранило долю 83,21% от размера авиационного рынка в 2024 году, однако системы на топливных элементах готовы к расширению со среднегодовым темпом роста 19,43% к 2030 году.

- По типу установки заводские установки доминировали с долей 82,76% в 2024 году, в то время как решения по модернизации будут развиваться со среднегодовым темпом роста 9,45%, поскольку операторы продлевают жизненные циклы самолетов.

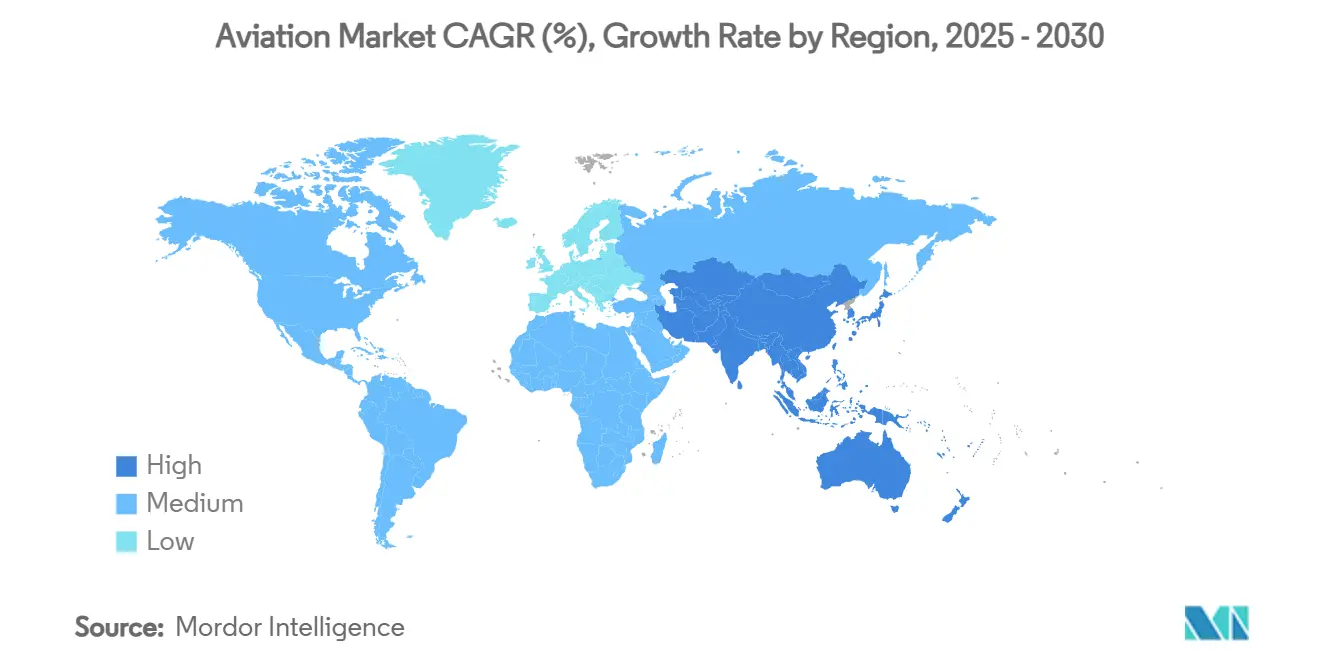

- По географии Северная Америка держала 37,58% доли авиационного рынка в 2024 году; Азиатско-Тихоокеанский регион является самым быстрорастущим регионом, растущим со среднегодовым темпом роста 10,18% к 2030 году.

Тенденции и аналитика мирового авиационного рынка

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Модернизация флота, обусловленная топливной эффективностью и оптимизацией затрат | +2.1% | Северная Америка и Европа | Среднесрочная перспектива (2-4 года) |

| Рост пассажиропотока на развивающихся и зрелых авиационных рынках | +1.8% | Азиатско-Тихоокеанский регион, БВ и Африка, Южная Америка | Долгосрочная перспектива (≥ 4 лет) |

| Рост электронной коммерции, катализирующий спрос на авиационные грузы и переоборудование грузовых самолетов | +1.2% | Глобально, во главе с Северной Америкой, Китаем, Индией | Среднесрочная перспектива (2-4 года) |

| Восстановление деловых поездок, стимулирующее восстановление коммерческой авиации | +0.9% | Северная Америка и Европа, отдельные рынки Азиатско-Тихоокеанского региона | Краткосрочная перспектива (≤ 2 лет) |

| Интеграция концепций взаимодействия беспилотников и самолетов в программах военной авиации | +0.7% | Северная Америка и Европа | Долгосрочная перспектива (≥ 4 лет) |

| Корпоративные цели устойчивости, ускоряющие принятие самолетов, совместимых с SAF | +0.6% | Европа и Северная Америка | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Модернизация флота, обусловленная топливной эффективностью и оптимизацией затрат

Авиакомпании заменяют устаревшие флоты раньше запланированного, чтобы зафиксировать экономию топлива на 20-30%, обещанную семействами узкофюзеляжных самолетов нового поколения.[1]Airbus, "Fuel-Efficient Single-Aisle Program," airbus.com Авиационный рынок теперь оценивает топливную эффективность как стратегическое хеджирование против волатильного авиационного топлива, которое может составлять 30% от общих затрат авиакомпании. Комплексы прогнозного технического обслуживания в новых самолетах сокращают незапланированные простои, в то время как модернизация салонов увеличивает дополнительную выручку на место. Низкозатратные перевозчики и традиционные флагманские авиакомпании одинаково сталкиваются с растущим конкурентным давлением, поскольку более новые флоты обеспечивают прибыльные тонкие маршруты при более низких коэффициентах загрузки, изменяя дизайн глобальных сетей.

Рост пассажиропотока на развивающихся и зрелых авиационных рынках

Прогноз IATA на 2025 год указывает на рост совокупного пассажиропотока на 4,7% ежегодно до 2043 года, однако только АТЭС обеспечивает более половины этого прироста.[2]Boeing, "World Air Cargo Forecast," boeing.com Китайские перевозчики удвоят свои флоты к 2043 году, а внутренний рынок Индии теперь является третьим по величине в мире. Годовой темп роста Африки 6,4% поддерживает спрос на 1170 новых самолетов, даже поскольку инфраструктурные ограничения направляют инвестиции в более мелкие, топливосберегающие типы. Зрелые регионы восстанавливают допандемический спрос на места премиум-класса, при этом расходы на корпоративные поездки восстанавливаются до 1,5 трлн долларов США в 2024 году.

Рост электронной коммерции, катализирующий спрос на авиационные грузы и переоборудование грузовых самолетов

Объемы трансграничной электронной коммерции и тенденции ближнего шоринга повышают производительность специализированных грузовых самолетов, при этом Boeing прогнозирует расширение мирового флота грузовых самолетов на две трети к 2043 году. Операторы отдают предпочтение переоборудованным двухпроходным грузовым самолетам, которые соответствуют временным окнам экспресс-доставки при обслуживании вторичных узлов. Экономика улучшается, поскольку затраты на переоборудование на 40-60% ниже, чем у нового грузового самолета, обеспечивая убедительный мостик в условиях ограниченности слотов производства широкофюзеляжных самолетов до середины десятилетия.

Восстановление деловых поездок, стимулирующее восстановление коммерческой авиации

Мировые бюджеты деловых поездок приближаются к полному уровню до 2020 года, поскольку фирмы признают рост продаж от личного взаимодействия. Корпоративные маршруты дальнего следования опережают внутренние коммутерные поездки, вознаграждая авиакомпании, которые инвестируют в салоны премиум-обслуживания, продуктивность с Wi-Fi и гибкие тарифные структуры. Более высокодоходная смесь повышает коэффициенты безубыточности авиакомпаний и поддерживает возвращение авиационного рынка к устойчивым размерам прибыли.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Постоянные сбои в цепочке поставок, задерживающие поставки самолетов | -1.4% | Северная Америка и Европа | Среднесрочная перспектива (2-4 года) |

| Волатильные цены на авиационное топливо, оказывающие давление на маржи операторов | -0.8% | Глобально, с большим воздействием на перевозчиков развивающихся рынков | Краткосрочная перспектива (≤ 2 лет) |

| Ограниченная доступность устойчивого авиационного топлива, ограничивающая принятие | -0.6% | Европа и Северная Америка, расширяющаяся в АТЭС | Среднесрочная перспектива (2-4 года) |

| Заторы воздушного движения и дефицит слотов, влияющие на операционную эффективность | -0.5% | Глобально, сосредоточено в крупных узловых аэропортах | Долгосрочная перспектива (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Постоянные сбои в цепочке поставок, задерживающие поставки самолетов

OEM-производители планеров и двигателей по-прежнему борются с нехваткой отливок, поковок и авионических чипов, продлевая графики поставок на 6-18 месяцев. Покупка Boeing компании Spirit AeroSystems за 4,7 млрд долларов США является символом вертикальной интеграции, используемой для восстановления контроля над критическими секциями фюзеляжа. Авиакомпании реагируют, дольше сохраняя старые самолеты, раздувая расходы на техническое обслуживание и сдерживая рост пропускной способности - препятствие для краткосрочной траектории авиационного рынка.

Волатильные цены на авиационное топливо, оказывающие давление на маржи операторов

Спотовые цены на авиационное топливо колебались на 35% в пределах двенадцатимесячных окон, испытывая программы хеджирования авиакомпаний. Хотя современные флоты на 25% более топливосберегающие, нестабильность цен заставляет перевозчиков взимать динамические доплаты, которые рискуют эрозией спроса в ценочувствительных сегментах отдыха. Волатильность топлива ускоряет интерес к соглашениям о покупке SAF, которые обеспечивают многолетнее предложение по прогнозируемым ценам, даже при премии 1,4-2,0x к обычному топливу.

Сегментный анализ

По типу: коммерческая авиация лидирует, в то время как передовая воздушная мобильность нарушает

Коммерческая авиация сохранила долю 61,56% авиационного рынка в 2024 году, поддерживаемая нормализацией мирового пассажиропотока и целенаправленной дисциплиной пропускной способности, которая восстанавливает ценовую власть. Размер авиационного рынка для коммерческой авиации прогнозируется вырасти с 221,0 млрд долларов США в 2025 году до 308,9 млрд долларов США в 2030 году со среднегодовым темпом роста 6,90%. Сетевые перевозчики поворачиваются к более эффективным узкофюзеляжным самолетам, в то время как низкозатратные перевозчики постоянно увеличивают среднюю длину этапа, чтобы использовать трансграничный досуговый спрос.

Передовая воздушная мобильность (AAM) представляет собой наиболее разрушительный вектор отрасли, показывая 18,90% среднегодового темпа роста до 2030 года, поскольку муниципалитеты одобряют рамочные программы вертипортов и прототипы eVTOL первого поколения регистрируют значимые часы полета. План Дубая по запуску услуг Joby к 2026 году иллюстрирует стремление интегрировать городские воздушные такси в мультимодальные транспортные сети. Хотя текущая выручка AAM минимальна, ее высокий темп роста заставляет действующих игроков инвестировать в миноритарные доли или совместные предприятия для сохранения будущей релевантности.

По технологии силовых установок: электрические системы бросают вызов доминированию турбовентиляторов

Турбовентиляторные двигатели держали 52,67% размера авиационного рынка в 2024 году, поддерживаемые плодовитыми программами A320neo и B737 MAX. Семейства двигателей LEAP и GTF стимулируют двузначные портфели заказов, поскольку авиакомпании ценят двузначную экономию топлива. Однако электрические силовые установки масштабируются со среднегодовым темпом роста 15,76%, сосредотачиваясь сначала на региональных сегментах до 200 морских миль, где компромиссы массы батарей выполнимы.

Программа демонстрации полетов с электрическими силовыми установками NASA с промышленными партнерами нацелена на вход в коммерческое обслуживание к 2030 году. GE Aerospace выделяет 1 млрд долларов США в 2025 году на линии аддитивного производства, которые будут производить электрические машины следующего поколения.[3]GE Aerospace, "2025 U.S. Manufacturing Investment," geaerospace.com Гибридно-электрические системы преодолевают сегодняшние ограничения дальности, сочетая турбогенераторные установки с батарейными блоками для сокращения расхода топлива на 30% на 400-мильных участках - путь поддерживает цепочки поставок турбовентиляторов при продвижении электрификации.

По источнику энергии: инновации топливных элементов ускоряются несмотря на доминирование обычного топлива

Обычное топливо по-прежнему составляет 83,21% авиационного рынка в 2024 году, но долгосрочные планы декарбонизации переключают капитал к водородным и SAF-путям. Силовые установки на топливных элементах показывают самый сильный среднегодовой темп роста 19,43%, поддерживаемый летно-испытательной кампанией ZeroAvia 2025 года 19-местного Dornier 228, модернизированного водородно-электрическим приводом мощностью 600 кВт.[4]ZeroAvia, "Hydrogen Hubs Agreement with Airbus," zeroavia.com Крупные аэропорты в Канаде, Германии и Соединенном Королевстве теперь оценивают узлы производства водорода, которые будут совмещать электролизеры с аэродромным распределением, сигнализируя о регуляторном импульсе для входа 100-местных водородных самолетов в середине 2030-х.

Варианты на батарейном питании нацелены на региональные самолеты на 9-30 мест, которые летают менее чем на 200 морских миль, сегменты, составляющие 17% мировых вылетов, но только 4% расхода топлива, предлагая достоверную раннюю победу декарбонизации. Сочетая жидкотопливные турбины с батарейными блоками, гибридные системы обеспечивают доверие к сертификации, полагаясь на существующую инфраструктуру при обеспечении двузначной экономии топлива.

По типу установки: рынок модернизации набирает обороты при доминировании заводских установок

Заводские установки держали долю 82,76% в 2024 году, и их доля остается высокой, поскольку интегрированные пакеты авионики и силовых установок обеспечивают гарантии производительности и преимущества финансовой аренды. Размер авиационного рынка для решений по модернизации тем не менее поднимется с 54,3 млрд долларов США в 2025 году до 85,1 млрд долларов США в 2030 году, среднегодовой темп роста 9,45%, поскольку операторы преследуют уплотнение салонов, внутрибортовую связь и модернизацию винглетов, которые окупаются менее чем за пять лет.

Задержанные поставки узкофюзеляжных самолетов делают модернизацию необходимой, при этом авиакомпании продлевают аренду 10-15-летних самолетов. OEM-производители двигателей капитализируются, продавая комплекты модернизации производительности, которые сокращают расход топлива на 2-3%, а специалисты по интерьерам видят растущий спрос на тонкие сиденья, которые освобождают дополнительный ряд в старых салонах. Регуляторы поддерживают пути модернизации, упрощая дополнительные сертификаты типа, снижая время простоя и стоимостные барьеры.

Географический анализ

Размер авиационного рынка Северной Америки составлял 134,8 млрд долларов США в 2025 году и увеличится до 175,3 млрд долларов США к 2030 году со среднегодовым темпом роста 5,4%. Соединенные Штаты обеспечивают большую часть этой стоимости, используя восстановление B737 MAX, расширяющийся оборонный портфель для тренажера T-7A и доходы от послепродажного обслуживания флота из 9600 зарегистрированных коммерческих самолетов. Аэрокосмические узлы Канады в Квебеке и Онтарио диверсифицируют региональные исследования силовых установок, особенно в области хранения водорода и тестирования топливных элементов. Зоны свободной торговли Мексики привлекают поставщиков второго уровня для жгутов проводов и интерьеров, улучшая стойкость цепочки поставок.

Азиатско-Тихоокеанский регион добавляет 88,5 млрд долларов США дополнительной стоимости между 2025 и 2030 годами, отражая самый быстрый рост среди основных блоков. Управление гражданской авиации Китая упрощает валидацию сертификата типа для C919, в то время как Управление аэропортов Индии выделяет 11,8 млрд долларов США в развитие зеленых полей для снятия заторов в метро. Предприятие электрифицированных региональных самолетов Японии и узел SAF Австралии в Квинсленде дополнительно расширяют след авиационного рынка. АСЕАН региональные, такие как Таиланд и Вьетнам, поворачиваются к моделям, ориентированным на груз, в условиях бумов электронной коммерции, используя переоборудования пассажирских в грузовые A321 для обслуживания внутриазиатских логистических коридоров.

Европа поддерживает сбалансированную траекторию роста со среднегодовым темпом роста 6,1%, поддерживаемую наращиванием производства Airbus в Гамбурге и Тулузе, которое поддерживает расширения линейки широкофюзеляжных A350. Континент также является первым, кто предлагает обязательный мандат SAF в размере 2% в 2025 году, растущий до 70% к 2050 году, оказывая давление на региональные авиакомпании для подписания долгосрочных соглашений о покупке. Восточноевропейские низкозатратные перевозчики увеличивают свои флоты, поощряя аэропорты второй линии инвестировать в новые перроны и ангары технического обслуживания. Южная Америка восстанавливается, поскольку проникновение низких затрат превышает 40% объемов пассажиров, при этом аэропорты от Боготы до Лимы продвигают проекты модернизации на 24,4 млрд долларов США, которые разблокируют дополнительные слоты для узкофюзеляжных самолетов.

Ближний Восток и Африка внесли совокупный размер авиационного рынка в 47,6 млрд долларов США в 2025 году, поднявшись до 70,2 млрд долларов США к 2030 году. Перевозчики Персидского залива реинвестируют доходы пандемической эпохи в заказы A350 и B777X, в то время как африканские перевозчики выигрывают от Единого африканского рынка воздушного транспорта, который гармонизирует двусторонние соглашения. Airbus прогнозирует рост африканского коммерческого флота с 1250 самолетов в 2025 году до 2650 к 2043 году, обеспечивая рост связанности на 20 самых загруженных внутрирегиональных маршрутах континента.

Конкурентная среда

Авиационный рынок умеренно консолидирован: Boeing и Airbus командуют более чем 85% портфеля крупных коммерческих самолетов. Однако их дуополия оспаривается одноисточным C919 от COMAC и MC-21 от Irkut. Стартапы электрических самолетов привлекают венчурное финансирование, но полагаются на партнерства с традиционными OEM для знаний о сертификации и масштаба массового производства. Возрождение турбовинтовых приглашает соперничество от Embraer с его концептуальными 19- и 30-местными гибридными самолетами, которые обещают сокращение выбросов на 50%, потенциально изменяя региональные маршруты.

Стратегические ходы доминируют в 2024-2025 годах: выделение Honeywell своего подразделения автоматизации изолирует чистую игру в аэрокосмической отрасли с доходом в 15 млрд долларов США, готовую к углублению возможностей программной аналитики для прогнозного технического обслуживания. Boeing консолидирует свою базу поставок через приобретение Spirit AeroSystems для стабилизации потока секций фюзеляжа, в то время как предложение Airbus на выбранные активы Spirit обеспечивает мощности композитных гондол. Производители двигателей GE и Safran расширяют свое партнерство CFM через демонстратор открытого вентилятора RISE, нацеленный на экономию топлива на 20% к началу 2030-х.

Игроки городской воздушной мобильности заключают авиационные союзы - United подписывает условные сделки на до 200 самолетов смешанного крыла JetZero, которые обещают экономию топлива на 50% на трансконтинентальных миссиях. Федеральное управление авиации издает критерии для силовых подъемников, разрешающие eVTOL в регулярном обслуживании, снижая регуляторные барьеры для выхода на рынок. Производители топлива Neste и World Energy блокируют многодесятилетние контракты поставок SAF с крупными авиакомпаниями, усиливая вертикальную интеграцию между энергетикой и авиацией.

Лидеры авиационной отрасли

-

The Boeing Company

-

Airbus SE

-

Lockheed Martin Corporation

-

Embraer S.A.

-

Textron Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в отрасли

- Июнь 2025: Embraer S.A. получила контракт от SkyWest Inc. на 60 самолетов E175 с правами покупки дополнительных 50 самолетов. Поставки запланированы начать в 2027 году.

- Февраль 2025: Embraer Executive Jets, подразделение Embraer S.A., подписала соглашение о покупке с Flexjet, мировым лидером в сфере частных авиаперевозок. Соглашение включает модели бизнес-джетов Praetor 600, Praetor 500 и Phenom 300E, а также расширенный пакет услуг и поддержки. Твердый заказ состоит из 182 самолетов с опциями на дополнительные 30 самолетов, что почти удвоит размер флота Flexjet в течение пяти лет.

- Январь 2025: Textron Aviation Inc. завершила свою первую международную продажу семи самолетов Beechcraft King Air 260 для военных целей многодвигательного обучения.

Сфера применения отчета о мировом авиационном рынке

Авиационная отрасль охватывает продажи самолетов с неподвижным и вращающимся крылом в коммерческих, военных сегментах и сегментах авиации общего назначения. Отчет о рынке предлагает обзор пассажирского воздушного трафика, заказов и поставок самолетов, изменения в оборонных расходах, введения новых маршрутов и инвестиций основных стран в авиационный сектор.

Отчет об авиационной отрасли сегментирован по типу на коммерческую авиацию, военную авиацию и авиацию общего назначения. Коммерческая авиация дополнительно сегментирована по пассажирским самолетам и грузовым самолетам. Военная авиация дополнительно сегментирована по боевым самолетам и небоевым самолетам. Авиация общего назначения дополнительно сегментирована по вертолетам, поршневым самолетам с неподвижным крылом, турбовинтовым самолетам и бизнес-джетам. Отчет также охватывает размеры рынка и прогнозы для авиационного рынка в основных странах различных регионов. Для каждого сегмента размер рынка предоставляется в стоимостном выражении (доллары США).

| Коммерческая авиация | Узкофюзеляжные |

| Широкофюзеляжные | |

| Региональные самолеты | |

| Военная авиация | Боевые |

| Транспортные | |

| Специальные миссии | |

| Вертолеты | |

| Авиация общего назначения | Бизнес-джеты |

| Коммерческие вертолеты | |

| Беспилотные авиационные системы | Гражданские и коммерческие |

| Оборонные и государственные | |

| Передовая воздушная мобильность (AAM) | eVTOL |

| Городская воздушная мобильность (UAM) |

| Турбовинтовая |

| Турбовентиляторная |

| Поршневой двигатель |

| Турбовальная |

| Турбореактивная |

| Гибридно-электрическая |

| Электрическая |

| Обычное топливо |

| На основе SAF |

| Топливный элемент |

| На батарейном питании |

| На солнечной энергии |

| Заводская установка |

| Модернизация |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | ||

| Катар | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Египет | ||

| Остальная Африка | ||

| По типу | Коммерческая авиация | Узкофюзеляжные | |

| Широкофюзеляжные | |||

| Региональные самолеты | |||

| Военная авиация | Боевые | ||

| Транспортные | |||

| Специальные миссии | |||

| Вертолеты | |||

| Авиация общего назначения | Бизнес-джеты | ||

| Коммерческие вертолеты | |||

| Беспилотные авиационные системы | Гражданские и коммерческие | ||

| Оборонные и государственные | |||

| Передовая воздушная мобильность (AAM) | eVTOL | ||

| Городская воздушная мобильность (UAM) | |||

| По технологии силовых установок | Турбовинтовая | ||

| Турбовентиляторная | |||

| Поршневой двигатель | |||

| Турбовальная | |||

| Турбореактивная | |||

| Гибридно-электрическая | |||

| Электрическая | |||

| По источнику энергии | Обычное топливо | ||

| На основе SAF | |||

| Топливный элемент | |||

| На батарейном питании | |||

| На солнечной энергии | |||

| По типу установки | Заводская установка | ||

| Модернизация | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Германия | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | |||

| Катар | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Египет | |||

| Остальная Африка | |||

Ключевые вопросы, на которые дан ответ в отчете

Каков текущий размер авиационного рынка?

Авиационный рынок оценивается в 358,85 млрд долларов США в 2025 году и вырастет до 524,14 млрд долларов США к 2030 году, отражая среднегодовой темп роста 7,87%.

Какой сегмент расширяется быстрее всего в авиационном рынке?

Передовая воздушная мобильность лидирует в росте со среднегодовым темпом роста 18,90% до 2030 года, поскольку города принимают сети городских воздушных такси.

Насколько велика доля Северной Америки в авиационном рынке?

Северная Америка держала 37,58% доли авиационного рынка в 2024 году, отражая ее глубокую базу аэрокосмического производства.

Какая технология силовых установок набирает наибольшую популярность?

Электрические силовые установки развиваются со среднегодовым темпом роста 15,76%, поддерживаемые гибридно-электрическими демонстраторами и платформами городской воздушной мобильности.

Почему принятие топливных элементов растет, несмотря на доминирование обычного топлива?

Водородные системы топливных элементов показывают среднегодовой темп роста 19,43%, потому что мандаты нулевых выбросов и инфраструктурные инвестиции сходятся, чтобы обеспечить водородные самолеты средней дальности к середине 2030-х.

Как проблемы цепочки поставок влияют на поставки самолетов?

Продолжающаяся нехватка отливок, композитов и электроники продлила сроки поставок до 18 месяцев, побуждая авиакомпании продлевать аренду и преследовать модернизацию.

Последнее обновление страницы: