Размер и доля рынка автомобильных микромоторов

Анализ рынка автомобильных микромоторов от Mordor Intelligence

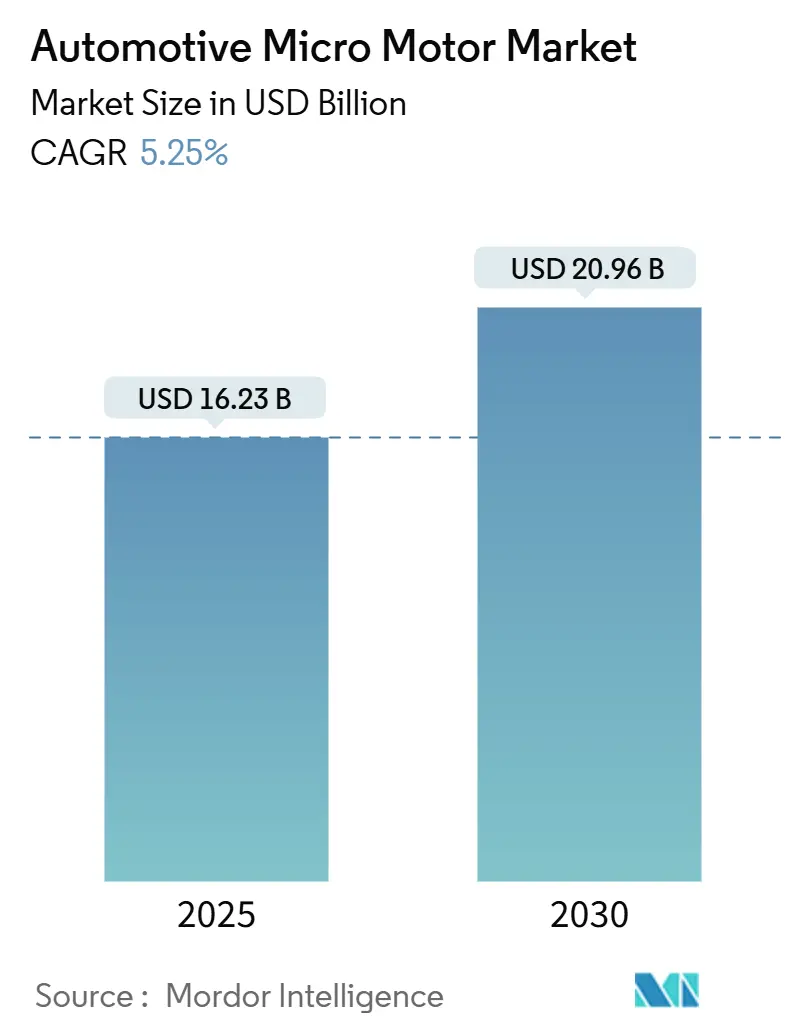

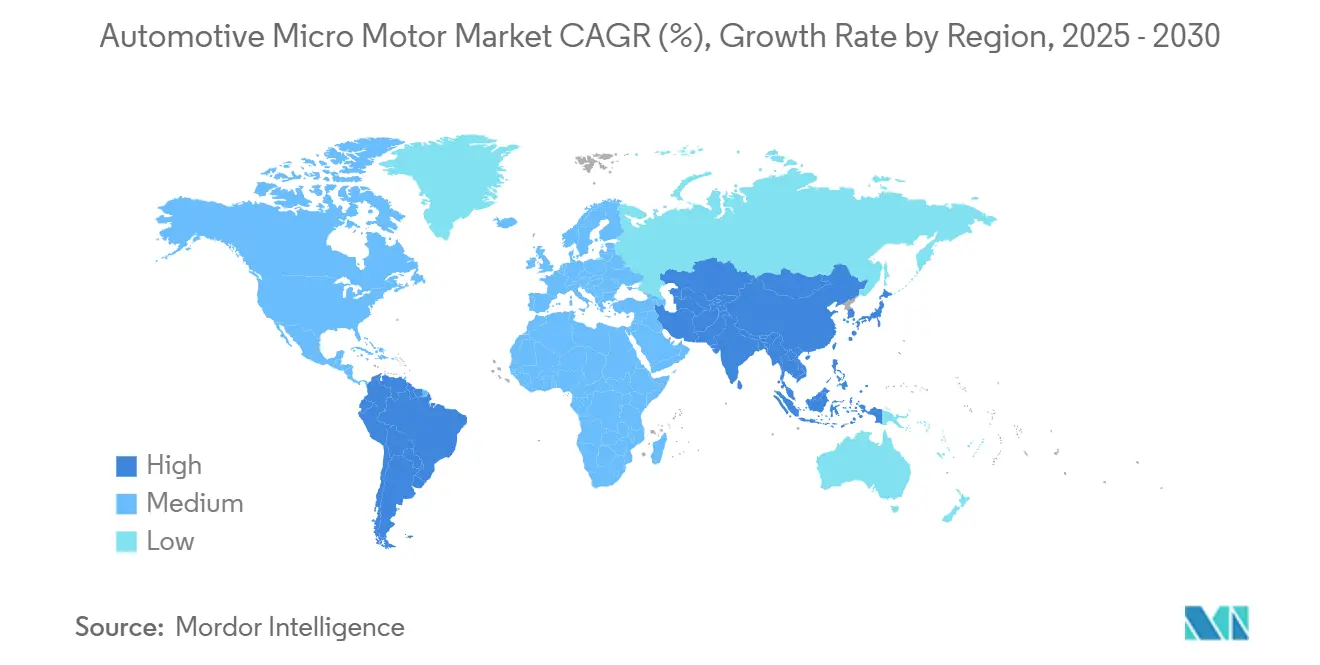

Размер рынка автомобильных микромоторов составил 16,23 млрд долларов США в 2025 году и прогнозируется к достижению около 20,96 млрд долларов США к 2030 году, продвигаясь со среднегодовым темпом роста 5,25%. Рост обусловлен быстро растущими объемами электромобилей (EV), переходом к 48-вольтовым мягкогибридным архитектурам и увеличением содержания на одно транспортное средство в модулях силового агрегата, безопасности и комфорта. Производители масштабируют региональные производственные центры для соответствия местным правилам поставок; только Nidec выделил более 7 млрд долларов США на расширение мощностей E-Axle для захвата дополнительной доли рынка автомобильных микромоторов. Азиатско-Тихоокеанский регион остается эпицентром спроса, поддерживаемый экспортным лидерством Китая, в то время как платформы более высокого напряжения стимулируют самое быстрое внедрение технологий бесщеточных двигателей в Северной Америке и Европе.

Ключевые выводы отчета

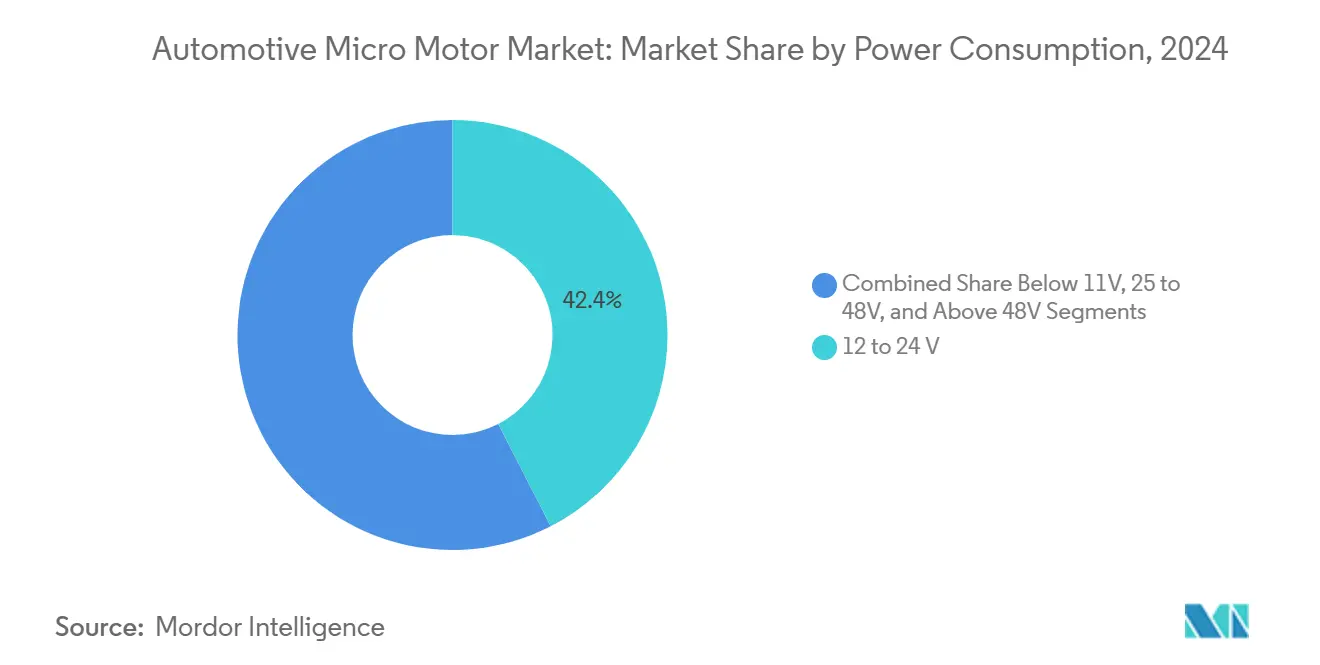

- По энергопотреблению сегмент 12-24 В лидировал с 42,44% доли рынка автомобильных микромоторов в 2024 году; системы свыше 48 В демонстрируют наивысший среднегодовой темп роста 5,78% до 2030 года.

- По типу двигателя двигатели постоянного тока удерживали 59,65% доли выручки в 2024 году, в то время как конструкции переменного тока прогнозируются к расширению со среднегодовым темпом роста 6,5% до 2030 года.

- По технологии бесщеточные двигатели контролировали 54,22% доли размера рынка автомобильных микромоторов в 2024 году и растут со среднегодовым темпом роста 5,44%.

- По применению силовой агрегат и трансмиссия составили 33,56% выручки в 2024 году; модули безопасности и ADAS продвигаются быстрее всего со среднегодовым темпом роста 5,53%.

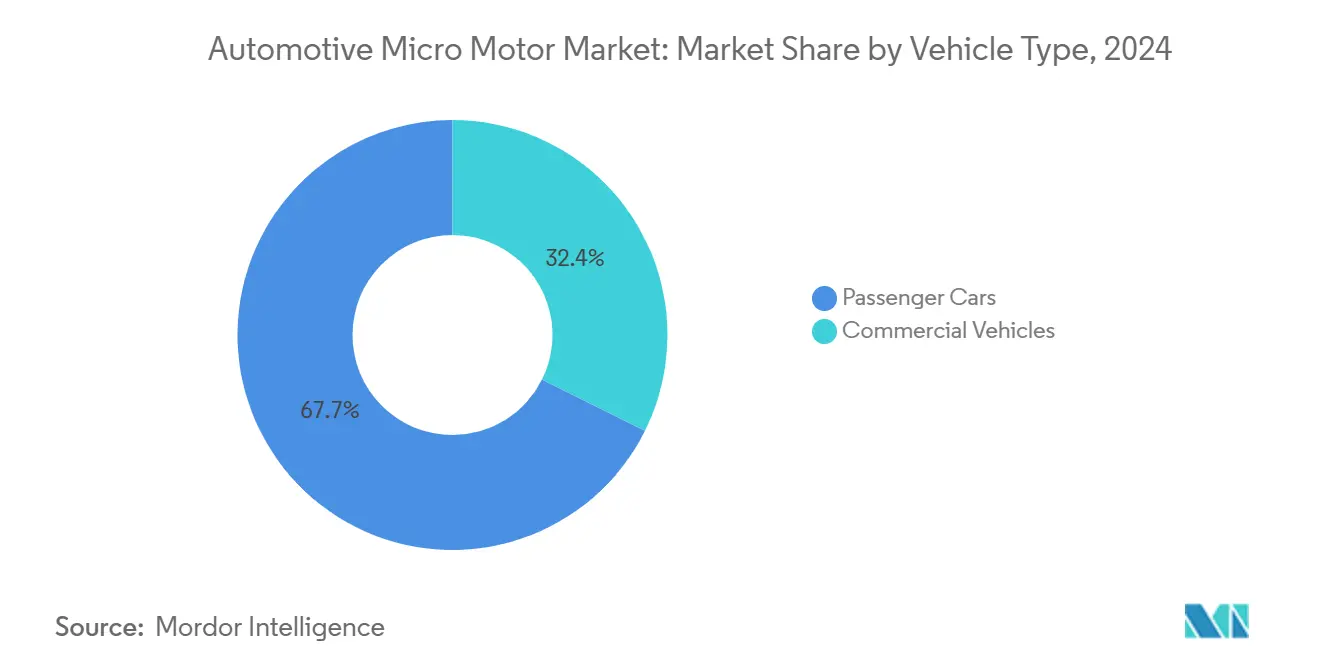

- По типу транспортного средства легковые автомобили контролировали 67,65% доли в 2024 году, однако коммерческие транспортные средства демонстрируют самый быстрый среднегодовой темп роста 5,75% на электрификации парка.

- По каналу продаж поставки OEM представляли 72,21% выручки в 2024 году, тогда как послепродажный рынок растет со среднегодовым темпом роста 6,32% на замещающем спросе.

- По географии Азиатско-Тихоокеанский регион захватил 48,48% выручки 2024 года и настроен расти со среднегодовым темпом роста 6,20%, опережая все другие регионы.

Тенденции и аналитика глобального рынка автомобильных микромоторов

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Всплеск объемов производства электромобилей | +2.1% | Глобально, с лидерством АТЭР во внедрении | Средний срок (2-4 года) |

| Рост 48-вольтовых мягкогибридных архитектур | +1.8% | Северная Америка и Европа, расширение в АТЭР | Средний срок (2-4 года) |

| Растущий спрос на роскошные и премиальные интерьеры | +1.2% | Глобально, сконцентрировано на развитых рынках | Долгий срок (≥ 4 года) |

| Облегчение веса транспортных средств и миниатюризация компонентов | +0.9% | Глобально, движимо регулированием эффективности | Долгий срок (≥ 4 года) |

| Интеграция в системы активной аэродинамики | +0.6% | Премиальные сегменты Европы и Северной Америки | Средний срок (2-4 года) |

| Распространение функций благополучия салона | +0.4% | Роскошные сегменты на развитых рынках | Долгий срок (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Всплеск объемов производства электромобилей

Глобальные поставки электромобилей продолжают опережать общий рост легковых транспортных средств, и каждая чистая батарейная модель полагается на десятки вспомогательных микромоторов для теплового управления, аэродинамики, рулевого управления, торможения и охлаждения батарейного блока. Assembly Magazine прогнозирует четырехкратный скачок в выпуске тяговых двигателей до более чем 120 миллионов единиц к 2034 году, тренд, который каскадом переходит в параллельный спрос на меньшие двигатели в подсистемах. Рост Китая до 4,91 миллиона экспорта транспортных средств в 2023 году, превзойдя Японию, отражает этот сдвиг и концентрирует большую часть рынка автомобильных микромоторов в регионе. Более высокие 800-вольтовые архитектуры в премиальных электромобилях дополнительно поднимают планку производительности для управляющей электроники микромоторов, построенной вокруг карбид-кремниевых устройств, толкая поставщиков к надежным высокочастотным драйверным модулям[1]Стоимость полупроводниковых чипов на транспортное средство удвоится до $1200 к 2030 году из-за технического прогресса: NITI Aayog,

Economic Times, economictimes.indiatimes.com.

Рост 48-вольтовых мягкогибридных архитектур

Переход от традиционной 12-вольтовой электрики к 48-вольтовым платам позволяет автопроизводителям сократить расход топлива до 15% при разблокировке новых применений микромоторов в активной подвеске, старт-стопе и электрических нагнетателях. CLEPA прогнозирует 48-вольтовые системы в одном из каждых десяти новых автомобилей к 2025 году. Сопутствующий сегмент 48-вольтовых батарей ожидается к подъему, предоставляя рынку автомобильных микромоторов значительную возможность встраивания. Внедрение Tesla 48-вольтовой проводки в Cybertruck ускоряет индустриальное преобразование, хотя традиционные производители должны пересмотреть жгуты, соединители и инструменты валидации для работы с более высокими напряжениями[2]"48-вольтовые системы: что вам нужно знать, поскольку автопроизводители прощаются с 12 В", Electronic Design, electronicdesign.com.

Растущий спрос на роскошные и премиальные интерьеры

Премиальные модели интегрируют несколько зональных климатических вентиляторов, тактильные сиденья и адаптивные световые массивы, каждый приводимый прецизионными микромоторами, обеспечивающими бесшумную работу и продленные жизненные циклы. Глобальные поставки транспортных средств стоимостью свыше 80 000 долларов США продолжают подниматься, поскольку состоятельные потребители приоритизируют технологии салона. Электроника теперь составляет растущую долю стоимости сборки, поощряя автопроизводителей добавлять ионизаторы, диспенсеры ароматов и модули активного шумоподавления, питаемые компактными бесщеточными конструкциями. Поставщики уровня 1 отвечают на растущую сложность интерьера разработкой модульных моторных платформ, которые разделяют конструкции статора между приводами сидений, рулевой колонки и HVAC, улучшая экономику масштаба и время выхода на рынок.

Облегчение веса транспортных средств и толчок к миниатюризации компонентов

Строгие регулирования эффективности побуждают OEM сокращать массу транспортных средств, удваивая спрос на легкие полимеры, алюминиевые обмотки и углеродно-нанотрубочные катушки в сборках микромоторов. Корейский институт науки и технологий продемонстрировал нанотрубочный двигатель, который сокращает вес ротора при повышении плотности мощности, инновация с прямыми последствиями для модулей электромобилей с ограниченным пространством. CompositesWorld оценивает, что выручка автомобильных композитов удвоится к 2032 году, поскольку поставщики заменяют стальные корпуса высокопрочными термопластиками. Обзор трендов 2024 года от Vitesco подчеркивает алюминиевые обмотки, которые сокращают размер упаковки без жертвования крутящим моментом, функция, ключевая для платформ бесщеточных двигателей следующего поколения.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Восходящий тренд цен на редкоземельные магниты | -1.1% | Глобально, с концентрацией поставок в Китае | Короткий срок (≤ 2 года) |

| Постоянные технологические обновления, увеличивающие себестоимость единицы | -0.8% | Глобально, затрагивающие все рыночные сегменты | Средний срок (2-4 года) |

| Жесткие спецификации допусков, повышающие стоимость квалификации | -0.5% | Глобально, особенно в премиальных сегментах | Средний срок (2-4 года) |

| Появляющиеся пьезоактуаторные заменители | -0.3% | Развитые рынки с продвинутым внедрением технологий | Долгий срок (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Восходящий тренд цен на редкоземельные магниты

Волатильность ценообразования постоянных магнитов является самым острым вызовом стоимости для поставщиков автомобильных микромоторов. Спотовые значения неодима упали на 42% за прошлый год, однако долгосрочный риск поставок маячит, поскольку Китай ужесточает экспортные контроли. Программы транспортных средств уже сообщают о производственных паузах, таких как линия Swift Suzuki в Японии, когда поставки магнитов застопорились. Игроки отрасли диверсифицируют снабжение: Nidec подписал соглашение 2025 года на принятие магнитов Noveon Ecoflux, произведенных в Соединенных Штатах, буферизируя валютные и геополитические шоки.

Постоянные технологические обновления, увеличивающие себестоимость единицы

Содержание полупроводников на транспортное средство настроено удвоиться до примерно 1 200 долларов США к 2030 году, поскольку системы силового агрегата, ADAS и информационно-развлекательные системы расширяются, толкая вверх цены контроллеров микромоторов. Растущие цены на электросталь повысили стоимость двигателей на 35-40% с 2020 года, сужая маржи поставщиков. Тем временем более строгие протоколы квалификации могут продлить валидацию форм до восьми месяцев и 20 000 долларов США за пересмотр инструмента, задерживая запуски продуктов и повышая расходы на разработку.

Сегментный анализ

По энергопотреблению: 48-вольтовые системы движут миграцию напряжения

Класс от 12 до 24 В удерживал 42,44% доли рынка автомобильных микромоторов в 2024 году, отражая наследственные электрические архитектуры в парке легковых транспортных средств. Однако сегменты более высокого напряжения (свыше 48 В) демонстрируют самый быстрый среднегодовой темп роста 5,78%, поскольку OEM принимают мягкогибридные и 800-вольтовые трансмиссии электромобилей для повышения эффективности. Этот сдвиг увеличивает размер рынка автомобильных микромоторов для высокомоментных бесщеточных единиц, соединенных с проводными жгутами низкого калибра, сокращая резистивные потери и облегчая тепловые нагрузки. Развертывание Tesla 48-вольтового жгута подчеркивает широкое индустриальное выравнивание на следующем электрическом стандарте.

CLEPA подтверждает, что 48-вольтовая технология может сократить расход топлива до 15%, ускоряя её включение в европейские стратегии соответствия CO₂[3]48-вольтовая технология,

CLEPA, clepa.eu. Поставщики поэтому масштабируют модульные семейства статоров, которые покрывают 24-вольтовые вентиляторные двигатели через 400-вольтовые вспомогательные тяговые устройства, максимизируя повторное использование платформы. Появляющиеся ниши малой мощности (менее 11 В) остаются релевантными для сенсорных узлов, однако представляют ограниченную часть выручки.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу двигателя: Доминирование постоянного тока сталкивается с вызовом высокоэффективного переменного тока

Двигатели постоянного тока контролировали 59,65% выручки 2024 года благодаря рентабельным конструкциям для подъемников окон, регулировщиков сидений и заслонок HVAC. Тем не менее, машины переменного тока демонстрируют надежный среднегодовой темп роста 6,5%, поскольку работа с переменной скоростью снижает энергопотребление в рулевом управлении, торможении и насосах охлаждающей жидкости. Рынок автомобильных микромоторов поэтому наблюдает сбалансированное портфолио, где платформы постоянного тока остаются жизнеспособными для включения-выключения актуации, в то время как опции переменного тока с инверторным приводом удовлетворяют целям эффективности в электроусилителе руля.

Линия SynRA от Nidec иллюстрирует толчок к синхронно-реактивным архитектурам, которые удаляют редкоземельные магниты, повышая устойчивость поставок. Продажи FY23/24 Johnson Electric указывают на устойчивое внедрение OEM в обоих типах двигателей, валидируя многотехнологичную дорожную карту.

По технологии: Бесщеточные платформы лидируют в гонке надежности

Бесщеточные платформы доставили 54,22% продаж 2024 года и будут опережать щеточные системы со среднегодовым темпом роста 5,44% на лучшей эффективности, меньшем шуме и практически нулевом обслуживании. Интегрированные драйверные платы дополнительно сокращают размер упаковки, важный для современных модулей кабины и охлаждения батареи. Щеточные двигатели остаются релевантными в чувствительных к стоимости послепродажных товарах, но продолжают уступать позиции.

Углеродно-нанотрубочные обмотки, представленные Корейским институтом науки и технологий, сигнализируют новую главу в ультралегких бесщеточных конструкциях для критически важных по весу углов электромобилей. Параллельные достижения включают беспитающие магнитные кодировщики, которые продлевают срок службы удалением бортовых ячеек, шаг, недавно коммерциализованный Nidec.

По применению: Модули безопасности и ADAS ускоряются

Системы силового агрегата и трансмиссии удерживали 33,56% выручки в 2024 году, закрепленные контролем дроссельной заслонки, вестгейта турбо и актуацией клапана трансмиссии. Однако модули безопасности и ADAS регистрируют самый крутой среднегодовой темп роста 5,53%, поскольку механизмы очистки радара, лидара и камеры полагаются на прецизионную микроактуацию. Рынок автомобильных микромоторов также выигрывает от активных заслонок решетки и контроллеров высоты посадки, которые сокращают сопротивление и повышают дальность до 15%.

Устройства благополучия салона, такие как ионизаторы и диспенсеры ароматов, добавляют дальнейший объем, особенно в роскошных комплектациях. Поставщики отвечают герметичными, жидкостно-резистентными бесщеточными двигателями, подходящими для суровых подкапотных и внешних размещений, расширяя адресуемую стоимость на транспортное средство.

По типу транспортного средства: Коммерческие транспортные средства набирают обороты

Легковые автомобили произвели 67,65% выручки микромоторов 2024 года, движимые чистым объемом единиц и быстрым распространением функций. Коммерческие транспортные средства демонстрируют более быстрый среднегодовой темп роста 5,75% на электрификации доставочных парков. Размер рынка автомобильных микромоторов, связанный с электрическими фургонами, растет, поскольку флотские операторы устанавливают электрические компрессоры охлаждения, гидравлические приводы подъемников и датчики городской безопасности.

Экспорт электромобилей из Мексики в Соединенные Штаты подчеркивает северо-американское наращивание как в пассажирских, так и в легких коммерческих сегментах. Более быстрый износ рабочего цикла в коммерческой службе движет больший послепродажный спрос на высокопрочные бесщеточные замены.

По каналу продаж: Контракты OEM доминируют, послепродажный рынок расширяется

Каналы OEM произвели 72,21% выручки 2024 года через прямые контракты линейной установки, которые работают через многолетние платформы транспортных средств. Послепродажный рынок растет со среднегодовым темпом роста 6,32%, поскольку сложные электронные подсистемы стареют, требуя специализированных диагностических и запасных частей. Поставщики уровня 1 диверсифицируются в брендированные сервисные части, используя производственное ноу-хау для захвата послегарантийных расходов.

Тайваньские поставщики, такие как E-Lead Electronics, известные модулями информационно-развлекательных систем, расширяют трансграничные сети для обслуживания как OEM, так и независимых каналов ремонта, подчеркивая двойные возможности отрасли автомобильных микромоторов в циклах первичной установки и обслуживания.

Географический анализ

Азиатско-Тихоокеанский регион генерировал 48,48% глобальной выручки в 2024 году, и его среднегодовой темп роста 6,20% до 2030 года удерживает регион в авангарде рынка автомобильных микромоторов. Китайские экспортеры отгрузили 4,91 миллиона транспортных средств в 2023 году, превзойдя Японию и консолидируя широкую базу поставок для микромоторов, полупроводников и магнитов. Nidec планирует поднять численность персонала на своем комплексе в Далянь до 50%, превратив его в крупнейший в мире сайт EV-двигателей, способный на миллионную единичную производительность в год. Таиланд и Индонезия привлекают свежие инвестиции для создания интегрированных цепей поставок электромобилей, расширяя региональные варианты снабжения.

Европа продвигается стабильными темпами, поскольку строгие цели выбросов стимулируют развертывания 48 В, а премиальные OEM принимают активную аэродинамику. Продвижение CLEPA мягкогибридных силовых агрегатов и слияние Schaeffler с Vitesco в 2024 году укрепляют местную экспертизу двигателей. Немецкий стартап DeepDrive обеспечил 33,5 миллиона долларов США для коммерциализации двухроторных конструкций, использующих на 50% меньше магнитов, подчеркивая европейский толчок к инновациям с легкими материалами.

Северная Америка питается политикой решоринга и стандартизацией напряжения под руководством Tesla. Поглощение KPS Capital Partners подразделения Innomotics от Siemens за 3,5 миллиарда евро сигнализирует аппетит частного капитала к высокоценным моторным брендам. Южная Америка демонстрирует высокий рост с меньшей базы, поддерживаемый растущим электронным содержанием в бразильском и аргентинском производстве.

Конкурентная среда

Глобальный рынок микромоторов демонстрирует умеренный уровень концентрации, при этом ведущие игроки коллективно контролируют значительную часть общей выручки. Несколько ключевых трендов и конкурентных динамик формируют этот ландшафт. Рынок характеризуется присутствием основных игроков, включая Nidec и Johnson Electric, среди прочих. Эти компании активно проводят стратегии для усиления своих позиций и капитализации на растущем спросе на микромоторы в различных применениях, особенно в секторах электромобилей (EV) и продвинутых систем помощи водителю (ADAS). Традиционные специалисты по двигателям сталкиваются с увеличенной конкуренцией от поставщиков уровня 1 и производителей электроники, которые расширяются на рынок микромоторов. Кроме того, фонды частного капитала активно ищут возможности для приобретения и консолидации бизнесов микромоторов, стремясь создать диверсифицированные технологические портфолио.

Стратегически вертикальная интеграция набирает тягу. Слияние Schaeffler с Vitesco формирует сущность в 25 миллиардов евро, охватывающую трансмиссионные, e-axle и инверторные системы. Финансирование Conifer в 20 миллионов долларов США ускорит магнито-агностические двигатели, которые обходят волатильность редких земель. Тем временем пьезо-основанные PowerHap актуаторы TDK облегчают твердотельную гаптику, представляя нишевую угрозу замещения для традиционных ротационных единиц в управлении информационно-развлекательными системами.

Сотрудничество с OEM также интенсифицируется. Magna партнерилась с NVIDIA для интеграции готовых к ИИ центральных компьютеров, движа спрос на высокопрецизионные двигатели в очистке сенсоров, позиционировании радара и системах активной решетки. Поставщики, принимающие продвинутое программное обеспечение анализа допусков, примером чего является ZF Electronics, сообщают о экономии затрат на прототипирование, которые транслируются в конкурентное ценообразование для автопроизводителей.

Лидеры отрасли автомобильных микромоторов

-

Nidec Corporation

-

Johnson Electric Holdings Limited

-

Mabuchi Motor Co., Ltd.

-

DENSO Corporation

-

Maxon Motor AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: Conifer привлекла 20 миллионов долларов США для коммерциализации магнито-агностических двигателей и электросиловых агрегатов, смягчая риски поставок редких земель.

- Июнь 2025: Корейский институт науки и технологий представил углеродно-нанотрубочные катушки, обеспечивающие ультралегкие бесщеточные двигатели для вспомогательных устройств электромобилей.

- Февраль 2025: Nidec согласилась поставлять американские магниты Ecoflux от Noveon, укрепляя северо-американскую безопасность поставок.

Охват отчета о глобальном рынке автомобильных микромоторов

Автомобильные микромоторы - это компактные, легкие и простые в эксплуатации двигатели с низким энергопотреблением и малыми электромагнитными помехами. Они, следовательно, идеальны для использования в небольших, сложных местах с ограниченными энергетическими бюджетами, таких как современные электрические и электронные системы в автомобильной области.

Рынок автомобильных микромоторов сегментирован по энергопотреблению, типу двигателя, типу технологии и географии. По энергопотреблению рынок сегментирован на менее 11В, 12В-24В, 25В-48В и более 48В. По типу двигателя рынок сегментирован на двигатели постоянного тока и двигатели переменного тока. По типу технологии рынок сегментирован на щеточный микромотор и бесщеточный микромотор. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Латинскую Америку и Ближний Восток и Африку.

Отчет предлагает размер рынка и прогнозы для автомобильных микромоторов в стоимостном выражении (долл. США) для всех вышеуказанных сегментов

| Менее 11 В |

| От 12 до 24 В |

| От 25 до 48 В |

| Свыше 48 В |

| Двигатель постоянного тока |

| Двигатель переменного тока |

| Щеточный микромотор |

| Бесщеточный микромотор |

| Электроника кузова (окно, сиденье, зеркало) |

| Системы силового агрегата и трансмиссии |

| Шасси и рулевое управление |

| Модули безопасности и ADAS |

| Информационно-развлекательные системы и подключение |

| Легковые автомобили |

| Коммерческие транспортные средства |

| OEM |

| Послепродажное обслуживание |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия и Новая Зеландия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Турция | |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| По энергопотреблению | Менее 11 В | |

| От 12 до 24 В | ||

| От 25 до 48 В | ||

| Свыше 48 В | ||

| По типу двигателя | Двигатель постоянного тока | |

| Двигатель переменного тока | ||

| По технологии | Щеточный микромотор | |

| Бесщеточный микромотор | ||

| По применению | Электроника кузова (окно, сиденье, зеркало) | |

| Системы силового агрегата и трансмиссии | ||

| Шасси и рулевое управление | ||

| Модули безопасности и ADAS | ||

| Информационно-развлекательные системы и подключение | ||

| По типу транспортного средства | Легковые автомобили | |

| Коммерческие транспортные средства | ||

| По каналу продаж | OEM | |

| Послепродажное обслуживание | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия и Новая Зеландия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка автомобильных микромоторов?

Размер рынка автомобильных микромоторов достиг 16,23 млрд долларов США в 2025 году и прогнозируется к росту до около 20,96 млрд долларов США к 2030 году.

Какой сегмент по энергопотреблению лидирует на рынке автомобильных микромоторов?

Сегмент от 12 до 24 В лидирует с долей 42,44% в 2024 году, но платформы свыше 48 В демонстрируют наивысший среднегодовой темп роста 5,78% до 2030 года.

Почему бесщеточные микромоторы набирают популярность?

Бесщеточные конструкции обеспечивают более высокую эффективность, более тихую работу и более длительный срок службы, помогая им захватить 54,22% выручки 2024 года и расти со среднегодовым темпом роста 5,44%.

Как цены на редкоземельные магниты влияют на поставщиков микромоторов?

Волатильные цены на неодим и диспрозий могут повысить себестоимость единицы продукции и нарушить поставки.

Какой регион доминирует в спросе на автомобильные микромоторы?

Азиатско-Тихоокеанский регион контролирует 48,48% мирового дохода и расширяется со среднегодовым темпом роста 6,20%, обусловленным силой экспорта электромобилей Китая и региональной глубиной цепочки поставок.

Последнее обновление страницы: