Размер и доля рынка управления воздушным движением

Анализ рынка управления воздушным движением от Mordor Intelligence

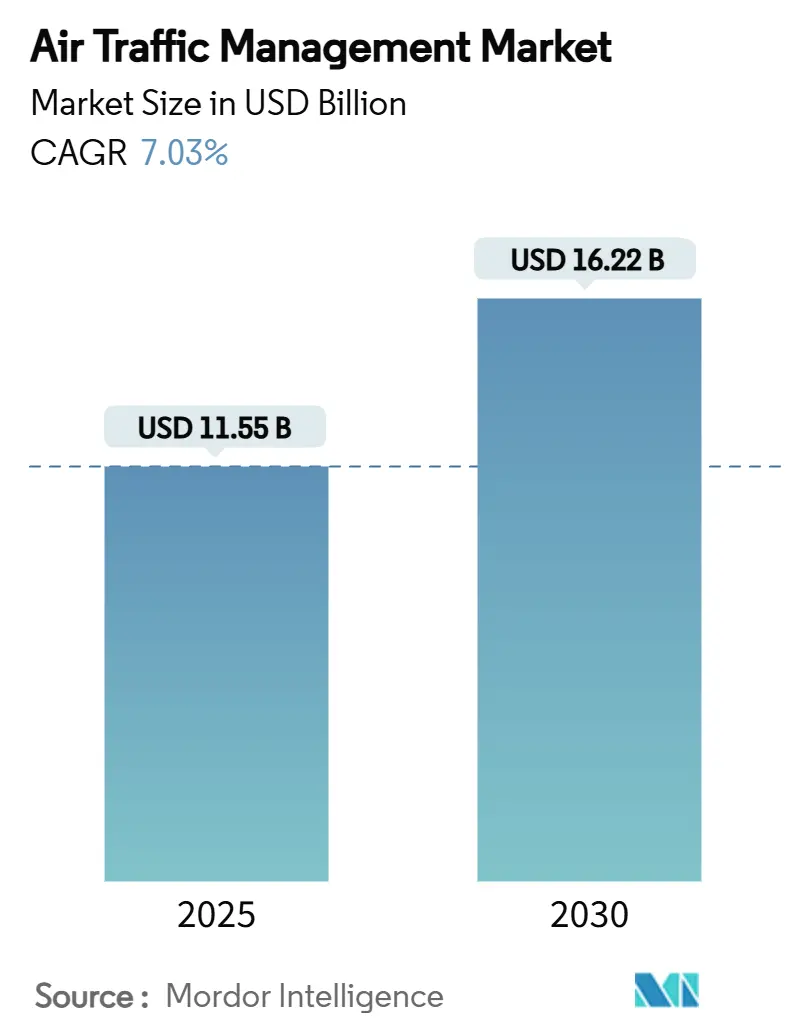

Размер мирового рынка управления воздушным движением оценивается в 11,55 млрд долларов США в 2025 году и, по прогнозам, достигнет 16,22 млрд долларов США к 2030 году, что составляет стабильный среднегодовой темп роста 7,03% в прогнозный период. Устойчивый спрос обусловлен потребностью авиационного сектора в замене устаревшей инфраструктуры, интеграции спутникового наблюдения и обработке беспрецедентных объемов трафика. Федеральное авиационное управление (FAA) подтверждает, что 285 из 313 диспетчерских служб остаются недоукомплектованными, что подчеркивает критические узкие места пропускной способности, которые ускоряют закупки технологий. Расширение многомиллиардных программ аэропортов в Азии, широкие мандаты на автоматическое зависимое наблюдение-вещание (ADS-B) и растущие операции беспилотных летательных аппаратов в совокупности укрепляют позитивные перспективы роста рынка управления воздушным движением. Государственные усилия по модернизации, такие как американская программа NextGen, европейская инициатива SESAR Digital Sky и аналогичные инвестиции в развивающихся центрах, обеспечивают стабильный поток доходов для поставщиков систем. Тем временем переход к управлению потоками на основе ИИ и облачным архитектурам иллюстрирует, как программно-ориентированные инновации теперь стимулируют большую долю клиентских расходов на рынке управления воздушным движением.

Ключевые выводы отчета

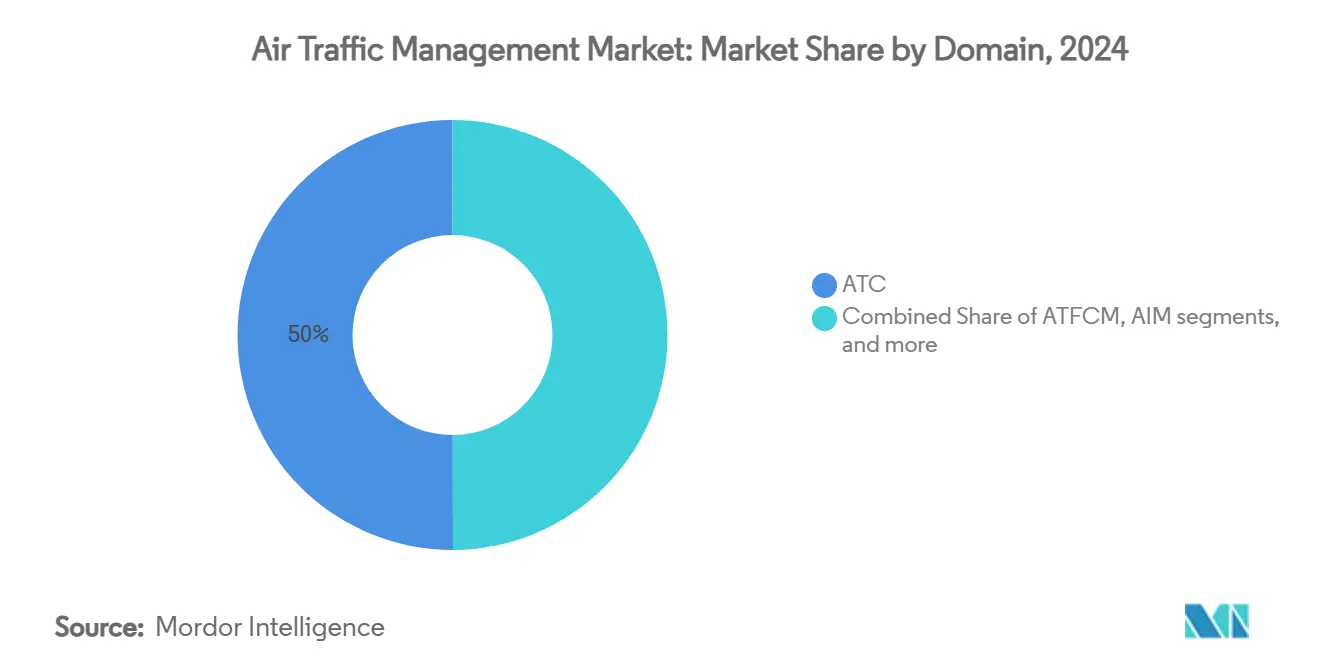

- По областям управление воздушным движением занимало 50,04% доли рынка в 2024 году; прогнозируется рост управления беспилотным движением на 9,45% CAGR до 2030 года.

- По компонентам аппаратное обеспечение составляло 67,21% размера рынка управления воздушным движением в 2024 году, тогда как программное обеспечение прогнозируется к расширению на 8,21% CAGR к 2030 году.

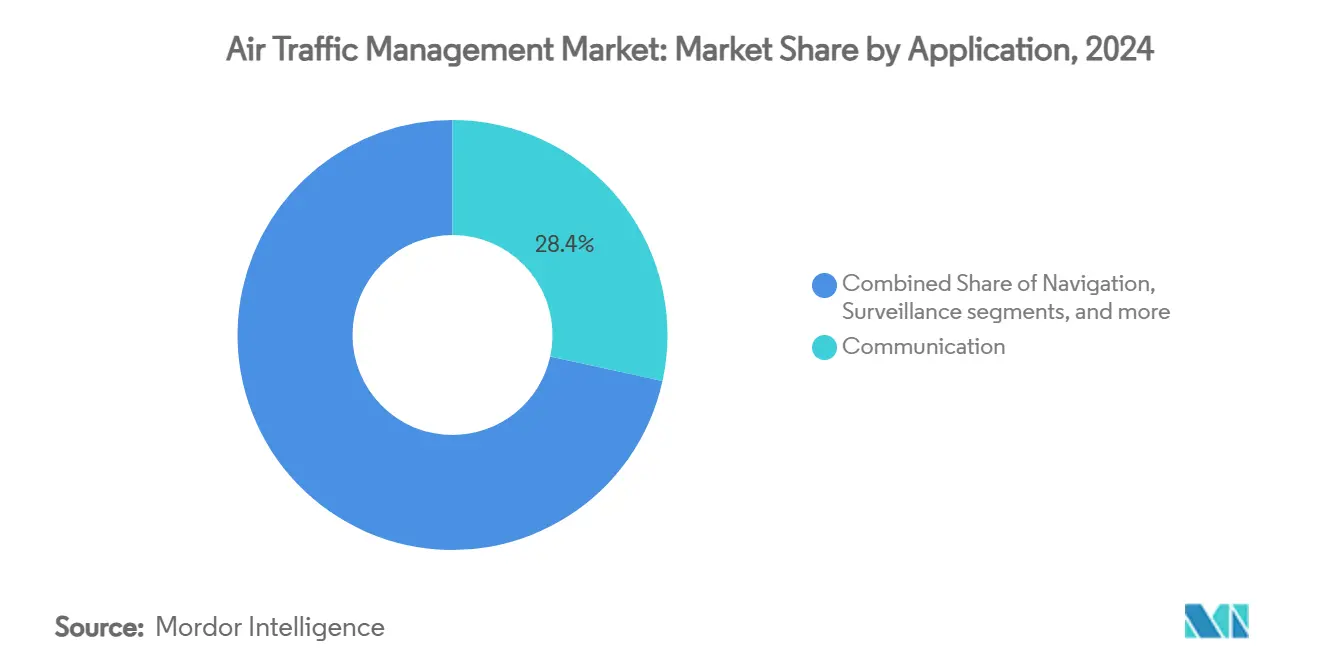

- По применению связь лидировала с долей 28,44% размера рынка управления воздушным движением в 2024 году; автоматизация и поддержка принятия решений развиваются со среднегодовым темпом роста 8,98% до 2030 года.

- По конечному использованию коммерческая авиация доминировала с долей доходов 66,28% в 2024 году, в то время как городская воздушная мобильность/операции с дронами зафиксировала перспективы CAGR 10,21% до 2030 года.

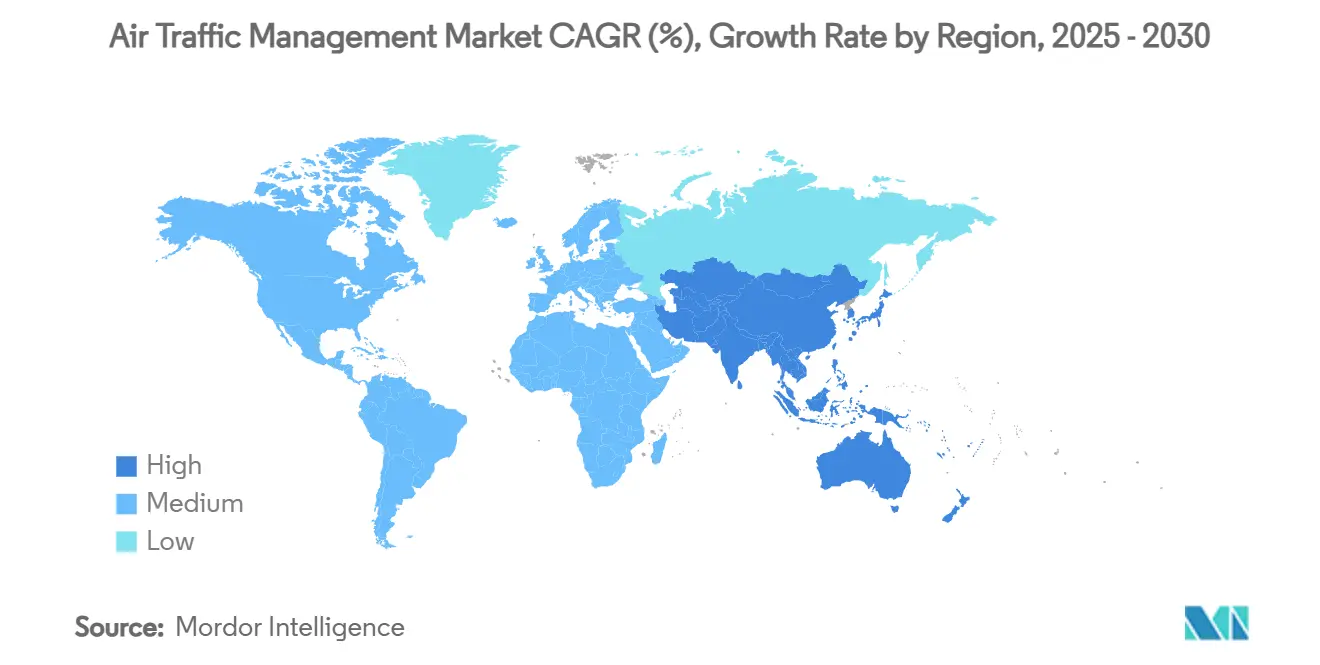

- По географии Северная Америка командовала 30,20% доли рынка управления воздушным движением в 2024 году; Азиатско-Тихоокеанский регион представляет самый быстрорастущий регион со среднегодовым темпом роста 8,45% до 2030 года.

Глобальные тенденции и аналитика рынка управления воздушным движением

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Расширение аэропортовой инфраструктуры для поддержки растущего воздушного движения | +1.8% | Глобально, сосредоточено в АТЭС и БВА | Средний срок (2-4 года) |

| Регуляторные мандаты на ADS-B и навигацию на основе производительности (PBN) | +1.2% | Северная Америка и Европа | Короткий срок (≤ 2 года) |

| Растущие коммерческие операции дронов, требующие интеграции U-space/UTM | +1.5% | Северная Америка, Европа, АТЭС | Средний срок (2-4 года) |

| Крупные инвестиции в программы NextGen и SESAR цифрового неба | +1.0% | Северная Америка и Европа | Долгий срок (≥ 4 лет) |

| Внедрение решений управления потоком воздушного движения на основе ИИ | +0.9% | Глобально | Средний срок (2-4 года) |

| Стимулы для устойчивых маршрутов полетов и ATM-систем, совместимых с SAF | +0.6% | Европа и Северная Америка | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Расширение аэропортовой инфраструктуры для поддержки растущего воздушного движения

Программы развития аэропортов стоимостью 1 триллион долларов США на Ближнем Востоке, в Африке и Южной Азии пересматривают потребности в пропускной способности и стимулируют рынок управления воздушным движением. Планируемый мегааэропорт-город Эфиопии будет обслуживать 110 миллионов пассажиров в год - более чем в четыре раза увеличивая текущую пропускную способность страны - и стимулировать спрос на масштабируемое программное обеспечение разрешения конфликтов. Реконструкция международного аэропорта Аль-Мактум в ОАЭ стоимостью 35 млрд долларов США встраивает возможности ATM нового поколения с первого дня, избегая дорогостоящих модернизаций. Цель Индии по созданию более 220 новых аэропортов к 2035 году дополнительно повышает требования к совместимым системам наблюдения, навигации и связи на рынке управления воздушным движением. Эти крупномасштабные расширения усиливают сложность управления потоками, стимулируя ускоренное развертывание платформ автоматизации на основе ИИ.

Регуляторные мандаты на ADS-B и навигацию на основе производительности (PBN)

Обязательное оборудование ADS-B продолжает распространяться за пределы ранних адептов. NAV CANADA ввела обязательное ADS-B Out в отечественном воздушном пространстве класса B в мае 2024 года, иллюстрируя, как регуляторы сжимают временные рамки соответствия. Двенадцать стран теперь вводят правила ADS-B для определенных коридоров, в то время как структура PBN ICAO предоставляет совместные эталоны для гармонизации внедрения. Обновленное европейское постановление 2023/1770 поддерживает импульс модернизации, несмотря на отмену более раннего правила 2011 года, обеспечивая продолжение обновлений аппаратного и программного обеспечения для рынка управления воздушным движением. Изменчивость региональных мандатов все еще бросает вызов операторам флота, но гарантирует устойчивый спрос на авионику наблюдения и наземную инфраструктуру на протяжении десятилетия.

Растущие коммерческие операции дронов, требующие интеграции U-Space/UTM

Письма о принятии FAA для коммерческих полетов дронов за пределами визуальной видимости знаменуют поворотный сдвиг к рутинным низковысотным операциям. Параллельные усилия в европейской структуре U-Space и пилотных проектах Азиатско-Тихоокеанского региона, таких как развертывание Thales-Thaicom в Таиланде, подчеркивают глобальный импульс к унифицированным решениям UTM. Эти инициативы заставляют поставщиков аэронавигационных услуг принимать облачные API, безопасный обмен данными и инструменты ситуационной осведомленности реального времени, которые сосуществуют с традиционными доменами УВД, расширяя рынок управления воздушным движением. Регуляторная фрагментация на границах сохраняется, но ожидающие принятия нормативные акты - такие как американская часть 108 - должны формализовать совместимые стандарты.

Крупные инвестиции в программы NextGen и SESAR Digital Sky

Модернизация NextGen уже принесла 12,4 млрд долларов США количественных выгод и остается на пути к 36 млрд долларов США к 2040 году.[1]FAA, "NextGen Annual Report 2024," faa.gov В Европе главный план ATM 2025 совместного предприятия SESAR определяет 10 приоритетов, сосредоточенных на операциях, основанных на данных и устойчивости.[2]SESAR Joint Undertaking, "ATM Master Plan 2025," sesarju.eu Региональные кооперативы, иллюстрируемые альянсом COOPANS, обновляющимся до TopSky-ATC One от Thales, демонстрируют экономию масштаба, которая ускоряет гармонизацию технологий. Хотя Управление подотчетности правительства США предупреждает, что некоторые вехи могут сдвинуться за 2025 год, конвейер финансирования обеспечивает существенный объем закупок для поставщиков на рынке управления воздушным движением.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Риски кибербезопасности в виртуализированных и сетево-центричных ATM системах | -0.8% | Глобально, усиленно на развитых рынках | Короткий срок (≤ 2 года) |

| Высокие капитальные требования для перехода от радарных к спутниковым CNS/ATM | -1.2% | Развивающиеся рынки | Средний срок (2-4 года) |

| Дефицит персонала поставщиков аэронавигационных услуг (ANSP) и усталость диспетчеров | -1.5% | Северная Америка и Европа | Короткий срок (≤ 2 года) |

| Отсутствие регуляторного согласования для трансграничного внедрения UTM | -0.7% | Глобальные пограничные регионы | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Риски кибербезопасности в виртуализированных и сетево-центричных ATM системах

Рост кибератак, связанных с авиацией, на 131% между 2022 и 2023 годами подчеркивает уязвимости, создаваемые внедрением облачных технологий и взаимосвязанными сетями. Предстоящее постановление Part-IS EASA интегрирует надзор за киберрисками в правила безопасности воздушного движения к 2025 году, но разрывы в зрелости между регионами остаются значительными. Кампании программ-вымогателей против авиакомпаний и аэрокосмических OEM, включая шестикратное увеличение, сообщенное Resecurity, указывают на потенциал каскадных эффектов на операционную инфраструктуру рынка управления воздушным движением. В то время как ANSP инвестируют в архитектуры нулевого доверия и сегментацию, стоимость и сложность полного соответствия сдерживают краткосрочные бюджеты модернизации.

Высокие капитальные требования для перехода от радарных к спутниковым CNS/ATM

Путь обновления от наземных радаров к спутниковой связи и навигации требует крупномасштабных капитальных затрат. Развивающиеся экономики часто сталкиваются с трудностями в обеспечении многолетнего финансирования даже когда операционные выгоды очевидны, задерживая циклы обновления аппаратного обеспечения на рынке управления воздушным движением. Многосторонние механизмы финансирования расширяются, однако волатильность валют и фискальные ограничения все еще удлиняют временные рамки закупок, особенно в Африке и Южной Америке.

Сегментный анализ

По областям: доминирование УВД на фоне появления UTM

Управление воздушным движением (УВД) сохранило 50,04% доли рынка управления воздушным движением в 2024 году, подчеркивая свою основополагающую роль в обеспечении безопасности и эффективности пилотируемой авиации. Управление беспилотным движением (UTM) расширяется со среднегодовым темпом роста 9,45%, поскольку регуляторы одобряют полеты дронов за пределами визуальной видимости, делая интеграционное программное обеспечение существенным для будущей пропускной способности. Размер рынка управления воздушным движением, выделенный для УВД, продолжает расти в абсолютных цифрах, но его доля будет умеренной, поскольку платформы UTM получают приоритет финансирования в национальных бюджетах.

Платформы управления потоком и пропускной способностью воздушного движения (ATFCM) и управления аэронавигационной информацией (AIM) все больше размываются с основными функциями УВД, движимые спросом на унифицированные панели ситуационной осведомленности. Интегрированные пакеты, такие как TopSky от Thales, обеспечивают консолидированный надзор за пилотируемыми и беспилотными объектами, укрепляя возможности блокировки поставщиков на рынке управления воздушным движением.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По компонентам: аппаратная основа поддерживает программные инновации

Аппаратное обеспечение внесло 67,21% размера рынка управления воздушным движением в 2024 году, отражая обязательные обновления радаров, цифровых радиостанций и датчиков наблюдения. Программное обеспечение, однако, является самым быстрорастущим компонентом со среднегодовым темпом роста 8,21%, получая выгоду от модулей поддержки решений ИИ, облачного хостинга и аналитики данных, которые добавляют ценность после развертывания.[3]Frequentis, "Voice Communication Systems Market Update," frequentis.com Доходы от услуг масштабируются вместе с ANSP, поскольку они передают поддержку жизненного цикла на аутсорсинг для управления сложностью.

Программно-определяемые архитектуры позволяют быстрое развертывание функций без обширных выездов на объекты, сокращая периоды окупаемости и катализируя сдвиг от CapEx к OpEx. Эта модель стимулирует действующих игроков и новых участников отдавать приоритет открытым API и конвейерам непрерывной доставки, перестраивая конкуренцию на более широком рынке управления воздушным движением.

По применению: лидерство связи сталкивается с вызовом автоматизации

Системы связи составляли долю 28,44% рынка управления воздушным движением в 2024 году, движимые глобальными развертываниями интегрированных платформ голосовой и данных связи. Однако автоматизация и поддержка решений обогнали все другие применения со среднегодовым темпом роста 8,98%, отражая растущее развертывание инструментов обнаружения конфликтов на основе машинного обучения, секвенирования взлетно-посадочных полос и прогнозирования траекторий.

Обновления навигации и наблюдения остаются критическими, переходя от радаров к многосенсорному слиянию, которое интегрирует ADS-B, мультилатерацию и спутниковые каналы. Тем не менее, операционное узкое место человеческой когнитивной рабочей нагрузки создает убедительный случай для помощи ИИ в реальном времени, повышая стратегическую ценность автоматизации на рынке управления воздушным движением.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечному использованию: доминирование коммерческой авиации под угрозой городской мобильности

Коммерческие перевозчики стимулировали 66,28% доходов 2024 года, поддерживаемые восстановлением трафика после пандемии и новыми регулировками устойчивости, которые усиливают требования к эффективности воздушного пространства. Городская воздушная мобильность/операции дронов со среднегодовым темпом роста 10,21% изменяют ожидания рынка, требуя коридоры малой высоты, интеграцию вертипортов и масштабируемые интерфейсы UTM.

Оборонные применения остаются стабильными, но инкрементальными, фокусируясь на безопасной связи и совместной гражданско-военной координации. Приток проектов электрических вертикальных взлета и посадки ускоряет технологическую дорожную карту для автоматизированного разделения и деконфликта, расширяя рынок управления воздушным движением далеко за пределы традиционной пассажирской авиации.

Географический анализ

Северная Америка сохранила 30,20% доли рынка управления воздушным движением в 2024 году, поскольку программа NextGen FAA продолжала генерировать измеримые выгоды в пропускной способности и экономии топлива. Однако дефицит диспетчеров, подчеркнутый 285 недоукомплектованными объектами, сдерживает краткосрочную пропускную способность, несмотря на растущие капитальные ассигнования из федеральных бюджетов. Совместные контракты Канады с Indra для операций на основе траекторий и текущие испытания UTM укрепляют региональную приверженность услугам нового поколения.

Азиатско-Тихоокеанский регион является самым быстрорастущим регионом со среднегодовым темпом роста 8,45% до 2030 года, движимый расширением пропускной способности аэропортов, таким как увеличение слотов Нариты с 300 000 до 500 000 рейсов в год. Развертывание Индией более 220 аэропортов к 2035 году и появляющиеся коридоры логистики дронов открывают значительный адресуемый рынок управления воздушным движением. Инновационные лаборатории Thales в Мельбурне и Сингапуре, а также шлюз FTI India от L3Harris позиционируют глобальных поставщиков близко к центрам высокого роста спроса.[4]L3Harris, "FTI India Communications Gateway," l3harris.com

Европа получает выгоду от координации политики в рамках структуры единого европейского неба 2+ и обновленного инвестиционного плана SESAR, подчеркивающего цифровизацию и устойчивость. Миграция COOPANS на TopSky-ATC One, охватывающая 14% континентального трафика, демонстрирует, как совместные закупки помогают меньшим ANSP получить доступ к лучшим в классе решениям. Экологические приоритеты, включая обязательное смешивание устойчивого топлива, стимулируют применения оптимизации маршрутов полетов, которые согласуются с общеевропейскими целями декарбонизации, стимулируя дополнительные расходы на рынке управления воздушным движением.

Конкурентная среда

Индустрия управления воздушным движением умеренно концентрирована, с несколькими многонациональными поставщиками, поддерживающими долгосрочные контракты ANSP и глубокую регуляторную экспертизу. Thales, RTX (Raytheon), L3Harris Technologies и Indra закрепляют большинство заявок первого уровня, и каждый использует интегрированные дорожные карты аппаратно-программного обеспечения для обеспечения продления контрактов. Награда FAA в размере 1,4 млрд долларов США четырем поставщикам в декабре 2024 года демонстрирует, как циклические государственные тендеры могут перераспределить доли без устранения конкуренции.

Технологическая дифференциация все больше сосредотачивается на облачно-нативных платформах, открытых архитектурах и поддержке решений с использованием ИИ, где традиционные поставщики, ориентированные на аппаратное обеспечение, партнерствуют с ИТ-фирмами для расширения возможностей. OpenSky от Thales, созданный с Sopra Steria, и пакет ManagAir от Indra иллюстрируют этот поворот к доходам от подписки на программное обеспечение.

Стартапы, специализирующиеся на ИИ, такие как NoamAI, и предприятия спутникового наблюдения, такие как созвездие Thales-Spire Global-ESSP, вводят разрушительные возможности и повышают интенсивность НИОКР. Их участие ускоряет инновационные циклы и поощряет действующих игроков к принятию более модульных решений, расширяя выбор клиентов на рынке управления воздушным движением.

Лидеры индустрии управления воздушным движением

-

Thales Group

-

RTX Corporation

-

L3Harris Technologies, Inc.

-

Honeywell International Inc.

-

Indra Sistemas, S.A.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Ноябрь 2024 года: Indra приобрела Micro Nav, компанию по симуляторам УВД и противовоздушной обороны, и Global ATS, поставщика обучающих услуг, у группы Quadrant. Это стратегическое приобретение укрепляет позицию Indra для удовлетворения растущих потребностей в симуляторах УВД и обучении в Великобритании, на Ближнем Востоке и в регионах Азиатско-Тихоокеанского региона.

- Февраль 2024 года: Collins Aerospace (RTX Corporation) поставила смонтированные на транспортных средствах системы навигации, интеграции и координации воздушного движения (ATNAVICS) ВВС США. Эти транспортируемые блоки управления воздушным движением, оснащенные первичными радарами наблюдения с расширенными возможностями дальности, поддерживают операции в спорных условиях.

Область глобального отчета о рынке управления воздушным движением

Управление воздушным движением в основном охватывает различные системы, которые помогают помогать воздушным судам отправляться и приземляться в аэропортах и транзитировать воздушные пространства. Кроме того, управление воздушным движением помогает обеспечить безопасный и эффективный поток воздушного движения.

Рынок управления воздушным движением сегментирован по областям, компонентам и географии. По областям рынок сегментирован на управление воздушным движением, управление потоком воздушного движения и управление аэронавигационной информацией. По компонентам рынок сегментирован на аппаратное и программное обеспечение. Отчет также охватывает размеры рынков и прогнозы для рынка управления воздушным движением в основных странах различных регионов.

Для каждого сегмента размер рынка представлен в стоимостном выражении (доллары США).

| Управление воздушным движением (УВД) |

| Управление потоком и пропускной способностью воздушного движения (ATFCM) |

| Управление аэронавигационной информацией (AIM) |

| Управление беспилотным движением (UTM) |

| Аппаратное обеспечение |

| Программное обеспечение |

| Услуги |

| Связь |

| Навигация |

| Наблюдение |

| Автоматизация и поддержка решений |

| Коммерческая авиация |

| Военные и правительственные |

| Городская воздушная мобильность/операции дронов |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Катар | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

| По областям | Управление воздушным движением (УВД) | ||

| Управление потоком и пропускной способностью воздушного движения (ATFCM) | |||

| Управление аэронавигационной информацией (AIM) | |||

| Управление беспилотным движением (UTM) | |||

| По компонентам | Аппаратное обеспечение | ||

| Программное обеспечение | |||

| Услуги | |||

| По применению | Связь | ||

| Навигация | |||

| Наблюдение | |||

| Автоматизация и поддержка решений | |||

| По конечному использованию | Коммерческая авиация | ||

| Военные и правительственные | |||

| Городская воздушная мобильность/операции дронов | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Германия | |||

| Франция | |||

| Италия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Катар | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Остальная Африка | |||

Ключевые вопросы, рассмотренные в отчете

Какова текущая стоимость рынка управления воздушным движением?

Рынок управления воздушным движением оценивается в 11,55 млрд долларов США в 2025 году и прогнозируется к достижению 16,22 млрд долларов США к 2030 году, что составляет стабильный среднегодовой темп роста 7,03% в прогнозный период.

Какой регион растет быстрее всего в управлении воздушным движением до 2030 года?

Азиатско-Тихоокеанский регион лидирует в росте с ожидаемым среднегодовым темпом роста 8,45%, поддерживаемым обширными программами строительства аэропортов и быстрым внедрением дронов.

Почему расходы на программное обеспечение растут быстрее, чем на аппаратное обеспечение в управлении воздушным движением?

Авиакомпании и ANSP переходят к автоматизации на основе ИИ, облачному хостингу и непрерывным обновлениям, делая программное обеспечение ключевым фактором увеличения пропускной способности и экономии затрат.

Насколько значителен дефицит рабочей силы для управления воздушным движением?

США нужны примерно 3800 дополнительных сертифицированных диспетчеров, а Европе требуется 700-1000 больше, что ограничивает краткосрочную пропускную способность воздушного пространства.

Какие технологии будут доминировать в будущих инвестициях в управление воздушным движением?

Интегрированные платформы UTM, управление потоками на основе ИИ, спутниковое наблюдение и экологически оптимизированные инструменты траектории будут захватывать основную часть новых расходов.

Как устойчивость влияет на решения о закупках управления воздушным движением?

Мандаты ЕС по смешиванию топлива и глобальные углеродные цели подталкивают ANSP и авиакомпании к развертыванию систем, которые минимизируют неэффективность маршрутизации и поддерживают использование устойчивого авиационного топлива.

Последнее обновление страницы: