Анализ рынка жиров и масел в Африке

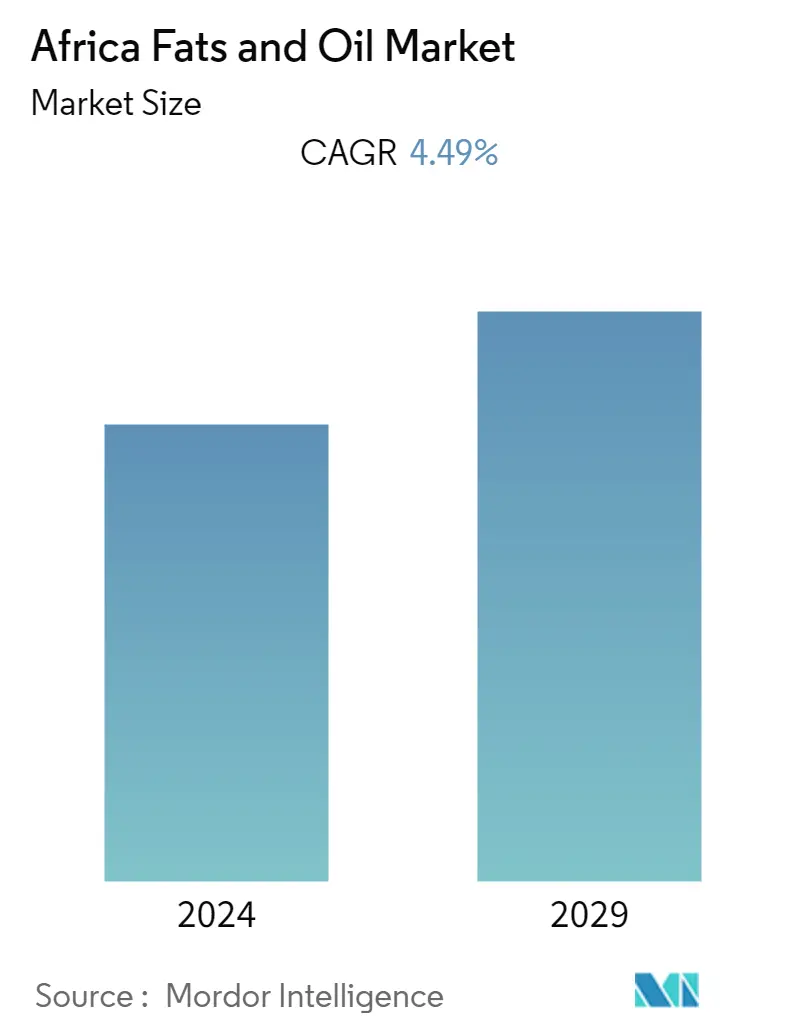

Ожидается, что объем африканского рынка жиров и масел вырастет с 22,41 млрд долларов США в 2023 году до 27,92 млрд долларов США к 2028 году, при среднегодовом темпе роста 4,49% в течение прогнозируемого периода.

- Рынок в первую очередь обусловлен широким применением масел и жиров в пищевой промышленности и производстве напитков. Жиры и масла являются важным сырьем и функциональными ингредиентами для ряда пищевых продуктов, таких как кондитерские изделия, хлебобулочные изделия, мороженое, эмульсии, соусы, шортенинги и маргарин. Растущее потребление обработанных пищевых продуктов в регионе из-за роста населения и повышения уровня доходов способствует росту рынка. Кроме того, масла и жиры используются для производства красок, смазочных материалов, бумаги, мыла, свечей, предметов личной гигиены и косметической продукции, что предоставляет игрокам выгодные возможности для расширения своей доли на рынке в регионе. Кроме того, игроки фокусируются на расширении производственных мощностей и партнерстве с отечественными производителями в качестве ключевых стратегий проникновения на рынок.

- Например, в июле 2022 года Eni запустила первое производство растительных масел для биоочистки в Кении. Eni завершила строительство завода по сбору и прессованию масличных культур (агроцентра) в Макуэни, Кения, и начала производство первых растительных масел для биоперерабатывающих заводов. Установленная мощность агрохаба составляет 15 000 тонн, ожидаемая мощность – 2 500 тонн в 2022 году. Кроме того, правительства разных стран предпринимают инициативы, повышающие спрос на жиры и масла в регионе. Например, в январе 2023 года министерство финансов Эфиопии закупило более 43 37 412 пальмовых кулинарных масел у компании Golden Africa в Джибути, чтобы обеспечить население пищевыми маслами по доступным ценам.

Тенденции рынка жиров и масел в Африке

Широкое применение масел и жиров в различных отраслях конечного использования

- Основным фактором роста рынка является широкое применение масел и жиров в различных отраслях конечного использования. Например, масла широко используются в автомобильных деталях, таких как двухтактные двигатели, бензопилы, гидравлика, смазочные материалы для пресс-форм и открытые шестерни. По данным Национальной ассоциации автопроизводителей Южной Африки (NAAMSA), общий объем продаж легковых автомобилей в сентябре 2022 года составил 32 392 единицы по сравнению с 29 537 единицами в сентябре 2021 года, что соответствует росту в годовом сопоставлении примерно на 21,3%.

- Таким образом, растущие продажи легковых автомобилей в регионе предоставляют производителям выгодные возможности для расширения своей доли рынка по производству смазочных материалов для промышленного и транспортного применения. Кроме того, на рынке наблюдается растущий спрос со стороны сегмента средств личной гигиены и косметики. Масла и жиры используются в таких продуктах, как увлажняющие кремы, кремы, сыворотки, кремы для глаз, масла для волос и другие.

- Кроме того, производители косметики выпускают полезные для здоровья и натуральные продукты на основе органических ингредиентов, чтобы удовлетворить спрос клиентов на продукты, содержащие органические продукты. Например, в апреле 2021 года южноафриканская компания Bio Oil выпустила масло для ухода за кожей, изготовленное из масел сои, подсолнечника, сафлора, семян чиа и семян жожоба.

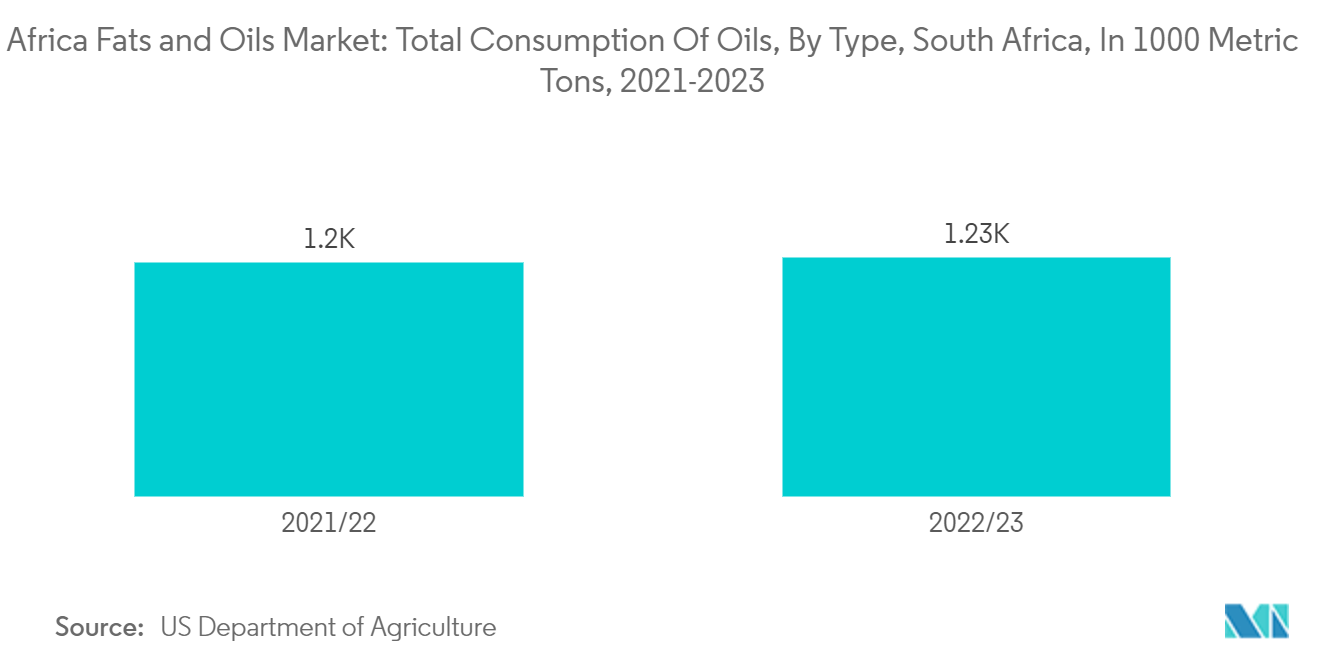

Масла в настоящее время потребляются больше, чем жиры

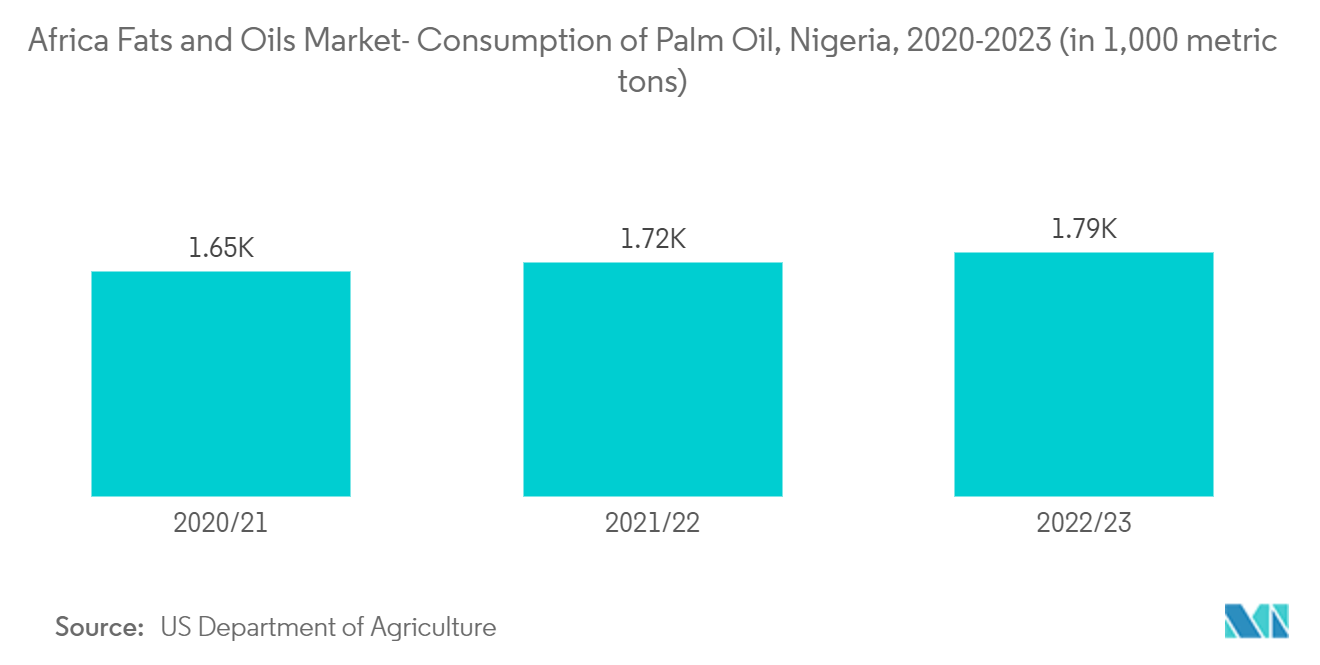

- Среди всех видов масел пальмовое масло в настоящее время пользуется большим спросом. Для удовлетворения внутреннего и международного спроса были увеличены инвестиции в производство пальмового масла в таких странах, как Нигерия и Гана. Кроме того, во многих африканских странах пальмовое масло часто производится на месте, что поддерживает местную экономику и обеспечивает стабильные поставки нефти. Например, по данным Министерства сельского хозяйства США, производство пальмового масла в Нигерии составило 1,4 миллиона тонн, 1,4 миллиона тонн и 1,275 миллиона тонн в 2022, 2021 и 2020 годах соответственно.

- Более того, африканские производители пальмового масла используют экспортные возможности на мировом рынке и расширяют свое производство, чтобы удовлетворить спрос. Например, согласно статистике торговли ITC Trade Map для развития международного бизнеса, в 2022 году стоимость экспорта сырого пальмового масла в Южную Африку составила 3,082 миллиона долларов США. Такие факторы обеспечивают выгодные возможности роста для ведущих игроков и, в свою очередь, способствуют общему росту рынка.

Обзор масложировой отрасли Африки

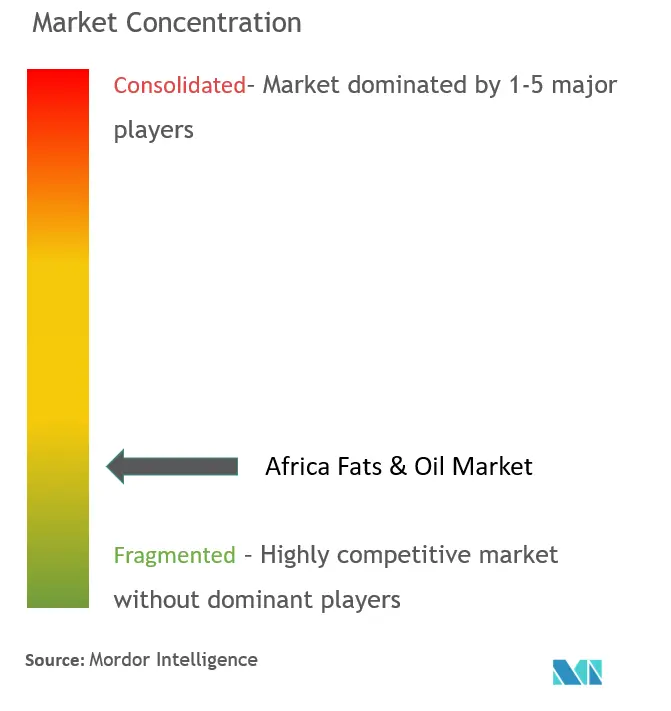

Рынок жиров и масел Африки является высококонкурентным благодаря присутствию глобальных и региональных игроков. Ключевые игроки, доминирующие на африканском рынке жиров и масел, включают Wilmar International Ltd., Archer Daniels Midland Company (ADM), Cargill Incorporated, Bunge Limited и Olam International. Игроки применяют стратегии проникновения на рынок, такие как слияния и поглощения, расширения, инновации продуктов и партнерские отношения, чтобы расширить присутствие своего бренда в регионе и улучшить его видимость среди конечных пользователей.

Лидеры рынка жиров и масел Африки

Bunge Limited

Wilmar International Ltd

Archer Daniels Midland Company (ADM)

Cargill Incorporated

Olam International

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка жиров и масел Африки

- \п

- Март 2023 г. Wilmar International Ltd (WILMAR) начала строительство завода по производству пищевого масла, расположенного в Ричардс-Бэй, Квазулу-Натал, Южная Африка. Этот проект стоимостью 81 миллион долларов США включает в себя разработку фракционирующей колонны, цеха по производству шортенинга и упаковочного цеха. Примечательно, что эта работа началась в 2020 году. \п

- Июль 2022 г. Eni представила первое предприятие по производству растительного масла для биоочистки в Кении. Это предприятие включало в себя создание завода по сбору и прессованию масличных семян, что положило начало производству растительного масла для биоперерабатывающих заводов. \п

- Июнь 2021 г. WA Group инвестировала значительные средства в размере 114 миллионов долларов США в перерабатывающий завод, направленный на увеличение производства пищевого масла в Эфиопии. Эта стратегическая инвестиция позволила компании прекратить импорт пищевых масел и вместо этого сосредоточиться на переработке сырого пальмового масла, полученного из других стран, а также на переработке местных масличных семян, таких как семена кунжута, семена арахиса, семена нигера, соевые бобы и фасоль.. \п

Сегментация масложировой отрасли Африки

Масла и жиры составляют жизненно важную часть здорового питания, поскольку они являются источником незаменимых жирных кислот и концентрированным источником энергии в питании человека. С другой стороны, жиры и масла также могут придавать пище особый вкус и выполнять уникальные и желательные функции во время приготовления. Например, масла служат средой для жарки продуктов, обжаренных во фритюре, тогда как жиры (шортенинги) добавляются, чтобы предотвратить слипание муки и других ингредиентов при приготовлении выпечки.

Африканский рынок жиров и масел сегментирован по типу продукта, применению и географическому положению. По типу продукции рынок сегментирован на масла и жиры. Сегмент масел подразделяется на соевое, пальмовое, кокосовое, оливковое, рапсовое, подсолнечное и другие масла. Жировой сегмент подразделяется на сливочное масло, сало и другие жиры. По применению рынок сегментирован на продукты питания и напитки, корма для животных и промышленный сектор. Сегмент продуктов питания и напитков подразделяется на хлебобулочные и кондитерские изделия, молочные продукты, а также закуски и пикантные блюда. Промышленная продукция подразделяется на косметику, краски, биотопливо, а также смазочные материалы и смазки. Рынок сегментирован по географическому признаку на Египет, Южную Африку и остальную часть Африки.

Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Масла | Соевое масло |

| Пальмовое масло | |

| Кокосовое масло | |

| Оливковое масло | |

| Рапсовое масло | |

| Подсолнечное масло | |

| Другие масла | |

| Жиры | Масло |

| Сало | |

| Другие жиры |

| Продукты питания и напитки | Хлебобулочные и кондитерские изделия |

| молочные продукты | |

| Закуски и пикантные блюда | |

| Корма для животных | |

| Промышленный | Косметика |

| Краски | |

| Биотопливо | |

| Смазки и смазки |

| Египет |

| Южная Африка |

| Остальная часть Африки |

| Тип продукта | Масла | Соевое масло |

| Пальмовое масло | ||

| Кокосовое масло | ||

| Оливковое масло | ||

| Рапсовое масло | ||

| Подсолнечное масло | ||

| Другие масла | ||

| Жиры | Масло | |

| Сало | ||

| Другие жиры | ||

| Приложение | Продукты питания и напитки | Хлебобулочные и кондитерские изделия |

| молочные продукты | ||

| Закуски и пикантные блюда | ||

| Корма для животных | ||

| Промышленный | Косметика | |

| Краски | ||

| Биотопливо | ||

| Смазки и смазки | ||

| География | Египет | |

| Южная Африка | ||

| Остальная часть Африки | ||

Часто задаваемые вопросы по исследованию рынка жиров и масел в Африке

Каков текущий размер рынка жиров и масел в Африке?

Прогнозируется, что среднегодовой темп роста африканского рынка жиров и масел в течение прогнозируемого периода (2024-2029 гг.) составит 4,49%.

Кто являются ключевыми игроками на рынке жиров и масел в Африке?

Bunge Limited, Wilmar International Ltd, Archer Daniels Midland Company (ADM), Cargill Incorporated, Olam International — крупнейшие компании, работающие на африканском рынке жиров и масел.

Какие годы охватывает рынок жиров и масел в Африке?

В отчете рассматривается исторический размер рынка жиров и масел в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка жиров и масел в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет о жировой и нефтяной промышленности Африки

Статистические данные о доле, размере и темпах роста доходов на рынке жиров и масел в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ африканских жиров и масел включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

.webp)