Análise de mercado de casas inteligentes nos Estados Unidos

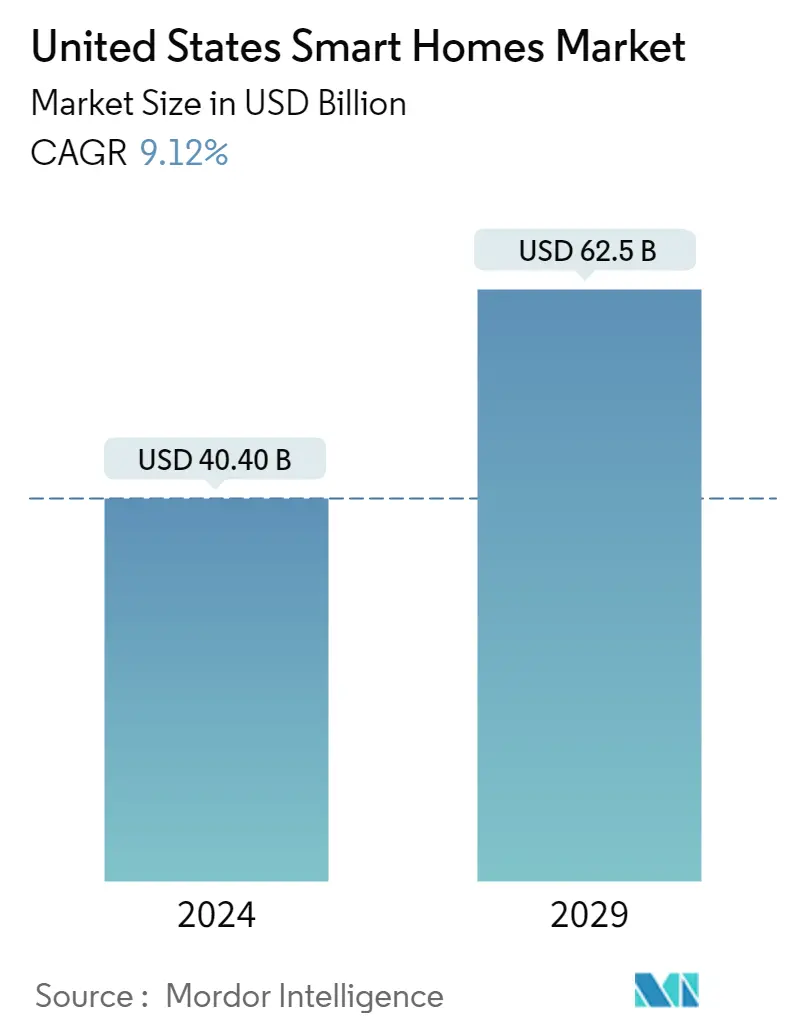

O tamanho do mercado de casas inteligentes dos Estados Unidos é estimado em US$ 40,40 bilhões em 2024, e deverá atingir US$ 62,5 bilhões até 2029, crescendo a um CAGR de 9,12% durante o período de previsão (2024-2029).

Automação residencial e casas inteligentes são dois termos ambíguos usados para uma ampla gama de soluções de monitoramento que controlam e automatizam funções em uma casa. Ao contrário das soluções simples de automação residencial (que podem variar de portas de garagem motorizadas a sistemas de segurança automatizados), os sistemas domésticos inteligentes requerem um portal web ou um aplicativo de smartphone como interface de usuário para interagir com um sistema informatizado.

- Prevê-se que a crescente importância da necessidade de combater as questões de segurança alimentará a procura de casas inteligentes e conectadas durante o período de previsão. Além disso, espera-se que tecnologias sem fio inovadoras, incluindo reguladores de segurança e acesso, controles de entretenimento e controladores HVAC, promovam o crescimento do mercado. Espera-se que os recentes avanços na Internet das Coisas (IoT), que resultaram em quedas de preços de processadores e sensores, incentivem os fabricantes a promover a automação no setor doméstico.

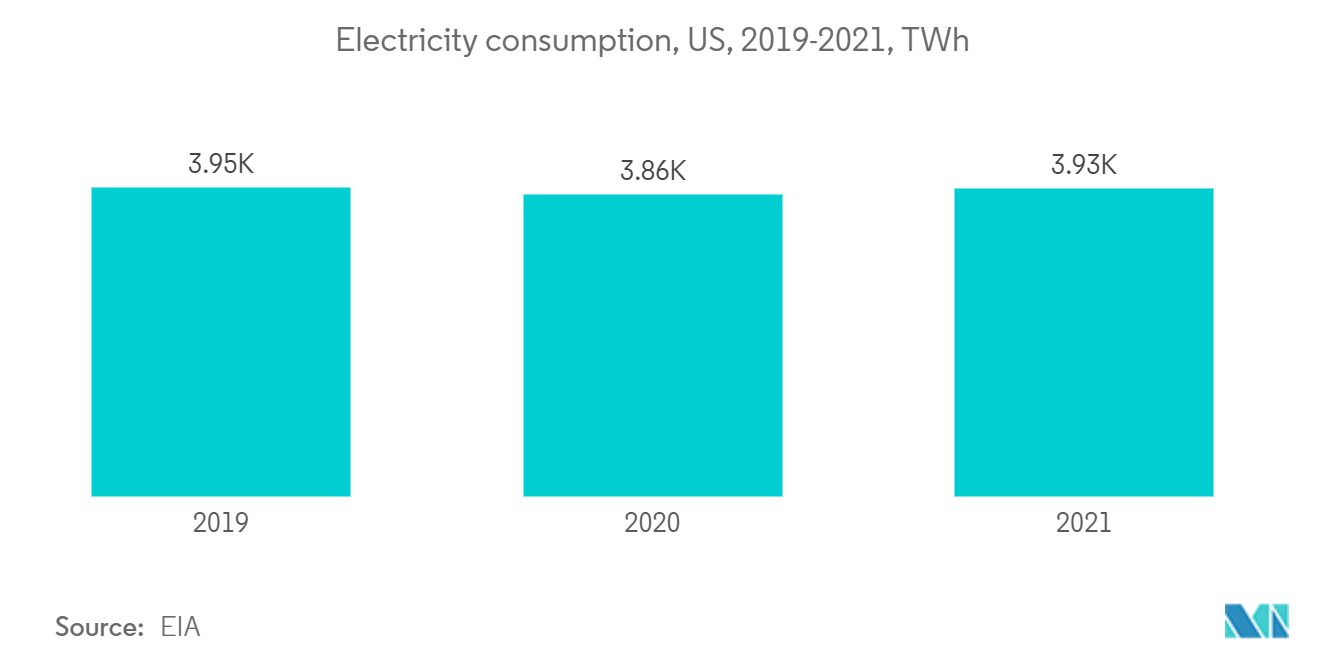

- Num esforço para incluir recursos energéticos mais sustentáveis, a gestão energética doméstica está a receber um nível crescente de atenção. Além disso, para reduzir os seus custos de energia, as casas devem tornar-se mais eficientes devido ao aumento dos preços da energia e ao aumento da procura. Com a ajuda do Home Energy Management System (HEMS), a habilitação de serviços de gestão de energia para monitoramento e gerenciamento eficazes da geração de eletricidade, conservação de energia e técnicas de armazenamento de energia estão sendo desenvolvidas para casas inteligentes.

- Alguns dispositivos inteligentes, como termostatos inteligentes e seus aplicativos associados, podem ajudar os usuários a receber alertas mais rápidos quando um sistema de aquecimento ou resfriamento está apresentando problemas. Quando uma casa aquece ou esfria além de uma temperatura predefinida, alguns termostatos inteligentes permitem que o usuário defina alarmes, potencialmente sinalizando problemas no sistema. Ao contrário de usar um termostato convencional, esta funcionalidade permite aos usuários agendar serviços para um sistema danificado ou com defeito mais rapidamente.

- Atualmente, o mercado de casas inteligentes refere-se a projetos de luxo. No entanto, espera-se que se torne um requisito em todas as categorias de habitação. A população instruída está migrando cada vez mais para áreas urbanas em busca de emprego. Com o desejo de possuir uma casa em sintonia com as tendências atuais, várias pessoas que vivem em locais urbanos aspiram por casas inteligentes ou que possam se adaptar às tecnologias em evolução. O setor está testemunhando um crescimento proeminente devido às suas diversas vantagens. Além do segmento de luxo, espera-se que os compradores de casas de múltiplos componentes comecem a optar por casas inteligentes e seus benefícios, com a automação residencial sendo oferecida a preços acessíveis.

Tendências do mercado de casas inteligentes nos Estados Unidos

Eletrodomésticos inteligentes são responsáveis pela maior participação de mercado

- As empresas do mercado têm se concentrado em melhorar o reconhecimento dos alimentos e estendê-lo às suas aplicações de cozinha, como fornos e geladeiras grandes. A maioria das feiras comerciais dos últimos anos observou a presença da ABB Limited, Emerson Electric Co., Siemens AG e outros players emergentes no segmento de casa inteligente, lançando conceitos como controle de persianas e luzes a partir de um dispositivo móvel sem a necessidade de fiação adicional, monitoramento remoto de um fogão e integração de IA em aparelhos para recomendações.

- O papel da cozinha evoluiu. Evoluiu de um simples espaço de preparação de alimentos para ser associado a atividades como entretenimento, convívio, jantar e trabalho. A tecnologia ajudou mudanças semelhantes no estilo de vida. Por exemplo, os aparelhos estão sendo projetados para terem funcionalidades adicionais para torná-los mais fáceis de usar. Este é um dos impulsionadores significativos para a adoção e desenvolvimento de aparelhos inteligentes e conectáveis. Além disso, o aumento do interesse pela culinária tem contribuído para a crescente adoção.

- Além disso, estão sendo observados desenvolvimentos no campo da tecnologia de geofencing para determinar a localização dos smartphones para evitar sair de casa sem desligar o forno ou receber um alerta para evitar incêndios acidentais em casa. De acordo com o Corpo de Bombeiros da cidade de Nova York, a cozinha autônoma é responsável por 33% dos incêndios domésticos, em média. Além disso, afirmou que o acendimento do fogo é atribuído quando um fogão ou forno está próximo de itens que podem pegar fogo, como papel toalha, ou quando ficam alimentos ou gordura no forno.

- Um padrão proprietário para automação residencial chamado Matter, anteriormente Project Connected Home over IP (CHIP), é isento de royalties para os fabricantes. Há dois anos, o Matter foi lançado na Califórnia, EUA, para reduzir a fragmentação entre fornecedores e alcançar a interoperabilidade entre tecnologia doméstica inovadora e plataformas de Internet das Coisas (IoT) de vários fornecedores. Amazon, Apple, Google, Comcast e Zigbee Alliance, agora conhecida como Connectivity Standards Alliance, lançaram e apresentaram o grupo de projeto para desenvolver um padrão aberto para dispositivos domésticos inteligentes. A primeira versão da especificação, versão 1.0, foi lançada este ano em outubro.

Gestão de energia para testemunhar o crescimento mais rápido

- Regulamentações governamentais favoráveis e facilidades de crédito fiscal para a instalação de sistemas HVAC e o foco crescente dos usuários finais na redução das contas de eletricidade contribuíram significativamente para o crescimento do mercado estudado.

- De acordo com o Project Drawdown, espera-se que aproximadamente 4-46% dos domicílios com acesso à Internet nos Estados Unidos instalem um termostato inteligente até 2050. Isso significa que cerca de 704 milhões de residências teriam um termostato inteligente instalado.

- O termostato inteligente UEI TBH300 foi lançado este ano pela Universal Electronics Inc., uma das inovadoras em soluções de controle universal sem fio para entretenimento doméstico e dispositivos domésticos inteligentes. A dedicação da Ruckus Network na integração com parceiros focados em projetos de energia verde, incluindo a solução de gerenciamento de energia da UEI, dentro do ambiente de instalação de rede predial da UEI é demonstrada em sua integração com o RUCKUS da CommScope. O termostato conectado à UEI oferece aos consumidores uma opção imediata de economia de energia porque é uma solução completa de ponta a ponta com sensores disponíveis que podem ser incorporados ao gateway sem fio RUCKUS usando a tecnologia Zigbee. Uma vez instalado, oferece recursos de gerenciamento remoto que ajudam a monitorar e gerenciar os sistemas de energia mesmo quando alguém não está presente.

- Além disso, a maioria destes construtores de grandes comunidades planeadas oferece vários produtos para casas inteligentes, como termóstatos, luzes, fechaduras de portas e abridores de garagem, como equipamento padrão ou opções disponíveis. Ao mesmo tempo, aparelhos inteligentes e aquecedores de água são normalmente conhecidos como atualizações.

Visão geral da indústria de casas inteligentes nos Estados Unidos

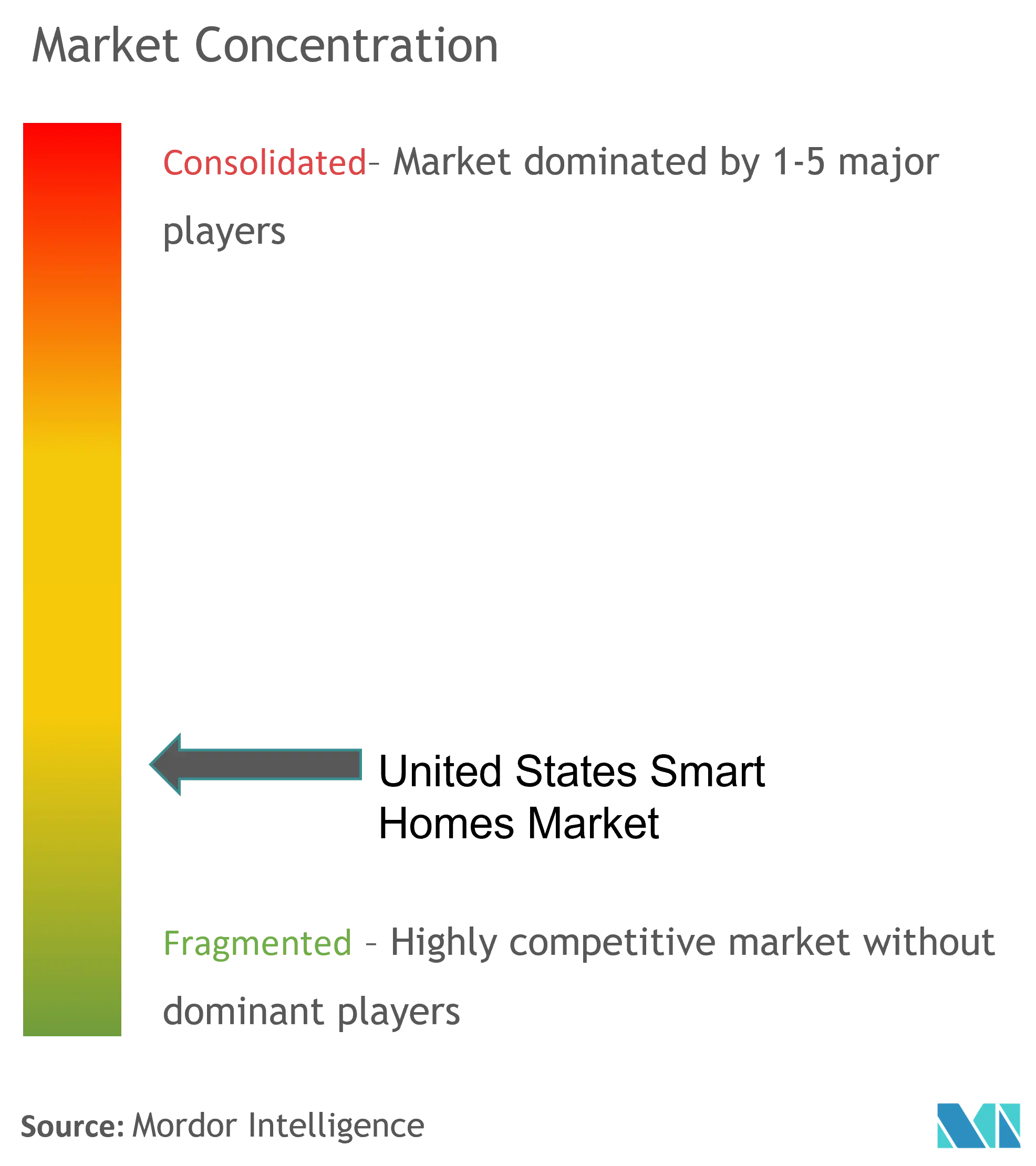

O cenário competitivo do mercado doméstico inteligente dos EUA mostra fragmentação do mercado. Alguns dos principais players globais neste mercado são ABB Limited, Schneider Electric SE, Honeywell International Inc., Emerson Electric Co., Siemens AG, LG Electronics Inc., Cisco Systems Inc., Google Inc. e Microsoft Corporation. Lançamento, aquisição e parceria de produtos são algumas das principais estratégias adotadas pelos players do mercado que atuam no mercado. Por exemplo:.

- Em junho de 2022, a Siemens AG lançou o Siemens Xcelerator, uma plataforma de negócios digital aberta, para acelerar a transformação digital e a criação de valor para clientes de todos os tamanhos em indústrias, edifícios, redes e mobilidade. A plataforma de negócios facilita, acelera e dimensiona a transformação digital. A Siemens adquiriu a Brightly Software, uma empresa líder em software de gerenciamento de ativos e manutenção com sede nos Estados Unidos. As capacidades bem estabelecidas da Brightly em setores-chave serão adicionadas ao know-how digital e de software da Siemens em edifícios. Ele formará a base do portfólio Siemens Xcelerator for Buildings.

- Em março de 2022, a Schneider Electric em Boston, EUA, apresentou o Wiser Gateway e o Wiser Smart Plug, entre os primeiros produtos no mundo a receber a certificação Matter, expandindo a oferta completa de gestão de energia doméstica da empresa. O Wiser Gateway, a interface de comunicação central para o ecossistema Wiser maior, e o Wiser Smart Plug, um pequeno mas crítico transmissor para a rede Home Energy Management System (HEMS), são os dois primeiros produtos da solução holística HEMS da Schneider Electric a incorporar o Padrão de matéria. Reforça a posição da empresa como pioneira no desenvolvimento de sistemas de gestão de energia doméstica que optimizam a utilização de energia e ajudam a reduzir custos e emissões de dióxido de carbono residenciais, mantendo ao mesmo tempo o conforto.

Líderes de mercado de casas inteligentes nos Estados Unidos

ABB Limited

Emerson Electric Co.

Honeywell International Inc.

siemens ag

Schneider Electric SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de casas inteligentes dos Estados Unidos

- Novembro de 2022 Vários produtos e sistemas domésticos inteligentes podem colaborar de acordo com o padrão Matter, que a Amazon declarou planos de expandir. Novos padrões de certificação WWA para dispositivos Matter foram introduzidos pela Amazon este ano. À medida que aumentam a fiabilidade e a funcionalidade dos dispositivos interligados, também permitirão inovação e escolha.

- Outubro de 2022 Roku Inc. revelou sua nova linha de soluções para casa inteligente, incluindo plugues, iluminação, câmeras de segurança e campainhas de vídeo. Ter uma seleção mais ampla de produtos domésticos inteligentes simples e com preços razoáveis é possível graças ao desenvolvimento da linha de produtos da Roku. Dezenas de milhões de famílias utilizam a plataforma Roku e agora estamos expandindo nosso ecossistema para incluir itens como gadgets e serviços que alimentam a casa inteligente moderna.

- Outubro de 2022 O Nest do Google lançou um app Google Home redesenhado, uma campainha com fio e o Nest wifi Pro com wifi 6E. A Nest Doorbell (com fio, 2ª geração) possui recursos mais inteligentes para proporcionar maior tranquilidade. Ele se conecta aos fios da campainha existente, então não há necessidade de se preocupar em carregá-lo ou ficar sem energia no roteador wifi Pro, um novo sistema de roteador mesh wifi 6E tri-band de alto desempenho. Os usuários do Nest wifi Pro terão acesso à nova banda de rádio de 6 GHz, permitindo que o wifi seja até duas vezes mais rápido que o wifi 6.

Segmentação da indústria de casas inteligentes nos Estados Unidos

Os dispositivos domésticos inteligentes são adequados para uma configuração doméstica onde os dispositivos podem ser controlados remotamente automaticamente a partir de qualquer local conectado à Internet, usando um dispositivo móvel ou outro dispositivo em rede. Uma casa inteligente possui dispositivos conectados pela internet, e o cliente pode regular funções, como segurança de acesso à casa, temperatura, iluminação e home theater. O escopo do mercado inclui vários segmentos de casas inteligentes, como abaixo gestão de energia, conforto e iluminação, entretenimento doméstico, controle e conectividade, segurança e aparelhos inteligentes.

O mercado doméstico inteligente dos Estados Unidos é segmentado por tipo de produto (conforto e iluminação, controle e conectividade, gestão de energia, entretenimento doméstico, segurança e aparelhos inteligentes).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Conforto e Iluminação |

| Controle e conectividade |

| Gerenciamento de energia |

| Entretenimento caseiro |

| Segurança |

| Eletrodomésticos inteligentes |

| Por tipo de produto | Conforto e Iluminação |

| Controle e conectividade | |

| Gerenciamento de energia | |

| Entretenimento caseiro | |

| Segurança | |

| Eletrodomésticos inteligentes |

Perguntas frequentes sobre pesquisa de mercado de casas inteligentes nos Estados Unidos

Qual é o tamanho do mercado de casas inteligentes dos Estados Unidos?

O tamanho do mercado de casas inteligentes dos Estados Unidos deverá atingir US$ 40,40 bilhões em 2024 e crescer a um CAGR de 9,12% para atingir US$ 62,50 bilhões até 2029.

Qual é o tamanho atual do mercado de casas inteligentes nos Estados Unidos?

Em 2024, o tamanho do mercado de casas inteligentes dos Estados Unidos deverá atingir US$ 40,40 bilhões.

Quem são os principais atores do mercado de casas inteligentes dos Estados Unidos?

ABB Limited, Emerson Electric Co., Honeywell International Inc., siemens ag, Schneider Electric SE são as principais empresas que operam no mercado de casas inteligentes dos Estados Unidos.

Que anos cobre este mercado de casas inteligentes dos Estados Unidos e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de casas inteligentes dos Estados Unidos foi estimado em US$ 37,02 bilhões. O relatório abrange o tamanho histórico do mercado de casas inteligentes dos Estados Unidos para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de casas inteligentes dos Estados Unidos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Casa Inteligente dos EUA

Estatísticas para a participação de mercado de casas inteligentes dos EUA em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de casas inteligentes dos EUA inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise da indústria gratuitamente baixar relatório em PDF.