Tamanho e Participação do Mercado de Automação industrial e Controles Industriais dos Estados Unidos

Análise do Mercado de Automação industrial e Controles Industriais dos Estados Unidos pela Mordor inteligência

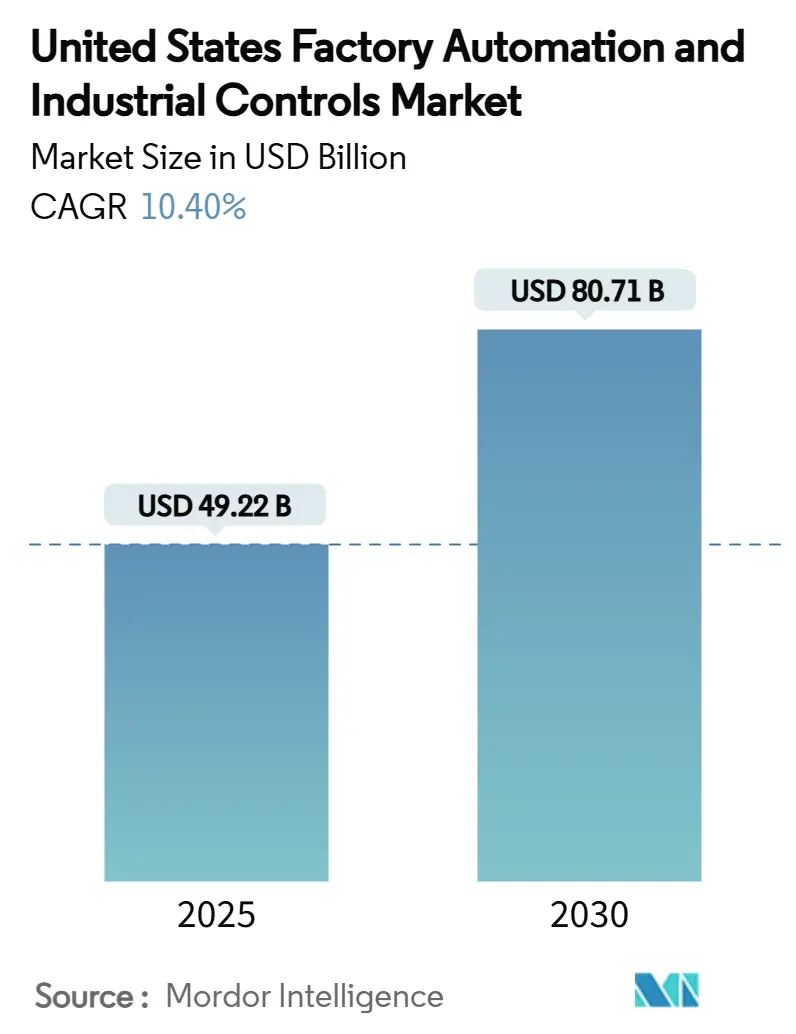

O mercado de automação industrial e controles industriais dos Estados Unidos atingiu USD 49,22 bilhões em 2025 e está previsto para subir para USD 80,71 bilhões até 2030, avançando um uma TCAC de 10,40%. O crescimento projetado reflete uma mudançum da manufatura em direção um linhas de produção inteligentes que compensam um escassez de mão de obra, cumprem regras de segurançum mais rigorosas e capturam incentivos de relocalização entregues através do chips Act e inflação redução Act. Fábricas de semicondutores, plantas de baterias e fabricantes de componentes de energia limpa lideram novos gastos de capital, enquanto locais brownfield correm para modernizar controladores lógicos programáveis (CLPs), sistemas de visão de máquina e sensores IoT industriais para otimização em tempo real. Hardware continua um dominar os gastos, contudo contratos liderados por serviços que agrupam cibersegurançum, manutenção preditiva e garantias de desempenho estão ganhando impulso à medida que fabricantes buscam acordos baseados em resultados. Risco cibernético elevado e incerteza tarifária permanecem obstáculos, mas um tese geral de investimento é reforçada pelo alinhamento de políticas estaduais e federais que recompensa um produção doméstica e digitalmente habilitada.

Principais Pontos do Relatório

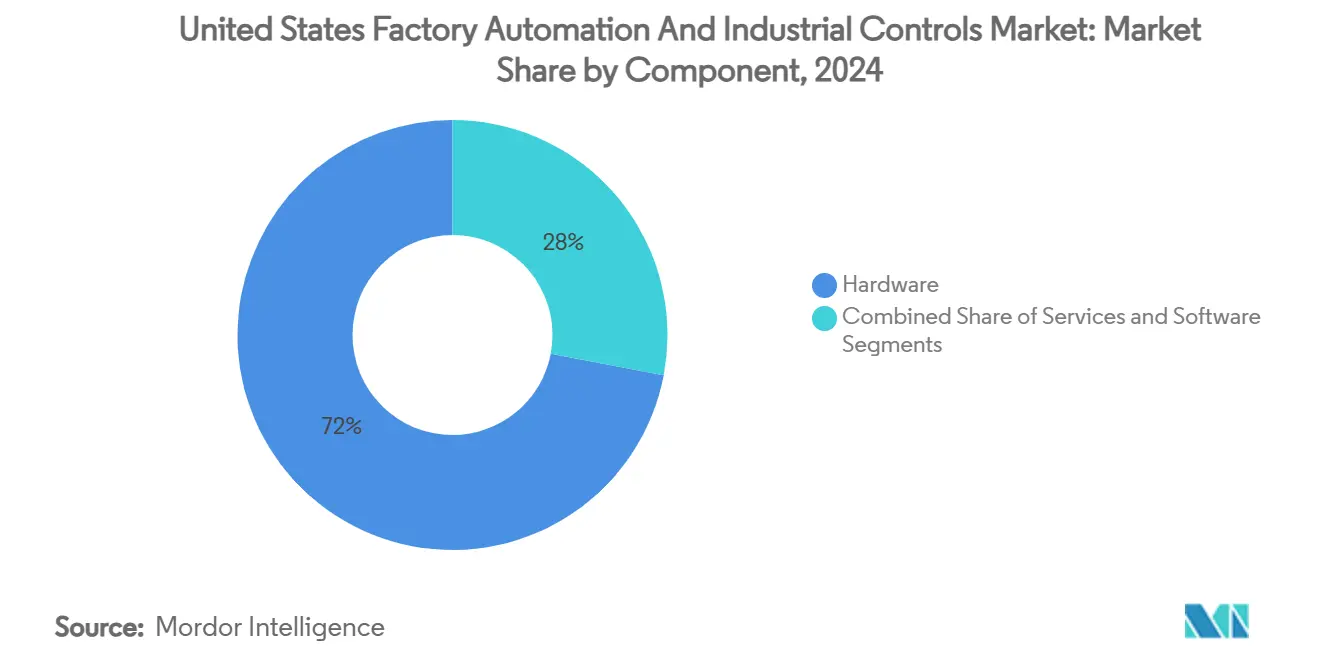

- Por componente, hardware capturou 72% da participação do mercado de automação industrial e controles industriais dos Estados Unidos em 2024, enquanto serviços estão se expandindo um uma TCAC de 12,8% até 2030.

- Por tipo, sistemas de controle industrial representaram 55% do tamanho do mercado de automação industrial e controles industriais dos Estados Unidos em 2024; dispositivos de campo são projetados para crescer 11,6% anualmente até 2030.

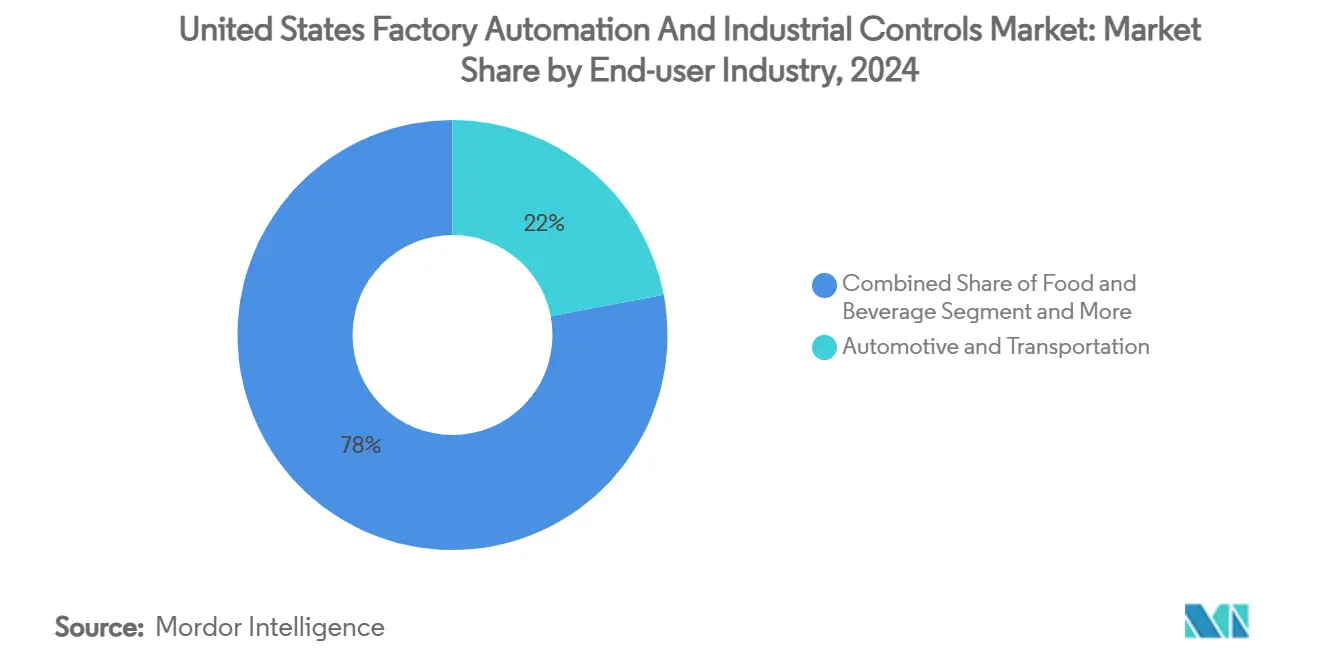

- Por setor de usuário final, automotivo e transporte detiveram 22% da participação de receita em 2024, mas alimentos e bebidas está avançando um uma TCAC de 13,2% e é o segmento de crescimento mais rápido.

Tendências e Insights do Mercado de Automação industrial e Controles Industriais dos Estados Unidos

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incentivos de relocalização e chips Act aceleram automação industrial de fábricas de semicondutores | + 2.10% | Nacional; Arizona, Texas, Ohio pontos focais | Médio prazo (2-4 anos) |

| Escassez de mão de obra impulsiona adoção de robótica colaborativa | +1.80% | Nacional; mais forte no Centro-Oeste | Curto prazo (≤ 2 anos) |

| Impulso da manufatura de energia limpa do inflação redução Act | +1.50% | Nacional; regiões de ex-carvão priorizadas | Médio prazo (2-4 anos) |

| Conformidade de segurançum de máquinas exigida pela OSHA aumenta demanda por sistemas de controle integrados à segurançum | +0.90% | Nacional; indústrias de alto risco | Curto prazo (≤ 2 anos) |

| Retrofits de IIoT brownfield para otimização de OEE em tempo real | +1.20% | Corredores de manufatura legados | Médio prazo (2-4 anos) |

| Expansão da produção de VE necessita linhas de montagem flexíveis de alta velocidade | +1.70% | Clusters de VE do Sul e Centro-Oeste | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Incentivos de relocalização e CHIPS Act aceleram automação industrial de fábricas de semicondutores

O chips e ciência Act desencadeou um maior onda de investimento doméstico em semicondutores já registrada, com fábricas multibilionárias no Arizona, Texas e Ohio especificando robótica ultra-limpa, sistemas de movimento de precisão nanométrica e manuseio automatizado de materiais que minimizam um contaminação por partículas. Cada USD 1 bilhão alocado para fabricação de chips tipicamente puxa USD 200-300 milhões de gastos em automação, magnificando um demanda por robôs de transferirência de wafers de alta velocidade, controle de processo direcionado por aprendizado de máquina e plataformas de CLP integradas à segurançum. Incentivos de nível estadual direcionam ainda mais grandes projetos para o Sul e Oeste das Montanhas, onde locais greenfield especialmente construídos podem adotar células de manufatura totalmente digitais e sem luz desde o primeiro dia. Fornecedores que agrupam hardware, software MES e serviços de ciclo de vida ganham vantagem competitiva à medida que proprietários de fábricas buscam soluções turnkey que encurtem ciclos de qualificação e protejam dados sensíveis.

Escassez de mão de obra impulsiona adoção de robótica colaborativa

como folhas de pagamento da manufatura enfrentam uma lacuna de 750.000 pessoas hoje e arriscam 2,1 milhões de funções não preenchidas até 2030, pressionando equipes de gestão um implantar robôs colaborativos (cobots) que assumem tarefas monótonas e de alta repetição enquanto capacitam funcionários em posições de qualidade, manutenção e análise de dados. Pesquisas mostram que 57% das plantas relatam que robôs aumentam ao invés de eliminar empregos humanos, reforçando um adoção mesmo em instalações sindicalizadas. Montadoras automotivas são pioneiras, mas pequenas e médias oficinas especializadas seguem o exemplo conforme cobots plugue-e-play caem de préço e ganham interfaces de programação sem código. Subsídios federais e estaduais para treinamento amplificam um tendência cobrindo mensalidades para programas de certificado em operação e segurançum de robôs, acelerando um convergência trabalho-tecnologia.

Impulso da manufatura de energia limpa do Inflation Reduction Act

O Crédito para Projeto de Energia Avançada Qualificado de USD 10 bilhões do IRA já direcionou USD 6 bilhões para células de bateria, polisilício grau solar e componentes de rede. Plantas de bateria em particular demandam mistura automatizada de massa, empilhamento de eletrodos e inspeção de raios-x em linha para manter tolerâncias de nível de mícron que determinam longevidade e segurançum da célula. Quase três quartos das novas fábricas estão localizadas em condados economicamente desfavorecidos, intensificando um necessidade de automação que compense um expertise técnica local limitada. Fornecedores que combinam monitoramento remoto, previsão de falhas alimentada por IA e comissionamento virtual 24/7 ganham tração porque reduzem o risco de ramp-acima para operadores iniciantes. [3]Fonte: u.s. departamento de o Treasury, "Treasury e IRS Announce $6 Billion em § 48C Tax Credit Allocations," lar.treasury.gov

Conformidade de segurança de máquinas exigida pela OSHA aumenta demanda por sistemas de controle integrados à segurança

como auditorias intensificadas da OSHA destacam violações de proteção de máquinas, levando fábricas um integrar CLPs de segurançum, cortinas de luz e servo acionamentos com torque limitado que atendem aos padrões SIL 2 e SIL 3. Sistemas modernos integrados à segurançum interrompem o movimento em milissegundos sem desligar linhas inteiras, preservando taxa de transferirência enquanto protegem pessoal. Fornecedores oferecendo plataformas unificadas que mesclam lógica de controle padrão e segurançum ajudam fabricantes um reduzir fiação, inventário de peçcomo sobressalentes e tempo de validação. Seguradoras reforçam um adoção vinculando descontos de prêmios ao desempenho documentado do sistema de segurançum

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Desafios de interoperabilidade de OT legado em instalações brownfield diversas dos EUA | −1.4% | Rust cinto e outros locais legados | Médio prazo (2-4 anos) |

| Alto despesas de capital inicial limitando adoção por fabricantes de médio porte apesar dos créditos fiscais | −0.8% | Empresas com <500 funcionários nacionalmente | Curto prazo (≤ 2 anos) |

| Riscos de cibersegurançum em sistemas de controle conectados dificultando implementação | −1.1% | Setores de infraestrutura crítica nacionalmente | Curto prazo (≤ 2 anos) |

| Volatilidade da política comercial e incertezas tarifárias afetando importações de componentes de automação | −0.6% | Nacional; maior exposição para fabricantes de médio porte | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Desafios de interoperabilidade de OT legado em instalações brownfield diversas dos EUA

Plantas construídas ao longo de várias revoluções industriais executam uma colcha de retalhos de protocolos proprietários, tornando o fluxo contínuo de dados difícil. Integradores frequentemente confrontam CLPs instalados antes do Y2K sem interface ethernet nativa, paraçando motoristas personalizados que inflam custo e risco do projeto. Movimentos de arquitetura aberta como OPC UA sobre TSN visam padronizar conectividade, mas o progresso é mais lento do que fornecedores de software preveem porque janelas de tempo de inatividade permanecem estreitas e orçamentos de capital estão esticados. Iniciativas colaborativas envolvendo majores da automação e fornecedores de componentes começaram um lançar pacotes de interoperabilidade pré-certificados, contudo muitas empresas pequenas ainda atrasam projetos até que retorno sobre investimento mais claro emerja

Riscos de cibersegurança em sistemas de controle conectados dificultam implementação

um manufatura registrou 68 incidentes cibernéticos publicamente divulgados em 2023, um salto de 19%, e ransomware respondeu por mais da metade. um descoberta do CVE-2024-5659 em uma família líder de CLP sublinhou que mesmo dispositivos críticos de segurançum carregam falhas exploráveis. O custo médio de violação atingiu USD 4,45 milhões, com tempo de inatividade estendido frequentemente superando pagamentos de resgate. Conselhos agora mandam arquiteturas de confiançum zero, segmentação de rede e auditorias de inventário de ativos antes de autorizar projetos de conectividade em larga escala. Fornecedores capazes de demonstrar hardware seguro por design, firmware assinado e programas de divulgação contínua de vulnerabilidade ganham status preferencial em avaliações de licitação

Análise de Segmento

Por Componente: Dominância de Hardware em Meio à Aceleração de Serviços

Hardware representou 72% dos gastos em 2024 conforme fabricantes compraram robôs, acionamentos, sensores e IHMs para digitalizar linhas de produção. O tamanho do mercado de automação industrial e controles industriais dos Estados Unidos para hardware é projetado para registrar crescimento de dígitos médios únicos enquanto serviços se expandem mais rápido, sinalizando uma transição em direção um suporte baseado em assinatura, monitoramento remoto de condições e garantias de desempenho. Fornecedores líderes agrupam licençcomo de software, gestão de cibersegurançum e treinamento de paraçum de trabalho em acordos multianuais que estabilizam receita e alinham incentivos com produção do cliente. Plataformas de software conectam dados de campo ao MES e análises de nuvem, habilitando otimização de circuito fechado que reduz sucata e intensidade energética. um camada de hardware assim permanece indispensável, contudo captura de valor está migrando para integradores e OEMs que orquestram dispositivos, dados e expertise de domínio em resultados mensuráveis. [2]Siemens, "Legacy sistemas & digital transformação: um Guide para Faster Evolution," siemens.com

um TCAC de 12,8% do segmento de serviços reflete um preferência do fabricante por despesa operacional previsível sobre desembolso de capital inicial. células de soldagem robótica como serviço, inspeção de visão como serviço e pacotes de segurançum como serviço ressoam com empresas automotivas tier-one e bens de consumo embalados buscando proteger obsolescência tecnológica. Fornecedores que co-localizam centros de operações remotas fornecem suporte 24/7 e insight em tempo real, encurtando tempo médio para reparo e direcionando ciclos de melhoria contínua sem inflar headcount. Tais modelos desbloqueiam novos pools de margem e diferenciam fornecedores em um mercado de hardware saturado. [1]Rockwell automação, "Rockwell automação para Increase escala e Scope de IA em fabricação with NVIDIA," rockwellautomation.com

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo: Sistemas de Controle Industrial Lideram em Meio à Inovação de Dispositivos de Campo

Sistemas de controle industrial (SCI) detiveram 55% de participação em 2024, apoiados por sistemas de controle distribuído, CLPs de segurançum e suítes SCADA que coordenam operações complexas multilinhas. O tamanho do mercado de automação industrial e controles industriais dos Estados Unidos para SCI está se expandindo firmemente conforme processadores de alimentos, plantas químicas e farmacêuticas adotam arquiteturas redundantes para satisfazer requisitos da FDA, EPA e OSHA. desempenho determinística em tempo real, alta disponibilidade e funções de segurançum integradas fazem do SCI moderno um espinha dorsal de fábricas digitais.

Dispositivos de campo-sensores, atuadores e câmeras de visão de máquina-estão crescendo mais rápido um uma TCAC de 11,6% conforme fabricantes empurram inteligência para um borda. Sensores ópticos de alta resolução verificam soldas de baterias de VE em milissegundos, enquanto nós de vibração transmitem dados para modelos de IA que preveem falha de rolamento dias antes. Módulos de computação de borda processam inferência localmente, reduzindo largura de banda e latência enquanto suportam controle de circuito fechado. um convergência de 5g, tempo confidencial networking e fornecimento avançado de semicondutores está diminuindo custo por sensor e ampliando implantação em plantas de nível médio anteriormente excluídas por préço da adoção generalizada de IIoT

Por Setor de Usuário Final: Liderança Automotiva Desafiada pelo Surto de Alimentos e Bebidas

Produtores automotivos e de transporte capturaram 22% da receita em 2024, alavancando décadas de know-how em automação para alcançar taxas de defeito próximas de zero e tempos takt sub-60 segundos. Eles continuam um demandar robôs de alta carga útil, transportador avançado e simulação de gêmeo digital para suportar produção simultânea de VE e veículos de combustão interna. Contudo, escassez de mão de obra e regulamentações evolutivas de segurançum alimentar estão direcionando o segmento de alimentos e bebidas um investir agressivamente, registrando uma TCAC de 13,2% que poderia estreitar um lacuna histórica. SKUs de alta mistura e baixo volume requerem embalagem baseada em robô ágil, design higiênico e inspeção de raios-x em linha para atender mandatos de varejo para rastreabilidade. Fornecedores que empacotam empacotamento robótico de caixas, sensores qualificados CIP e software de análise de lotes em soluções turnkey estão ganhando licitações neste vertical em expansão.

Indústrias de processo como petróleo e gás e químicos exibem demanda constante por instrumentação intrinsecamente segura e arquiteturas de controle redundantes, enquanto o setor farmacêutico acelera adoção de automação compatível com GxP para bioprocessamento contínuo. Fabricação de semicondutores, embora uma fatia menor da base geral, está em uma trajetória de alto crescimento graçcomo um incentivos federais, amplificando oportunidades para fornecedores capazes de controle de movimento sub-mícron e robôs compatíveis com salas limpas classe 10. Plantas de mineração e metais adotam transporte autônomo e classificação de minério direcionada por IA para cortar emissões e diminuir energia por tonelada, completando um cenário diversificado de usuário final

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

O Centro-Oeste permanece o núcleo do mercado de automação industrial e controles industriais dos Estados Unidos, ancorado por sua pegada automotiva profunda e ecossistema denso de fornecedores. Somente Michigan adicionou mais de 400 empregos em robótica após uma abertura de instalação de USD 110 milhões em 2024, reforçando seu papel como hub de robótica. Cinco estados do Centro-Oeste coletivamente levaram 77% das vendas de robôs dos EUA, ajudando fabricantes locais um aumentar produtividade e defender participação contra rivais offshore. Contudo essa concentração regional arrisca ampliar uma divisão digital conforme empresas fora do cluster enfrentam tempos de entrega mais longos para suporte de integrador e custos de mão de obra mais altos. Centros de treinamento financiados pelo estado e parcerias universitárias em Iowa e Wisconsin visam espalhar expertise, mas escassez de talento persiste.

O Sul é o território de crescimento mais rápido conforme plantas greenfield de VE, bateria e semicondutor afluem para incentivos amigáveis aos negócios, terra acessível e acesso portuário. Tennessee, Geórgia e Carolina do Sul atraem investimento tanto estrangeiro quanto doméstico, com um expansão de USD 23,8 milhões da Schneider elétrico ilustrando compromisso do fornecedor para servir este corredor. Projetos greenfield habilitam designs holísticos digital-first: redes convergidas isto/OT, análises de qualidade direcionadas por IA e células de trabalho robóticas modulares que se adaptam conforme volumes de programa mudam. Subsídios de desenvolvimento de paraçum de trabalho e currículos de faculdade comunitária adaptados para mecatrônica fomentam um pipeline constante de talento, reforçando ainda mais o momentum da região.

O Nordeste e costas Oeste contribuem demanda especializada. um concentração do Nordeste em aeroespacial, defesa e dispositivos médicos requer automação de alta precisão e integridade de dados validada. P&d colaborativo entre OEMs e universidades de pesquisa acelera adoção de visão de máquina e soluções de manufatura aditiva. Na Costa Oeste, proximidade com gigantes de tecnologia e capital de risco alimenta pilotos em robótica direcionada por IA, embora altos custos imobiliários e de mão de obra temperem implementação em escala total. Expansões de semicondutores no Arizona e Califórnia elevam demanda por robôs de sala limpa classe 1 e controle de processo avançado, enquanto mandatos regionais de cibersegurançum empurram plantas para adotar arquiteturas de confiançum zero à frente de outros estados

Cenário Competitivo

O mercado de automação industrial e controles industriais dos Estados Unidos é moderadamente concentrado, com Rockwell automação controlando cerca de 42% de participação através da América do Norte. Siemens, ABB e Schneider elétrico alavancam escala global, portfólios de arquitetura aberta e M&um agressivo para reduzir esta liderançum. Incumbentes domésticos contra-atacam pareando conhecimento especializado de domínio com bases instaladas profundas e parcerias de canal apertadas. um arena competitiva agora depende menos de características de componentes e mais de software integrado, serviços digitais e proposições de valor habilitadas por IA.

Aliançcomo estratégicas com empresas de tecnologia estão remodelando trajetórias de participação de mercado. um parceria da Rockwell com NVIDIA incorpora IA acelerada por GPU em programação de CLP e comissionamento virtual, cortando tempo de simulação e melhorando rendimento de primeira passagem. um aquisição da Siemens do negócio de acionamentos da ebm-papst amplia sua gama de mecatrônica e posiciona um empresa para crescimento de robô móvel autônomo. O projeto Beyond da Emerson introduz plataformas de controle definidas por software que abstraem camadas de hardware, habilitando atualizações flexíveis em ativos existentes e protegendo investimentos encalhados-uma proposta convincente para operadores brownfield.

Atividade de aquisição se intensifica conforme fornecedores perseguem capacidades de nicho: Lear comprou WIP industrial automação para ganhar IP de visão computacional, enquanto AMETEK capturou Virtek visão para fortalecer inspeção guiada por laser em compósitos aeroespaciais. Start-ups pioneiras em visão de IA de baixo custo, intralogística autônoma e orquestração de cibersegurançum representam alvos futuros conforme majores correm para montar pilhas de manufatura digital ponta-um-ponta. Os vencedores serão aqueles equilibrando ecossistemas abertos, segurançum rigorosa e ROI claro para clientes navegando escassez de paraçum de trabalho e demandas regulatórias em movimento rápido

Líderes da Indústria de Automação industrial e Controles Industriais dos Estados Unidos

-

Rockwell automação Inc.

-

Honeywell International Inc.

-

ABB Ltd

-

Schneider elétrico SE

-

Emerson elétrico Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Rockwell automação fez parceria com NEO bateria materiais para automatizar uma instalação de ânodo de silício de 240 toneladas em Ontario, com futuras plantas dos EUA planejadas.

- Maio 2025: Emerson lançou projeto Beyond, uma plataforma de operações definidas por software integrando controle, dados e IA para modernização brownfield.

- Abril 2025: Schneider elétrico anunciou investimento em manufatura dos EUA de USD 700 milhões até 2027, criando 1.000 empregos focados em digitalização e infraestrutura energética.

- Março 2025: Rockwell automação demonstrou Emulate3D fábrica teste, alimentado por NVIDIA Omniverse, habilitando teste de controles virtuais antes da implementação.

Escopo do Relatório do Mercado de Automação industrial e Controles Industriais dos Estados Unidos

Automação industrial refere-se ao uso de sistemas de controle, maquinário e sistemas computacionais para automatizar processos e tarefas industriais, reduzindo um necessidade de intervenção humana. Isso inclui processos como manufatura, manuseio de materiais e controle de qualidade. O estudo rastreia um receita acumulada através da venda de automação industrial e sistemas de controle industrial através de vários setores de usuário final através dos Estados Unidos. O estudo também rastreia parâmetros-chave de mercado, influenciadores de crescimento subjacentes e principais fornecedores operando na indústria, o que suporta estimativas de mercado e taxas de crescimento sobre o poríodo de previsão.

O mercado de automação industrial e controles industriais dos Estados Unidos é segmentado por tipo (sistemas de controle industrial e dispositivos de campo) e setor de usuário final (petróleo e gás, químico e petroquímico, energia e utilidades, alimentos e bebidas, automotivo e transporte, e farmacêutico). O tamanho do mercado e previsões são fornecidos em termos de valor em USD para todos os segmentos acima.

| Hardware |

| Software |

| Serviços |

| Sistemas de Controle Industrial | Sistema de Controle Distribuído (SCD) |

| Controlador Lógico Programável (CLP) | |

| Controle Supervisório e Aquisição de Dados (SCADA) | |

| Gestão de Ciclo de Vida do Produto (GCV) | |

| Sistema de Execução de Manufatura (SEM) | |

| Interface Homem-Máquina (IHM) | |

| Outros Sistemas de Controle Industrial | |

| Dispositivos de Campo | Visão de Máquina |

| Robótica Industrial | |

| Motores e Acionamentos | |

| Sistemas de Segurança | |

| Sensores e Transmissores | |

| Outros Dispositivos de Campo |

| Petróleo e Gás |

| Químico e Petroquímico |

| Energia e Utilidades |

| Alimentos e Bebidas |

| Automotivo e Transporte |

| Farmacêutico |

| Semicondutor e Eletrônicos |

| Metais e Mineração |

| Celulose e Papel |

| Outros Setores de Usuário Final |

| Nordeste dos EUA |

| Centro-Oeste dos EUA |

| Sul dos EUA |

| Oeste dos EUA |

| Por Componente | Hardware | |

| Software | ||

| Serviços | ||

| Por Tipo | Sistemas de Controle Industrial | Sistema de Controle Distribuído (SCD) |

| Controlador Lógico Programável (CLP) | ||

| Controle Supervisório e Aquisição de Dados (SCADA) | ||

| Gestão de Ciclo de Vida do Produto (GCV) | ||

| Sistema de Execução de Manufatura (SEM) | ||

| Interface Homem-Máquina (IHM) | ||

| Outros Sistemas de Controle Industrial | ||

| Dispositivos de Campo | Visão de Máquina | |

| Robótica Industrial | ||

| Motores e Acionamentos | ||

| Sistemas de Segurança | ||

| Sensores e Transmissores | ||

| Outros Dispositivos de Campo | ||

| Por Setor de Usuário Final | Petróleo e Gás | |

| Químico e Petroquímico | ||

| Energia e Utilidades | ||

| Alimentos e Bebidas | ||

| Automotivo e Transporte | ||

| Farmacêutico | ||

| Semicondutor e Eletrônicos | ||

| Metais e Mineração | ||

| Celulose e Papel | ||

| Outros Setores de Usuário Final | ||

| Por Região (Estados Unidos) | Nordeste dos EUA | |

| Centro-Oeste dos EUA | ||

| Sul dos EUA | ||

| Oeste dos EUA | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do Mercado de Automação industrial e Controles Industriais dos Estados Unidos?

O tamanho do Mercado de Automação industrial e Controles Industriais dos Estados Unidos deve atingir USD 49,22 bilhões em 2025 e crescer um uma TCAC de 10,56% para alcançar USD 840 bilhões até 2030.

Qual é o tamanho atual do Mercado de Automação industrial e Controles Industriais dos Estados Unidos?

Em 2025, o tamanho do Mercado de Automação industrial e Controles Industriais dos Estados Unidos deve atingir USD 49,22 bilhões.

Quem são os principais players no Mercado de Automação industrial e Controles Industriais dos Estados Unidos?

Rockwell automação Inc., Honeywell International Inc., ABB Ltd, Schneider elétrico SE e Emerson elétrico Company são como principais empresas operando no Mercado de Automação industrial e Controles Industriais dos Estados Unidos.

Quais anos este Mercado de Automação industrial e Controles Industriais dos Estados Unidos cobre, e qual foi o tamanho do mercado em 2024?

Em 2024, o tamanho do Mercado de Automação industrial e Controles Industriais dos Estados Unidos foi estimado em USD 44,02 bilhões. O relatório cobre o tamanho histórico do Mercado de Automação industrial e Controles Industriais dos Estados Unidos para os anos: 2019, 2020, 2021, 2022, 2023 e 2024. O relatório também prevê o tamanho do Mercado de Automação industrial e Controles Industriais dos Estados Unidos para os anos: 2025, 2026, 2027, 2028, 2029 e 2030.

Página atualizada pela última vez em: