Análise de mercado de transdutores de ultrassom

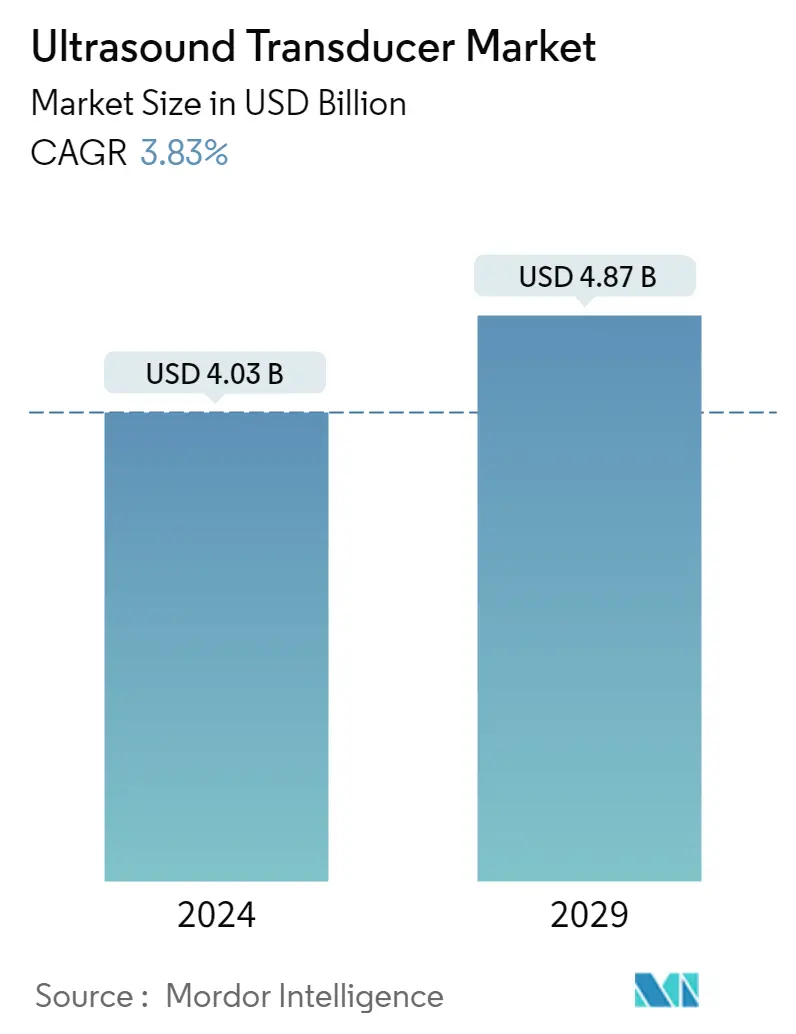

O tamanho do mercado de transdutores de ultrassom é estimado em US$ 4,03 bilhões em 2024, e deve atingir US$ 4,87 bilhões até 2029, crescendo a um CAGR de 3,83% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou significativamente o mercado de transdutores de ultrassom. De acordo com um artigo publicado em outubro de 2021 na Current Opinion in Anesthesiologist, máquinas de ultrassom, transdutores e géis de acoplamento podem servir como vetores para a transmissão de patógenos. O ultrassom é uma ferramenta de diagnóstico e monitoramento de primeira linha para pacientes com COVID-19. Em pacientes com COVID-19, o ultrassom pode ser usado para ecocardiografia transtorácica e toracocentese guiada por ultrassom e acesso vascular. Por exemplo, de acordo com o estudo publicado na Frontiers in Big Data, em março de 2021, há cada vez mais evidências em todo o mundo que mostram que o exame ultrassonográfico do pulmão pode detetar manifestações da infeção por COVID-19. Esses estudos impulsionaram o crescimento do mercado durante a pandemia. Além disso, foram recomendadas estratégias padronizadas para minimizar o risco de propagação da COVID-19 aos pacientes e prestadores de cuidados de saúde, o que, por sua vez, deverá impulsionar o crescimento do mercado para níveis pré-pandémicos.

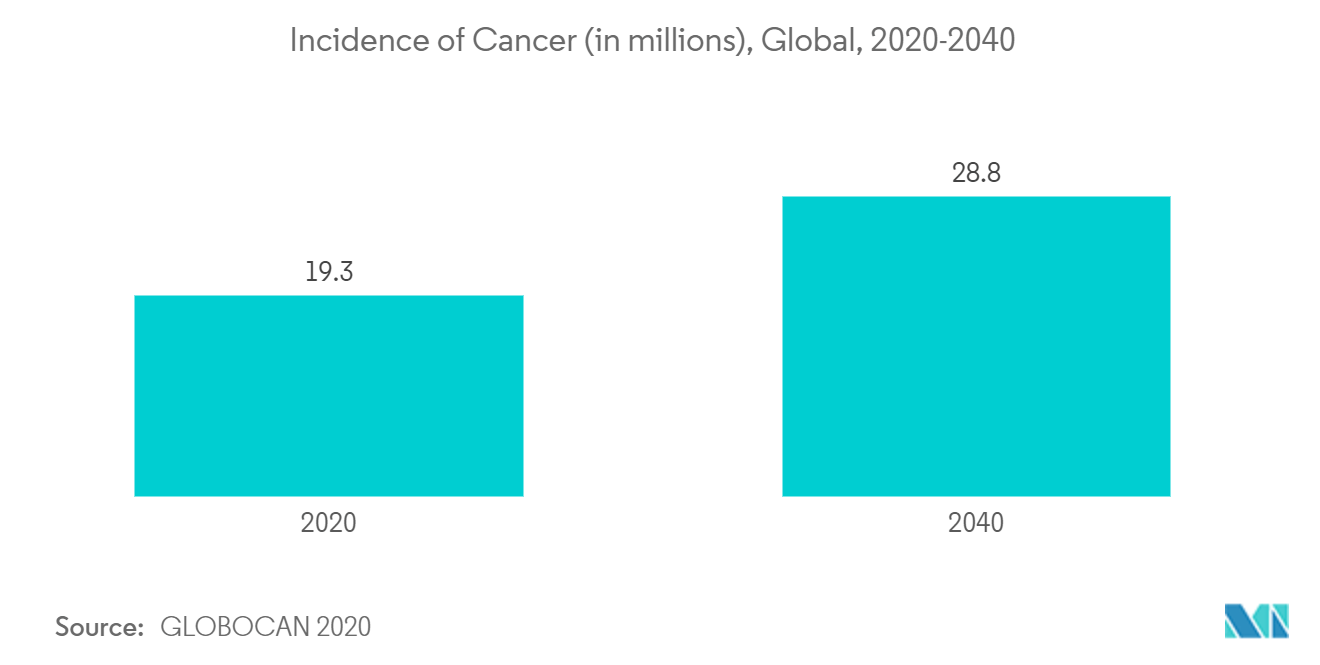

Os principais fatores que contribuem para o crescimento do mercado são a crescente demanda por terapias minimamente invasivas e a crescente prevalência de distúrbios cardiovasculares, respiratórios e abdominais. De acordo com um estudo de Karoline Freeman et al., publicado no BMC Gastroenterology Journal de março de 2021, globalmente, a incidência de doença inflamatória intestinal (DII) foi de 69,5 por 100.000 habitantes. Além disso, de acordo com o estudo publicado na BMC Medicine em fevereiro de 2022, a dor de estômago relacionada às refeições é comum em todo o mundo e está associada a outros sintomas físicos gastrointerstinais (GI) e não gastrointestinais, sofrimento psicológico, uso de cuidados de saúde e uma menor qualidade de vida. Pessoas que apresentam dores de estômago frequentes relacionadas às refeições têm maior probabilidade de atender aos critérios diagnósticos para distúrbios da interação intestino-cérebro (DGBI). Tal aumento nas condições abdominais levará à adoção do ultrassom para o diagnóstico de condições abdominais, impulsionando o crescimento do mercado devido à maior adoção de transdutores de ultrassom.

Além disso, a crescente demanda por terapias minimamente invasivas é outro fator importante que impulsiona o crescimento do mercado. De acordo com o estudo publicado no IEEE Transactions on Medical Imaging em abril de 2021, prevê-se que a ultrassonografia assuma o papel da fluoroscopia de raios X como padrão ouro em cirurgia minimamente invasiva da coluna vertebral. Os pesquisadores estão trabalhando para desenvolver imagens ultrassônicas para navegação, aproveitando suas características únicas de serem fáceis de usar e livres de radiação. Tais aplicações de ultrassom em cirurgias minimamente invasivas, substituindo a prejudicial fluoroscopia de raios X, levarão, portanto, a uma maior adoção, impulsionando o crescimento do mercado.

Abordagens minimamente invasivas, incluindo técnicas guiadas por ultrassom, estão sendo utilizadas de forma significativa. Assim, diversos players do mercado estão lançando produtos, impulsionando o crescimento do mercado de transdutores de ultrassom. Por exemplo, em dezembro de 2021, a Philips apresentou soluções de ultrassom cardíaco para uma experiência de ecocardiografia totalmente integrada, reunindo nova tecnologia de transdutores, medições automatizadas baseadas em inteligência artificial (IA) e acesso remoto na EuroEcho 2021. Além disso, em março de 2021, a Fujifilm SonositePX lançou uma nova família de transdutores, incluindo o L19-5, o transdutor de frequência mais alta já produzido pela Sonosite, com resolução de campo próximo bem definida e profundidade de varredura de 1 cm. O transdutor L19-5 ocupa um espaço minúsculo de 20 mm, o que o torna apropriado para exames superficiais, incluindo acesso vascular, pediatria e avaliações musculoesqueléticas. Tais lançamentos também impulsionarão o crescimento do mercado devido à disponibilidade dos produtos no mercado, portanto, levarão ao aumento da adoção. Prevê-se que tais fatores em conjunto impulsionem o crescimento do mercado durante o período de previsão.

No entanto, o crescimento do mercado é dificultado por regulamentações rigorosas e pela escassez de mão de obra qualificada para operar os equipamentos avançados.

Tendências de mercado de transdutores de ultrassom

Estima-se que o segmento convexo testemunhe um crescimento saudável no futuro

Espera-se que o segmento convexo por produto testemunhe um crescimento saudável no futuro, atribuído a vários benefícios associados a este dispositivo transdutor convexo, como alta eficiência e capacidade de focar nos órgãos mais profundos em comparação com outros transdutores. Esses dispositivos também fornecem imagens mais nítidas e têm confiabilidade altamente aprimorada. O formato do feixe do transdutor convexo é ideal para a investigação aprofundada de diversos distúrbios.

Além disso, a alta adoção de transdutores convexos no diagnóstico de condições transvaginais, abdominais e transretais promoverá o crescimento do segmento. Além disso, diversos players do mercado estão engajados em estratégias, como lançamentos e homologações de produtos. Por exemplo, em fevereiro de 2022, a FUJIFILM Sonosite, Inc. expandiu seu portfólio POCUS de próxima geração com a introdução de seu novo sistema premium Sonosite LX. Este sistema inclui a maior imagem clínica produzida pela empresa e um monitor que pode ser estendido, girado e inclinado para melhorar a colaboração do fornecedor em tempo real. Além disso, em março de 2021, a GE Healthcare lançou o Vscan Air, um ultrassom sem fio de bolso que oferece qualidade de imagem cristalina, recursos de digitalização de corpo inteiro e software intuitivo. O produto é um dos menores e mais leves dispositivos de ultrassom portáteis e oferece recursos de digitalização de corpo inteiro com qualidade de imagem cristalina.

Assim, espera-se que o mercado testemunhe um crescimento significativo durante o período de previsão devido aos fatores acima mencionados.

Espera-se que a América do Norte detenha uma participação significativa no mercado e faça o mesmo no período de previsão

Espera-se que a América do Norte detenha uma participação de mercado significativa no mercado global de transdutores de ultrassom devido à crescente prevalência de doenças crônicas, alta demanda por dispositivos médicos tecnologicamente avançados, crescentes gastos em pesquisa e desenvolvimento, aumento da preferência dos pacientes por diagnóstico precoce e aumento da demanda por sistemas de ultrassom. De acordo com estatísticas de 2022 publicadas pela American Heart Association, a taxa de prevalência de insuficiência cardíaca nos Estados Unidos era de 6 milhões, o que representa 1,8% da população total, em 2021. Assim, a alta carga de casos de insuficiência cardíaca no país é espera-se que aumente a demanda por dispositivos transdutores de ultrassom para melhor diagnóstico e tratamento, o que deverá impulsionar ainda mais o crescimento do mercado durante o período de previsão.

Os Estados Unidos possuem a maior participação no mercado de transdutores de ultrassom na região norte-americana. Vários players do mercado estão engajados na implementação de iniciativas estratégicas para impulsionar o crescimento do mercado. Por exemplo, em novembro de 2021, a Butterfly Network, Inc., uma empresa inovadora de saúde digital que trabalha para permitir o acesso universal a imagens médicas superiores, e a Longview Acquisition Corp. O Butterfly iQ é o único transdutor de ultrassom que realiza imagens de corpo inteiro usando tecnologia de semicondutores com uma única sonda portátil. Espera-se que tais iniciativas estratégicas alimentem o crescimento do mercado de transdutores de ultrassom na América do Norte.

Visão geral da indústria de transdutores de ultrassom

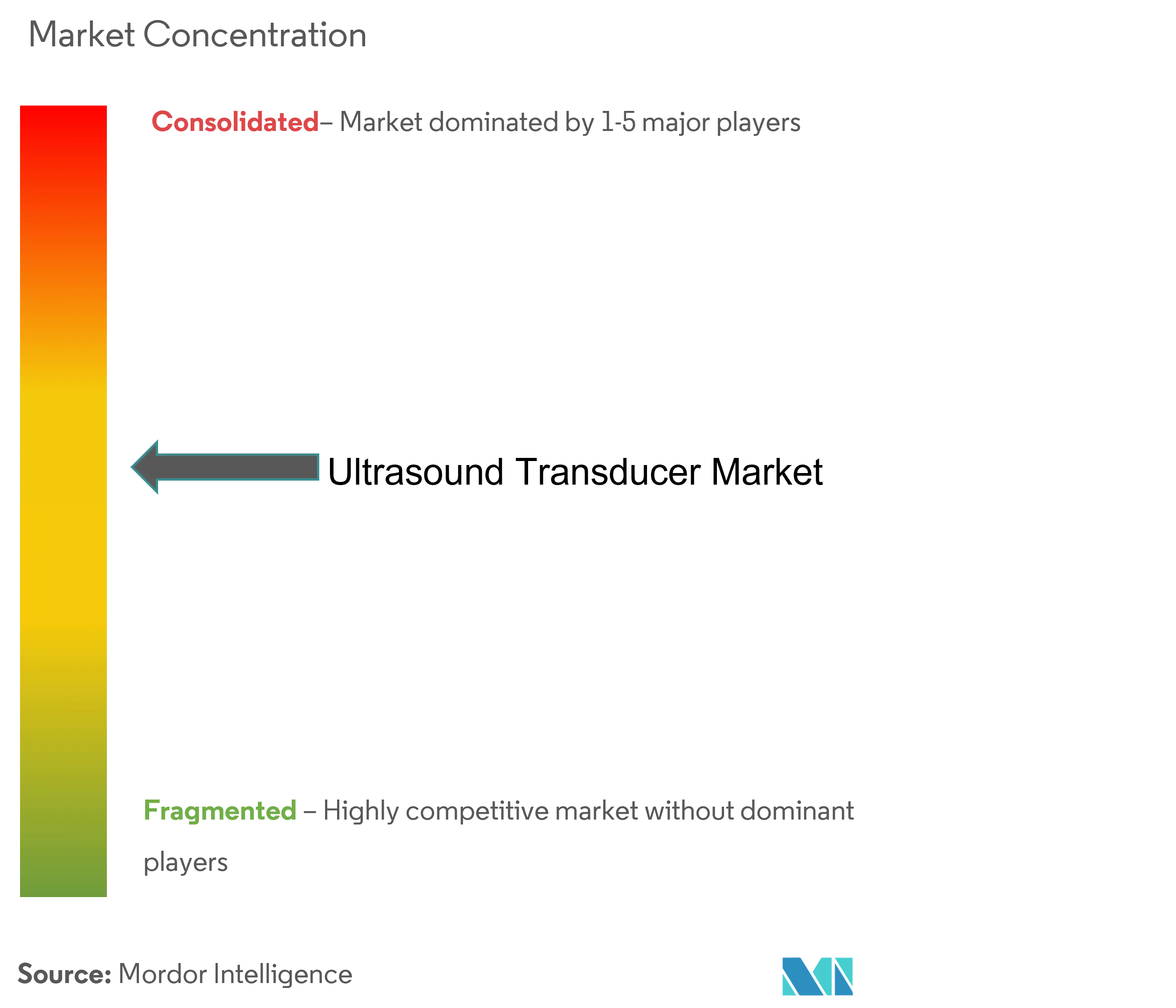

O mercado de transdutores de ultrassom é moderadamente competitivo e consiste em vários players importantes. Algumas empresas que atualmente dominam o mercado são Koninklijke Philips NV, Siemens Healthineers, GE Healthcare, Hitachi Medical Systems, FUJIFILM Sonosite Inc., Shenzhen Mindray Bio-Medical Electronics Co., Ltd., Canon Medical Systems Corporation, ESAOTE SPA e Samsung Medison Co.., Ltd.

Líderes de mercado de transdutores de ultrassom

Koninklijke Philips N.V

Siemens Healthineers

GENERAL ELECTRIC COMPANY

FUJIFILM Sonosite, Inc

Canon Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de transdutores de ultrassom

- Em outubro de 2022, Abdul Latif Jameel Health, parte da empresa familiar internacional diversificada Abdul Latif Jameel, e Wellesta Holdings, uma empresa sediada em Cingapura que fornece suporte de marketing e comercialização para o setor de saúde no Sudeste Asiático, Índia e parceria no MENA (Oriente Médio e Norte de África), anunciaram um acordo para a comercialização e distribuição do dispositivo de ultrassom no local de atendimento Butterfly iQ+ na Índia.

- Em junho de 2022, a Mindray lançou seu melhor sistema de ultrassom Point of Care da categoria, a série TEX20. A série incorpora um conjunto completo de soluções sem fio comando de voz, carregamento sem fio e transdutores sem fio, para melhorar ainda mais a eficiência do fluxo de trabalho e elevar a experiência do usuário em ambientes clínicos exigentes e de ritmo acelerado.

Segmentação da indústria de transdutores de ultrassom

De acordo com o escopo do relatório, um transdutor de ultrassom é uma sonda que produz ondas sonoras e emite ecos. O dispositivo é utilizado em procedimentos cirúrgicos, diagnósticos e não invasivos. O mercado é segmentado por produto (Convexo, Linear, Endocavitário, Phased Array, CW Doppler), por aplicação (Musculoesquelético, Cardiovascular, Obstetrícia e Ginecologia, Imagem Geral, entre outros), pelo usuário final (Hospitais, Centros de Diagnóstico, Cirúrgico Ambulatorial Centros e Outros) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Convexo |

| Linear |

| Endocavitário |

| Matriz em fases |

| Doppler CW |

| Outros |

| Musculoesquelético |

| Cardiovascular |

| Obstetrícia/Ginecomastia |

| Imagem Geral |

| Outros |

| Hospitais |

| Centros de Diagnóstico |

| Centros Cirúrgicos Ambulatoriais |

| Outros |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por produto | Convexo | |

| Linear | ||

| Endocavitário | ||

| Matriz em fases | ||

| Doppler CW | ||

| Outros | ||

| Por aplicativo | Musculoesquelético | |

| Cardiovascular | ||

| Obstetrícia/Ginecomastia | ||

| Imagem Geral | ||

| Outros | ||

| Por usuário final | Hospitais | |

| Centros de Diagnóstico | ||

| Centros Cirúrgicos Ambulatoriais | ||

| Outros | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de transdutores de ultrassom

Qual é o tamanho do mercado de transdutores de ultrassom?

O tamanho do mercado de transdutores de ultrassom deve atingir US$ 4,03 bilhões em 2024 e crescer a um CAGR de 3,83% para atingir US$ 4,87 bilhões até 2029.

Qual é o tamanho atual do mercado de transdutores de ultrassom?

Em 2024, o tamanho do mercado de transdutores de ultrassom deverá atingir US$ 4,03 bilhões.

Quem são os principais atores do mercado de transdutores de ultrassom?

Koninklijke Philips N.V, Siemens Healthineers, GENERAL ELECTRIC COMPANY, FUJIFILM Sonosite, Inc, Canon Inc. são as principais empresas que operam no mercado de transdutores de ultrassom.

Qual é a região que mais cresce no mercado de transdutores de ultrassom?

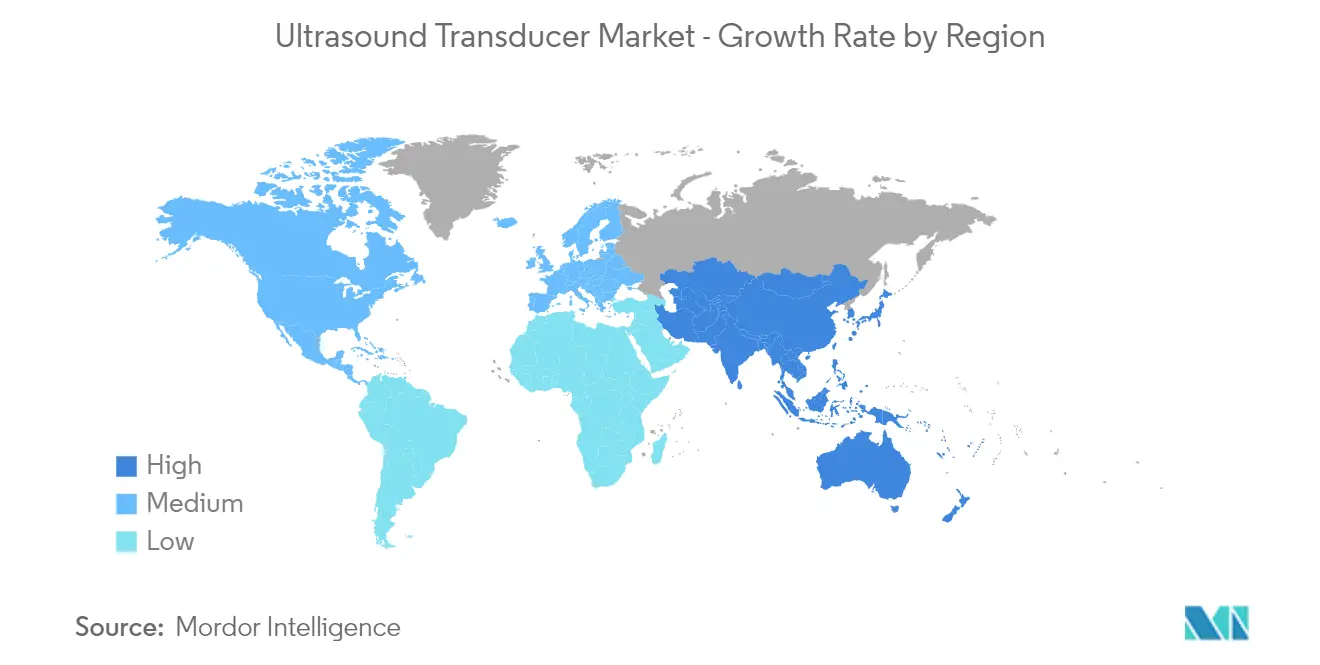

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de transdutores de ultrassom?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de transdutores de ultrassom.

Que anos esse mercado de transdutores de ultrassom cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de transdutores de ultrassom foi estimado em US$ 3,88 bilhões. O relatório abrange o tamanho histórico do mercado de transdutores de ultrassom para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de transdutores de ultrassom para os anos 2024, 2025 , 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de transdutores de ultrassom

Estatísticas para a participação de mercado de transdutores de ultrassom em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do transdutor de ultrassom inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.