Tamanho e Participação do Mercado de Filtros de Ar Automotivos dos Estados Unidos

Análise do Mercado de Filtros de Ar Automotivos dos Estados Unidos pela Mordor Intelligence

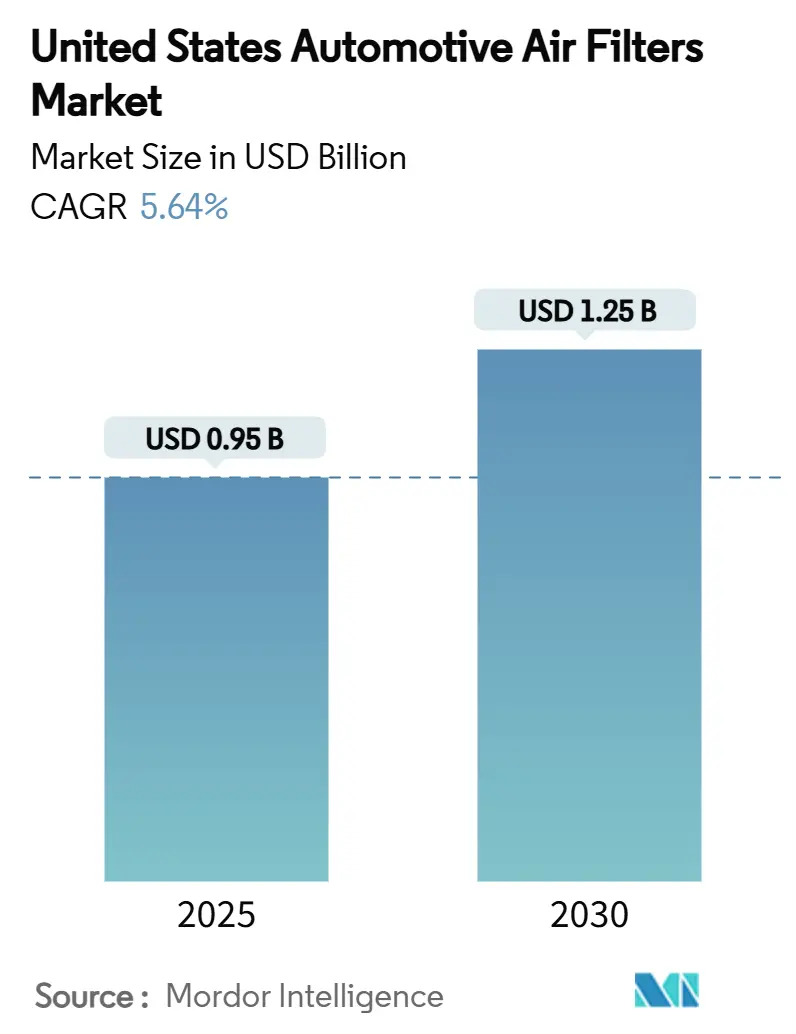

O mercado de filtros de ar automotivos dos Estados Unidos está avaliado em US$ 0,95 bilhão em 2025 e projeta-se crescer a uma TCAC de 5,64% para atingir US$ 1,25 bilhão até 2030. A expansão constante é sustentada por uma frota nacional de veículos envelhecida, regras de emissões mais rigorosas e preocupação pós-pandemia com a qualidade do ar interno dos veículos. Uma idade média recorde de veículos de 12,6 anos impulsiona os volumes de substituição, enquanto os limites de particulados da Agência de Proteção Ambiental (EPA) de 0,5 mg/mi obrigam as montadoras a integrar filtros de particulados de gasolina de alta eficiência. A inovação em filtros de cabine acelera à medida que os consumidores buscam proteção contra alérgenos e patógenos, e a mídia de nanofibras ganha tração ao oferecer maior eficiência de captura com menor queda de pressão. A reconfiguração da cadeia de suprimentos após o aumento das tarifas de importação de maio de 2025 está pressionando os fabricantes em direção ao fornecimento regionalizado, e fornecedores visionários estão investindo em filtração avançada de gerenciamento térmico para compensar a futura atrofia de volume de motores de combustão interna (ICE).

Principais Destaques do Relatório

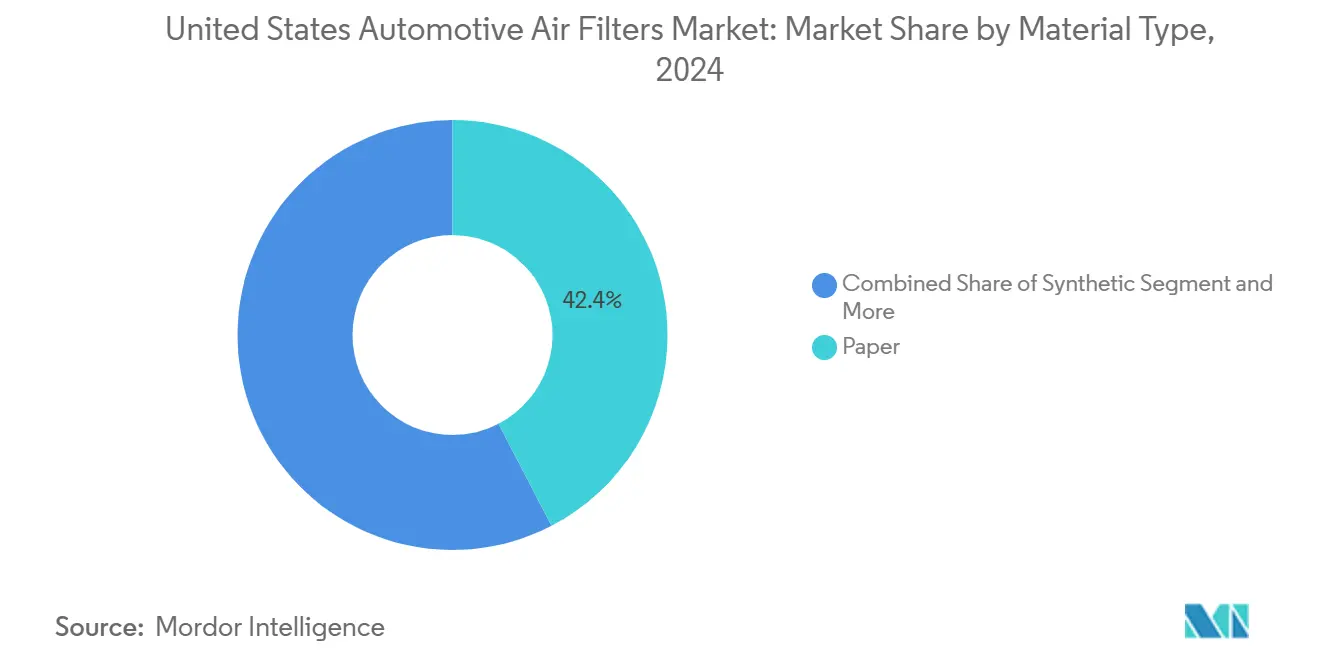

- Por tipo de material, os filtros de papel lideraram com 42,38% da participação do mercado de filtros de ar automotivos dos Estados Unidos em 2024, enquanto os compostos de nanofibras estão no caminho para expandir a uma TCAC de 8,54% até 2030.

- Por tipo de filtro, os filtros de cabine detiveram 56,27% da participação de receita em 2024; filtros de cabine HEPA e antivirais estão avançando a uma TCAC de 12,83% até 2030.

- Por tipo de veículo, os carros de passeio representaram 63,14% do tamanho do mercado de filtros de ar automotivos dos Estados Unidos em 2024 e projetam-se crescer a uma TCAC de 5,71% entre 2025-2030.

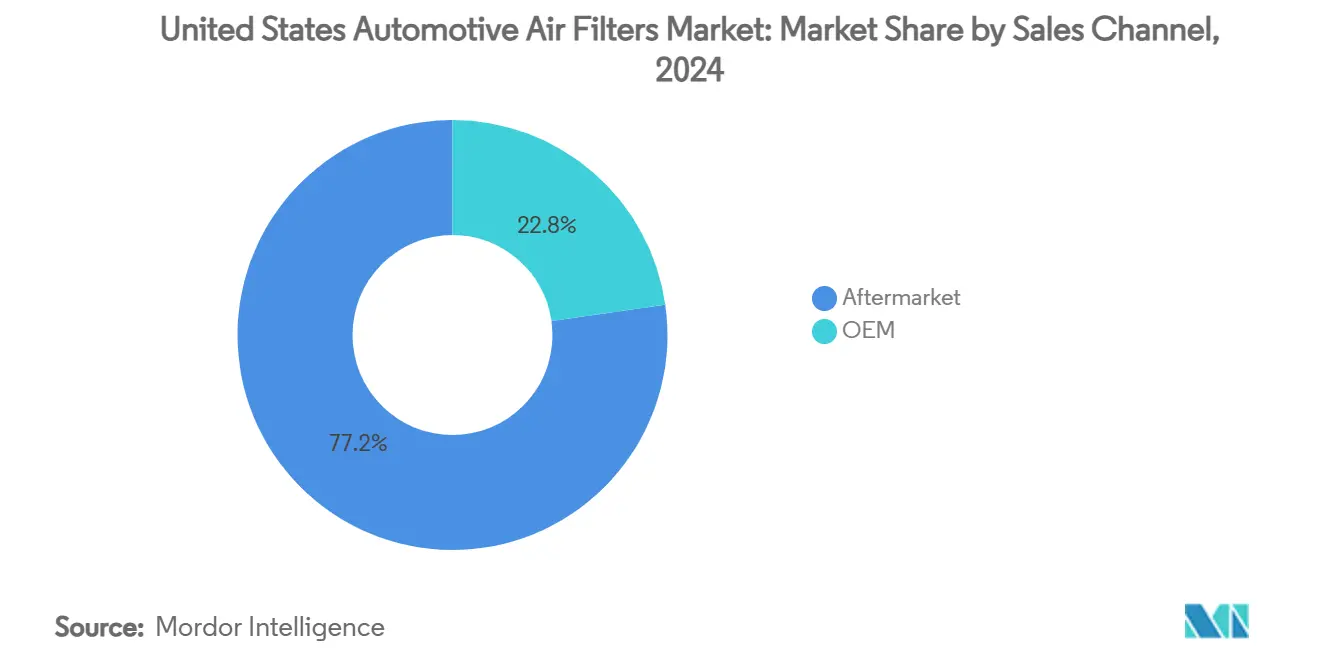

- Por canal de vendas, o pós-venda capturou 77,26% da participação do mercado de filtros de ar automotivos dos Estados Unidos em 2024, enquanto os varejistas online preveem expandir a uma TCAC de 13,62% até 2030.

- Por canal de distribuição, o varejo físico comandou 40,67% de participação em 2024; e espera-se registrar a mais rápida TCAC de 13,62% durante o período de previsão.

Tendências e Insights do Mercado de Filtros de Ar Automotivos dos Estados Unidos

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento na Produção de Veículos e Crescimento do Parque | +1.8% | Nacional | Médio prazo (2-4 anos) |

| Rigorosos Padrões de Emissão EPA/CARB | +1.5% | Nacional, com ganhos antecipados na Califórnia, Nova York, | Curto prazo (≤ 2 anos) |

| Frota Envelhecida Impulsionando Demanda de Pós-venda | +1.2% | Nacional | Longo prazo (≥ 4 anos) |

| Crescente Adoção de Filtros de Cabine para Qualidade do Ar no Veículo | +0.9% | Áreas urbanas na Califórnia, Texas, Nova York, Flórida | Médio prazo (2-4 anos) |

| Requisito Avançado de Gerenciamento Térmico-Ar para VEs | +0.7% | Califórnia, Washington, Oregon, corredor Nordeste | Longo prazo (≥ 4 anos) |

| Nanofibras e Mídia Antiviral Entram na Produção em Massa | +0.6% | Centros de manufatura em Ohio, Michigan, Carolina do Norte | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na Produção de Veículos e Crescimento do Parque

A recuperação da produção de veículos e um parque em expansão criam um aumento de demanda dupla. Cerca de 110 milhões de unidades situam-se na faixa ideal de 6-14 anos para serviço, representando 38% da frota total e traduzindo-se em maior frequência de substituição de filtros. A expansão robusta do pós-venda é apoiada pelos consumidores que adiam compras de carros novos, o que canaliza gastos para peças de manutenção. A demanda OEM também aumenta à medida que as plantas de montagem dos EUA aumentam a produção após a normalização da cadeia de suprimentos. Juntas, essas tendências sustentam aumentos estáveis de volume tanto em filtros instalados na fábrica quanto de substituição.

Rigorosos Padrões de Emissão EPA

A regra final da EPA para veículos leves dos anos-modelo 2027-2032 reduz pela metade as emissões médias de gases de efeito estufa da frota e estabelece o primeiro limite nacional de particulados de 0,5 mg/mi. As montadoras devem, portanto, equipar filtros de particulados de gasolina em motores de injeção direta, efetivamente adicionando uma linha de filtros totalmente nova de alto volume. A pressão de conformidade é mais alta na Califórnia e outros estados da Seção 177 que historicamente adotam limites mais agressivos, impulsionando ciclos de aquisição antecipada que se propagam pela base de fornecedores[1]"Padrões de Emissões Multi-Poluentes para Veículos Leves e Médios dos Anos-Modelo 2027 e Posteriores," Agência de Proteção Ambiental dos EUA, epa.gov.

Frota Envelhecida Impulsionando Demanda de Pós-venda

Veículos mais antigos requerem trocas mais frequentes de óleo, ar e filtros de cabine à medida que a eficiência dos componentes declina ao longo do tempo. Estudos de taxa de substituição mostram que carros após o ano 6 precisam de 40% mais filtros por vida útil de serviço do que modelos mais novos. O pós-venda se beneficia porque motoristas com restrições financeiras retêm veículos por mais tempo e optam por peças não-OEM de preço mais baixo, um padrão que se mostrou resiliente durante a desaceleração macro de 2024. Fornecedores com redes fortes de varejo e instaladores capitalizam sobre essa elevação estrutural.

Crescente Adoção de Filtros de Cabine para Qualidade do Ar no Veículo

Compradores conscientes da saúde agora veem o interior do carro como uma bolha protetora. Filtros de cabine avançados com camadas HEPA ou antivirais comandam pontos de preço premium ao prometer qualidade de ar quase de grau hospitalar. O FILTER+pro da Bosch, por exemplo, visa vírus, bactérias e alérgenos mantendo baixa restrição, demonstrando como a filtração mudou de uma peça básica de manutenção para um recurso de bem-estar [2]"Bosch substitui FILTER+ por seu FILTER+pro aprimorado para a cabine do veículo," Robert Bosch GmbH, bosch-presse.de. As montadoras especificam cada vez mais tais produtos no nível de fábrica, ampliando a base instalada.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mudança para VEs Reduzindo Volumes de Filtros ICE | -0.8% | Califórnia, Washington, Oregon, corredor Nordeste | Longo prazo (≥ 4 anos) |

| Volatilidade de Preços de Matérias-Primas (Celulose, Sintéticos) | -0.6% | Centros de manufatura em Ohio, Michigan, Carolina do Norte | Curto prazo (≤ 2 anos) |

| Intervalos de Serviço OEM Diminuindo Frequência de Substituição | -0.4% | Nacional, concentrado em mercados de veículos mais novos | Médio prazo (2-4 anos) |

| Crescimento de Filtros Laváveis/Reutilizáveis | -0.3% | Califórnia, Oregon, regiões ambientalmente conscientes | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mudança para VEs Reduzindo Volumes de Filtros ICE

Modelos elétricos a bateria eliminam filtros de combustível e óleo e reduzem a demanda de filtros de ar de admissão. A EPA prevê que 30%-56% das vendas de veículos leves serão elétricas até 2032, produzindo um vento contrário estrutural para categorias específicas de ICE. Embora filtros emergentes de gerenciamento térmico de VE ofereçam substituição parcial de volume, eles não podem compensar totalmente o declínio até 2030, moderando as perspectivas gerais de crescimento para fabricantes de componentes legados.

Volatilidade de Preços de Matérias-Primas

Celulose e fibras sintéticas experimentaram inflação de dois dígitos durante 2024, e uma tarifa de 25% sobre peças automotivas importadas, efetiva em maio de 2025, elevou os custos da indústria em aproximadamente US$ 8 bilhões por ano. Fabricantes com margens estreitas enfrentam escolhas difíceis entre repassar aumentos para atacadistas ou absorver impactos na rentabilidade. Muitos aceleraram a estratégia near-shoring no México e no Sul dos EUA para reduzir exposição a tarifas e incerteza logística.

Análise de Segmento

Por Tipo de Material: Domínio do Papel Enfrenta Desafio da Nanofibra

O papel ainda comanda 42,38% da participação do mercado de filtros de ar automotivos dos Estados Unidos em 2024, devido ao baixo custo e ampla disponibilidade. A base de ferramental estabelecida do segmento e a escala de produção em massa mantêm preços unitários atraentes para compradores faça-você-mesmo e gerentes de frota. No entanto, compostos de nanofibras são previstos para crescer a uma TCAC de 8,54% até 2030, a mais rápida entre todos os substratos, à medida que montadoras e tier-ones especificam mídia que oferece captura superior de particulados sem aumentar a queda de pressão. Misturas sintéticas melt-blown ocupam um nicho de preço médio, combinando durabilidade com eficiência aceitável, enquanto gaze e espuma atendem entusiastas de performance e equipamentos especiais off-highway.

O momentum está mudando à medida que fabricantes reformam linhas domésticas para produzir em massa rolos nano-habilitados, reduzindo exposição à importação e alinhando com estratégias de mitigação tarifária. Pressões de sustentabilidade também influenciam a escolha de material: revestimentos livres de PFAS e fibras recicladas estão mudando de opcionais para requisitos básicos em novas RFQs. Fornecedores capazes de equilibrar credenciais ambientais com performance de filtração ganham vantagem no mercado de filtros de ar automotivos dos Estados Unidos. No horizonte de previsão, migração de valor em direção a materiais avançados suporta realização de preços mesmo quando volumes tradicionais de papel se estabilizam.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Filtro: Filtros de Cabine Lideram Crescimento Orientado pela Saúde

Unidades de cabine geraram 56,27% da receita de 2024, ressaltando o pivô do consumidor em direção a recursos de bem-estar dentro do veículo. Filtros de cabine de particulados permanecem o líder de volume, ainda assim variantes HEPA e antivirais estão avançando a uma TCAC de 12,83% até 2030, impulsionadas por sensibilidade elevada a alérgenos, fumaça de incêndios florestais e vírus transportados pelo ar. Filtros de ar de admissão, ainda essenciais para motores ICE, enfrentam erosão gradual de volume à medida que VEs ganham participação, embora caminhões médios e maquinário off-highway sustentem a demanda. Filtros de combustível, óleo e transmissão se mantêm estáveis no pós-venda, mas se estabilizam em canais OEM à medida que unidades preenchidas na fábrica adotam designs de vida estendida.

Mídia premium de cabine também oferece margens mais altas que compensam vendas em declínio de elementos tradicionais de ar do motor. Montadoras agora comercializam tecnologia de qualidade do ar como um diferenciador competitivo, agrupando filtros avançados com sensores conectados que alertam motoristas quando substituições são devidas. Órgãos reguladores estão explorando padrões de qualidade do ar interno, legitimizando ainda mais a categoria. Coletivamente, essas forças garantem que produtos de cabine permaneçam o principal motor de crescimento dentro do mercado de filtros de ar automotivos dos Estados Unidos.

Por Tipo de Veículo: Carros de Passeio Impulsionam Volume Apesar da Transição VE

Carros de passeio representaram 63,14% do tamanho do mercado de filtros de ar automotivos dos Estados Unidos em 2024 e projetam-se crescer a uma TCAC de 5,71%, sustentados por renovação da frota e dependência sustentada de carros de passageiros em áreas metropolitanas extensas. Veículos comerciais leves se beneficiam do boom do e-commerce, com alta utilização traduzindo-se em trocas frequentes de filtros. Caminhões médios e pesados adicionam contribuições estáveis em dólares devido a dimensões maiores de elementos e horas operacionais estendidas. Equipamentos off-highway-incluindo construção e agricultura-oferecem vantagem cíclica vinculada ao financiamento de infraestrutura e ciclos de commodities.

A eletrificação remodela a demanda de longo prazo, mas o faz de forma desigual entre classes de veículos. Sedãs e crossovers se eletrificam primeiro, reduzindo alguns volumes de filtros ICE, enquanto pickups, vans e caminhões pesados retêm powertrains de combustão por razões de carga útil e alcance. Fornecedores protegendo-se com filtros específicos de gerenciamento térmico VE e soluções premium de cabine preservam avenidas de crescimento. Esta exposição diversificada ajuda a estabilizar receitas gerais no mercado de filtros de ar automotivos dos Estados Unidos.

Por Canal de Vendas: Domínio do Pós-venda Reflete Comportamento do Consumidor

O pós-venda controlou 77,26% da receita de 2024, impulsionado por proprietários conscientes dos custos e tempos de vida estendidos dos veículos. Garagens independentes e varejistas de peças capturam a maior parte das transações, mas o e-tail é o canal de crescimento destacado. Departamentos de serviço OEM detêm 22,74% de participação, atendendo veículos ainda sob garantia ou proprietários leais ao atendimento de concessionária. Fornecedores que equilibram penetração de marca própria com programas de marca própria para varejistas se posicionam melhor para crescimento sustentado.

Incerteza econômica tipicamente empurra consumidores em direção a reparos sobre compras de carros novos, reforçando o peso do pós-venda. Programas de fidelidade, kits de filtros por assinatura e promessas de garantia de adaptação aumentam a aderência. Conversamente, OEMs aproveitam dados de telemática para incentivar visitas de serviço oportunas, defendendo participação em coortes de veículos mais jovens. Essas táticas concorrentes mantêm uma mistura dinâmica de canais dentro do mercado de filtros de ar automotivos dos Estados Unidos.

Por Canal de Distribuição: Crescimento Online Perturba Varejo Tradicional

Cadeias físicas retiveram 40,67% de participação em 2024, ainda assim vitrines online estão definidas para expandir a uma TCAC de 13,62% até 2030 à medida que consumidores crescem confortáveis em buscar peças de manutenção digitalmente e arranjar instalação local. Modelos click-and-collect misturam as vantagens de disponibilidade imediata com transparência de preços do e-commerce, desafiando vendedores puramente de internet a fornecer conteúdo de valor agregado e verificação virtual de adaptação. Centros de serviço aproveitam instalação agrupada para defender margens, enquanto portais OEM direto-ao-consumidor visam compradores premium buscando peças genuínas.

Estratégias híbridas de atendimento estão redefinindo planejamento de estoque e logística de última milha. Varejistas integram previsão de demanda orientada por IA para minimizar rupturas de estoque e liberar espaço de prateleira para SKUs de alto giro. Ao mesmo tempo, fabricantes de filtros empregam configuradores digitais e tutoriais de realidade aumentada para cortar taxas de retorno. Essas inovações aprimoram a jornada do cliente e sustentam expansão robusta de canais digitais no mercado de filtros de ar automotivos dos Estados Unidos.

Análise Geográfica

A Califórnia lidera o mercado de filtros de ar automotivos dos Estados Unidos em 2024. O Regulamento de Caminhões Limpos Avançados acelera ainda mais a adoção de filtros especiais em segmentos comerciais. O Texas segue como uma potência de manufatura e populacional, beneficiando fornecedores de filtros tanto de linha de produção quanto de substituição de serviço. O clima diverso do estado, de planícies poeirentas a costas úmidas, aumenta a frequência de substituição em todas as categorias de filtros.

Michigan permanece o centro intelectual e de produção para pesquisa de filtração de powertrain, hospedando centros de P&D e linhas piloto para mídia de nanofibras. Apesar de um parque de veículos local maduro, a concentração de talentos de engenharia garante que a maioria da validação de protótipos domésticos ocorra dentro do estado. O corredor Nordeste-cobrindo Nova York, Massachusetts e Connecticut-apresenta altas rendas disponíveis e uma propensão para filtros premium de cabine, impulsionados por poluição urbana e condições severas de inverno exigindo desumidificação confiável de HVAC e remoção de odor.

O Sudeste, particularmente Georgia e as Carolinas, está emergindo como um ímã de near-shoring. Custos de mão de obra mais baixos e proximidade à infraestrutura portuária fornecem pontos de pouso competitivos para produtores asiáticos de mídia de filtros buscando uma base de manufatura nos EUA, apoiando fornecimento flexível para plantas OEM através do Sul e Meio-Oeste. A região das Montanhas Rochosas mostra crescimento acima da média em filtros reutilizáveis off-road vinculados à mineração e exploração energética, enquanto estados do Noroeste do Pacífico priorizam mídia de baixo VOC e biodegradável alinhada com objetivos de sustentabilidade.

Panorama Competitivo

A concentração de mercado é moderada à medida que grupos globais e especialistas regionais competem por participação. Investimento em tecnologia é o principal diferenciador; mídia de nanofibras e revestimentos antivirais comandam ASPs premium e fortalecem posicionamento de marca.

Movimentos estratégicos ilustram uma mudança em direção à integração vertical e materiais avançados. A aquisição de 2024 da Hengst de um especialista em filtros hidráulicos baseado em Ontário adicionou capacidade local e diversificou sua base de receita norte-americana. A compra da IDEX do especialista em poros de metal sinterizado Mott Corporation ampliou seu know-how avançado de mídia porosa, aumentando potencial de venda cruzada em aplicações térmicas de bateria. A Atmus Filtration Technologies introduziu NanoNet N3, uma malha gradiente oferecendo maior capacidade de carregamento de poeira e menor restrição de fluxo, visando tanto mercados OE quanto retrofit. Em geral, fornecedores estão construindo vitrines direto-ao-consumidor para capturar dados, controlar preços e defender participação contra importações de baixo custo.

Durante o período de previsão, soluções de manutenção preditiva habilitadas por IA que monitoram queda de pressão de filtros e vida útil restante prometem mudar decisões de substituição de heurísticas baseadas em quilometragem para alertas orientados por sensores, potencialmente suavizando ciclos de demanda do pós-venda. Empresas capazes de incorporar diagnósticos inteligentes em caixas de filtros ou aplicativos de serviço podem capturar maior valor de tempo de vida e forjar relacionamentos mais aderentes com operadores de frota.

Líderes da Indústria de Filtros de Ar Automotivos dos Estados Unidos

-

MANN+HUMMEL

-

DENSO Corporation

-

Fram Group

-

Donaldson Company Inc.

-

Cummins Filtration (Fleetguard)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: A Atmus Filtration Technologies lançou a tecnologia de mídia de filtro NanoNet N3 apresentando uma arquitetura de malha gradiente que melhora a retenção de partículas enquanto reduz a pressão diferencial. Produtos usando este substrato chegam ao mercado americano no início de 2025.

- Julho de 2024: A MANN+HUMMEL lançou um filtro de ar de cabine baseado em nanofibras destinado a melhorar a qualidade do ar no veículo e reduzir a exposição a alérgenos.

- Junho de 2024: A Hengst Filtration completou a aquisição da Canadian-American Filter Company, adicionando mais de três décadas de expertise regional ao seu portfólio e reforçando a capacidade de manufatura norte-americana.

Escopo do Relatório do Mercado de Filtros de Ar Automotivos dos Estados Unidos

Os filtros de ar automotivos permitem o fluxo de ar e capturam impurezas, poeira e contaminantes no ar. O filtro de ar desempenha um papel crucial na filtragem de partículas de quartzo do ar de admissão. O filtro de ar precisa proteger adequadamente o motor contra a ingestão direta de partículas abrasivas e poeira da estrada.

O mercado de filtros de ar automotivos dos Estados Unidos é segmentado em tipo de material, tipo, tipo de veículo e canal de vendas. Com base no tipo de material, o mercado é segmentado em filtros de ar de papel, filtros de ar de gaze, filtros de ar de espuma e outros tipos de material. Com base no tipo, o mercado é segmentado em filtros de admissão (admissão de celulose e admissão sintética) e filtros de cabine (tipo particulado e carvão ativado). Com base no tipo de veículo, o mercado é segmentado em carros de passeio e veículos comerciais. Para cada segmento, o tamanho de mercado e previsão foram feitos com base no valor (USD).

| Papel |

| Sintético |

| Gaze |

| Espuma |

| Nanofibra / Composto |

| Outros |

| Filtros de Admissão | Admissão de Celulose |

| Admissão Sintética | |

| Admissão de Nanofibra / Composto | |

| Filtros de Cabine | Particulado |

| Carvão Ativado | |

| HEPA / Antiviral |

| Carros de Passeio |

| Veículos Comerciais Leves |

| Veículos Comerciais Médios e Pesados |

| Off-Highway (Construção e Agricultura) |

| Duas Rodas |

| OEM |

| Pós-venda |

| Varejistas Online |

| Varejo Físico |

| Centros de Serviço e Concessionárias |

| Por Tipo de Material | Papel | |

| Sintético | ||

| Gaze | ||

| Espuma | ||

| Nanofibra / Composto | ||

| Outros | ||

| Por Tipo de Filtro | Filtros de Admissão | Admissão de Celulose |

| Admissão Sintética | ||

| Admissão de Nanofibra / Composto | ||

| Filtros de Cabine | Particulado | |

| Carvão Ativado | ||

| HEPA / Antiviral | ||

| Por Tipo de Veículo | Carros de Passeio | |

| Veículos Comerciais Leves | ||

| Veículos Comerciais Médios e Pesados | ||

| Off-Highway (Construção e Agricultura) | ||

| Duas Rodas | ||

| Por Canal de Vendas | OEM | |

| Pós-venda | ||

| Por Canal de Distribuição | Varejistas Online | |

| Varejo Físico | ||

| Centros de Serviço e Concessionárias | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de filtros de ar automotivos dos Estados Unidos?

O mercado está em US$ 0,95 bilhão em 2025 e prevê-se atingir US$ 1,25 bilhão até 2030.

Qual tipo de filtro está crescendo mais rapidamente?

Filtros de cabine HEPA e antivirais estão expandindo a uma TCAC de 12,83% entre 2025-2030, impulsionados por consciência elevada sobre saúde.

Por que o pós-venda detém uma participação maior que os canais OEM?

Tempos de vida estendidos de veículos e sensibilidade de preço do consumidor empurram proprietários em direção a peças de substituição de menor custo, dando ao pós-venda 77,26% de participação em 2024.

Como a mudança para veículos elétricos afetará a demanda por filtros?

VEs removem vários filtros específicos de ICE, reduzindo volumes, ainda assim introduzem oportunidades para gerenciamento térmico avançado e filtração premium de cabine; impacto geral é uma mudança gradual de mix em vez de um declínio imediato.

Quais regiões dos Estados Unidos mostram o maior potencial de crescimento?

A Califórnia lidera na adoção regulatoriamente impulsionada de filtros avançados, o Texas se beneficia da produção de veículos e crescimento populacional, e o Sudeste ganha com movimentos de manufatura near-shoring.

Página atualizada pela última vez em: