Análise do mercado de construção comercial da Turquia

Estima-se que o mercado de Construção Comercial da Turquia registre um CAGR superior a 5% durante o período de previsão.

- O setor da construção na Turquia tem contraído durante 5 trimestres consecutivos com taxas crescentes desde o terceiro trimestre de 2021. O setor da construção contraiu 14,1%. A contracção no sector da construção não é exclusiva do terceiro trimestre de 2022. Embora a economia da Turquia tenha crescido sob a liderança da construção durante muitos anos, o sector da construção contraiu-se em 14 dos últimos 17 trimestres em Dezembro de 2022.

- Ou seja, desde o verão de 2018, a construção só conseguiu crescer durante 3 trimestres. Outra mudança específica da construção nos dados do PIB é notável. A participação do sector da construção na economia global aumentou de 4% para 9% na década de 2000, mas tem vindo a perder rapidamente esse peso nos últimos anos.

- A partir de 2017, primeiro o setor começou a perder força e depois começou a contrair. Neste processo, o peso da construção na economia também diminuiu e diminuiu para 4,8% nos primeiros 9 meses de 2022. Este é o valor mais baixo desde 2003.

- Por outras palavras, a participação do sector na economia voltou a ser há cerca de vinte anos. Para regressar ao crescimento do sector, é necessário um relançamento dos investimentos na construção e uma solução para o problema do aumento crónico dos custos dos factores de produção.

- Em meados de 2022, Istambul tinha uma taxa de ocupação de 68,8%, seguida por Antalya com uma taxa de ocupação de 57,2%. Com isso, houve maior necessidade de construção hoteleira nessas cidades. Foram reportados 100.700 metros quadrados de negociações em armazéns no primeiro trimestre de 2022.

- Portanto, 553.671 m². foi o volume global de transações nos três primeiros trimestres do ano. Atualmente, existe uma escassez de armazéns adequados e uma procura significativa de instalações com espaços interiores consideráveis. Como resultado, o sector industrial verá um aumento na actividade de construção devido à disponibilidade limitada e à crescente procura de armazéns adequados.

- O sector da construção comercial na Turquia é impulsionado pela crescente procura de espaços para escritórios, armazéns, hospitais, centros comerciais e hotéis. A recuperação da indústria hoteleira atingiu novos níveis no primeiro semestre de 2022, apesar da crescente incerteza económica e geopolítica global. A recuperação continuou a favorecer os destinos de lazer e resort.

- Os mercados urbanos também registaram um maior impulso à medida que mais funcionários regressaram ao escritório e os viajantes em lazer regressaram aos centros das cidades com o levantamento das obrigações e restrições do uso de máscaras. Em meados de 2022, 16,4 milhões de estrangeiros visitaram a Turquia. O maior número de visitantes estrangeiros foi registado durante o mês de junho, com mais de 5 milhões de visitantes. Embora o número de visitantes estrangeiros tenha aumentado 185,7% em relação ao ano anterior, ficou 9,5% abaixo do período pré-pandemia, mas ainda assim sinalizou uma recuperação acelerada.

- Devido ao COVID-19, a indústria da construção na Turquia foi a indústria mais impactada negativamente. Devido à epidemia, a indústria de locomotivas da Turquia, o setor da construção, passou por momentos muito difíceis.

- Os trabalhos foram interrompidos em vários canteiros de obras e muitas empresas tentavam concluir seus projetos remotamente ou em regime de rodízio. Com a flexibilização das limitações pandémicas, a indústria está a tentar recuperar o seu vigor anterior. Embora as finanças do setor sejam afetadas negativamente pelo aumento dos preços e pela diminuição do volume de negócios, prevê-se uma recuperação dependendo das ações implementadas no segundo semestre de 2021.

Tendências do mercado de construção comercial da Turquia

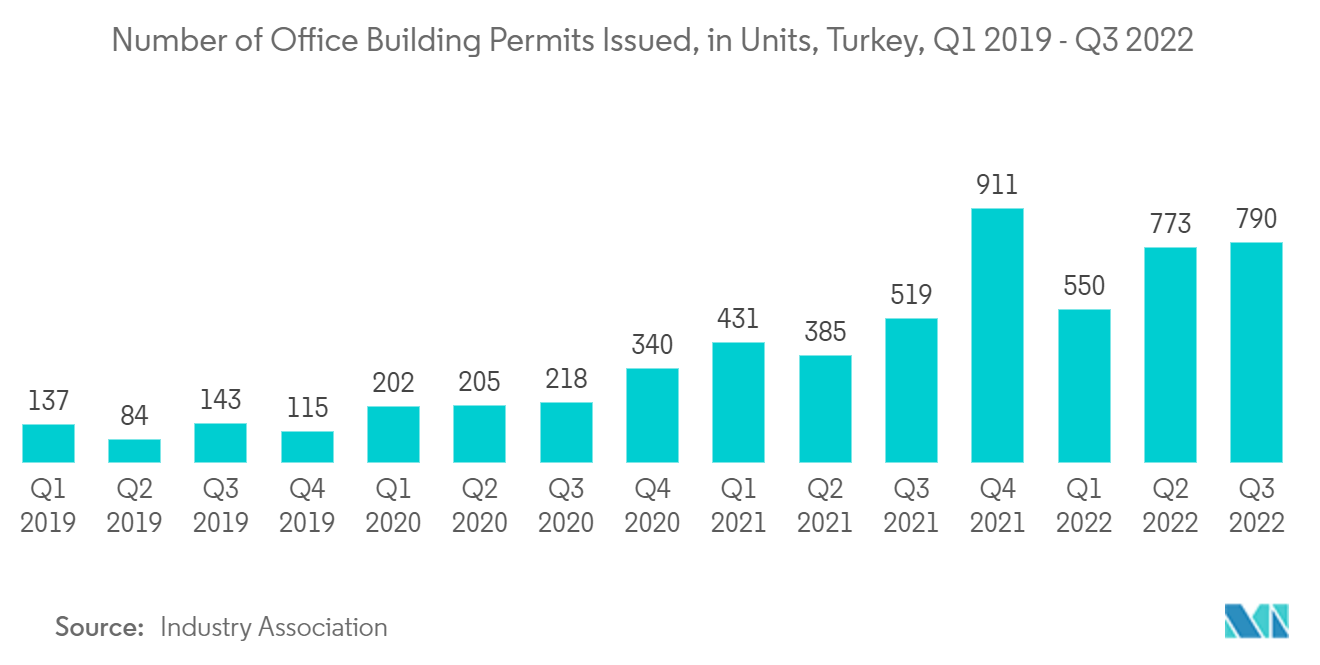

Demanda de espaço de escritório alimentando o crescimento do mercado

O mercado imobiliário comercial na Turquia tornou-se uma opção atractiva para os investidores devido à crescente procura de escritórios, uma vez que o impacto da pandemia diminuiu. Embora a oferta de escritórios de Grau A existente em Istambul tenha permanecido estável em 5,8 milhões de m² de ABL em meados de 2022, há aproximadamente 1,5 milhões de m² de oferta de escritórios em construção e espera-se que a oferta total de escritórios de Grau A ultrapasse 7,3 milhões de m² de ABL até o final de 2023. Aproximadamente 90% da oferta futura consiste no projeto do Centro Financeiro Internacional de Istambul, localizado em Ataşehir, que deverá ser concluído até o final de 2022. A demanda por espaços de escritório continua forte, com a vacância no CBD continua em tendência de queda pelo quarto trimestre consecutivo. A taxa de vacância diminuiu de 18% no final de 2021 para 16,1% em meados de 2022. Como a procura dos ocupantes por espaços de qualidade permanece saudável, a disponibilidade em edifícios de escritórios premium continuou a ser limitada no primeiro semestre de 2022.

Um total de 37.781 m² de ocupação de escritórios foi realizado no primeiro semestre de 2022. Embora o volume de ocupação tenha diminuído 32% em termos de tamanho, o número total de novas transações de locação foi 9% superior ao mesmo período do ano anterior. Levent, na CDB, e Kozyatagi, Libadiye e Ataşehir, no lado asiático, tornaram-se proeminentes nas atividades de leasing. Embora o aluguel de escritórios prime tenha permanecido estável em 25 USD por m² em comparação com o mesmo período do ano anterior e o trimestre anterior, aumentou acentuadamente em 89,2% no comparativo anual, para TRY 350 (USD 18,65) por mês em meados do ano de 2022, como resultado de uma concentração de atividade nas localidades mais centrais e a tendência ascendente da inflação. No terceiro trimestre do ano, a oferta geral no mercado de escritórios de Istambul manteve-se nos 6,46 milhões de m2. Enquanto o total de operações de arrendamento no terceiro trimestre do ano foi registado em 106.118 m2. Assim, o total de operações de arrendamento nos três trimestres do ano atingiu 350.582 m2. Este é um aumento de duas vezes em comparação com o mesmo período do ano anterior. Essa crescente demanda por espaços de escritório está alimentando o crescimento do mercado.

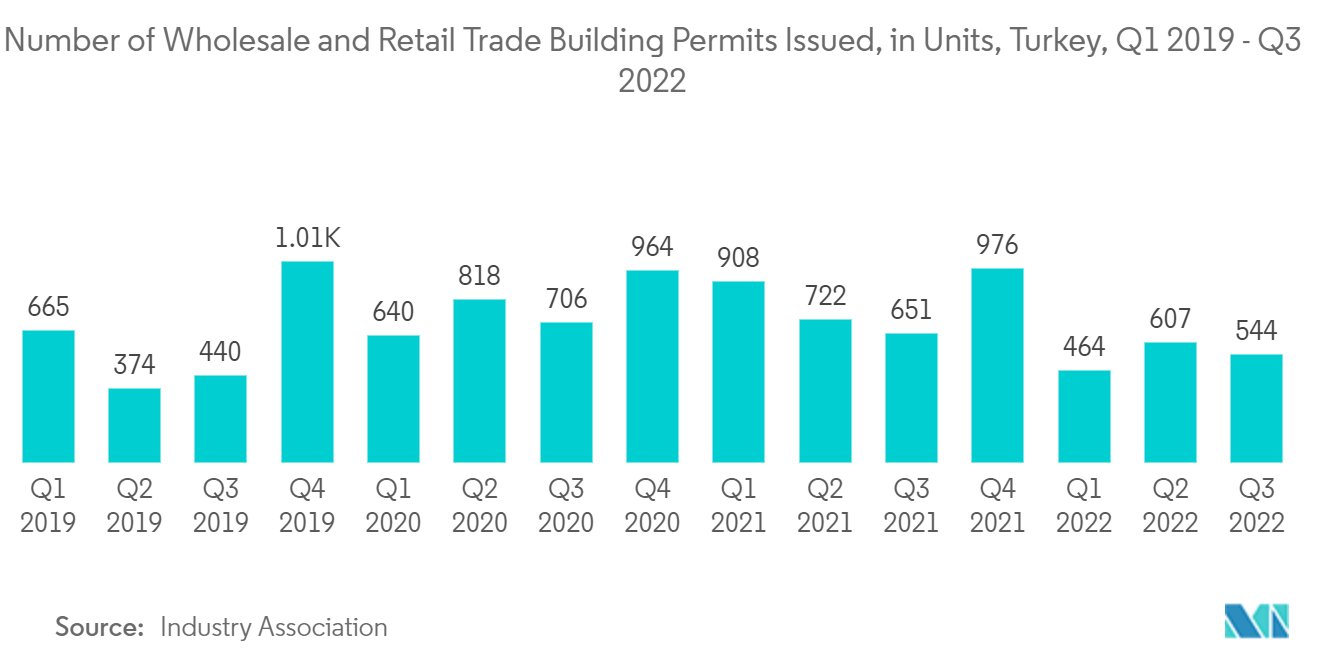

Crescente setor de varejo para apoiar o desenvolvimento do mercado

A oferta existente de centros comerciais atingiu o nível de 14 milhões de m2 em 448 centros na Turquia em meados de 2022. As inaugurações de shopping centers, que aceleraram no segundo semestre de 2021, mantiveram seu dinamismo. Com aproximadamente 120 mil m² de área locável, um total de cinco projetos de shopping centers entraram no mercado de varejo durante o primeiro semestre de 2022. Atualmente, aproximadamente 882 mil m² de ABL em 29 centros estão em construção, totalizando 14,8 milhões de m² de fornecimento até o final de 2024. Istambul acolhe a maior parte da oferta, com uma quota de 37%, seguida por Ancara e Izmir, com quotas de 12% e 6%, respectivamente. No primeiro semestre de 2022, o movimento dos centros comerciais melhorou em comparação com 2021, embora os níveis ainda sejam inferiores aos de 2019. No entanto, apesar do movimento inferior, o desempenho do volume de negócios dos centros comerciais recuperou totalmente para os níveis pré-pandemia. Em abril e maio, em particular, o volume de negócios mensal de muitos centros comerciais ultrapassou os níveis de 2019 de bairam e compras de férias.

Em meados de 2022, a renda dos centros comerciais em euros manteve-se estável em 70 euros por m2/mês (75,62 dólares por m2/mês). No entanto, a renda prime baseada em TRY foi registada em TRY 1.050 (USD 55,95) por m2/mês, com um aumento de 5% no trimestre e 50% no comparativo anual, respetivamente. No terceiro trimestre de 2022, chama a atenção o aumento da demanda no mercado varejista. Outra razão para o aumento da procura é que o número de visitantes estrangeiros após a pandemia quase alcançou o período pré-pandemia. Embora o aumento dos custos devido à inflação e às flutuações das taxas de câmbio continuassem a afectar o sector, foram observadas taxas de ocupação significativas tanto nos centros comerciais como nas principais ruas. Há um aumento nas rendas tanto em dólares como em TL com este aumento na procura no mercado retalhista e oferta limitada. No terceiro trimestre de 2022, observou-se que os investidores deram continuidade às suas estratégias de crescimento apesar das dificuldades em encontrar lojas vazias. Assim, o crescente setor retalhista na Turquia apoiará o desenvolvimento do mercado.

Visão geral da indústria de construção comercial da Turquia

O mercado de construção da Turquia é bastante competitivo, apesar dos principais players locais e internacionais terem criado ambientes competitivos suficientes no setor. Ainda assim, o mercado abre oportunidades para pequenos e médios players devido ao aumento dos investimentos governamentais no setor. O mercado de construção comercial da Turquia apresenta oportunidades de crescimento durante o período de previsão, o que deverá impulsionar ainda mais a concorrência no mercado. Com os grandes intervenientes a competir uns com os outros por uma quota significativa, o mercado de construção comercial da Turquia fica sem níveis observáveis de consolidação.

Alguns players importantes do mercado incluem ENKA Insaat ve Sanayi AS, GAP Insaat, Yapi Merkezi Holding, Ronesans Holding, Albayrak Group, Yenigun Construction e YDA Group. Com muitas empresas públicas/privadas competindo no ambiente regulatório liberal do setor da construção, é bastante fácil para qualquer player, local, nacional ou multinacional, entrar no mercado com facilidade e criar a sua própria participação.

Líderes do mercado de construção comercial da Turquia

ENKA İnsaat ve Sanayi A.S.

GAP Insaat

Yapı Merkezi Holding

Rönesans Holding

Albayrak Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de construção comercial da Turquia

- Dezembro de 2022: O Banco Europeu de Reconstrução e Desenvolvimento (BERD) concederá um empréstimo convertível de longo prazo de 75 milhões de euros (79,5 milhões de dólares) a uma subsidiária da Ronesans Holding da Turquia para investimento em infra-estruturas hospitalares. A Ronesans Saglik Yatirim, unidade do conglomerado que administra hospitais, se comprometerá a concluir o projeto hospitalar recém-adquirido em seu portfólio. A Rönesans tem atualmente cinco projetos hospitalares operacionais em andamento, com uma área de construção combinada de 3,2 milhões de m2 e capacidade total de 7.100 leitos. Uma vez concluídos todos estes projetos, os Rönesans atingirão uma capacidade total de 9.000 camas.

- Agosto de 2022: A construção de um novo estádio acaba de começar na capital turca, no local do Ankara 19 Mayıs Stadyumu, que foi demolido em 2018. O local foi originalmente planejado para ter capacidade para 55.000 espectadores. No entanto, o projeto foi desnatado e a arena terá capacidade para acomodar 45.000 pessoas. Em 13 de junho de 2022, foi assinado um acordo com a empreiteira, que se tornou um consórcio entre Yıldızlar Grup e ASL İnşaat. O valor do contrato é de 4,52 mil milhões de TRY (0,24 mil milhões de dólares), todos provenientes de fundos públicos. A construção do estádio deverá ser concluída até 2025, o mais tardar. O auditório será composto por arquibancadas altas de dois níveis, circundando o campo por todos os lados.

Segmentação da indústria de construção comercial da Turquia

A construção comercial envolve projetos de construção que podem ser alugados ou vendidos no setor privado. Esses espaços podem ser qualquer coisa, desde escritórios e fábricas até centros médicos e shopping centers.

O relatório fornece uma análise abrangente de antecedentes do mercado de Construção Comercial da Turquia, abrangendo as tendências atuais do mercado, restrições, atualizações tecnológicas e informações detalhadas sobre diversos segmentos e o cenário competitivo da indústria. Além disso, o impacto do COVID-19 foi incorporado e considerado durante o estudo. O mercado de construção comercial da Turquia é segmentado por tipo (construção de edifícios de escritórios, construção de varejo, construção de hospitalidade, construção institucional, entre outros). O relatório oferece tamanhos de mercado em valor (USD) para todos os segmentos acima.

| Construção de edifícios de escritórios |

| Construção de Varejo |

| Construção Hoteleira |

| Construção Institucional |

| Outros |

| Por tipo | Construção de edifícios de escritórios |

| Construção de Varejo | |

| Construção Hoteleira | |

| Construção Institucional | |

| Outros |

Perguntas frequentes sobre pesquisa de mercado de construção comercial da Turquia

Qual é o tamanho atual do mercado de construção comercial Trukey?

O Mercado de Construção Comercial Trukey deverá registrar um CAGR superior a 5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de construção comercial Trukey?

ENKA İnsaat ve Sanayi A.S., GAP Insaat, Yapı Merkezi Holding, Rönesans Holding, Albayrak Group são as principais empresas que operam no mercado de construção comercial Trukey.

Que anos este mercado de construção comercial Trukey cobre?

O relatório abrange o tamanho histórico do mercado de construção comercial Trukey para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de construção comercial Trukey para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Construção Comercial Trukey

Estatísticas para a participação de mercado de construção comercial da Trukey em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da construção comercial da Trukey inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra deste setor análise como um relatório gratuito para download em PDF.