Tamanho e Participação do Mercado Automotivo da África Subsaariana

Análise do Mercado Automotivo da África Subsaariana pela Mordor Intelligence

O tamanho do mercado automotivo da África Subsaariana situa-se em USD 22,45 bilhões em 2025 e está projetado para atingir USD 28,42 bilhões até 2030, expandindo a uma TCCA de 4,83% durante o período de previsão. A aceleração da urbanização, o crescimento das frotas de transporte por aplicativo, e os incentivos governamentais para montagem local sustentam coletivamente o impulso, apesar da persistente volatilidade cambial e lacunas de infraestrutura. As iniciativas de eletrificação na Etiópia e África do Sul sinalizam uma mistura de demanda estruturalmente diversificada, enquanto as plataformas a diesel permanecem dominantes devido à logística de combustível estabelecida e redes de serviços. A atividade de importação paralela continua a moderar os volumes de concessionárias autorizadas, mas programas estruturados de financiamento de frotas desbloqueiam a penetração de veículos novos entre operadores de transporte por aplicativo. Parcerias estratégicas entre montadoras e montadores locais, apoiadas pelas reduções tarifárias da ZLCAf, reforçam a integração da cadeia de suprimentos regional.

Principais Conclusões do Relatório

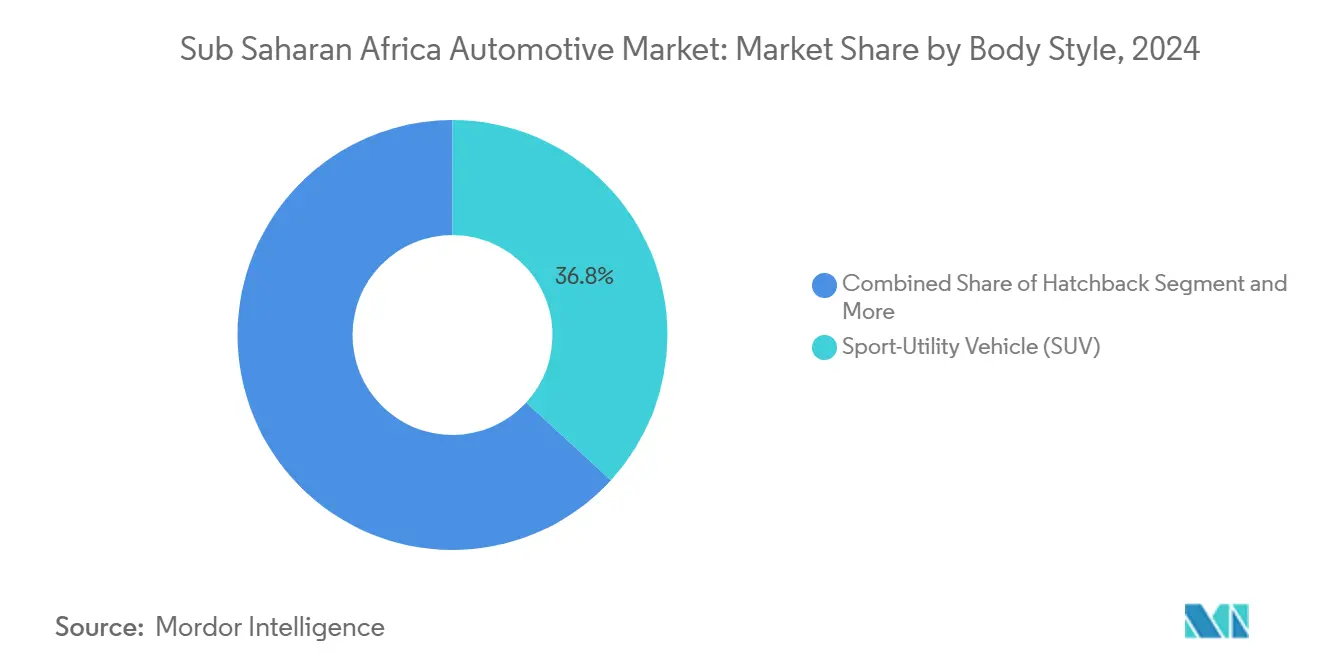

- Por estilo de carroceria, os Veículos Utilitários Esportivos lideraram 36,75% da participação do mercado automotivo da África Subsaariana em 2024 e se expandirão com uma TCCA de 5,04% até 2030.

- Por tipo de veículo, os Automóveis de Passageiros lideraram com 74,33% da participação do mercado automotivo da África Subsaariana em 2024 e se expandirão com uma TCCA de 5,65% até 2030.

- Por tipo de combustível, o Diesel liderou com 55,17% da participação do mercado automotivo da África Subsaariana em 2024 e se expandirá com uma TCCA de 6,13% até 2030.

- Por tecnologia de propulsão, as plataformas de Motor de Combustão Interna detiveram 89,15% do tamanho do mercado automotivo da África Subsaariana em 2024, enquanto os Veículos Elétricos a Bateria estão avançando a uma TCCA de 19,96% até 2030.

- Por canal de vendas, as concessionárias autorizadas pelas montadoras capturaram 65,83% da participação do mercado automotivo da África Subsaariana em 2024; as importações paralelas registraram a maior TCCA projetada de 7,05% até 2030.

- Por geografia, a África do Sul representou 44,38% da participação do mercado automotivo da África Subsaariana em 2024, enquanto o Quênia está previsto para expandir a uma TCCA de 6,74% até 2030 como o mercado nacional de crescimento mais rápido.

Tendências e Insights do Mercado Automotivo da África Subsaariana

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão da TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Renda da Classe Média e Urbanização | +1.2% | Nigéria, Quênia, Gana | Longo prazo (≥ 4 anos) |

| Transporte por Aplicativo Acelera Renovação de Frotas | +0.8% | Nigéria, Quênia, África do Sul, Gana | Médio prazo (2-4 anos) |

| Incentivos Impulsionam Montagem CKD/SKD | +0.9% | Gana, África do Sul, Etiópia, Nigéria | Médio prazo (2-4 anos) |

| Estradas Modernizadas Melhoram Conectividade | +0.7% | Quênia, Nigéria, Tanzânia, Angola | Longo prazo (≥ 4 anos) |

| ZLCAf Reduz Tarifas Comerciais | +0.6% | Toda a ASS com ganhos iniciais na CAO e CEDEAO | Longo prazo (≥ 4 anos) |

| Importações de Micro-VE Preenchem Nicho | +0.5% | África do Sul, Quênia, Nigéria | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento da Renda da Classe Média e Urbanização

Um aumento anual de 4,1% da população urbana desloca o poder de compra para núcleos metropolitanos onde redes de concessionárias, opções de financiamento e serviços pós-venda se concentram. Famílias de renda média na Nigéria, Quênia e Gana gravitam em direção a modelos acessíveis, intensificando a concorrência entre montadoras chinesas e indianas. SUVs compactos e hatchbacks são favoritos pela manobrabilidade em corredores congestionados, enquanto consumidores periurbanos dependem de estoque usado disponível impulsionado pelo aumento dos fluxos de troca urbana. Os credores seguem clusters de emprego, resultando em cidades acima de 1 milhão de habitantes oferecendo até cinco vezes mais produtos de financiamento de carros do que distritos rurais. Embora a depreciação da moeda local corroa a acessibilidade das importações, o crescimento salarial vinculado aos setores extrativistas compensa parcialmente a pressão de preços, sustentando a demanda.

Surgimento de Plataformas de Transporte por Aplicativo Acelerando a Renovação de Frotas

Programas estruturados de financiamento de frotas de provedores como a Moove permitem que motoristas de transporte por aplicativo contornem obstáculos de crédito convencionais, elevando a demanda de base plurianual para o mercado automotivo da África Subsaariana. Veículos de transporte por aplicativo operam 8-12 horas diárias, aproximadamente quadruplicando a utilização de uso privado, o que encurta os ciclos de substituição para 3-4 anos. Esta cadência previsível permite que as montadoras alinhem o planejamento de inventário com cronogramas de aquisição de plataformas, protegendo volumes quando o sentimento do consumidor diminui. Nigéria, Quênia e África do Sul hospedam coletivamente mais de 450.000 motoristas ativos de transporte por aplicativo em 2025, e a expansão da plataforma para cidades secundárias aprofunda a demanda endereçável. Agências governamentais reconhecem cada vez mais tais frotas como catalisadores para formalizar serviços de transporte, oferecendo descontos tarifários em veículos de baixa emissão implantados para transporte por aplicativo na Etiópia e Gana. O crescimento resultante da frota modera o risco do alcance limitado de financiamento de varejo em muitos mercados.

Incentivos Governamentais para Montagem CKD/SKD

Estímulos fiscais que variam de feriados de imposto de importação de oito anos sobre VEs em Gana à dedução fiscal de produção de VE de 150% da África do Sul transformam mercados dependentes de importação em hubs de manufatura nascentes. A tarifa de 5% da Etiópia sobre VEs parcialmente montados inverte as equações de custo desembarcado a favor da montagem local. O pipeline de plantas resultante adiciona mais de 65.000 unidades de capacidade anual entre 2025 e 2028, criando empregos especializados e transbordamentos de fornecedores. A implementação bem-sucedida depende de investimentos paralelos em logística e capacitação da força de trabalho. Países que vinculam incentivos a limites mínimos de conteúdo local também estimulam a localização de componentes, ancorando a competitividade industrial de longo prazo.

Modernizações de Infraestrutura Melhorando a Conectividade Rodoviária

Investimentos recentes em rodovias e pontes reduzem os custos operacionais e diminuem os tempos de viagem, expandindo o raio de viagem realista para mobilidade pessoal e comercial através de corredores regionais. A Rodovia Abidjan-Lagos de USD 15,6 bilhões, programada para conclusão por fases entre 2026 e 2030, deve reduzir pela metade a duração do trânsito de ponta a ponta, estimulando a demanda de logística transfronteiriça para veículos comerciais leves. A Via Expressa de Nairobi de 27 km do Quênia reduziu a viagem do aeroporto ao distrito central de negócios de 60 minutos para 15 minutos, provocando um aumento de 12% nas contagens diárias de veículos em estradas adjacentes dentro de um ano de sua abertura. Melhores superfícies rodoviárias reduzem as despesas de manutenção da frota em até 18%, encorajando ciclos de substituição mais rápidos entre operadores de transporte por aplicativo e entrega. Concessionárias ao longo de rodovias troncais reabilitadas registram crescimento de tráfego de showroom de dois dígitos à medida que cidades anteriormente remotas ganham acesso confiável. Os governos também combinam esses projetos com verificações mais rigorosas de balança rodoviária e emissões, impulsionando a demanda por veículos mais novos que atendem a padrões atualizados de carga por eixo e ambientais.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão da TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Importações de Carros Usados Dominam | -1.1% | Quênia, Nigéria, Gana, Tanzânia | Curto prazo (≤ 2 anos) |

| Acesso Limitado ao Crédito, Taxas Altas | -0.9% | Nigéria, Angola, Zâmbia | Médio prazo (2-4 anos) |

| Moeda Volátil Infla Custos | -0.8% | Nigéria, Angola, Gana, Zâmbia | Curto prazo (≤ 2 anos) |

| Padrões de Homologação Fragmentados | -0.4% | Desafios de coordenação CEDEAO, CAO | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Domínio das Importações de Carros Usados

Veículos usados representaram 83% de todos os registros de veículos leves na África Subsaariana em 2024, segundo a Associação Africana de Fabricantes Automotivos [1]`Comentário do Mercado de Veículos da ASS 2025,` Associação Africana de Fabricantes Automotivos, aaamafrica.com. Dados da alfândega do Serviço de Receitas da África do Sul mostram que diferenças de preço de 45-60% entre modelos usados e novos inclinam a preferência do comprador, uma disparidade ampliada sempre que a depreciação da moeda local infla etiquetas de showroom. Desregistros projetados de carros MCI em economias mais ricas poderiam adicionar 15 milhões de unidades exportáveis anualmente até 2030, prolongando a frota de alta emissão da região a menos que regras mais rigorosas de qualidade de importação se estabeleçam. Os protocolos de aptidão rodoviária da UNECE visam conter fluxos de baixo padrão, mas a aplicação desigual em postos de fronteira ainda dilui a eficácia.

Acesso Limitado ao Crédito do Consumidor e Altas Taxas de Juros

A penetração de empréstimos para veículos teve média de 12% nos principais mercados em 2024, restringida por arquivos de crédito escassos e moedas voláteis. Dados do Banco Central da Nigéria situam a taxa média de empréstimo automotivo em 24,6% no Q1 2025 [2]`Estatísticas Monetárias e de Crédito Q1 2025,` Banco Central da Nigéria, cbn.gov.ng, enquanto o Banco de Gana lista 28,1%. Requisitos de entrada variam de 30-50%, e os prazos raramente excedem cinco anos, limitando a elegibilidade para veículos com preço acima de USD 20.000. Os credores mitigam o risco de inadimplência exigindo garantias além do próprio veículo. Esquemas alternativos-aluguel com opção de compra para transporte por aplicativo, programas de frota de empregadores e microempréstimos fintech-atenderam apenas 4% dos compradores potenciais em 2024.

Análise de Segmentos

Por Estilo de Carroceria: SUVs Lideram Demanda Multi-Terreno

Veículos Utilitários Esportivos representaram 36,75% do mercado automotivo da África Subsaariana em 2024, sustentados por uma altura de condução versátil adequada a estradas de qualidade mista e uma perspectiva de TCCA de 5,04% até 2030. Os sedans mantêm relevância na aquisição profissional e de frotas, mas a erosão de participação persiste à medida que consumidores migram para silhuetas crossover. Entrantes chineses como BYD e Chery intensificam a rivalidade lançando SUVs PHEV montados localmente com descontos versus incumbentes japoneses, ampliando a adoção entre compradores aspiracionais. Os hatchbacks dominam os níveis básicos no Quênia e Gana, onde grades congestionadas recompensam pegadas compactas. Vans multiuso preenchem lacunas comerciais de movimentação de pessoas em distritos periurbanos sem sistemas formais de transporte de massa, reforçando o mosaico de estilo de carroceria em todo o mercado automotivo da África Subsaariana.

As realidades da infraestrutura sustentam o apelo de modelos de maior altura livre: a densidade de estradas pavimentadas fora das capitais permanece baixa, e eventos periódicos de inundação tornam a robustez do chassi um filtro de compra decisivo. Considerações de segurança também favorecem a adoção de SUV porque linhas de visão elevadas do motorista reduzem a vulnerabilidade em desacelerações de tráfego. O tamanho do mercado automotivo da África Subsaariana para derivados de SUV está projetado para crescer até 2030, apoiado tanto pela propriedade privada quanto pela absorção de frotas de transporte por aplicativo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Veículo: Automóveis de Passageiros Sustentam Domínio

Automóveis de passageiros preservaram uma participação de 74,33% do volume do mercado automotivo da África Subsaariana em 2024 e estão previstos para crescer a uma TCCA de 5,65% à medida que coortes de renda média se expandem. Veículos comerciais leves (VCLs) se beneficiam da aceleração do e-commerce, especialmente na Nigéria e Quênia, onde provedores de entrega de última milha alugam vans pequenas otimizadas para rotas urbanas densas. Caminhões médios e pesados ficam atrás do crescimento geral do mercado, amarrados aos ciclos de exportação de commodities na África do Sul, Zâmbia e Angola. Frotas de transporte por aplicativo sustentam demanda constante de automóveis de passageiros, absorvendo estoque de sedans e hatchbacks através de programas de financiamento estruturados que reduzem cargas de custos iniciais.

A eletrificação orientada por políticas na Etiópia remodela o mix de automóveis de passageiros: 60% dos carros recém-registrados devem ser VEs, catalisando empreendimentos de montagem dedicados e aquisição do setor público. Inversamente, a eletrificação de veículos comerciais fica atrás devido a limitações de carga útil-alcance, embora programas piloto em Joanesburgo testem vans elétricas a bateria sob ciclos de trabalho de logística urbana. O impulso sustentado dentro do segmento de automóveis de passageiros permanece contingente à estabilidade cambial e reformas progressivas de acesso ao crédito em todo o mercado automotivo da África Subsaariana.

Por Tipo de Combustível: Domínio do Diesel Enfrenta Pressão da Eletrificação

Plataformas a diesel detiveram 55,17% das vendas em 2024, impulsionadas por economia de combustível superior e infraestrutura de serviços extensa, e são projetadas para registrar uma TCCA de 6,13% até 2030. A penetração da gasolina aumenta em centros urbanos onde as diferenças de custo se estreitam e as políticas de emissões se apertam. Combustíveis alternativos como GNC e GLP capturam implantações nicho de frotas, destacados pelo esquema de gás natural comprimido da Nigéria que incentiva conversões de táxis e ônibus. Iniciativas de biocombustível germinam em Gana e Quênia usando matérias-primas locais, mas o escalonamento depende da consistência de políticas e investimento em instalações de mistura.

O tamanho do mercado automotivo da África Subsaariana para trens de força a diesel se expande juntamente com a demanda de veículos de construção e mineração. No entanto, sua participação gradualmente se corrói à medida que incentivos para VE redirecionam demanda incremental para plataformas eletrificadas. As trajetórias de desregulamentação de preços de combustível do governo também influenciam curvas de adoção; países que eliminam subsídios ao diesel mais cedo podem provocar absorção mais rápida de gasolina ou híbridos.

Por Tecnologia de Propulsão: Domínio do MCI em Meio à Aceleração dos VEs

Motores de Combustão Interna capturaram 89,15% das entregas de 2024, mas os Veículos Elétricos a Bateria entregaram a trajetória mais rápida com uma TCCA de 19,96%, embora de uma base baixa. Veículos híbridos funcionam como soluções provisórias, particularmente entre compradores sul-africanos afluentes equilibrando economia de custos de combustível com infraestrutura de carregamento limitada. Híbridos plug-in abordam a ansiedade de alcance, ganhando espaço em corredores periurbanos onde a confiabilidade da rede permanece esporádica.

A tarifa preferencial de 5% da Etiópia sobre VEs semi-desmontados reduz o custo desembarcado de carros MCI comparáveis em 18-22%, acelerando a adoção eletrificada. A dedução fiscal de produção de 150% da África do Sul, efetiva em março de 2026, deve atrair investimentos adicionais de montagem final de VE de montadoras globais. Não obstante, a densidade limitada de carregamento público, com média de um carregador por 350 km de rodovia principal, modera a penetração no mercado de massa, sublinhando o prazo de múltiplas décadas para transição completa de propulsão dentro do mercado automotivo da África Subsaariana.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Vendas: Redes de Concessionárias Enfrentam Concorrência de Importações Paralelas

Concessionárias autorizadas pelas montadoras representaram 65,83% das vendas de 2024, capitalizando sobre cobertura de garantia e planos de manutenção programada que ressoam com operadores de frota. Importações paralelas são projetadas para crescer a uma TCCA de 7,05%, impulsionadas por economias de preço de 15-25% e disponibilidade imediata de estoque para versões procuradas. Cidades secundárias sem pegadas formais de concessionárias dependem fortemente de importadores independentes, reforçando disparidades geográficas.

A regulamentação provisória do Quênia limitando a idade de importação de veículos a oito anos enfrenta contestação legal contínua por grupos de lobby de importação paralela, citando preocupações de acessibilidade do consumidor. Esforços de harmonização de padrões de qualidade da UNECE visam restringir veículos de baixo padrão, mas aplicação fragmentada perpetua competição desigual. Grupos de concessionárias respondem com modelos de propriedade baseados em assinatura agrupando seguro, manutenção e telemática para elevar proposições de valor em todo o mercado automotivo da África Subsaariana.

Análise Geográfica

A África do Sul comanda 44,38% da receita do mercado automotivo da África Subsaariana, alavancando ecossistemas de montagem maduros, bases de fornecedores profundas e redes de concessionárias robustas que alcançam destinos de exportação vizinhos. Investimentos como a modernização de instalações de USD 165 milhões da Stellantis e a modernização da cabine de pintura de USD 210 milhões da Volkswagen sustentam a estabilidade de volume e futura localização de VE. Incentivos fiscais, incluindo a dedução fiscal de produção de VE de 150%, sinalizam continuidade de política que assegura alocações de capital de montadoras até 2030.

A Nigéria é também um dos maiores mercados, mas a depreciação da moeda comprime a acessibilidade de veículos novos e canaliza a demanda para importações usadas. Incentivos de montagem liderados pelo governo e o Plano Nacional de Desenvolvimento da Indústria Automotiva visam reverter a dependência de importação ao exigir limites progressivos de conteúdo local. Ainda assim, a desvalorização de 70% do naira desde maio de 2023 infla custos de kits CKD denominados em USD, moderando o impulso. A demanda emergente de logística de e-commerce eleva a absorção de VCL, compensando parcialmente volumes de automóveis de passageiros de varejo subdued.

O Quênia entrega a trajetória de crescimento mais rápida com uma TCCA de 6,74% até 2030, ancorada por modernizações de infraestrutura como a Via Expressa de Nairobi e aplicação rigorosa de qualidade de importação que eleva o padrão para influxos de veículos usados [3]`Padrões de Qualidade de Importação de Veículos Motorizados 2025,` Escritório de Padrões do Quênia, kebs.org. Gana se posiciona como um hub de distribuição da África Ocidental, impulsionado por isenções de impostos de importação de VE de oito anos e procedimentos de liberação portuária simplificados que reduzem os tempos de desembarque de veículos em 25%. A Etiópia emerge como a vanguarda de eletrificação da região, enquanto projetos de corredor como a Rodovia Abidjan-Lagos de USD 15,6 bilhões prometem reduzir tempos de trânsito através de cinco estados costeiros e catalisar eficiências logísticas à medida que a implementação da ZLCAf se aprofunda.

Cenário Competitivo

O mercado automotivo da África Subsaariana permanece moderadamente fragmentado. Toyota, Volkswagen e Hyundai alavancam infraestruturas de concessionárias de longa data e line-ups de modelos diversificados para sustentar liderança através de clusters de estilo de carroceria. Desafiantes chineses, incluindo BYD, Chery e Geely, se expandem agressivamente através de SUVs eletrificados competitivos em preço emparelhados com canais de venda digital-first, corroendo posições incumbentes no segmento urbano de nível médio.

A ênfase estratégica se centra em parcerias de montagem CKD/SKD que amortecem a exposição cambial e exploram concessões tarifárias. A planta Coega da Stellantis, programada para lançamento em 2026, adiciona capacidade de 50.000 unidades visando demanda doméstica e exportações da SADC. A BYD se coordena com agências estatais etíopes para montar packs de bateria localmente, garantindo taxas de tarifa preferenciais. Grupos de concessionárias experimentam com modelos de assinatura integrando seguro, manutenção e telemática, visando operadores de frota e profissionais urbanos conhecedores de tecnologia.

Oportunidades de espaço em branco abrangem implantação de estações de carregamento, nós de distribuição rural e microempréstimos habilitados por fintech. A adoção de telemática acelera à medida que seguradoras lançam cobertura baseada no uso, enquanto agregadores de transporte por aplicativo investem em software de gerenciamento de frota para otimizar utilização e manutenção. A intensidade competitiva aumenta dentro da classe crossover eletrificada, onde diferenciais de preço se comprimem à medida que declínios de custo de bateria aceleram. No geral, agilidade estratégica em fornecimento local, vendas digitais e financiamento alternativo ditará ganhos de participação à medida que o mercado automotivo da África Subsaariana transiciona para propulsão mais limpa e redes de distribuição formalizadas.

Líderes da Indústria Automotiva da África Subsaariana

Toyota Motor Corporation

Volkswagen AG

Hyundai Motor Company

Nissan Motor Corporation

Isuzu Motors Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A Chery lançou SUVs híbridos Omoda e Jaecoo na África do Sul, marcando sua estreia no segmento premium com modelos montados localmente.

- Abril de 2025: A BYD introduziu Sealion 6 PHEV, Sealion 7 EV e Shark 6 PHEV na África do Sul, expandindo seu portfólio eletrificado.

- Setembro de 2024: A Innoson Vehicle Manufacturing revelou o primeiro carro elétrico indígena da África, sublinhando a capacidade de produção local de VE.

- Março de 2024: A Honda Manufacturing Ghana Limited iniciou a montagem de automóveis em sua planta de Tema, sua segunda instalação no continente.

Escopo do Relatório do Mercado Automotivo da África Subsaariana

A perspectiva do mercado automotivo da África Subsaariana examina a crescente demanda da região por automóveis de passageiros, veículos comerciais e veículos de duas rodas, investimentos de montadoras para estabelecer presença em países, desenvolvimentos no mercado de veículos elétricos e participações de mercado tanto de montadoras quanto de fornecedores de equipamentos originais. Regulamentações sobre importação de veículos novos e usados, impostos cobrados pelo governo para veículos novos e usados, iniciativas governamentais para impulsionar a indústria automotiva, e o futuro da indústria automotiva da África Subsaariana.

O mercado automotivo da África Subsaariana é segmentado por Tipo de Estilo de Carroceria, Tipo de Combustível, Tipo de Veículo e Geografia.

Por Tipo de Estilo de Carroceria, o mercado é segmentado em Hatchback, Sedan, Veículos Utilitários Esportivos e Outros. Por Tipo de Combustível, o mercado é segmentado em Gasolina, Diesel e Outros Combustíveis Alternativos. Por Tipo de Veículo, o mercado é segmentado em Automóveis de Passageiros, Veículos Comerciais e Veículos de Duas Rodas. Por Geografia, o mercado é segmentado em África do Sul, Quênia, Nigéria, Etiópia, Gana e Outros Países. Para cada segmento, o tamanho do mercado e a previsão foram feitos com base no valor (USD milhões).

| Hatchback |

| Sedan |

| Veículo Utilitário Esportivo (SUV) |

| Multiuso/Minivan |

| Carros de Passeio |

| Veículos Comerciais Leves |

| Veículos Comerciais Médios e Pesados |

| Gasolina |

| Diesel |

| Combustíveis Alternativos (GNV, GLP, Biocombustível) |

| Motor de Combustão Interna (MCI) |

| Veículo Elétrico Híbrido (VEH) |

| Veículo Elétrico a Bateria (VEB) |

| Veículo Elétrico Híbrido Plug-in (VEHP) |

| Concessionário Autorizado pelo Fabricante |

| Importação Cinza / Paralela |

| África do Sul |

| Nigéria |

| Quênia |

| Etiópia |

| Gana |

| Tanzânia |

| Angola |

| Zâmbia |

| Por Estilo de Carroceria | Hatchback |

| Sedan | |

| Veículo Utilitário Esportivo (SUV) | |

| Multiuso/Minivan | |

| Por Tipo de Veículo | Carros de Passeio |

| Veículos Comerciais Leves | |

| Veículos Comerciais Médios e Pesados | |

| Por Tipo de Combustível | Gasolina |

| Diesel | |

| Combustíveis Alternativos (GNV, GLP, Biocombustível) | |

| Por Tecnologia de Propulsão | Motor de Combustão Interna (MCI) |

| Veículo Elétrico Híbrido (VEH) | |

| Veículo Elétrico a Bateria (VEB) | |

| Veículo Elétrico Híbrido Plug-in (VEHP) | |

| Por Canal de Vendas | Concessionário Autorizado pelo Fabricante |

| Importação Cinza / Paralela | |

| Por País | África do Sul |

| Nigéria | |

| Quênia | |

| Etiópia | |

| Gana | |

| Tanzânia | |

| Angola | |

| Zâmbia |

Principais Perguntas Respondidas no Relatório

Qual é o valor do mercado automotivo da África Subsaariana em 2025?

O mercado está em US$ 22,45 bilhões em 2025, apoiado pela urbanização e incentivos políticos.

Quão rapidamente se espera que o mercado automotivo da África Subsaariana cresça?

Está projetado para expandir a uma CAGR de 4,83% entre 2025 e 2030, atingindo US$ 28,42 bilhões.

Qual país detém a maior participação nas vendas regionais de veículos?

A África do Sul lidera com 44,38% de participação, ancorada pela fabricação estabelecida e redes de concessionárias.

Que segmento mostra o crescimento mais rápido dentro das tecnologias de propulsão regionais?

Veículos Elétricos a Bateria registram a maior CAGR de 19,96%, impulsionados por incentivos políticos e expansão de fabricantes chineses.

Por que os SUVs dominam as preferências de estilo de carroceria?

A alta distância do solo e versatilidade se adequam às estradas de qualidade mista, dando aos SUVs uma participação de 36,75% das vendas de 2024.

Página atualizada pela última vez em: