Análise de mercado C4ISR da Arábia Saudita

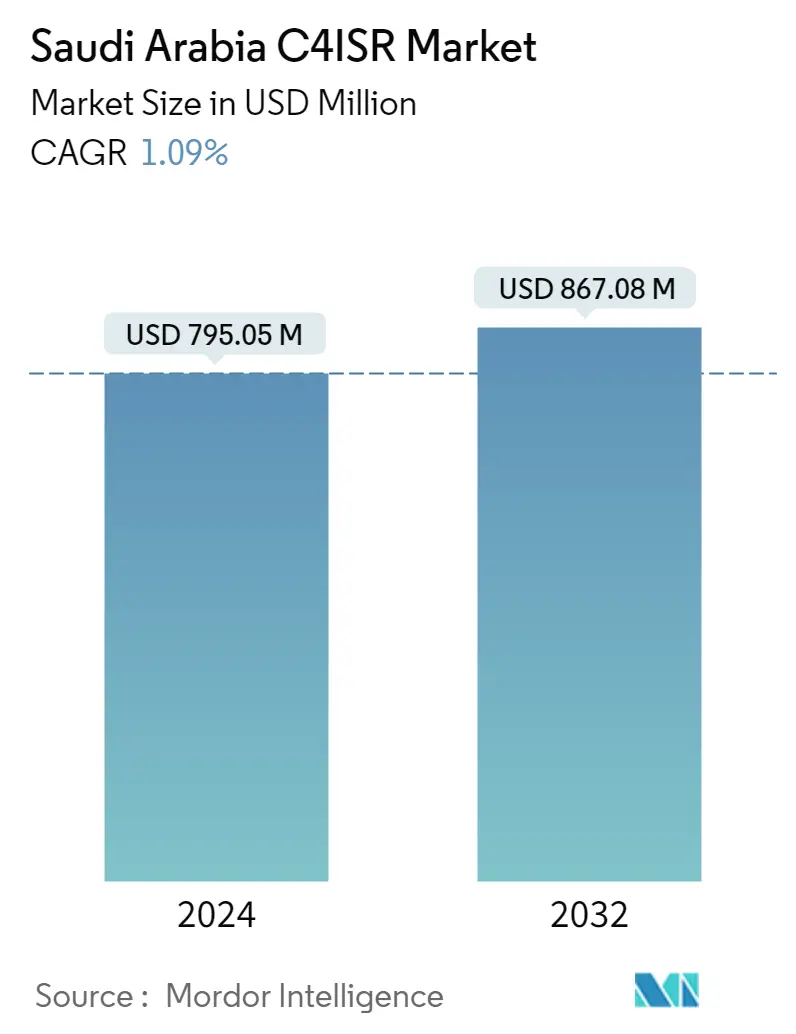

O tamanho do mercado C4ISR da Arábia Saudita é estimado em US$ 795,05 milhões em 2024, e deverá atingir US$ 867,08 milhões até 2032, crescendo a um CAGR de 1,09% durante o período de previsão (2024-2032).

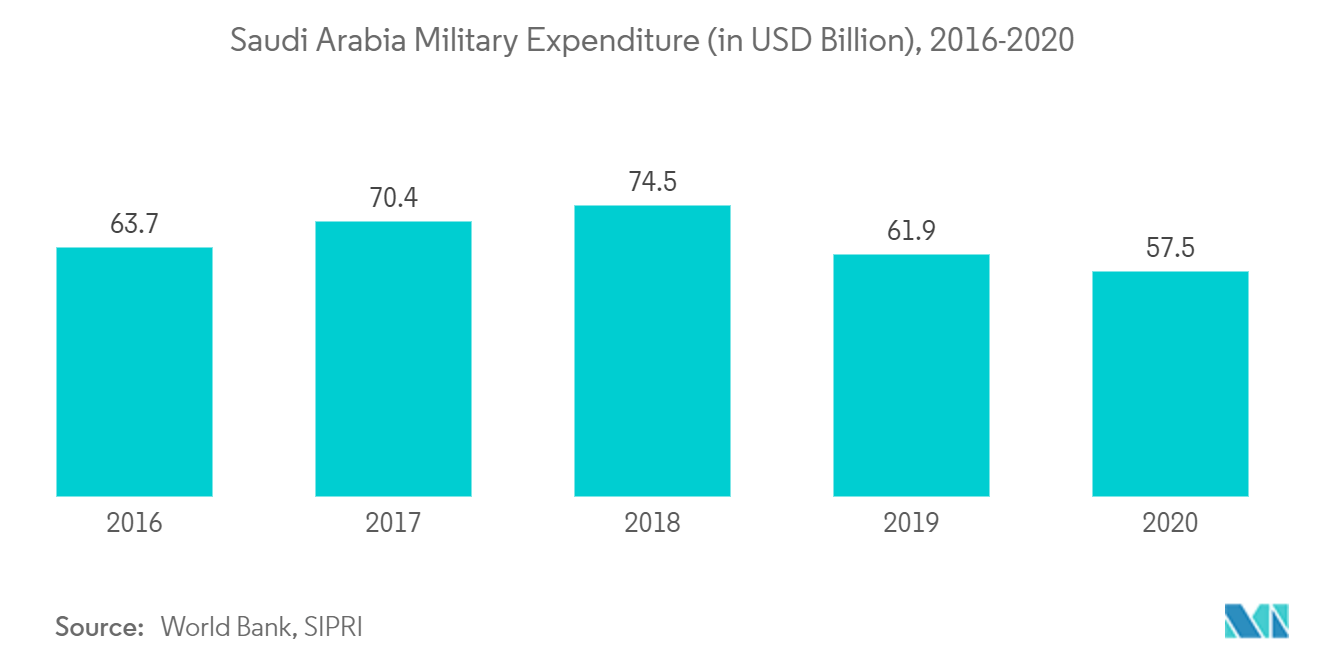

Ao longo da última década, a Arábia Saudita tem sido consistentemente classificada entre os 10 primeiros no que diz respeito ao montante total de despesas com defesa e ao montante gasto na importação de armamento. No entanto, mesmo antes do surto da COVID-19, a Arábia Saudita começou a reduzir as suas despesas com a defesa. Isto pode ser atribuído a vários factores, como a diminuição das receitas petrolíferas e o maior foco do governo em sectores não militares, como os cuidados de saúde e o desenvolvimento social. Espera-se que o país reduza ainda mais as suas despesas com a defesa nos próximos anos. A Arábia Saudita planeia gastar 55,6 mil milhões de dólares nas suas forças armadas em 2021, uma redução de aproximadamente 3% em relação ao orçamento de defesa de 2020, de 57,5 mil milhões de dólares, de acordo com o relatório do SIPRI. Espera-se que a redução nos gastos com defesa desafie o crescimento do mercado C4ISR durante o período de previsão.

No entanto, os gastos com defesa do país são um dos mais elevados do mundo, o que permite ao país concentrar-se no seu objectivo de modernização da capacidade militar. Factores como as ameaças crescentes dos adversários, o aumento das tensões territoriais e o risco crescente de guerra assimétrica na região estão a impulsionar os militares a melhorar as suas capacidades de partilha de dados no campo de batalha.

Há uma ênfase crescente no aumento dos investimentos na integração de tecnologias avançadas, como aprendizagem automática e inteligência artificial, em soluções C4ISR para aumentar a eficiência e a consciência situacional do pessoal militar. A Arábia Saudita fez dos dados e da inteligência artificial os principais pontos focais de sua Visão Saudita 2030, que deverá impulsionar o crescimento do mercado nos próximos anos.

Tendências de mercado C4ISR da Arábia Saudita

A Visão Saudita 2030 deverá impulsionar o crescimento do mercado

Apesar dos enormes gastos com defesa, a Arábia Saudita ficou atrasada no desenvolvimento da sua indústria de defesa local. Como parte da Visão 2030, a Arábia Saudita anunciou em Fevereiro de 2021 o seu plano de investir mais de 20 mil milhões de dólares na sua indústria militar nacional ao longo da década, como parte de planos agressivos para impulsionar a indústria de defesa local. Até 2030, o país pretende aumentar as despesas militares em ID de 0,2% das despesas totais com armamentos para cerca de 4%. O governo saudita facilitou a formação da Autoridade Geral das Indústrias Militares (GAMI) e das Indústrias Militares da Arábia Saudita (SAMI) para desenvolver as capacidades nacionais de produção militar.

Em Julho de 2022, o governo da Arábia Saudita revelou que tem cerca de 76 oportunidades de investimento em seis áreas diferentes das indústrias militar e de defesa. Por outro lado, a Estratégia Nacional para Dados e Inteligência Artificial da Autoridade Saudita de Dados e IA visa tornar o país um líder global de IA até 2030. Espera-se que isto impulsione a integração de tais tecnologias emergentes em sistemas C4ISR no país nos próximos anos. vir.

Além disso, em agosto de 2022, os Estados Unidos aprovaram a venda de mísseis balísticos táticos aprimorados de orientação Patriot MIM-104E e equipamentos relacionados para a Arábia Saudita. O país propôs comprar 300 Patriot MIM-104Es, equipamentos de teste, programas de alcance e teste e outros equipamentos. O custo do programa foi de 3,05 mil milhões de dólares. Assim, o crescente investimento no aprimoramento das capacidades de defesa e na aquisição de armas avançadas impulsiona o crescimento do mercado.

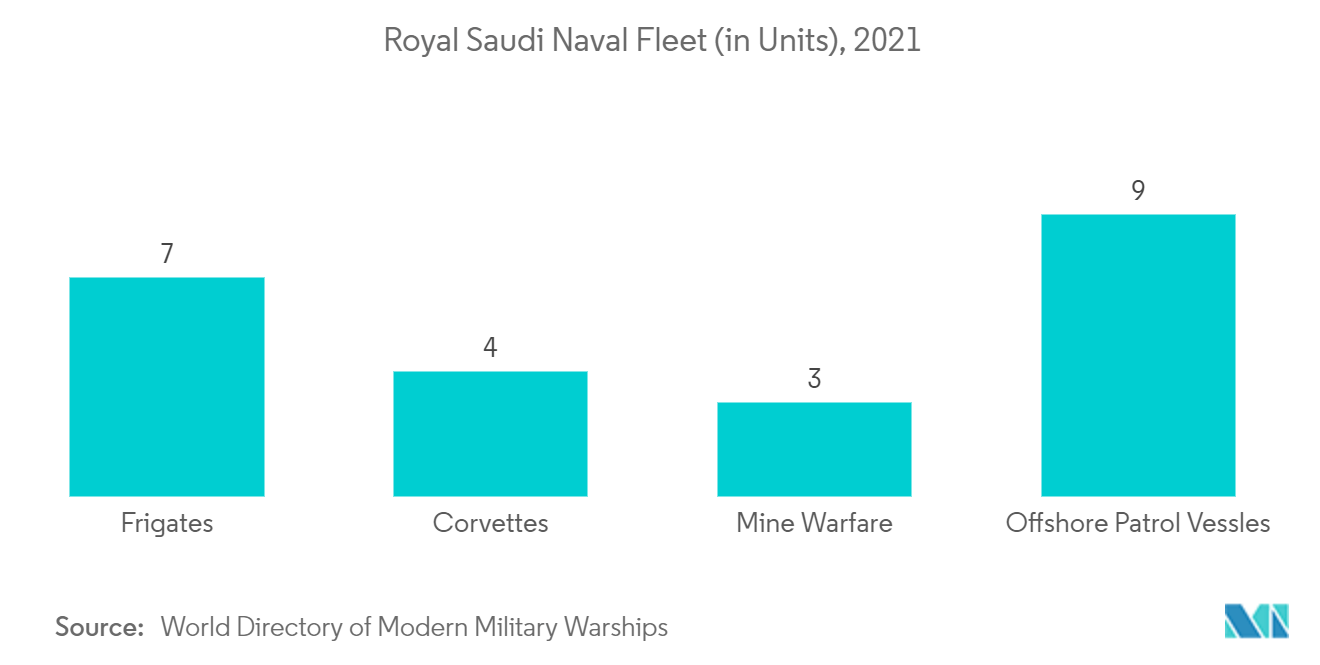

O aumento dos gastos em iniciativas de modernização naval impulsionaria o crescimento do mercado

Ao longo dos anos, a Arábia Saudita começou a concentrar-se na modernização do seu braço naval relativamente pequeno e obsoleto. O país está actualmente a trabalhar num enorme projecto de modernização das forças armadas, centrado nas Forças Navais Reais Sauditas (RSNF), que costumavam receber menos atenção do que a Força Aérea ou o Exército. O programa do Programa de Expansão Naval Saudita (SNEP II) concentra-se especificamente na modernização da envelhecida Frota Naval Oriental. A RSNF está a adquirir embarcações navais, aeronaves de asa fixa, helicópteros e veículos aéreos não tripulados (UAV), que serão equipados com capacidades avançadas de partilha de dados e de consciência situacional como parte do programa. Espera-se que a aquisição de tais plataformas gere uma demanda significativa por sistemas C4ISR relacionados.

Por outro lado, o país alocou 18 mil milhões de dólares para a rede C4I de comando e controlo e partilha de informações, amplamente planeada, da Marinha Real Saudita. Este projeto inclui instalações em grande escala, atualizações de hardware e software que apoiam as forças navais, incluindo os pequenos contingentes de guerra especial naval e naval do país. Além disso, espera-se que a aquisição de novas embarcações navais aumente a procura de sistemas C4ISR baseados no mar.

Em dezembro de 2021, a Navantia lançou a quinta e última corveta em construção para as Forças Navais Reais Sauditas (RSNF), chamada Unayzah. As obras da corveta deverão ser concluídas até o final de 2023. O design das corvetas é de última geração, maximizando a participação da Navantia ao incorporar seus produtos, como o sistema de combate CATIZ, o sistema de comunicações integradas HERMES, a direção de tiro DORNA, o Sistema Integrado de Controle da Plataforma e a ponte integrada MINERVA. A corveta foi projetada para conduzir guerra anti-superfície (ASuW), guerra eletrônica, proteção marítima, coleta de inteligência, busca e salvamento (SAR), ajuda humanitária, controle de poluição marinha, bem como combater contrabando, tráfico de drogas e imigração ilegal. Espera-se que tais aquisições impulsionem o crescimento do segmento marítimo durante o período de previsão.

Visão geral da indústria C4ISR da Arábia Saudita

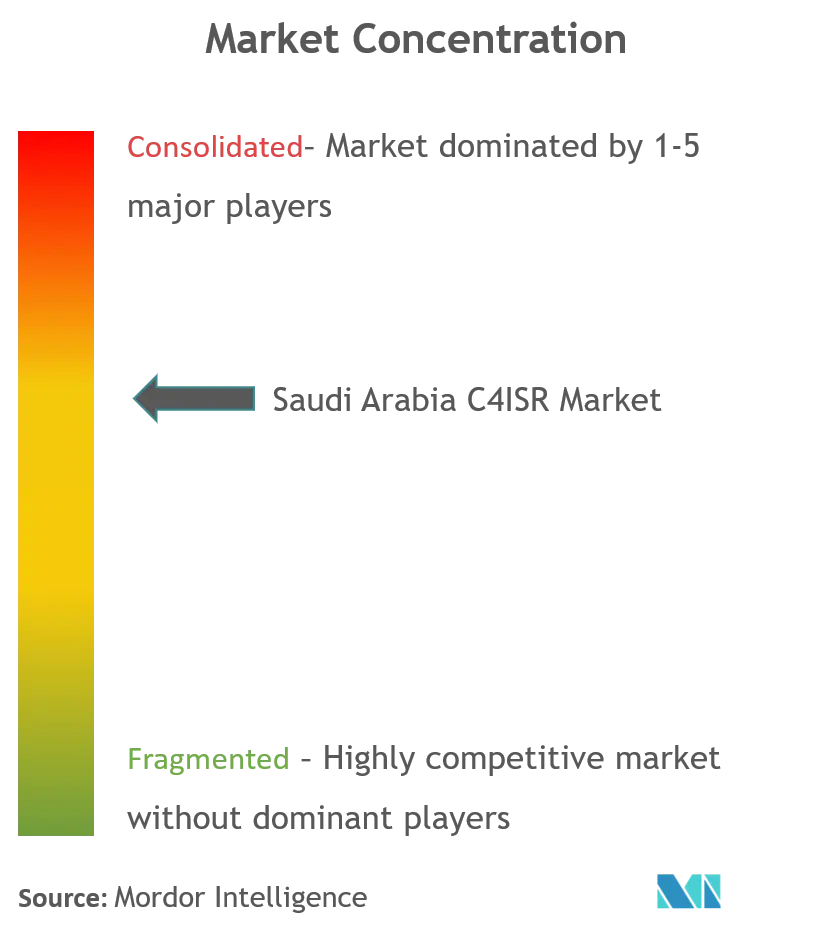

O mercado C4ISR da Arábia Saudita está consolidado e caracterizado por alguns players que fornecem diversos sistemas C4ISR. Alguns dos players proeminentes no mercado C4ISR da Arábia Saudita são Indústrias Militares da Arábia Saudita, General Dynamics IST Arabia (General Dynamics Corporation), Lockheed Martin Corporation, Raytheon Technologies Corporation e L3Harris Technologies Inc. indústria, espera-se que o país invista no reforço da capacidade dos intervenientes locais. Espera-se que isto impulsione o crescimento do player local, as Indústrias Militares da Arábia Saudita (SAMI).

Além disso, a SAMI reforçou a sua presença no mercado C4ISR ao adquirir a Advanced Electronics Company em 2021, que é o maior negócio da indústria militar alguma vez concluído na Arábia Saudita. Por outro lado, os actores estrangeiros estão a formular novas estratégias para expandir a sua presença no país e capturar novos contratos das forças armadas. Estes intervenientes no mercado estão a formar ativamente joint ventures e parcerias com fabricantes locais para expandir a sua presença no país. Além desses planos, também estão previstos investimentos em PD para o desenvolvimento de sistemas C4ISR integrados com tecnologias como IA e redes quânticas para ajudar as empresas a aumentar sua participação no mercado durante o período de previsão.

Líderes de mercado C4ISR da Arábia Saudita

Saudi Arabian Military Industries

General Dynamics IS&T Arabia (General Dynamics Corporation)

Lockheed Martin Corporation

Raytheon Technologies Corporation

L3Harris Technologies Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado C4ISR da Arábia Saudita

Setembro de 2022 O Reino da Arábia Saudita (KSA) assinou um contrato com o Grupo MARSS, empresa fabricante de sistemas de vigilância, para a aquisição de 50 unidades RADiRguard. O sistema RADiRguard é uma solução de vigilância de inteligência artificial (IA) movida a energia solar que inclui CFTV, infravermelho (IR), radar tridirecional de curto alcance e um sistema de monitoramento de radiofrequência.

Março de 2022 O MoD saudita anunciou cinco acordos com as Indústrias Militares da Arábia Saudita (SAMI). Dois deles foram fechados com as Forças Terrestres Reais Sauditas (RSLF) e três com as Forças Navais Reais Sauditas (RSNF). Os acordos incluem um acordo de 6 bilhões de SAR (1,6 bilhão de dólares) com a SAMI para o fornecimento de sistemas marítimos e de comunicação avançados.

Segmentação da indústria C4ISR da Arábia Saudita

C4ISR (Comando, Controle, Comunicações, Computador, Inteligência, Vigilância e Reconhecimento) refere-se a sistemas, procedimentos e técnicas que são usados para coletar e disseminar informações do campo de batalha. O mercado C4ISR da Arábia Saudita é segmentado com base na plataforma. Por plataforma, o mercado é segmentado em aéreo, terrestre, marítimo e espacial. O tamanho do mercado e as previsões foram fornecidos em valor (milhões de dólares).

| Ar |

| Terra |

| Mar |

| Espaço |

| Plataforma | Ar |

| Terra | |

| Mar | |

| Espaço |

Perguntas frequentes sobre pesquisa de mercado C4ISR da Arábia Saudita

Qual é o tamanho do mercado C4ISR da Arábia Saudita?

O tamanho do mercado C4ISR da Arábia Saudita deverá atingir US$ 795,05 milhões em 2024 e crescer a um CAGR de 1,09% para atingir US$ 867,08 milhões até 2032.

Qual é o tamanho atual do mercado C4ISR da Arábia Saudita?

Em 2024, o tamanho do mercado C4ISR da Arábia Saudita deverá atingir US$ 795,05 milhões.

Quem são os principais atores do mercado C4ISR da Arábia Saudita?

Saudi Arabian Military Industries, General Dynamics IS&T Arabia (General Dynamics Corporation), Lockheed Martin Corporation, Raytheon Technologies Corporation, L3Harris Technologies Inc. são as principais empresas que operam no mercado C4ISR da Arábia Saudita.

Que anos esse mercado C4ISR da Arábia Saudita cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado C4ISR da Arábia Saudita foi estimado em US$ 786,48 milhões. O relatório abrange o tamanho histórico do mercado C4ISR da Arábia Saudita para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado C4ISR da Arábia Saudita para anos 2024, 2025, 2026, 2027, 2028, 2029, 2030 , 2031 e 2032.

Página atualizada pela última vez em:

Relatório da Indústria C4ISR da Arábia Saudita

Estatísticas para a participação de mercado C4ISR da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise C4ISR da Arábia Saudita inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.