Tamanho e Participação do Mercado de Água Engarrafada da Arábia Saudita

Análise do Mercado de Água Engarrafada da Arábia Saudita pela Mordor Intelligence

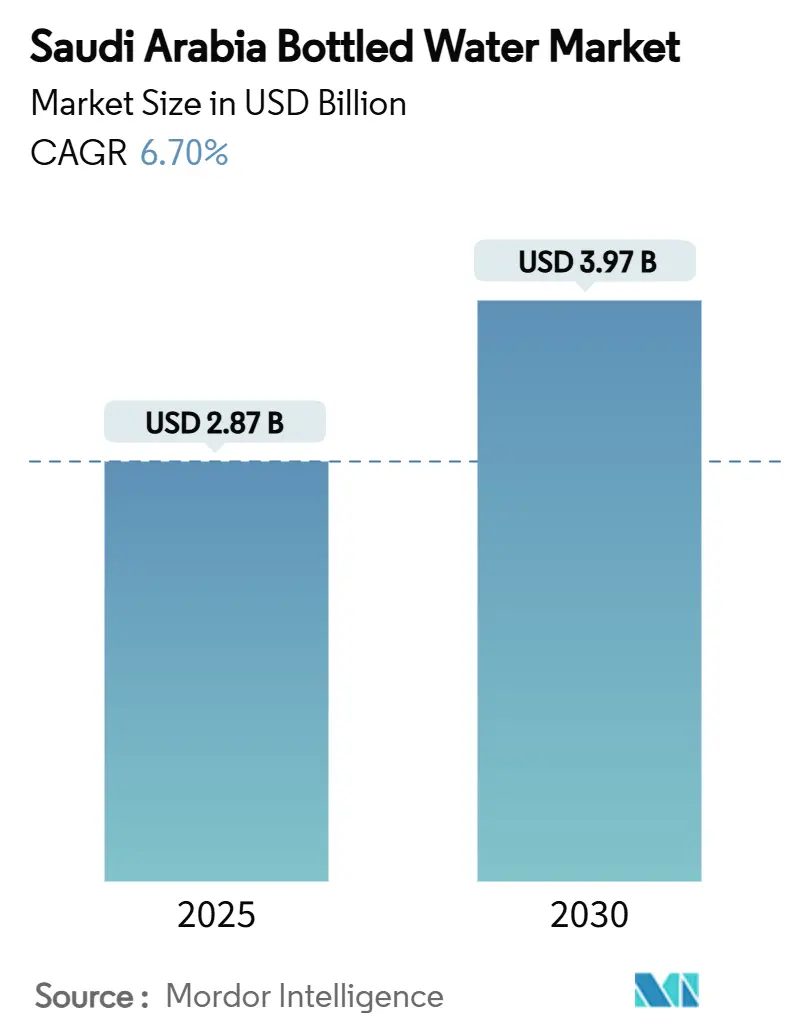

O tamanho do Mercado de Água Engarrafada da Arábia Saudita está estimado em USD 2,87 bilhões em 2025, e espera-se que atinja USD 3,97 bilhões até 2030, com uma CAGR de 6,70% durante o período de previsão (2025-2030). Esta trajetória de crescimento reflete as dinâmicas únicas de consumo do Reino impulsionadas pelo turismo religioso, condições climáticas e crescente consciência de saúde dos consumidores[1]Fonte: Saudi Vision, "Kingdom's unique consumption dynamics", my.gov.sa. A crescente consciência sobre saúde, turismo religioso e inovação de produtos apoiam o crescimento constante, enquanto a escassez hídrica relacionada ao clima e os mandatos de sustentabilidade da Visão 2030 moldam as estratégias do lado da oferta. A expansão do mercado se alinha com os objetivos de diversificação econômica da Visão 2030, abordando simultaneamente os desafios de segurança hídrica por meio de práticas de produção sustentáveis e estruturas de conformidade regulatória estabelecidas pela Autoridade de Alimentos e Medicamentos da Arábia Saudita. A peregrinação religiosa emerge como um catalisador distintivo de demanda, com as atividades do Hajj e Umrah gerando picos substanciais de consumo sazonal que diferenciam este mercado dos padrões regionais convencionais. A Presidência Geral para os Assuntos da Mesquita do Profeta distribui até 400 toneladas de água Zamzam diariamente apenas durante o Ramadã, enquanto a economia mais ampla da peregrinação apoia a demanda por água engarrafada durante todo o ano de milhões de visitantes internacionais [2]Fonte: Saudi Press Agency, " 400 Tonnes of Zamzam Water Provided Daily for Visitors to the Prophet's Mosque during Ramadan", spa.gov.sa.

Principais Destaques do Relatório

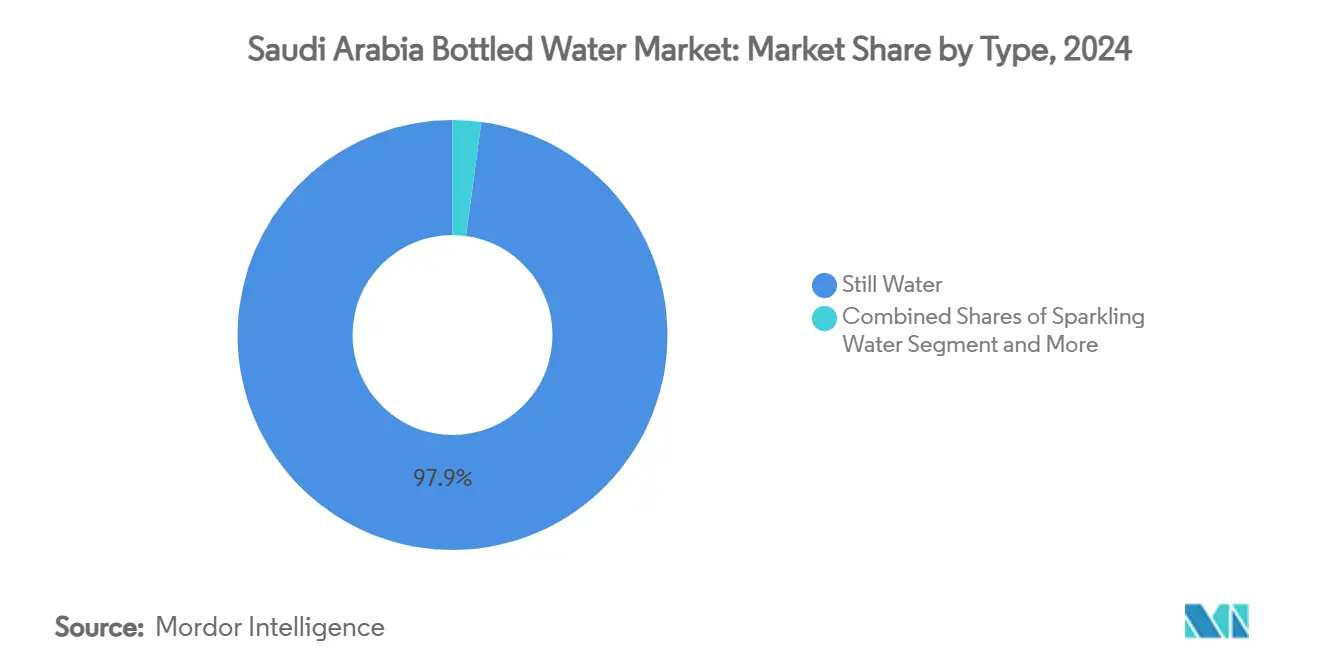

- Por tipo, a água sem gás liderou com 97,86% da participação de mercado de água engarrafada da Arábia Saudita em 2024; a água com gás está prevista para se expandir a uma CAGR de 8,67% até 2030.

- Por tipo de embalagem, as garrafas PET responderam por 81,26% da participação do tamanho do mercado de água engarrafada da Arábia Saudita em 2024, registrando a maior CAGR do segmento em 7,55% até 2030.

- Por natureza, produtos convencionais detiveram 85,67% da participação do tamanho do mercado de água engarrafada da Arábia Saudita em 2024, enquanto alternativas orgânicas estão projetadas para avançar a uma CAGR de 7,72% até 2030.

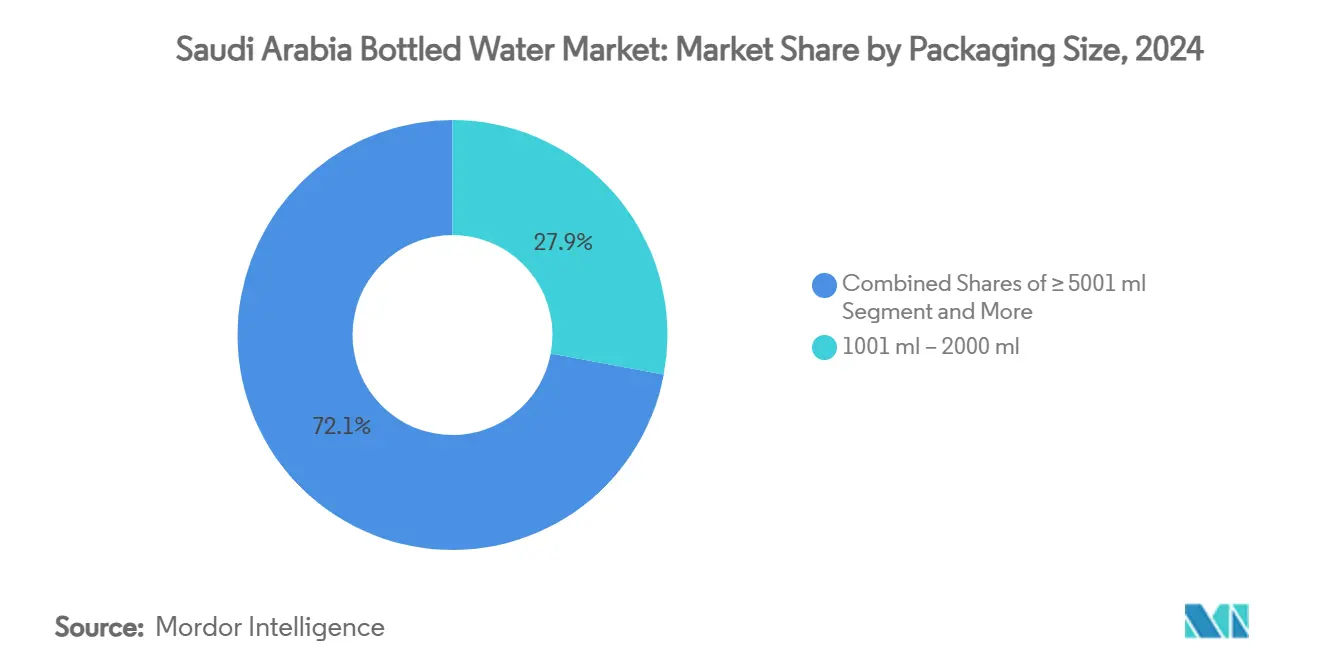

- Por tamanho de embalagem, o segmento de 1001-2000 ml capturou 27,95% do tamanho do mercado de água engarrafada da Arábia Saudita em 2024; o segmento ≥5001 ml apresenta o crescimento mais rápido com uma CAGR de 8,05% até 2030.

- Por canal de distribuição, pontos de varejo controlaram 75,84% da participação de mercado de água engarrafada da Arábia Saudita em 2024, enquanto entregas de serviços alimentares devem aumentar a uma CAGR de 8,55% durante 2025-2030.

- Por região, a Região Norte e Central comandou 43,73% da participação de mercado de água engarrafada da Arábia Saudita em 2024; a Região Oeste está projetada para crescer a uma CAGR de 8,31% até 2030.

Tendências e Insights do Mercado de Água Engarrafada da Arábia Saudita

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Inovação de Produtos | +1.2% | Nacional, com segmentos premium em Riad, Jeddah | Médio prazo (2-4 anos) |

| Consciência sobre Saúde | +1.5% | Centros urbanos, expandindo para áreas rurais | Longo prazo (≥ 4 anos) |

| Turismo e Peregrinação | +1.8% | Região Oeste (Makkah, Madinah), transbordamento nacional | Curto prazo (≤ 2 anos) |

| Preocupações sobre a Qualidade da Água da Torneira | +0.9% | Nacional, particularmente em áreas industriais | Médio prazo (2-4 anos) |

| Competição de Marcas e Marketing | +0.7% | Principais áreas metropolitanas, regiões focadas no varejo | Curto prazo (≤ 2 anos) |

| Expansão de Varejo e Distribuição | +0.6% | Nacional, com crescimento de e-commerce em centros urbanos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Inovação de Produtos

Segmentos de água funcional e enriquecida impulsionam a premiumização do mercado à medida que os fabricantes introduzem formulações enriquecidas com vitaminas, fortificadas com minerais e orientadas para esportes, visando consumidores conscientes da saúde. A decisão estratégica do Grupo Agthia de triplicar a capacidade de produção de água engarrafada em vidro reflete a crescente demanda por alternativas de embalagem premium, enquanto players locais como a Kinza Drinks revolucionam segmentos tradicionais de água carbonatada com sabores inovadores sob o Programa Made in Saudi. A parceria da Red Sea Development Company com a SOURCE Global demonstra tecnologia inovadora de geração de água atmosférica que produz 2 milhões de garrafas anualmente usando energia solar, eliminando restrições tradicionais de abastecimento. A inovação se estende além da formulação do produto para embalagens sustentáveis, onde as empresas exploram materiais biodegradáveis e sistemas reutilizáveis para abordar preocupações ambientais mantendo a integridade do produto. Tecnologias avançadas de osmose reversa e Zero Liquid Discharge aumentam a eficiência de produção, permitindo que os fabricantes atendam à crescente demanda reduzindo o impacto ambiental através da conversão de resíduos de salmoura em recursos valiosos.

Consciência sobre Saúde

A crescente prevalência de doenças não transmissíveis, representando 73,2% das mortes na Arábia Saudita, intensifica o foco do consumidor em medidas preventivas de saúde incluindo otimização da hidratação e gerenciamento da ingestão de minerais [3]Fonte: World Bank Group, "Noncommunicable Diseases in Saudi Arabia", worldbank.org. A implementação pela Autoridade de Alimentos e Medicamentos da Arábia Saudita de requisitos de rotulagem nutricional e tributação do açúcar em bebidas redireciona as preferências do consumidor para a água engarrafada como uma alternativa mais saudável às bebidas adoçadas com açúcar. Estudos de monitoramento de qualidade demonstram que marcas locais de água engarrafada como Fayha e Hilwa superam alternativas importadas no cumprimento dos padrões de segurança SASO, reforçando a confiança do consumidor em produtos domésticos. Populações atléticas mostram padrões distintos de consumo, com 57,5% dos atletas universitários usando bebidas esportivas e 42,5% consumindo energéticos, criando segmentos de mercado especializados para produtos de hidratação orientados para performance. Iniciativas governamentais de saúde enfatizam melhoria dietética e promoção de atividade física, apoiando indiretamente o consumo de água engarrafada como parte de programas de modificação de estilo de vida visando prevenção de diabetes e doenças cardiovasculares.

Turismo e Peregrinação

O turismo religioso gera picos de demanda de água sem precedentes, com o Reino hospedando milhões de peregrinos do Hajj e Umrah anualmente que requerem hidratação segura e acessível durante toda sua jornada espiritual. O Projeto King Abdullah Bottled Zamzam Water opera em escala industrial, produzindo 5.000 metros cúbicos diariamente e distribuindo 200.000 garrafas de cinco litros para atender requisitos específicos da peregrinação. A meta da Visão 2030 de acomodar 30 milhões de peregrinos até 2030, comparado aos níveis atuais, necessita expansão substancial da infraestrutura e aumentos da capacidade de fornecimento de água em locais sagrados. A garantia de qualidade torna-se crítica durante reuniões em massa, com autoridades implementando protocolos abrangentes de testes para assegurar segurança da água para visitantes internacionais, como demonstrado por avaliações de 2019 de 55 amostras de água servindo 9,6 milhões de participantes. O investimento de SAR 3,1 bilhões da National Water Company em seis grandes projetos de água aborda especificamente a demanda impulsionada pela peregrinação, incluindo tubulações de água dessalinizada e instalações de tratamento expandidas para apoiar os projetados 41 milhões de metros cúbicos de distribuição de água durante temporadas de pico.

Preocupações sobre a Qualidade da Água da Torneira

Variações na qualidade da água municipal e inconsistências do processo de dessalinização impulsionam a preferência do consumidor por alternativas engarrafadas, particularmente em regiões experienciando transições de infraestrutura. A mudança da Saudi Water Authority da dessalinização térmica para tecnologia de osmose reversa, embora melhore a eficiência energética, cria flutuações temporárias de qualidade que requerem ajustes operacionais para manter níveis de cloreto e controlar concentrações de boro e bromato. Residentes de Jeddah demonstram consciência de qualidade elevada, com 60% utilizando sistemas de filtração e purificação de água, principalmente unidades de osmose reversa, indicando preocupações persistentes sobre adequação do fornecimento municipal. Disparidades regionais de consumo de água, variando de 107 litros per capita em Najran a 368 litros na Região Oriental, refletem qualidade de infraestrutura variável e níveis de confiança do consumidor em sistemas públicos de água. Estudos de monitoramento de metais pesados e radioatividade revelam requisitos contínuos de vigilância para segurança da água potável, com pesquisa enfatizando a necessidade de verificações rigorosas de qualidade dado a dependência do Reino em fontes de aquíferos e alternativas de água engarrafada.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Falsificação e Produtos Abaixo do Padrão | -0.8% | Nacional, concentrado em regiões fronteiriças | Curto prazo (≤ 2 anos) |

| Volatilidade de Demanda Sazonal | -0.6% | Áreas de peregrinação da Região Oeste, zonas turísticas nacionais | Curto prazo (≤ 2 anos) |

| Surgimento de Alternativas | -0.4% | Áreas urbanas com infraestrutura avançada de filtração | Médio prazo (2-4 anos) |

| Resíduos Plásticos e Impacto Ambiental | -1.1% | Nacional, com aplicação mais rigorosa em grandes cidades | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Falsificação e Produtos Abaixo do Padrão

Desafios de autenticidade de produtos persistem através dos canais de distribuição, com preocupações sobre marcas premium e produtos religiosamente significativos como a água Zamzam. As ações de aplicação do Ministério do Hajj contra empresas de Umrah fornecendo garrafas falsas de Zamzam destacam problemas sistemáticos de falsificação que prejudicam a confiança do consumidor e integridade da marca. A abordagem agressiva de aplicação da Saudi Intellectual Property Authority, demonstrada através do bloqueio de 2.500 sites de produtos falsificados e apreensão de quase 1 milhão de itens falsos em 2023, estabelece precedente para proteção do mercado de água engarrafada com penalidades chegando a SRA 1 milhão e termos de três anos de prisão. O monitoramento de qualidade torna-se cada vez mais crítico à medida que a Saudi Food and Drug Authority implementa protocolos aprimorados de vigilância, com estudos revelando que 55% dos produtos de mel comercializados como potencializadores de saúde continham adulterantes não divulgados, indicando desafios mais amplos de segurança alimentar que se estendem a categorias de bebidas. A nova Trade Name Law efetiva em janeiro de 2025 fortalece a proteção de propriedade intelectual através de requisitos obrigatórios de registro e mecanismos aprimorados de aplicação, potencialmente reduzindo incidentes de falsificação enquanto impõe custos de conformidade a fabricantes legítimos.

Resíduos Plásticos e Impacto Ambiental

Regulamentações ambientais visando plásticos de uso único criam pressões de conformidade e custos operacionais para fabricantes de água engarrafada, enquanto a conscientização do consumidor sobre questões de sustentabilidade influencia decisões de compra. O mandato da Saudi Investment Recycling Company de alcançar taxas de reciclagem de 81% até 2035 requer investimentos substanciais em infraestrutura e modificações da cadeia de suprimentos que podem aumentar custos de produção. Regulamentações de embalagem plástica introduzidas em 2017 exigem materiais oxo-biodegradáveis para conformidade de importação, embora atrasos na implementação e formações de grupos de trabalho indiquem incerteza política contínua que complica o planejamento de longo prazo. A posição do Reino nas negociações do tratado de plásticos da ONU, defendendo soluções de gestão de resíduos sobre limites de produção, sugere abordagens regulatórias que favorecem reciclagem e iniciativas de economia circular em vez de restrições de consumo. Empresas como a DGrade expandindo para a Arábia Saudita, processando 150.000 garrafas plásticas por hora em roupas, demonstram oportunidades emergentes de resíduo-para-valor que poderiam compensar preocupações ambientais criando novas fontes de receita para gestão de resíduos de embalagem.

Análise de Segmentos

Por Tipo: Domínio da Água Sem Gás em Meio ao Crescimento com Gás

A água sem gás comanda 97,86% de participação de mercado em 2024, refletindo preferências tradicionais de consumo e ampla acessibilidade em todos os segmentos de consumidores, enquanto a água com gás emerge como a categoria de crescimento mais rápido com 8,67% CAGR até 2030. Esta diferencial de crescimento indica tendências de premiumização onde consumidores buscam cada vez mais produtos diferenciados além das necessidades básicas de hidratação, apoiado por urbanização e aumento da renda disponível em principais áreas metropolitanas. Segmentos de água funcional e enriquecida ganham tração através de fortificação com vitaminas, suplementação mineral e formulações orientadas para esportes que visam demografias conscientes da saúde e populações atléticas.

A aceleração da água com gás se alinha com tendências internacionais de bebidas e expansão da indústria de restaurantes, onde água carbonatada serve como alternativa premium a refrigerantes tradicionais em meio a campanhas de conscientização sobre saúde. Fabricantes locais como a Kinza Drinks introduzem sabores inovadores de água carbonatada sob o Programa Made in Saudi, desafiando o domínio multinacional através de desenvolvimento de produtos localizados e estratégias de preços competitivos. Produtos de água enriquecida se beneficiam do apoio regulatório através dos requisitos de rotulagem nutricional da Saudi Food and Drug Authority, que permitem comunicação clara de benefícios de saúde a consumidores buscando soluções de hidratação funcionais.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Embalagem: Liderança de Garrafas PET Apesar de Pressões de Sustentabilidade

Garrafas PET mantêm 81,26% de participação de mercado em 2024 enquanto simultaneamente registram a maior taxa de crescimento de 7,55% CAGR, demonstrando o domínio contínuo do formato apesar de preocupações ambientais e pressões regulatórias. Esta contradição aparente reflete vantagens de custo, eficiência da cadeia de suprimentos e fatores de conveniência do consumidor que superam considerações de sustentabilidade na dinâmica atual do mercado. Garrafas de vidro experimentam interesse renovado de segmentos premium, com o Grupo Agthia planejando triplicar a capacidade de produção em resposta à demanda do consumidor por alternativas de embalagem ambientalmente conscientes.

Formatos alternativos de embalagem incluindo potes e embalagens tetra servem aplicações de nicho mas enfrentam desafios de escalabilidade na distribuição de mercado de massa. A supervisão da Saudi Standards, Metrology and Quality Organization assegura conformidade com padrões de segurança de embalagem em todos os formatos, enquanto regulamentações ambientais exigem materiais oxo-biodegradáveis para certas aplicações. Inovação em embalagens sustentáveis acelera através de iniciativas como o projeto de geração de água atmosférica da Red Sea Development Company, que elimina plásticos de uso único inteiramente através de produção no local e sistemas de distribuição reutilizáveis.

Por Natureza: Produtos Convencionais Lideram Enquanto Segmento Orgânico Acelera

Água engarrafada convencional detém 85,67% de participação de mercado em 2024, refletindo infraestrutura estabelecida de produção e posicionamento competitivo em custos através de segmentos de mercado de massa. Alternativas de água orgânica capturam interesse crescente do consumidor com crescimento de CAGR de 7,72% até 2030, impulsionado por consciência de saúde e estratégias de posicionamento premium que comandam margens mais altas para fabricantes. Esta segmentação reflete tendências mais amplas da indústria alimentícia onde certificações orgânicas fornecem oportunidades de diferenciação em mercados cada vez mais competitivos.

O segmento orgânico se beneficia da ênfase da Visão 2030 em agricultura sustentável e administração ambiental, criando alinhamento político que apoia desenvolvimento de produtos premium. Iniciativas de educação do consumidor pela Saudi Food and Drug Authority aprimoram conscientização de produtos orgânicos através de requisitos de rotulagem nutricional e comunicação de benefícios de saúde. Tendências locais de preferência, com 30% dos consumidores favorecendo marcas domésticas de água engarrafada, criam oportunidades para posicionamento de produtos orgânicos que enfatiza abastecimento local e responsabilidade ambiental. Estudos de monitoramento de qualidade demonstram que marcas locais frequentemente excedem padrões internacionais, fornecendo fundações de credibilidade para alegações de produtos orgânicos e estratégias de preços premium.

Por Tamanho de Embalagem: Formatos Grandes Impulsionam Crescimento em Meio a Necessidades Diversas

O tamanho de embalagem de 1001-2000 ml lidera com 27,95% de participação de mercado em 2024, otimizando proposições de conveniência e valor para padrões de consumo doméstico e de escritório. Formatos grandes (≥5001 ml) apresentam a maior taxa de crescimento de 8,05% CAGR, indicando tendências de compras institucionais e preferências de consumo em massa que reduzem custos por unidade para clientes comerciais. Formatos menores (≤330 ml) servem consumo em movimento e posicionamento premium, enquanto tamanhos médios (331-1000 ml) abordam cenários de uso individual e familiar através de segmentos demográficos diversos.

A demanda institucional impulsiona o crescimento de formatos grandes através da expansão de serviços alimentares, desenvolvimento do setor hoteleiro e consumo de escritórios corporativos que prioriza eficiência de custos e redução de resíduos de embalagem. O segmento de 2001-5000 ml serve necessidades familiares e de pequenas empresas, conectando padrões de consumo individual e institucional através de opções versáteis de tamanho. O turismo religioso cria requisitos únicos de embalagem, com formatos especializados para atividades de peregrinação e cenários de viagem estendida que requerem soluções de hidratação portáteis mas substanciais. A otimização do tamanho da embalagem reflete considerações de eficiência da cadeia de suprimentos, onde fabricantes equilibram custos de transporte, requisitos de armazenamento e preferências do consumidor para maximizar penetração de mercado através de diversas ocasiões de uso.

Por Canal de Distribuição: Domínio do Varejo com Momentum de Serviços Alimentares

Canais de varejo comandam 75,84% de participação de mercado em 2024, abrangendo supermercados, hipermercados, lojas de conveniência e plataformas online que fornecem amplo acesso ao consumidor através de mercados urbanos e rurais. Segmentos de serviços alimentares aceleram a 8,55% CAGR até 2030, refletindo expansão da indústria hoteleira, crescimento de restaurantes e desenvolvimento de catering institucional alinhado com objetivos de turismo e diversificação econômica. Serviços de entrega domiciliar e de escritório ganham tração através da integração de plataformas de e-commerce e modelos de negócios direto ao consumidor que aprimoram conveniência e opções de compra em massa.

O cenário de varejo se beneficia de players principais como Panda Retail Co, Abdullah Al Othaim Markets e Carrefour Saudi Arabia expandindo alocação de espaço nas prateleiras de água engarrafada e atividades promocionais. O crescimento do varejo online acelera através de iniciativas de transformação digital e mudanças de comportamentos de compra do consumidor, particularmente em centros urbanos onde infraestrutura de entrega apoia acesso conveniente a produtos de água engarrafada. A aceleração de serviços alimentares reflete os objetivos de desenvolvimento turístico da Visão 2030, onde expansão de hotéis, restaurantes e catering cria demanda institucional substancial por fornecimentos confiáveis e de alta qualidade de água engarrafada. Lojas de conveniência e mercearias mantêm presença significativa no mercado apesar do crescimento de formatos modernos, servindo necessidades de distribuição em nível de bairro e ocasiões de compra por impulso que complementam canais de varejo maiores.

Análise Geográfica

A Região Norte e Central domina com 43,73% de participação de mercado em 2024, aproveitando a concentração populacional de Riad, atividade econômica e presença do setor governamental que impulsiona demanda consistente através de segmentos residenciais e comerciais. A Região Oeste apresenta a maior taxa de crescimento de 8,31% CAGR até 2030, beneficiando-se do turismo religioso de Makkah e Jeddah, atividades portuárias comerciais e consumo impulsionado pela peregrinação que cria picos de demanda sazonais e momentum de crescimento durante o ano todo.

Regiões Oriental e Sul contribuem com participações menores mas estáveis de mercado, servindo necessidades industriais, agrícolas e residenciais através de redes estabelecidas de distribuição. O turismo religioso molda fundamentalmente as dinâmicas da Região Oeste, onde atividades do Hajj e Umrah geram milhões de visitantes internacionais requerendo hidratação segura e acessível durante toda sua jornada espiritual. A Presidência Geral para os Assuntos da Mesquita do Profeta distribui até 400 toneladas de água Zamzam diariamente durante temporadas de pico, enquanto a infraestrutura mais ampla de peregrinação apoia demanda comercial de água engarrafada.

Mega-projetos da Visão 2030 incluindo NEOM e Red Sea Development Company concentram-se na Região Oeste, criando demanda da força de trabalho de construção e futura infraestrutura turística que apoia crescimento sustentado do mercado. Padrões regionais de consumo de água variam significativamente, de 107 litros per capita em Najran a 368 litros na Região Oriental, refletindo qualidade de infraestrutura, níveis de desenvolvimento econômico e diferenças de comportamento do consumidor que influenciam a penetração do mercado de água engarrafada.

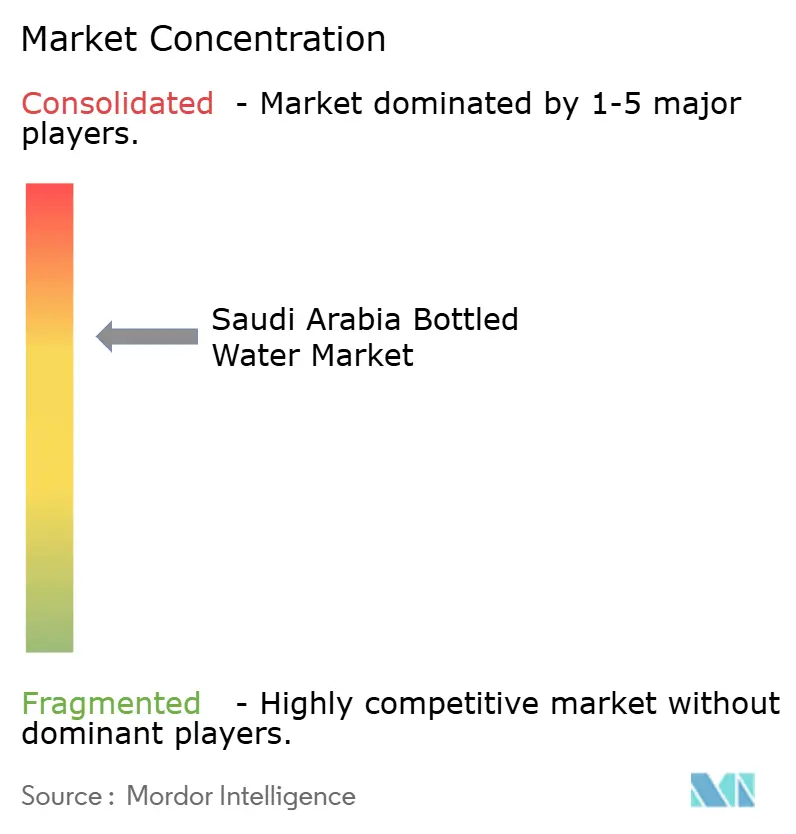

Cenário Competitivo

O mercado de água engarrafada da Arábia Saudita exibe concentração moderada, onde players domésticos estabelecidos competem ao lado de marcas internacionais através de modelos de negócios integrados combinando capacidades de fabricação com redes extensivas de distribuição. Grandes empresas coletivamente detêm participação majoritária de mercado apesar de mais de 200 produtores licenciados operando no mercado, indicando vantagens significativas de escala e barreiras de reconhecimento de marca que limitam a penetração de mercado de players menores.

A consolidação estratégica acelera através de grandes aquisições, exemplificada pela compra de SR1,04 bilhões da Almarai da Pure Beverages Industry Company e aquisição de 40% de participação da Hassana Investment Company na Berain Company, demonstrando como investidores financeiros reconhecem oportunidades de criação de valor de longo prazo no setor. Diferenciação impulsionada por inovação emerge como estratégia competitiva chave, onde empresas alavancam embalagens sustentáveis, formulações funcionais e posicionamento premium para capturar participação de mercado além da competição tradicional de preços. A decisão do Grupo Agthia de triplicar a capacidade de produção de água engarrafada em vidro reflete tendências de premiumização, enquanto a parceria de geração de água atmosférica da Red Sea Development Company com a SOURCE Global demonstra como integração tecnológica cria vantagens competitivas através de sustentabilidade ambiental e eficiência operacional.

Preferência de marca local, atingindo uma participação significativa de consumidores para água engarrafada, cria oportunidades para fabricantes domésticos competirem efetivamente contra corporações multinacionais através de posicionamento de valor, garantia de qualidade e alinhamento cultural com preferências do consumidor saudita. A estrutura regulatória da Saudi Food and Drug Authority assegura conformidade com padrões de qualidade através de todos os participantes do mercado, enquanto a nova Trade Name Law efetiva em janeiro de 2025 fortalece proteção de propriedade intelectual e reduz riscos de falsificação que anteriormente prejudicavam investimentos legítimos em marcas.

Líderes da Indústria de Água Engarrafada da Arábia Saudita

-

Hana Food Industries Company

-

Health Water Bottling Co.

-

Pepsi Co.

-

Aloyoun Water Factory Inc.

-

Binn Group Trading & Mfg

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2024: A National Water Company (NWC) anunciou a conclusão de oito novas estações de tratamento de água potável como parte de sua estratégia nacional de água. Esta iniciativa visa aprimorar a qualidade da água para clientes e expandir a cobertura de água dessalinizada.

- Janeiro de 2024: A National Water Company da Arábia Saudita revelou planos para começar a fornecer água dessalinizada para 100.000 beneficiários em Dhahran. Este serviço se estenderá a distritos como Dana, Doha, Sulaimaniya, Al-Jami'ah e a King Fahd University of Petroleum and Minerals (KFUPM).

- Setembro de 2023: O King Salman Humanitarian Aid and Relief Center assinou um acordo de USD 5 milhões para fornecer água potável limpa na Somália. Esta iniciativa foi projetada para atender as necessidades de comunidades afetadas pela seca através da perfuração de 24 poços artesianos movidos a energia solar e restauração de 20 poços adicionais.

- Junho de 2023: A PepsiCo foi anunciada como fornecedora exclusiva de água, bebidas e lanches para o Gamers8. Como patrocinadora principal do maior festival mundial de jogos e esportes eletrônicos, a PepsiCo fornecerá exclusivamente marcas renomadas como Aquafina, Pepsi Zero Sugar, Rockstar e Doritos. Os participantes do Gamers8 podem aguardar desfrutar destas ofertas fornecidas pela PepsiCo, incluindo impressionantes 1,5 milhões de garrafas de água Aquafina.

Escopo do Relatório do Mercado de Água Engarrafada da Arábia Saudita

Água engarrafada é água potável embalada em garrafas plásticas ou de vidro.

O mercado de água engarrafada da Arábia Saudita é segmentado por tipo, canal de distribuição e tamanho de embalagem. Por tipo, o mercado é segmentado em água sem gás e água com gás. Por canal de distribuição, o mercado é segmentado em canais de varejo, entrega domiciliar e de escritório, e serviços alimentares. Por tamanho de embalagem, o mercado é segmentado em menos de 330 ml, 331 ml-500 ml, 501 ml-1.000 ml, 1.001 ml-2.000 ml, 2.001 ml-5.000 ml, e mais de 5.001 ml. Para cada segmento, o dimensionamento e previsões do mercado são baseados em valor (USD milhões).

| Água Sem Gás |

| Água com Gás |

| Água Funcional / Enriquecida |

| Garrafas PET |

| Garrafas de Vidro |

| Outros |

| Orgânica |

| Convencional |

| ≤330 ml |

| 331 ml - 500 ml |

| 501 ml - 1000 ml |

| 1001 ml - 2000 ml |

| 2001 ml - 5000 ml |

| ≥ 5001 ml |

| Canais de Varejo | Supermercados/hipermercados |

| Lojas de Conveniência/mercearias | |

| Lojas de Varejo Online | |

| Outros Canais de Distribuição | |

| Entrega Domiciliar e de Escritório | |

| Serviços Alimentares |

| Região Norte e Central |

| Região Oeste |

| Região Oriental |

| Região Sul |

| Por Tipo | Água Sem Gás | |

| Água com Gás | ||

| Água Funcional / Enriquecida | ||

| Por Tipo de Embalagem | Garrafas PET | |

| Garrafas de Vidro | ||

| Outros | ||

| Por Natureza | Orgânica | |

| Convencional | ||

| Por Tamanho de Embalagem | ≤330 ml | |

| 331 ml - 500 ml | ||

| 501 ml - 1000 ml | ||

| 1001 ml - 2000 ml | ||

| 2001 ml - 5000 ml | ||

| ≥ 5001 ml | ||

| Por Canal de Distribuição | Canais de Varejo | Supermercados/hipermercados |

| Lojas de Conveniência/mercearias | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Entrega Domiciliar e de Escritório | ||

| Serviços Alimentares | ||

| Por Região | Região Norte e Central | |

| Região Oeste | ||

| Região Oriental | ||

| Região Sul | ||

Principais Perguntas Respondidas no Relatório

Qual o tamanho do gasto atual do consumidor em água potável embalada na Arábia Saudita?

O gasto equivale ao tamanho do mercado de água engarrafada da Arábia Saudita de USD 2,87 bilhões em 2025, com previsões mostrando aumento para USD 3,97 bilhões até 2030.

Qual tipo de embalagem domina as prateleiras nas lojas de varejo sauditas?

PET mantém liderança com 81,26% de participação por causa de seu peso leve e baixo custo logístico mesmo com vidro ganhando tração em pontos de venda premium.

Por que a Região Oeste está crescendo mais rápido que outras áreas?

Makkah e Jeddah atraem milhões de peregrinos a cada ano, e projetos gigantes de turismo adicionam demanda de construção e hotelaria, dando à Região Oeste uma perspectiva de CAGR de 8,31% até 2030.

Que papel as regulamentações de sustentabilidade desempenham para engarrafadoras?

Regras visando 81% de reciclagem nacional até 2035 e mandatos de materiais oxo-biodegradáveis empurram empresas a adotar rPET, vidro e programas de coleta, influenciando decisões de capex.

Página atualizada pela última vez em: