Tamanho do mercado de fluoreto de polivinilideno (PVDF)

| Período de Estudo | 2017 - 2029 | |

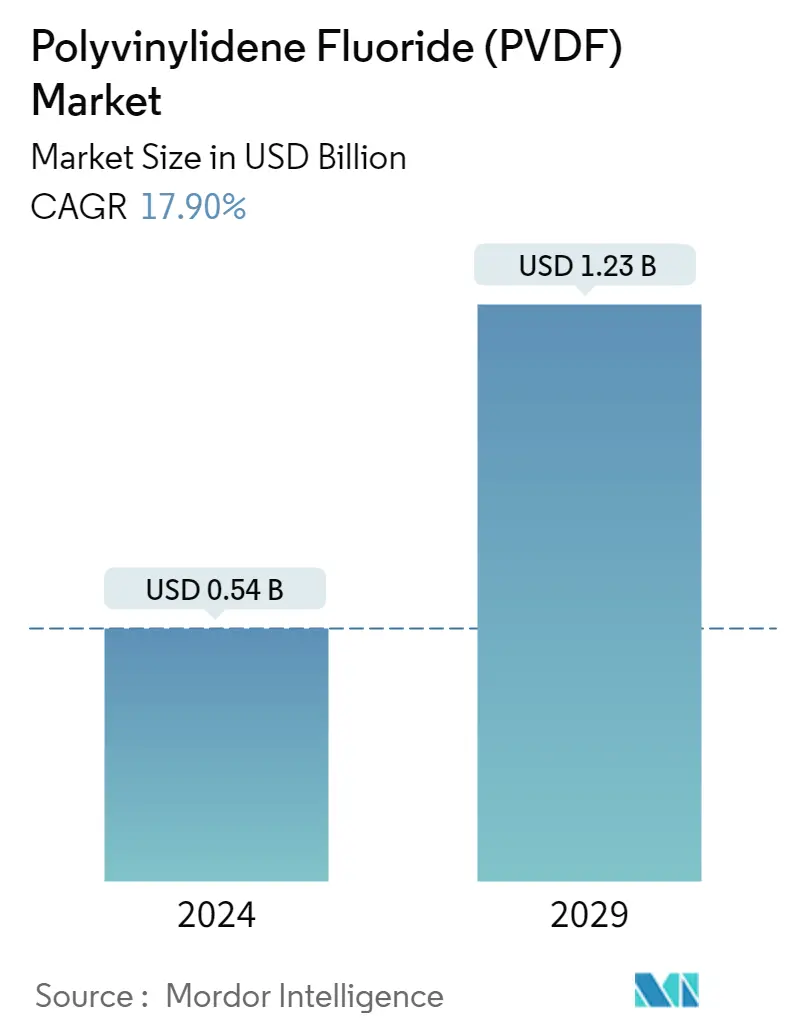

| Tamanho do Mercado (2024) | 0.54 bilhões de dólares | |

| Tamanho do Mercado (2029) | 1.23 bilhão de dólares | |

| Maior participação por indústria do usuário final | Industrial e Máquinas | |

| CAGR (2024 - 2029) | 17.90 % | |

| Maior participação por região | Ásia-Pacífico | |

| Concentração do Mercado | Alto | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de fluoreto de polivinilideno (PVDF)

O tamanho do mercado de fluoreto de polivinilideno é estimado em US$ 0,54 bilhão em 2024, e deverá atingir US$ 1,23 bilhão até 2029, crescendo a um CAGR de 17,90% durante o período de previsão (2024-2029).

A crescente demanda da indústria automotiva para liderar o crescimento do mercado

- O PVDF é conhecido como um fluoropolímero altamente não reativo com estabilidade UV e resistência a produtos químicos, abrasão e chamas. É frequentemente usado em aplicações que exigem componentes com os mais altos níveis de pureza. O PVDF é um dos fluoropolímeros mais utilizados, respondendo por 16,21% do consumo total de todos os tipos de sub-resinas de fluoropolímero em 2022.

- O segmento elétrico e eletrônico é o maior consumidor de PVDF em termos de valor devido às suas propriedades desejadas como flexibilidade, leveza, baixa condutividade térmica, resistência à corrosão química e resistência ao calor. O PVDF é comumente usado como isolamento em cabos elétricos. Sua aplicação como material isolante em baterias, incluindo baterias de íon-lítio, também cresceu. Devido ao rápido crescimento da demanda por baterias de íon-lítio e isolamentos de cabos, espera-se que a demanda por PVDF do segmento registre um CAGR de 21,42% em termos de valor durante o período de previsão (2023-2029).

- O segmento de máquinas industriais é o segundo maior consumidor de PVDF em valor. Sua alta resistência à tração, resistência à radiação, abrasão e propriedades químicas o tornam um material preferido neste segmento. Por exemplo, na indústria de processamento químico, o PVDF é usado em rolamentos, recipientes, tubos, acessórios para tubos, válvulas de isolamento, revestimentos e carcaças de impulsores de bombas. Também é usado como revestimento resistente à corrosão e à água para equipamentos.

- O segmento automotivo é o consumidor que mais cresce, com um CAGR esperado de 34,03% em termos de valor durante o período de previsão. A demanda por revestimento PVDF em tubos de freio, fixadores da parte inferior da carroceria, painéis de balancim e carcaças de lanternas traseiras está crescendo, principalmente devido à sua excelente resistência à corrosão e a produtos químicos.

África pode tornar-se um grande mercado no futuro

- O mercado global de PVDF foi responsável por 12,21% do mercado global de fluoropolímeros em 2022. A Ásia-Pacífico e a América do Norte estão entre os principais consumidores de PVDF globalmente.

- A Ásia-Pacífico é o maior consumidor de PVDF e deverá registrar um CAGR de 20,81% em termos de valor durante o período de previsão. Países como a China e o Japão utilizam principalmente o PVDF, ocupando 60% e 17%, respectivamente, da participação total do mercado de PVDF em termos de receita em 2022. A indústria de máquinas industriais da China é a principal consumidora de PVDF. Nos últimos anos, a China investiu pesadamente no desenvolvimento de máquinas-ferramentas avançadas, como máquinas-ferramentas de alta velocidade e precisão, bem como em tecnologias de fabricação inteligentes e digitalizadas. O governo pretende tornar a China um líder mundial na produção avançada até 2025. O governo estabeleceu um plano quinquenal para o desenvolvimento da produção inteligente, com o objetivo de digitalizar 70% das suas grandes empresas.

- A América do Norte é o segundo maior consumidor e deverá registrar um CAGR de 18,04% em termos de valor durante o período de previsão. Este crescimento é esperado devido aos crescentes investimentos na produção elétrica e eletrônica da região. A Schneider investiu 100 milhões de dólares em 2022 para aumentar a produção de bens elétricos na região. Os Estados Unidos estão entre os principais consumidores de PVDF na região, com uma participação de mercado de 92%, devido à sua indústria eletrônica, que deverá registrar um CAGR de 17,19% em termos de valor durante o período de previsão.

Tendências globais do mercado de fluoreto de polivinilideno (PVDF)

- O rápido crescimento da indústria da aviação e o aumento dos contratos de aeronaves podem ajudar no crescimento do mercado

- A crescente demanda por veículos elétricos pode impulsionar o crescimento da indústria automobilística

- A urbanização e os investimentos em ritmo acelerado na região Ásia-Pacífico podem impulsionar a indústria

- Demanda por embalagens flexíveis da indústria de alimentos e bebidas impulsionando o crescimento do mercado

Visão geral da indústria de fluoreto de polivinilideno (PVDF)

O Mercado de Fluoreto de Polivinilideno (PVDF) está bastante consolidado, com as cinco maiores empresas ocupando 77,03%. Os principais players deste mercado são Arkema, Dongyue Group, Kureha Corporation, Sinochem e Solvay (classificados em ordem alfabética).

Líderes de mercado de fluoreto de polivinilideno (PVDF)

Arkema

Dongyue Group

Kureha Corporation

Sinochem

Solvay

Other important companies include 3M, Hubei Everflon Polymer Co., Ltd., RTP Company, Zhejiang Juhua Co., Ltd., ZheJiang Yonghe Refrigerant Co.,Ltd.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de fluoreto de polivinilideno (PVDF)

- Novembro de 2022 Solvay e Orbia anunciaram um acordo-quadro para formar uma parceria para a produção de fluoreto de polivinilideno (PVDF) de grau de suspensão para materiais de bateria, resultando na maior capacidade da América do Norte.

- Outubro de 2022 O Grupo Dongyue concluiu a construção de seu projeto PVDF com capacidade de cerca de 10.000 toneladas por ano na China. Após a conclusão deste projeto, a capacidade total de produção de PVDF da empresa atingiu 25 mil toneladas/ano.

- Fevereiro de 2022 A Solvay anunciou a expansão de produtos da Solef, uma marca de resina PVDF com a maior unidade de produção da Europa.

Relatório de mercado de fluoreto de polivinilideno (PVDF) – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Tendências do usuário final

- 4.1.1 Aeroespacial

- 4.1.2 Automotivo

- 4.1.3 Construção e Construção

- 4.1.4 Elétrica e Eletrônica

- 4.1.5 Embalagem

- 4.2 Bateria de íon de lítio (íon de lítio) - um importante fator determinante para a demanda de PVDF

- 4.3 Quadro regulamentar

- 4.3.1 Argentina

- 4.3.2 Austrália

- 4.3.3 Brasil

- 4.3.4 Canadá

- 4.3.5 China

- 4.3.6 UE

- 4.3.7 Índia

- 4.3.8 Japão

- 4.3.9 Malásia

- 4.3.10 México

- 4.3.11 Nigéria

- 4.3.12 Rússia

- 4.3.13 Arábia Saudita

- 4.3.14 África do Sul

- 4.3.15 Coreia do Sul

- 4.3.16 Emirados Árabes Unidos

- 4.3.17 Reino Unido

- 4.3.18 Estados Unidos

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Indústria de usuários finais

- 5.1.1 Aeroespacial

- 5.1.2 Automotivo

- 5.1.3 Construção e Construção

- 5.1.4 Elétrica e Eletrônica

- 5.1.5 Industrial e Máquinas

- 5.1.6 Embalagem

- 5.1.7 Outras indústrias de usuários finais

- 5.2 Região

- 5.2.1 África

- 5.2.1.1 Por país

- 5.2.1.1.1 Nigéria

- 5.2.1.1.2 África do Sul

- 5.2.1.1.3 Resto da África

- 5.2.2 Ásia-Pacífico

- 5.2.2.1 Por país

- 5.2.2.1.1 Austrália

- 5.2.2.1.2 China

- 5.2.2.1.3 Índia

- 5.2.2.1.4 Japão

- 5.2.2.1.5 Malásia

- 5.2.2.1.6 Coreia do Sul

- 5.2.2.1.7 Resto da Ásia-Pacífico

- 5.2.3 Europa

- 5.2.3.1 Por país

- 5.2.3.1.1 França

- 5.2.3.1.2 Alemanha

- 5.2.3.1.3 Itália

- 5.2.3.1.4 Rússia

- 5.2.3.1.5 Reino Unido

- 5.2.3.1.6 Resto da Europa

- 5.2.4 Médio Oriente

- 5.2.4.1 Por país

- 5.2.4.1.1 Arábia Saudita

- 5.2.4.1.2 Emirados Árabes Unidos

- 5.2.4.1.3 Resto do Médio Oriente

- 5.2.5 América do Norte

- 5.2.5.1 Por país

- 5.2.5.1.1 Canadá

- 5.2.5.1.2 México

- 5.2.5.1.3 Estados Unidos

- 5.2.6 América do Sul

- 5.2.6.1 Por país

- 5.2.6.1.1 Argentina

- 5.2.6.1.2 Brasil

- 5.2.6.1.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 3M

- 6.4.2 Arkema

- 6.4.3 Dongyue Group

- 6.4.4 Hubei Everflon Polymer Co., Ltd.

- 6.4.5 Kureha Corporation

- 6.4.6 RTP Company

- 6.4.7 Sinochem

- 6.4.8 Solvay

- 6.4.9 Zhejiang Juhua Co., Ltd.

- 6.4.10 ZheJiang Yonghe Refrigerant Co.,Ltd

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ENGENHARIA DE PLÁSTICOS

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter (Análise de Atratividade da Indústria)

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de fluoreto de polivinilideno (PVDF)

Aeroespacial, Automotivo, Construção Civil, Elétrica e Eletrônica, Industrial e Maquinário, Embalagem são cobertos como segmentos pela Indústria do Usuário Final. África, Ásia-Pacífico, Europa, Médio Oriente, América do Norte e América do Sul são abrangidos como segmentos por região.

- O PVDF é conhecido como um fluoropolímero altamente não reativo com estabilidade UV e resistência a produtos químicos, abrasão e chamas. É frequentemente usado em aplicações que exigem componentes com os mais altos níveis de pureza. O PVDF é um dos fluoropolímeros mais utilizados, respondendo por 16,21% do consumo total de todos os tipos de sub-resinas de fluoropolímero em 2022.

- O segmento elétrico e eletrônico é o maior consumidor de PVDF em termos de valor devido às suas propriedades desejadas como flexibilidade, leveza, baixa condutividade térmica, resistência à corrosão química e resistência ao calor. O PVDF é comumente usado como isolamento em cabos elétricos. Sua aplicação como material isolante em baterias, incluindo baterias de íon-lítio, também cresceu. Devido ao rápido crescimento da demanda por baterias de íon-lítio e isolamentos de cabos, espera-se que a demanda por PVDF do segmento registre um CAGR de 21,42% em termos de valor durante o período de previsão (2023-2029).

- O segmento de máquinas industriais é o segundo maior consumidor de PVDF em valor. Sua alta resistência à tração, resistência à radiação, abrasão e propriedades químicas o tornam um material preferido neste segmento. Por exemplo, na indústria de processamento químico, o PVDF é usado em rolamentos, recipientes, tubos, acessórios para tubos, válvulas de isolamento, revestimentos e carcaças de impulsores de bombas. Também é usado como revestimento resistente à corrosão e à água para equipamentos.

- O segmento automotivo é o consumidor que mais cresce, com um CAGR esperado de 34,03% em termos de valor durante o período de previsão. A demanda por revestimento PVDF em tubos de freio, fixadores da parte inferior da carroceria, painéis de balancim e carcaças de lanternas traseiras está crescendo, principalmente devido à sua excelente resistência à corrosão e a produtos químicos.

| Aeroespacial |

| Automotivo |

| Construção e Construção |

| Elétrica e Eletrônica |

| Industrial e Máquinas |

| Embalagem |

| Outras indústrias de usuários finais |

| África | Por país | Nigéria |

| África do Sul | ||

| Resto da África | ||

| Ásia-Pacífico | Por país | Austrália |

| China | ||

| Índia | ||

| Japão | ||

| Malásia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Europa | Por país | França |

| Alemanha | ||

| Itália | ||

| Rússia | ||

| Reino Unido | ||

| Resto da Europa | ||

| Médio Oriente | Por país | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Resto do Médio Oriente | ||

| América do Norte | Por país | Canadá |

| México | ||

| Estados Unidos | ||

| América do Sul | Por país | Argentina |

| Brasil | ||

| Resto da América do Sul |

| Indústria de usuários finais | Aeroespacial | ||

| Automotivo | |||

| Construção e Construção | |||

| Elétrica e Eletrônica | |||

| Industrial e Máquinas | |||

| Embalagem | |||

| Outras indústrias de usuários finais | |||

| Região | África | Por país | Nigéria |

| África do Sul | |||

| Resto da África | |||

| Ásia-Pacífico | Por país | Austrália | |

| China | |||

| Índia | |||

| Japão | |||

| Malásia | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| Europa | Por país | França | |

| Alemanha | |||

| Itália | |||

| Rússia | |||

| Reino Unido | |||

| Resto da Europa | |||

| Médio Oriente | Por país | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Resto do Médio Oriente | |||

| América do Norte | Por país | Canadá | |

| México | |||

| Estados Unidos | |||

| América do Sul | Por país | Argentina | |

| Brasil | |||

| Resto da América do Sul | |||

Definição de mercado

- Indústria do usuário final - Construção Civil, Embalagem, Automotivo, Aeroespacial, Máquinas Industriais, Elétrica e Eletrônica e Outros são as indústrias de usuários finais consideradas no mercado de fluoreto de polivinilideno.

- Resina - No âmbito do estudo, são consideradas resinas virgens de fluoreto de polivinilideno nas formas primárias, como pó, pellet, etc.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: As principais variáveis quantificáveis (indústria e externas) pertencentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base em pesquisa documental e revisão da literatura; juntamente com contribuições de especialistas primários. Estas variáveis são posteriormente confirmadas através de modelos de regressão (quando necessário).

- Etapa 2 Construir um modelo de mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura