Análise de Mercado de Data Center do Norte da Virgínia

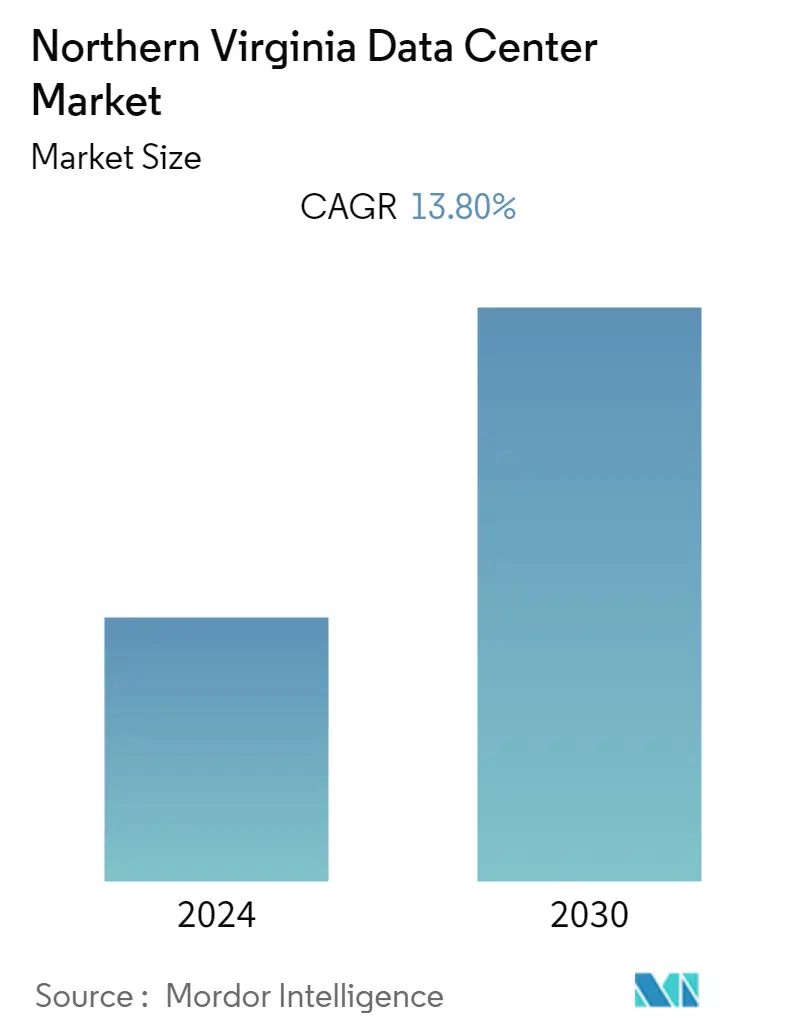

O mercado Data Center do Norte da Virgínia foi um volume de 1465,40 MW no ano anterior e deve atingir um CAGR de 13,8% durante o período de previsão para se tornar um volume de 3753,77 MW nos próximos seis anos. Os principais impulsionadores previstos para impulsionar a expansão do mercado são a crescente demanda por data centers energeticamente eficientes, o investimento considerável de provedores de serviços de colocation e serviços gerenciados e a expansão da construção de data centers em hiperescala. Além disso, o desenvolvimento do big data, da computação em nuvem e da Internet das Coisas (IoT) possibilitou que as empresas investissem em novos data centers para preservar a continuidade dos negócios. Além disso, espera-se que o desenvolvimento industrial prospere devido à crescente necessidade de segurança, eficiência operacional, mobilidade aprimorada e largura de banda. Os data centers baseados em software impulsionam o crescimento do setor, fornecendo um nível mais alto de automação.

- A inteligência artificial (IA) com aprendizado de máquina (ML) requer o desenvolvimento de uma nova infraestrutura de data center mais do que qualquer outra aplicação. A inteligência artificial (IA) e o aprendizado de máquina (ML) podem exigir três vezes a densidade de potência do processamento de dados tradicional, exigindo uma revolução na arquitetura do data center. Isso também depende de sistemas de resfriamento sofisticados para suportar a saída maior. A natureza intensa dos cálculos de IA e ML também pode resultar em uma dispersão significativa de recursos computacionais, de memória e de armazenamento entre muitos processadores em um cluster computacional.

- De acordo com uma pesquisa da National Parks Conservation Association com moradores do norte da Virgínia, a maioria se opõe à construção de data centers perto de terras públicas, incluindo parques nacionais. A pesquisa incluiu 300 entrevistados de várias jurisdições do norte da Virgínia. 77% dos entrevistados preferem que os municípios mantenham as restrições de zoneamento atuais em vez de alterá-las para facilitar a construção perto de parques. Enquanto isso, 86% concordaram que os data centers deveriam ser proibidos a menos de um quilômetro de um parque nacional, parque estadual ou local historicamente significativo. Além disso, 96% concordaram que as autoridades políticas deveriam tomar uma posição forte em apoio à proteção dos parques nacionais da Virgínia contra os impactos dos data centers.

- Um data center deve seguir a seguinte especificação para ser definido como um recurso de Nível III. A instalação deve oferecer tolerância a falhas N+1 (a quantidade necessária para a operação mais um backup). Além disso, os provedores de instalações de nível III podem passar por manutenção de rotina sem um soluço nas operações gerais. No entanto, manutenções não planejadas e emergências podem causar problemas que afetam o sistema. Esses problemas podem afetar as operações voltadas para o cliente. Essas instalações de data center fornecem um tempo de atividade de 99,982%. As empresas que utilizam estas facilidades de Nível III são frequentemente empresas em crescimento ou negócios que são consideravelmente maiores do que a média das PME (Pequenas e Médias Empresas). Essas instalações de Nível III também oferecem a maioria dos recursos de uma instalação de infraestrutura de Nível IV sem alguma proteção de elite. Por exemplo, as empresas podem aproveitar a vantagem de fontes de energia duplas e resfriamento redundante à medida que os fluxos de rede são totalmente copiados.

- Por outro lado, o setor imobiliário comercial do país tem estado em constante evolução e mudança devido à contínua integração da tecnologia em todos os níveis da indústria e em todos os tipos de propriedade. À medida que mais empresas têm feito a transição para a computação em nuvem, com grandes fornecedores expandindo suas capacidades, tem influenciado os preços dos terrenos; por exemplo, a Amazon Web Services (AWS) atualmente tem infraestrutura de nuvem em 22 regiões e previu que novos data centers podem ser necessários em centenas de regiões para acompanhar a demanda.

- De acordo com o North American Data Centers Report, a forte atividade de locação durante o segundo trimestre de 2020 decorreu de empresas de hiperescala, já que muitos desses inquilinos reduziram suas necessidades devido à força de trabalho distribuída e ao estilo de vida de trabalho em casa. Além do trabalho remoto, jogos online, redes sociais, streaming de vídeo e e-commerce impulsionaram a atividade de locação durante a pandemia. Provedores de serviços de colocation e nuvem têm sido benfeitores do aumento da demanda de clientes de SaaS e rede da resposta à pandemia, exigindo trabalho remoto e educação. Além disso, esses serviços são particularmente resistentes à recessão, e a demanda por serviços tem aumentado, traduzindo-se em projetos de construção de data centers em andamento para garantir que possam atender à demanda.

Tendências do mercado de data centers do norte da Virgínia

Espera-se que o nível 4 detenha uma participação significativa no mercado

- Um data center de nível IV representa a outra extremidade do intervalo. Esse nível promete aos seus clientes tempo de atividade, resfriamento de 2N (duas vezes a quantidade necessária para a operação) e infraestrutura e eletricidade redundantes. Estas regras poderiam salvaguardar a maioria das empresas. Os clientes de nível IV quase nunca aprendem sobre problemas com as infraestruturas do data center por causa dessas redundâncias. Esses testes servem como uma prova da confiabilidade de sistemas de primeira linha. Vários sistemas independentes e fisicamente separados atuam como componentes de capacidade redundantes e rotas de distribuição neste data center. A separação é necessária para evitar que os dois procedimentos sejam prejudicados por um único evento. Perturbações inesperadas ou planeadas podem não ter impacto no ecossistema. O ambiente pode ser mais suscetível a interrupções se uma falha ocorrer se componentes redundantes ou caminhos de distribuição forem fechados para reparo.

- Os data centers de nível IV são chamados de tolerantes a falhas. A manutenção não planejada não afeta o fluxo de dados para um data center de nível IV. As operações diárias continuam independentemente de ser ou não prestada assistência. As megaempresas frequentemente selecionam data centers de nível IV, superando todos os três níveis descritos acima. As taxas de tempo de atividade podem chegar a 99,995%, implicando que o data center pode ter apenas 0,5 horas de tempo de inatividade anualmente. Um data center de nível IV também tem proteção contra falta de energia de 96 horas e várias redundâncias para garantir que o sistema possa continuar operando mesmo se componentes significativos falharem.

- Os recursos de nível IV aumentam a tolerância a falhas da topologia de nível III. As operações de TI não serão afetadas se o equipamento falhar ou o caminho de distribuição for interrompido. Todos os equipamentos de TI devem ter um design de energia tolerante a falhas para serem interoperáveis. O resfriamento contínuo também é necessário em data centers de nível IV para manter um ambiente estável. Embora a redundância necessária para operar e manter um data center de nível IV seja frequentemente proibitivamente cara, as empresas com recursos para colher os benefícios de melhor desempenho e confiabilidade o fazem sem hesitação. As agências governamentais geralmente operam seus data centers de acordo com os padrões de data center Tier-IV.

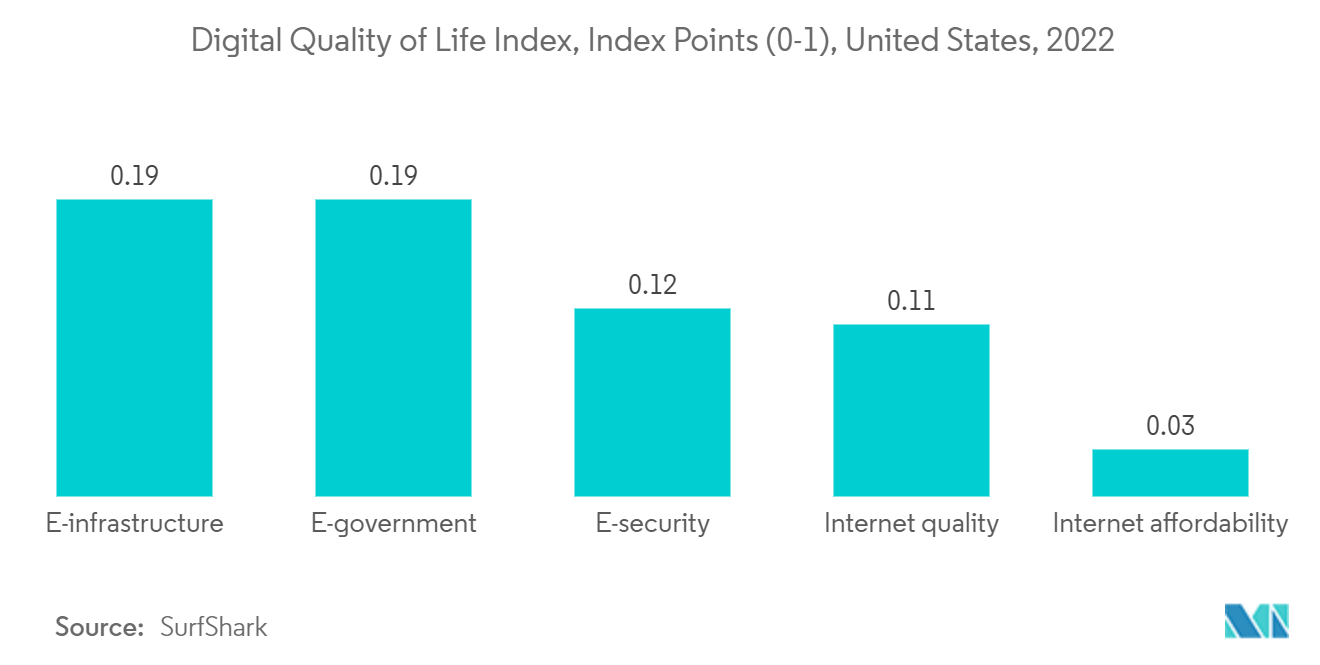

- De acordo com a SurfShark, em 2022, o índice de infraestrutura eletrônica dos Estados Unidos foi de 0,1944. Por outro lado, o índice de acessibilidade da Internet foi de apenas 0,0326. Dependendo de sua localização, menos mega data centers podem permitir que uma corporação aproveite vantagens locais, como incentivos fiscais, baixos preços de energia, clima favorável ou fontes de energia alternativas. Como resultado, os mega data centers resultam de esforços de redução de custos que visam aumentar o lucro. Tais desenvolvimentos têm o potencial de impulsionar o crescimento do mercado nos próximos anos.

- Um dos principais impulsionadores da demanda por sistemas e tecnologia de data center, impulsionando o crescimento do mercado, é a crescente tecnologia em nuvem em data centers. A tecnologia em nuvem é mais adaptável porque pode ser acessada de vários dispositivos e os dados podem ser recuperados rapidamente. Por outro lado, a computação em nuvem proporciona velocidade rápida, o que auxilia o crescimento de outras empresas.

Espera-se que o segmento BFSI detenha uma participação significativa no mercado

- O setor de BFSI tem sido um dos mais influenciados pela transformação digital das empresas, permitindo receitas mais econômicas. A crescente adoção de telefones celulares e internet de alta velocidade no norte da Virgínia levou os indivíduos a escolher o banco digital, que também integrou tecnologias robustas de CRM e nuvem para armazenar e analisar dados, o que deve impulsionar o crescimento do mercado.

- A rápida expansão do sistema bancário eletrônico, do armazenamento digital e da virtualização no setor BFSI provavelmente impulsionará a demanda por soluções de data center econômicas e energeticamente eficientes. Ele permite a disponibilidade consistente e confiável de serviços bancários digitais e de TI em um ambiente altamente protegido. Ele também pode conectar e criptografar todas as comunicações do dispositivo enquanto controla o acesso do usuário para proteger contra erros e má intenção.

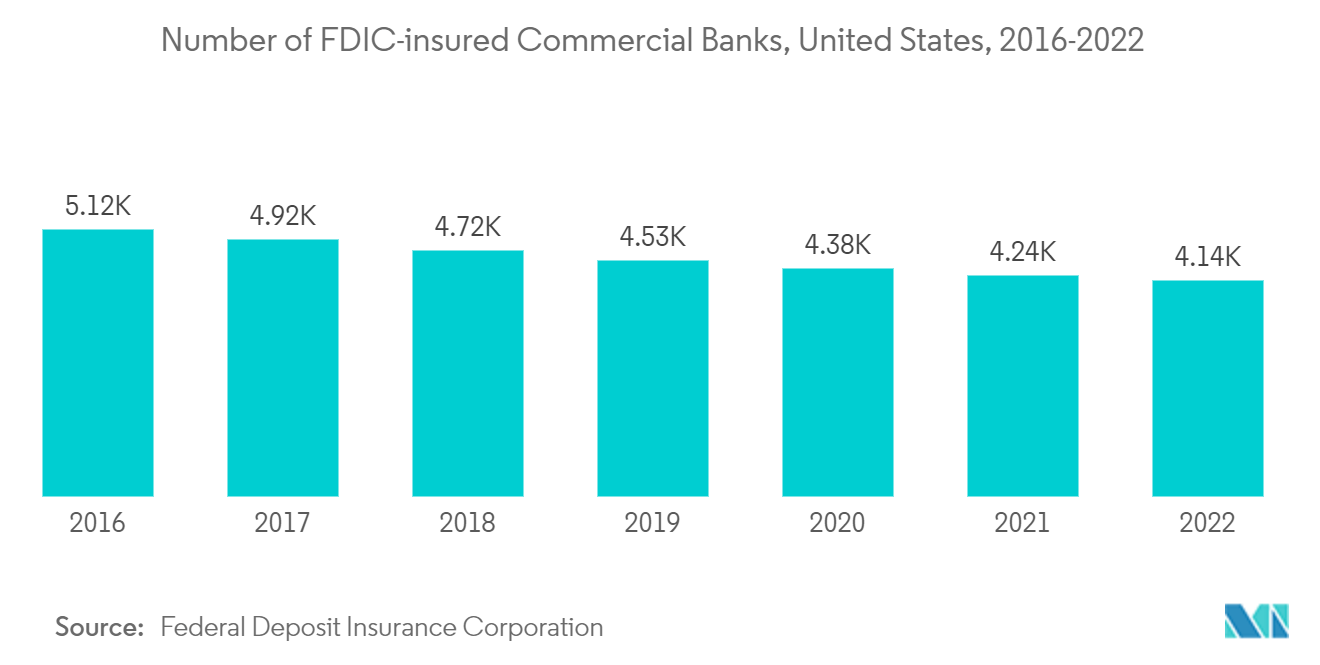

- Além disso, bancos e seguradoras devem se reinventar devido às mudanças nas regulamentações, à tecnologia emergente, às expectativas elevadas dos clientes e à entrada de concorrentes disruptivos. No setor de fintechs, o crédito online aumentou na demanda da cidade. Assim, o banco online se tornará mais popular a cada ano, e espera-se que aumente a demanda por soluções de data center resilientes, seguras, econômicas e energeticamente eficientes, impulsionando a necessidade de construção de data centers. De acordo com o FDIC, em 2022, havia 4.135 bancos comerciais segurados pelo FDIC nos Estados Unidos.

- Além disso, os avanços na digitalização, como a introdução do PSD2 e o crescimento robusto do comércio eletrônico, provavelmente abririam caminho para o desenvolvimento de inúmeros novos métodos de pagamento. Uma gama crescente de métodos de pagamento, incluindo Apple Pay, Google Pay, RatePAY, Amazon Pay e muitos outros, deve impulsionar o aumento dos pagamentos digitais. Prevê-se que isso gere uma enorme quantidade de dados, aumentando a demanda por adoção de nuvem e, por sua vez, aumentando a necessidade de construção de data centers pela cidade.

- O ecossistema digital em torno de um banco está explodindo em um ritmo acelerado. Com a constante mudança na demanda dos consumidores, tem havido pressão sobre os bancos para que personalizem as ofertas de produtos de acordo com suas necessidades. Em segundo lugar, os consumidores que adotam um estilo de vida móvel e socializam em plataformas digitais esperam que os bancos se conectem com eles na mesma mídia. Isso está afetando a demanda pela construção de data centers no setor BFSI.

Visão geral do setor de data centers do norte da Virgínia

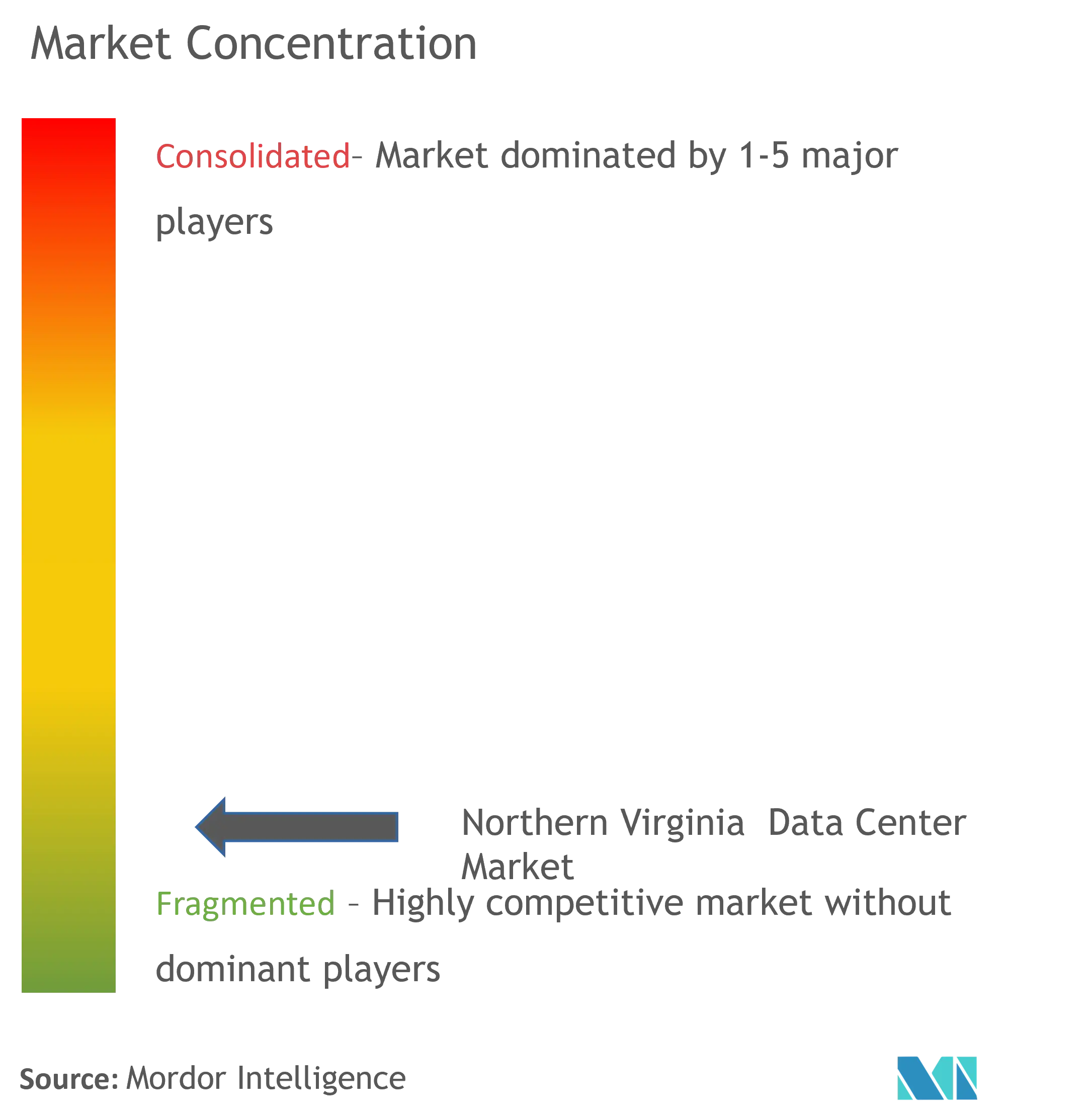

O mercado Data Center do Norte da Virgínia está fragmentado com os principais players como Digital Realty Trust, Inc., DataBank, PhoenixNAP, CoreSiteetc, etc. As empresas investem continuamente em parcerias estratégicas e desenvolvimento de produtos para ganhar participação substancial no mercado.

Em abril de 2023, a The Peterson Company propõe um Campus de Data Center no norte da Virgínia no valor de US$ 1,5 bilhão. De acordo com a Potomac Local and Data Center Dynamics, o local proposto de 524 acres pode eventualmente acomodar mais de duas dúzias de estruturas distintas em uma extensão não desenvolvida de florestas perto do Aeroporto Regional de Stafford. De acordo com as autoridades de planejamento do condado, a Stafford Technology LC, afiliada da Peterson, espera investir mais de US$ 1,5 bilhão no desenvolvimento do Stafford Technology Campus.

Em março de 2023, a EdgeCoreDigital Infrastructure, desenvolvedora, proprietária e operadora de data center atacadista, anunciou a expansão de sua presença no norte da Virgínia por meio da formação de uma parceria com a Penzance, uma incorporadora imobiliária com sede em Washington, D.C., para co-desenvolver 7,6 acres no coração do maior mercado de data centers do mundo. Os clientes que desejam capacidade de alto desempenho com acesso de baixa latência a hubs de nuvem cruciais e conexões de rede em todo o norte da Virgínia podem usar o local.

Líderes do mercado de data centers do norte da Virgínia

Digital Realty Trust, Inc.

DataBank

PhoenixNAP

CoreSite

CyrusOne

Equinix Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Data Center do Norte da Virgínia

- Maio de 2023 O condado de Culpeper, na Virgínia, pode ver em breve a construção de mais de quatro milhões de metros quadrados de data centers. Os conselhos da cidade e do condado de Culpeper receberam propostas de rezoneamento que permitem a construção de cerca de 17 estruturas em dois campi na fronteira da cidade ao lado da McDevitt Drive. De acordo com o Culpeper Star-Exponent, a Comissão de Planejamento do Condado de Culpeper votou por 7 a 1 na semana passada para aprovar um pedido para rezonear aproximadamente 34,4 acres de RA (Áreas Rurais) para LI (Industrial Leve) sobre a Route 799 (McDevitt Drive) e a Route 699 (East Chandler Street) na área de StevensburgMagisterial.

- Abril de 2023 A GI Partners, um renomado grupo privado de investimentos alternativos, anunciou a aquisição da 43915 Devin ShafronDrive em Ashburn, Virgínia, como parte de sua estratégia contínua de aquisição e gerenciamento de imóveis habilitados para tecnologia. O complexo fica em um campus de 98 acres mantido por um dos principais operadores de data center do mundo. Desde a sua construção inicial, em 2010, o imóvel foi mantido institucionalmente e está 100% arrendado a dois inquilinos credores. A propriedade fornece 9 MW de energia vital e tem potencial para crescer no futuro. A instalação oferece atualizações elétricas e mecânicas redundantes e várias possibilidades de conectividade através do campus vizinho.

Segmentação da indústria de data centers do norte da Virgínia

Um data center é uma sala física, edifício ou instalação que contém a infraestrutura de TI usada para construir, executar e fornecer aplicativos e serviços e armazenar e gerenciar os dados conectados a esses aplicativos e serviços.

O mercado de Data Center do Norte da Virgínia é segmentado por tamanho de DC (pequeno, médio, grande, massivo, mega), tipo de camada (nível 1 e 2, nível 3, nível 4), absorção (utilizado (tipo de colocation (varejo, atacado, hiperescala), usuário final ( nuvem & TI, telecomunicações, mídia e entretenimento, governo, BFSI, manufatura, comércio eletrônico)) e não utilizado).

Os tamanhos de mercado e previsões são fornecidos em termos de volume (MW) para todos os segmentos acima.

| Pequeno |

| Médio |

| Grande |

| Enorme |

| Mega |

| Nível 1 e 2 |

| Nível 3 |

| Nível 4 |

| Utilizado | Tipo de Colocação | Varejo |

| Atacado | ||

| Hiperescala | ||

| Usuário final | Nuvem e TI | |

| Telecomunicações | ||

| Mídia e entretenimento | ||

| Governo | ||

| BFSI | ||

| Fabricação | ||

| Comércio eletrônico | ||

| Outro usuário final | ||

| Não utilizado | ||

| Tamanho DC | Pequeno | ||

| Médio | |||

| Grande | |||

| Enorme | |||

| Mega | |||

| Tipo de camada | Nível 1 e 2 | ||

| Nível 3 | |||

| Nível 4 | |||

| Absorção | Utilizado | Tipo de Colocação | Varejo |

| Atacado | |||

| Hiperescala | |||

| Usuário final | Nuvem e TI | ||

| Telecomunicações | |||

| Mídia e entretenimento | |||

| Governo | |||

| BFSI | |||

| Fabricação | |||

| Comércio eletrônico | |||

| Outro usuário final | |||

| Não utilizado | |||

Perguntas mais frequentes

Qual é o tamanho atual do mercado Northern Virginia Data Center?

Prevê-se que o mercado Data Center do Norte da Virgínia registre um CAGR de 13.80% durante o período de previsão (2024-2029)

Quem são os chave players no mercado Northern Virginia Data Center?

Digital Realty Trust, Inc., DataBank, PhoenixNAP, CoreSite, CyrusOne, Equinix Inc. são as principais empresas que operam no mercado de data centers do norte da Virgínia.

Que anos cobre este mercado de Data Center do Norte da Virgínia?

O relatório cobre o tamanho histórico do mercado Data Center da Virgínia do Norte por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Data Center da Virgínia do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Estatísticas para a participação de mercado de Data Center do Norte da Virgínia 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Centro de Dados da Virgínia do Norte inclui uma previsão de mercado, perspectivas para 2024 a 2030 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.